Рейтинг: 4.0/5.0 (1882 проголосовавших)

Рейтинг: 4.0/5.0 (1882 проголосовавших)Категория: Бланки/Образцы

Субординированный кредит – это особенный тип кредитования, который предоставляется на срок не более пяти лет и не имеет возможности его досрочного погашения. Полностью задолженность может быть погашена только после того, как закончится срок действия договора. При возникновении ситуации, когда заемщик по различным причинам становится банкротом, следует отметить, что требования кредитора о возврате такого кредита будут исполнены в последнюю очередь, то есть только после того, как будут погашены обязательства перед другими кредиторами.

Согласно законодательству, субординированный кредит (395-П - Положение Банка России от 28 декабря 2012 г. "О методике определения величины собственных средств (капитала) кредитных организаций ("Базель III")) предоставляется только кредитным организациям для того, чтобы они могли увеличить свой капитал. Средства, полученные по кредитованию данного типа, сразу же включаются в категорию дополнительного капитала банка, получившего кредит, что, в свою очередь, выступает одной из составных частей величины собственного капитала.

Каковы особенности субординированного кредита?

Для банковской системы нашей страны субординированный кредит – это довольно новое явление, хотя в странах Запада он достаточно популярен. Кроме того что он строго ограничен в сроках и не имеет возможности досрочного погашения, субординированный кредит должен отвечать условиям:

1. Долг по кредиту гасится только после того, как закончится срок действия займа, то есть единовременным платежом. С одной стороны, это является преимуществом, а с другой – недостатком. Другими словами, достоинство заключается в том, что на протяжении всего срока действия договора по кредиту заемщик уверен, что с него никто ничего не спросит, а недостаток в том, что не получится раньше срока расплатиться по кредиту и сэкономить от этого на процентах.

2. Договор субординированного кредита может быть заключен строго с юридическим лицом, но в нашей стране больше практикуется его предоставление банкам. В таком случае он помогает решить возникающие с капиталом проблемы и является мерой против наступления кризиса. К тому же это помогает многим банкам не стать банкротами.

3. Банком, которым был получен субординированный кредит, все средства могут быть включены в счет дополнительного капитала, если ЦБ не заключил договор более чем на пять лет. Если срок составляет меньше, то заемные средства могут быть использованы только при ряде ограничений.

Субординированный кредит банка

Как правило, условия договора составлены таким образом, что пока ЦБ не разрешит, вернуть проценты и основной долг не получится. Только он может вносить какие-либо коррективы в договор и давать разрешение на досрочное погашение, а также пересматривать сумму процентов по кредиту. Субординированный кредит с дополнительным условием не должен содержать в себе такие пункты, которые могут оказать какое-либо влияние на расторжение договора.

В случае если заемщик становится банкротом, то требования по погашению данного кредита будут исполнены только в самую последнюю очередь, после того как все остальные долги будут возвращены другим кредиторам.

Кто еще может получить субординированный кредит?

Данный тип кредитования применим не только к банкам.

1. Для АО. В данном случае субординированные займы предоставляются, когда компания не может выпустить свои акции ввиду маленьких размеров, компания существует недавно и не может получить простой кредит, организация занесена в группу риска и потому ее акции не продаются, фирма находится в крайне тяжелом материальном положении. С помощью заключения договора компания улучшает свое положение, укрепляет активы, приобретает другие фирмы и так далее. Заимодавцу выгоден такой заем, так как он вкладывает в какое-то дело и получает с него доход.

2. От учредителя. Например, учредителем предоставляется заем для организации, который она обязана направить в фонд целевого капитала. Возврат средств осуществляется единовременным платежом в конце срока.

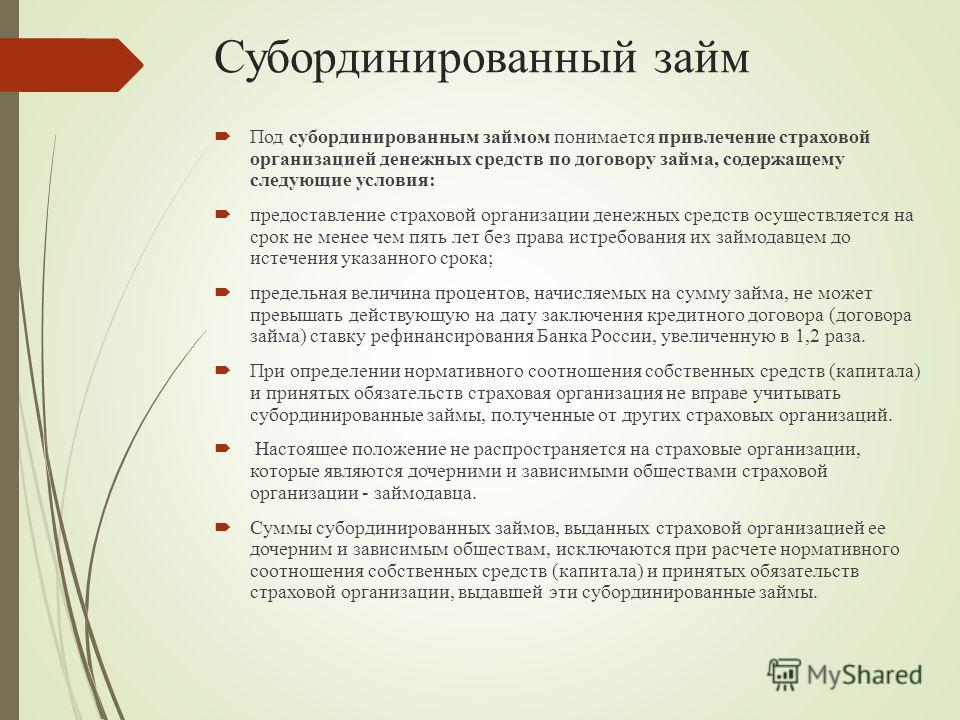

3. От страховой компании. Законодательство дает определение субординированному займу – это кредит, предоставляемый на срок не более пяти лет и имеющий процентную ставку не выше ставки рефинансирования с коэффициентом 1,1. Сама же сумма займа не может составлять более 25% от общего объема средств страховой компании. Также субординированные займы могут предоставляться государством, частными инвесторами или материнскими страховыми компаниями.

Какова процентная ставка по субординированному кредиту?

Субординированный кредит - это не простой потребительский или какой-либо другой, поэтому по нему процентная ставка не может быть выше ставки рефинансирования. Она строго фиксированная и не подлежит дальнейшему пересмотру. При оформлении такого кредита дополнительное обеспечение не требуется. Также в договор не включаются пункты о неустойке.

Каким требованиям должен соответствовать субординированный кредит?Субординированный кредит Сбербанку, например, обладает рядом особенностей и отличий от остальных программ по кредитованию.

Во-первых, он не требует дополнительного финансового обеспечения, так как под выдачей кредита подразумевается обеспечение или просто повышение стабильной работы конкретного банка, по этой причине договором не предусмотрены пункты о неустойке.

Во-вторых, в договоре имеется пункт, запрещающий досрочно его расторгать.

В-третьих, обязательно указывается возможность изменения процентной ставки на протяжении всего срока действия кредита.

Что будет, если условия не выполняются?

При невыполнении одного из этих требований договор о предоставлении субординированного кредита посчитать ничтожным нельзя, но по мере использования заемных средств будут возникать проблемы. Здесь имеется в виду, что все происходящие изменения следует согласовывать строго с регулирующим органом финансового рынка (ЦБ РФ). В иной ситуации у заемщика просто исключается право на отражение субординированного кредита в качестве дополнительных средств.

Какая выгода для кредитора?Хоть субординированный кредит и ограничивает немного полномочия кредитора, предоставляя при этом хорошее стабильное положение заемщику за счет предоставления платежных каникул на протяжении всего срока действия договора, но это ему все окупается. Такие неудобства и ограничения целиком и полностью компенсирует повышенная процентная ставка, если сравнивать с другими типами кредитования и возможностью в дальнейшем превратить всю сумму в акции банка, которому был предоставлен субординированный кредит.

Кто может выступить в качестве кредитора?

Что касается вопроса о том, кто может выступать кредитором, то ответ очень простой – это может быть и физическое лицо, и коммерческая структура, и государственное учреждение, и Центральный банк. При этом кредиторам также предоставляются дополнительные преимущества. Здесь имеется в виду, что свободные финансы можно вложить в достаточно прибыльный бизнес на долгий срок с возможностью в дальнейшем получить большую прибыль. Кроме того, при наличии соответствующих соглашений можно сделать конвертацию денежных средств в долю уставного капитала, то есть выступить одним из акционеров и получить возможность стать частью оперативного управления.

Вывод

Субординированный кредит – это некоторое нововведение для российского рынка кредитования, по этой причине число таких займов совсем невелико, хоть западные страны широко практикуют использование данного продукта. Большая популярность субординированным кредитам досталась при финансовом кризисе в 2008 году, когда государственным Внешэкономбанком были предоставлены крупные займы нескольким банкам на сумму более четырехсот миллиардов рублей. С помощью данного шага финансовая система получила опору для поддержания ликвидности и стабилизации всей финансовой системы страны. Тем самым было предотвращено ухудшение состояния всей экономики. На сегодняшний день такие займы являются больше инвестиционными вложениями для того, чтобы расширить возможности конкретных финансовых учреждений, а не для того, чтобы спасти их от возможного банкротства.

Добавить комментарий"___"__________ ____ г.

__________, именуем___ в дальнейшем "Займодавец", в лице _______________, действующ___ на основании __________, с одной стороны и ______________, именуем___ в дальнейшем "Заемщик", в лице _______________, действующ___ на основании __________, с другой стороны, именуемые в дальнейшем "Стороны", заключили настоящий Договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. Займодавец передает на условиях настоящего Договора Заемщику денежные средства в валюте Российской Федерации - в рублях - в размере _______ (_____________), а Заемщик обязуется возвратить Займодавцу указанную сумму в срок и на условиях настоящего Договора.

1.2. Указанная в п. 1.1 Договора сумма займа предоставляется Заемщику на срок ___ (___________) лет и ___ (___________) дней, начиная со дня перечисления.

1.3. Заемщик выплачивает Займодавцу ежеквартально проценты по полученному займу в размере ___% (______________) годовых. Процентная ставка за пользование займом не подлежит изменению.

1.4. Под субординированным займом понимается заем, одновременно удовлетворяющий следующим условиям:

1) если срок предоставления указанного займа, срок погашения облигаций составляет не менее пяти лет;

2) если договор займа содержит положение о невозможности его досрочного расторжения, а зарегистрированные условия эмиссии облигаций содержат положение о невозможности досрочного погашения облигаций, за исключением направления на оплату акций (долей) организации-Заемщика;

3) если условия предоставления указанного займа в момент предоставления существенно не отличаются от рыночных условий предоставления аналогичных займов, а выплачиваемые по облигациям проценты существенно не отличаются от среднего уровня процентов по аналогичным облигациям в момент их размещения;

4) если договор займа или условия эмиссии облигаций, установленные зарегистрированным решением об их выпуске, содержат положение о том, что в случае банкротства организации-Заемщика требования по этому займу, этим облигациям удовлетворяются после удовлетворения требований всех иных кредиторов.

2. УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ И ВОЗВРАТА ЗАЙМА

2.1. Займодавец предоставляет денежные средства, указанные, в п. 1.1 настоящего Договора, Заемщику путем безналичного перечисления на счет Заемщика N _________ в _______________, корр. счет ___________, БИК _____________, с расчетного счета Займодавца N ___________ в _____________ в течение ___ (______) дней с момента подписания настоящего Договора.

2.2. Датой предоставления займа считается дата поступления денежных средств на счет Заемщика, указанный в п. 2.1 Договора.

2.3. Займодавец вправе осуществлять контроль использования Заемщиком полученных денежных средств. В целях осуществления Займодавцем контроля использования денежных средств Заемщик обязан предоставлять Займодавцу для ознакомления финансовую и бухгалтерскую документацию.

2.4. По истечении срока, установленного в п. 1.2 Договора, Заемщик обязуется вернуть полученную от Займодавца по настоящему Договору сумму займа в порядке и на условиях, установленных ниже:

- в день истечения срока займа, указанного в п. 1.2 настоящего Договора, Заемщик должен перечислить Займодавцу в полном объеме сумму займа на счет, указанный Займодавцем.

2.5. Датой полного исполнения Заемщиком своего обязательства по возврату суммы займа Займодавцу считается дата списания всей суммы безналичных денежных средств со счета Заемщика.

2.6. Займодавец не вправе истребовать сумму займа до наступления срока возврата, установленного настоящим Договором, за исключением случаев существенного нарушения со стороны Заемщика условий Договора, а также в иных случаях, предусмотренных федеральными законами в качестве основания расторжения либо изменения Договора по требованию одной из сторон на основании решения суда.

2.7. В случае ликвидации Заемщика требования Займодавца по предоставленному субординированному займу удовлетворяются в соответствии с ГК РФ.

3. ПОРЯДОК РАСЧЕТА И УПЛАТЫ ПРОЦЕНТОВ

3.1. Проценты по займу выплачиваются Заемщиком ежеквартально в период с ___-го числа последнего месяца каждого текущего квартала по ___-е число первого месяца следующего квартала. Оплата процентов производится Заемщиком путем безналичного перечисления суммы процентов на счет Займодавца N ___________ в ______________.

3.2. Отсчет срока по начислению процентов начинается со дня списания суммы займа со счета Займодавца и заканчивается датой списания всей суммы безналичных денежных средств со счета Заемщика.

При расчете процентов по займу принимается количество дней в году ___ (__________), количество дней в каждом месяце - _____ (__________), количество дней в квартале - ___ (___________).

4. ПРОЧИЕ УСЛОВИЯ

4.1. Настоящий Договор составлен в двух экземплярах - по одному для каждой Стороны.

4.2. Договор может быть изменен и дополнен по соглашению Сторон, кроме условий пп. 1.2, 1.3 и 2.7.

Все изменения и дополнения к настоящему Договору должны быть составлены в письменной форме и подписаны Сторонами.

4.3. Ответственность Сторон и иные вопросы будут регулироваться действующим законодательством РФ.

4.4. Все споры, возникающие по настоящему Договору и из него, Стороны будут разрешать путем переговоров. Если Стороны не достигнут соглашения в ходе переговоров, то спор подлежит рассмотрению в суде в соответствии с действующим законодательством РФ.

5. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

1.1. Заимодавец передает в собственность Заемщику денежные средства в размере _____ (__________) рублей (далее - "Сумма займа"), а Заемщик обязуется возвратить Заимодавцу Сумму займа в порядке и сроки, установленные настоящим Договором <*>.

<*> Договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора. Условие о предмете договора является существенным условием договора (п. 1 ст. 432 Гражданского кодекса РФ).

Существенными условиями договора являются условия, которые названы в законе или иных правовых актах как существенные или необходимые для договоров данного вида (абз. 2 п. 1 ст. 432 Гражданского кодекса РФ). Сумма займа является существенным условием договора займа (п. 1 ст. 807 Гражданского кодекса РФ).

1.2. За пользование Суммой займа Заемщик выплачивает Заимодавцу проценты в размере _____% (__________) годовых. Процентная ставка за пользование Суммой займа не подлежит изменению.

2. ПОРЯДОК ПРЕДОСТАВЛЕНИЯ И ВОЗВРАТА СУММЫ ЗАЙМА2.1. Заимодавец предоставляет Сумму займа путем перечисления денежных средств на банковский счет Заемщика в течение _____ (__________) дней с момента подписания настоящего Договора.

2.2. Датой предоставления Суммы займа считается дата зачисления денежных средств на банковский счет Заемщика, указанный в разделе 8 настоящего Договора.

2.4. Датой полного исполнения Заемщиком своего обязательства по возврату Суммы займа считается дата зачисления денежных средств на банковский счет Заимодавца, указанный в разделе 8 настоящего Договора.

2.5. Заемщик не вправе досрочно возвратить Сумму займа (или ее часть) и/или досрочно уплатить проценты за пользование Суммой займа без согласования с Центральным Банком Российской Федерации (далее - "Банк России").

2.6. В случае несостоятельности (банкротства) Заемщика требования Заимодавца по предоставленному займу удовлетворяются после удовлетворения требований всех иных кредиторов в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве).

3. ПОРЯДОК РАСЧЕТА И УПЛАТЫ ПРОЦЕНТОВ3.1. Проценты за пользование Суммой займа выплачиваются Заемщиком ежемесячно в период с _____-го числа каждого месяца по _____-е число следующего месяца.

3.2. Проценты за пользование Суммой займа исчисляются со дня зачисления Суммы займа на счет Заемщика до даты перечисления Суммы займа на счет Заимодавца.

4. ОТВЕТСТВЕННОСТЬ СТОРОН4.1. В случае несвоевременного возврата Суммы займа в определенный в п. 2.3 Договора срок Заимодавец вправе требовать от Заемщика уплаты пени в размере _____% от не возвращенной в срок суммы за каждый день просрочки до дня ее фактического возврата Заимодавцу.

4.2. Взыскание пени не освобождает Заемщика от исполнения обязательств в натуре.

5. РАЗРЕШЕНИЕ СПОРОВ5.1. Стороны будут стремиться к разрешению всех возможных споров и разногласий, которые могут возникнуть по Договору или в связи с ним, путем переговоров.

5.2. Споры, не урегулированные путем переговоров, передаются на рассмотрение суда в порядке, установленном действующим законодательством Российской Федерации.

6. ПОРЯДОК ИЗМЕНЕНИЯ И ПРЕКРАЩЕНИЯ ДОГОВОРА6.1. Стороны не вправе вносить изменения в настоящий Договор без согласования с Банком России.

6.2. Стороны не вправе досрочно расторгнуть Договор без согласования с Банком России.

7. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ <**><**> Наряду с условием о предмете договора, а также условиями, которые названы в законе или иных правовых актах как существенные или необходимые для договоров данного вида, существенными условиями договора являются все те условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение (абз. 2 п. 1 ст. 432 Гражданского кодекса РФ). Таким образом, стороны вправе определить для себя любое условие в качестве существенного, при несогласованности которого договор не может считаться заключенным.

7.1. Настоящий Договор вступает в силу с момента зачисления соответствующих денежных средств на банковский счет Заемщика, указанный в разделе 8 настоящего Договора.

7.2. Настоящий Договор будет считаться исполненным в случае полного и надлежащего выполнения Сторонами взаимных обязательств по Договору.

7.3. Настоящий Договор составлен в двух экземплярах, по одному экземпляру для каждой из Сторон.

7.4. По всем остальным вопросам, не урегулированным настоящим Договором, Стороны будут руководствоваться законодательством Российской Федерации.

8. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН(введена Федеральным законом от 22.12.2014 N 432-ФЗ)

Под субординированным кредитом (депозитом, займом, облигационным займом) понимается кредит (депозит, заем, облигационный заем), одновременно удовлетворяющий следующим условиям:

если срок предоставления кредита (депозита, займа), срок погашения облигаций составляют не менее пяти лет либо кредит (депозит, заем) предоставлен без указания срока возврата, срок погашения облигаций не установлен;

если договор кредита (депозита, займа) или зарегистрированные условия эмиссии облигаций содержат положения о невозможности без согласования с Банком России:

досрочного возврата кредита (депозита, займа) или его части, а также досрочной уплаты процентов за пользование кредитом (депозитом, займом, облигационным займом) или досрочного погашения облигаций либо в случае, если кредит (депозит, заем) предоставлен без указания срока возврата, срок погашения облигаций не установлен, возврата кредита (депозита, займа) или его части либо погашения облигаций, досрочной уплаты процентов за пользование кредитом (депозитом, займом, облигационным займом);

расторжения договора кредита (депозита, займа) и (или) внесения изменений в этот договор;

если условия предоставления кредита (депозита, займа), включая процентную ставку и условия ее пересмотра, в момент заключения договора (внесения изменений в договор) существенно не отличаются от рыночных условий предоставления аналогичных кредитов (депозитов, займов), а выплачиваемые по облигациям проценты и условия их пересмотра существенно не отличаются от среднего уровня процентов по аналогичным облигациям в момент их размещения или внесения изменений в решение о выпуске облигаций;

если договор кредита (депозита, займа) или условия эмиссии облигаций, установленные зарегистрированным решением об их выпуске, содержат положение о том, что в случае несостоятельности (банкротства) кредитной организации требования по этому кредиту (депозиту, займу, облигационному займу), а также по финансовым санкциям за неисполнение обязательств по субординированному кредиту (депозиту, займу, облигационному займу) удовлетворяются после удовлетворения требований всех иных кредиторов.

Кредитор по субординированному кредиту (депозиту, займу, облигационному займу) не может предъявлять требование о возврате кредита (депозита, займа) или его части либо погашении облигаций, досрочной уплате процентов за пользование кредитом (депозитом, займом, облигационным займом), расторжении договора кредита (депозита, займа), если только не наступили срок возврата кредита (депозита, займа), срок погашения облигаций, установленные в абзаце втором части первой настоящей статьи.

Договор субординированного кредита (депозита, займа) или условия субординированного облигационного займа могут содержать условие о праве кредитной организации отказаться в одностороннем порядке от уплаты процентов по договору субординированного кредита (депозита, займа, облигационного займа). Реализация кредитной организацией указанного права не влечет за собой возникновение финансовых санкций за неисполнение обязательств по уплате процентов по договору субординированного кредита (депозита, займа, облигационного займа).

Если частью шестой настоящей статьи не предусмотрено иное, в случае снижения норматива достаточности собственных средств (капитала) кредитной организации ниже уровня, определенного нормативным актом Банка России для прекращения (мены, конвертации) субординированного кредита (депозита, займа, облигационного займа), а также в случае утверждения Комитетом банковского надзора Банка России плана участия Государственной корпорации "Агентство по страхованию вкладов" (далее - Агентство) в осуществлении мер по предупреждению банкротства банка, предусматривающего оказание Агентством финансовой помощи, предусмотренной пунктом 8 статьи 189.49 Федерального закона "О несостоятельности (банкротстве)", обязательства кредитной организации по возврату суммы основного долга по договору субординированного кредита (депозита, займа) или по условиям облигационного займа, обязательства по финансовым санкциям за неисполнение обязательств по субординированным кредитам (депозитам, займам, облигационным займам) прекращаются в объеме, необходимом для достижения значения норматива достаточности собственных средств (капитала) указанного уровня или значений нормативов достаточности собственных средств (капитала), установленных Банком России в соответствии с Федеральным законом "О Центральном банке Российской Федерации (Банке России)", соответственно невыплаченные проценты по таким кредитам (депозитам, займам, облигационным займам) не возмещаются и не накапливаются.

(в ред. Федерального закона от 13.07.2015 N 229-ФЗ)

Информация о снижении норматива достаточности собственных средств (капитала) кредитной организации ниже уровня, определенного нормативным актом Банка России для прекращения (мены, конвертации) субординированного кредита (депозита, займа, облигационного займа), размещается кредитной организацией на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет" в порядке, установленном нормативным актом Банка России. Информация об утверждении Комитетом банковского надзора Банка России плана участия Агентства в осуществлении мер по предупреждению несостоятельности (банкротства) банка, предусматривающего оказание Агентством финансовой помощи, предусмотренной пунктом 8 статьи 189.49 Федерального закона "О несостоятельности (банкротстве)", размещается Банком России на официальном сайте в информационно-телекоммуникационной сети "Интернет".

(в ред. Федерального закона от 13.07.2015 N 229-ФЗ)

Договором субординированного кредита (депозита, займа, облигационного займа) или решением о выпуске облигаций в случаях, установленных частью четвертой настоящей статьи, может быть предусмотрено осуществление мены или конвертации требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам), в том числе по невыплаченным процентам по таким кредитам (депозитам, займам, облигационным займам), а также по финансовым санкциям за неисполнение обязательств по субординированным кредитам (депозитам, займам, облигационным займам) на обыкновенные акции (доли в уставном капитале) кредитной организации, в том числе конвертация облигаций кредитной организации (облигационного займа) в обыкновенные акции (доли в уставном капитале) кредитной организации. Если решением о выпуске облигаций предусмотрена возможность их конвертации в обыкновенные акции кредитной организации, к таким облигациям не применяются положения статьи 40 Федерального закона от 26 декабря 1995 года N 208-ФЗ "Об акционерных обществах" о преимущественном праве акционеров на приобретение эмиссионных ценных бумаг, конвертируемых в акции.

(в ред. Федерального закона от 20.04.2015 N 98-ФЗ)

Банк России может предъявить кредитной организации требование о мене или конвертации указанных требований кредиторов, а также требований по финансовым санкциям за неисполнение обязательств в случае невыполнения указанного условия о мене или конвертации, установленного договором кредита (депозита, займа) или условиями выпуска облигаций. В случае предъявления Банком России кредитной организации требования о мене или конвертации требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам) кредитная организация обязана незамедлительно уведомить своих кредиторов о предъявлении Банком России такого требования, после чего кредиторы кредитной организации вправе принять решение о прощении долга. Решение о прощении долга должно быть принято в сроки, установленные Банком России для исполнения указанного требования, о чем кредитная организация обязана уведомить Банк России. В случае прощения долга кредиторами по субординированным кредитам (депозитам, займам, облигационным займам) требование Банка России о мене или конвертации требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам) считается отмененным.

Порядок осуществления мены или конвертации требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам), особенности регистрации соответствующих процедур, порядок направления и отмены требования Банка России о мене или конвертации требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам) определяются нормативными актами Банка России. Если договор субординированного займа (облигационного займа) или решение о выпуске облигаций предусматривает осуществление мены или конвертации требований кредиторов по субординированным займам (облигационным займам) в обыкновенные акции кредитной организации, указанные договор субординированного займа (облигационного займа) или решение о выпуске облигаций должны также содержать положение о коэффициенте мены или конвертации, рассчитанном исходя из соотношения рыночной стоимости обыкновенных акций кредитной организации (но не ниже их номинальной стоимости) и размера требований кредиторов по субординированным займам (облигационным займам).

(в ред. Федерального закона от 20.04.2015 N 98-ФЗ)

В случае предусмотренных частью шестой настоящей статьи мены или конвертации требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам) в обыкновенные акции (доли в уставном капитале) количество объявленных акций (долей) должно быть не менее количества, необходимого для мены или конвертации таких субординированных кредитов (депозитов, займов, облигационных займов).

(в ред. Федерального закона от 13.07.2015 N 229-ФЗ)

На осуществление мены или конвертации требований кредиторов по субординированным кредитам (депозитам, займам, облигационным займам) на обыкновенные акции (доли в уставном капитале кредитной организации) не распространяются положения федеральных законов, регламентирующие порядок:

получения предварительного (последующего) согласия Банка России на приобретение акций (долей) кредитной организации-заемщика;

получения согласия на осуществление сделки с акциями (долями) кредитной организации-заемщика федерального антимонопольного органа (направления уведомления в федеральный антимонопольный орган);

приобретения тридцати и более процентов обыкновенных акций кредитной организации-заемщика, являющейся акционерным обществом;

привлечения государственного финансового контрольного органа для определения цены размещения акций;

осуществления преимущественного права лицами, имеющими преимущественное право приобретения дополнительных обыкновенных акций кредитной организации-заемщика, являющейся акционерным обществом.

К договорам субординированного кредита (депозита, займа) или условиям облигационного займа правила Гражданского кодекса Российской Федерации о займе, кредите, банковском вкладе, дарении применяются с учетом особенностей, установленных настоящей статьей.

Установленные статьей 17.1 Федерального закона от 22 апреля 1996 года N 39-ФЗ "О рынке ценных бумаг" условия, при которых эмитент обязан погасить облигации, предъявленные к досрочному погашению, не распространяются на случаи, если выпуски облигационных займов осуществлены кредитными организациями и являются субординированными в соответствии с настоящей статьей.

Положения частей первой и второй настоящей статьи в части предоставления субординированного кредита (депозита, займа, облигационного займа) без указания срока возврата, без установления срока погашения облигаций, положения частей третьей и четвертой настоящей статьи, а также положения части седьмой настоящей статьи в части прощения долга в случае отказа кредитной организации от исполнения требования Банка России о мене или конвертации, предусмотренного указанной частью, не распространяются на предоставление субординированных кредитов (депозитов, займов, облигационных займов), предоставляемых за счет средств Фонда национального благосостояния, в том числе в соответствии с Федеральным законом от 13 октября 2008 года N 173-ФЗ "О дополнительных мерах по поддержке финансовой системы Российской Федерации".

Налоговый кодекс (НК) РФ устанавливает систему налогов и сборов. Определяет отношения с ФНС. Курирует такие вопросы, как законный представитель налогоплательщика, формы и методы налогового контроля, консолидированная группа налогоплательщиков, виды налогов и сборов, взимаемых в нашем государстве, основания возникновения/изменения/прекращения и порядок исполнения обязанностей по уплате налогов и сборов. Описывает права и обязанности налоговых органов, налогоплательщиков и остальных участников подобных отношений, а также порядок обжалования актов налоговых органов и действий/бездействий и их должностных лиц. Прописывает специальные налоговые режимы и т.д.

Налоговый кодекс РФ 2014 года был принят 16.07.1998 г.

ипипип © 2009-2016 Помощь сайту. Автор сайта: Леонид Забелин (e-mail) Google+ Сегодня: 02 октября, 2016 г. воскресенье - 01:16:04 МСК

Одной из форм вложения капитала является субординированный займ. Он оформляется на срок 5 лет и более, а также не может быть востребован займодавцем (лицом, выдавшим зам) до окончания действия договора.

Оформление такого займа выгодно тем, что он имеет завышенные проценты, которые заемщик (лицо, получившее сумму в долг) ежемесячно или ежегодно выплачивает, а само тело займа отдает одним платежом.

Но при этом, в случае банкротства заемщика, субординированный займ возвращается в последнюю очередь.

Что это такоеСубординированный заем – это одна их форм вложения денег на протяжении длительного периода, предоставляемая в виде займа или облигационного займа, погашение которого осуществляется одним платежом в конце действия договора.

Так как выдача субординированного заема несет определенные риски для займодавца, процент по такому договору немного выше, чем по обычным кредитам.

Условия субординированного займа:

С субординированным займом нельзя проводить такие операции без согласования с Банком России:

Стоит учитывать, что субординация проявляется при ликвидации или банкротстве организации-заемщика, так как погашение такого займа происходит только после оплаты основных кредитов.

И на субординированный займ не действует принцип обеспеченности, потому нет гарантии, что сумма займа будет точно возвращена.

ДоговорВ договоре субординированного займа между юридическими лицами должно быть прописано полные названия сторон и лиц, их представляющих.

Также должна быть указана сумма займа, годовой процент по нему, дата выдачи денег, дата возврата долга, срок действия договора, наказание за нарушение условий договора и т.д.

Субординированный займ для ОООСубординированные займы чаще всего оформляются ООО когда:

Заключение договора о субординированном займе позволяет компании улучшить свое финансовое положение, укрепить активы, приобрести другие фирмы и т.д.

Займодавцу выгодно оформлять такой вид займа, так как он связывается с нужной ему организацией и получает с этого стабильный доход.

Для банкаБанки часто прибегают к оформлению субординированных займов, как способу привлечь дополнительные средства для умножения капитала.

Тем более инвесторам такое вложение так же выгодно, так как процедура заключения субординированного займа намного быстрее и проще, чем покупка акций.

За счет займа банк повышает величину своего капитала, что значительно поддерживает его деятельность.

Практика выдачи субординированных займов банкам показывает, что чаще всего они оформляются для повышения коэффициента достаточности капитала, увеличения активов и кредитного портфеля.

Заключая субординированный займ, проценты по которому выплачиваются в основном раз в год, займодавец получает выгоду примерно такую же, как при оформлении депозита.

Выдаются субординированные займы государством (если у банка наступил кризис) и юридическими лицами (в качестве получения прибыли). При этом инвесторы стали выдавать субординированные займы гораздо чаще.

От учредителяКогда учредитель предоставляет субординированный заем организации, она обязана на протяжении года сформировать на эту сумму фонд целевого капитала.

При этом займодавец может изменить направление размещения средств, подав предложение в письменном виде за 30 дней до изменения. Сумма займа выплачивается в конце действия договора одним платежом.

В случае, если не создан совет по использованию суммы субординированного займа, учредитель имеет право не предоставлять в пользование сумму займа. В этом случае целевой капитал не формируется.

Для формирования целевого капитала сумма субординированного займа не должна превышать его 1/3 часть. В случае превышения, займодавец должен включиться в процесс формирования и использования целевого капитала, иначе сумма займа будет учитываться привлеченным средством и облагаться налогом.

У какой иностранной компании можно взять в долг, читайте здесь .

Страховой компанииЗаконодательством дано определение субординированных займов, предоставляемых страховым компаниям – это займы сроком не меньше пяти лет и с процентной ставкой не выше ставки рефинансирования с коэффициентом 1,1.

При этом сумма займа не может быть больше 25% от объема денежных средств страховой компании. Субординированный займ может выдавать государство, частные инверторы или материнская страховая компания.

Субординированный займ – важная мера стабилизации деятельности страховой компании во время внутреннего кризиса. Его часто применяют в случаях отставания капитализации от основной динамики роста организации, при ухудшении финансового состояния компании, стабилизации деятельности и т.д.

С помощью субординированного займа укрепляется капитал страховой компании или возникает возможность приобрести другую организацию.

Субординированный облигационный заемСубординированный облигационный заем служит для увеличения уставного капитала организации. Он осуществляется посредством выпуска заемщиком облигаций. О выпуске облигаций компании ее акционеры должны быть осведомлены заранее.

Решение о выпуске должно быть зарегистрировано и подано в специальный орган не позднее 30 рабочих дней с даты принятия этого решения.

Собрание акционеров должно согласовать такого рода конвертацию активов. Конвертация облигаций для субординированного займа производится в том количестве, которое устраивает займодавца и заемщика.

Облигация дает право займодавцу получить от компании-заемщика в оговоренные сроки суммы, соответствующей ее ценности.

При заключении договора о субординированном облигационном заеме, в нем должно содержаться обязательство акционеров компании об обеспечении мероприятий по выплате займа и процентов по нему.

Преимуществами субординированного облигационного займа займа являются:

Размеры субординированного облигационного займа зависят от:

Небольшие суммы облигационных займов выпускаются для узкого круга инвесторов через закрытую подписку. Это дает организации преимущество в размещении своих облигаций в пределах региона среди предприятий и инвесторов, имеющих свободные ресурсы.

Преимуществом такого выпуска является назначенный заранее круг инвесторов, практически стопроцентное распределение облигационного займа и небольшие затраты на всю процедуру.

Недостатками такого вида займа является его фиксированная процентная ставка на протяжении всего действия договора, а также в случае банкротства или ликвидации компании – выплата средств после погашения долга другим кредиторам.

Крупные суммы субординированных облигационных займов выпускаются больше для торгов на фондовых биржах.

В таком случае его оптимальная сумма должна быть больше 200 млн. рублей, заемные средства необходимо тратить на реальный инвестиционный проект, выплаты за год по облигационному займу не должны превышать размер годовой бухгалтерской прибыли до уплаты налогов.

Плюсом выпуска такого вида займа выступает возможность просчитать оптимальную доходность облигации во время ее размещения на фондовой бирже, а также установить приемлемые процентные ставки по облигациям и привлечь большое количество инвесторов.

Минусом может быть вероятность неполного размещения облигаций на торгах, а при небольшом спросе уровень доходности их увеличится.

Субординированный займ является формой вложения материальных средств.

Минимальный срок займа – от пяти лет, его условия и процентная ставка не могут изменяться без разрешения Банка России. Выплата долга происходит в конце периода действия договора.

Если компания-заемщик стала банкротом или ликвидировалась, то возврат субординированного займа произойдет после выплаты другим кредиторам.

Как происходит регистрация договора займа между физическими лицами, узнайте здесь .

Чтобы правильно составить соглашение об отступном по договору займа, используйте образец .

Видео: Почему облигации России пользуются спросом