Рейтинг: 4.4/5.0 (1844 проголосовавших)

Рейтинг: 4.4/5.0 (1844 проголосовавших)Категория: Бланки/Образцы

Более 10 клиентов Сбербанка стали жертвой мошенников, которые украли с их карточных счетов в общей сложности свыше 0,5 млн руб. Как заявил источник «Маркера» в правоохранительных органах, заявки от граждан продолжают поступать и общее число пострадавших может составить несколько десятков человек. Аналогичный случай в 2009 г. произошел с клиентами Банка Москвы, которые до сих пор через суд пытаются вернуть украденные средства.

За вчерашний день в одно из отделений полиции на юге Москвы поступило около десятка заявлений от клиентов Сбербанка.

В случае исчезновения денег с банковской карты, необходимо убедиться в том, что это действительно кража. Возможно, кто-то из родственников произвел оплату покупок вашей картой. Если вы убеждены, что это действительно кража, необходимо срочно позвонить в банк для срочной блокировки карты. Нужно приготовиться назвать свои паспортные данные и номер карты, а кроме этого необходимо помнить кодовое слово, указанное при подаче заявления на оформление карты.

Во-первых, на карте могла остаться какая-то сумма.

Добрый день. Сегодня, 21.12.2013г. обнаружила через систему сбербанк онлайн, что 19.12.2013г. и 20.12.2013г. были списания с карты на MOSCOW BEELINE по 3000 руб. тогда как я сама нахожусь в Амурской области. И 20.12.2013 в то время как произошло списание средств, я находилась вместе с картой дома! 19.12.2013 г. через отделение сбербанка мною был проведен платёж с этой карты в сумме 1900 руб. но оплата была произведена уже проверенному магазину.

День добрый! У нас в компании произошел случай кражи. вот какой: значит наш нач. Склада на ходил наемные частных лиц машины для доставке груза наших клиентов по городу Калининград, дело в том что оплачивали мы им деньги

Здравствуйте Мощенники украли деньги со счета банковской карты. Отделение банка,где я получил банковскую карту, находится в Москве- Западном Дегунино. Я зарегистрирован по месту жительства в Мытищах.

Вопросы и ответы 2 дек 2014 Украли деньги с карты или украли саму карту? Например, в Сбербанке России можно заблокировать карту, После чего отправляйтесь в отделение банка, объясняйте ситуацию и пишите заявление о краже и выпуске в полицию и пишем аналогичное заявление по факту совершения Образец заявления о мошенничестве Отзывы о кредитных картах в Сбербанке России Сбербанк приостановил выдачу карт Momentum из-за технических работ терминалах Москвы.

Пришла мне как-то смс с покупкой на другом конце города в магазине нижнего белья. Причем интернет-магазина у этой точки нет. В банке мне заявили, что это был явно дубликат карты.

Затем месяц банк медитировал над моим заявлением, а потом прислал мне цедулю, дескать, проблемы индейцев вождя не волнуют. И что может быть, я сама дала кому-то карту. Что все было замечательно и покупка по карте была подтверждена пин-кодом.

Этот «прораб» уже имел условную судимость за кражи, которая снята. На веб ресурсах очень много разных образцов и шаблонов. Я обратился к операционисту с устным заявлением о краже денег. Момента кражи имущества я не видела. Если вы обнаружили отсутствие ценных вещей, и есть все признаки того, что это не утеря, то нужно подать заявление о краже в милицию. Образец заявления в полицию о краже денег с карты.

Кража денег с кредитных и дебетовых карт стала настоящей проблемой. Как показывает практика, банки не всегда в состоянии защитить деньги клиентов, хранящиеся на счетах. Теперь их воруют, используя сложные технические решения, причем делают это люди образованные и очень умные. Очевидно, что среднестатистический держатель кредитной карты в принципе не способен разобраться во всех тонкостях защиты пользовательских данных.

Если вы обнаружили пропажу наличности или средств на своем счету — это повод как можно скорее обратиться в полицию. Чтобы запустить колесо защиты ваших прав, необходимо написать заявление. Поскольку обязательной формы для него не предусмотрено, необходимо руководствоваться, прежде всего, здравым смыслом. В основном тексте изложите суть происшествия в произвольной форме. Укажите, в какой период времени и откуда были похищены деньги.

1 ответ. Москва Просмотрен 47 раз. Задан 2014-08-31 10:27:13 +0400 в тематике «Налоги и сборы» Люди подскажите может кто сталкивался? пожалуйста — Люди подскажите может кто сталкивался? пожалуйста. далее

1 ответ. Москва Просмотрен 54 раза. Задан 2014-09-01 14:00:02 +0400 в тематике «Банковская деятельность» Мобильный банк сбербанка. кто виноват? — Мобильный банк сбербанка. кто виноват. далее

Что делать в случае пропажи денег с карты?Многие из нас являются владельцами пластиковых карт, их в России уже более 200 миллионов. Владение картой дает не только преимущества перед владением наличными, но и таит в себе некоторые опасности. Одна из главных опасностей – стать жертвой мошенников.

Нельзя полностью застраховаться от ситуаций, приводящих к печальным последствиям: утеря карты, ее кража, копирование данных карточки и пр.

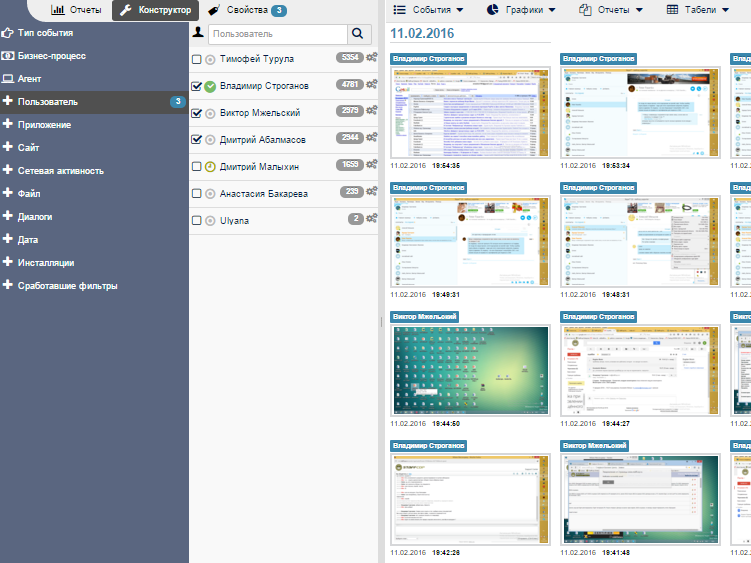

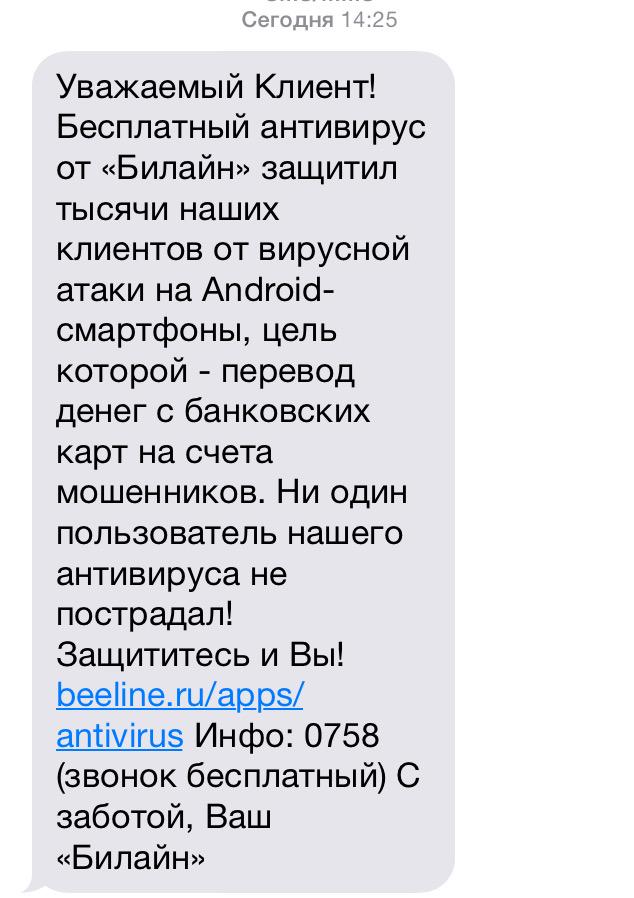

С моей зарплатной карты незаконно были сняты денежные средства на сумму 14082р. с помощью телефонного номера Биллайн 8905*****3506, владельцем которого я не являюсь уже более 2 лет. Ранее этот номер принадлежал мне и к нему была подключена услуга «Мобильный банк». Но карта переиздавалась и я уже сменила 3 телефонных номера, к которым была подключена услуга «мобильный банк». Заявления об отключении услуги «Мобильный банк» от старого номера в отделении Сбербанка не нашли и в ответе на мою претензию сообщили, что при перевыпуске карты услуга переподключается автоматически.

Многие из нас активно пользуются услугой «Мобильный банк». Я тоже являюсь одним из таких пользователей. Уже привыкла оплачивать онлайн коммунальные и иные услуги, не выходя из дома, через систему «Сбербанк онлайн». Я всегда считала, что оплата через компьютер безопасна и списание средств с моей карты без моего на то разрешения исключено. Ведь для совершения любой операции запрашивается пароль, который высылается на мой телефон, или я вношу его из распечатки паролей. Однако, ознакомившись с судебной практикой, я поняла, что случаются неприятные ситуации. К сожалению, нельзя быть уверенным, что деньги с карты не будут списаны без разрешения владельца карты. Можно ли в таком случае заставить банк вернуть деньги?

Обратимся к практике.

Итак, Апелляционное определение Санкт-Петербургского городского суда от 11.08.2015 №33-10329/2015.

Фабула дела. Истец – владелец кредитной карты Сбербанка. Без его разрешения банк списал с нее деньги. Вернуть деньги Сбербанк отказался, указав, что снятие средств произошло после введения клиентом одноразовых паролей при совершении операций онлайн. Клиент распорядился списать деньги, когда вводил одноразовые пароли, потому банк ничего не должен возвращать. Основания для списания имелись. Пострадавший от действий банка обратился в суд. Районный суд посчитал, что истец сам виноват в списании средств. Апелляция посчитала иначе. Справедливость была восстановлена. Банк обязали вернуть незаконно списанные деньги с процентами, компенсировать моральный вред и уплатить штраф.

1. Банк без разрешения истца списал деньги с его кредитной карты. На его телефон с номера 900 пришли следующие СМС:

- о блокировке его кредитной карты;

- сообщение номера пароля;

- сообщение о совершении покупки;

- сообщение об остатке на счете.

Истец позвонил в Сбербанк для блокировки карты, ему предложили обратиться в отделение банка. В отделении карту заблокировали, но вернуть деньги отказались.

Сбербанк обосновал свой отказ тем, что Интернет является небезопасным каналом связи. Одноразовые пароли были введены правильно, а значит, оснований вернуть деньги нет.

2. Центробанк также ответил отказом, основываясь на правилах международных платежных систем. Альфа - банк списал деньги на счет получателя на основании реестра платежей платежной системы MasterCardWorldwide.

3. Истец - потребитель финансовой услуги. Его права защищены законом. Банк отвечает за списание средств со счета без одобрения клиента. В случае такого списания банк должен возместить деньги по ФЗ «О банках и банковской деятельности». Банк не представил никаких доказательств, освобождающих его от ответственности. Согласно распечаткам телефонных переговоров и показаниям ответчика, была слышна только музыка, одноразовых паролей истец не сообщал. Помимо этого, сразу же после списания денег истец позвонил в Сбербанк для блокировки его карты. В ближайшем отделении карту заблокировали, но в приёме заявления о несанкционированном списании отказали. В доп. офисе банка подтвердили, что средства были списаны без разрешения клиента, деньги находятся на корреспондентском счете банка. Тем не менее, деньги не вернули; а должны были вернуть, поскольку в тот момент деньги еще были на счете банка.

4. Суммируя изложенное, сохранность денег на счете клиента банк не обеспечил, а, значит, свои обязательства по договору нарушил. Позиция Верховного Суд гласит, что именно банк должен доказывать наличие обстоятельств, исключающих его ответственность (Постановление Пленума от 28.06.2012 № 17). Банк не представил тех. документы, о том, что истец сообщил пароль банку или третьим лицам. Значит, деньги списаны незаконно, и банк должен их вернуть вместе с процентами; также компенсировать моральный вред, штраф за нарушение прав потребителя и расходы на адвоката.

Считаю справедливой позицию суда. Банк не обеспечил сохранность денег на счете. Понятно, что Интернет – не самое безопасное место для проведения операций, но раз услуга оказывается, она должна быть качественной. На это указывает и Закон «О защите прав потребителей» и Гражданский кодекс. Помимо этого, гражданин является экономически более слабой стороной, чем банк, и его права должны быть дополнительно защищены. И суд защитил права гражданина, обязав банк вернуть деньги своему клиенту.

Отмечу важный момент, который обязательно нужно учитывать. Если у вас без разрешения списали деньги, советую не мешкая обращаться в банк. По закону обратиться можно не позднее следующего дня после получения от оператора уведомления о совершенной операции. Если срок будет пропущен, то велика вероятность, остаться без денег, это подтверждается практикой, например - Апелляционным определением Омского областного суда от 05.08.2015 по делу № 33-5006/2015 .

Заказать консультацию о взыскании денег с банка:

Вопросы взаимодействия клиентов с банками и иными платежными агентами нередко носят конфликтный характер, причем с самого начала формирования современной законодательной базы в этой области. Достаточно вспомнить распространенную в 90-е годы ситуацию, когда суды признавали обязанность по уплате налогов исполненной только с момента зачисления соответствующей суммы в бюджет, что позволяло недобросовестным банкам безнаказанно пользоваться чужими средствами. Исправить положение удалось только после вмешательства КС РФ 1 .

Вопросы взаимодействия клиентов с банками и иными платежными агентами нередко носят конфликтный характер, причем с самого начала формирования современной законодательной базы в этой области. Достаточно вспомнить распространенную в 90-е годы ситуацию, когда суды признавали обязанность по уплате налогов исполненной только с момента зачисления соответствующей суммы в бюджет, что позволяло недобросовестным банкам безнаказанно пользоваться чужими средствами. Исправить положение удалось только после вмешательства КС РФ 1 .

Но и на сегодняшний день осталось много неурегулированных моментов в этой области, что не в последнюю очередь связано с интенсивным развитием платежных отношений (в том числе с использованием электронных средств платежа), за которым законодательство не всегда успевает.

29 сентября 2011 года вступил в силу Федеральный закон от 27 июня 2011 г. № 161-ФЗ "О национальной платежной системе " (далее – Закон), который был призван упорядочить и изменить в лучшую сторону сложившуюся практику оказания платежных услуг. Он установил основы деятельности всей платежной системы в целом и скорректировал правила осуществления безналичных расчетов, а также эмиссии и использования электронных денег.

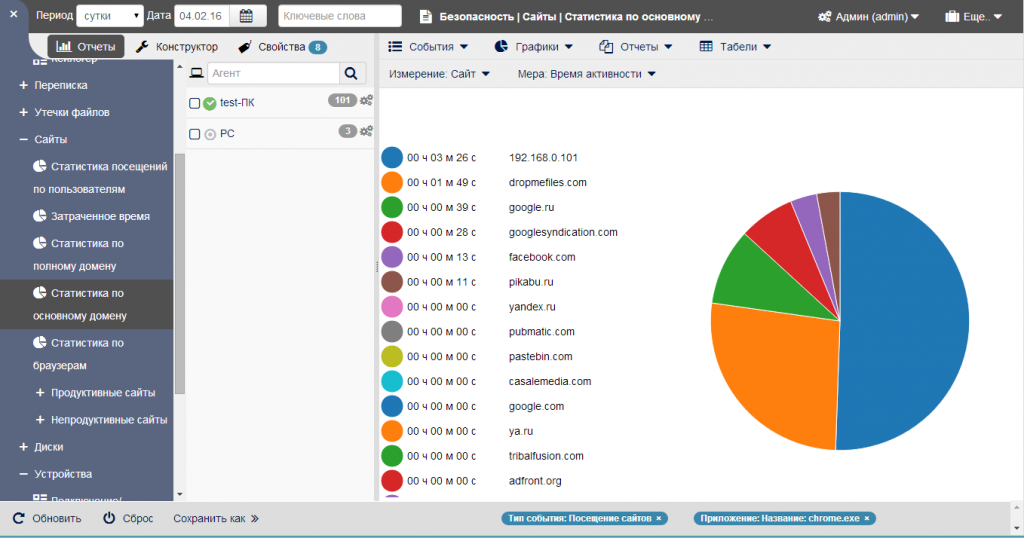

Одним из наиболее обсуждаемых нововведений стало положение статьи 9 Закона. вступающее в силу с 1 января 2014 года. Оно было призвано защитить клиентов операторов по переводу денежных средств от мошеннических действий. Динамика роста случаев мошенничества с банковскими картами и электронными деньгами, отслеживаемая Банком России, подтверждает, что необходимость активных действий в этой области уже назрела. Если на конец декабря 2012 года количество инцидентов, связанных с нарушением требований безопасности при переводе денежных средств, составило 1562. то по итогам первого полугодия 2013 года было зафиксировано уже 2484 подобных случая (прирост составил 59% ).

Правда, такая ситуация обусловлена в том числе и повышением качества составления отчетности отчитывающимися операторами, подчеркивается в Аналитическом обзоре Банка России. Эксперты, вместе с тем отмечают, что в реальности дела обстоят еще хуже, поскольку далеко не все действия преступников удается выявить.

Исследование американской аналитической компании Fair Isaac Corporation также содержит неутешительные выводы. По итогам минувшего года Россия стала лидером среди стран Европы по темпам увеличения случаев мошеннических действий с банковскими картами, а нанесенный в результате мошенничества ущерб показал динамику в 35% по сравнению с показателями 2011 года.

Неудивительно, что вопросу возврата несанкционированно списанных денежных средств законодатель последнее время уделяет особое внимание.

Если на конец декабря 2012 года количество инцидентов, связанных с нарушением требований безопасности при переводе денежных средств, составило 1562. то по итогам первого полугодия 2013 года было зафиксировано уже 2484 подобных случая (прирост — 59% ).

Обнаружив, что произошло несанкционированное списание денежных средств с карты, клиенты, как правило, обращаются в банк. За этим следует процедура расследования случившегося силами службы собственной безопасности банка и удовлетворение (либо отказ в удовлетворении) требований клиента. Сроки проведения такого внутреннего расследования устанавливаются каждым банком самостоятельно, однако Банк России рекомендует завершать его в срок, не превышающий 30 дней. Исключение, по мнению главного банка страны, должны составлять случаи использования банковского оборудования других банков – тогда рекомендуемый срок проведения расследования увеличивается до 45 дней 2 .

Отметим, что если в результате проведенного банком расследования было установлено, что имел место факт мошенничества, и денежные средства были возвращены клиенту, налоговой базы по НДФЛ у последнего не возникает. На это указал в своих разъяснениях Минфин России, подчеркнув, что сумма возмещения ущерба при условии его документального подтверждения не образует экономической выгоды 3 .

В случае вынесения отрицательного решения по заявлению клиент банка может обратиться в суд с аналогичным требованием. Как правило, в качестве основного обоснования иска жертвы мошенничества указывают на обязанность банка обеспечить безопасность проводимых операций, используя современное программное обеспечение и технические комплексы защиты. Кстати, в соответствии с разъяснениями Пленума ВС РФ 4. бремя доказывания соблюдения всех требований к проведенным банковским операциям, лежит именно на банке. Приводя свои контрдоводы, банки указывают на такие обстоятельства, как обязанность владельца ключа электронной подписи обеспечивать его конфиденциальность (п. 1 ст. 10 Федерального закона от 6 апреля 2011 г. № 63-ФЗ "Об электронной подписи "), наличие в договоре с клиентом пункта об освобождении банка от ответственности за несанкционированные действия третьих лиц, произошедшие по вине клиента, в том числе передачу PIN-кода злоумышленнику.

Судебная практика знает как решения, вынесенные в пользу держателя банковской карты, так и противоположные им. Так, иногда суды указывают на то, что банк не обеспечил техническую защищенность выпущенной им банковской карты 5 .

Но нередко и при установлении факта использования поддельной банковской карты, даже в другом городе или стране, суды не возвращают несанкционированно перечисленные средства. При этом они ссылаются на то, что в соответствии с п. 3 ст. 847 ГК РФ PIN-код признается аналогом собственноручной подписи держателя карты, а последний не исполнил свою обязанность по сохранению кода в тайне 6. Суды занимают сторону банка и тогда, когда клиент был вынужден передать банковскую карту третьим лицам и сообщить PIN-код к ней при угрозе его жизни, указывая, что разбойное нападение не может являться основанием для возложения бремени негативных последствий на банк и признания незаконными его действий по списанию денег 7. Кстати, даже если по факту несанкционированного снятия или перевода денег с карты было возбуждено уголовное дело, и держатель карты был признан потерпевшим, это все равно не будет являться основанием признания действий банка незаконными 8 .

Что изменится и за чей счет

После вступления в силу статьи 9 Закона положение клиентов, пострадавших от мошеннических действий с банковскими картами, может быть облегчено.

Фактически Закон устанавливает презумпцию невиновности клиентов. Закрепленные им правила предусматривают обязанность банка возместить суммы, перечисленные со счета клиента в результате не санкционированной им операции, если только не будет доказано нарушение клиентом-физическим лицом порядка использования электронного средства платежа (ч. 15 ст. 9 Закона ). Кстати, для прочих клиентов такой оговорки не было сделано (ч. 12 ст. 9 Закона ). Нововведения вызвали массу критики со стороны кредитных организаций – как в отношении их содержания, так и вследствие недостатков технико-юридического характера. Эти положения должны были вступить в силу еще с 1 января 2013 года, однако этот момент был отложен на год 9. В общей сложности у банков было два с половиной года для того, чтобы подготовиться к вступлению в силу Закона .

По данным Департамента внешних и общественных связей Банка России, на середину июля 2013 года только 50% кредитных организаций проинформировали Банк России о готовности исполнять требования статьи 9 Закона. Остальные банки должны будут закончить работы по подготовке к вступлению в силу новых правил до ноября текущего года.

Кроме того, на банки возлагается обязанность информировать клиентов о каждой совершенной с использованием электронного средства платежа операции в порядке, установленном договором (ч. 4 ст. 9 Закона ). Правда, Закон не конкретизирует ни способ, ни сроки направления таких уведомлений.

Отметим, что вводимая обязанность банка уведомлять клиента о совершенных операциях по счету – это вовсе не российское ноу-хау. Подобный порядок предусмотрен в ст. 47 Директивы Европейского Парламента и Совета Европейского Союза о платежных услугах на внутреннем рынке 10. Этим документом закреплена обязанность провайдера платежных услуг незамедлительно уведомить клиента о снятии суммы со счета после того, как оно произошло. Впрочем, банкам стран-участниц ЕС предоставлено право закрепить в рамочном договоре с клиентами норму о предоставлении такой информации не реже, чем раз в месяц. Положения Директивы в этой части перекочевали в законодательство Великобритании ("The Payment Services Regulations 2009", ст. 45, ст. 47) и США ("Electronic Fund Transfer" (regulation E), параграф 205.7 (6)). Причем по американскому закону финансовая организация обязана высылать клиенту информацию об операциях по счету раз в месяц, если они совершались, и раз в квартал, если операции не совершались.

С критикой этих нововведений выступила Ассоциация российских банков. В справке к 329 заседанию Совета Федерации Федерального Собрания Российской Федерации в рамках "правительственного часа" по вопросу "О ходе исполнения Федерального закона "О национальной платежной системе" 11 организация отметила следующее.

Игорь Костиков. председатель Совета ''Союз защиты прав потребителей финансовых услуг'' (''Финпотребсоюз''):

"Текст статьи 9 Закона написан настолько непонятно и настолько двусмысленно, что он просто не готов для работы с ней. Эта статья больше запутывает ситуацию по сравнению с тем, что есть сегодня, чем вносит ясность — в первой или во второй редакции. Она ни в том, ни в другом случае никак не защищает потребителя ".

(обсуждение статьи 9 Закона на круглом столе "О национальной платежной системе: компенсация потерянных средств", пресс-центр РИА Новости, 21 октября 2013 г.)

В Законе не указан конкретный способ направления уведомления клиенту, но на практике перечень этих способов сводится к таким, как: SMS-сообщение, сообщение по электронной почте, уведомление на экране терминала оплаты или компьютера, "бумажное" сообщение, направленное по обычной почте, а также сочетание нескольких способов уведомления. При этом направление почтовых заказных сообщений серьезно усложнит работу банков и существенно повысит их операционные издержки. Остальные способы направления уведомлений для клиентуры не дают банкам надежных доказательств, подтверждающих факт выполнения ими обязанности, предусмотренной ч. 4 ст. 9 Закона. Для преодоления недостатков Закона в этой части Ассоциация российских банков предложила закрепить обязательное уведомление клиентов банков с использованием SMS-сообщения либо электронного письма. а также обязанность соответствующего провайдера предоставлять банкам справки, подтверждающие факт отправки сообщения и его текст в случае возникновения споров. Добавим, что при этом сразу возникает вопрос сохранности подобных сведений у провайдера – ведь сроки хранения переданных абонентом SMS-сообщений в базе сотового оператора ограничены.

Такая реакция профессионального сообщества неслучайна, ведь с неисполнением обязанности по информированию клиента о совершенных операциях сопряжены негативные для банка последствия. Так, если кредитная организация не известит клиента о совершенной с использованием карты операции, ее обязанность по возмещению ущерба становится безусловной. то есть она уже не может сослаться на нарушение клиентом конфиденциальности PIN-кода и сведений о карте (ч. 13 ст. 9 Закона ).

Впрочем, и клиенту для защиты своих прав также придется выполнить аналогичные действия – обязательным условием возмещения несанкционированно списанных средств является уведомление банка об использовании карты без согласия ее держателя. Проинформировать об этом банк необходимо будет не позднее дня, следующего за днем получения от него уведомления о совершенной операции (ч. 11 ст. 9 Закона ). Однако одних суток для этого часто будет объективно недостаточно – ведь владелец карты может, например, находиться в командировке или в лечебном учреждении на момент совершения оспариваемой операции. Кроме того, также встает вопрос о способе направления уведомления – безусловно принимаемым судами доказательством по-прежнему остается только направление обычного почтового уведомления в бумажной форме.

Пока не совсем ясно, с каким именно результатом будут реализовываться положения ст. 9 Закона. Банки предрекают рост случаев недобросовестного поведения со стороны клиентов.

Действительно, у некоторых клиентов может появиться соблазн заявить о несанкционированной операции, даже если перевод средств был осуществлен самим держателем карты. На языке профессионалов эта схема называется "дружеский фрод" и встречается довольно часто уже сейчас. Так, из проспекта банка "Тинькофф Кредитные Системы" к IPO, проанализированного "Коммерсантом", следует, что из всех случаев мошенничества с банковскими картами почти треть случаев (27,4% ) приходится именно на "дружеский фрод". На втором месте по распространенности операции по краденым картам (16,1% ), за ними следуют банковские операции по счетам, открытым по чужим или поддельным документам (15,3% ), операции по утерянным картам (14,4% ), операции по карте с использованием трехзначного номера проверки подлинности на обороте карты CVV/CVC (13,7% ) и т. д.

Кстати, если снова обратиться к упомянутой Директиве Евросоюза 12. можно увидеть интересную оговорку. Банки действительно обязаны возместить причиненный ущерб в случае совершения неавторизованной платежной операции (ст. 60), однако при этом в ст. 61 Директивы закреплены некоторые правила, затрагивающие недобросовестных или беспечных держателей карт. Так, на клиента возлагаются затраты размером до 150 евро за каждую несанкционированную операцию, совершенную в результате использования потерянного или украденного платежного инструмента, или если клиенту не удалось обеспечить сохранность персонализированных средств безопасности платежного инструмента, или в случае незаконного использования платежного инструмента. Если же будут установлены мошеннические действия самого клиента, то на него возлагаются все связанные с этим убытки.

Директива предусматривает и возможность незамедлительного возврата денег на счет клиента в случае спорной транзакции (например, клиент настаивает на своей невиновности). Если же будет доказана вина клиента, его счет может быть дебетован на сумму возмещения (примечание к ст. 61 Директивы).

Однако существует вероятность, что банки будут использовать оговорку ч. 15 ст. 9 Закона и проводить формальные проверки. Не секрет, что такая практика сегодня распространена в большинстве банков – если по итогам расследования устанавливается, что был введен правильный PIN-код, клиент априори признается виновным.

Действительно, держатель банковской карты может проявить беспечность и хранить записку с PIN-кодом вместе с картой – в таком случае вряд ли какой-либо банк согласится возместить сумму похищенного. Подобные случаи зафиксированы, например, в Архангельске – воры-"барсеточники" обнаруживали в похищенных вещах не только карту, но и код доступа к ней. В одном случае они сняли 100 тыс. руб. а в другом – 145 тыс. руб. 13

Вместе с тем, мошенники, занимающиеся скиммингом. способны узнать PIN-код, даже если владелец карты принимает все меры к тому, чтобы сохранить его в тайне. Суть скимминга заключается в установке на банкомат устройства, которое считывает данные с магнитной полосы банковской карты, а также видеокамеры, направленной на клавиатуру. Первое позволяет скопировать информацию о карте для изготовления ее дубликата, а вторая – выяснить PIN-код. Затем мошенники изготавливают копию карты, с помощью которой можно снять деньги с соответствующего счета, введя правильный PIN-код.

Конечно, полиция ведет работу по разоблачению скиммеров, однако к этому времени они успевают украсть довольно много. К примеру, в 2011 году в Волгограде один из скиммеров, установив на банкоматы специальное оборудование, за три недели получил доступ к PIN-кодам более чем 80 карт и похитил в общей сложности 1,8 млн руб. 14

Впрочем, иногда клиенты банков страдают не только от действий мошенников, но и от недобросовестности самих банковских служащих. а то и студентов-практикантов. Подобный случай произошел в Перми, где студент, проходивший производственную практику в банке, получил доступ к персональным данным его клиентов. Используя их, молодой человек и его друзья незаконно пополняли баланс сотовых телефонов с чужих карт, переводили с них деньги на "виртуальные кошельки" и совершали покупки в Интернет-магазинах. Общая сумма ущерба составила более 2,8 млн руб. Суд признал молодых людей виновными в совершении кражи в особо крупном размере. Двое из них приговорены к четырем годам и шести месяцам лишения свободы, еще один – к четырем годам лишения свободы. Наказание было назначено условно, а одним из смягчающих обстоятельств послужило частичное возмещение ущерба 15 .

Еще одно несанкционированное списание денег с карты, явно случившееся по вине банка, произошло в Комсомольске-на-Амуре. Банк выдал кредитную карту клиенту, последний ее не активировал, однако впоследствии средства с этой карты были перечислены на телефонные номера третьих лиц. Клиент предъявил суду запечатанный конверт с PIN-кодом, и суд, посчитав его обязанность по сохранению PIN-кода выполненной, удовлетворил требования пострадавшей стороны 16 .

Если же денежные средства с банковской карты списал сам банк, то пострадавшему клиенту стоит также заявить требования о начислении процентов за пользование чужими денежными средствами по ст. 395 ГК РФ – случаи удовлетворения таких исков встречаются в судебной практике еще с конца 90-х годов 17 .

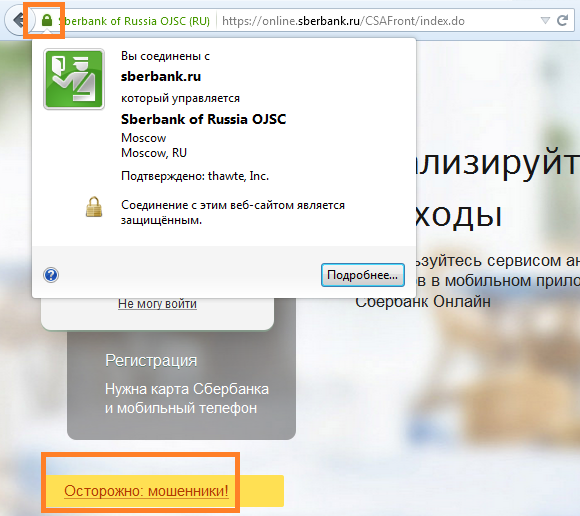

Не совсем понятно, как будет складываться практика возмещения средств, незаконно полученных мошенниками в результате так называемого "фишинга". Эта схема заключается в том, что создается сайт, внешне копирующий сайт интернет-магазина либо системы онлайн платежей, а деньги посетителей сайта, уплачиваемые в счет оплаты товаров или услуг, в конечном счете поступают на счет злоумышленников. С одной стороны, пострадавшие сами, добровольно перечисляют деньги, но с другой – становятся жертвами мошенничества. Очевидно, для того, чтобы определить, проявил ли гражданин должную осмотрительность (ст. 178 ГК РФ. ст. 401 ГК РФ ), будет иметь значение степень сходства оригинального сайта и сайта-двойника.

Положения самого Закона также явно нуждаются в доработке. К примеру, не установлен максимальный срок для возврата денег по оспариваемой транзакции. Банк России рекомендует оговаривать "разумный срок" для этого действия в договоре с держателем карты 18. однако для установления гарантий клиента как наименее защищенной стороны было бы лучше прописать максимальный срок для таких действий в законе.

Наконец, тарифы на оказание банковских услуг в результате вступления нововведения в силу могут увеличиться. С одной стороны, у банков возникнет необходимость возместить затраты, возникающие в результате массовых возвратов средств по оспоренным операциям. С другой стороны, не исключено, что кредитные организации будут вынуждены увеличить штат сотрудников, занимающихся внутренними расследованиями по заявлениям клиентов. К тому же, если сейчас банки предлагают услугу по уведомлению клиента о проведенных по счету операциях за отдельную плату, то Закон фактически обяжет их предоставлять такую услугу на общих основаниях – очевидно, это также может сказаться на размере цен на банковские услуги. На размер тарифов может повлиять и рекомендуемая Банком России мера по защите кредитных организаций – страхование собственных рисков, связанных с совершением операций с использованием электронного средства платежа без согласия клиента 19. Правда, подавляющее большинство банков уже давно прибегают к страхованию своих рисков.

Изменения к изменениям

В течение всего 2013 года положения статьи 9 Закона неоднократно обсуждались профессиональным сообществом, в том числе на площадках органов государственной власти. Так, летом 2013 года эксперты Национального платежного совета разработали законопроект, предполагающий внесение некоторых поправок в ст. 9 Закона .

Так, уточняются правила информирования клиента о совершенных операциях. Предусматривается, что обязанность банка сообщить о транзакции считается исполненной после направления уведомления в соответствии с имеющейся у банка информацией для связи с клиентом. Платежные операторы, таким образом, подстраховываются от последствий несоответствия действительности сведений, сообщенных клиентом.

Однако самым важным изменением, предлагаемым Национальным платежным советом, является изменение значения уведомления клиента о совершенной операции. Обязанность информировать держателя карты о совершенных по ней операциях в соответствии с законопроектом сохраняется, однако ее невыполнение больше не будет влечь негативных для банка последствий в виде обязательного возмещения средств.

Предполагается, что срок для информирования клиента не может превышать 30 дней. Также до 30 рабочих дней предполагается продлить максимально возможный срок, в пределах которого клиент может подать заявление о возмещении суммы операции вследствие несанкционированно проведенной операции по счету.

Оператору по переводу денежных средств предлагается предоставить право устанавливать ограничения при совершении операций с электронным средством платежа. Речь идет, прежде всего, об установлении лимита перевода средств и выдачи наличных.

Наконец, законопроект предлагает установить обязательный претензионный порядок разрешения спора – при такой схеме обращение в суд становится возможным только в случае отказа оператора денежных средств возместить убытки либо отсутствия ответа от него в течение определенного срока.

Работа по совершенствованию правового регулирования в этой области ведется и сегодня. Как стало известно в середине октября текущего года, Минфин России и ЦБ РФ согласовали очередные поправки к ст. 9 Закона. Предполагается, что основными изменениями станут увеличение срока уведомления банка клиентом о несанкционированной операции (с одного дня до 10 дней ), а также установление срока возмещения денежных средств по таким операциям (30 дней по операциям внутри страны и 60 дней – для трансграничных операций). Сейчас законопроект рассматривается профильными министерствами и в Госдуму пока не вносился.

Однако, как справедливо отметил первый вице-президент Ассоциации региональных банков РФ Александр Хандруев на круглом столе в пресс-центре РИА Новости, состоявшемся 21 октября 2013 года, Госдума вряд ли будет кардинально менять философию и идеологию этой статьи. Отметим, что и времени для этого у парламента и главы страны остается немного.

О том, как наши пользователи относятся к инициативе Минфина России обязать всех продавцов принимать к оплате не только наличные, но и платежные карты, узнайте из результатов опроса .

Необходимость детального и справедливого правового регулирования становится тем актуальнее, чем интенсивнее развивается сегмент безналичных расчетов. По данным Банка России, на 1 июля 2013 года в нашей стране эмитировано более 205 млн банковских карт. тогда как численность трудоспособного населения на 1 января 2013 года составила 87 млн чел. А объем совершенных по картам операций (в том числе за рубежом) за 2013 год равен почти 12 млрд руб.

Кроме того, 11 октября текущего года Минфин России разместил для обсуждения законопроект, ограничивающий с 1 января 2014 года лимит суммы расчетов наличными деньгами с участием граждан, если такие расчеты не связаны с осуществлением ими предпринимательской деятельности (в период 2014-2015 годов размер лимита составит 600 тыс. руб.. а с 1 января 2016 года – 300 тыс. руб .). Это правило предполагается применять по отношению к расчетам граждан, если это не связано с осуществлением ими предпринимательской деятельности. Ведомство подчеркивает, что нововведение является безболезненной мерой для повседневной жизни потребителей, поскольку коснется исключительно приобретения дорогостоящих товаров – автомобилей, недвижимости и предметов роскоши. Кроме того, Минфин России предлагает также обязать всех продавцов принимать к оплате платежные карты.

Все это требует самого тщательного правового регулирования – как с целью защиты прав клиентов, так и для предотвращения их недобросовестного поведения. Кстати, сейчас стадию обсуждения проходит еще один законопроект, который предусматривает ужесточение уголовной ответственности в рамках ст. 187 УК РФ "Изготовление или сбыт поддельных кредитных либо расчетных карт и иных платежных документов". По данным аналитиков МВД России, только за первое полугодие 2013 года было зарегистрировано 3618 подобных преступлений, в то время как за весь 2012 год полиция выявила 3013 преступлений, квалифицированных по этой статье. Документом предлагается расширить перечень случаев применения статьи 187 УК РФ. а также увеличить максимальный срок лишения свободы по ст. 272 УК РФ ("Неправомерный доступ к компьютерной информации" ) с двух до четырех лет.

Отношения по переводу денежных средств всегда таят в себе возможность возникновения конфликтов, а особенно – при вмешательстве в эти отношения мошенников. Нормы статьи 9 Закона были призваны разрешить значительную часть существующих противоречий, однако в актуальной редакции они не устраивают до конца ни банки, ни их клиентов. Пока неясно, успеет ли законодатель скорректировать положения этой статьи до вступления ее в силу, однако необходимость некоторых поправок очевидна уже сейчас.

1 Постановление КС РФ от 12 октября 1998 г. № 24-П "По делу о проверке конституционности пункта 3 статьи 11 Закона Российской Федерации от 27 декабря 1991 года "Об основах налоговой системы в Российской Федерации".

2 Пункт 11 Рекомендаций по раскрытию информации об основных условиях использования банковской карты и о порядке урегулирования конфликтных ситуаций, связанных с ее использованием (утв. письмом Банка России от 22 ноября 2010 г. № 154-Т).

3 Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 17 января 2011 г. № 03-04-06/10-3.

4 Пункт 28 Постановления Пленума Верховного Суда РФ от 28 июня 2012 г. № 17 "О рассмотрении судами гражданских дел по спорам о защите прав потребителей".

5 Апелляционное определение ВС Республики Саха (Якутия) от 08 июля 2013 г. по делу № 33-2393\13.

6 См. например, определение Санкт-Петербургского городского суда № 33-12653, апелляционное определение Мосгорсуда от 10 августа 2012 г. по делу № 11-16889, определение Свердловского областного суда от 16 августа 2013 г. по делу № 33-9808/2013.

7 Апелляционное определение Мосгорсуда от 20 мая 2013 г. по делу № 11-13233.

8 Апелляционное определение Мосгорсуда от 16 апреля 2013 г. по делу № 11-11902.

9 Федеральный закон от 25 декабря 2012 г. № 267-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных положений законодательных актов Российской Федерации ".

10 Директива Европейского Парламента и Совета Европейского Союза 2007/64/ЕС от 13 ноября 2007 г. о платежных услугах на внутреннем рынке и о внесении изменений в Директивы 97/7/ЕС, 2002/65/ЕС, 2005/60/ЕС и 2006/48/ЕС и об отмене Директивы 97/5/ЕС. Директива адресована государствам-членам Европейского Союза и не действует на территории России.

11 Письмо Ассоциации российских банков от 18 февраля 2013 г. № А-01/5-87 "О проблемах применения Федерального закона "О национальной платежной системе".

12 Директива Европейского Парламента и Совета Европейского Союза 2007/64/ЕС от 13 ноября 2007 г. о платежных услугах на внутреннем рынке и о внесении изменений в Директивы 97/7/ЕС, 2002/65/ЕС, 2005/60/ЕС и 2006/48/ЕС и об отмене Директивы 97/5/ЕС. Директива адресована государствам-членам Европейского Союза и не действует на территории России.

13 По данным официального сайта МВД России.

14 По данным официального сайта МВД России.

15 По данным официального сайта МВД России.

16 Апелляционное определение Хабаровского краевого суда от 10 июля 2013 г. по делу № 33-4216.

17 См. например, постановление Президиума Высшего Арбитражного Суда РФ от 4 марта 1997 г. № 326/96.

18 Пункт 8 Рекомендаций по раскрытию информации об основных условиях использования банковской карты и о порядке урегулирования конфликтных ситуаций, связанных с ее использованием (утв. письмом Банка России от 22 ноября 2010 г. № 154-Т).

19 Пункт 4 Рекомендаций по раскрытию информации об основных условиях использования банковской карты и о порядке урегулирования конфликтных ситуаций, связанных с ее использованием (утв. письмом Банка России от 22 ноября 2010 г. № 154-Т).