Рейтинг: 4.7/5.0 (1907 проголосовавших)

Рейтинг: 4.7/5.0 (1907 проголосовавших)Категория: Бланки/Образцы

на оказание услуг

04 марта 2013 года

Открытое акционерное общество Организация №1, именуемое в дальнейшем Заказчик, в лице директора Иванова Ивана Ивановича, действующего на основании Устава, с одной стороны, и Общество с ограниченной ответственностью Организация №2, именуемое в дальнейшем Исполнитель, в лице директора Петрова Петра Петровича, действующего на основании Устава, с другой стороны, заключили настоящий договор о нижеследующем:

1. Предмет договора

1.1. Исполнитель оказывает Заказчику услуги по ремонту оборудования, а Заказчик обязуется оплатить эти услуги на условиях, установленных настоящим договором.

2. Стоимость и порядок расчетов

2.1. Стоимость оказываемых услуг составляет 1 500,00 (Одна тысяча пятьсот) рублей 00 копеек, за весь период оказания услуг.

НДС не облагается в связи с тем, что Исполнитель применяет упрощенную систему налогообложения, на основании п. 2 ст. 346.11 глава 26.2 НК РФ и не является плательщиком НДС, согласно письму МНС РФ от 15.09.03 №22-1-14/2021-АЖ397 счета-фактуры не выставляются.

2.2 Услуги считаются оказанными после подписания сторонами акта сдачи/приемки оказанных услуг.

2.3. Оплата услуг по настоящему договору производится в течение 5 (пяти) банковских дней, с момента выставления счета и/или подписания Договора об оказании услуг, безналичным перечислением денежных средств на расчетный счет Исполнителя, либо иным способом.

3. Права и обязанности сторон

3.1. Заказчик обязуется:

3.1.1. Обеспечить беспрепятственный доступ к оборудованию, подлежащему ремонту.

3.1.2. Принять оказанные услуги.

3.1.2. Произвести полную оплату оказанных услуг в размере и порядке, предусмотренном настоящим Договором.

3.2. Исполнитель обязуется:

3.2.1. Оказать услуги ремонта оборудования.

3.2.2. Исполнитель вправе привлечь к оказанию услуг, не являющихся работниками Исполнителя.

4. Ответственность сторон и разрешение споров

4.1. За неисполнение или ненадлежащее исполнение обязательств, возникших из настоящего договора, Стороны несут ответственность, основание и размер которой установлены действующим законодательством Российской Федерации.

4.2. Споры и разногласия, возникающие между Сторонами в связи с исполнением обязательств по настоящему договору, разрешаются путем переговоров, в том числе в претензионном порядке.

4.3. При неурегулировании Сторонами спора в досудебном порядке он передается заинтересованной стороной на разрешение в Арбитражный суд.

5. Срок действия и порядок расторжения договора

5.1. Договор вступает в силу с момента подписания и действует до полного исполнения сторонами обязательств по настоящему договору.

6. Заключительные положения

6.1. Настоящий договор составлен в 2 (двух) подлинных экземплярах, один из которых находится у Исполнителя, другой - у Заказчика, каждый из которых имеет одинаковую юридическую силу.

7. Юридические адреса и банковские реквизиты сторон

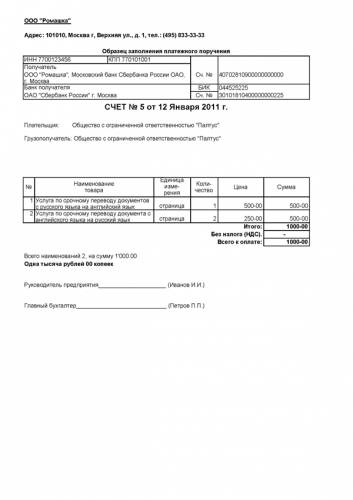

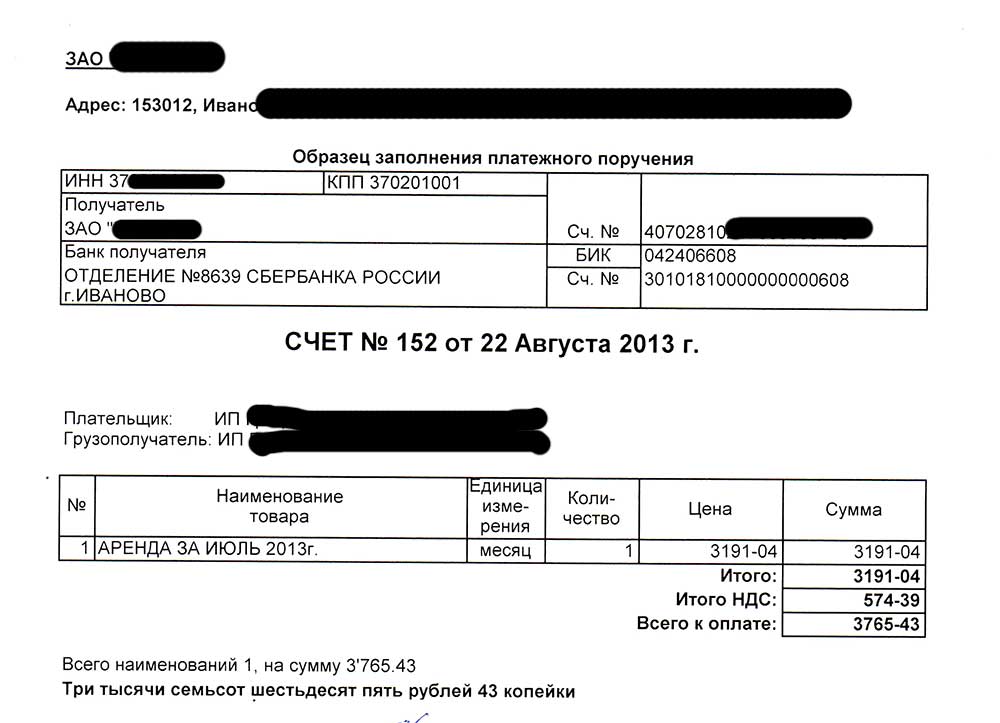

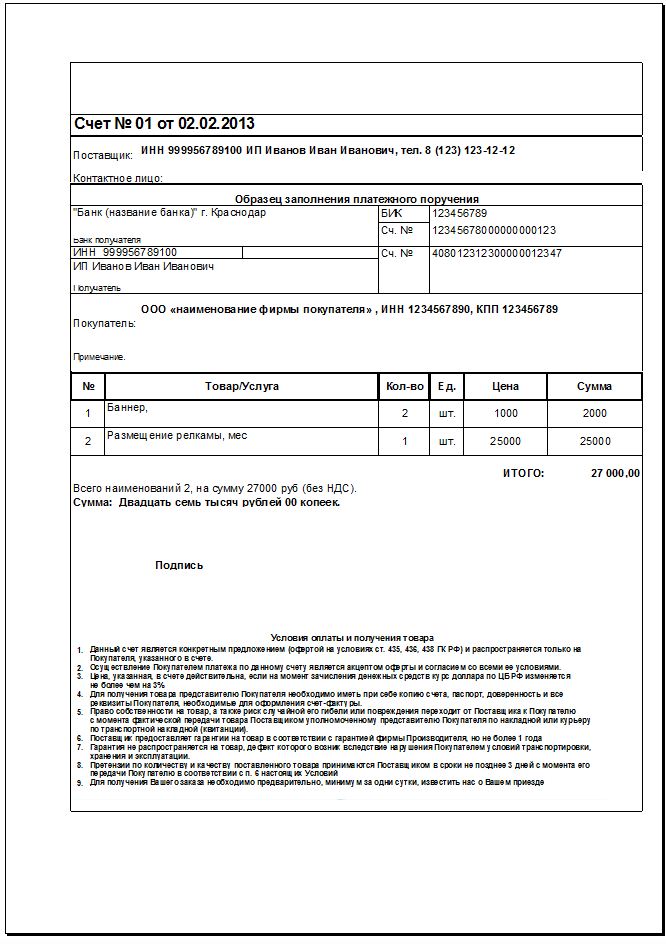

Бланк счета на оплатуКласс365 - быстрое и удобное заполнение всех первичных документов

Подключиться к Класс365. 0 руб/мес!

Счет - это документ, выдаваемый поставщиком покупателю для подтверждения платежа и суммы платежа за определённые товары (работы, услуги), перечисленные в счете. Счета для предварительной оплаты могут оформляться по типовой форме № 868.

Как упростить работу с документами и вести учет легко и непринужденно подробнее>>Посмотреть как работает Класс365

Вход в демо-версию

Как правильно заполнить счет на оплатуСчет выписывается поставщиком на конкретную партию товара и является основанием для оплаты. Отметим, что выписка счета не является обязательной. Товар можно оплатить на основании договора, накладной или других документов, оговоренных поставщиком и покупателем.

Счет на оплату содержит:

Двойная запись на счетахДвойная запись на счетах - подразумевает под собой проведенную хозяйственную операцию, которая впоследствии в бухгалтерской документации отразится дважды и попадет одновременно и в дебет, и в кредит. Подробнее читайте в статье Счета и двойная запись >>

Как автоматизировать работу с документами и не заполнять бланки вручнуюЗаполняйте бланки автоматически в онлайн-программе Класс365! Забудьте об ошибках и экономьте свое время!

Подключитесь к КЛАСС365 сегодня и пользуйтесь полным спектром возможностей:

Вы сможете легко организовать эффективную работу с клиентами, партнерами и персоналом, вести торговый, складской и финансовый учет. Для регистрации и освоения программы Вам понадобиться всего несколько минут! Начните работать быстрее и эффективнее уже сегодня!

Счет на оплату № 495 от 15.04.2011 г.Уведомление об оплате обязательно, в противном случае наличие товара на складе не гарантируется. Товар отпускается по факту поступления оплаты на р/с Поставщика, самовывозом, при наличии доверенности и паспорта.

Покупатель: индивидуальный предприниматель Иванов Владимир Сергеевич

адрес г. Москва, ул. Предприимчивых, д. 3, кв. 159

телефон (495) 322-223-33

Поставщик: индивидуальный предприниматель Сергеев Иван Михайлович, магазин "СуперКомпьютер"

Договор без НДС. Как правильно начислить или принять налог к вычетуЗачастую, менеджеры или юристы взяли типовой бланк соглашения, а с бухгалтерией посоветоваться забыли - попросту не уточнили, выделять ли НДС и по какой ставке. В итоге вы понимаете, что с налогом там ошиблись. И теперь придется как-то исправлять ситуацию, чтобы правильно учесть НДС. Мы посоветуем, как лучше действовать и поставщику, и покупателю. Эти рекомендации помогут и когда речь идет об услугах или аренде.

В договоре обозначена сумма без НДС по ошибкеДопустим, в договоре обозначена только стоимость товаров. Таким образом, договор без НДС и насчет налога никаких оговорок в нем нет. Но оказывается, что на самом деле сумма налога должна быть. К слову, такое случается, если продавец уверен, что имеет право на льготу. А позже выясняется, что это не так - скажем, условие для льготы не выполнено.

Ваша компания - поставщикИтак, вы видите, что договор без НДС заключен с покупателем, хотя налог должен быть. Этот налог вам все равно придется начислять. Обязанность, прописанную в пункте 1 статьи 168 Налогового кодекса РФ, никто еще не отменял. Конечно, идеальный вариант - исправить договор, увеличив его сумму на НДС. А если покупатель уже перечислил вам деньги за товары, попросите его доплатить налог.

Контрагент исполнил вашу просьбу? Тогда налог вы начислите как обычно. Но покупатель может и отказаться доплачивать вам сумму налога сверх цены товаров. Тогда вы можете попытаться взыскать с контрагента эту сумму через суд. Это подтверждает пункт 15 информационного письма Президиума ВАС РФ от 24 января 2000 г. № 51. А также постановление Президиума ВАС РФ от 29 сентября 2010 г. № 7090/10. Правда, в 2014 году подход судей к этому вопросу поменялся. Теперь ВАС считает, что сумма НДС включена в конечную цену договора и может быть выделена из нее расчетным путем (постановление Президиума ВАС РФ от 30 мая 2014 г. № 33).

Но если спорить с покупателем руководство вашей компании не желает, у вас есть еще два варианта действий. Один из них - изменить договор, выделив из общей стоимости товаров сумму НДС. Тогда покупателю ничего доплачивать не придется. Но размер вашего дохода по сделке уменьшится. То есть, по сути, вы найдете сначала сумму налога по расчетной ставке, чтобы определить новую цену (18/118 или 10/110). А в счете-фактуре обозначите уже обычные 18 процентов. Причем так поступать позволяет упомянутое постановление Президиума ВАС РФ.

Если руководителя такой вариант устраивает, тогда изменение цены надо зафиксировать в допсоглашении.

А вот второй возможный вариант - на тот случай, если контрагент вообще никакие допсоглашения подписывать не хочет. Вы начисляете НДС на сумму по договору и платите его в бюджет за счет собственных средств. К сожалению, включить сумму такого НДС в расходы не получится. Чиновники подчеркнули это в письме Минфина России от 7 июня 2008 г. № 03-07-11/222.

ООО Подрядчик в договоре по ошибке указало стоимость услуг в размере 152 000 руб. без учета НДС. Директор ООО решил не взыскивать сумму НДС с заказчика и уплатить ее за счет собственных средств. Поэтому бухгалтер начислил налог в размере 27 360 руб. (152 000 руб. × 18%). При расчете налога на прибыль эту сумму НДС бухгалтер в расходы не включил.

В бухгалтерском учете он сделал следующую проводку:

ДЕБЕТ 91 субсчет Прочие расходы КРЕДИТ 68 субсчет Расчеты по НДС

- 27 360 руб. - начислен НДС с реализации товаров.

Ваша организация - покупательДоговор без НДС, который в нем должен быть, получила компания покупатель. Если контрагент предъявит вам НДС сверх цены договора и ваше руководство не против доплатить налог, вы спокойно поставите эту сумму к вычету. Ведь продавец оформит вам счет-фактуру, в котором будет выделен налог по всем правилам.

Теперь предположим, что вы с поставщиком меняете условия договора, вычленив из стоимости товаров НДС. Но на этот момент контрагент уже отгрузил вам продукцию и вы успели ее реализовать. Тогда вам будет необходимо уменьшить стоимость товаров, которую ранее учли в расходах при расчете налога на прибыль.

Товар вы получили уже после того, как подписали соглашение об изменении цены? Ничего исправлять не придется - вы оприходуете ТМЦ по документам как есть.

Ну а если контрагент решил уплатить НДС за счет своих средств, значит, перечислять ему эту сумму вы не будете. А раз так, то и права на вычет налога у вас не возникает.

НДС в договоре есть, хотя его не должно там бытьПредположим, что в договоре упомянут налог на добавленную стоимость, хотя поставщик НДС платить вовсе не должен. Например, из-за того, что находится на упрощенке или пользуется льготами.

Ваша компания - поставщикКогда НДС в договоре выделили по ошибке, вы можете предъявить налог покупателю в счете-фактуре и заплатить его в бюджет. Так вы выполните требования пункта 5 статьи 173 Налогового кодекса РФ. Тогда в договоре ничего менять не придется.

Но лучше всего подписать с контрагентом дополнительное соглашение к договору, исключив из него сумму НДС. Так вы убережете себя от лишних вопросов ревизоров и от претензий со стороны покупателя.

Потому что среди последних иногда находятся такие, которые взыскивают с поставщика сумму НДС, если этот налог указан в договоре, а счет-фактуру при этом поставщик не выписал. Ведь тут выходит, что в бюджет вы НДС не перечислили, а оставили себе (постановление ФАС Московского округа от 2 ноября 2011 г. по делу № А40-131937/10-59-1153 ).

Ваша организация - покупательДопустим, получилось так, что ваша компания заключила договор с упрощенщиком. Но несмотря на это, по тексту соглашения упомянут НДС. Независимо от того, перепишут стороны условие или нет, вычет вы заявить не сможете. Даже если контрагент выставит вам счет-фактуру с налогом. Ведь он предъявит вам НДС неправомерно, потому и пользоваться вычетом, по мнению налоговиков, вы не можете.

То же самое относится к ситуации, когда контрагент предъявил НДС по льготной операции (письмо ФНС России от 15 июля 2009 г. № 3-1-10/501@ ). Хотя если вы готовы спорить с налоговиками, вычет можно отстоять в суде. Уже сформирована положительная практика по этому вопросу. Более того, в 2014 году Конституционный суд признал право компании-покупателя на вычет налога в данной ситуации (Постановление КС РФ от 3 июня 2014 г. № 17-П).

А вообще, чтобы вы были уверены в том, что контрагент предъявляет вам НДС на законных основаниях, советуем сразу выяснять, какой налоговый режим он применяет. Для этого можно получить письмо, в котором поставщик подтвердит, что платит налоги по общей системе, и копии титульных листов его деклараций по НДС и налогу на прибыль. Или же информационное письмо по форме № 26.2-7, если партнер находится на упрощенке.

Важно также проверить, не относятся ли товары, работы или услуги к числу необлагаемых. Товары подпадают под льготу, а в договоре фигурирует сумма НДС? Уточните у поставщика, почему он включил налог в цену контракта. Такое может быть, если у партнера не выполняются все необходимые требования для того, чтобы пользоваться льготой. Скажем, нет лицензии.

Но тогда договор с ним безопаснее вообще не заключать. Чтобы налоговые инспекторы не сняли у вас расходы по этой сделке.

Либо же поставщик просто не использует налоговую поблажку. Правда, это возможно только для льгот, указанных в пункте 3 статьи 149 кодекса. Если это так, запросите у контрагента копию заявления об отказе от льготы.

В договоре - неверная ставка НДСВот еще одна ситуация. В договоре стоит привычная ставка НДС - 18 процентов. А на самом деле должна быть 10 процентов. Или наоборот. Посмотрим, как правильно начислить налог поставщику, а покупателю принять его к вычету.

Ваша компания - поставщикСтавка НДС зависит от вида товаров, работ или услуг. И произвольно менять ее вы, разумеется, не можете. Поэтому даже если в договоре есть ошибка, то в счете-фактуре укажите верную ставку НДС. А в контракт лучше внести изменения. Иначе у вас может возникнуть недоимка по налогу. Если, скажем, вместо 18 процентов вы посчитаете налог по ставке 10 процентов.

Ваша организация - покупательВашей компании, как покупателю, лучше добиться того, чтобы поставщик скорректировал ставку налога по договору. То есть написал ту, что полагается по закону. Кроме того, проверьте, чтобы поставщик оформил вам счет-фактуру с правильной ставкой НДС. Только так вы сможете предъявить входной налог к вычету. Ведь неточность в таком реквизите, как ставка налога, является существенной (п. 2 ст. 169 Налогового кодекса РФ ).

Плюс ко всему из-за подобной ошибки вы заплатите поставщику больше, чем положено. Это если в договоре указана более высокая ставка, чем та, которая установлена для данных товаров в статье 164 кодекса.

Если исправить счет-фактуру поставщик отказался, то не регистрируйте этот документ в книге покупок.

И еще. Если вы все же переплатили поставщику налог из-за неверной ставки, можете потребовать вернуть лишнюю сумму. Ссылаться здесь вы можете на постановление Президиума ВАС РФ от 9 апреля 2009 г. № 16318/08 .

Образец договораоб оказании платных образовательных услуг

г. Тула «___ » _____________201__ года

Общество с ограниченной ответственностью «ЦЕНТР ОБУЧЕНИЯ «ЗАЩИТА» (далее – ООО «ЦОЗ»), в соответствии с лицензией серии … № …… регистрационный номер № …. от … ………… 201. года, выданной Инспекцией Тульской области по надзору и контролю в сфере образования, в лице директора Лыскова Романа Николаевича действующего на основании Устава, именуемый в дальнейшем «Исполнитель» с одной стороны, и ______________________________________________ именуемое в дальнейшем «Заказчик», в лице ________________________действующего на основании ____________ с другой стороны (далее – «Стороны»), заключили Договор о нижеследующем:

1. Предмет договора

1.1. «Исполнитель» обязуется по заявке «Заказчика» оказать последнему платные образовательные услуги по Дополнительной профессиональной образовательной программе«Обучение должностных лиц и специалистов гражданской обороны и РСЧС» для лиц категории «Руководители (заместители руководителей) организаций, отнесенных к категориям по гражданской обороне и (или) продолжающих работу в военное время» (категорию обучаемых в Договоре указывать в точном соответствии с пунктом 2 Порядка организации и осуществления образовательной деятельности в ООО «ЦОЗ», утвержденного приказом директора ООО «ЦОЗ» от ……………2013 г. № …. ) с _____ по _______ 201__ г. в объеме 72 часов(или 36, или 108 часов). согласно Протоколу о договорной цене (Приложение № 1), являющегося неотъемлемой частью Договора.

1.2. Форма обучения очно-заочная с применением дистанционных образовательных технологий (илимодульная система обучения ).

1.3. «Исполнитель» выполняет образовательные услуги своими силами и средствами, а также может привлекать для проведения занятий преподавателей иных образовательных организаций.

1.4. «Исполнитель» не вправе без согласования «Заказчика» изменять виды и стоимость услуг, предусмотренных Договором. Всякие изменения и согласования фиксируются в отдельных протоколах, являющихся неотъемлемой частью данного Договора.

2. Права и обязанности «Сторон»

2.1. «Исполнитель» имеет право.

2.1.1. Разрабатывать и утверждать расписания занятий в соответствии с программой обучения и категории должностных лиц и специалистов, которым предоставляются образовательные услуги.

2.1.2 Самостоятельно осуществлять образовательный процесс, выбирать систему оценки знаний, формы и порядок аттестации обучаемых.

2.1.3. Принимать решение, на основании результатов промежуточных оценок знаний обучаемых, по допуску их к итоговой аттестации (сдачи зачетов) и доводить решение до обучаемых.

2.1.4. Прекратить оказание образовательных услуг слушателям, не соблюдающих условия Договора и нарушивших внутренний регламент работы «Исполнителя».

2.1.5. Выдавать удостоверение установленного образца, только после поступления денежных средств «Заказчика» за оказание образовательных услуг, на расчетный счет «Исполнителя» (настоящий пункт – только для платного обучения) .

2.2. «Заказчик» имеет право.

2.2.1. Требовать от «Исполнителя» предоставления информации по вопросам организации учебного процесса и обеспечения надлежащего исполнения услуг предусмотренных настоящим Договором.

2.2.2. Пользоваться библиотекой, методическими разработками, размещенных на сайте «Исполнителя», получать консультации по изучаемым темам в любой удобной для него форме.

2.2.3. Получать копии правоустанавливающих документов на ведение образовательной деятельности «Исполнителем».

2.2.4. Перейти на другую форму получения образовательных услуг (форму обучения) по дополнительному заявлению (заявке).

2.3. «Исполнитель» обязан.

2.3.1. Организовать и обеспечить надлежащее исполнение образовательных услуг, предусмотренных настоящим Договором.

2.3.2. Представлять «Заказчику», копии правоустанавливающих документов на ведение образовательной деятельности, дополнительные профессиональные образовательные программы, по просьбе «Заказчика».

2.4. «Заказчик» обязан.

2.4.1. Подать заявку «Исполнителю» на оказание услуг за 10 (десять) рабочих дней до начала занятий.

2.4.2. Произвести оплату по счету за оказанные образовательные услуги в размере 100% суммы не позднее 5 банковских дней до даты начала обучения.

3. Цена услуг и порядок оплаты

3.1. Стоимость образовательных услуг по настоящему Договору составляет __________ (____________________) рублей, без НДС (согласно ст.149 п.14 Налогового кодекса Российской Федерации).

3.2. Оплата образовательных услуг производится «Заказчиком» авансовым платежом в безналичном порядке в размере 100 % суммы, указанной в п.3.1, не позднее 5 банковских дней до даты начала обучения. Датой оплаты считается дата поступления денежных средств на банковский счет «Исполнителя».

4.1. «Стороны» обязаны сохранять конфиденциальность информации, полученной в ходе исполнения настоящего Договора.

4.2. Передача конфиденциальной информации третьим лицам, опубликование или иное разглашение такой информации может осуществляться только с письменного согласия «Заказчика», независимо от причины прекращения действия настоящего Договора.

4.3. Ни одна из «Сторон» не несет ответственности в случае передачи информации государственным органам, имеющим право и основание её затребовать в соответствии с законодательством Российской Федерации, если предварительно уведомить другую «Сторону» об обращении за информацией соответствующих государственных органов.

5. Ответственность «Сторон»

5.1. За неисполнение или ненадлежащее исполнение своих обязанностей по настоящему Договору «Стороны» несут ответственность в соответствии с законодательством Российской Федерации.

6. Обстоятельства непреодолимой силы

6.1. Ни одна из «Сторон» не несет ответственности перед другой «Стороной» за неисполнение или ненадлежащее исполнение обязательств по настоящему Договору, обусловленное действием обстоятельств непреодолимой силы, то есть чрезвычайных и непредотвратимых при данных условиях обстоятельств, в том числе объявленной или фактической войной, гражданскими волнениями, эпидемиями, чрезвычайными ситуациями природного или техногенного характера.

6.2. Нормативный правовой акт, устанавливающий на территории субъекта РФ военное положение или режим чрезвычайной ситуации, является достаточным подтверждением наличия и продолжительности действия обстоятельств непреодолимой силы.

6.3. «Сторона», которая не исполняет свои обязательства вследствие действия обстоятельств непреодолимой силы, должна не позднее, чем в трехдневный срок известить другую «Сторону» о таких обстоятельствах и их влияние на исполнение обязательств по настоящему Договору.

6.4. Если обстоятельства непреодолимой силы действуют на протяжении 3 (трех) месяцев, настоящий Договор может быть расторгнут по соглашению «Сторон», либо в порядке, установленном пунктом 8.3 настоящего Договора.

7. Разрешение споров

7.1. Все споры, возникающие при исполнении настоящего Договора, разрешаются «Сторонами» путем переговоров.

7.2. Если «Стороны» не придут к соглашению путем переговоров, все споры рассматриваются в претензионном порядке. Срок рассмотрения претензии – две недели с даты поступления претензии.

7.3. В случае, если споры не урегулированы «Сторонами» с помощью переговоров и в претензионном порядке, то они передаются заинтересованной «Стороной» на рассмотрение Арбитражного суда.

8. Порядок внесения изменений, дополнений в Договор и его расторжения

8.1. В настоящий Договор могут быть внесены изменения и дополнения, которые оформляются «Сторонами» дополнительными соглашениями к настоящему Договору.

8.2. Настоящий Договор может быть досрочно расторгнут по основаниям, предусмотренным законодательством Российской Федерации и настоящим Договором.

8.3. «Заказчик», решивший расторгнуть настоящий Договор, должен направить письменное уведомление о намерении расторгнуть настоящий Договор «Исполнителю» на позднее чем за 5 (пять) рабочих дней до предполагаемой даты расторжения настоящего Договора. Настоящий Договор считается расторгнутым с даты, указанной в уведомлении о расторжении.

9. Срок действия Договора

9.1. Настоящий Договор вступает в силу с даты его подписания «Сторонами» и действует до 31.12.201__ года, пролонгация срока действия Договора осуществляется путем подписания «Сторонами» дополнительного соглашения.

10. Прочие условия

10.1. Документом, подтверждающим прохождение курса обучения, является удостоверение установленного образца, заверенное подписью и печатью «Исполнителя».

10.2. Удостоверение о прохождении курса обучения выдается «Заказчику» только после оплаты за оказанные услуги в соответствии со счетом и актом об оказании услуг.

10.3. Отрицательные результаты аттестации (сдачи зачета) не являются основанием для неисполнения «Заказчиком» пункта 2.4.2 настоящего Договора.

10.4. В случае изменения у какой-либо из «Сторон» юридического статуса, адреса и банковских реквизитов, она обязана в течение 5 (пяти) рабочих дней, со дня возникновения изменений, известить другую сторону.

10.5. Все приложения к настоящему Договору являются его неотъемлемыми частями.

10.6. Настоящий Договор составлен в 2 (двух) экземплярах, имеющих одинаковую силу, по одному для каждой из «Сторон».

10.7. Ни одна из «Сторон» не вправе передавать свои полномочия по настоящему Договору третьим лицам без письменного согласия другой «Стороны».

10.8. К настоящему Договору прилагается Протокол о договорной цене (приложение 1).

11. Юридические адреса и платежные реквизиты «Сторон»

Практика хозяйственной деятельности малого бизнеса на территории России показывает, что наличие специальных (упрощенных) систем налогообложения в которых нет НДС, абсолютно не означает, что предпринимателям не придется уплачивать данный налог. Сегодня поговорим о ситуациях, когда на УСН и даже ЕНВД с патентом уплачивать НДС нужно, причем как ООО, так и ИП.

Каждый предприниматель должен помнить, что сегодня существует случаи когда просто необходимо уплатить НДС, ведь незнание закона не освобождает от ответственности.

НДС при работе на УСННалоговый кодекс Российской Федерации дает достаточно четкое определение, что все специальные системы налогообложения выведены из-под действия налога на добавленную стоимость (ст.346.11 НК.РФ). Правда есть и исключения, о которых поговорим ниже. Вместе с тем очень часто контрагенты индивидуальных предпринимателей, а также небольших ООО работающих на УСН категорически отказываются от работы с ними, мотивируя отсутствием НДС при операциях.

Ситуация понятна, ведь НДС исчисляется как разница между налоговыми обязательствами и налоговыми вычетами, которые собственно формируются за счет закупки товаров, услугу в которых включен налог. Как следствие, проводя закупку товаров без данного налога, контрагент малого бизнеса занижает себе вычеты и платит больше государству. Кому охота платить лишние деньги в бюджет?

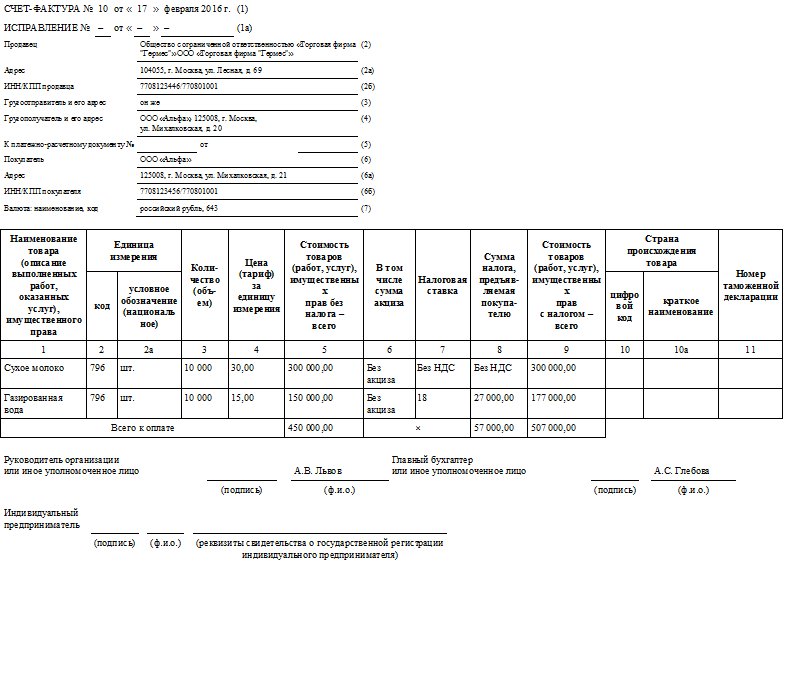

Многие начинающие предприниматели нашли выход из создавшейся ситуации, путем небольшой «лазейки» (хотя как по моему это ловушка) в законе, которая позволяет при работе на УСН как ИП, так и ООО выписывать счета-фактуры с выделением суммы НДС, такие документы в теории дают право на вычеты контрагенту. Но насколько это правильно и вообще целесообразно для предпринимателя?

По большому счету рисков и нюансов очень много, в большей части прибыли и условные доходы связанные с использованием схемы начисления НДС при УСН как для ИП так и ООО себя не оправдывают.

Очень часто при работе с контрагентами происходит ситуация когда фактически счет- фактура выписывается без выделения НДС, а вот оплата приходит с выделением. В назначении платежа указывают суммы налога на добавленную стоимость, что делать?

Ничего страшного не произошло, факт начисления налога на добавленную стоимость для плательщика упрощенки является выписки счета-фактуры, все остальное не будет основание для уплаты. То есть платить и подавать декларацию не нужно.

— что делать если ИП или ООО выписали счет-фактуру с НДСЕсли Вы все-таки выписали счет-фактуру то необходимо подать декларацию и произвести уплату. Не стоит забывать, что существуют операции при которых как ИП так и ООО обязаны начислить налог и произвести оплату, перечень таких ситуаций привожу ниже.

Когда платиться НДС при работе на ЕНВД, патенте и УСНКроме фактов «добровольных» обязательств по уплате НДС плетельщика УСН, есть варианты когда платить и подавать декларацию необходимо по требованию закона, причем платить нужно индивидуальным предпринимателям, юридическим лицам работающим на патенте или ЕНВД.

Первый блок когда нужно платить всем в соответствии со ст.346.11 НК.РФ

Второй блок обязательной уплаты НДС плательщиков УСН,ЕНВД и патента не зависимо ИП или ООО в соответствии с ст. 161 НК РФ

Декларация по налогу подается в течении 25 дней с момента окончания отчетного периода, то есть до 25 числа следующего месяца. Форма декларации стандартная. Напомню, ставка налога 18%, при этом существует целый перечень продукции и услуг, в которых ставки уменьшены или установлены на уровне 0.

Сроки уплаты НДС на специальных системах налогообложенияНалог уплачивается до 25 числа следующего за отчетным периодом. Согласно НК уплата НДС производится равными частями до 25 числа каждого месяца, декларация подается один раз в квартал. Но данное правило относится к лицам являющимися плательщиками, для тех, кто уплачивает «разово» желательно не разбивать помесячно, а уплатить одной суммой до 25 числа следующего месяца за отчетным.

Россияне фактически платят 48%, а не 13% налогаАлександр Аузан (МГУ) считает, что Россия — страна с максимальной долей косвенных налогов

Бухгалтеры часто сталкиваются с контрагентами, которые просят выставить им счета-фактуры с пометкой «Без НДС». Зачем им это нужно, ведь права на вычет «входного» налога такой счет-фактура все равно не дает?

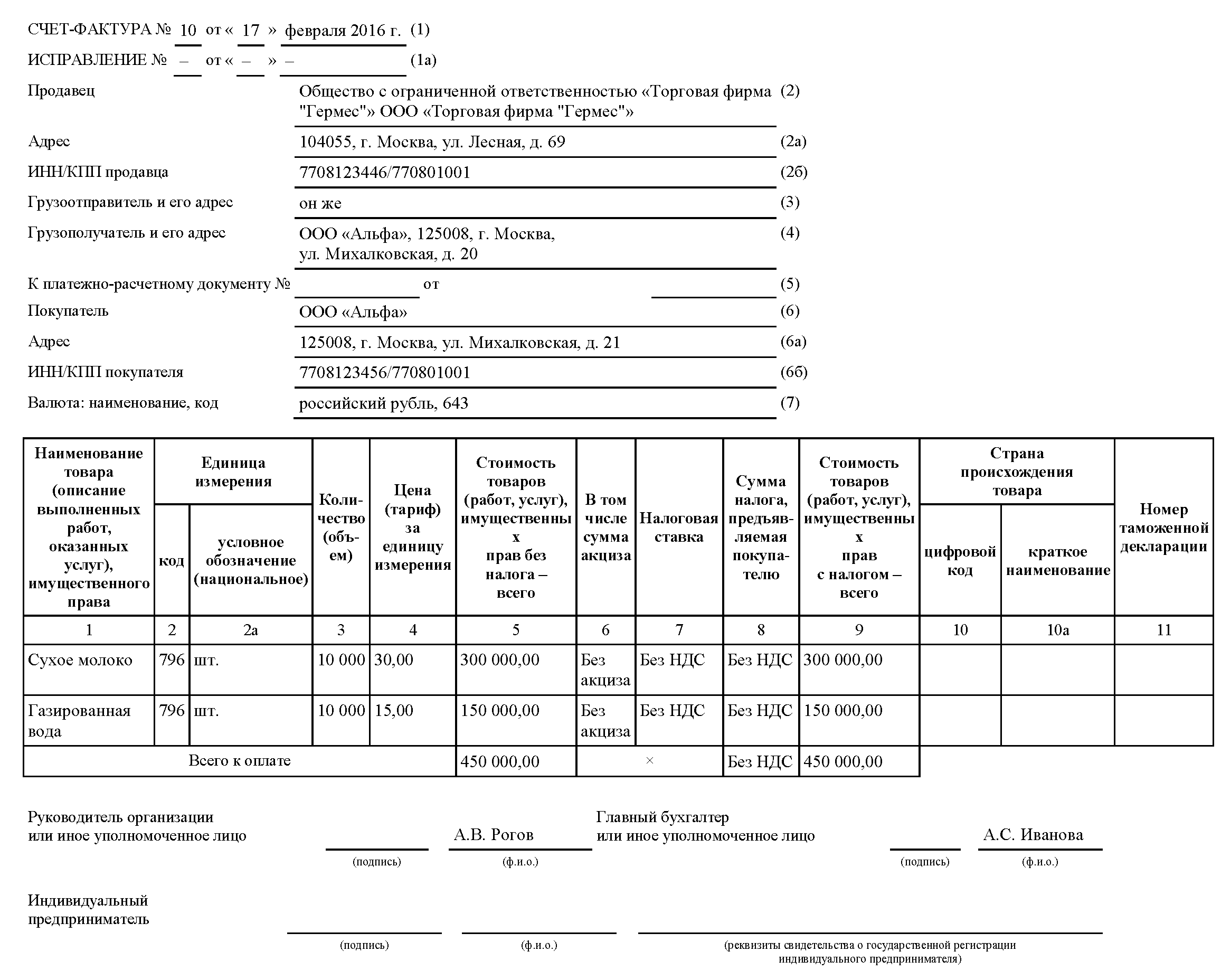

Счет-фактура при УСН без НДС в 2016 годуСразу скажем, что выполнять подобные просьбы вы не обязаны. Ведь «упрощенцы» не признаются плательщиками НДС и счета-фактуры даже с указанием «Без налога» выписывать не должны (п. 2 и 3 ст. 346.11 НК РФ). Вашим покупателям для оплаты и оприходования покупки будет достаточно выставленных вами счетов на оплату, накладных или актов.

Если все же убедить контрагента не представляется возможным и он хочет иметь от вас счет-фактуру без НДС, так и быть — выпишите ему этот документ, обязательно указав в нем, что покупка без налога. При таком оформлении у вас не возникнет обязанности по уплате налога на добавленную стоимость. И декларацию по НДС тоже представлять не придется. Ведь налог в счете-фактуре выделять вы не будете (абз. 1 п. 4 и абз. 1 п. 5 ст. 174, п. 5 ст. 173 НК РФ). Также не выделяйте НДС в «первичке» и договоре с контрагентом. В крайнем случае напишите, что цена в себя такой налог не включает.

Регистрировать выставленные счета-фактуры в журнале учета счетов-фактур или каком-то подобном сводном регистре вам не нужно. Хотя при желании, конечно, вы вправе это делать. За основу можете взять форму журнала учета счетов-фактур, предусмотренную постановлением Правительства РФ от 26.12.2011 № 1137.

Заметьте: ставить в счете-фактуре вместо пометки «Без НДС» ставку 0% небезопасно. А точнее — делать так вы вообще не вправе. Поскольку нулевая ставка — это реальная ставка, применять которую могут плательщики НДС в отношении экспортных операций. И она должна подтверждаться определенными документами, которые налогоплательщик представляет в налоговую инспекцию вместе с декларацией по НДС (ст. 164 и 165 НК РФ).

Поэтому, идя навстречу контрагенту, вы можете использовать только счет-фактуру с пометкой «Без НДС». Нулевую ставку подтвердить вы не сможете, а значит, контролеры могут доначислить вам НДС по общей ставке 18% и потребовать сдать в инспекцию декларацию по данному налогу.

Вся отчетность УСН за 3 квартал 2016 года: Образец счета-фактуры при УСН без НДС в 2016 году

Адрес: Тел. ИНН, сч. Банк, бИК, сч. Счёт от г. Счет действителен для оплаты до счета на оплату услуг без ндс г. ; ИНН ; ;. ; ИНН ; ;. Основание: от г. Наименование, ед. Измер. Количество, скидка, Цена, сумма НДС. Сумма, скидка: Итого: НДС ( Без налога (НДС, всего к оплате: Всего наименований, на сумму руб. ( руб. коп. дополнительные условия. Генеральный директор главный бухгалтер _ _).

Подробнее Специальная программа для малого бизнеса, класс365 - онлайн программа для всех: 50 актуальных бланков документов, торговый и Складской учёт. CRM-система для работы с клиентами, банк и Касса, интеграция с интернет-магазинами. Встроенная почта и отправка SMS, отчеты в один клик, бесплатно для одного пользователя Как правильно заполнить счет на оплату. Счет выписывается поставщиком на конкретную партию товара и является основанием для оплаты. Отметим, что выписка счета не является обязательной. Товар можно оплатить на основании договора, накладной или других документов, оговоренных поставщиком и покупателем. Счет на оплату содержит: номер и дату выставления счёта; платежные реквизиты продавца: название организации, наименование банка, БИК. Счет на шенген оплату для ИП или ООО, счет на оплату скачать бланк, счет на оплату для ИП или ООО не имеет принципиальных различий. Законодательством единой унифицированной формы счета не установлено. По сути, счетом на оплату можно заменить договор (и наоборот). Счет может кратко содержать существенные условия продажи (срок поставки, условия приемки и пр.). Кроме того, в счет Вы можете включить даже свою рекламную информацию (акции, скидки и пр.). Обязательные сведения, которые должен содержать счет на оплату: номер счета; дата выставления; платежные реквизиты продавца; наименование предлагаемых товаров или услуг и их стоимость с указанием налоговых деталей и т.д; признак облагается ли сумма.

Установленной формы бланка счета на оплату товара (услуг) не существует, привожу здесь две наиболее распространенные. Имеет смысл указать в счете подробные сведения как о Вас, как поставщике, в том числе о Ваших платежных реквизитах, и о Ваших товарах (услугах) по образцу накладной (без НДС) или по образцу счет-фактуры (с указанием суммы НДС и т.д.). Если с Вашим покупателем не заключен договор купли-продажи (оказания услуг то в счете на оплату можно указать некоторые условия, например самовывоз товара, уведомление о предоплате и т.д. Пример заполнения счета на оплату (без НДС без фрагмента платежного поручения) (Все данные условны счет на оплату 495 от.

Заполнить образец О форме Вопросы, у нашей системы учёта Большая Птица теперь есть бесплатный тариф ». Счет на оплату от, валюта счета на оплату услуг без ндс документа: руб. USD, eUR, информация об организации, иНН: Название: КПП: Адрес: Руководитель: Главный бухгалтер: Телефоны: НДС: Не учитывать. В сумме, сверху, ставка НДС: Без НДС.

Главная Расчеты с поставщиками и покупателями Счет на оплату. Сегодня, друзья мои, поговорим мы о счетах. Организации и индивидуальные предприниматели, оказывая услуги, выставляют счета на оплату. Типовой форма счета нет, каждая организация или ИП может разработать свою форму. Например, можно добавить: пункт о сроках оплаты счета пункт о подписи заказчика в получении оригинала счета требование о предоставлении доверенности при получение счета на оплату услуг без ндс товаров и т.д. Скачать бланк счета на оплату формат Excel 2007 xlsx формат Excel xls, технические ошибки при формировании счета, пропуски и задвоение номеров счетов не являются нарушениями, т.к. Счет на оплату не является первичным учетным документом. НДС в счете.

Счет на оплату, пожалуй, самый неоднозначный бухгалтерский документ! С одной стороны его составление не требуется ни одним нормативным законодательным актом, с другой стороны как еще «напомнить» клиенту, что вы ждете от него оплату? Более того, во многих договорах есть прямая ссылка на этот документ. В условиях оплаты часто пишут, что средства должны быть перечислены на основании выставленного счета не позднее какого-то количества дней от даты, указанной в счете. Сам по счета на оплату услуг без ндс себе, этот документ ничего не подтверждает. Движение денежных средств доказывают платежные документы, передачу продукции или услуг накладные и акты. На основе счета в бухгалтерском и налоговом учете не делается никаких.

1. Учет у должника ООО «Прибой». 2. Учет у кредитора ООО «Волна». Налоговый учет, если применяется усно: или должник отражает доход от передачи имущества в качестве отступного счета на оплату услуг без ндс в момент передачи имуществап. 1 ст. 346.15 НК РФ; или кредитор на дату получения отступного отражает доход от реализации товаров (работ, услуг в оплату которых получено имущество в качестве отступногоп. 1 ст. 346.15, п. 1 ст. 346.17 НК РФ. Если размер обязательства меньше стоимости имущества, передаваемого в качестве отступного, налоговики могут расценить эту разницу как имущество, безвозмездно полученное кредитором, и, соответственно, доначислить ему налог на прибыльп. 8 ст. 250 НК РФ. Правда, один из судов посчитал такие выводы налоговиков необоснованнымиПостановление ФАС СКО от А32-1. Другие статьи.

3. Организационно правовое обеспечение деятельности мдобу «Росинка» Наименование документа Серия, номер, регистрация Устав Муниципального дошкольного образовательного бюджетного учреждения детский сад комбинированного вида «Росинка» от года Лицензия на осуществление образовательной деятельности Серия А Регистрационный номер 3738. Срок действия о года по год. Свидетельство о государственной аккредитации Серия 54АБ 000080 Регистрационный номер 4561 от года. Свидетельство действительно по года. Свидетельство о внесении записи в Единый государственный реестр юридических лиц Серия от года Санитарно-эпидемиологическое заключение Коллективный договор на год Свидетельство выдано года Регистрационный 19 от года 4. Структура мдобу и структура управления общеобразовательного учреждения, его органов самоуправления. Управление Учреждением строится на принципах единоначалия.

5. Согласно подпункту 3 пункта 1 статьи 333.22 Кодекса при увеличении истцом размера исковых требований недостающая сумма государственной пошлины доплачивается в соответствии с увеличенной ценой иска в срок, установленный подпунктом 2 пункта 1 статьи 333.18 Кодекса. С учетом результатов рассмотрения дела государственная пошлина, подлежащая уплате в связи с увеличением размера исковых требований, взыскивается в доход.

Аспирантам Государственного университета управления. По выполнению. Оформление реферата счета на оплату услуг без ндс начинается с титульного листа (См. Приложение).

Введение. Актуальность темы исследования: защита прав ребенка в современной России.

Вопрос 1 Уважаемый Александр счета на оплату услуг без ндс Иванович! Кто имеет право на получение субсидии в Москве?

Выборы в Думе имели определенное значение, но не являлись жизненно важным событием. В течение предыдущих лет власть все больше и больше переходила от парламента в руки президента, и главную роль в этом процессе сыграл Борис Ельцин. К зиме 1995 года Большой Сибиряк, который четыре года назад, в августе 1991 года, при попытке государственного переворота взобрался на танк, чтобы отстоять демократию, вызвав тем самым восхищение не только России, но и Запада, превратился в трость, ветром колеблемую. Выздоравливая после второго за три месяца сердечного приступа, опухший и обрюзгший, он наблюдал за парламентскими выборами из клинической больницы на юго-западе Москвы, на Воробьевых.

З ндфл 2012 заполнения продажа квартиры - Так, на листах А, Б и В приводятся сведения о доходах, полученных налогоплательщиком: - от источников в РФ (лист А - за пределами РФ (лист Б - от предпринимательской, адвокатской деятельности и частной практики (лист В). После этого рассчитываются суммы доходов, не облагаемых ндфл лист Г, а также суммы различных налоговых вычетов, на получение.

З ндфл 2012 заполнения продажа квартиры - Так, на листах А, Б и В приводятся сведения о доходах, полученных налогоплательщиком: - от источников в РФ (лист А - за пределами РФ (лист Б - от предпринимательской, адвокатской деятельности и частной практики (лист В). После этого рассчитываются суммы доходов, не облагаемых ндфл лист Г, а также суммы различных налоговых вычетов, на получение. Договора оказания услуг перевозки нефтепродуктов автотранспортом с физ лицом - Укажите телефон и время, когда вам удобно получить консультацию. Перейти к размещению вопроса в разделе Юридическая консультация набирает сообщение. Ваша заявка отправлена. Юрист скоро свяжется с Вами.

Договора оказания услуг перевозки нефтепродуктов автотранспортом с физ лицом - Укажите телефон и время, когда вам удобно получить консультацию. Перейти к размещению вопроса в разделе Юридическая консультация набирает сообщение. Ваша заявка отправлена. Юрист скоро свяжется с Вами. Договора гражданско правового с физическим лицом - Неправильное решение вопроса о форме договора приводит к уплате штрафа в размере от 30 до 50 тыс. Рублей для предприятий. Обязанности работодателя, согласно положениям Гражданского кодекса РФ работодатель обязан принять результаты проделанной работы и своевременно ее оплатить, работник в свою очередь, должен исполнить свои обязательства и представить результат работы в оговоренные договором сроки. Приемка.

Договора гражданско правового с физическим лицом - Неправильное решение вопроса о форме договора приводит к уплате штрафа в размере от 30 до 50 тыс. Рублей для предприятий. Обязанности работодателя, согласно положениям Гражданского кодекса РФ работодатель обязан принять результаты проделанной работы и своевременно ее оплатить, работник в свою очередь, должен исполнить свои обязательства и представить результат работы в оговоренные договором сроки. Приемка. Заявление в гаи на постановку на учет для юр лиц - Образец заявления на постановку автомобиля на учет в гибдд Люберецкого увдобразец заявления на постановку автомобиля на учет в гибдд Люберецкого УВД для физ. Лицлицевая сторона оборотная заявление в гаи на постановку на учет для юр лиц сторонаОбразец заявления на снятие автомобиля с учета в гибдд Люберецкого УВД для физ. Лицлицевая сторонаоборотная сторона.

Заявление в гаи на постановку на учет для юр лиц - Образец заявления на постановку автомобиля на учет в гибдд Люберецкого увдобразец заявления на постановку автомобиля на учет в гибдд Люберецкого УВД для физ. Лицлицевая сторона оборотная заявление в гаи на постановку на учет для юр лиц сторонаОбразец заявления на снятие автомобиля с учета в гибдд Люберецкого УВД для физ. Лицлицевая сторонаоборотная сторона. Решения о назначение директора в ооо - Для того, чтобы зарегистрировать юридическое лицо в составе пакета документов для регистрации в налоговые органы в обязательном порядке подается решение учредителя о создании данного юридического лица и назначении руководителя организации, в случае, если учредитель ЮЛ в единственном числе. Если же юридическое лицо создает несколько лиц (физических или юридических то заключается учредительный договор. Для ознакомления.

Решения о назначение директора в ооо - Для того, чтобы зарегистрировать юридическое лицо в составе пакета документов для регистрации в налоговые органы в обязательном порядке подается решение учредителя о создании данного юридического лица и назначении руководителя организации, в случае, если учредитель ЮЛ в единственном числе. Если же юридическое лицо создает несколько лиц (физических или юридических то заключается учредительный договор. Для ознакомления. Форма искового заявления о расторжении муниципального контракта - По требованию одной из сторон договор может быть изменен или расторгнут по решению суда только при существенном нарушении договора другой стороной форма искового заявления о расторжении муниципального контракта либо в иных случаях, предусмотренных ГК РФ, другими законами или договором. Существенным признается нарушение договора одной из сторон, которое влечет для другой стороны такой ущерб, что.

Форма искового заявления о расторжении муниципального контракта - По требованию одной из сторон договор может быть изменен или расторгнут по решению суда только при существенном нарушении договора другой стороной форма искового заявления о расторжении муниципального контракта либо в иных случаях, предусмотренных ГК РФ, другими законами или договором. Существенным признается нарушение договора одной из сторон, которое влечет для другой стороны такой ущерб, что. Ходатайства о замене адвоката в уголовном процессе - Законом четко не урегулировано, выходит ли в этом случае адвокат из дела в одностороннем порядке или он должен вступить для этого в какие-либо правоотношения со следователем. Если адвокат продолжает при наличии названных обстоятельств участвовать в уголовном деле, он подлежит отводу. Отвод адвоката вправе заявить подозреваемый, обвиняемый, потерпевший и его представитель, гражданский истец, гражданский ответчик.

Ходатайства о замене адвоката в уголовном процессе - Законом четко не урегулировано, выходит ли в этом случае адвокат из дела в одностороннем порядке или он должен вступить для этого в какие-либо правоотношения со следователем. Если адвокат продолжает при наличии названных обстоятельств участвовать в уголовном деле, он подлежит отводу. Отвод адвоката вправе заявить подозреваемый, обвиняемый, потерпевший и его представитель, гражданский истец, гражданский ответчик. Анкеты для визы в германию в формате word - Для повышения скорости приема документов переорганизована система записи. Большая часть времени предоставляется заявителям с заполненными онлайн-анкетами. Если Вы при записи выбираете Шенгенские визы (только онлайн-анкеты то подача документов с другими анкетами исключена и вход в Визовый отдел без подготовленных онлайн-анкет не допускается. Однако, это не ограничит заявителей без компьютера. Необходимо корректное заполнение всех личных.

Анкеты для визы в германию в формате word - Для повышения скорости приема документов переорганизована система записи. Большая часть времени предоставляется заявителям с заполненными онлайн-анкетами. Если Вы при записи выбираете Шенгенские визы (только онлайн-анкеты то подача документов с другими анкетами исключена и вход в Визовый отдел без подготовленных онлайн-анкет не допускается. Однако, это не ограничит заявителей без компьютера. Необходимо корректное заполнение всех личных.