Рейтинг: 4.3/5.0 (1876 проголосовавших)

Рейтинг: 4.3/5.0 (1876 проголосовавших)Категория: Инструкции

Роберт Степанов

Не 12, а 13 %. Это называется налоговый вычет. Налоговый вычет предоставляется в размере понесенных расходов, но не более 2-х млн. + %% по кредиту. Вам нужно свидетельство о праве собственности, договор купли-продажи, кредитный договор.

Дарья Орлова

Самый точный ответ дадут в налоговой, а то что здесь напишут. Можно ошибиться! 13%) Налоговый вычет получить можно 1 раз в жизни, перечень необходимых документов можно получить, обратившись в ИФНС по месту регистрации. вчера помоему в.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Роберт Степанов

в ИФНС (налоговую инспекцию) по своему району. заполните декларацию, в общем, вам там расскажут. возвращают 2-мя способами: или, по вашему заявлению, не будут удерживать на работе 13% с зарплаты, т.е. вы получите то, что в графе ".

Дарья Орлова

Лучше обратитесь в фирму к налоговому консультанту.Я как раз сейчас этим тоже занимаюсь.Они за одну декларацию берут ок.1500р(но это того стоит).Сами вы ее с 1-го раза не заполните,там не все так просто.Декларация подается до 30 апреля.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Роберт Степанов

Вот всё что вам нужно из отчетов и платежей В НАЛОГОВУЮ Среднесписочная (сдается, раз в год, в налоговую до 20 января) Бланк (50 кб. ) Сведения СРЕДНЕСПИСОЧНОЙ численности работников Сдают все. Считается кол-во работников за каждый.

Дарья Орлова

У меня тоже самое. НДФЛ платят только с зп начисленной работнику. Их нет. Платим налог на доходы 6%, пенсию и вуаля. только 6% и все, и пенсионка за себя можно раз в год да, НДФЛ за себя ИП не платит. Платежкой со своего р/с ИП.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Роберт Степанов

нет не проверяют,главное чтобы место работы было настоящее, но кредит отдавать все равно придется

Дарья Орлова

Да уж, вон на сайте ИФНС есть возможность проверить контрагента по ИНН и ОГРН :) ДА ещё и по куче другим возможностям. Неужели ты думаешь что там сидят дебилы в эре 21 века. где люди сами свои данные показывают в сети. ) А если на.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Роберт Степанов

До 1 марта отчитаться по страховым взносам в ПФ, если ИП. Если есть работники 1) До 15 февраля отчитаться в ПФ 2) До 1 апреля отчитаться по НДФЛ Декларация по УСН и Заверить Книгу ДиР в налоговой 1) Ип до 30 апреля 2) ООО до 31 марта До.

Дарья Орлова

В НАЛОГОВУЮ Среднесписочная (сдается, раз в год, в налоговую до 20 января) Бланк (50 кб. ) Сведения СРЕДНЕСПИСОЧНОЙ численности работников Сдают все. Считается кол-во работников за каждый календарный день (в суб. и воскр. ставится кол-во.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

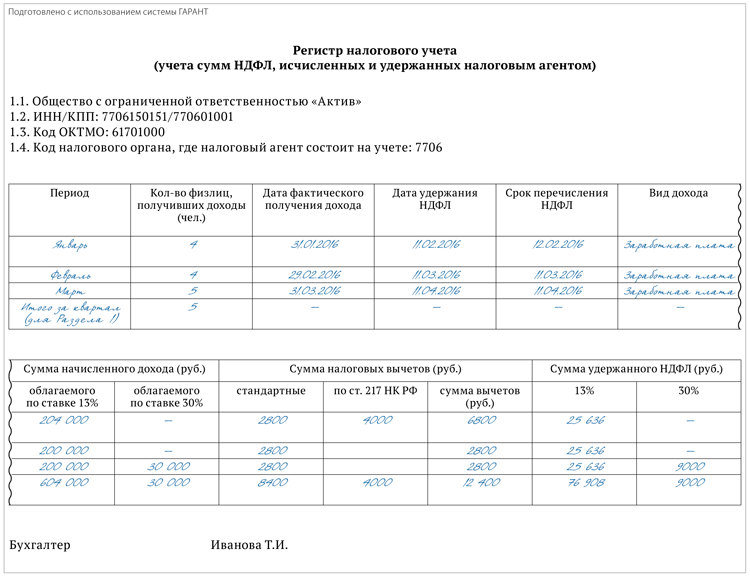

Основанием для заполнения расчета служат данные налоговых регистров по учету доходов, начисленных и выплаченных налоговым агентом в пользу физлиц, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ.

Титульный лист расчета 6-НДФЛ

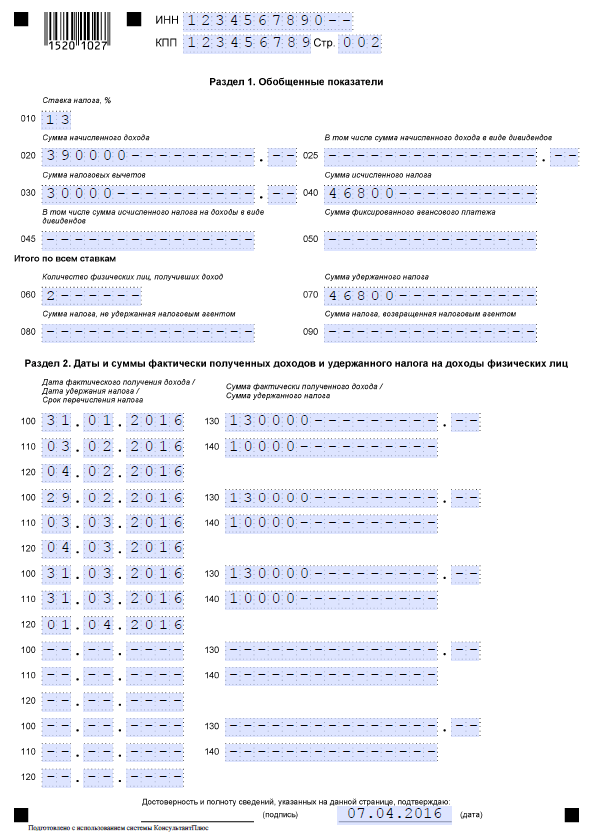

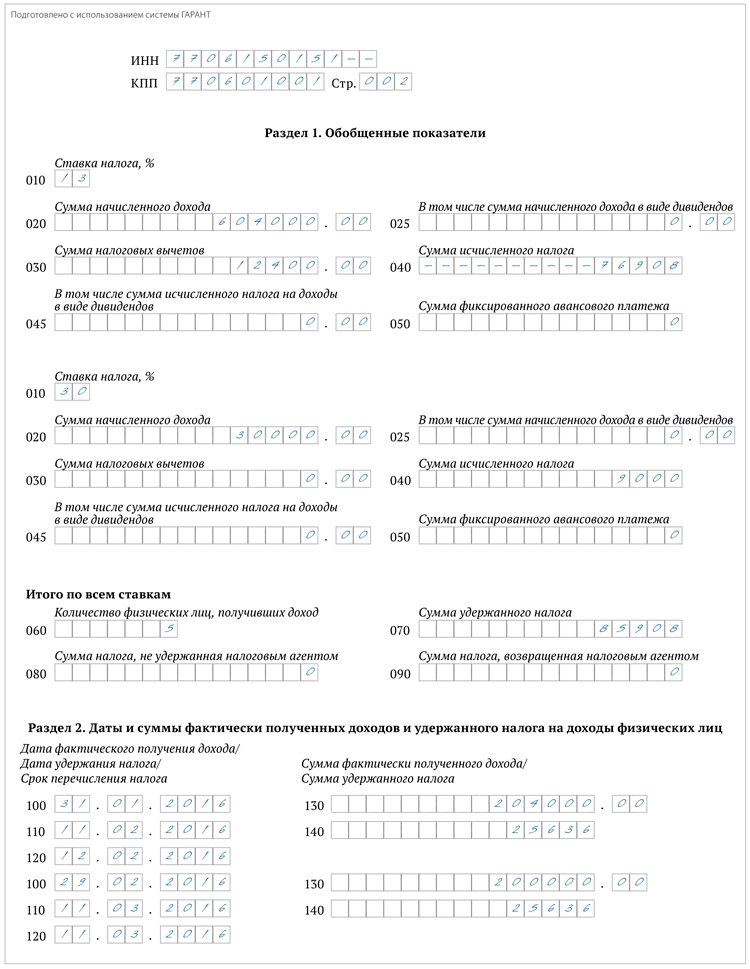

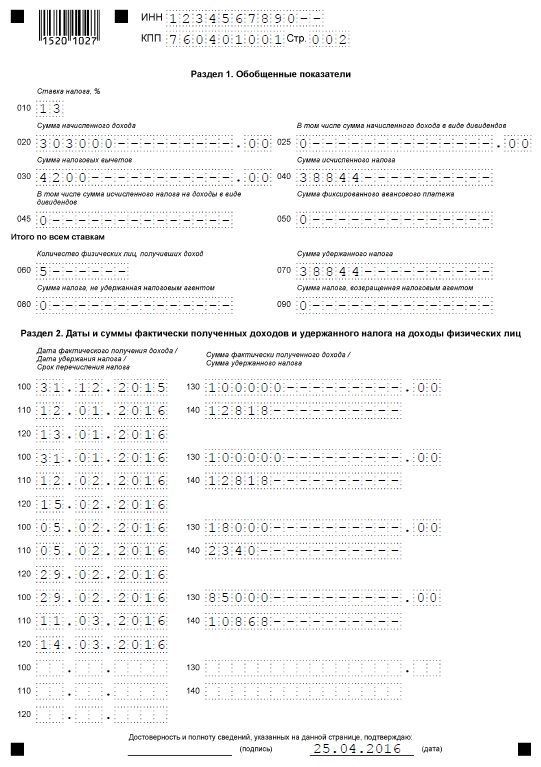

Раздел 1 расчета 6-НДФЛ

строка 020 — общая по всем физлицам сумма начисленных доходов, облагаемых по ставке, указанной в строке 010;

строка 025 — общая сумма начисленных дивидендов;

строка 030 — общая сумма налоговых вычетов (в т.ч. профессиональных, стандартных, имущественных, социальных и по ст. 217 НК РФ), предоставленных по доходам, отраженным по строке 020;

строка 040 — общая сумма исчисленного НДФЛ с доходов, отраженных по строке 020;

строка 045 — общая сумма НДФЛ, исчисленного с дивидендов;

строка 050 — сумма фиксированных авансовых платежей работников-иностранцев, на которые уменьшены суммы исчисленного налога;

строка 060 – суммарное количество лиц, получивших доходы от налогового агента. Если один человек получал доходы, облагаемые НДФЛ по разным ставкам, он учитывается как одно лицо. Если один и тот же работник был уволен и снова принят на работу в течение одного налогового периода, такой работник также должен учитываться как одно лицо.

строка 070 — общая сумма удержанного НДФЛ (по всем ставкам);

строка 080 — общая сумма не удержанного НДФЛ (по всем ставкам);

строка 090 — общая сумма НДФЛ, возвращенная налоговым агентом налогоплательщикам в порядке ст.

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

Строка 070— общая сумма удержанного налога нарастающим итогом с начала налогового периода;

Строка 080— общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода;

Строка 090— общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода.

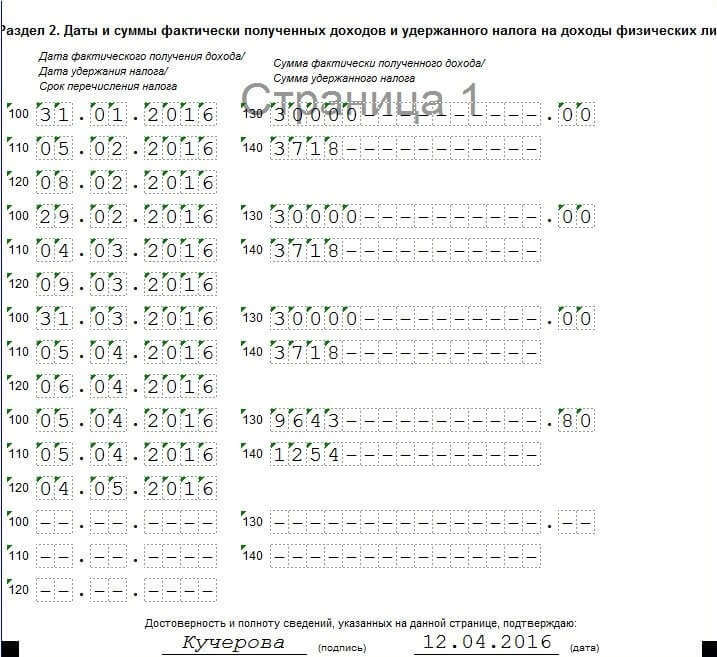

В этом разделе указываются даты фактического получения физическими лицами дохода и удержания НДФЛ, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

ВНИМАНИЕ:данные по 2 Разделу указываютсятолько за последние 3 месяца отчётного квартала в то время, как данные по Разделу 1 заполняются нарастающим итогом с начала года.

Строка 100— дата фактического получения доходов, отраженных по строке 130;

Строка 110— дата удержания НДФЛ с суммы фактически полученных доходов, отраженных по стр. 130;

Строка 120— дата, не позднее которой должна быть перечислена сумма налога;

Строка 130— обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

Строка 140— обобщенная сумма удержанного налога в указанную в строке 110 дату.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100— 140 заполняются по каждому сроку перечисления налога отдельно.

Образец заполнения 6-НДФЛ

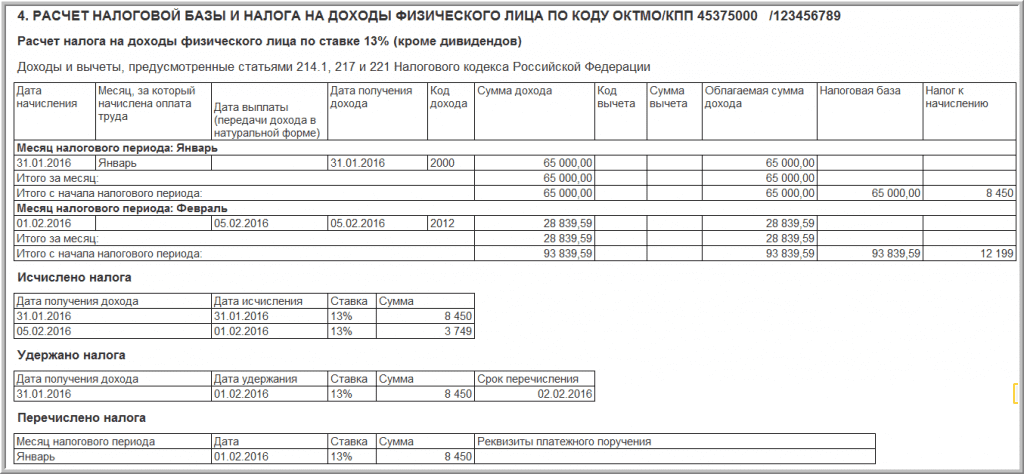

Датой фактического получения сотрудникамидохода в виде оплаты труда признается последний день месяца, за который имбыл начислен доход (Пункт 2 ст.

Инструкция по заполнению 6-НДФЛ

Порядок заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ

1.9. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, в верхней части каждой страницы формы Расчета указывается идентификационный номер налогового агента (далее - ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: «ИНН 5024002119--».

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, сумма начисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.50» они указываются как: «1234356--------.50».

Индивидуальные предприниматели, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

НДФЛ с и надо перечислять не позднее конца месяца в котором они были выплачены(ранее было в тот же день). Сроки За 3 месяца

до 30 апреля(получается впервые до 30 апреля 2016 года)

до 1 апреля 2017 года(за 2016 год, за 2015 год не нужно.)

Штраф Штраф за непредставление(опоздание) с формой 6-НДФЛ - 1000 рублей за каждый месяц. Через 10 дней после просрочки ИФНС вправе заблокировать расчетный счет приостановив по нему операции. С 2016 года вводят новый штраф 500 рублей за каждый документ, для налоговых агентов предоставивших недостоверные данные. Однако если ошибка была обнаружена и исправлена(подана уточненка) до решения о штрафе то данный штраф ИФНС применять не вправе. Кто подаёт? Все организации. Все ИП зарегистрированные как работодатели. Не подают только ИП без работников. Нулевая Сдается ли нулевая форма 6-НДФЛ при отсутствии начислений по зарплате? Письмо ФНС РФ от 23.03.2016 N БС-4-11/4958. ИП и организации обязаны сдавать 6-НДФЛ только в случае, если они признаются налоговыми агентами. А таковыми они признаются, если выплачивали доход работникам (в соответствии со ст.

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется. по строке 070 - общая сумма удержанного налога нарастающим итогом с начала налогового периода; по строке 080 - общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода; по строке 090 - общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Налогового кодекса Российской Федерации, нарастающим итогом с начала налогового периода.

Заполнение Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» 6-НДФЛ

по строке 100 - дата фактического получения доходов, отраженных по строке 130; по строке 110 - дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130; по строке 120 - дата, не позднее которой должна быть перечислена сумма налога; по строке 130 - обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату; по строке 140 - обобщенная сумма удержанного налога в указанную в строке 110 дату.

Порядок представления 6-НДФЛ в налоговые органы

Коды периодов представления

Коды мест представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом

Коды, определяющие способ представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в налоговый орган

© 1997–2016 ООО «Актион бухгалтерия» Журнал «Упрощёнка» –

об упрощённой системе налогообложения Все права защищены.

Размер вычета зависит от того, сколько детей у сотрудника, и удовлетворяет ли он условиям, дающим право на двойной вычет. Чтобы разобраться во всех нюансах, читайте нашу статью22516

10 маяОбсудим порядок предоставления стандартных и социальных вычетов по НДФЛ в 2016 году. Когда сотрудник получает право на вычет и как его должен предоставить работодатель.38082

14 июняВ 2016 году имущественный и социальный вычет по НДФЛ можно получать на работе или в налоговой инспекции. Что предпринять гражданину, чтобы воспользоваться вычетом как можно скорее, и как поступать бухгалтеру, когда сотрудник приносит уведомление на вычет?381

10 июняЕсли у компании нет нужного автомобиля, его можно взять в аренду. Посмотрите договор аренды автомобиля между физическим лицом и организацией. Также мы привели проводки и рассказали, какие считать налоги.479

10 маяОбсудим порядок предоставления стандартных и социальных вычетов по НДФЛ в 2016 году. Когда сотрудник получает право на вычет и как его должен предоставить работодатель.38082

12 январяУвеличилась минимальная стоимость основных средств при расчете налога на прибыль. Лимит вырос с 40 000 руб.

Как заполнить новую форму 6 НДФЛ 2016. Полное руководство

В 2016 году работодатели в лице руководства и главных бухгалтеров (и другие налоговые агенты - физ. и юр. лица, выплачивающие доходы гражданам) получили дополнительную заботу - сдача новой отчётности для всех работодателей 6-НДФЛ. Она представляет собой свод обобщенных данных о доходах сотрудников за отдельный период и об удержанном с этих сумм подоходном налоге.

Отчётность ежеквартальная, то есть налоговые агенты отчитываются каждые 3 месяца.

Сдавать отчёт нужно в электронном формате, хотя если на предприятии работает меньше 25 человек, то сохраняется возможность выбрать бумажный вариант.

Сроки сдачи 6 НДФЛ

Штрафы за не сдачу отчетности

Инструкция по заполнению формы 6 НДФЛ

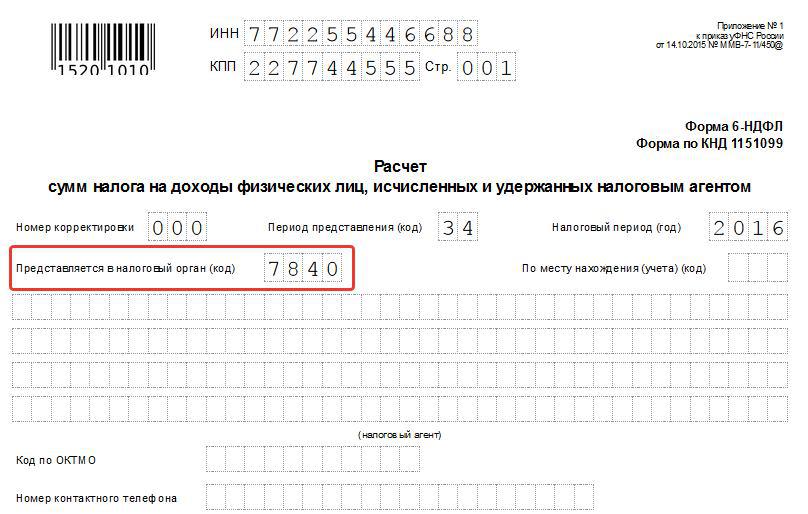

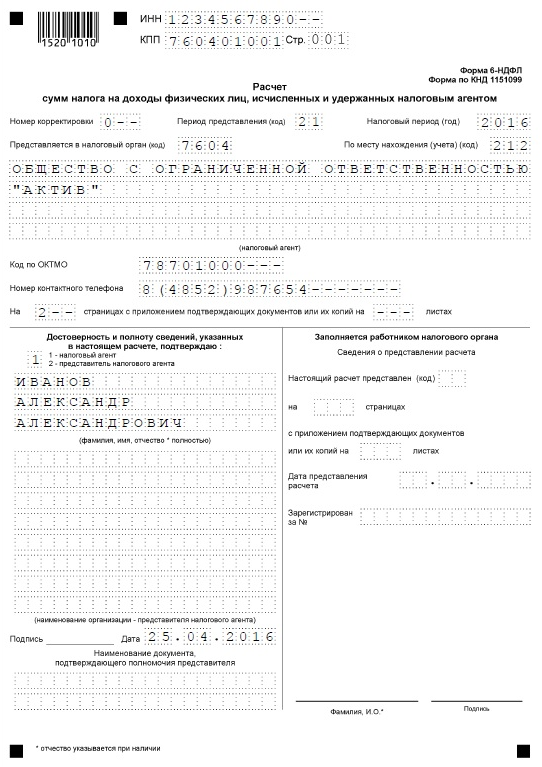

Шаг 1 - ИНН и КПП

Шаг 2 - Номер корректировки

Шаг 3 - Отчётность по кварталам (номер периода)

Шаг 4 - Налоговый период

Шаг 5 - Код налоговой службы по месту учёта

В строчке указывается код той налоговой, куда направляется отчётность. Это четырехзначный код, где первые 2 цифры - номер региона, а вторые две - непосредственно код инспекции (на примере инспекция ФНС №9 Центрального района СПб).

Причем независимо от оборотов или количества наемных работников 6-НДФЛ подается всеми субъектами хозяйствования ежеквартально.

Сроки подачи формы6-НДФЛ

Отчетными периодами для формы являются 1-й квартал, полугодие, 9 месяцев и год. После каждого квартала данная форма должна подаваться в течение месяца, следующего за последним месяцем отчетного периода. На формирование отчета по итогам года дается три месяца. В частности форму необходимо будет подавать:

за 1-й квартал – до тридцатого апреля;

за полугодие – до тридцатого июля;

за 9 месяцев – до тридцатого октября;

за год – до первого апреля года, следующего за отчетным периодом.

Если же крайний срок подачи формы выпадает на нерабочий день (выходной или праздничный), то отчет может быть подан до конца первого рабочего дня после истечения нерабочего периода.

Как подавать 6-НДФЛ?

Налоговые агенты должны подавать отчет в электронной форме. Подача 6-НДФЛ на бумажном носителе разрешена только тем работодателям, у которых численность физических лиц, получавших в течение отчетного периода вознаграждение, не превышает 25 человек. Для справки 2-НДФЛ лимит на бумажную подачу со следующего года также будет установлен на этом уровне. На данный момент бумажные отчеты 2-НДФЛ могут подавать работодатели, у которых работает меньше 10 человек.

Порядок заполнение формы 6-НДФЛ

В отличие от справки 2-НДФЛ, которая содержит информацию о начисленном и выплаченном НДФЛ по каждому физическому лицу, в форме 6-НДФЛ должны быть указаны обобщенные данные.

6-НДФЛ образец заполнения

Начиная с 2016 года вводится новая форма отчетности, обязательная для все работодателей — 6-НДФЛ (в соответствии с Федеральным законом от 02.052015 №113-ФЗ). Сведения по ней необходимо предоставлять как индивидуальны предпринимателям, так организациям, если он являются работодателями. Данный отчет представляет себе поквартальную сдачу сведений по НДФЛ, уплаченного в целом по организации по каждому работнику, в отличии от 2-НДФЛ, который предоставляется 1 раз в год, сведения в декларации не персонифицируются.

Периодичность сдачи формы 6-НДФЛ

подается параллельно с годовой отчетностью 2-НДФЛ, которую никто не отменял и служит ее дополнением. Служит по факту дополнительным контролем организации по выплате ею, как налоговым агентом, сумм по НДФЛ с заработной платы работников. Скорее всего в налоговой внедрен новый инструмент проверки, так как сумма 4 деклараций 6-НДФЛ, без указания суммы по каждому работнику, должны равняться сведениям по году подаваемых в декларации 2-НДФЛ, в которой уже сведения разделяются по каждому сотруднику. В случае их не совпадения вероятно будет назначена налоговая проверка.

Нюансы заполнения формы 6-НДФЛ

Сумма исчисленного НДФЛ необходимо исчислять и указывать в полных рублях, причем суммы меньше 50 копеек не учитываются, а суммы включая 50 копеек и более округляются до целого рубля в большую сторону.

Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 - (2 - 1) + (3 - 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

Заполнение Раздела 2 формы 6-НДФЛ

строка 100 заполняется на основаниистатьи 223Налогового кодекса (напомним, что с нового года и для зарплаты, и для командировочных это последний день месяца); строка 110 заполняется с учетом положенийпункта 4 статьи 226ипункта 7 статьи 226.1Налогового кодекса (дата, указываемая в этой строке, зависит от вида выплачиваемого дохода и должна соответствовать дню, когда следует удержать исчисленный налог (письмоФНС России от 25.02.2016 № БС-4-11/3058@)); по строке 120 указывается дата в соответствии с положениямипункта 6 статьи 226ипункта 9 статьи 226.1Налогового кодекса, не позднее которой должна быть перечислена сумма НДФЛ (письмоФНС России от 20.01.2016 № БС-4-11/546@). То есть либо день, следующий за днем выплаты налогоплательщику дохода, либо последнее число месяца, в котором производились выплаты больничных и отпускных, а при выплатах по операциям с ценными бумагами - наиболее ранняя из следующих дат:

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другом

По общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода.

Порядок заполнения 6-НДФЛ в 2016 году изменился. Расчет компании будут сдавать на двух листах. О порядке заполнения новой формы 6-НДФЛ - в нашей статье.

Порядок заполнения 6-НДФЛ в 2016 годуФорма 6-НДФЛ утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450@.

В целом 6-НДФЛ не отличается по структуре от обычной декларации - есть титульный лист с общими сведениями об организации и лист с датами и суммами выплаченных доходов, суммами налога и вычетов.

Форма 6-НДФЛ включает:

Ранее налоговики планировали группировать доходы и вычеты по многочисленным кодам. В окончательном варианте отчета такой разбивки нет - есть лишь общая сумма вычетов и общая сумма доходов. Зато появились строки для НДФЛ с дивидендов, а также для налога, который компания не удержала или вернула. Если компания выплачивала доходы, облагаемые по разным ставкам (например, резидентам и нерезидентам), то для каждой ставки налога надо теперь заполнять свой лист отчета.

Изначально планировалось, что налоговые агенты будут составлять новую форму 6-НДФЛ в целом по организации. Но в окончательной редакции код ОКТМО перекочевал на титульный лист расчета. Так что форму надо будет подавать по каждому ОКТМО отдельно.

Требования к заполнению формы 6-НДФЛЗаполнять новую форму 6-НДФЛ нужно нарастающим итогом с начала года в целых рублях.

Общие требования к порядку заполнения формы 6-НДФЛ1.1. Форма 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц (далее – налог), содержащихся в регистрах налогового учета.

1.2. В случае если показатели соответствующих разделов формы Расчета не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Поле «Стр.» заполняется на каждой странице формы Расчета (кроме страницы 001).

1.3. При заполнении формы Расчета не допускается:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать Расчета на бумажном носителе;

- скрепление листов Расчета, приводящее к порче бумажного носителя.

1.4. Каждому показателю формы Расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь.

1.5. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

1.6. Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби.

1.7. Страницы формы Расчета имеют сквозную нумерацию, начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается, например, для второй страницы – «002»; для десятой страницы – «010».

1.8. При заполнении полей формы Расчета должны использоваться чернила черного, фиолетового или синего цвета.

В форме Расчета 6-НДФЛ обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»).

Текстовые и числовые поля формы Расчета заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

1.9. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, в верхней части каждой страницы формы Расчета указывается идентификационный номер налогового агента (далее - ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: «ИНН 5024002119--».

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, сумма начисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.50» они указываются как: «1234356--------.50».

1.10. Форма Расчета заполняется по каждому ОКТМО отдельно.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО).

Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой, и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Налоговые агенты – индивидуальные предприниматели, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

1.11. На каждой странице формы Расчета в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» проставляется дата подписания и личная подпись:

руководителя организации в случае подтверждения достоверности и полноты сведений в Расчете руководителем организации;

индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет в случае подтверждения достоверности и полноты сведений в Расчете индивидуальным предпринимателем, нотариусом, занимающимся частной практикой, адвокатом, учредившим адвокатский кабинет;

представителя налогового агента в случае подтверждения достоверности и полноты сведений в Расчете представителем налогового агента.

1.12. При подготовке Расчета с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 - 18 пунктов.

Порядок заполнения Титульного листа формы 6-НДФЛ2.1. Титульный лист (Стр. 001) формы Расчета заполняется налоговым агентом, за исключением раздела «Заполняется работником налогового органа».

2.2. На титульном листе формы Расчета указываются:

по строкам «ИНН» и «КПП» - для налоговых агентов – организаций - идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов - физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если форма Расчета заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения;

по строке «Номер корректировки» - при представлении налоговым агентом в налоговый орган первичного Расчета проставляется «000», при представлении уточненного Расчета указывается номер корректировки («001», «002» и так далее);

по строке «Период представления (код)» – код периода представления согласно приложению № 1 к настоящему Порядку.

Коды периодов представления (приложение №1)год при реорганизации (ликвидации) организации

По ликвидированным (реорганизованным) организациям по строке «Период представления (код)» проставляется код периода представления, соответствующий периоду времени от начала года, в котором произошла ликвидация (реорганизация) до дня завершения ликвидации (реорганизации). Например, при ликвидации (реорганизации) организации в сентябре соответствующего налогового периода в указанной строке проставляется код «53».

По строке «Налоговый период (год)» - четыре цифры, обозначающие соответствующий период (например, 2016);

по строке «Представляется в налоговый орган (код)» - код налогового органа, в который представляется Расчет (например, 5032, где 50 - код региона, 32 - код налогового органа);

по строке «По месту нахождения (учета) (код)» - код места представления Расчета налоговым агентом согласно приложению № 2 к настоящему Порядку;

по строке «(налоговый агент)» указывается сокращенное наименование (в случае отсутствия - полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например, «Школа № 241» или «ОКБ «Вымпел») располагается с начала строки.

Коды мест представления новой формы 6-НДФЛ (приложение №2)По месту нахождения обособленного подразделения иностранной организации в Российской Федерации

по строке «Код по ОКТМО» - заполняется ОКТМО муниципального образования с учетом положений пункта 1.10 настоящего Порядка;В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (отчество указывается при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например, Иванов-Юрьев Алексей Михайлович;

по строке «Номер контактного телефона» - телефонный код города и номер контактного телефона налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов физических лиц, а также учетных данных этого налогового агента;

по строке «На ___ страницах с приложением подтверждающих документов или их копий на ___ листах» - количество страниц Расчета и количество листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет;

по строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» - в случае подтверждения достоверности и полноты сведений в форме Расчета налоговым агентом проставляется 1, в случае подтверждения достоверности и полноты сведений представителем налогового агента проставляется 2, а также указывается фамилия, имя, отчество лица, наименование организации - представителя налогового агента;

по строке «Подпись _______Дата» - подпись, число, номер месяца, год подписания Расчета;

по строке «Наименование документа, подтверждающего полномочия представителя» - вид документа, подтверждающего полномочия представителя налогового агента.

2.3. Раздел титульного листа «Заполняется работником налогового органа» содержит сведения о способе представления Расчета в соответствии с приложением № 3 к настоящему Порядку, количестве страниц Расчета и количестве листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет, дате его представления (получения), номере, под которым зарегистрирован Расчет, фамилии и инициалах имени и отчества работника налогового органа, принявшего Расчет, его подпись.

Порядок заполнения Раздела 1 формы 6-НДФЛ «Обобщенные показатели»3.1. В Разделе 1 - указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

3.2. Если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, Раздел 1, за исключением строк 060-090, заполняется для каждой из ставок налога.

В случае если показатели соответствующих строк Раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060-090 заполняются на первой странице.

3.3. В Разделе 1 указывается:

4.1. В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога, и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.2. В Разделе 2 указывается:

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 - 140 заполняются по каждому сроку перечисления налога отдельно.

Порядок представления формы 6-НДФЛ6-НДФЛ представляется в налоговую лично или через представителя в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя по установленным форматам в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным приказом Министерства РФ по налогам и сборам от 02.04.2002 № БГ-3-32/169 «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи» (зарегистрирован Минюстом 16.05.2002, № 3437).

Датой представления 6-НДФЛ считается:

6-НДФЛ на бумаге представляется только в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Амелия Казакова

Не 12, а 13 %. Это называется налоговый вычет. Налоговый вычет предоставляется в размере понесенных расходов, но не более 2-х млн. + %% по кредиту. Вам нужно свидетельство о праве собственности, договор купли-продажи, кредитный договор.

Макар Лебедев

Самый точный ответ дадут в налоговой, а то что здесь напишут. Можно ошибиться! 13%) Налоговый вычет получить можно 1 раз в жизни, перечень необходимых документов можно получить, обратившись в ИФНС по месту регистрации. вчера помоему в.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Амелия Казакова

в ИФНС (налоговую инспекцию) по своему району. заполните декларацию, в общем, вам там расскажут. возвращают 2-мя способами: или, по вашему заявлению, не будут удерживать на работе 13% с зарплаты, т.е. вы получите то, что в графе ".

Макар Лебедев

Лучше обратитесь в фирму к налоговому консультанту.Я как раз сейчас этим тоже занимаюсь.Они за одну декларацию берут ок.1500р(но это того стоит).Сами вы ее с 1-го раза не заполните,там не все так просто.Декларация подается до 30 апреля.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Амелия Казакова

Вот всё что вам нужно из отчетов и платежей В НАЛОГОВУЮ Среднесписочная (сдается, раз в год, в налоговую до 20 января) Бланк (50 кб. ) Сведения СРЕДНЕСПИСОЧНОЙ численности работников Сдают все. Считается кол-во работников за каждый.

Макар Лебедев

У меня тоже самое. НДФЛ платят только с зп начисленной работнику. Их нет. Платим налог на доходы 6%, пенсию и вуаля. только 6% и все, и пенсионка за себя можно раз в год да, НДФЛ за себя ИП не платит. Платежкой со своего р/с ИП.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Амелия Казакова

нет не проверяют,главное чтобы место работы было настоящее, но кредит отдавать все равно придется

Макар Лебедев

Да уж, вон на сайте ИФНС есть возможность проверить контрагента по ИНН и ОГРН :) ДА ещё и по куче другим возможностям. Неужели ты думаешь что там сидят дебилы в эре 21 века. где люди сами свои данные показывают в сети. ) А если на.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Амелия Казакова

До 1 марта отчитаться по страховым взносам в ПФ, если ИП. Если есть работники 1) До 15 февраля отчитаться в ПФ 2) До 1 апреля отчитаться по НДФЛ Декларация по УСН и Заверить Книгу ДиР в налоговой 1) Ип до 30 апреля 2) ООО до 31 марта До.

Макар Лебедев

В НАЛОГОВУЮ Среднесписочная (сдается, раз в год, в налоговую до 20 января) Бланк (50 кб. ) Сведения СРЕДНЕСПИСОЧНОЙ численности работников Сдают все. Считается кол-во работников за каждый календарный день (в суб. и воскр. ставится кол-во.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

1 п. 1 ст. 223 НК РФ);

для доходов в натуральной форме – дата передачи доходов в натуральной форме (пп. 2 п. 1 ст. 223 НК РФ);

для доходов в виде материальной выгоды, полученной от экономии на процентах при получении заемных средств, — последний день каждого месяца в течение срока, на который были предоставлены заемные средства (пп. 7 п. 1 ст. 223 НК РФ).

строка 110 — дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130. Дата удержания НДФЛ с доходов в денежной форме совпадает с датой их фактической выплаты. Дата удержания НДФЛ с доходов в натуральной форме и полученных в виде материальной выгоды совпадает с датой выплаты любых доходов в денежной форме, из которых удерживается такой НДФЛ (п. 4 ст. 226 НК РФ).

строка 120 — дата, не позднее которой должна быть перечислена сумма налога. Срок перечисления НДФЛ установлен п. 6 ст. 226 НК РФ: в общем случае НДФЛ должен быть перечислен в бюджет не позднее дня, следующего за днем выплаты дохода.

Дата фактического получения дохода

Пунктом 2 ст. 223Кодекса установлено, что при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Дата удержания НДФЛ

Налоговые агенты, согласноп. 4 ст. 226Кодекса, обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Что касается выплаты дохода внатуральной форме и ввиде материальной выгоды, то НДФЛ необходимо удержать засчет любых доходов, которые были выплачены данному физлицу вденежной форме (но неболее 50 % от этой суммы).

Дата перечисления НДФЛ

С1 января 2016 года налоговые агенты обязаны перечислять исчисленный и удержанный НДФЛнепозднее дня, следующего заднем выплаты налогоплательщику дохода (пункт 6 статьи 226 НК РФ).

НО! Если вы выплачиваете аванс в одном месяце, а окончательный расчёт производится в следующем, то НДФЛ удерживается и перечисляется именно при окончательном расчёте.

Письмо Минфина России от 09.08.2012 N 03-04-06/8-232

Налоговый агент производит исчисление, удержание и перечисление в бюджет налога на доходы физических лиц с заработной платы (в том числе за первую половину месяца) один раз в месяцпри окончательном расчетедохода сотрудника по итогам каждого месяца, за который ему был начислен доход, в сроки, установленные п.6 ст.226 Кодекса.

Порядок предоставления Расчёта 6-НДФЛ

Обсуждение: оставлено 11 коммент.

Наталья: Спасибо большоея!

Инструкция по заполнению 6-НДФЛ

Порядок заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ

1.9. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, в верхней части каждой страницы формы Расчета указывается идентификационный номер налогового агента (далее - ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: «ИНН 5024002119--».

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, сумма начисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.50» они указываются как: «1234356--------.50».

Индивидуальные предприниматели, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

Форма Расчета состоит из: Титульного листа (Стр. 001); Раздела 1 "Обобщенные показатели" (далее - Раздел 1); Раздела 2 "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" (далее - Раздел 2). Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год (далее - период представления). I. Общие требования к порядку заполнения формы Расчета 1.1. Форма Расчета заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц (далее - налог), содержащихся в регистрах налогового учета. 1.2. В случае если показатели соответствующих разделов формы Расчета не могут быть размещены на одной странице, то заполняется необходимое количество страниц. Поле "Стр." заполняется на каждой странице формы Расчета (кроме страницы 001). 1.3. При заполнении формы Расчета не допускается: исправление ошибок с помощью корректирующего или иного аналогичного средства; двусторонняя печать Расчета на бумажном носителе; скрепление листов Расчета, приводящее к порче бумажного носителя. 1.4. Каждому показателю формы Расчета соответствует одно поле, состоящее из определенного количества знакомест.

2 ст. 230 НК РФ в новой редакции) 4 мая 2016 года (п. 2 ст. 230 НК РФ в новой редакции) Полугодие 2016 года (п. 2 ст. 230 НК РФ в новой редакции) 1 августа 2016 года (п. 2 ст. 230 НК РФ в новой редакции) 9 месяцев 2016 года (п. 2 ст. 230 НК РФ в новой редакции) 31 октября 2016 года (п. 2 ст. 230 НК РФ в новой редакции) 2016 год (п. 2 ст. 230 НК РФ в новой редакции) 3 апреля 2017 года (п. 2 ст. 230 НК РФ в новой редакции)

Как заполнить бланк 6-НДФЛ

Если показатели разделов не могут быть размещены на одной странице, то заполняется количество страниц, необходимое в вашем конкретном случае. Страницы нумеруются привычным способом. Например, для второй страницы номер указывается как «002», а для десятой – «010». Поэтому не обязательно, повторимся, ваша форма 6-НДФЛ будет занимать только два листа. У активно работающей компании, выплачивающей доходы постоянно и (или) выплачивающей суммы, облагаемые по разным ставкам НДФЛ, расчет естественно разрастется.

Заполняя форму 6-НДФЛ, руководствуйтесь общими правилами заполнения форм налоговой отчетности и особенностями заполнения формы, прописанными в Приложении № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/450@.

Для вас есть готовые образцы.4723

8 августа 2015В течение последних трех лет вы оплатили обучение или лечение? Или когда-то купили жилье? Тогда государство возместит вам часть потраченных средств. Но для этого надо подать в свою ИФНС декларацию по форме 3-НДФЛ. А еще такой отчет обязательно надо представить, если в прошлом году вы продали машину или квартиру. Перед вами инструкция, как заполнить форму в программе с сайта ФНС России.43641

6 марта 2014До 30 апреля все граждане должны отчитаться о своих доходах за прошлый год. Для этого в налоговую инспекцию нужно сдать форму 3-НДФЛ. Наша новая видео инструкция поможет вам быстро и без ошибок заполнить эту декларацию, если вы хотите заявить имущественный налоговый вычет.162282

14 июняВ 2016 году имущественный и социальный вычет по НДФЛ можно получать на работе или в налоговой инспекции. Что предпринять гражданину, чтобы воспользоваться вычетом как можно скорее, и как поступать бухгалтеру, когда сотрудник приносит уведомление на вычет?381

23 маяСотрудникам, у которых есть дети – свои, супруга, подопечные, приемные – предоставляется стандартный налоговый вычет по НДФЛ.

Как заполнить новую форму 6 НДФЛ 2016. Полное руководство

В 2016 году работодатели в лице руководства и главных бухгалтеров (и другие налоговые агенты - физ. и юр. лица, выплачивающие доходы гражданам) получили дополнительную заботу - сдача новой отчётности для всех работодателей 6-НДФЛ. Она представляет собой свод обобщенных данных о доходах сотрудников за отдельный период и об удержанном с этих сумм подоходном налоге.

Отчётность ежеквартальная, то есть налоговые агенты отчитываются каждые 3 месяца.

Сдавать отчёт нужно в электронном формате, хотя если на предприятии работает меньше 25 человек, то сохраняется возможность выбрать бумажный вариант.

Сроки сдачи 6 НДФЛ

Штрафы за не сдачу отчетности

Инструкция по заполнению формы 6 НДФЛ

Шаг 1 - ИНН и КПП

Шаг 2 - Номер корректировки

Шаг 3 - Отчётность по кварталам (номер периода)

Шаг 4 - Налоговый период

Шаг 5 - Код налоговой службы по месту учёта

В строчке указывается код той налоговой, куда направляется отчётность. Это четырехзначный код, где первые 2 цифры - номер региона, а вторые две - непосредственно код инспекции (на примере инспекция ФНС №9 Центрального района СПб).

Причем независимо от оборотов или количества наемных работников 6-НДФЛ подается всеми субъектами хозяйствования ежеквартально.

Сроки подачи формы6-НДФЛ

Отчетными периодами для формы являются 1-й квартал, полугодие, 9 месяцев и год. После каждого квартала данная форма должна подаваться в течение месяца, следующего за последним месяцем отчетного периода. На формирование отчета по итогам года дается три месяца. В частности форму необходимо будет подавать:

за 1-й квартал – до тридцатого апреля;

за полугодие – до тридцатого июля;

за 9 месяцев – до тридцатого октября;

за год – до первого апреля года, следующего за отчетным периодом.

Если же крайний срок подачи формы выпадает на нерабочий день (выходной или праздничный), то отчет может быть подан до конца первого рабочего дня после истечения нерабочего периода.

Как подавать 6-НДФЛ?

Налоговые агенты должны подавать отчет в электронной форме. Подача 6-НДФЛ на бумажном носителе разрешена только тем работодателям, у которых численность физических лиц, получавших в течение отчетного периода вознаграждение, не превышает 25 человек. Для справки 2-НДФЛ лимит на бумажную подачу со следующего года также будет установлен на этом уровне. На данный момент бумажные отчеты 2-НДФЛ могут подавать работодатели, у которых работает меньше 10 человек.

Порядок заполнение формы 6-НДФЛ

В отличие от справки 2-НДФЛ, которая содержит информацию о начисленном и выплаченном НДФЛ по каждому физическому лицу, в форме 6-НДФЛ должны быть указаны обобщенные данные.

Если форма заполняется физическим лицом, то ФИО указывается полностью и без сокращений, если фамилия двойная — пишется через дефис, например, Сергеев-Александров Михаил Васильевич. Далееуказывается код организации.

Если отчет подписывает налоговый агент, ставим «1», если его представитель, то «2». После указываем лицо, подтверждающее сведения в подаваемой форме — ФИО полностью, отдельно в каждой строке Фамилию, ниже имя и на 3-й строчке отчество. В случае утверждения отчета представителем, в низу документа указывается данные доверенности. Указывается дата утверждения и подпись заявителя.

010 – пишется ставка налога, по которой производилось исчисление работнику сумм налога.

020 – указывается общая сумма по начисленному налогу по всем физическим лицам, заполняется нарастающим итогом с начала отчетного периода.

025 – начисленная нарастающим итогом общая сумма начисленного дохода по дивидендам.

030 – налоговые вычеты с начала года, также указываются нарастающим итогом, на величину которых можно уменьшить величину дохода, подлежащую налогообложению.

040 – общая сумма исчисленного налога по всем физическим лицам, рассчитанная нарастающим итогом.

045 – общая сумма подоходного налога по дивидендам нарастающим итогом по всем физическим лицам.

050 – сумма фиксированного авансового платежа по всем физическим лицам, на которую можно уменьшить налог на доходы, рассчитанная нарастающим итогом.

060 – общее количество физ.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков,материальной помощи(п. 28 ст. 217НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.