Рейтинг: 4.3/5.0 (1880 проголосовавших)

Рейтинг: 4.3/5.0 (1880 проголосовавших)Категория: Бланки/Образцы

Универсальный передаточный документ рассчитан в первую очередь на компании, которые. Согласно ст.702 ГК РФ типовой договор подряда представляет собой соглашение, по которому. Налоги и бухучёт. УСН 2013: основные изменения; Страховые взносы в 2013 году; ЕНВД 2013: основные.

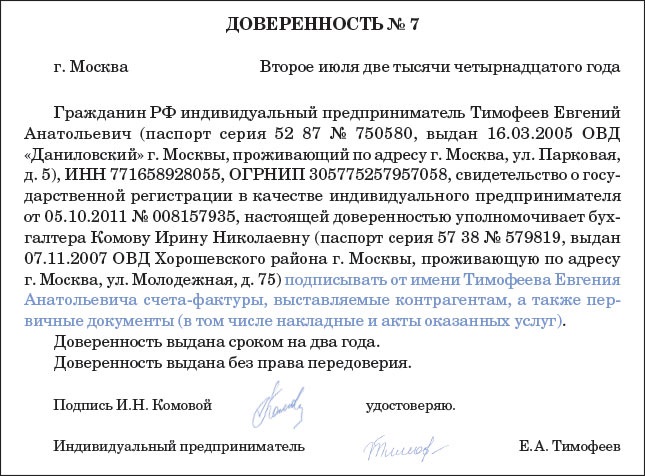

26 авг 2013 программы выдается удостоверение установленного образца! Может ли кладовщик (представитель поставщика) подписывать ТОРГ-12 и с территории организации наличие доверенности не требуется, так как его Счет-фактура может быть подписан работником при наличии. Когда факсимиле не вызовет налоговых проблем, а в каких случаях лучше не рисковать. Счет-фактуру как раз они будут нам давать, а не я. Вот и не понятно зачем в такие дебри. Подпись на счете-фактуре должна быть проставлена собственноручно, использовать для Образец доверенности на право подписи счетов-фактур. Этому уполномоченному лицу выдана доверенность на подпись документов Кроме того, в счет-фактуру организация может внести дополнительный реквизит, Форма этих документов утверждается приказом руководителя. Вы открыли рубрикатор! Здесь собраны и разбиты на темы все рекомендации. 24 авг 2015 Образец доверенности на подпись счетов. Такой вид доверенности предназначается для подписания счетов-фактур представителем. Введение Расчеты наличными денежными средствами периодически осуществляются. Чье право подписывать счета-фактуры делегируется: Можно также порекомендовать поместить в доверенность образец подписи лица, которому.

Счет-фактура подписан не генеральным директором и главным бухгалтером. им доверенностей нарушением порядка составления счетов-фактур не является. 169 НК РФ предоставляет право подписывать счет-фактуру через форма которых не предусмотрена в этих альбомах, должны содержать. ОАО «Производственная фирма "Мастер"» Адрес: 125007, г. Москва, ул. Коптева, д. 40 ИНН 7708123436, КПП. Окончание статьи, начало в № 4’ 2008 Описаны правила оформления доверенности. Новые коды видов операций по НДС: пора приготовиться к их использованию. Бухгалтеры Крыма.

22 апр 2015 Здесь вы найдете образец доверенности, которая разрешает подписывать счета-фактуры за предпринимателя. Слушателям программы выдается удостоверение установленного образца! Порядок подписания счетов фактур уполномоченными лицами в ими вариантов подписания счета-фактуры уполномоченным лицом, и он не распорядительного документа (или доверенности), они могут запросить их по. Для выполнения данного поручения доверяется получать и передавать указанные документы. Расчет по взносам будет сдаваться в ИФНС ежеквартально до 30 числа следующего месяца. Оглавление Глава 1. Торговая деятельность как объект бухгалтерского учета. 16.06.2016 - Почта России и Российский экспортный центр (РЭЦ) подписали меморандум о намерениях. 25 мар 2016 169 НК РФ право подписания счета-фактуры уполномоченными нотариально удостоверенной доверенности или доверенности. Введение. Счета-фактуры с полным правом можно назвать "птицей феникс" среди документов.

Так в строке «Грузоотправитель» теперь можно писать «он же», если Продавец. И если от лица организации подписать счет-фактуру может любой на основании приказа или доверенности, то что делать предпринимателю, если. ГАРАНТ: Информация о внесении изменений в настоящий документ содержится в документе.

В разделе можно скачать образцы доверенностей на подписание актов, накладных Данная доверенность предназначена для подписания представителем Счет-фактура подписывается руководителем и главным бухгалтером. Доверенность на подпись счетов— бланк, выдающийся одним лицом другому В доверенности, как доверитель на право подписи счет-фактуры может.

Вместо руководителя или главбуха организации счет-фактуру может подписать другой человек, имеющий соответствующую доверенность. В этом случае рядом с подписью этого уполномоченного лица можно указать его должность. К такому выводу пришли специалисты Минфина России в письме от 23.04.12 № 03-07-09/39 .

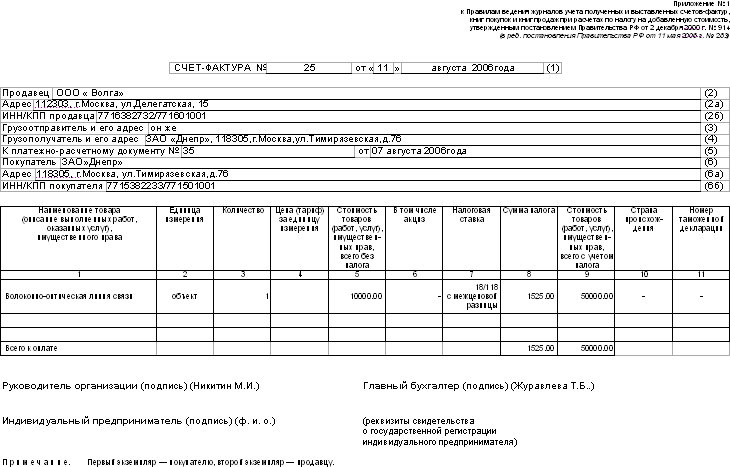

Любой счет-фактура, выставленный в бумажном виде, подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации*. Так гласит пункт 6 статьи 169 НК РФ. В форме счета-фактуры (утв. постановлением Правительства РФ от 26.12.11 № 1137 ), предусмотрены специальные строки для подписи руководителя (или иного уполномоченного лица) и подписи главбуха (или иного уполномоченного лица). В данных строках проставляются подписи и указываются ФИО лиц, подписавших документ.

Таким образом, если счет-фактура подписан лицом по доверенности, то нужно указать его фамилию и инициалы. При этом, как отмечают авторы письма, нормами главы 21 НК РФ не запрещается отражать в счетах-фактурах дополнительные реквизиты (сведения), в том числе указывать должность уполномоченного лица, подписавшего счет-фактуру.

Заметим, что отсутствие подписи или расшифровки подписи не является безусловным основанием для отказа в вычете НДС (см. материал «Какие ошибки в счетах-фактурах не препятствуют вычету: свежие примеры из арбитражной практики» ).

*Напомним, что электронный счет-фактура подписывается одной электронной подписью – руководителя или иного уполномоченного лица (см. материал «Сегодня будут выставлены первые юридически значимые электронные счета-фактуры» ).

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Отвечая на конкретный запрос, ФНС сообщает.

В соответствии с пунктом 6 статьи 169 Налогового кодекса Российской Федерации счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

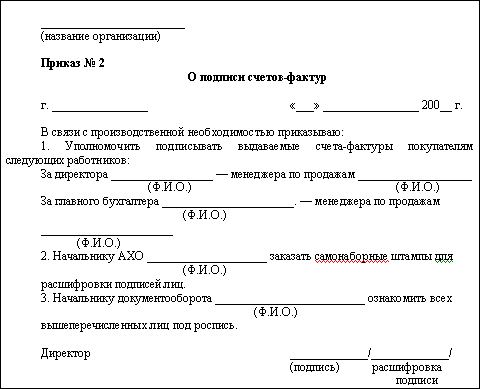

Согласно приложенному к запросу Приказу Генерального директора право подписи счетов-фактур за руководителя и главного бухгалтера предоставлено одному лицу, но в количестве 5 сотрудников организации с указанием их должности, а также фамилии, имени и отчества.

Таким образом, указанное в Приказе уполномоченное лицо вправе подписывать счет-фактуру за руководителя организации и главного бухгалтера организации. При этом после подписи уполномоченного лица следует указывать фамилию и инициалы лица, подписавшего данный счет-фактуру.

Вместе с тем в приложенном к запросу счете-фактуре в реквизитах "Руководитель организации" и "Главный бухгалтер" после подписи уполномоченного лица указаны не фамилия и инициалы лица, подписавшего данный счет-фактуру, а фамилии и инициалы других лиц (руководителя организации и главного бухгалтера организации).

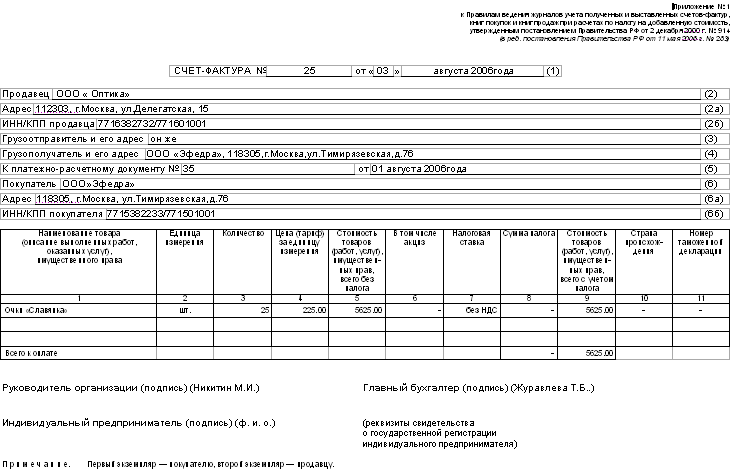

В этой связи налогоплательщику следует внести в данный счет-фактуру (в экземпляры продавца и покупателя) соответствующие исправления. Указанные исправления вносятся в счет-фактуру в соответствии с порядком, предусмотренным пунктом 29 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства Российской Федерации от 02.12.2000 N 914.

ФНС России обращает внимание на то, что в том случае если в счете-фактуре в реквизитах "Руководитель организации" и "Главный бухгалтер" присутствуют фамилии и инициалы руководителя организации и главного бухгалтера организации, то под указанными реквизитами рекомендуем дополнительно указать следующие сведения: "За руководителя организации" и "За главного бухгалтера" соответственно. При этом уполномоченное лицо ставит свою подпись и после подписи указывает фамилию и инициалы лица, подписавшего данный счет-фактуру.

Счета-фактуры Общества за его руководителя подписываются иными лицами по доверенности. В целях устранения налоговых рисков у нашего контрагента - дочерней организации, мы планируем корректно оформить такие счета-фактуры. Применяемая для оформления счетов-фактур программа позволяет это сделать так: дополнить счет-фактуру дополнительной строкой для подписи лица по доверенности с ее правильной расшифровкой. При этом в счете-фактуре останется строка для подписи с расшифровкой "Иванова И.И." Она не будет заполняться. Правомерно ли такое оформление счетов-фактур?

Расшифровка подписи лица, подписавшего счет-фактуру, вообще не является его обязательным реквизитом, что в настоящее время признано Высшим арбитражным судом (см. например Определение ВАС РФ от 25 августа 2008 г. № 10415/08).

То есть само по себе требование налогового органа о наличии расшифровки подписи в счете-фактуре незаконно. В связи с этим весьма затруднительно давать рекомендации по исполнению данного требования, поскольку для выполнения незаконного требования (условия выполнения которого не регламентированы законом) может быть соответственно предъявлено бесчисленное множество столь же незаконных требований к его выполнению.

Вместе с тем следует учитывать, что в случае, когда в связи с отсутствием расшифровки подписи в счете-фактуре и при сопоставлении его с иными документами (договорами, накладными, доверенностями и т. п.) вообще не представляется возможным установить лицо, подписавшее счет-фактуру, то в вычете НДС по такому счету-фактуре может быть отказано на законных основаниях (см. например, Определение ВАС РФ от 21 октября 2009 г. № ВАС-12895/09).

На основании изложенного в целях минимизации у покупателя риска отказа в вычете НДС по счетам-фактурам, подписанным за руководителя по доверенности, Общество может передать контрагенту заверенную копию доверенности на право подписание счетов-фактур, выданной на это лицо и содержащей образец его подписи, не утруждаясь при этом правильным указанием расшифровки подписи в счетах-фактурах.

С учетом изложенного решение о строгом соблюдении порядка оформления счетов-фактур, подписанных по доверенности, рекомендованного Минфином РФ (например, описанного в Письме Минфина РФ от 28 апреля 2009 г. № 03-07-09/23) рекомендуем Обществу принять самостоятельно.

Статьи 2010 года

Вопрос: 1. Как правильно произвести документальное оформление представительских расходов? 2. Является ли правомерным выплаты вознаграждений членам Совета директоров. Если да, то какими страховыми взносами облагаются (если облагаются) такие выплаты? 3.

Пятница, 21 Мая 2010

Вопрос: Наш филиал в г. Краснодар, получил требование о предоставлении документов. Дело в том, что они в августе 2010 года поменяли место нахождения (юридический адрес) и перешли в новую ИФНС.

Пятница, 22 Октября 2010

Финансовая газета №27 от 01.07.2010г. Снова о залоге Общество намерено осуществлять деятельность в виде оказания услуг физическим лицам - покупателям по подбору автомобилей за границей. При этом Общество в.

Пятница, 9 Июля 2010

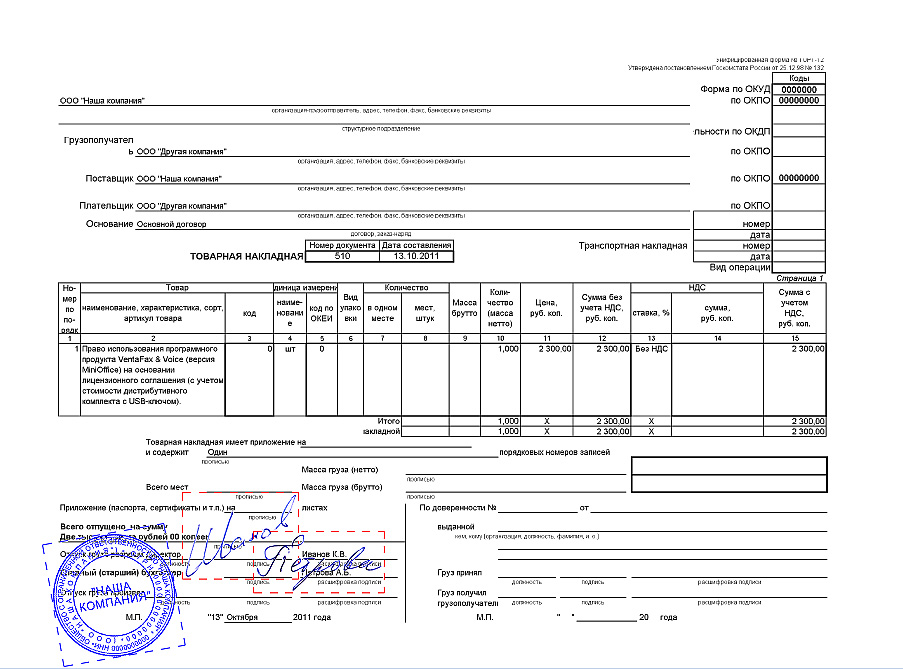

За время применения новых счетов-фактур компании получили документы с десятками вариантов разных подписей. Контрагенты меняют должности, зачеркивают фамилии или вообще не ставят расшифровки, а иногда вместо двух подписей вписывают четыре, пять и т. д. Обезопасить вычеты НДС помогут наглядные образцы в семи самых распространенных ситуациях

За руководителя счет-фактуру подписывает уполномоченный сотрудник, но в расшифровке инициалы и фамилия руководителя

Поставщики в счетах-фактурах не приводят расшифровку подписи сотрудников, которые подписывают счет-фактуру за руководителя. В итоге на счете-фактуре подпись одного сотрудника, а расшифровка другого (см. образец с неверной подписью).

Причин тому две. Во-первых, так настроена программа. При выводе на печать автоматически выскакивают фамилия и инициалы руководителя и главбуха компании. Если требуется поменять сведения, надо вручную удалить одну фамилию и напечатать другую. Во-вторых, вписать данные руководителя просит сам покупатель. По его мнению, фамилия руководителя означает, что автограф ему же и принадлежит. Поэтому компания не сомневается в полномочиях сотрудника, подписавшего документ. Иногда такой довод срабатывает в суде (постановление Федерального арбитражного суда Западно-Сибирского округа от 14.05.10 № А27-12556/2009).

Однако чужая расшифровка, напротив, может вызвать сомнения в подлинности подписи. Как считают в Минфине, после подписи уполномоченного работника должны стоять именно его фамилия и инициалы, а не руководителя или главбуха (письмо от 23.04.12 № 03-07-09/39). Чтобы исключить претензии, можно попросить поставщика в двух экземплярах над неверной расшифровкой дописать ручкой правильные фамилию и инициалы. Также можно дополнить, что за директора документ подписал другой специалист (см. образец с верной подписью). Комбинированный способ заполнения счета-фактуры и две расшифровки подписи чиновники считают допустимыми (письмо Минфина России от 28.04.09 № 03-07-09/23).

За руководителя счет-фактуру подписывает уполномоченный сотрудник, должность которого вписана вместо руководителя

В счете-фактуре, подписанном не руководителем, а иным сотрудником, некоторые поставщики стирают название «Руководитель организации или иное уполномоченное лицо» и меняют на должность того специалиста, который поставил в документе свой автограф. К примеру, «Начальник отдела продаж» (см. образец с неверной подписью).

Безопаснее попросить поставщика переделать такой документ. В старой форме счета-фактуры Минфин не считал ошибкой удаление реквизита «Руководитель организации» и запись вместо него другой должности (письмо от 26.07.06 № 03-04-11/127). Но в этой надписи не было упоминания об уполномоченном сотруднике. Поэтому специалисту требовалось поставить подпись на месте руководителя, хотя он им не является. В новой форме названы и руководитель, и уполномоченное лицо. Поэтому данная запись обязательна и удалять ее нельзя. Как мы выяснили, так считают в Минфине. В счет-фактуру можно вносить дополнительные сведения, но никак не менять наименование обязательных строк.

Должность сотрудника, который подписал счет-фактуру, компания вправе уточнить. Но безопаснее это оформить справочно. К примеру, рядом с фамилией сотрудника или внизу документа после всех реквизитов (см. образец с верной подписью). Рядом с должностью можно также отразить дату и номер доверенности или приказа, на основании которого работник подписал счет-фактуру. Тогда у налоговиков точно не будет вопросов к автографу.

За руководителя счет-фактуру подписывает уполномоченный сотрудник, должность которого вписана отдельной строкой

В некоторых компаниях считают, что зам руководителя или иной сотрудник не вправе расписаться в поле для подписи директора. Поэтому добавляют в счет-фактуру отдельную строку с должностью специалиста, местом для подписи и ее расшифровкой. Саму же строку с надписью «Руководитель или иное уполномоченное лицо» с фамилией и инициалами руководителя оставляют пустой (см. образец с неверной подписью).

Такая запись не критична. Дополнительные реквизиты в счетах-фактурах не запрещены (письмо Минфина России от 27.07.12 № 03-07-09/93). А неточность не мешает налоговикам определить продавца, покупателя, наименование товаров, их стоимость, ставку и сумму налога (п. 2 ст. 169 НК РФ). Однако на местах инспекторы могут предъявить претензии к тому, что подпись в основном реквизите осталась незаполненной. Поэтому проще переубедить контрагентов использовать другой вариант — подпись сотрудника в той строке, которая изначально есть в форме счета-фактуры (см. образец с верной подписью).

Основной аргумент — в отличие от старой формы счета-фактуры в новой форме в названии реквизита уже есть упоминание об уполномоченном сотруднике. Так что в дополнительных строках нет необходимости. Главное, чтобы у специалиста были полномочия на право подписи. Если поставщик настаивает на том, чтобы в счете-фактуре была конкретная должность, эти сведения можно привести справочно.

Верная подпись в ситуациях № 2 и № 3

Счет-фактуру подписывает руководитель, но расшифровка подписи отсутствует

Бывает, что поставщики оставляют пустым место для расшифровки подписи в счете-фактуре. Обычно это происходит по невнимательности. К примеру, компания не печатает фамилии, если право подписи счетов-фактур есть у нескольких человек. Однако сотрудники, поставив подпись, забывают расшифровать ее или поставить штамп с фамилией и инициалами (см. образец c неверной подписью).

Налоговый кодекс не требует от руководителя и главбуха расшифровывать подпись в счете-фактуре. То есть реквизит не является обязательным (п. 6 ст. 169 НК РФ). Однако форма счета-фактуры (утв. постановлением Правительства РФ от 26.12.11 № 1137) включает как саму подпись, так и расшифровку. Так что с пустым полем споры не исключены. И на практике инспекторы этим пользуются, чтобы отказать в вычетах. Причем в одних случаях судьи поддерживают компании ( постановление Федерального арбитражного суда Московского округа от 19.05.11 № КА-А40/4521-11), а в других — налоговиков. Основной аргумент — невозможно определить, кто на самом деле подписал документ и есть ли у сотрудника полномочия на это (постановление Федерального арбитражного суда Северо-Кавказского округа от 13.03.12 № А53-4199/2011). Само наличие судебной практики говорит о том, что получить вычет по дефектному счету-фактуре без проблем вряд ли получится.

Так что безопаснее попросить поставщика заменить счет-фактуру или дописать расшифровку от руки (см. образец с верной подписью). Причем не стоит откладывать исправление счета-фактуры. За прошедшее время в штате поставщика могут произойти перестановки. И сотрудники просто не опознают подпись бывшего коллеги.

Так же как и в ситуации № 1, комбинированный способ — частично на компьютере, частично от руки — не является нарушением. Иначе говоря, расшифровку может вписать и сам покупатель. Главное, чтобы записи были идентичны в двух экземплярах счетов-фактур — поставщика и покупателя.

В счете-фактуре только подпись руководителя, а вместо подписи главбуха написано «не предусмотрен»

Небольшие компании, в которых нет главбуха или в штате только обычный бухгалтер, оставляют в счете-фактуре место для подписи главбуха пустым, ставят прочерк или допечатывают «не предусмотрен» (см. образец с неверной подписью).

Формально такое заполнение ошибкой не является. Если главбуха в компании действительно нет, то он и не сможет поставить свою подпись на документе. В подобных ситуациях инспекторы отказывают в вычетах. Однако компаниям удается доказать в суде, что подпись не обязательна. Аргументы следующие. По закону руководитель может учредить бухгалтерскую службу или в зависимости от объема операций лично вести бухучет (ст. 6 Федерального закона от 21.11.96 № 129-ФЗ). Если используется второй вариант и руководитель составляет счета-фактуры сам, то одной его подписи достаточно, а в строке для подписи главбуха можно оставить надпись «не предусмотрен» (постановление Федерального арбитражного суда Северо-Кавказского округа от 23.04.10 № А53-3903/2009).

Тем не менее, учитывая сложившуюся судебную практику, нестандартная расшифровка приведет к спорам с инспекторами. Безопаснее использовать другой вариант — раз директор ведет бухучет сам, то он же вправе расписаться и вместо главбуха (см. образец с верной подписью). Как мы выяснили, так же считают в Минфине. Ведь по закону счет-фактуру подписывают два сотрудника — руководитель и главный бухгалтер или уполномоченные на это специалисты (п. 6 ст. 169 НК РФ). А значит, невыполнение таких требований является основанием для отказа в вычете НДС.

При двойной подписи у поставщика безопаснее попросить документы, которые подтверждают полномочия руководителя. В частности, приказ, по которому он возлагает на себя обязанности по ведению бухучета. Либо штатное расписание, из которого видно, что должности главбуха в компании нет.

Кстати, с электронными счетами-фактурами проблем с подписью главбуха нет. В этих документах показатель «Главный бухгалтер или иное уполномоченное лицо» даже не формируется (п. 8 приложения 1 к постановлению Правительства РФ от 26.12.11 № 1137).

Счет-фактуру, выставленный агентом, подписывает и продавец, и агент

Агент, который закупает товары для принципала, в счете-фактуре должен написать в качестве продавца не себя, а реального поставщика продукции. Его наименование, адрес, ИНН и КПП он заполняет в строках 2, 2а и 2б. Но, чтобы покупатель не запутался, кто есть кто, в счет-фактуру посредник включает еще и свои данные. А дополнительно заполняет строку с подписью руководителя компании-продавца, в которой тот расписывается, хотя это неправильно (см. образец c неверной подписью).

Заполнение счета-фактуры с подписями двух компаний прямо не запрещено ни Налоговым кодексом, ни постановлением Правительства РФ от 26.12.11 № 1137. Тем более о правилах подписания счетов-фактур посредниками в этих документах вообще ничего не сказано. Но, по мнению чиновников, подписать посреднический счет-фактуру должен агент (письма Минфина России от 31.07.12 № 03-07-09/97, от 02.03.12 № 03-07-09/16). Подпись продавца на этом документе не нужна. Получается, это дополнительный реквизит. А он не мешает заявить вычет по НДС.

Однако правила составления счетов-фактур посредниками появились только в этом году. И не исключено, что на практике инспекторы будут предъявлять претензии к счетам-фактурам с множественными подписями. Судебная практика пока не сложилась. Поэтому покупателю, который закупает товары через посредника, безопаснее избавиться от счетов-фактур с лишними подписями. А для этого надо попросить агента переоформить их.

Самый безопасный вариант заполнения — тот, который рекомендуют сами чиновники. То есть посредник должен подписать счет-фактуру сам, но в качестве продавца записать реального поставщика. Чтобы не возникло путаницы, в самом счете-фактуре посредник может дополнительно вписать и себя, но лишь для справки и лучше отдельной строкой в конце документа. Чиновники также допускают, что в счет-фактуру можно включить и сведения об агентском договоре, по которому агент обязуется приобрести товары. Например, номер и дату договора (письмо Минфина России от 21.06.12 № 03-07-15/66). Все дополнительные сведения также безопаснее включить справочно после всей обязательной информации (см. образец с верной подписью).

Счет-фактуру за предпринимателя подписывают уполномоченный сотрудник и главбух

На практике счета-фактуры предпринимателей часто подписывают представители. Это происходит по объективным причинам. К примеру, у предпринимателя несколько оптовых магазинов в разных регионах. Поэтому в одном регионе счета-фактуры он подписывает сам, а в другом — делегирует сотрудникам. Это слишком рискованно (см. образец с неверной подписью).

По мнению Минфина, предприниматель все счета-фактуры должен подписывать собственноручно, а передавать право подписи не вправе (письмо от 24.07.12 № 03-07-14/70). Иногда покупателям удается доказать в суде, что счет-фактура действителен, даже если за предпринимателя расписался его сотрудник (постановление Федерального арбитражного суда Северо-Кавказского округа от 11.03.08 № Ф08-949/08-334А). Ведь бизнесмен вправе участвовать в налоговых отношениях через своего представителя (ст. 26 НК РФ). Но, чтобы не спорить, проще возвратить счет-фактуру и попросить расписаться не представителя, а самого предпринимателя (см. образец с верной подписью).

Предприниматели допускают и иные вольности. Одни передают счета-фактуры как со своей подписью, так и с подписью главбуха, хотя она нужна только для компаний. Другие считают лишними строки для подписи руководителя и главбуха и стирают их. Как мы выяснили в Минфине, такое нестандартное заполнение не лишает покупателя вычетов по НДС. Но во избежание споров пустые строки безопаснее оставить на своих местах и не удалять.

IP/Host: 94.25.12.---

Дата регистрации: 30.07.2009

Сообщений: 15,047

Re. guru:Кто имеет право подписывать счет фактуру, ТН, ТТН?

В общем то нашел:

Вопрос: Офис нашей компании и складские помещения находятся в разных местах. Это обусловлено спецификой сбыта продукции. При документальном оформлении торговых операций возникает вопрос: кто должен подписать счет-фактуру - руководитель фирмы или тот, кто подписывает первичные документы на складе?

А.Б.Петрова, гл. бухгалтер

Ответ: На основании счета-фактуры фирма-покупатель имеет право поставить заплаченную вашей организации сумму НДС к вычету при расчете с бюджетом. На это указывает п. 1 ст. 169 Налогового кодекса. Значит, если не выполняются требования к составлению такого документа, контрагент может лишиться этого права. Соответственно, фирма-покупатель будет требовать от бухгалтерии продавца правильно оформить выданные документы.

На основании п. 2 ст. 169 Налогового кодекса счета-фактуры, составленные и выставленные с нарушением порядка, установленного пп. 5 и 6 данной статьи, не могут являться основанием для принятия предъявленных покупателю продавцом сумм НДС к вычету или возмещению.

Счет-фактура подписывается руководителем и главным бухгалтером предприятия или другими лицами, уполномоченными приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

Так, в своем Письме от 21.05.2001 N ВГ-6-03/404 "О применении счетов-фактур при расчетах по налогу на добавленную стоимость" МНС России разъяснило, что счет-фактура должен быть заверен оригинальными подписями уполномоченных приказом по организации должностных лиц.

Эту же точку зрения подтвердила советник налоговой службы I ранга Н.В. Синикова в ответе на частный вопрос налогоплательщика (Письмо УФНС России по г. Москве от 07.06.2005 N 19-11/40885).

Можно сделать вывод, что подписывать счет-фактуру могут генеральный директор, главный бухгалтер либо другие сотрудники организации, которым это право предоставлено на основании приказа. То есть для того, чтобы работники склада могли оформлять первичные документы и счета-фактуры на отгруженный товар, требуется соответствующее распоряжение руководителя предприятия.

Заметим, что использование факсимильного воспроизведения подписи с помощью механического или иного копирования при заполнении счета-фактуры не допускается. Налоговый инспектор при проверке никогда не признает подобный документ основанием для вычета.

Хотя тут конечно я не согласен с разьяснителем, ибо начинает с одного, а заканчивает другим

Вопрос: Главный бухгалтер нашей фирмы ушел в отпуск. Подскажите, кто имеет право подписывать счета-фактуры в его отсутствие.

А.П.Пирогова, г. Тюмень

Ответ: В соответствии с Налоговым кодексом счет-фактура подписывается руководителем и главным бухгалтером организации либо иными уполномоченными лицами, назначенными приказом руководителя или имеющими доверенность от имени организации (п. 6 ст. 169 НК).

Поэтому в данной ситуации вам необходимо выписать доверенность или же издать приказ по предприятию.

Сформулировать его можно, например, следующим образом: "Согласно п. 6 ст. 169 Налогового кодекса на время отпуска главного бухгалтера Федорова И.В. с 01 июня 2007 г. по 29 июня 2007 г. право подписи на счетах-фактурах за главного бухгалтера имеет бухгалтер расчетного стола Буйнова А.И.".

Еще можем посоветовать, при утверждении графика документооборота, предусмотреть в нем вторые подписи на первичные учетные документы.

Не забудьте заверенную копию приказа (доверенности) отдать покупателю вместе со счетом-фактурой. Иначе вашему партнеру будет тяжело доказать право на вычет налога за полученные товары (работы, услуги).

В полученном от поставщика счете-фактуре реквизиты "Руководитель организации или иное уполномоченное лицо" и "Главный бухгалтер или иное уполномоченное лицо" не заполнены, вместо них заполнены дополнительные показатели "Инженер по учету ГСМ" и "Бухгалтер". Также указан номер приказа, уполномочившего данных лиц подписывать счет-фактуру. Является ли такое заполнение счета-фактуры верным? Если нет, то может ли это являться основанием для отказа в применении налогового вычета по НДС?

Согласно п. 2 ст. 169 НК РФ счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету при выполнении требований, установленных п.п. 5, 5.1 и 6 ст. 169 НК РФ.

Пунктом 6 ст. 169 НК РФ определено, что счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

Помимо ст. 169 НК РФ, порядок составления счетов-фактур регулируется постановлением Правительства РФ от 26.12.2011 N 1137 "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость" (далее - Постановление N 1137). Форма счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, и правила его заполнения установлены Приложением 1 к Постановлению N 1137 (далее - Правила).

Форма счета-фактуры содержит реквизиты (показатели) "Руководитель организации или иное уполномоченное лицо" и "Главный бухгалтер или иное уполномоченное лицо".

Минфин России в письмах от 10.04.2013 N 03-07-09/11863, от 23.04.2012 N 03-07-09/39 разъяснил, что в случае, когда счет-фактура подписывается уполномоченным лицом, подпись соответствующего лица проставляется именно в этих показателях и указываются его фамилия и инициалы.

Таким образом, лица, уполномоченные подписывать счета-фактуры соответствующим распорядительным документом, ставят свою подпись вместо фамилий и инициалов руководителя и главного бухгалтера организации, а после их подписи указываются фамилия и инициалы.

При этом указания должности лиц, подписавших счет-фактуру, и документов, предоставляющих соответствующие полномочия, не требуется.

В то же время в вышеназванных письмах специалисты Минфина России отмечают, что нормами НК РФ указание в счетах-фактурах дополнительных реквизитов (сведений), в том числе должности уполномоченного лица, подписавшего соответствующий счет-фактуру, не запрещено. Согласны с Минфином России и представители ФНС России, в письме от 26.01.2012 N ЕД-4-3/1193 указывается, что наличие в счете-фактуре дополнительных реквизитов (сведений), не предусмотренных п.п. 5 и 6 ст. 169 НК РФ и Постановлением N 1137, не является основанием для отказа в принятии к вычету сумм налога, предъявленных продавцом покупателю. Отметим, что подобные выводы представители налогового и финансового ведомства делали и ранее, до вступления в силу Постановления N 1137 (смотрите, например, письма Минфина России от 06.02.2009 N 03-07-09/04, от 21.01.2008 N 03-07-09/06, ФНС России от 18.06.2009 N 3-1-11/425, УФНС России по г. Москве от 23.01.2009 N 19-11/004827).

В рассматриваемой ситуации реквизиты "Руководитель организации или иное уполномоченное лицо" и "Главный бухгалтер или иное уполномоченное лицо" счета-фактуры не заполнены, вместо них заполнены дополнительные показатели "Инженер по учету ГСМ" и "Бухгалтер". Считаем, что такое заполнение счет-фактура не является верным, т. е. полученный организацией документ составлен с нарушением.

Вместе с тем следует обратить внимание на абзац второй п. 2 ст. 169 НК РФ. В данной норме указано, что ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

По нашему мнению, заполнение счета-фактуры способом, указанным в анализируемой ситуации, не препятствует налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю. Следовательно, рассматриваемый способ заполнения счета-фактуры не может являться основанием для отказа в принятии покупателем сумм НДС, предъявленных продавцом, к вычету.

Законодательство не содержит требований о том, что в случае подписи счета-фактуры лицом, не являющимся руководителем или главным бухгалтером, вместе со счетом-фактурой покупателю должны быть представлены документы, подтверждающие полномочия этого лица. Отсутствие у налогоплательщика таких документов не может повлечь для него отрицательных последствий. Для принятия предъявленных покупателю продавцом сумм налога к вычету достаточно оформленного надлежащим образом счета-фактуры (смотрите, например, постановления Президиума ВАС РФ от 20.04.2010 N 18162/09, ФАС Московского округа от 03.06.2009 N КА-А40/4697-09-2, Девятого арбитражного апелляционного суда от 24.09.2008 N 09АП-11535/2008, письмо ФНС России от 09.08.2010 N ШС-37-3/8664).

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ .

Для сведения о проверке доверенности на подпись с-ф:

> Нажмите тут чтобы открыть/скрыть спойлер.

4. В связи с неполучением части таких подтверждающих документов налоговики выносят решение, в котором указывают, что по части счетов-фактур полномочия лиц, их подписавших, не нашли подтверждение в ходе камеральной проверки, ну и делают соответствующие выводы.

Получается, что если хочешь получить возмещение, то собирай доверенности и приказы, хотя и не обязан

Да, но вот только как потом налорг в суде докажет, что налогоплательщик включил в книгу покупок не соответствующий требованиям счет-фактуру, если доказательств подписи неуполномоченным лицом у него нет.

FinderM 29 Окт 2010

FinderM 29 Окт 2010

Да, но вот только как потом налорг в суде докажет, что налогоплательщик включил в книгу покупок не соответствующий требованиям счет-фактуру, если доказательств подписи неуполномоченным лицом у него нет.

Резонное замечание.

Только презумпция невиновности не всегда срабатывает. Получается так:

веришь в действие презумпции и удачу - не собираешь документы;

хочешь снизить риски - собираешь документы.

Дурацкая ситуация, но это так.

Сообщение отредактировал FinderM: 29 Октябрь 2010 - 17:04

Constancia 01 Ноя 2010

Constancia 01 Ноя 2010

Логичное разъяснение, но на местах его же будут применять следующим образом:

1. Налогоплательщик заявил декларацию с НДС к возмещению;

2. Налоговики запрашивают счета-фактуры поставщиков и книгу покупок налогоплательщика;

3. Налоговики к концу камеральной проверки запрашивают у поставщиков налогоплательщика в порядке ст. 93.1. НК РФ распорядительные документы, подтверждающие право подписи счетов-фактур (доверенности и приказы);

4. В связи с неполучением части таких подтверждающих документов налоговики выносят решение, в котором указывают, что по части счетов-фактур полномочия лиц, их подписавших, не нашли подтверждение в ходе камеральной проверки, ну и делают соответствующие выводы.

Так и происходит. А ссылки в возражениях на акт проверки на данное разъяснение налорг просто игнорирует Посмотрим, что Управление на это скажет, но вообще в последнее время пошла безобразная практика по возложению на налогоплательщиков обязанности по доказыванию правомерности своих действий.