Рейтинг: 4.0/5.0 (1878 проголосовавших)

Рейтинг: 4.0/5.0 (1878 проголосовавших)Категория: Бланки/Образцы

В любом случае решение об их предоставление принимает налоговый орган. Для этого он должен получить ответ на три вопроса:1) размер вашего дохода за истекший год;2) налог, который вы уже уплатили с этого дохода;3) основания, по которым вы претендуете на вычет и наличие их документальных подтверждений.Все эти документы надлежит предоставить в свою налоговую инспекцию с первого рабочего дня января по 30 апреля года, следующего за тем, в котором был получен доход. Или до первого рабочего дня мая, если 30 апреля приходится на выходной, как, например, в 2011 году.

Начинать надо со сбора документов. К документам, подтверждающим ваш доход, относится, в первую очередь, справка по форме 2НДФЛ. Ее подготовка занимает некоторое время, поэтому лучше не затягивать с ее оформлением. Эту справку вам обязаны предоставить все ваши налоговые агенты (те, кто уплачивал НДФЛ с вашего заработка): работодатели, с которыми у вас заключен трудовой договор и заказчики по договорам гражданско-правового характера (договор подряда, договор авторского заказа и др.).Для получения справки по форме 2-НДФЛ надо написать заявление на имя руководителя организации. В ее отделе кадров или бухгалтерии подскажут, как это сделать.

Иной случай, когда налогового агента нет. Например, вы получили доход из-за границы или от физического лица, которое налоговым агентом быть не может. В этом случае вы должны сами уплатить налог через Сбербанк и приложить к декларации квитанцию, подтверждающую это.Особый случай, когда вам полагается имущественный налоговый вычет со всего дохода от продажи квартиры, дачи, гаража, автомобиля. Налог со сделки вы можете не платить, но должны указать ее сумму в декларации.

Сбором документов, подтверждающих основания для предоставления налогового вычета надо озаботиться по мере их поступления. Потратились на лечение, сохраните договор и квитанцию, попросите в лечебном учреждении ксерокопию лицензии на оказание медицинских услуг. То же самое касается затрат на образование.Заключили договор авторского заказа (или лицензионный авторский договор), сохраните сам договор и акт приема-передачи готового произведения.Если претендуете на вычет в связи с наличием ребенка, сделайте копию свидетельства о рождении.

При оформлении вычетов по сделкам с имуществом понадобится договор купли-продажи.

В некоторых случаях получить налоговый вычет можно без визита в инспекцию. Это касается профессиональных налоговых вычетов. Например, одновременно с заключением договора авторского заказа (лицензионного авторского договора)на создание литературного, художественного, музыкального и др. произведения вы можете написать на имя руководителя организации-заказчика (издателя)заявление с просьбой предоставить налоговый вычет и ссылкой на статью Налогового кодекса РФ, которой тот предусмотрен.

Когда все документы собраны, необходимо заполнить декларацию по форме 3НДФЛ. Можно сделать это самостоятельно на основании собранных документов, можно обратиться к специалистам. Налоговые консультации часто можно найти рядом со своей инспекцией. Средняя цена таких услуг в Москве в 2009 году составляла 500 р. за полчаса.Если вы хотите отнести документы в налоговую лично, декларацию можно заполнить и распечатать в двух экземплярах.

Теперь пишем заявление о предоставлении налогового вычета. Форма его произвольная, но в шапке обязательно должна быть указана инспекция, куда оно адресовано, ваши ФИО, домашний адрес с индексом и ИНН, а внизу дата и подпись.

Оптимальная формулировка: «в соответствии со ст. такой-то НК РФ прошу предоставить мне (вид вычета: профессиональный, имущественный, социальный и пр.)» Или: «настоящим заявляю о своем праве на. »

Если налог уже переплачен, в заявлении можно также указать, на какую форму предоставления вычета вы претендуете: справку для работодателя или возврат налога на сберкнижку. Во втором случае потребуются реквизиты отделения, где она открыта, и номер счета.

Наконец, вся предварительная работа сделана. Остается доставить собранные и подготовленные документы в налоговую инспекцию. Это возможно двумя способами.Первый - личный визит. Берем два экземпляра декларации, снимаем по две копии с каждого прилагаемого документа, подшиваем каждый комплект степлером и относим все это в инспекцию в рабочее время. Там отдаем в специальное окошко или дежурному. На втором экземпляре должны сделать отметку о принятии.Альтернатива - отправка комплекта документов по почте. Для этого достаточно одного комплекта. Он отправляется заказным письмом с уведомлением о вручении и описью вложений.Дальше остается ждать решения налоговой.

Совет 2: Как заполнить декларацию на социальный вычетПраво на социальный налоговый вычет возникает у каждого, кто занимается благотворительностью; платит за обучение; несет расходы, связанные с лечением или пенсионным обеспечением. Для получения права на вычет, необходимо обратиться в налоговый орган по своему месту жительства, приложив комплект документов к заполненной декларации по форме 3-НДФЛ.

Скачайте программу «Декларация» (2008, 2009 или 2010 годы) на официальном сайте Федеральной налоговой службы РФ (http://nalog.ru/). Эта услуга предоставляется бесплатно. В текущем году вы можете подать налоговые декларации 3-НДФЛ за три предыдущих года. Перед заполнением бланков подготовьте справку о полученном доходе по форме 2-НДФЛ за соответствующий год, договор, заключенный вами с образовательным или лечебным учреждением, квитанции об оплате услуг.

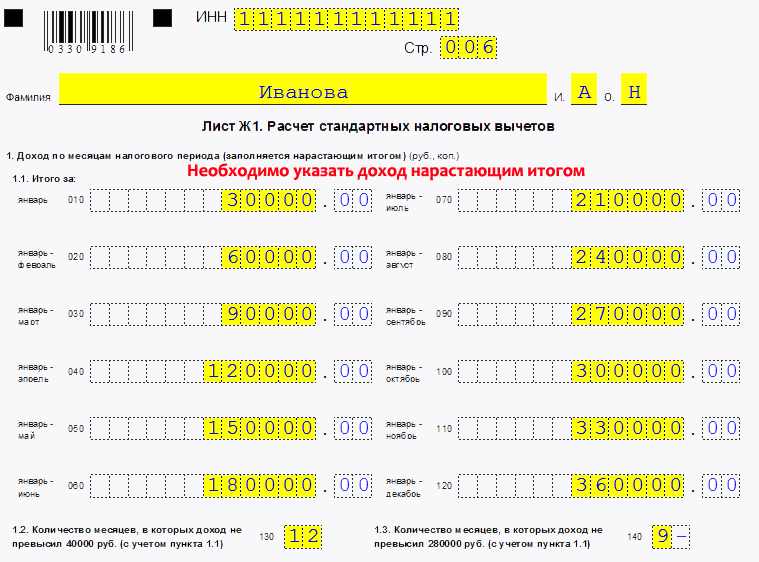

Запустите программу. В открывшемся окошке вкладки «Задание условий», заполните все пустые строки и перейдите на вкладку «Сведения о декларанте». Заполнять форму достаточно просто, наведите курсор на любой значок, и вы увидите всплывающие подсказки, специально предусмотренные программой. Укажите в строках все требуемые сведения о себе, а затем кликните на вкладке «Доходы, полученные в РФ». Здесь вам понадобится та самая справка формы 2-НДФЛ, на основании которой заполните все нужные строки вкладки, указав источники выплат, и доходы по месяцам нарастающим итогом.

На следующей вкладке «Вычеты» укажите стандартные налоговые вычеты, которые вам положены, согласно справке формы 2-НДФЛ. В этом же окошке, кликнув на значок (квадратик с красным флажком) и, перейдя на другую страничку, поставьте «флажок» пред строкой «Предоставить социальные налоговые вычеты». Заполните нужные строки, указав суммы, затраченные вами на лечение, обучение и т.д. согласно договорам с учреждениями и квитанциям об оплате услуг. Откройте вкладку «Просмотр» в верхней строке окна программы и откроются все заполненные страницы декларации формы 3-НДФЛ для проверки.

Не волнуйтесь о том, что могли пропустить и не заполнить какой-либо важный пункт. В этом случае, перед переходом на следующую вкладку, программа обязательно выдаст окошко с указанием допущенных вами ошибок и предложением вернуться и исправить их.

1. Если под налоговый вычет попадает 100% дохода от сделки, вы все равно должны задекларировать его и подать в налоговую инспекцию заявление о предоставление вычета. Иначе рискуете попасть под санкции за уклонение от уплаты налогов - вплоть до уголовной ответственности.

2. Налоговые вычеты полагаются только плательщикам НДФЛ. Доходы, облагаемые другими налогами (единый налог в связи с применением УСН, ЕНВД и др.), под вычет не попадают. Например, он не распространяется на доход от создания объектов авторского права в рамках предпринимательской деятельности предпринимателем, применяющим УСН. Но если предприниматель применяет общую систему налогообложения и платит с этого дохода НДФЛ, иное дело.

3) Если вам полагается вычет на сумму, превышающую уплаченный налог, вам должны вернуть весь этот налог, но ни копейки больше.

Если вы работаете по трудовому договору, то можете взять в налоговой инспекции справку у предоставлении вычета и отнести в бухгалтерию работодателя. Пока не исчерпается сумма вычета, вам будут начислять зарплату без удержания НДФЛ, выдавая на руки всю сумму до налогообложения.

В иных случаях лучше выбирать возврат переплаченного налога на сберкнижку.

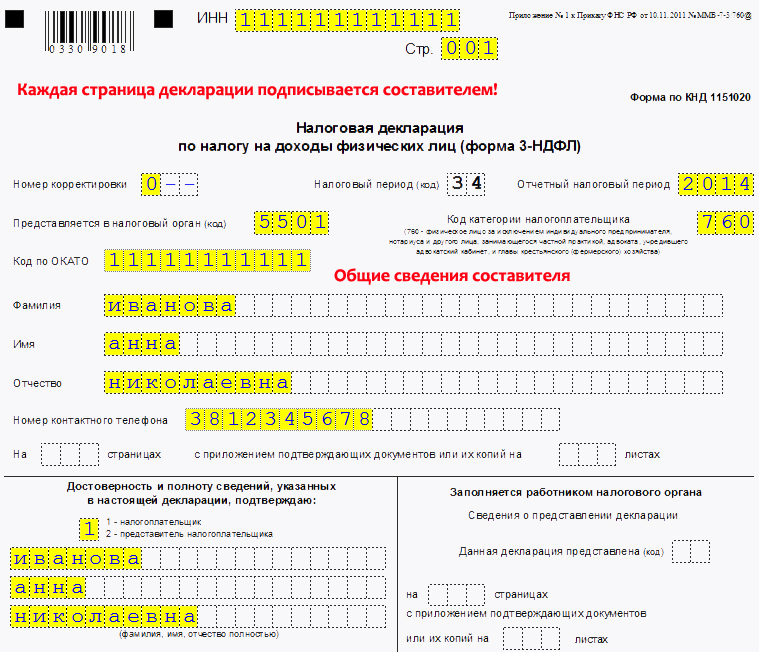

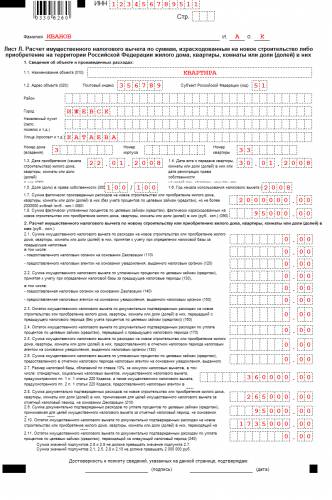

Образец декларация для получения налогового вычета

Пример заполнения декларации 3-НДФЛ для получения детского вычетаКак вернуть излишне уплаченный налог, если на работе не был предоставлен стандартный вычет на ребенка? Такие ситуации встречаются очень часто. Бывает, что гражданин просто не знает о своем праве на детский вычет. А ведь основанием для предоставления такого вычета является заявление гражданина и соответствующие документы. И без них бухгалтерия работодателя не имеет право предоставлять работнику налоговый вычет.

Напомним, что такое стандартный налоговый вычет на ребенка. Вычеты на детей предоставляются отдельным категориям физических лиц. Их размер для каждой категории граждан четко фиксирован: 3000 руб. 1400 руб. (основание – п. 1 – 4 ст. 218 НК РФ). Стандартные налоговые вычеты в основном предоставляются на работе (работодателями). К этой группе вычетов относятся, так называемые, «детские вычеты». Чтобы получить такой вид налогового вычета работник должен обратиться к своему работодателю с заявлением о предоставлении ему вычета. К заявлению следует приложить документы, подтверждающие право на детский вычет. Если гражданин совмещает несколько мест работы (работает одновременно у нескольких работодателей), стандартный вычет ему предоставляется «по выбору».

Если произошла такая ситуация – налогоплательщик имеет право на получение стандартного вычета на ребенка, например, в двойном размере (является «единственным» родителем), но не воспользовался своим правом по незнанию, что ему делать? Как правильно заполнить налоговую декларацию в таком случае?

Представляем образец заполнения декларации 3-НДФЛ для получения детского вычета.

Порядок заполнения декларации 3-НДФЛ для детского вычета:

1) Шаг первый – это заполнение личных данных. Надо отвечать на вопросы, которые предлагает программа. Обращаем внимание – если налогоплательщик уже указан свой ИНН, то программа «не будет» у него спрашивать паспортные данные и дату рождения.

После заполнения строк надо обязательно сохранить набранные данные, нажав на кнопку «Сохранить и продолжить».

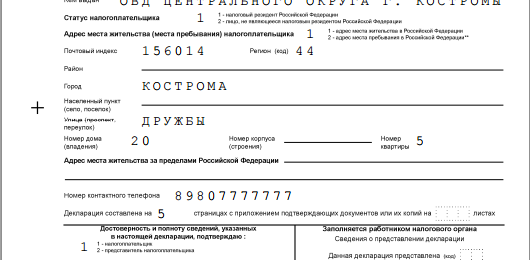

2) Шаг второй – переходим к заполнению адреса.

После заполнения адреса идут строки, в которых следует заполнить коды по ОКАТО (если вы заполняете декларацию за 2011, 2012 годы), ОКТМО (если декларация заполняется за 2013 и последующие годы) и ИФНС.

3) Шаг третий – мы перешли к разделу «Доходы». Надо обязательно выбрать «галочку» около «окошка» Работа, так как речь у нас идет о предоставлении стандартных вычетов.

4) Шаг четвертый – переходим к заполнению данных о работодателе. Эти данные надо просто внимательно «списать» со справки 2-НДФЛ, которую обязан предоставить работодатель.

5) Шаг пятый – надо обязательно в разделе «Вычеты» выбрать стандартный вычет. Потому что именно данный вид налогового вычета гражданин желает получить.

6) Шаг шестой – а вот тут надо быть очень внимательным. Это самый основной раздел. Надо выбрать сначала вверху нужный код стандартного вычета.

И не важно, что такой вычет отсутствует в справке 2-НДФЛ, вам надо его получить и вы должны его отметить. Причем, чтобы «активировать» этот вычет, надо в ячейках (они идут ниже в табличной форме) указать суммы начисленной зарплаты по месяцам. Тут уж опять надо прибегнуть к помощи справки 2-НДФЛ.

Далее, идут две строки, в которых надо проставить общую сумму стандартного вычета, которую вам не предоставили на работе.

После того, как все заполнено, остается опять нажать на «Сохранить и продолжить» и все – декларация готова. Ее можно скачать и готовить пакет документов на возврат НДФЛ.

Специалисты сайта NDFLka.ru представляют удобный сервис – мастер «Заполнить 3-НДФЛ». Это программа, которая поможет заполнить декларацию 3-НДФЛ, сформировать платежный документ (в случае, когда необходимо уплатить налог в бюджет), сформировать письмо в налоговый орган и подготовить пакет документов. А также для всех зарегистрированных пользователей мастера 3-НДФЛ доступна услуга – «Личная консультация», в которой налоговые консультанты окажут помощь в заполнении документа и ответят на все волнующие вопросы.

Разделы Декларация 3 НДФЛДля получения имущественного вычета (и при продаже недвижимости) Вам необходимо заполнить декларацию доходов физического лица по форме 3-НДФЛ. Форму декларации можно получить в налоговой инспекции или найти на сайте www.nalog.ru. Форма меняется каждый год, в этой статье мы используем форму. подаваемую за 2008 год. Другие примеры заполнения формы 3-НДФЛ в зависимости от года:

Вам не надо заполнять все страницы документа, а только те, которые имеют отношение к Вашим налогам и к имущественному вычету. Некоторые принципы заполнения декларации:

Для заполнения декларации Вам потребуются следующие цифры:

Для примера возьмём такие цифры: доход за 2008 г по справке 2-НДФЛ равен у нас 360,000 руб. Квартира куплена за 2,500,000 руб в 2008 году. По ипотеке в 2008 г. выплачено проценов на 95,000 руб (по справке из банка).

Имея эти данные, заполняем Лист Л формы.

Красным обозначено то что заполняете Вы:

Если у Вас доход за 2008 год был бы равен или больше 2,095,000 руб, то в пункте 2.10 был бы нуль - весь вычет можно было бы получить за один год. В нашем же случае 1,735,000 рублей переходят на следующий год. Кроме того в следующем году к ним приплюсуются проценты, которые Вы заплатите по ипотечному займу, и с этой суммы будет исчисляться вычет. Вычет можно получать всю жизнь - пока Вы получаете налогооблагаемый доход и не израсходовали всю сумму.

Теперь переходим к заполнению Листа А. Все данные на листе А в нашем случае берутся из справки 2-НДФЛ:

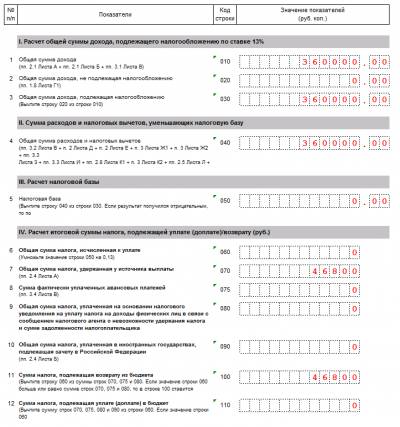

Теперь заполняем Раздел 1:

Здесь всё очевидно - получили доход, с него заплачен налог 13%, его надо Вам вернуть.Теперь заполняем Раздел 6:

Внимание! Здесь код ОКАТО - это код, указанный в Вашей справке 2-НДФЛ (по которому платился налог). С него он будет Вам и возвращаться.

Самое сложное позади. Теперь надо заполнить титульный лист и лист 2 - это простые анкетные данные. Итого должно получится 6 листов, в порядке:

Если Вы кроме того продали недвижимость, Вам следует заполнить лист "Лист Ж1. Расчет имущественных налоговых вычетов по доходам от продажи имущества" и кроме того, декларировать доход от продажи на страницах

Если гражданин получает доходы, с которых удерживается НДФЛ по ставке 13% и при этом оплачивает своё лечение или лечение своих родственников (супруг, дети до 18 лет, родители), тогда он имеет право вернуть до 13% от стоимости лечения.

Общие правилаДля налоговых вычетов по расходам на лечение установлены следующие ограничения:

Связано это с тем что, в совокупности для всех социальных налоговых вычетов (лечение, обучение. и т.д.) установлено ограничение по расходам (которые можно использовать в качестве вычета) в 120 000 руб. за год (120 000 руб. x 13% = 15 600 руб.).

За какие именно социальные расходы получить налоговый вычет в пределах 120 000 рублей решает сам налогоплательщик .

Примечание. ограничение по вычету в 120 000 руб. на дорогостоящее медицинское лечение и медикаменты не распространяется .

При оплате дорогостоящих медицинских услуг можно вернуть до 13% от их полной стоимости (в дополнении ко всем остальным социальным вычетам), но для этого они должны быть включены в специальный перечень дорогостоящих медицинских услуг, утвержденный правительством РФ.

Примеры расчёта налоговых вычетов по расходам на лечение Пример 1. Вычет за собственное лечениеВ 2014 году Петров И.А. заплатил за своё лечение в платном медицинском учреждении 60 000 руб.

Полученный доход и уплаченный НДФЛДоход за 2014 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год составил 62 400 руб. (480 000 руб. x 13%).

Расчёт налогового вычетаРасходы на лечение в 2014 году составили 60 000 руб. следовательно, полагающаяся к возврату сумма будет равна: 7 800 руб. (60 000 руб. x 13%).

Так как за 2014 год Петров И.А. заплатил подоходный налог на сумму более 7 800 руб. а расходы на лечение меньше установленного ограничения в 120 000 руб. налоговый вычет он сможет получить в полном объёме – 7 800 руб.

Пример 2. Вычет за собственное лечение стоимостью более 120 000 руб. Условия получения вычетаВ 2014 году Петров И.А. заплатил за своё лечение в медицинском учреждении 90 000 руб. а также приобрёл по назначению врача - медикаменты необходимые для лечения, на сумму в 40 000 руб.

Полученный доход и уплаченный НДФЛДоход за 2014 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год составил 62 400 руб. (480 000 руб. x 13%).

Расчёт налогового вычетаСуммарные расходы на лечение Петрова И.А. в 2014 году составили 130 000 руб. но так как для социальных расходов установлено ограничение по вычету - в 120 000 рублей, следовательно, полагающаяся к возврату сумма будет равна: 15 600 руб. (120 000 руб. x 13%).

Так как в 2014 году Петров И.А. заплатил подоходный налог на сумму более 15 600 руб. налоговый вычет он сможет получить в полном объёме – 15 600 руб.

Пример 3. Вычет за лечение ребенка Условия получения вычетаВ 2014 году Петров И.А. заплатил за лечение своей 15-летней дочери в платном медицинском учреждении 70 000 руб.

Полученный доход и уплаченный НДФЛДоход за 2014 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год составил 62 400 руб. (480 000 руб. x 13%).

Расчёт налогового вычетаТак как возраст дочери меньше 18 лет. следовательно, Петров И.А. имеет право воспользоваться налоговым вычетом по расходам на её лечение. Сумма, полагающаяся к возврату, будет равна: 9 100 руб. (70 000 руб. x 13%).

Так как за 2014 год Петров И.А. заплатил подоходный налог на сумму более 9 100 руб. налоговый вычет он сможет получить в полном объёме – 9 100 руб.

Пример 4. Вычет за дорогостоящее лечение Условия получения вычетаВ 2014 году Петров И.А. оплатил тяжелую операцию на лёгких в платной больнице стоимостью 500 000 руб.

Полученный доход и уплаченный НДФЛДоход за 2014 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год составил 62 400 руб. (480 000 руб. x 13%).

Расчёт налогового вычетаТак как хирургическое лечение тяжелых форм болезней органов дыхания входит в список дорогостоящих медицинских услуг, для которых налоговый вычет предоставляется в полном объёме (без ограничения в 120 000 руб.) сумма, полагающаяся к возврату, будет равна: 65 000 руб. (500 000 руб. x 13%).

Однако за 2014 год Петров И.А. заплатил НДФЛ на сумму менее 65 000 руб. поэтому вернуть он сможет только - 62 400 руб. (сумма уплаченного за год подоходного налога).

Пример 5. Вычет за лечение вместе с другими социальными вычетами Условия получения вычетаВ 2014 году Петров И.А. оплатил медикаменты необходимые для лечения жены в размере 60 000 руб. а также своё обучение в институте в размере 80 000 руб.

Полученный доход и уплаченный НДФЛДоход за 2014 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год составил 62 400 руб. (480 000 руб. x 13%).

Расчёт налогового вычетаСоциальные расходы Петрова И.А. за 2014 год составили 140 000 руб. (60 000 руб. (за медикаменты) + 80 000 руб. (за обучение)), но так как сумма социальных вычетов за год не может превышать 120 000 руб. вернуть он сможет только: 15 600 руб. (120 000 руб. x 13%).

Так как за 2014 год Петров И.А. заплатил НДФЛ на сумму более 15 600 руб. полагающуюся к возврату сумму он сможет получить в полном объёме – 15 600 руб.

Как заполнить декларацию 3-НДФЛ и получить налоговые вычеты Декларация 3-НДФЛ подается в одном экземпляре по месту регистрации до 30 апреля следующего года (за предыдущий год).

Декларация 3-НДФЛ подается в одном экземпляре по месту регистрации до 30 апреля следующего года (за предыдущий год).

Можно декларацию отправить по почте с описью вложения, также до 30 апреля. Следует оплатить налог до 15 июля следующего года, за оплачиваемым годом.

Кто подает декларациюДекларация подаётся лицами, которые должны отсчитываться по подоходному налогу, а также лицами имеющими доход, но у кого не было выплат налога.

Декларация подаётся лицами осуществившими продажу имущества, которые претендуют на определённые вычеты. Если вас налоговые вычеты не интересуют, то декларацию подавать не нужно.

Порядок заполнения декларацииДекларация по доходу с физических лиц может быть заполнена от руки на специальном бланке. Также можно заполнить на компьютере и распечатать на принтере. Еще один компьютерный способ — использовать программу «Декларация 20__» (20__ — год за который заполняется декларация), обязательно предусматривающую на страницах двухмерный штрих код. Программа предоставляется бесплатно или онлайн.

При заполнении не допускается:

Для того чтобы заполнить бланк-форму используются данные из справок о доходах, удержанных сумм, платежных бумаг и иных документов, каждому показателю отводиться одно поле (кроме дат).

Все денежные суммы указываются в рублёвых показателях и в копейках (исключение — валюта). Валютные показатели пересчитываются по официальному курсу ЦБ РФ. Строка налога — полные рубли (округляется).

В форме за 2013 год есть изменения с 2012 годом (в основном замена ОКАТО на ОКТМО). В поле ОКТМО указывается код муниципального образования 11 знаков. В случае если ОКТМО менее 11 знаков, в пустующих строчках проставляется прочерк.

Вверху каждой страницы — ИНН. В случае если налогоплательщик не ИП, то ИНН можно не писать. Внизу каждого листа (кроме титульного) проставляется подпись налогоплательщика (доверенного лица).

Пункты, подлежащие обязательному заполнению:

Разделы 1-5 — указывается информация по мере надобности. Для расчета налоговой базы, сумм налога заполняются листы с А по И.

Прочитать о том, как заполнить декларацию по НДС можно здесь .

Заполнение декларации при покупке квартирыМаксимальная сумма вычета при покупке недвижимости — 2 000 000 руб. максимальная сумма возврата составит 260 000 руб.

Заполнение декларации при продаже квартирыЕсли вы являетесь владельцем квартиры более трех лет, то заполнять декларацию не обязательно. В случае владения недвижимостью меньше трёх лет следует заплатить налог. Сумма налогового вычета не более 1 000 000 руб.

Если вы оплачивали обучение (очная форма) своих детей либо близких родственников, а также обучались сами, то вы можете получить вычет по налогам. Сумма должна быть не более 50 000 руб. на каждого обучаемого.

Заполняется следующие листы:

Если вы оплачивали дорогостоящее лечение своих близких родственников, а также собственное лечение, а также приобретали медикаменты, то можете рассчитывать на налоговый вычет. Если медикаменты и вид лечения совпадает с утвержденным перечнем РФ, то сумма возврата будет соответствовать фактически затраченной.

Агентский договор обсуждается здесь .

Как рассчитывают авансовые платежи по УСН можно прочитать по адресу: http://helpacc.ru/nalogi/usn/avans-platezhi.html .

Какие требуются документыДля подтверждения расходов при покупке квартиры:

Для подтверждения оплаты налога при продаже квартиры:

Для получения социального налогового вычета (обучение, лечение):

При подаче нулевой декларации предприниматель ставит подпись на всех листах, тем самым подтверждая достоверность предоставленной информации. Если существует печать, то она ставиться на титульном листе.

Пояснения к формеПо закону заявление на возврат налога может составляться в произвольной форме. Налоговая служба не в праве утверждать его форму. Однако, зачастую, на информационных стендах в налоговых инспекциях висят рекомендуемые формы подобных заявлений. Вы вправе составить заявление по той форме, которая рекомендована инспекцией или заполнить заявление на возврат налога по той форме, которая размещена у нас. В любом случае отказать вам в возврате налога лишь по тому основанию, что ваша форма не соответствует образцу в инспекции налоговая служба НЕ В ПРАВЕ. Наша форма составлена на основании официального письма Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630, где приведены рекомендуемые образцы документов. Это письмо обязательно для применения всеми налоговыми инспекциями России.

На нашем сайте приводятся:

1.Заполненная форма заявления на возврат налога (в качестве образца).

2.Шаблон заявления на возврат налога в формате DOC (см. прикрепленный файл), который вы можете скачать и заполнить ориентируясь на наш образец и указав собственные данные.

Заявление может быть сдано вами в инспекцию лично или отправлено по почте (во-втором случае днем предоставления заявления считается дата его передачи почтовому отделению для отправки).

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй - останется у вас. При этом потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты.

Во-втором случае (отправка по почте) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию.

Как правило заявление сдается вместе с декларацией по налогу на доходы физических лиц (форма 3-НДФЛ) за соответствующий год. К декларации прилагают все документы, которые подтверждают расходы на оплату лечения и ваше право на возврат налога. К таким документам относят:

- при оплате лечения:

копию договора на лечение, все приложения и дополнительные соглашения к нему оригинал справки об оплате медицинских услуг для предоставления в налоговые органы, выданной медицинским учреждением (ее форма утверждена совместным приказом Минздрава и МНС России от 25.07.2001 № 289/БГ-3-04/256).

- при оплате медикаментов:

оригинал рецептурного бланка со штампом Для налоговых органов Российской Федерации ИНН налогоплательщика, выданного лечащим врачом копию документов, подтверждающих оплату медикаментов (например, чеки контрольно-кассовой техники)

Если вы оплачиваете лечение (медикаменты) за своих родственников (супруга, родителей, детей в возрасте до 18 лет) дополнительно понадобятся копии документов, подтверждающих степень родства:

свидетельство о рождении (при оплате медицинских услуг или медикаментов за родителей или детей) свидетельство о заключении брака (при оплате медицинских услуг или медикаментов за супруга).

Внимание! Указанный перечень приведен в письме ФНС России от 22 ноября 2012 г. № ЕД-4-3/19630. Он является исчерпывающим. Это означает, что требовать документы, не поименованные в этом списке, налоговики не вправе.

Зачастую налоговые инспекции принимают декларацию, но отказываются принимать заявление на возврат налога. Мотивы разные. Например, по их словам, прежде чем принять заявление он обязаны провести проверку декларации. Лишь после этого заявление может быть сдано. Имейте ввиду - это абсолютно незаконно. Налоговики ОБЯЗАНЫ принять у вас ЛЮБОЕ заявление в тот день, в который вы его предоставили. Если вы не смогли настоять на своем и сдать заявление лично (инспектор отказался его принять) - отправляйте заявление на возврат налога по почте.

Для возврата налога откройте счет в любом отделении Сбербанка (для этого потребуется только ваш паспорт). Это упростит процедуру возврата. Почему то в налоговых инспекциях считают, что других банков в России не существует. Банковские реквизиты, которые необходимы для зачисления налога, вам дадут в отделении где у вас открыт счет.

Если у вас нет данных для заполнения тех или иных строк заявления (например вам не присвоен ИНН) не заполняйте их или удалите эти строки из шаблона.

Сумма налога к возврату должна соответствовать этой же сумме, указанной в вашей декларации о доходах (код строки 100 Сумма налога, подлежащая возврату из бюджета Раздела 1 Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 13% декларации 3-НДФЛ). Декларацию о доходах 3-НДФЛ вы можете также скачать с нашего сайта. Она приведена по ссылкам:

Заявление на получение вычета, связанного с лечением (форма, образец заполнения, скачать).

Заявление на получение вычета по лечению (образец)модератор выбрал этот ответ лучшим

в избранное ссылка отблагодарить

Вот что необходимо предоставить для получения вычета на обучение:

в избранное ссылка отблагодарить

Однозначно нужны: копии договора на обучение, копии подтверждения оплаты, копия лицензии институтат или вуза. Копия свидетельства о рождении обучаемого ребенка.

Оригиналы НДФЛ 2 - справки с места работы родителя, который подает декларацию.

Заявление написанное родителем собственноручно по образцу, который вам дадут в ИФНС (как правило, висит на информационном стенде).

Оригинал заполненной декларации.

Для заполнения самой декларации вам нужны суммы из НДФЛ 2 (спрака о заработке) и сумма, уплаченная за обучение. Также номер ИНН родителя и его адрес.

Социальный налоговый вычет и очки

Некоторое время назад ко мне поступили два вопроса одинакового содержания: «Можно ли получить налоговый вычет с покупки очков?»

Обыскав просторы Интернета и Консультанта я не нашла точного и вразумительного ответа на этот вопрос.

Первым делом, я решила обратиться с эти вопросом в Минздрав России и подождать их ответа, он пришел примерно через месяц следующего содержания:

«Департамент лекарственного обеспечения и регулирования обращения медицинских изделий Минздрава России отвечает на Ваше обращение и сообщает следующее.

Перечни медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты, которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета, утверждены постановлением Правительства Российской Федерации от 19 марта 2001 г. № 201, следовательно, социальный вычет может применяться только к данным Перечням.»

Как Вы можете видеть, Минздрав просто отписался и не ответил на конкретно поставленный вопрос. К тому же немного не складный текст у них получился.

Дальше, уже имея данный ответ, я написала в Управление Налоговой Федеральной Службы по Московской области, указав на то, что Минздрав не дал мне четкого понимания по данному вопросу.

После долгих ожиданий (почти 1 месяц) я все-таки получила вразумительный ответ на свой вопрос: подпадает ли покупка очков под социальный налоговый вычет.

«УФНС России по Московской области (далее – Управление), рассмотрев Ваше Интернет-обращение, поступившее из ФНС России (исх.№017959/ЗГ от 19.08.2013) по вопросу предоставления социального налогового вычета, сообщает следующее.

Налогообложение доходов физических лиц регламентируется положениями главы 23 Налогового Кодекса Российской Федерации (далее - Кодекс).

В соответствии с пп. 3 п. 1 ст. 219 Кодекса налогоплательщик имеет право на получение социального налогового вычета в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации, а также уплаченной налогоплательщиком за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях Российской Федерации (в соответствии с перечнем медицинских услуг, утверждаемым Правительством Российской Федерации), а также в размере стоимости медикаментов (в соответствии с перечнем лекарственных средств, утверждаемым Правительством Российской Федерации), назначенных им лечащим врачом, приобретаемых налогоплательщиками за счет собственных средств.

Постановлением Правительства Российской Федерации от 19.03.2011 №201 утвержден перечень медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета.

Социальные налоговые вычеты, предусмотренные пп. 2-5 п. 1 ст. 219 Кодекса (за исключением расходов на обучение детей налогоплательщика и расходов на дорогостоящее лечение) предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 руб. в налоговом периоде. При этом по дорогостоящим видам лечения в медицинских учреждениях Российской Федерации сумма налогового вычета принимается в размере фактически произведенных расходов.

На основании п. 2 ст. 219 Кодекса социальные налоговые вычеты, указанные в п.1 ст. 219 Кодекса, предоставляются налогоплательщиком при подаче налоговой декларации в налоговый орган по окончании налогового периода.

Социальный налоговый вычет в сумме, уплаченной за лечение, предоставляется налогоплательщику в случае, если лечение проводится в медицинских учреждениях, имеющих соответствующую лицензию на осуществление медицинской деятельности, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на лечение, в том числе справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации (далее - справка).

Форма справки и Инструкция по ее заполнению утверждены Приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256. Справка удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика. В справке об оплате медицинских услуг указывается стоимость медицинской услуги по коду 1 или дорогостоящего лечения по коду 2, оплаченных за счет средств налогоплательщиков (определение соответствующего кода оказанных медицинских услуг находится в компетенции лечебного учреждения, выдавшего справку).

Вышеуказанная справка об оплате медицинских услуг заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности, и удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика.

Таким образом, справка об оплате медицинских услуг является одним из основных документов, который подтверждает право налогоплательщика на получение социального налогового вычета в связи с осуществлением расходов на лечение.

Также данным приказом утверждены Порядок выписки налогоплательщику лечащим врачом лекарственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, а также рецептурный бланк учетной формы № 107/у приказом Министерства здравоохранения и социального развития Российской Федерации от 12.02.2007 №110 утверждена новая форма рецептурного бланка №107-1/у), используемый для выписки лекарственных средств лечащим врачом налогоплательщику.

Согласно Порядку лекарственные средства выписываются лечащим врачом на рецептурных бланках, заверенных подписью и личной печатью врача, в двух экземплярах. Один экземпляр предъявляется в аптечное учреждение для получения лекарственных средств, а второй экземпляр со штампом "Для налоговых органов Российской Федерации, ИНН налогоплательщика" - в налоговый орган Российской Федерации при подаче налоговой декларации по месту жительства налогоплательщика.

Таким образом, социальный налоговый вычет на лечение возможно получить при наличии справки об оплате медицинских услуг, оплаченных за счет средств налогоплательщика, а в отношение приобретения лекарственных средств - при наличии рецептурного бланка учетной формы №107-1/у и платежных документов.

По мнению Управления, затраты на приобретение очков не относятся к расходам, учитываемых в составе социального налогового вычета, предусматривающего расходы по лечению и приобретению лекарственных средств.

советник государственной гражданской

службы Российской Федерации 1 класса А.А. Яровой»

Могу сказать свое мнение по данному вопросу:

просто покупка очков может и не подпадает под налоговый вычет, но если Вы проходили лечение у врача и в этом же медицинском учреждении приобрели очки по рекомендации этого врача, то вполне возможно, что вычет Вам предоставят, если в документах будет указано, что это было лечение у окулиста (без детализации расходов). Только не выдавайте меня, если захотите опробовать мою схему :))).

Если есть вопросы, задавайте их в комментариях и укажите максимально полную информацию: когда учились, когда платили, когда лечились, кто и когда платил, даты свидетельств и актов передачи квартиры, кто собственник, стоимость жилья. Отвечайте за меня, кто сможет. Любое знание и опыт могут быть полезными. Елена

Образцы заполнения Деклараций по форме 3-НДФЛ: