Рейтинг: 4.2/5.0 (1908 проголосовавших)

Рейтинг: 4.2/5.0 (1908 проголосовавших)Категория: Бланки/Образцы

Возврат по месту работы средств, потраченных на лечение и обучение

Начиная с 2016 года, все граждане, потратившиеся на лечение и покупку таблеток для себя и своих близких, получили возможность заявить налоговый вычет на лечение через работодателя. Но не только.

Начиная с 2016 года, все граждане, потратившиеся на лечение и покупку таблеток для себя и своих близких, получили возможность заявить налоговый вычет на лечение через работодателя. Но не только.

Социальный вычет включает в себя не только плату за медицинские услуги. Он также дает возможность возместить возврат подоходного налога за обучение через работодателя.

В этой статье мы разберем, что изменилось в законе, какие шаги нужно сделать, чтобы получить вычет на работе.

Как было и что сталоРаньше до 2016 года заявить соцвычет (далее СВ) можно было только исключительно через налоговый орган, по прошествии года, в котором были потрачены средства на лечение.

Пример 1. Если на восстановление зубов в феврале 2015 была израсходована определенная сумма, то необходимо было дождаться окончания года. И декларацию на вычет можно было подавать в налоговую инспекцию только, начиная с 2016 года.

В соответствии с новым законом, не нужно ждать почти год. Возможность вернуть часть потраченных денежных средств появляется практически сразу после оплаты услуг за лечение или обучение.

Пример 2. Учеба на курсах повышения квалификации была оплачена в феврале 2016 года. Уже в этом же месяце можно обратиться в налоговую за подтверждением социального вычета и через месяц на работе получить компенсацию.

А также посмотрите это видео:

Основные шаги к налоговому вычетуПорядок заявления СВ по расходам на лечение и покупку медикаментов или же обучения через работодателя ничем по сути не отличается от такого же порядка возврата имущественного вычета при приобретении недвижимости и состоит из следующих этапов:

1. Сбор всех необходимых бумаг и заполнение заявления на получение СВ через работодателя (по месту работы).

Заявление необходимо заполнить по специально разработанной форме, утвержденной финансовым ведомством и доведенной до сведения как граждан, так и налоговых органов Письмом от 7 декабря 2015 г.

Перечень бумаг, представляемых в Инспекцию для получения СВ по месту работы, аналогичен тому, что сдается в Инспекцию при получении вычета по окончании года. Здесь Вы найдете подробное описание пакета документов, который необходим для возврата НДФЛ за лечение и обучение .

Исключение составляет лишь отчетность по ф.3-НДФЛ и справка о доходах. Их сдавать нет необходимости.

При подаче бумаг в инспекцию с собой необходимо захватить оригиналы, для того, чтобы принимающий инспектор мог их сверить с теми документами, что сдаются. Ну а копии с легкостью можно будет оставить в налоговом кабинете.

3. Ожидание истечения месячного срока для проверки документов налоговым органом.

В течение 30 дней, с момента получения документов, налоговый орган проверяет обоснованность и правомерность заявления данной льготы и выносит по результатам рассмотрения решение.

По прошествии месяца Вы получите решение о подтверждении или об отказе в подтверждении права на получение СВ. Если налоговики не возражают против социальной льготы, то переходим к последнему шагу.

4. Полученное уведомление необходимо сдать работодателю (или в бухгалтерию предприятия), приложив к нему, составленное в письменном виде заявление на предоставление вычета по месту работы.

Как осуществляется возврат НДФЛРаботодатель предоставляет СВ начиная с того месяца, в котором им были получены документы от своего сотрудника. За предшествующие подаче документов месяцы социальный вычет работодатель не возвращает.

Пример. Степашкин Владимир Дмитриевич в 2016 году сильно потратился на свое лечение, которое обошлось ему в 236 450 руб. Медманипуляции были отнесены к дорогостоящим. по которым ему положен соцвычет в полной сумме истраченных средств. Так как с нового года он может не дожидаться его окончания, он решил получить вычет сразу, через своего работодателя.

Для этого он собрал все необходимые бумаги, заполнил заявление и сдал их в налоговый орган. По итогам проверки право на СВ было подтверждено. Степашкин, получив решение, сдал его по месту работы. Заработная плата Владимир Дмитриевич за месяц равна 120 000 руб. из которых 15 600 руб. идет на уплату подоходного налога. Таким образом, свой вычет Степашкин сможет получить за два месяца. Как мы видим такой способ получения СВ намного удобнее и быстрее стандартного, через налоговую Инспекцию.

Если по месту работы вычет был предоставлен не полностью, дополучить остаток гражданин может уже через налоговый орган.

Пример. Филин Иван Сергеевич осенью 2016 оплатил курсы по вождению, которые обошлись ему в 95 000 руб. И он, естественно, хочет вернуть 12 650 руб (13% от потраченной суммы). Уведомление для работодателя в налоговой он смог получить в ноябре.

Ежемесячный подоходный налог Филина составляет 5 000 руб. Поэтому на работе он сможет вернуть только 10 000 р. за оставшиеся 2 месяца: ноябрь и декабрь. А вот оставшиеся 2 650 руб. придется возвращать на общих условиях через налоговую инспекцию, но уже в 2017 году.

Для того, чтобы оформить налоговую льготу через Инспекцию, необходимо добавить к пакету документов справку о доходах 2-НДФЛ (она заказывается в бухгалтерии на работе), а также декларацию 3-НДФЛ, которая заполняется Вами лично или с помощью онлайн-помощников .

Для самостоятельного заполнения Вы можете скачать на нашем сайте правильные образцы этого документа при лечении и обучении .

А еще стоит сказать о том, что если сумма вычета больше зарплаты работника, то остаток льготы на следующий год перенести будет нельзя, он сгорит.

Пример. Каркушина Ольга Климовна за год потратила на разные социальные услуги 150 тыс. руб. Соответственно, вернуть она может 13% от 120 тыс. (это максимальная сумма). Но зарплата Ольги в год составляет 90 000 руб. Поэтому вернуть налог с разницы в 30 000 руб. она не сможет.

О том, как можно выгодно возвращать максимальный налог при минимальных доходах читайте здесь .

Если работодатель не учел, предоставленные своим сотрудником документы и удержал с зарплаты подоходный налог (вопреки просьбе о выдаче вычета) гражданину необходимо будет написать заявление на возврат излишне уплаченного налога.

Если Вам нужна помощь в оформлении декларации 3-НДФЛ смело оставляйте заявку на нашем сайте. Мы работаем быстро и с удовольствием! И в подтверждение этому отзывы наших любимых клиентов! ??

Если информация была полезна для Вас, поделитесь этой статьей со своими друзьями! Кнопочки социальных сетей находятся чуть ниже.

В соответствии с главой 23 Налогового кодекса плательщики НДФЛ, являющиеся налоговыми резидентами РФ, вправе уменьшить налогооблагаемые доходы, полученные в налоговом периоде от источников в Российской Федерации, на сумму социальных налоговых вычетов. Такие вычеты предоставляются физическим лицам только в отношении доходов, облагаемых по ставке 13% (ст. 210 НК РФ).

Одним из видов социальных вычетов по НДФЛ, перечисленных в статье 219 НК РФ, является вычет в сумме, израсходованной налогоплательщиком на свое обучение или обучение своих детей.

Общие правила предоставления вычета по расходам на обучениеПолучаем налоговый вычет на обучение. Получить социальный налоговый вычет на обучение вправе как на ло го пла-тельщи ки-учащиеся, так и налогоплательщики-родители (опекуны, попечители), уменьшив налоговую базу по своим доходам, облагаемым по ставке 13%, на израсходованные на обучение денежные средства. Такая возможность предусмотрена в статье 219 НК РФ.

Если учится налогоплательщикНа основании пункта 2 статьи 219 НК РФ вычет на свое обучение предоставляется плательщику НДФЛ в размере фактически произведенных расходов на обучение, но не более установленного максимального совокупного размера социального налогового вычета. С 1 января 2007 года эта сумма составляет 100 000 руб. Напомним, что с 2007 года был изменен порядок предоставления налогоплательщикам социального вычета по расходам на свое обучение.

При получении вычета за 2007 и 2008 годы плательщик НДФЛ имеет возможность самостоятельно выбрать, какие именно виды расходов на свое обучение и лечение (кроме дорогостоящего), а также расходов по договорам негосударственного пенсионного обеспечения или по договорам добровольного пенсионного страхования и в каких суммах он будет заявлять в составе вычета в пределах максимального совокупного размера социальных налоговых вычетов.

С 1 января 2009 года в пункт 1 статьи 219 НК РФ введен подпункт 5, согласно которому предусмотрена возможность получения социального налогового вычета по уплаченным суммам дополнительных страховых взносов на накопительную часть пенсии. В связи с этим максимальный совокупный размер социальных налоговых вычетов, предусмотренных в подпунктах 2-5 пункта 1 статьи 219 НК РФ, увеличен до 120 000 руб. .

Следовательно, при наличии в 2009 году отдельных или всех перечисленных видов расходов налогоплательщик будет по своему усмотрению выбирать, какие из них и в каких суммах учитывать за 2009 год в пределах максимальной величины социальных налоговых вычетов.

Если учится ребенок или подопечный налогоплательщикаВычет на обучение ребенка можно получить в сумме, уплаченной налого плательщиком-родителем за обучение своих детей в возрасте до 24 лет, а также налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях. Размер вычета — это сумма фактически произведенных расходов на обучение, но не более установленного предельного размера (50 000 руб.) на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Таким образом, при оплате родителями обучения своего ребенка социальный налоговый вычет может предоставляться одному из родителей на всю сумму расходов в пределах 50 000 руб. или обоим родителям в сумме расходов, понесенных каждым из них. Причем указанный предельный размер данного вычета установлен также и в отношении общей суммы расходов обоих родителей.

Кроме того, право на получение социального налогового вычета на обучение распространяется на налогоплательщиков, осуществлявших обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства в случаях оплаты налогоплательщиками обучения указанных граждан в возрасте до 24 лет на дневной (очной) форме обучения в образовательных учреждениях.

Социальный налоговый вычет на обучение предоставляется налогоплательщикам полностью и за весь тот налоговый период, в котором их обучающиеся дети или подопечные достигли 24-летнего возраста.

Бабушка оплачивает обучение своего внука в государственном университете по очной форме обучения. За 2008 год она перечислила в этот университет через банк 35 000 руб. Вуз имеет лицензию на право заниматься образовательной деятельностью. Имеет ли право на получение социального налогового вычета бабушка?

Данный налогоплательщик — бабушка студента не является родителем ребенка, за обучение которого производит оплату. Следовательно, социальный налоговый вычет может быть предоставлен ей только в том случае, если она — опекун или попечитель данного ребенка. Причем внуку должно быть не больше 18 лет или же он должен являться ее бывшим подопечным в возрасте до 24 лет.

Обратите внимание: если фактические расходы на свое обучение и (или) обучение своих детей у налогоплательщика оказались больше установленного предельного размера данного вычета (100 000 и 50 000 руб. соответственно), то сумма превышения таких расходов на следующий налоговый период не переносится.

У И.П. Сидорова дочь в возрасте 22 года и сын в возрасте 16 лет. В 2008 году они получали образование: дочь — в вузе по очной форме обучения, а сын — в частной гимназии. За год родители (И.П. Сидоров и его жена) уплатили за обучение детей 120 000 руб. (по 60 000 руб. каждый).

Сумма, уплаченная за обучение детей, может быть учтена при налогообложении доходов родителей частично, так как она превышает установленное ограничение в размере 50 000 руб. на каждого ребенка (120 000 руб. > 50 000 руб. х 2 чел.). Таким образом, при исчислении НДФЛ за 2008 год воспользоваться социальными налоговыми вычетами вправе оба родителя, однако общая его сумма не должна превышать 100 000 руб.

В результате по итогам года каждый из родителей вправе претендовать на получение социального налогового вычета в размере 50 000 руб.

С.В. Антипов в 2008 году заплатил за собственное обучение 70 000 руб. по договору с вузом на обучение ребенка по очной форме он перечислил через банк 60 000 руб. В этом же налоговом периоде данный гражданин уплатил 15 000 руб. за лечение жены, а также перечислил 35 000 руб. в качестве пенсионных взносов по договору негосударственного пенсионного обеспечения в свою пользу.

Налогоплательщик вправе заявить социальный вычет на обучение ребенка в сумме 50 000 руб.

Общая сумма остальных расходов составит 120 000 руб. (70 000 руб. + 15 000 руб. + 35 000 руб.). С.В. Антипов за 2008 год вправе заявить вычеты в размере 100 000 руб. Он самостоятельно выберет расходы, включаемые в сумму вычета. Итак, в составе вычета заявлены: расходы по собственному обучению и часть расходов по договору с негосударственным пенсионным фондом — 30 000 руб. Остальные суммы не будут учитываться при получении вычета.

Требования к образовательным учреждениямСоциальный налоговый вычет на обучение предоставляется при условии наличия лицензии или иного документа, подтверждающего статус образовательного учреждения (подп. 2 п. 1 ст. 219 НК РФ). При этом возникают вопросы: что понимать под образовательными учреждениями, можно ли отнести к ним музыкальные школы, детские сады и др. можно ли получить вычет, если налогоплательщик учится в частном образовательном учреждении? Поскольку Налоговый кодекс не раскрывает данных понятий, обратимся к Закону РФ от 10.07.92 № 3266-1 «Об образовании» (далее — Закон № 3266-1). В соответствии со статьей 12 этого закона образовательным является учреждение, которое осуществляет образовательный процесс.

Образовательные учреждения могут быть государственными, муниципальными и негосударственными (частными, учреждениями общественных и религиозных организаций).

В статье 13 Закона № 3266-1 предусмотрено, что статус образовательного учреждения обязательно указывается в его уставе. Это означает, что образовательная деятельность должна быть названа в уставе в качестве основного вида деятельности. Право на ведение такой деятельности возникает у учебного заведения с момента выдачи лицензии (п. 6 ст. 33 Закона № 3266-1).

Основным видом экономической деятельности коммерческой организации является тот, который по итогам предыдущего года имеет наибольший удельный вес в общем объеме выпущенной продукции и оказанных услуг. А для некоммерческой организации — это тот вид деятельности, в котором по итогам предыдущего года было занято наибольшее количество работников организации.

Учитывая сказанное, вычет по расходам на обучение можно получить, обучаясь в любом образовательном учреждении, а не только в государственном или муниципальном вузе. Главное условие — наличие у образовательного учреждения лицензии или иного документа (например, заверенной в установленном порядке выписки из устава образовательного учреждения) на право заниматься образовательной деятельностью.

Обратите внимание: в случаях, когда ссылка на реквизиты лицензии или иного подтверждающего статус учебного заведения документа содержится в самом договоре на обучение, заключенном налогоплательщиком с учебным заведением, представлять копии таких документов в налоговый орган не обязательно. Если у налоговых органов имеются основания для проверки у образовательного учреждения лицензии или иного документа, подтверждающего статус учебного заведения, то они могут направить запрос в данное образовательное учреждение либо в соответствующий лицензирующий орган.

Какими документами подтверждается право на вычетПолучаем налоговый вычет на обучение. Чтобы получить социальный вычет на свое обучение или обучение своих детей или подопечных, налогоплательщик должен подтвердить расходы документально. Подтверждающими документами являются:

Заграничное образование

Если граждане учатся сами или отправляют своих детей обучаться в иностранные учебные заведения, право на социальный налоговый вычет возникает независимо от того, где территориально расположено образовательное учреждение: на территории РФ или за рубежом. Однако не следует забывать, что у образовательного учреждения обязательно должна быть лицензия либо иной документ, подтверждающий его статус.

Статус иностранного образовательного учреждения должен подтверждаться соответствующими документами, предусмотренными законодательством этого иностранного государства. При этом ко всем подтверждающим документам, а также к договору с иностранным учебным заведением обязательно прилагается перевод на русский язык.

В налоговую инспекцию налогоплательщик представляет нотариально удостоверенные копии документов, подтверждающих право на получение налогового вычета, или копии соответствующих документов, заверенные непосредственно самим налогоплательщиком с расшифровкой подписи и датой их заверения. В этом случае подлинники указанных документов нужно предъявить работнику отдела по работе с налогоплательщиками при подаче заявления на предоставление вычета и налоговой декларации по форме 3-НДФЛ. Работник налоговых органов проставит отметку о соответствии представленных налогоплательщиком копий документов их подлинникам и дату принятия их налоговым органом.

В платежных документах должны содержаться персональные данные лица, оплатившего обучение, сумма и дата платежа. В поле «назначение платежа» нужно указать «плата за обучение» или «плата за образовательные услуги» либо сделать ссылку на соответствующий договор с образовательным учреждением с указанием его номера и даты. Сумма расходов на обучение определяется как сумма денежных средств в рублях, фактически внесенная налогоплательщиком в оплату обучения согласно платежным документам. Данная норма применяется и в тех случаях, когда в договоре стоимость обучения указана не в рублях, а в условных единицах и при этом отсутствует дополнительное соглашение, устанавливающее стоимость обучения в рублевом эквиваленте.

В 2008 году 14-летняя дочь К.А. Семенова обучалась в одном из частных колледжей Великобритании. У налогоплательщика имеются следующие документы:

Перечисленные документы подтверждают право К.А. Семенова на получение социального вычета на обучение своего ребенка в части доходов, полученных им в 2008 году и облагаемых НДФЛ по ставке 13%.

В данном случае размер вычета, полагающегося К.А. Семенову, определяется путем пересчета оплаченной банковским переводом суммы денежных средств в английских фунтах стерлингов в рубли по курсу Банка России, установленному на дату фактического осуществления расхода (то есть на дату перевода денежных средств в оплату за обучение дочери).

При безналичной форме оплаты банк перечисляет на расчетный счет учебного заведения суммы оплаты за обучение с личного счета налогоплательщика либо по его поручению с банковского счета. В данном случае подтверждением оплаты служат банковские квитанции и копии платежных поручений о перечислении денежных средств на расчетный счет учебного заведения (с отметкой банка об исполнении). Если банковские квитанции и копии платежных поручений утеряны, о сумме оплаты будет свидетельствовать выписка с расчетного счета учебного заведения за тот день, когда были перечислены денежные средства, с приложением реестра плательщиков — физических лиц.

Подтверждением оплаты послужит кассовый чек, когда оплата производится наличными денежными средствами в кассу учебного заведения. Оказывая услуги населению за наличные деньги, вместо применения контрольно-кассовой техники можно оформлять бланки строгой отчетности. Поскольку специальные бланки строгой отчетности для подтверждения оплаты образовательных услуг ни Минфином России, ни Министерством образования РФ не утверждались, образовательные учреждения при осуществлении наличных денежных расчетов с населением должны применять контрольно-кассовую технику. Но в кассовом чеке отсутствуют сведения о том, кем понесены расходы, поэтому рекомендуем получить в бухгалтерии образовательного учреждения квитанцию к приходно-кассовому ордеру, где будет указано имя лица, внесшего деньги.

В ситуации, когда договор на обучение ребенка заключен с учебным заведением одним родителем, а денежные средства в оплату обучения были внесены (перечислены) другим родителем, налоговый орган предоставит социальный налоговый вычет тому из родителей-налогоплательщиков, который произвел расходы на обучение ребенка.

Допустим, платежные документы оформлены на обучающегося ребенка, а фактически расходы произведены родителем-налогоплательщиком. В этом случае в заявлении о предоставлении социального налогового вычета налогоплательщику следует указать, что он поручил ребенку внести денежные средства в оплату за обучение по договору с образовательным учреждением. Кроме того, можно оформить соответствующую письменную доверенность на ребенка, которая составляется в произвольной форме по правилам статьи 185 ГК РФ.

Отец по поручению сына (25 лет) перечисляет со своего счета деньги за его обучение на дневном отделении. В платежных документах указываются данные отца. Сын в этом случае не сможет получить вычет, ибо по документам не он оплачивает свое обучение. Отец также не сможет воспользоваться вычетом, поскольку производится оплата за сына, которому уже исполнилось 25 лет. Поэтому, чтобы получить вычет на обучение, следует предельно внимательно отнестись к оформлению документов на обучение и на его оплату.

Если стоимость обучения повысилась или весь курс обучения оплачен единовременноНередки случаи повышения размера платы за обучение. Для подтверждения факта увеличения затрат на обучение необходимо представить в налоговые органы дополнительное соглашение к заключенному ранее договору с учебным заведением. После этого сумма социального налогового вычета будет определяться исходя из размера фактических расходов налогоплательщика, указанных в платежных документах.

Бывает, что согласно договору оплата за собственное обучение или обучение ребенка налогоплательщика производится по окончании учебного заведения или налогоплательщик единовременно платит сразу за весь период обучения, который включает в себя несколько лет. В таких случаях социальный налоговый вычет может быть предоставлен только за тот налоговый период, в котором налогоплательщик согласно платежным документам фактически произвел такую оплату.

А.А. Герасимова проходила обучение в вузе по заочной форме обучения с 2006 по 2008 год. По условиям договора с образовательным учреждением оплата производится по окончании учебного заведения, то есть в 2008 году.

Стоимость обучения за три года равна 220 000 руб. За 2008 год А.А. Герасимова получила доход в размере 150 000 руб. При подаче декларации за 2008 год налогоплательщик сможет получить социальный вычет только в сумме 100 000 руб. Неиспользованный остаток социального налогового вычета в размере 120 000 руб. на последующие налоговые периоды не переносится, поэтому «пропадает».

Таким образом, для налогоплательщика выгоднее, чтобы в договоре с образовательным учреждением оплата была распределена на несколько платежей. При осуществлении оплаты частями в разных налоговых периодах по итогам каждого из них налогоплательщик вправе получить вычет.

Как получить налоговый вычет на обучениеНапомним, что социальный налоговый вычет предоставляется за весь период обучения в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения. Вычет можно получить только на основании письменного заявления, которое подается вместе с декларацией по форме 3-НДФЛ по окончании соответствующего налогового периода (п. 2 ст. 219 НК РФ).

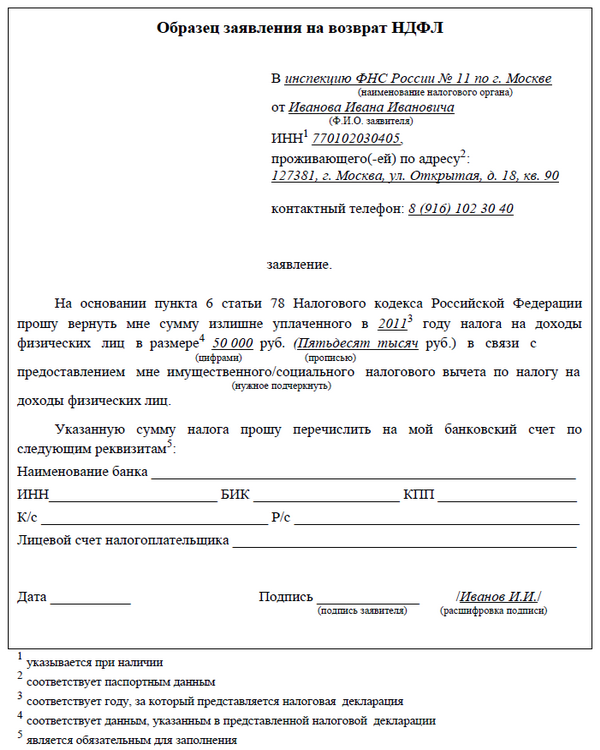

Кроме налоговой декларации и заявления о предоставлении социальных вычетов необходимо приложить соответствующие документы, подтверждающие право налогоплательщика на получение вычетов. Форма заявления о предоставлении указанных вычетов нормативными документами не установлена, поэтому оно составляется в произвольной форме. Заявление подается на имя руководителя налогового органа по месту жительства налогоплательщика и подлежит регистрации в налоговом органе. Образец заявления приведен на рис. 1.

Образец заявления о предоставлении социальных налоговых вычетов

Обязательным условием получения налоговых вычетов является подача декларации по форме 3-НДФЛ в налоговый орган по месту жительства налогоплательщика, даже если налогоплательщик, желающий получить вычеты, не относится к категории лиц (они перечислены в статьях 227 и 228 НК РФ), которые обязаны представить налоговую декларацию не позднее 30 апреля года, следующего за отчетным. Обратите внимание: граждане с временной регистрацией, при этом имеющие регистрацию по месту жительства в РФ, для получения социальных и имущественных налоговых вычетов подают декларацию по форме 3-НДФЛ в налоговый орган по месту жительства.

Поскольку конкретный срок подачи декларации по форме 3-НДФЛ для физических лиц, которые представляют ее только в целях получения социальных вычетов, не установлен, суммы НДФЛ, причитающиеся к возврату в связи с предоставлением налогоплательщику вычетов, следует рассматривать как излишне уплаченные суммы налога. Значит, возврат таких сумм налога осуществляется в общеустановленном порядке в соответствии со статьей 78 НК РФ. В пункте 7 этой статьи предусмотрено, что заявление о возврате суммы удержанного (уплаченного) НДФЛ можно подать в течение трех лет со дня удержания (уплаты) указанной суммы налога. Если в истекшем налоговом периоде налогоплательщик получал доходы только от налогового агента, то сумма НДФЛ с таких доходов удерживается и перечисляется в соответствующий бюджет именно налоговым агентом, который является источником их выплаты. В этом случае возврат из бюджета удержанных налоговым агентом сумм НДФЛ будет означать получение налогоплательщиком социальных налоговых вычетов.

Сумма налогов, излишне удержанная с выплат, произведенных налоговым агентом, или уплаченная непосредственно самим налогоплательщиком (п. 6 ст. 78 НК РФ), возвращается из бюджета по его письменному заявлению в течение одного месяца со дня получения налоговым органом такого заявления. Значит, налогоплательщику нужно одновременно с заявлением о предоставлении социальных налоговых вычетов подать и заявление о возврате (полном или частичном) удержанных в истекшем налоговом периоде сумм налога.

Форма заявления о возврате налога нормативными документами не установлена, поэтому оно составляется в произвольной форме. Заявление подается на имя руководителя налогового органа по месту жительства налогоплательщика и подлежит регистрации в налоговом органе. Действующий механизм возврата излишне удержанных (уплаченных) сумм НДФЛ предусматривает возврат денежных средств только в безналичной форме, в связи с чем налогоплательщику следует заранее открыть счет в банке. В заявлении о возврате излишне удержанных (уплаченных) сумм налога указывают наименование банка, номер счета, а также БИК, номер корреспондентского счета или субсчета банка. Эти данные потребуются налоговому органу для оформления платежного поручения на возврат НДФЛ. Образец заявления на возврат налога на доходы представлен на рис. 2.

Налоговый орган в течение трех месяцев проводит камеральную налоговую проверку представленной налогоплательщиком декларации по форме 3-НДФЛ и подтверждающих документов (ст. 88 НК РФ). Поэтому срок возврата налога, установленный в пункте 6 статьи 78 НК РФ как месяц, начинает исчисляться не ранее чем с момента завершения этой проверки. Таким образом, реальный срок возврата сумм НДФЛ составляет четыре месяца со дня подачи декларации и заявления о возврате налога.

В течение пяти дней со дня принятия решения о возврате сумм излишне удержанного (уплаченного) налога или об отказе в осуществлении такого возврата налоговый орган о принятом решении в письменной форме сообщит налогоплательщику (п. 9 ст. 78 НК РФ). Указанное сообщение передается физическому лицу или его уполномоченному представителю лично под расписку или путем направления письменного уведомления с подтверждением факта и даты его получения.

Если возврат сумм налога осуществляется с нарушением установленного срока, налоговый орган на сумму излишне удержанного (уплаченного) налога, которая не возвращена в установленный срок, начисляет проценты, которые выплачиваются налогоплательщику за каждый календарный день нарушения срока возврата. Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возврата (п. 10 ст. 78 НК РФ).

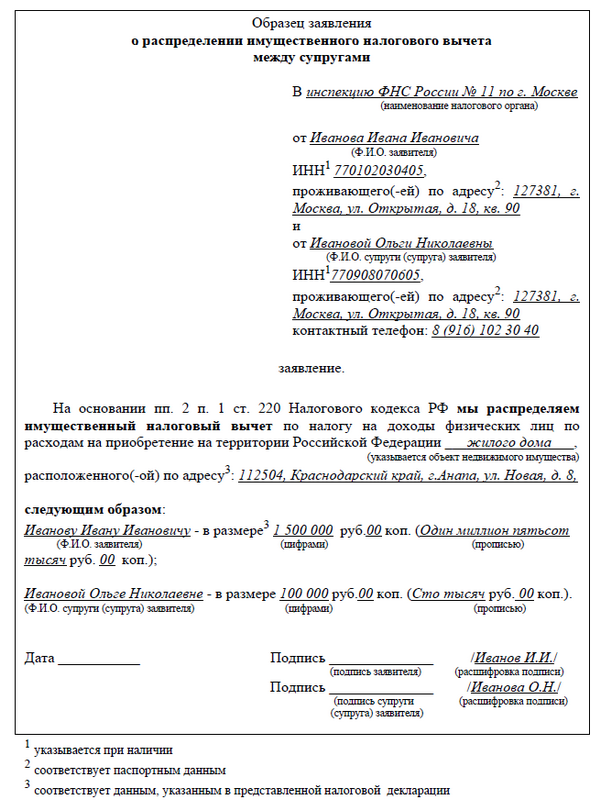

Образец заявления на возврат НДФЛ

В 2008 году Н.С. Лаврова на коммерческой основе обучалась в юридической академии, имеющей государственную лицензию на образовательную деятельность. Одновременно ее сын обучался там же на подготовительных курсах.

Согласно заключенному с академией договору Н.С. Лаврова заплатила в 2008 году за свое обучение 70 000 руб. а за обучение несовершеннолетнего сына — 45 000 руб.

Доходы данного налогоплательщика за 2008 год, полученные от работодателя, составили 560 000 руб. а доход в виде дивидендов по акциям — 250 000 руб.

Из полученных Н.С. Лавровой за год доходов по налоговой ставке 13% облагаются только доходы, полученные ею от работодателя, — 560 000 руб. Поскольку доход в виде дивидендов по акциям в размере 250 000 руб. облагается по ставке 9%, он не уменьшается на сумму социальных налоговых вычетов.

Налоговый агент за налоговый период удержал и перечислил в бюджет с доходов налогоплательщика НДФЛ в размере 72 800 руб. (560 000 руб. х 13%) и налог на доходы по ставке 9% в сумме 22 500 руб. (250 000 руб. х 9%).

Так как сумма фактически произведенных расходов на обучение сына находится в пределах 50 000 руб. Н.С. Лаврова вправе получить социальный налоговый вычет в полном размере своих расходов — 45 000 руб.

Отметим, что вычет по расходам на обучение сына на подготовительных курсах возможен только при наличии в договоре с учебным заведением записи, подтверждающей очную форму обучения, и сведений о лицензии или ином документе, подтверждающем статус образовательного учреждения, — иначе необходимо представить копию лицензии работнику налогового органа.

Что касается расходов на свое обучение (70 000 руб.), то Н.С. Лаврова вправе самостоятельно выбрать те виды и суммы расходов на свое обучение и лечение (без учета расходов на дорогостоящее лечение), а также суммы расходов по договору негосударственного пенсионного обеспечения или по договору добровольного пенсионного страхования, которые она включит в совокупную сумму социального вычета. Данную величину расходов Н.С. Лаврова укажет на листах К декларации по форме 3-НДФЛ в качестве полагающихся ей за 2008 год социальных налоговых вычетов, предусмотренных в подпунктах 2-4 пункта 1 статьи 219 НК РФ.

Допустим, Н.С. Лаврова не оплачивала в 2008 году свое лечение или лечение членов своей семьи, а также не производила расходов по договорам негосударственного пенсионного обеспечения или по договорам добровольного пенсионного страхования. Тогда она может заявить социальный налоговый вычет в связи с расходами на свое обучение в сумме фактически произведенных за 2008 год расходов в размере 70 000 руб.

Таким образом, налогоплательщик вправе претендовать на получение социальных налоговых вычетов в общей сумме 115 000 руб. (70 000 руб. + 45 000 руб.) и соответственно на возврат из бюджета НДФЛ в сумме 14 950 руб. (115 000 руб. х 13%).

Если обучение работника оплачивает работодательРаботодатель может по заявлению работника оплатить его обучение (или обучение его детей) со своего расчетного счета, а затем удержать данную сумму из зарплаты этого сотрудника. Тогда документами, подтверждающими расходы налогоплательщика на обучение, могут являться:

При этом необходимым условием предоставления налогоплательщику социального налогового вычета является справка от работодателя, она подтверждает факт возмещения налогоплательщиком денежных средств, которые перечислены в оплату обучения сотрудника.

Если налогоплательщик заключает с работодателем договор ссуды, согласно которому в установленные сроки сотрудник возмещает работодателю перечисленные денежные средства за обучение ребенка, то налогоплательщик-ссудополучатель уплачивает НДФЛ с доходов в виде материальной выгоды, полученной от экономии на процентах за пользование заемными средствами (ст. 212 НК РФ). В этом случае налогоплательщик-ссудополучатель также вправе обратиться в налоговый орган с заявлением о предоставлении социального налогового вычета по расходам на обучение своего ребенка. Конечно, вычет предоставляется по доходам, облагаемым НДФЛ по ставке 13%. При этом налогоплательщику необходимо наряду с налоговой декларацией и письменным заявлением на предоставление указанного вычета представить в налоговый орган по месту жительства:

1 Об этом говорится в статье 3 Федерального закона от 30.04.2008 № 55-ФЗ.

2 Данные правила указаны в пункте 9 постановления Правительства РФ от 01.12.2005 № 713.

3 См. письмо ФНС России от 31.08.2006 № САЭ-6-04/876@.

4 Форма декларации утверждена приказом Минфина России от 29.12.2007 № 162н.

5 См. письмо ФНС России от 31.08.2006 № САЭ-6-04/876@.

6 Об этом сказано в статье 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

7 См. письмо Минфина России от 23.06.2008 № 03-04-05-01/214.

8 См. письмо ФНС России от 31.08.2006 № САЭ-6-04/876@.

9 См. письма ФНС России от 02.06.2006 № ГИ-6-04/566 и от 08.06.2006 № 04-2-03/121.

10 См. пункт 11 информационного письма Президиума ВАС РФ от 22.12.2005 № 98.

Каким образом можно получить социальный вычет на расходы по получению образования.

Налогоплательщики - это, прежде всего физические лица, осуществляющие выплаты налога от доходов. Но мало кому известно, что из множества налогоплательщиков лишь по ставке 13 процентов лица физические могут получить вычет, согласно пункту 1 подпункта 2 статье 219 Налогового кодекса Российской Федерации. По закону право предоставляется обучению своих детей, если им ещё не исполнилось 24 года. А также налогоплательщик имеет право на вычет налоговый для собственного обучения. Фактически просто вворачивается сумма уже произведённых платежей этим физическим лицом.

Но применим социальный налоговый вычет не ко всем доходам, а лишь к тем, которые имеют ставку 13 процентов по налогу на доходы физических лиц. Налогоплательщики, имеющие ставку больше или меньше указанной, не имеют право на налоговый вычет. Ставки НДФЛ в 9%, в 15%, в 30% и даже в 35% не проходят согласно статье Налогового кодекса РФ. Также лишены возможности на вычет и лица, осуществляющие предпринимательскую деятельность, входящие в систему ЕНВД (единый налог на временный доход). Или входящие в систему УСН (упрощённую систему налогообложения).

Опекуны, которые оплатили обучение подопечных до 18 лет по форме обучения очной в образовательном учреждении, также могут воспользоваться правом налогового вычета.

Распространяется данное право также на брата (сестру), которые являются и налогоплательщиком и оплачивают обучение брата (сестры) по очной форме обучения в различных учреждениях образовательной сферы. Но учащемуся не должно быть более 24 лет.

Налогоплательщики, исполняющие функции попечителя над гражданами либо опекуна. А также бывшими их подопечными, даже после окончания опеки и при условии, что они оплачивали обучение своего подопечного в возрасте до 24 лет именно по очной форме обучения, остаются право имеющими на предоставление им налогового вычета на обучение.

Если образовательное учреждение имеет соответствующую лицензию либо другой подобный документ, что может подтверждать статус учебного заведения. И помимо этого документы налогоплательщика в порядке и они также подтверждают его процесс оплаты обучения. То в этом случае предоставляется социальный налоговый вычет на образование.

Налоговый вычет должен быть предоставлен за весь период обучения в заведении, а также учитывается академический отпуск, который был оформлен согласно установленным порядкам в процессе обучения.

Может быть и такой случай, если налогоплательщик и учащийся - это одно физическое лицо. И в случае, внесения налогоплательщика средств на собственное обучение и тут уже неважно в какой форме было это обучение (очно или заочно или очно-заочно), он имеет полное право на налоговый вычет. Чего не допустимы при вычете на обучение подопечного или брата (сестру), ребёнка - в этих случаях допустима исключительно очная форма обучения в учебном заведении.

К примеру, если брат, сестра или ребёнок ходили на вечерние платные курсы иностранного языка, то налогоплательщик не вправе требовать вычета налога. А вот если на курсы записан сам родитель и посещает их сам родитель, то он уже вправе получить налоговый вычет безукоризненно.

Под налоговым вычетом не подразумевается, если курсы или другая учёба были оплачены в счёт материнского или семейного капитала, который получен для поддержки семьи имеющей детей.

Сумма налогового вычета на обучение.

50 000 рублей - это размер налогового вычета на обучение одного ребёнка, но на обоих родителей. Или на одного подопечного опекунам.

Будьте внимательны! Социальные налоговые вычеты на обучение производятся на основании произведенных расходов. И в общей сложности не должны быть более 120 000 за весь налоговый период. Налогоплательщик самостоятельно выбирает предел суммы, если за налоговый период были различного рода расходы (на медицинское лечение. по договорам добровольного пенсионного страхования и договору негосударственного пенсионного обеспечения, уплата дополнительных страховых взносов, на обучение). А также расходы на накопительную часть пенсии согласно с Федеральным законом "О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений". В этих случаях сам налогоплательщик выбирает, какие расходы и в каком размере учитывать. Исключение по максимальному вычету в данном случае имеют лишь расходы налогоплательщика на обучение детей, а также расход на дорогостоящее лечение.

Также не стоит оставлять неизрасходованную сумму или остаток, деньги не переносятся на следующие годы, поэтому необходимо использовать всю сумму целиком без остатка.

Перечень документов, которые требуется предоставить для получения налогового вычета на образование.

Все документы предоставлять в налоговую инспекцию и по месту жительства. Это перечень следующих бумаг:

1. Декларация по налогу на доходы физических лиц за истекший год должна быть заполнена согласно форме 3-НДФЛ.

Все бланки для заполнения данной декларации содержатся в самой налоговой инспекции по месту жительства. Также можно скачать нужную форму декларации в интернете. Требуется внимательно заполнить бланк на компьютере. При помощи компьютерной программы, ГНИВЦ ФНС России является создателем данного продукта. Всевозможные образцы, имеющиеся в интернете или в налоговой инспекции, помогут сделать всё правильно и не допустить ошибок.

Налогоплательщик может предоставить декларацию за истекший год, в которой будут отображены расходы на обучение. И если он сразу не заявляет своё право на получение вычета, за ним всё же остаётся это право. И ему даётся ровно три года, чтобы подать уточнённую налоговую декларацию с заявлением о предоставлении вычета. К примеру, если налогоплательщик подал декларацию в налоговую инспекцию в 2012 году. И согласно этой декларации налогоплательщик осуществлял выплаты за обучение с 2009 по 2011 годы, то он определённо имеет право на получение вычета.

2. Должна быть предоставлена на рассмотрение налоговой инспекции и справка с места работы за соответствующий период, согласно форме 2-НДФЛ .

3. Присутствие среди перечня других документов и самой копии договора на обучении, что ещё раз подтвердит сам факт прохождения обучения в учебном заведении.

4. Ещё одна справка, от самого образовательного учреждения, где будет указана форма обучения, на случай если в договоре нет такой информации.

5. Копия лицензии от образовательного учреждения. Чтобы подтвердить тот факт, что учреждение имеет право на предоставлении такого вида услуг. Это также необходимо, если в договоре нет этой информации.

Социальный налоговый вычет предоставляется налогоплательщику также в случае оплаты общеобразовательной школы, академии, института, университета. Также в этот список входят и сами курсы повышения квалификации. И дополняют список детские сады, школы (музыкальные, спортивные, художественные), ясли.

Важным моментом на данном этапе остаётся сам факт того, что оплачиваемое учреждение в обязательном порядке должно иметь лицензию, где указано право предоставления конкретных услуг заведения. Место нахождения учебного заведения никак не влияет на получение налогового вычета. Налогоплательщик имеет право получать вычет вне зависимости его места.

Есть также возможность и получения вычета и в вузе без государственной аккредитации. Право закреплено как на получение вычета при обучении государственном и коммерческом заведении в равной степени.

Виды образовательной деятельности, не подлежащие лицензированию:

- если деятельность образования представляет разовые лекции, разовые семинары, стажировки, и другие виды без итоговой аттестации, без выдачи документов;

- если это индивидуальная трудовая педагогическая деятельность и профессиональная подготовка;

В этих случаях вычет налогоплательщику не положен.

6. Для подтверждения затрат на расходы по оплате за обучение нужны копии самих платёжных документов. И в этом случае вычет доступен только тогда, когда платежи были от самого налогоплательщика. Платёжные документы - это чек кассового аппарата (копия), копия банковского платёжного документа.

7. Копии свидетельства о рождении обучаемого. Это может быть копия свидетельства о рождении обучаемого ребёнка, копия свидетельства о рождении подопечного, копия свидетельства о рождении брата (сестры) или копия свидетельства о рождении самого налогоплательщика.

Если у своего ребёнка не составит труда сделать копию свидетельства о рождении, то от подопечного потребуется также и распоряжение о назначении опеки.

Не следует оттягивать процедуру подачи заявления о вычете социального налога. Так как вычет полагается за время не более трёх лет от того числа, когда была совершена выплата за обучение. Заявление рассматривается и в течение месяца возвращается установленная сумма. Деньги перечисляются на счёт налогоплательщика, который он указал.

На возврат НДФЛ заявление можно подать сразу с декларацией 3-НДФЛ.

Федеральная налоговая служба определила сам порядок подачи готового заявления в случае возврата НДФЛ. Это только для тех случаев, если в самом заявлении существует информация о заявленных налоговых вычетах и информация о сумме налога к возврату. Декларацию и заявление можно и нужно подавать одновременно. Срок на возврат излишне уплаченного налога будет рассчитан со дня подачи заявления. Но этот срок не будет рассмотрен ранее самой декларации. Только после проверки самой поданной декларации комиссия приступит к самому заявлению. Следует заполнять все заявления вовремя и согласно форме, тогда возможно получите выплаты.