Рейтинг: 4.5/5.0 (1925 проголосовавших)

Рейтинг: 4.5/5.0 (1925 проголосовавших)Категория: Бланки/Образцы

ФНС России письмом от от 20 мая 2015 г. N ГД-4-3/8533@ довела до налогоплательщиков новую форму декларации УСН, которую рекомендуется применять упрощенцам с объектом налогообложения доходов по ставке 0 %. Такими налогоплательщиками могут быть 2 группы предпринимателей:

ФНС России письмом от от 20 мая 2015 г. N ГД-4-3/8533@ довела до налогоплательщиков новую форму декларации УСН, которую рекомендуется применять упрощенцам с объектом налогообложения доходов по ставке 0 %. Такими налогоплательщиками могут быть 2 группы предпринимателей:

налогоплательщики из Крыма и Севастополя, в отношении которых принято решение о применении налоговой ставки по УСН в размере 0 %;

а также ИП, зарегистрированные в регионах, в которых введены налоговые каникулы.

Согласно письму, с которым вы можете ознакомиться ниже, таким налогоплательщикам рекомендуется подавать налоговую декларацию УСН по приведенной форме.

Форма декларации УСН для ИП с налоговой ставкой 0 %Скачать форму декларации УСН 0 % можно ниже

Остальные налогоплательщики УСН, подают декларацию по прежней форме. применяемой с 2014 года.

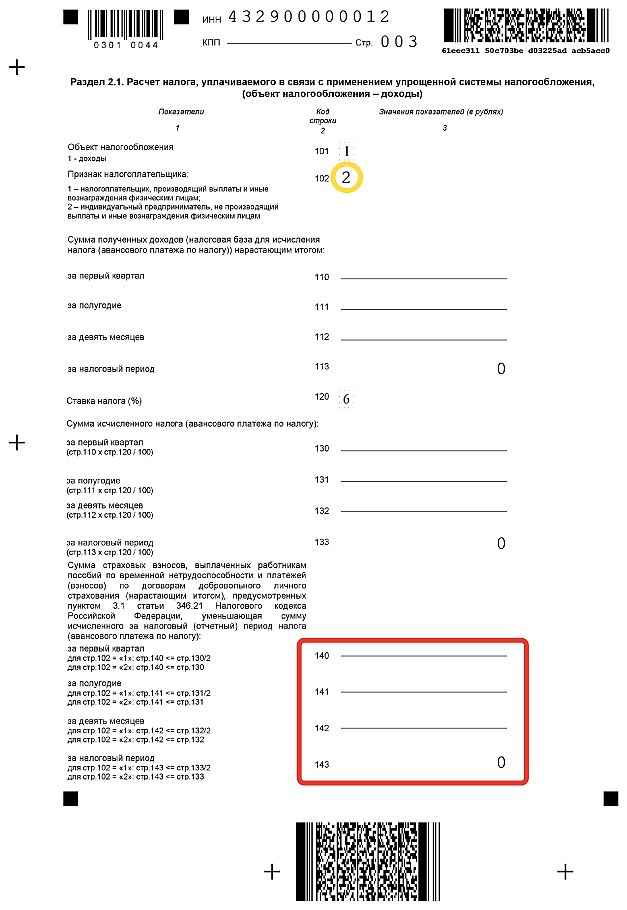

Образец заполнения декларации УСН для ИП на налоговых каникулахНиже приведен образец заполнения декларации УСН для ИП на налоговых каникулах, зарегистрированном в 2015 году.

Новая форма декларации УСН с 2016 годаОбратите внимание! Утверждена новая форма декларации УСН, которая действует с 10.04.2016. Таким образом, ИП будут подавать декларацию УСН за 2015 год уже по новой форме.

На УСН как и любой другой системе налогообложения предприниматели и ООО должны вести отчетность по своей деятельности. Основным документом отчетности на налоге УСН как раз и является декларация УСН. Что для ИП, что для ООО бланк декларации УСН одинаковый.

Декларация УСН 2013-2014 годДавайте рассмотрим основные моменты которые должен знать предприниматель о декларации УСН.

Срок сдачи декларации по УСННалоговым периодом для налогообложения УСН является один год. В связи с этим декларация по УСН сдается раз в год.

Индивидуальные предприниматели должны сдавать налоговую декларацию УСН до 30 апреля года который следует за отчетным.

Для ООО срок сдачи декларации УСН уменьшен на 1 месяц, а именно для ООО декларацию УСН необходимо сдавать до 31 марта года следующего за отчетным.

Налоговая декларация УСН сдается в ИФНС по месту регистрации предпринимателя. Для ООО соответственно декларацию УСН необходимо сдавать в налоговую по юридическому адресу ООО.

Бланк налоговой декларации УСНЧто касается бланка налоговой декларации то периодически он изменяется, хотя надо отметить что за последние несколько лет данный бланк не менялся. Однако обязательно ежегодно проверяйте были ли внесены изменения бланков.

С 1 января 2014 года изменились коды территориального деления и произошла замена кодов ОКАТО на ОКТМО. так что стоит ожидать и изменение бланка декларации УСН в этом году.

В случае если будет изменение я обязательно выложу новый бланк на сайте. На данный момент самый последний бланк налоговой декларации УСНможно скачать здесь. ее форма КНД 1152017

Если у Вас в течении года небыло никаких движений по счетам и деятельность на УСН Вы не вели, то тогда Вам необходимо сдать нулевую декларацию УСН.

Сдать налоговую декларацию УСН в ИФНС можно как лично (обязательно при себе иметь паспорт), так и через представителя (должна быть нотариально заверенная доверенность и паспорт представителя). Так же можно ее отправить по почте, только обязательное условие что письмо должно быть ценным с описью.

Помимо налоговой декларации УСН у предпринимателей и организаций должна быть книга учета доходов и расходов (КуДиР ).

Именно данные из этой книги будут необходимы для правильного заполнения декларации УСН. А именно размеры доходов и расходов необходимые для исчисления налоговой базы в последствии из которой будет вычислен размер самого налога УСН.

О том как заполнять налоговую декларацию УСН, уменьшать величину налогов на взносы и остальные не менее важные вопросы касаемые налогообложения УСН читайте в моих следующих статьях.

Помощь для новичка в бизнесеУдачи в бизнесе!

Глядя для личного или коммерческого кредита, но не думаю, что вы будете претендовать? Отказался банками из-за вашей плохой кредитной историей? У вас возникли проблемы с выполнением ваши ежемесячные платежи по кредиту из-за высоких процентных ставок, и исчерпали свой отсрочке и Терпения варианты, и / или хотите, чтобы избежать дефолта, Oxford Финансы и Кредит Консолидация Ваш поворот point.contact нам сейчас на: oxford_loanfinances@hotmail.com

для поиска клиента нужен всего лишь мобильник и инет. заходим в ЦНЗ по городу или району и обзваниваем что не понятно то.

Я хочу поблагодарить Бога за Майкла Уилкинсона и его фирмы на данный момент, давая мне кредит, я посвятил весь свой долг, начал новое предприятие мое собственное, и я снова рад, так что я советую, что если вам нужен кредит, вы должны отправить его в michaelwilkinsonloanfirm@gmail.com, и я обещаю вам, что мы будем кредитовать вас в TIME1 ч ·

Митя Авдеев

Ваша система налогообложения - ОСНО, Вы автоматом на неё попали. За 2014 год: 1. Нулевые декларации по НДС за каждый квартал 2014 г, с того квартала когда зарегистрировались. 2. Нулевая декларация 3-НДФЛ за 2014 до 30 апреля. бланки.

Артемий Фёдоров

Декларации по НДС ежеквартально, 3-НДФЛ годовая. а также нулевой ежеквартальный отчет по охране окружающей среды. Кроме этого, необходимо оплатить фиксированные платежи в ПФР и ФФОМС. поторопитесь, НДС в электронном виде. Последний.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Митя Авдеев

Упрощенку можно применять. Все пишут, что отчетность в налоговую раз в год, это правильно. Есть одно НО. Если у вас одновременно будет несколько видов деятельности, Вы обязаны официально оформить сотрудников. Отчетность за сотрудников -.

Артемий Фёдоров

Упрощенку 6%, чтоб не париться лишний раз и не отчитываться обо всем. И Вы со всем этим знакомы, и умеете сами водить авто, ремонтировать обувь, строить и т. д. Сомневаюсь. Предприниматель обязан знать, как управлять своим капиталом, а.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Митя Авдеев

Вы уверены, что в Вашем регионе введены налоговые каникулы? Ваша деятельность, даже если и введены, не относится к сфере науки и производства. ----------------------------------------------------------------------------------------------.

Артемий Фёдоров

"А как же закон о налоговых каникулах который ввели в начале 2015 года? ". Вы всё ещё верите нашим царям? Во-первых, как ИП на упрощёнке, ты не привязана к кварталам с уплатой налогов. Ты можешь заплатить их целиком и в конце года.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Митя Авдеев

Бухучет ИП не обязаны вести, поэтому все просто. 1. Заполнять КУДиР. 2. Оплачивать ежеквартально авансовые платежи по УСН. 3. Оплачивать страховые взносы за ИП. 4. Если есть работники, то посложнее - отчетность ежеквартальная за.

Артемий Фёдоров

Есть такой сервис - Мое дело называется, там можно все отчеты формировать и в налоговую с компа слать через интернет Удобно! а из какого вы города? Без хотя бы начальных знаний по бухучету больше штрафов будет. идите в консалтинговую.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Митя Авдеев

Да, обязательно. --------------------------------------------------------------------------------- ООО на УСН раз в год: ? декларацию по УСН с книгой расходов и доходов; ? бухгалтерскую отчетность, согласно Федеральному закону № 402-ФЗ.

Артемий Фёдоров

А как же? Да и отчет о финансовых результатах Да, с 2013 г. УСНщики обязаны вести бух. учет. Значит, нужно сдавать баланс и 2 форму. Ведение бухгалтерского учета, бухгалтерское обслуживание, налоговая отчетность ООО и ИП Тарифы: Онлайн.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

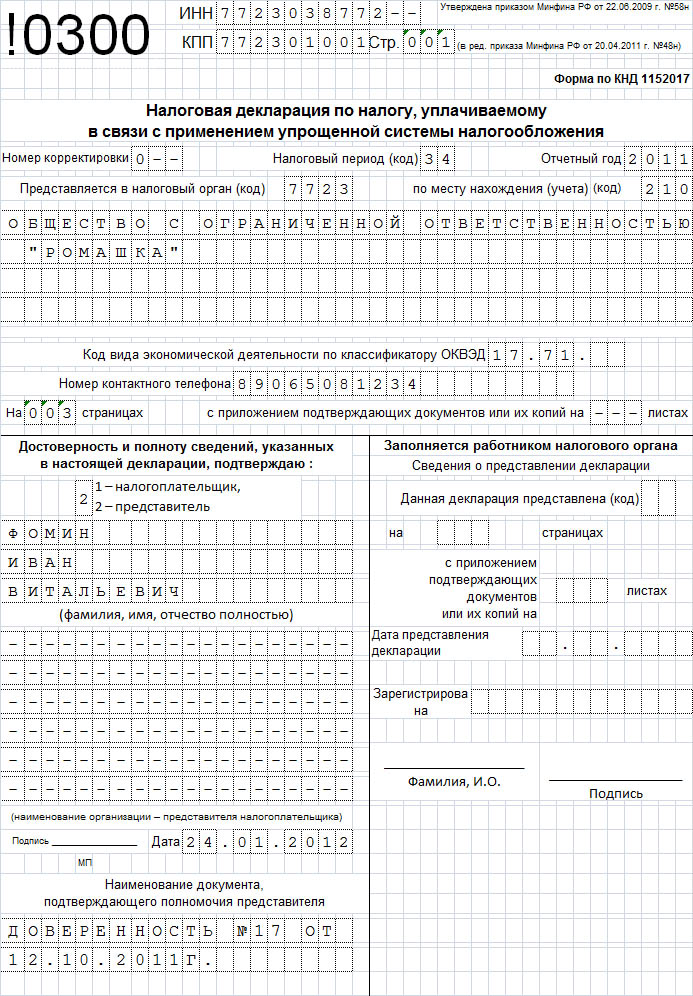

Новая форма декларации УСН с 2014 года

Новая форма декларации УСН с 2014 года

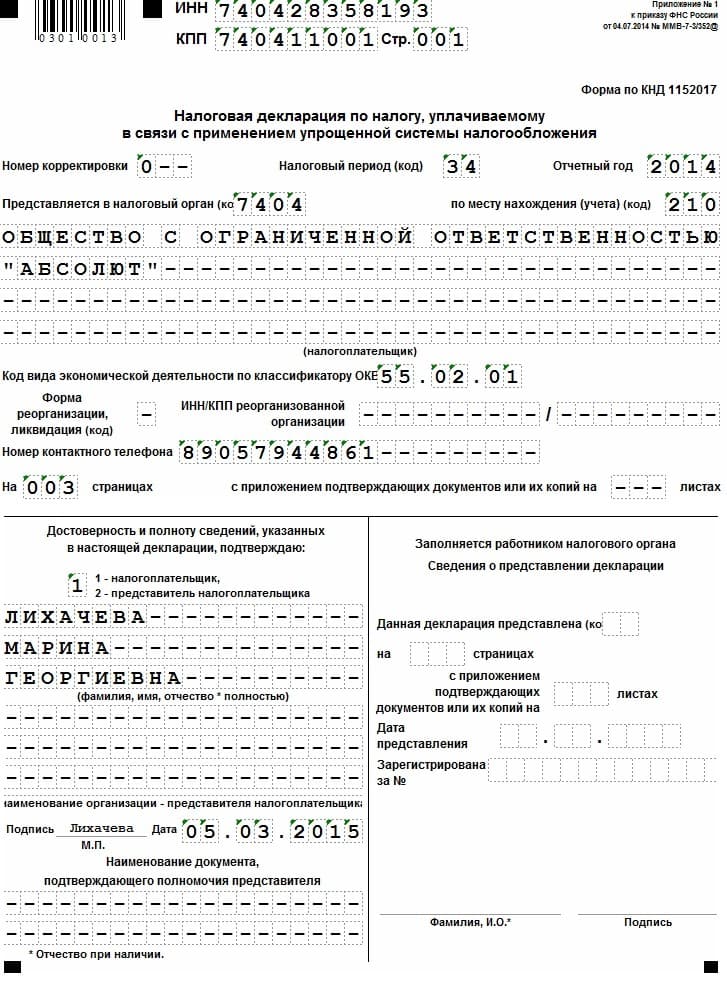

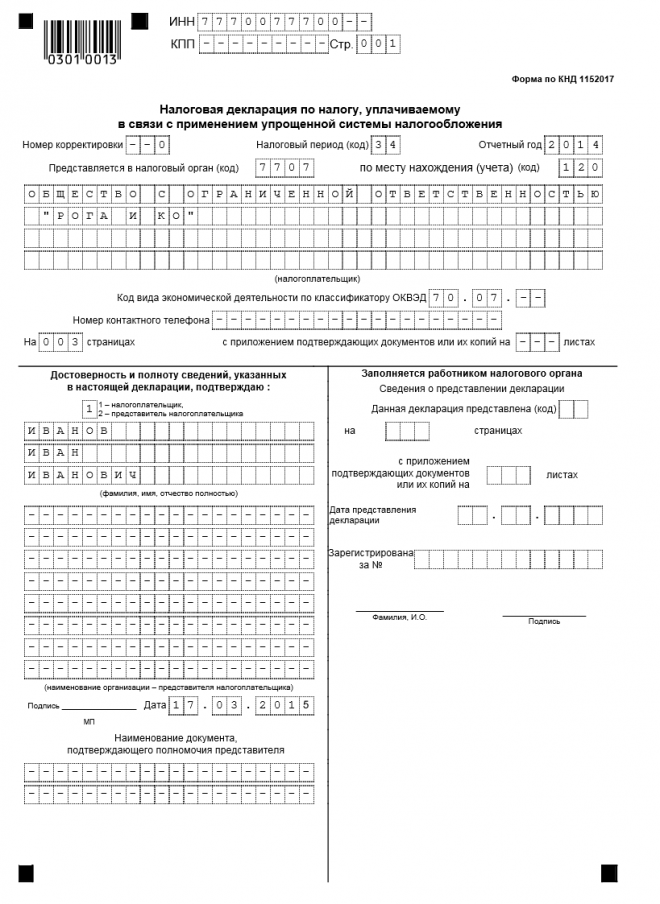

Образец заполнения декларации УСН 2014 года

подготовки декларации по единому налогу для УСН

Новая декларация по УСН 2015-2016 год (по единому налогу) утверждена:

Приказом ФНС России от 26.02.2016 N ММВ-7-3/99@ "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме." Бланк налоговой декларации по УСН (по единому налогу) за 2015-2016 год

Данный образец бланка налоговой декларации УСН по единому налогу программа БухСофт и Бухсофт Онлайн заполняет автоматически.

Декларация по УСН pf 2015 год (по единому налогу) утверждена:

Приказом ФНС России от 04.07.2014 N ММВ-7-3/352@ "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме" (Зарегистрировано в Минюсте России 12.11.2014 N 34673) Бланк налоговой декларации по УСН (по единому налогу) за 2015 год

Данный образец бланка налоговой декларации УСН по единому налогу программа БухСофт и Бухсофт Онлайн заполняет автоматически.

ФНС России приказом от 4 июля 2014 г.

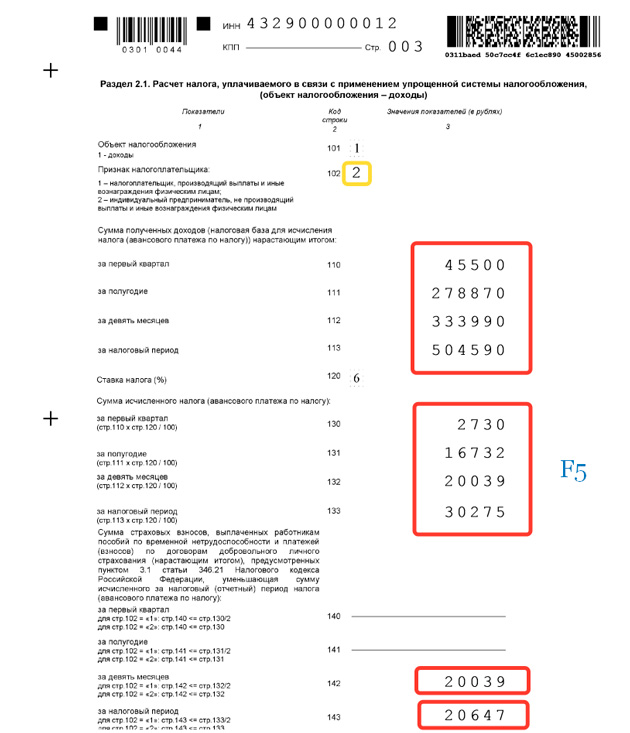

143 равна 116000, а не 120000, исходя из чего заполняется стр. 143?

Наталия, это строка заполняется исходя из годовых социальных взносов. А их в примере 84000 (ПФ и ФФОМС) + 32000 (больничные) = 116000 руб.

Декларация по УСН за 2014 год: новая форма, изменения, скачать бланк.

5. Новая декларация по УСН за 2014 год включает в себя еще один раздел – раздел 3. Сюда вносятся данные об использовании целевых средств.

3824; 2014, N 14, ст. 1544) в целях реализации положений главы 26.2 "Упрощенная система налогообложения" части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст.

Налоговая декларация по налогу, уплачиваемому

в связи с применением упрощенной системы налогообложения с ОКТМО

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ.

Особенность действующей формы в том, что в ней предусмотрены отдельные разделы для налогоплательщиков с объектом «доходы» и «доходы минус расходы».

В целом декларация по УНС содержит титульный лист, раздел 1 с двумя подразделами, раздел 2 с подразделами 2.1 и 2.2 и раздел 3.

Декларация по УСН за 2014 год. Бланк и пример заполнения Все ИП на УСН, за 2014 год должны отчитываться по новой форме декларации по УСН. Она утверждена приказом ФНС России от 4 июля 2014 г.

Регистрируясь, Вы подтверждаете своё согласие с договором-офертой.

Бланк налоговой декларации по УСНПо итогам налогового периода (календарного года) организации и индивидуальные предприниматели, применяющие упрощённую систему налогообложения, представляют в ИФНС декларацию по УСН.

Организации сдают декларацию не позднее 31 марта, а индивидуальные предприниматели – не позднее 30 апреля года, следующего за истекшим налоговым периодом (годом).

Форма декларации по единому налогу при УСН утверждена Приказом ФНС России № ММВ-7-3/99 от 26 февраля 2016 г. - обязательна для применения с отчетности за 2016 год. За 2015 года декларацию по УСН можно сдавать по форме, утвержденной Приказом ФНС России № ММВ-7-3/352 от 4 июля 2014 г.

Правила заполнения декларацииПри заполнении декларации по УСН применяют форму по КНД 1152017.

Декларация по единому налогу при УСН состоит из:

– титульного листа;

– раздела 1.1 "Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), подлежащая уплате (уменьшению), по данным налогоплательщика";

– раздела 1.2 "Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика";

– раздела 2.1.1 "Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)";

– раздела 2.1.2 "Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), начисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с гл. 33 Налогового кодекса Российской Федерации установлен торговый сбор";

– раздела 2.2 "Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения – доходы, уменьшенные на величину расходов)";

– раздела 3 "Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования".

Плательщики единого налога при УСН с объектом налогообложения "доходы" при составлении декларации помимо титульного листа заполняют разделы 1.1 и 2.1.1. При этом если

такой плательщик является плательщиком торгового сбора, то также необходимо заполнить раздел 2.1.2 декларации.

Налогоплательщики единого налога при УСН с объектом налогообложения в виде разницы между доходами и расходами при составлении декларации заполняют разделы 1.2 и 2.2.

Если плательщик (независимо от применяемого объекта налогообложения) в течение налогового периода получил средства целевого финансирования, то также необходимо заполнить раздел 3 декларации.

Рассчитывайте налоги и сдавайте отчетность с помощью умного помощника Попробовать бесплатно

В верхней части каждой страницы необходимо ввести идентификационный номер налогоплательщика (ИНН) и код причины постановки на учёт (КПП). КПП присваивается только организациям, у индивидуальных предпринимателей этого номера нет.

Стоимостные показатели указываются в полных рублях, значения менее 50 копеек отбрасываются; значения более 50 копеек округляются до полного рубля.

Как правильно сдавать декларациюПредставить декларацию в ИФНС можно двумя способами:

Интернет-сервис «Моё дело.Бюро» содержит полную базу бланков и отчётных форм, которые своевременно обновляются и соответствуют требованиям действующего законодательства. Юридическая сила документов обеспечивается электронной цифровой подписью, а все данные надёжно защищены.

Прямо сейчас зарегистрируйтесь в системе «Моё дело.Бюро», чтобы точно и в полном объеме формировать необходимую отчётность!

Узнать подробнее про:

Интернет- бухгалтерия "Моё дело".Агния Анисимова

Данная форма декларации за 2011г. утверждена приказом Минфина России от 20.04.2011 48н.Найти можно везде, забив в поисковик данный приказ.При сдаче данной декларации электронный носитель не обязателен. Заполнить и сдать можно самому ИП.

Ника Дмитриева

Несите, только к бумажному носителю не забудьте электронный приложить. Без электронного можно по почте отправить письмом с описью вложения. Налоговоя декларация по упрощенке сдается сейчас по году до 30 марта 2012 г.Бланк на сайте налог.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Агния Анисимова

По УСН подаете пустую декларацию.Что касается ЕНВД, то Вы пишете письмо в Налоговую, что финансово-хозяйственная деятельность не веласть и подаете Единую (упрощенную) наологовую декларацию Форма по КНД 1151085

Ника Дмитриева

по упрощенке никакого налога не будет, просто подадите нулевую декларацию и все. А по ЕНВД если деятельность не ведется нужно было подать заявление ЕНВД-3 или 4, чтобы не пришлось платить налог, а раз вы его не подавали, то налог.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Агния Анисимова

Вы уверены, что в Вашем регионе введены налоговые каникулы? Ваша деятельность, даже если и введены, не относится к сфере науки и производства. ----------------------------------------------------------------------------------------------.

Ника Дмитриева

"А как же закон о налоговых каникулах который ввели в начале 2015 года? ". Вы всё ещё верите нашим царям? Во-первых, как ИП на упрощёнке, ты не привязана к кварталам с уплатой налогов. Ты можешь заплатить их целиком и в конце года.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Агния Анисимова

Упрощенку можно применять. Все пишут, что отчетность в налоговую раз в год, это правильно. Есть одно НО. Если у вас одновременно будет несколько видов деятельности, Вы обязаны официально оформить сотрудников. Отчетность за сотрудников -.

Ника Дмитриева

Упрощенку 6%, чтоб не париться лишний раз и не отчитываться обо всем. И Вы со всем этим знакомы, и умеете сами водить авто, ремонтировать обувь, строить и т. д. Сомневаюсь. Предприниматель обязан знать, как управлять своим капиталом, а.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Агния Анисимова

Да, енвд проще по бухучету. Наличие/отсутствие р/с на систему налогообложения не влияет. Просчитайте сумму налогов. При енвд ведь базовая доходность не меняется. И если такую сумму налогов потянете, то енвд.

Ника Дмитриева

Если Вы будете осуществлять продажу масел, то эта подажа не подходит под вмененку. Можно выкупить у налоговой патент вместо вменёнки. И платить налог за торг. точку будете меньше. Конечно лучше советоваться с бухгалтером.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Проскуряков Михаил

Рейтинг ответа: Лучший ответ

Перейдите. заполните необходимые поля, поставьте галочку «Сформировать декларацию для печати» и все у вас получится.

Я — ПБЮЛ, 6%, доходы. Заплатила в декабре 2015 в ПФР и ОМС 22 261.

В марте 2016 заплатила в ПФР 1% с превышения 300 000.

Вопрос — в графе 143 раздела 2.1 нужно указать 22 261 или 22 261 + 1% ?

Буду очень благодарна за разъяснения.

Да, 1% тоже можно учитывать. И если вы все взносы (22 261 + 1%) заплатили в 4 квартале, то в этой строке и указывайте. Налогов вы, конечно, заплатите больше, чем если бы «раскидали» взносы по кварталам.

P.S. Просьба вопросы задавать на форуме, а не в комментариях.

я ип, уплачивая 6%, если я не уплатила фиксированные платежи в декабре, не могу их внести в декларацию и вычесть из суммы налога?

Здравствуйте, Светлана! Т.е. вы выплатили взносы уже в 2016 году? Значит их и учитывать их нужно тогда, когда будете формировать декларацию за 2016 год. А декларация 2015 — без вычетов.

подготовки декларации по единому налогу для УСН

Новая декларация по УСН 2015-2016 год (по единому налогу) утверждена:

Приказом ФНС России от 26.02.2016 N ММВ-7-3/99@ "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме." Бланк налоговой декларации по УСН (по единому налогу) за 2015-2016 год

Данный образец бланка налоговой декларации УСН по единому налогу программа БухСофт и Бухсофт Онлайн заполняет автоматически.

Декларация по УСН pf 2015 год (по единому налогу) утверждена:

Приказом ФНС России от 04.07.2014 N ММВ-7-3/352@ "Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме" (Зарегистрировано в Минюсте России 12.11.2014 N 34673) Бланк налоговой декларации по УСН (по единому налогу) за 2015 год

Данный образец бланка налоговой декларации УСН по единому налогу программа БухСофт и Бухсофт Онлайн заполняет автоматически.

ФНС России приказом от 4 июля 2014 г.

Плательщики УСН «доходы» заполняют титульный лист, раздел 1.1, раздел 2.1, раздел 3. Плательщики УСН «доходы минус расходы» заполняют титульный лист, раздел 1.2, раздел 2.2, раздел 3. Раздел 3 заполняется, только если ИП или ООО получали имущество, работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования (полный список приведен в Приложении №5 ). Удобнее заполнять сначала второй раздел, а только потом первый. Все суммы указываются в целых рублях по правилам округления. Все показатели записываются, начиная с первой (левой) ячейки, однако если какие-либо ячейки справа остались незаполненными — в них ставятся прочерки. Если сумма равна нулю или данные для заполнения поля отсутствуют, в каждой его ячейке ставится прочерк. Все страницы необходимо пронумеровать. Распечатываются только заполненные листы, т.е. пустые страницы сдавать не нужно. Подпись и дата подписания в разделе 1.1 (для УСН «Доходы») или в разделе 1.2 (для УСН «Доходы минус расходы») должны совпадать с данными указанными на титульном листе. Если есть печать, то ее нужно ставить только на титульном листе, где указано М.П.

так для первого корректирующего отчета указывается 3/1

Отчетный период, за который предоставляется отчетность.

Полное наименование ФНС, куда предоставляются данные, его код, состоит из 4х цифр, например, ИФНС №66 в г.Москве — 7766.

Полное наименование организации (Индивидуального предпринимателя) в соответствии с регистрационными документами, без сокращения.

Далее в графе ОКАТО необходимо записывать код ОКТМО, согласно изменениям с 1 января 2014 года. Записывать начинаем сначала, если до конца поля еще есть не заполненные ячейки проставляем нули.

Указывается название налога.

Далее указывается глава налогового кодекса, соответствующая указанному налогу, при этом налоги нужно указываться в соответствии с очередностью глав НК. Например, Сначала указывается НДС, 21 глава, а после Налог на прибыль, 25 глава НК.

Далее необходимо указать тот налоговый период по соответствующему налогу, за который предоставляются данные. При предоставлении за квартал указывается цифра «03», при сдаче за полугодие — «06», за девять месяцев — ставится «09» и при отчетности за год — «0». Номера кварталов записываются по их номерам — «01» первый, «02»,»03? и за четвертый — «04».

Образец заполнения второго листа единой декларации

Свидетельство о рождении, применяется для лиц, которые не достигли 14 лет — «03».

Паспорт иностранца — «10».

При заполнении на основании вида на жительства в РФ — «12».

Временное удостоверение личности, выданное по форме 2П — «14».

На основании паспорта гражданина РФ — «21».

Свидетельство о рождении, которое было выдано за рубежом — «23».

Порядок действий, если единая упрощенная декларация сдана по ошибке

Необходимо подать уточненные декларации по отраженным в единой декларации налогам, номер корректировки при этом будет 1, т.к.

Данный показатель указывается, если его значение больше или равно нулю.

Налогоплательщики, объектом налогообложения у которых являются доходы, значение показателя по данному коду определяют путем уменьшения суммы авансовых платежей по налогу, указанных по коду строк 020 и 040, за минусом суммы авансового платежа к уменьшению, в случае заполнения показателя по коду строки 050, на сумму исчисленного авансового платежа за девять месяцев (код строки 132 раздела 2.1) за минусом суммы уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (код строки 142 раздела 2.1). Данный показатель указывается при отрицательном значении разницы между суммой исчисленного авансового платежа по налогу за девять месяцев и суммой ранее исчисленных авансовых платежей по налогу ((строка 132 – строка 142) раздела 2.1 – (строка 020 + строка 040 - строка 050)

Вопрос: Где найти бланки Налоговой декларации по упрощенке? можно самому ИПшнику заполнить и отнести?

Вопрос: Как правильно расчитать и платить такой налог:?

Вопрос: Как платить налог ИП при УСН 6%?

Вопрос: открыл ип собираюсь заниматься разными видами деятельностями помогите пож.

Вопрос: Какую система налогообложения выбрать при регистрации ИП ?

О проекте О проекте

Декларацию по УСН сдают один раз в год - до 30 апреля 2015 года (для ИП). И чтобы это вовремя сделать, самое время её заполнить.

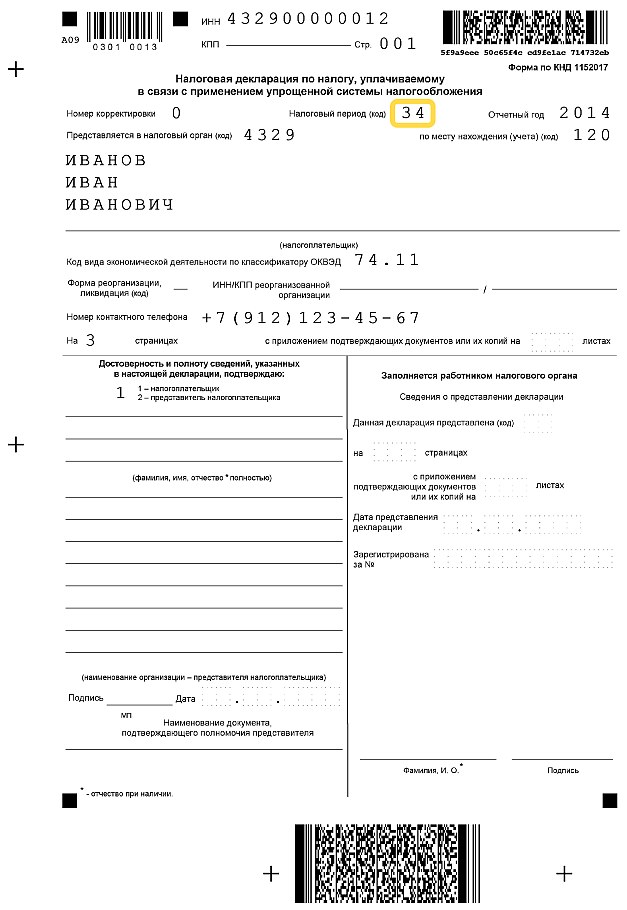

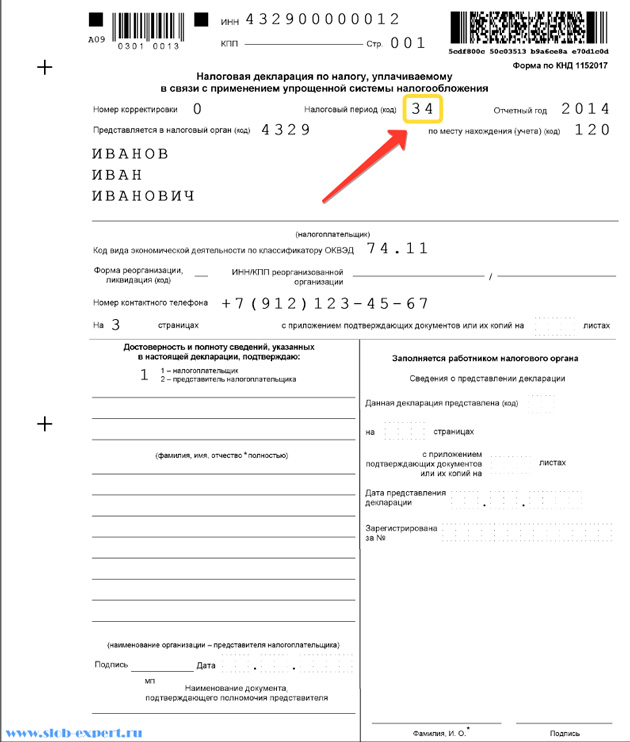

Итак, чтобы сдать Налоговую декларацию за 2014 год, Индивидуальному предпринимателю, применяющему упрощенную систему налогообложения («доходы 6%» или «доходы – расходы 15%») надо. во-первых, скачать и распечатать бланк Налоговой декларации, а затем правильно его заполнить.

Где взять бланк?

Можно прямо в налоговой (в киоске купить), а можно скачать с их сайта (подробнее об этом – в статье «Отчетность за 2014 год для ИП на УСН» )

или Скачать бланк Налоговой декларации для ИП на УСН (конкретно нужный файл с сайта Налоговой).

Как правильно заполнить Налоговую декларацию?

Самое верное – подробно ознакомиться с «Инструкцией по заполнению», взятой всё с того же сайта налоговой. Двадцать одна страница подробнейших разъяснений и Вы – на верном пути!

Скачать Инструкцию по заполнению (нужные страницы 28-49).

Конечно, это немного утомительно, но зато «в полном объеме».

Много буков? Мало времени и терпения? Тогда попробуем обобщить:

- декларацию можно оформлять в письменном или печатном виде, а так же в электронном виде;

- если заполнение от руки, то нужно использовать только черную или синюю ручку;

- все поля нужно заполнять печатными буквами, если это оформление от руки;

- титульный лист существует одного образца для всех и не зависит от вида упрощенного налога;

- на каждой странице декларации необходимо проставить: № страницы по порядку, ИНН налогоплательщика, подпись налогоплательщика и дату;

- в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия показателей, в строке и соответствующей графе ставится прочерк.

Начнем сверху – вниз:

1. вписываем ИНН (из Свидетельства о постановке на учет в налоговом органе).

2. КПП – не пишем, т.к. Вы - Индивидуальный Предприниматель (ставим прочерки - - - - - ).

4. Если сдаем декларацию в этом году первый раз (т.е. Вы её ещёё не сдавали и Вам её ещё не возвращали на правку), то поле «Номер корректировки» 0 - -. если нет, то порядковый номер уточненной декларации в том же формате.

5. Налоговый период (код) 34

34 - год, 50 - Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя), при переходе на иной режим налогообложения при переходе на иную систему налогообложения ФНС просит указывать код 95.

6. Отчетный год 2014 (за который подается отчетность).

7. «Представляется в налоговый орган» - пишем код ИФНС, в которую предоставляется декларация (ваша Налоговая). Не знаете? Тогда Вам СЮДА .

8. «По месту нахождения (учета) (код)» - 120

120 – в случае представления декларации по месту жительства индивидуального предпринимателя; 210 – при представлении декларации по месту нахождения российской организации.

9. «Налогоплатильщик» (- 4 строки «квадратиков) – вписываем полностью ФИО предпринимателя в соответствии с документом, удостоверяющим личность.

Фамилия

Имя

Отчество

10. «Вид экономической деятельности по ОКВЭД» - это код основного вида деятельности, присвоенный налогоплательщику, когда он оформлялся, как ИП (см. ваши документы).

11. «Номер контактного телефона» - заполните.

12. «на 003 страницах»

Теперь 2 блока ниже:

левый – заполняем, правый – не трогаем совсем!

13. Пункт «Достоверность и полноту сведений …» заполняется согласно указаниям.

1 – если Вы сами подаете декларацию, 2 – если Ваш представитель. Ваши ФИО полностью (верхнии три строки) или ФИО вашего представителя (ниже расположенный многострочный блок + данные доверенности в самом низу).

14. Внизу ставится подпись и дата .

Раздел 1 декларации «Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика».

Раздел 1 декларации содержит показатели суммы налога при УСН, подлежащие к уплате по данным налогоплательщика.

Этот раздел, хоть он и значится «№1», заполняется ПОСЛЕ того, как Вы заполните Раздел 2.

1. В строке 001 необходимо указать объект налогообложения – «доходы» — код 1 .

2. Строке 010 присваивается код ОКТМО по Общероссийскому классификатору территорий муниципальных образований. Если размер кода менее 11 символов, то пустая правая сторона заполняется прочерками. Строка 010 должна быть заполнена обязательно.

Строки 030, 060 и 090 – тоже для кода ОКТМО, но заполняются они только если менялось место нахождения организации.

Где узнать код ОКТМО? Например, всё на том же сайте Налоговой по ссылке .

3. Строка 020 – смотрите подписанную формулу (стр.130-стр.140), считайте и вписывайте.

В строке 020 вписываем значение суммы авансового платежа, которую нужно заплатить до 25.04.14 г. Данное значение рассчитывается путем вычитания из суммы исчисленного авансового платежа суммы взносов на социальное страхование за первый квартал: строка 130 раздела 2.1 – строка 140 раздела 2.1

4. Строка 040 показывает сумму аванса, которую необходимо заплатить до 25.07 отчетного года. Рассчитывается таким же образом, как и значение строки 020: строка 131 раздела 2.1 – строка 141 раздела 2.1. также из этой суммы необходимо вычесть строку 020 – сумму авансового платежа за первый квартал. Если значение строки 040 отрицательное, она не заполняется.

5. Строка 050 заполняется, если значение строка 040 отрицательно. Значение строки 050 рассчитывается как: строка 020 – строка 131 раздел 2.1 – строка 141 раздел 2.1

Дальше – аналогично. Просто внимательно и не торопясь, подставляем числа и вычисляем.

В итоге – в строке 100 у Вас выйдет тот последний платеж УСН6% за 2014 год, что Вы оплатили (или ещё должны успеть оплатить до 30 апреля 2015 года). Или строка 110, если у Вас небольшой доход и все налоги «вычитаются» за счет фиксированных страховых взносов.

6. Строка 070 – сумма авансового платежа для уплаты по сроку до 25.10.14. Данные показатель рассчитывается как разность строки 132 раздела 2.1, строки 142 раздела 2.1, строки 020 и 040, или суммируется со строкой 050, если строка 040 не заполнена. То есть, из суммы авансового платежа исчисленного за десять месяцев вычитается сумма страховых взносов, оплаченных больничных и договоров добровольного страхования и авансовые платежи за предыдущие периоды, а также суммы уменьшения авансовых платежей. Если величина получилась отрицательной, строка не заполняется.

Строка 080 заполняется аналогично строке 050 и показывает уменьшение авансового платежа. Данная строка показывает уменьшение авансового платежа уплачиваемого в срок до 25.10 отчетного года.

7. В строке 100 указывается размер доплаты по налогу с учетом исчисленных ранее авансовых платежей. Этот показатель можно рассчитать по формуле: строка 133 (раздел 2.1) – строка 143 (раздел 2.1) – строки 020, 040, 070 – строки 050, 080. Если значение получилось отрицательное, данная строка не заполняется, а значение уменьшения суммы годового налога вносится в сроку 110.

Данная строка рассчитывается как сумма исчисленного налога за год минус сумма уплаченных страховых взносов, больничных и добровольного страхования минус суммы авансовых платежей или суммы авансовых платежей уменьшенные на сроки 050, 080.

8. В конце страницы заверяем раздел подписью и ставим дату подписания.

Раздел 2 декларации «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - "доходы").

Раздел 2 декларации содержит данные налогоплательщика о ставке налога, уплачиваемого в связи с применением УСН.

1. Строка 101 - Вписываем «Объект налогооблажения» - 1. т.к. у нас это Доходы.

2. Строка 102 - Признак налогоплатильщика – 1 или 2 выбираем, согласно предложенному описанию этого «признака».

3. Строки 110, 111, 112 и 113 - «Сумма полученных доходов. » - вписываем данные согласно КУДиР – сумма дохода за 1 квартал, сумма за полгода (всего за 6 месяцев), сумма за три квартала (всего за 9 месяцев), всего за год.

4. Строка 120 – «Ставка налога (%)» - в нашем случае 6 %.

5. Строки 130-133 заполняются согласно подписанной формуле: Доход x 6/100, т.е. рассчитываете 6% от полученного дохода за каждый период (именно те суммы, что Вы вписывали в строки 110-113, в том же порядке).

6. В строки 140-141 вписываются оплаченные Страховые взносы в ПФР: в какой период платили – в ту строку и вписываем (пишем только рубли, копейки округляем). В заполнении этих строк очень помогает уже заполненная должным образом КУДиР - просто находишь уже подсчитанное число и списываешь его.

Подать документ можно лично и при этом составить 2 копии декларации - одну предоставить в ФНС, а другую с датой приема оставить себе. Также можно это осуществить с помощью почтовых услуг, но при этом лучше воспользоваться заказным письмом и обязательно с описью вложений. Можно отправить документы по электронной почте (нужно иметь электронную подпись).