Рейтинг: 4.4/5.0 (1932 проголосовавших)

Рейтинг: 4.4/5.0 (1932 проголосовавших)Категория: Бланки/Образцы

ПРИЗНАНИЕ СУММОВЫХ РАЗНИЦ В БУХГАЛТЕРСКОМ УЧЕТЕ

Часто торговые организации, стараясь устранить неблагоприятные последствия нестабильности национальной валюты, устанавливают цену договора в иностранной валюте (или условных денежных единицах). Такая возможность предусмотрена пунктом 2 статьи 317 Гражданского кодекса Российской Федерации (далее ГК РФ), в соответствии с которым, в денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах.

В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или дата его определения не установлены законом или соглашением сторон. В соответствии с пунктом 1 статьи 140 ГК РФ законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации является рубль. Следовательно, все наличные и безналичные расчеты на территории Российской Федерации должны осуществляться в рублях, кроме случаев, специально установленных законодательством.

Стороны договора самостоятельно устанавливают, в какой день пересчитывается цена договора в рублевом эквиваленте, следовательно, цена договора, будет определяться исходя из курса иностранной валюты, действующего на дату, согласованную сторонами по договору.

Обычно при заключении договора, продавец и покупатель устанавливают следующие даты пересчета цены в рублевом эквиваленте:

Заметим, что, как правило, в качестве даты пересчета в национальную валюту обязательства, выраженного в иностранной валюте, хозяйствующие субъекты устанавливают дату оплаты за отгруженные товары; При этом применяются следующие курсы:

При выражении обязательства в иностранной валюте или условных денежных единицах необходимо различать валюту долга и валюту платежа. Валюта долга - это денежные единицы, в которых представлена экономическая ценность обязательства (иностранная валюта или условные денежные единицы), а валюта платежа - это денежные единицы, в которых производится исполнение обязательства (национальная валюта - рубли).

Если курс ЦБ РФ на дату оплаты составляет 29,7 рубля за 1 доллар США. то условие "оплата по курсу ЦБ РФ + 3%" означает, что в сделке должен применяться курс 30,59 рубля за 1 доллар США (29,7 / 100% х 103% = 30,59).

Так как денежные средства на расчетный счет получателя (продавца) зачисляются через 1-2 дня с даты их перечисления с расчетного счета плательщика (покупателя), поэтому в соглашении сторон необходимо особо оговорить, что датой оплаты следует считать день списания денежных средств с расчетного счета плательщика (покупателя).

Если же порядок определения даты платежа, предусматривает, что в качестве даты оплаты принимается день зачисления банком денежных средств на расчетный счет получателя (продавца), то ситуация будет развиваться следующим образом: плательщик (покупатель) не сможет заплатить полную сумму по своим обязательствам, так как на момент подготовки платежного документа ему не будут известны день получения денег контрагентом по сделке и курс иностранной валюты на данный момент времени.

Если же стороны вообще не оговорят порядок определения даты платежа, то может возникнуть такая ситуация: плательщик (покупатель) будет определять курс по дате списания банком денег со своего расчетного счета, а получатель (продавец) будет определять курс по дате зачисления банком денег на свой расчетный счет. В результате, чтобы ликвидировать непогашенную часть задолженности перед продавцом, которая образовалась в результате временного разрыва при пересчете денежных средств, покупатель будет вынужден осуществлять дополнительные платежи.

Согласно условиям договора купли-продажи, покупатель должен заплатить продавцу за товары сумму в рублях, эквивалентную 100 000 долларам США (в том числе НДС - 18%), по курсу ЦБ РФ на момент оплаты. Момент перехода права собственности - отгрузка товаров. Поскольку стороны сделки не конкретизировали порядок определения момента оплаты, то покупатель определил дату оплаты на момент снятия денег банком с его расчетного счета (3 февраля 2005 года), а продавец определил дату оплаты на момент поступления денег на его расчетный счет (4 февраля 2005 года). Курс ЦБ РФ на 3 февраля 2005 года составлял 28,5252 рубля за 1 доллар США. а на 4 февраля 2005 года - 28,6205 рубля за 1 доллар США .

В результате этого возникли расхождения в расчетах между продавцом и покупателем:

продавец в качестве даты пересчета использовал день поступления денег на свой расчетный счет. По его данным, от покупателя должна была поступить сумма в размере 2 862 050 рублей (28,6205 рубля х 100 000$). Покупатель же перечислил сумму в размере 2 852 520 рублей (28,5252 рубля х 100 000$).

Таким образом, по данным продавца, покупатель остался должен ему сумму в рублях, эквивалентную 332,98 доллара США, что на 4 февраля составляет 9 530 рублей.

Как видно из примера, порядок определения даты платежа, закрепленный сторонами договора, имеет существенное значение.

Если курс иностранной валюты по отношению к рублю на установленную дату пересчета увеличится по сравнению с его величиной на дату отгрузки товаров, то продавец получит дополнительный доход, так как покупатель перечислит продавцу сумму, превышающую стоимость товаров, рассчитанную на момент их отгрузки.

Если курс иностранной валюты по отношению к рублю за период между отгрузкой товаров и оплатой за них понизится, то покупатель заплатит меньше, чем заплатил бы по стоимости, сформированной на момент отгрузки товаров.

Если в договоре предусмотрено, что товары подлежат оплате на условиях валютной оговорки, то для покупателя цена приобретения товаров будет представлять собой фактически уплаченную поставщику сумму в рублях. Таким образом, стоимость товаров, определенная в момент принятия их к учету, является (в случае последующей оплаты) предварительной покупной стоимостью. Окончательная покупная стоимость товаров формируется только после полного расчета с поставщиком. Данное положение полностью соответствует требованиям пункта 1 статьи 11 Федерального закона от 21 ноября 1996 года №129-ФЗ "О бухгалтерском учете", в котором установлено, что оценка имущества, приобретенного за плату, осуществляется путем суммирования фактически произведенных расходов на его покупку. Следовательно, любой актив, приобретенный за плату, должен учитываться по фактически произведенным расходам на его покупку. Величина оплаты (выбытия актива) определяется из цены и условий, установленных договором между организацией и ее контрагентом (пункт 6.1 ПБУ 10/99, утвержденного Приказом Минфина Российской Федерации от 6 мая 1999 года №33н "Об утверждении Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99" (далее ПБУ 10/99).

Для продавца оборот по реализации составит общую сумму полученных денежных средств. Величина поступления и (или) дебиторской задолженности определяется исходя из цены, установленной договором между организацией торговли и покупателем (пункт 6.1 ПБУ 9/99, утвержденного Приказом Минфина Российской Федерации от 6 мая 1999 года №32н "Об утверждении Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99" (далее ПБУ 9/99)).

Таким образом, особенность сделки, заключенной на условиях валютной оговорки, состоит в том, что окончательное формирование цены приобретения (продажи) товаров происходит только после полного расчета.

По своей экономической сущности суммовые разницы представляют собой изменение покупательной способности валюты платежа между датами принятия на балансовый учет (отгрузки) и оплаты за приобретенные (проданные) ценности.

Необходимо отметить, что при установлении цены договора в условных денежных единицах (иностранной валюте) суммовые разницы в учете продавца и покупателя возникают не всегда.

Это происходит в случаях, если при исполнении договора не произошло изменения курса рубля по отношению к условной денежной единице (иностранной валюте). Или в ситуации, когда оплата и отгрузка товаров происходят одновременно.

В то же время возможны иные варианты, когда цена договора выражена в условных денежных единицах (иностранной валюте), но суммовые разницы ни у одной из сторон по договору не возникают.

Возникновение или отсутствие суммовых разниц связано с условиями договора и зависит от установленных сторонами договора:

Возникновение суммовых разниц у продавца зависит от того, что произошло раньше: отгрузка товаров или их оплата. При получении предварительной оплаты за товар (в оптовой торговле это случается часто) продавцу следует руководствоваться пунктом 3 ПБУ 9/99, согласно которому предварительная оплата не признается доходом (выручкой). В случае полной предоплаты в соответствии с условиями договора, в котором датой определения курса иностранной валюты является день платежа, цена реализуемого товара в рублевом эквиваленте на дату признания выручки в бухгалтерском учете (дату отгрузки) совпадает с рублевой оценкой этого товара на момент предоплаты. Таким образом, у продавца не возникает суммовых разниц, при получении полной предоплаты за реализуемые товары.

Если же предоплата получена продавцом не в полном объеме или в случае расчета покупателя за реализованные товары позже отгрузки, то у продавца в зависимости от роста или снижения курса валюты возникают положительные или отрицательные суммовые разницы.

Положительные суммовые разницы доход продавца (поставщика) увеличивают, а отрицательные - уменьшают (пункт 6.6 ПБУ 9/99).

Суммовые разницы, возникающие при реализации товара, относящиеся в бухгалтерском учете к доходам и расходам от обычных видов деятельности, согласно Приказу Минфина России от 31 октября 2000 года №94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкции по его применению", отражаются на счете 90 "Продажи". Одновременно корректируется задолженность перед бюджетом по налогу на добавленную стоимость.

Реализация товаров на условиях валютной оговорки и начисление НДС, подлежащего уплате в бюджет, отражается записью:

СТОРНО! Начисление (корректировка) НДС, подлежащего уплате в бюджет

В Письме Минфина России от 8 июля 2004 года №03-03-11/114 "О налогообложении суммовых разниц" сказано, что при отрицательной суммовой разнице суммы начисленного НДС, при учетной политике по отгрузке, не корректируются. Однако, на наш взгляд, такая позиция не совсем законна. В данном случае специалисты налогового ведомства обращаются к нормам статьи 162 НК РФ. Этой статьей предусмотрено только увеличение налоговой базы на все суммы полученных денежных средств, связанных с оплатой реализованных товаров (работ, услуг). Отсюда и вывод, что положительные суммовые разницы увеличивают налоговую базу по НДС, а отрицательные не влияют на величину налога. То есть в случае возникновения отрицательных суммовых разниц налоговая база, исчисленная по курсу иностранной валюты на дату отгрузки, не подлежит корректировке. Посмотрим насколько правомерно применять в отношении суммовых разниц статью 162 Налогового кодекса Российской Федерации (далее НК РФ)? Можно ли считать суммовые разницы, возникающие при расчетах по договорам, заключенным в условных единицах, суммами, связанными с оплатой реализованных товаров (работ, услуг)? Такой подход представляется не вполне обоснованным. Суммовые разницы - это не "суммы, связанные с оплатой реализованных товаров", а неотъемлемая часть стоимости отгруженной продукции. Это отклонение стоимости, которое выявляется при формировании окончательной цены по условиям договора. А та стоимость отгруженных товаров (работ, услуг), которая была отражена в учете на дату отгрузки, это лишь предварительная оценка предмета договора. Рассчитать НДС по предварительной налоговой базе нам разрешает пункт 2 статьи 153 НК РФ, в соответствии с которым доходы учитываются в случае возможности их оценки и в той мере, в какой их можно оценить. По договорам, составленным в условных денежных единицах, такая возможность имеется. Доход, полученный поставщиком, можно сначала определить по курсу иностранной валюты на день отгрузки, это предварительная оценка дохода. А позже, в момент получения денег от покупателя, у продавца появится возможность определить окончательную сумму дохода. То есть он опять должен применить нормы пункта 2 статьи 153 НК РФ и оценить полученные доходы, но уже в другой "мере" - по курсу соответствующей иностранной валюты на день оплаты.

Поскольку общая сумма НДС, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в соответствующем налоговом периоде (пункт 4 статьи 166 НК РФ), в случае, когда по условиям договора оплата товаров (работ, услуг) производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах), налоговую базу по НДС следует определять с учетом суммовых разниц, как сумм, увеличивающих или уменьшающих выручку от реализации товаров (работ, услуг).

Именно такая позиция высказана и в Письме МНС России от 31 мая 2001 года №03-1-09/1632/03-П115 "О порядке учета налога на добавленную стоимость по суммовым разницам". Как видим, позиции совершенно разные.

На наш взгляд, более обоснованной является точка зрения МНС, при учетной политике "по оплате", и точка зрения Минфина, при учетной политике "по отгрузке". Подтверждением может служить и ситуация, которая складывается у покупателя (заказчика) при приобретении им товаров (работ, услуг), подлежащих обложению НДС, и использующего свое право уменьшить исчисленную сумму налога на установленные НК РФ налоговые вычеты, определяемые как суммы НДС, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории Российской Федерации.

Пунктом 2 статьи 171 НК РФ предусмотрено, что вычетам подлежат суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг), после принятия на учет указанных товаров (работ, услуг) при условии, что они используются для осуществления операций, признаваемых объектами налогообложения. Таким образом, в случае, когда в соответствии с заключенным договором оплата товаров (работ, услуг), исчисленная исходя из условных денежных единиц, производится в российских рублях, к вычету у налогоплательщика должна приниматься вся сумма налога, фактически уплаченная поставщику. Это означает, что разница, возникающая вследствие установления цены договора исходя из курса условной денежной единицы или иностранной валюты (суммовая разница), может увеличивать или уменьшать суммы, подлежащие включению в состав налоговых вычетов.

ООО "Сатурн" в соответствии с заключенным договором реализовало товар, стоимость которого составляет 11 800 долларов США, в том числе НДС 1 800 долларов США. Переход права собственности к покупателю переходит в момент отгрузки (2 февраля 2005 года). Оплата покупателем произведена 7 февраля 2005 года. Себестоимость реализованного товара 250 000 рублей. В соответствии с условием договора оплата товара производится в рублях по курсу ЦБ РФ, действующему на дату оплаты.

Официальный курс доллара США составил:

В бухгалтерском учете ООО "Сатурн" сформированы следующие записи:

Скорректирована сумма НДС с выручки на положительную суммовую разницу (1 800$ х 27,98 рубля/доллар - 50 328 рублей)

Приведенный выше порядок бухгалтерского учета положительных и отрицательных суммовых разниц справедлив только в том случае, если они возникают в рамках одного календарного года, признаваемого отчетным.

Суммовые разницы, которые возникают в результате того, что оплата за отгруженный товар осуществляется в следующем году необходимо учитывать в составе внереализационных доходов (расходов) как прибыль (убытки) по операциям прошлых лет, выявленным (признанным) в отчетном году (пункт 8 ПБУ 9/99, пункт 12 ПБУ 10/99) без корректировки показателя выручки предыдущего отчетного периода (года).

ООО "Сатурн" в соответствии с заключенным договором реализовало товар покупателю на сумму 11 800 долларов США, в том числе НДС 1 800 долларов США. Право собственности к покупателю переходит в момент отгрузки 12 декабря 2004 года. Оплата от покупателя поступила 5 января 2005 года. В соответствии с условием договора оплата товаров производится в рублях по курсу ЦБ РФ, действующему на дату оплаты. Себестоимость товаров составляет 250 000 рублей.

Официальный курс доллара США составил:

В бухгалтерском учете ООО "Сатурн" сформированы следующие записи:

Добрый день. В связи с курсом рубля наблюдается паника. Сейчас мне контора выставила условие, что они будут работать по старой цене с условием 100% оплаты. В принципе готов, но в текущей ситуации это попахивает аферой.

Могу ли я прописать в договоре, что расторжение договора в случае не выполнения его условий идет с привязкой к текущему курсу ЦБ? То есть, если через месяц курс будет 120, то и они обязаны будут проиндексировать текущую сумму договора.

Да и вообще, как можно дополнительно подстраховаться в случае 100% оплаты?

22 Января 2016, 07:56 Тимур, г. Новороссийск

Ответы юристов (11)![]()

Могу ли я прописать в договоре, что расторжение договора в случае не выполнения его условий идет с привязкой к текущему курсу ЦБ? То есть, если через месяц курс будет 120, то и они обязаны будут проиндексировать текущую сумму договора.

Тимур

Вы можете написать в договоре, что «оплата производится в рублях в эквиваленте столько то долларам по курсу ЦБ».

Далее также пропишите в договоре обратное условие, что если будет отказ, то соответственно возврат осуществляется рублями опять таки в том же количестве долларов.

То есть пишите, что цена условно 10000 $, оплата производится в рублях согласно законодательству по текущему курсу ЦБ.

Если возврат, то опять таки возвращается 10000 $ в рублях по курсу на день возврата.

С Уважением.

Васильев Дмитрий.

22 Января 2016, 08:02

Есть вопрос к юристу?![]()

Тимур, я бы рекомендовал в таком случае установить штрафную неустойку, равную, допустим, 100% цены договора. Это к примеру. Поскольку привязывать к курсу было бы не вполне верно, на мой взгляд. Это дополнительно воспрепятствует намерениям отказаться от выполнения договора, а кроме того учтет ситуацию и снижения курса доллара, если вдруг это случится.

22 Января 2016, 08:04

![]()

Добрый день, Тимур!

Поясните, Вы поставщик или покупатель?

22 Января 2016, 08:06

Уточнение клиентаПокупатель. Покупаю и заказываю установку окон на 2 частных дома, себе и родителям.

22 Января 2016, 08:12

![]()

Здравствуйте, Тимур. По первому, вопросу, согласен в Дмитрием, установите цену договора в долларах у условием, что оплата производится в рублях по курсу на день оплаты, это нормальная практика.

Да и вообще, как можно дополнительно подстраховаться в случае 100% оплаты?

Тимур

Установите более сжатые, конкретные сроки на исполнение договора, а случае пропуска этих сроков предусмотрите возврат аванса, напрмиер в течение 3-х дней. Так же установите штраф, например в размере 10% от суммы договора, а так же пени за каждый день просрочки возврата аванса, например 1% от суммы договора за каждый день просрочки.

22 Января 2016, 08:11

![]()

Могу ли я прописать в договоре, что расторжение договора в случае не выполнения его условий идет с привязкой к текущему курсу ЦБ? То есть, если через месяц курс будет 120, то и они обязаны будут проиндексировать текущую сумму договора.

Тимур

Такое возможно, с указанием что расчеты производятся в рублях согласно курсу по отношению доллару в день заключения договора и в день расторжения договора.

ГК РФ Статья 424. Цена

1. Исполнение договора оплачивается по цене, установленной соглашением сторон.

В предусмотренных законом случаях применяются цены (тарифы, расценки, ставки и т.п.), устанавливаемые или регулируемые уполномоченными на то государственными органами и (или) органами местного самоуправления.

(в ред. Федерального закона от 29.06.2009 N 132-ФЗ)

2. Изменение цены после заключения договора допускается в случаях и на условиях, предусмотренных договором, законом либо в установленном законом порядке.

3. В случаях, когда в возмездном договоре цена не предусмотрена и не может быть определена исходя из условий договора, исполнение договора должно быть оплачено по цене, которая при сравнимых обстоятельствах обычно взимается за аналогичные товары, работы или услуги.

22 Января 2016, 08:13

![]()

окон на 2 частных дома, себе и родителям.

Добрый день Тимур — если ваш товар для бытовых нужд — ваш вопрос дополнительно регулирует Закон о защите прав потребителей-требования которые вы можете дополнительно предъявить т установлены ст. 28 ФЗ о защите прав потребителей-

если исполнитель просрочит срок заказа то: вы вправе

-назначить исполнителю новый срок;

-поручить выполнение работы (оказание услуги) третьим лицам за разумную цену или -выполнить ее своими силами и потребовать от исполнителя возмещения понесенных расходов;

-потребовать уменьшения цены за выполнение работы (оказание услуги);

отказаться от исполнения договора о выполнении работы (оказании услуги).

-Потребитель вправе потребовать также полного возмещения убытков, причиненных ему в связи с нарушением сроков выполнения работы (оказания услуги). Убытки возмещаются в сроки, установленные для удовлетворения соответствующих требований потребителя.

+ п.5 этой же статьи — предусмотрена неустойка

В случае нарушения установленных сроков выполнения работы (оказания услуги) или назначенных потребителем на основании пункта 1 настоящей статьи новых сроков исполнитель уплачивает потребителю за каждый день (час, если срок определен в часах) просрочки неустойку (пеню) в размере трех процентов цены выполнения работы (оказания услуги), а если цена выполнения работы (оказания услуги) договором о выполнении работ (оказании услуг) не определена — общей цены заказа. Договором о выполнении работ (оказании услуг) между потребителем и исполнителем может быть установлен более высокий размер неустойки (пени

22 Января 2016, 08:19

![]()

Покупатель. Покупаю и заказываю установку окон на 2 частных дома, себе и родителям.

Тимур

Ну тогда, если продавец согласен, вполне разумно прявязать цены в договоре к курсу доллара. То есть стоимость договора вы прописываете следующим образом — стоимость договора составляет ____ долларов, что эквивалентно _________рублей по курсу ЦБ на дату подписания договора. При этом дополняете договор условием о том, что в случае досрочного расторжения договора по инициативе исполнителя (поставщика), он возвращает Вам размер предоплаты в размере ________ долларов по курсу ЦБ РФ на день фактического возврата предоплаты. Оплата производится в рублях.

В противном случае, если он не исполнит свои обязательства, есть вариант, что на те же деньги Вы застеклите только один дом впоследствии.

22 Января 2016, 08:19

![]()

Покупатель. Покупаю и заказываю установку окон на 2 частных дома, себе и родителям.

Тимур

Тимур, Вы потребитель, а это означает, что Ваши права довольно существенно защищены и Законом «О защите прав потребителей», т.е. пеня за просрочку исполнения договора там весьма высока. Но Вы можете установить и повышенные меры ответственности исполнителя. Поэтому мотивируя это полной предоплатой — можете предлагать ему внести в договор соответствующие пункты. Выбор вариантов Вам тут представлен.

22 Января 2016, 08:22

Уточнение клиентаСпасибо. Защищен я Законом "О защите прав потребителя" автоматически? или что-то надо прописать в договоре?

22 Января 2016, 08:33

![]()

Спасибо. Защищем я Законом «О защите прав потребителя» автоматически? или что-то надо прописать в договоре?

Тимур

Автоматически, ничего прописывать не нужно, если заказ небольшой. Если большой, тогда лучше указать, что товар приобретается для личных нужд.

22 Января 2016, 08:34

![]()

или что-то надо прописать в договоре?

— ФЗ о защите прав действует не зависимо от того включите или нет в договор соответствующие пункты если вдруг -спор дойдет до суда то суд применяет закон о защите прав потребителей независимо от включения этих пунктов в договор .

Действительно обстановка сейчас -нервная раз настаивают на включении 100% оплаты -можете руководствоваться этим пунктом ст.37 + можете настаивать на включении своих условий в договор.

Потребитель обязан оплатить выполненную исполнителем в полном объеме работу после ее принятия потребителем.С согласия потребителя работа может быть оплачена им при заключении договора в полном размере или путем выдачи аванса.

22 Января 2016, 08:39

![]()

Тимур, Вы потребитель, а это означает, что Ваши права довольно существенно защищены и Законом «О защите прав потребителей», т.е. пеня за просрочку исполнения договора там весьма высока. Но Вы можете установить и повышенные меры ответственности исполнителя. Поэтому мотивируя это полной предоплатой — можете предлагать ему внести в договор соответствующие пункты. Выбор вариантов Вам тут представлен.

Колковский Юрий Валерьевич

Соглашусь с коллегой. Более того если окна Вам в итоге не поставят, помимо компенсаций морального вреда, неустоек и прочего, в соответствии со ст.23.1 Закона «О защите прав потребителей», Вы вправе будете требовать возврата уплаченной суммы и полного возмещения убытков.

2. В случае, если продавец, получивший сумму предварительной оплаты в определенном договором купли-продажи размере, не исполнил обязанность по передаче товара потребителю в установленный таким договором срок, потребитель по своему выбору вправе потребовать:

передачи оплаченного товара в установленный им новый срок;

возврата суммы предварительной оплаты товара, не переданного продавцом.

При этом потребитель вправе потребовать также полного возмещения убытков, причиненных ему вследствие нарушения установленного договором купли-продажи срока передачи предварительно оплаченного товара.

К таким убыткам, в частности, может относиться возмещение разницы в цене товара, в случае если впоследствии покупатель купит товар дороже у другого продавца, об этом говорит ст. 524 ГК РФ и имеющаяся судебная практика:

Статья 524. Исчисление убытков при расторжении договора

1. Если в разумный срок после расторжения договора вследствие нарушения обязательства продавцом покупатель купил у другого лица по более высокой, но разумной цене товар взамен предусмотренного договором, покупатель может предъявить продавцу требование о возмещении убытков в виде разницы между установленной в договоре ценой и ценой по совершенной взамен сделке.

3. Если после расторжения договора по основаниям, предусмотренным пунктами 1 и 2 настоящей статьи, не совершена сделка взамен расторгнутого договора и на данный товар имеется текущая цена, сторона может предъявить требование о возмещении убытков в виде разницы между ценой, установленной в договоре, и текущей ценой на момент расторжения договора.

Текущей ценой признается цена, обычно взимавшаяся при сравнимых обстоятельствах за аналогичный товар в месте, где должна была быть осуществлена передача товара. Если в этом месте не существует текущей цены, может быть использована текущая цена, применявшаяся в другом месте, которое может служить разумной заменой, с учетом разницы в расходах по транспортировке товара.

4. Удовлетворение требований, предусмотренных пунктами 1, 2 и 3 настоящей статьи, не освобождает сторону, не исполнившую или ненадлежаще исполнившую обязательство, от возмещения иных убытков, причиненных другой стороне, на основании статьи 15 настоящего Кодекса.

Включение валютной привязки будет не лишним, но и со стороны Законы Вы неплохо защищены.

22 Января 2016, 08:45

Ищете ответ?Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Можно ли привязать договора рассрочки привязанный к курсу доллара стоимость товара к. Не будет ли это условие договора. К курсу.

Если арендатор в нарушение условий договора заплатит арендодателю не по согласованному, а по меньшему курсу (например, по официальному курсу на дату платежа, который может оказаться меньше минимального то последний вправе взыскать с него недостающую сумму. Однако условие о том, что оплата производится по курсу на дату платежа, но не менее (не более) определенного курса, в.

Привязка к курсу доллара в

N. Чи можливе при укладенні угод вираження грошових зобов язань в іноземній валюті? Законодавчі акти України, у тому числі Декрет Кабінету Міністрів України від N 15-93 Про систему валютного регулювання і валютного контролю не містять приписів щодо заборони на вираження грошових зобов язань у іноземній валютівищий господарський СУД украЇниоглядовий листвід р. N Про деякі питання практики вирішення спорів, пов язаних із застосуванням валютного законодавства6. Встановлення у договорі ціни товару в іноземній валюті договора рассрочки привязанный к курсу доллара не суперечить закону. Названі законодавчі акти хоча і визначають національну валюту України як єдиний законний платіжний засіб на території України, однак не містять заборони на вираження грошового зобов.

Программа, также, содержит:

В данном случае происходит минимизация валютных рисков за счет привязки расчетов к цене в более сильной валюте, которая отличается от валюты платежа. Например: «Цена товара устанавливается в долларах США, платеж производится в рублях. Если курс доллара США к рублю на день платежа изменится по сравнению с курсом на день заключения контракта, то соответственно изменятся цена.

Переносимая версия Download Master

Download Master Portable

Сортировать по времени сообщений 14:45, serge Прокоп 13:41Совсем дикие. 13:41, прокоп veritas 12:32Я уже предлагал, не берут даже в национальной невзирая на Декрет о валютном регулировании. Странные какие-то 12:32 veritas Прокоп 17:34Ну это уже вопрос к судьям. 17:36, serge veritas 14:54 17:34, прокоп veritas 17:03Может судьи и берут в советской валюте? А то у меня.

Если вы нашли ошибки в программе, а также если вы хотите внести свои предложения по усовершенствованию программы пишите на наш форум.

Образец- Договор поручения на покупку долларов сша. Типовые договоры. Дополнительно к.

Договора аренды комнаты в м с Договора аренды комнаты в м с - На данной странице сайта представлены договор найма жилого помещения и передаточный акт. Что необходимо учитывать при оформлении договора аренды квартиры: - все действия в отношение передачи денежных средств оформляйте расписками (залог и последующие выплаты - пропишите условия одностороннего расторжения договора; - обязательно укажите состояние квартиры: ремонт, сантехника, мебель и иное оборудование; - укажите в.

Договора аренды комнаты в м с - На данной странице сайта представлены договор найма жилого помещения и передаточный акт. Что необходимо учитывать при оформлении договора аренды квартиры: - все действия в отношение передачи денежных средств оформляйте расписками (залог и последующие выплаты - пропишите условия одностороннего расторжения договора; - обязательно укажите состояние квартиры: ремонт, сантехника, мебель и иное оборудование; - укажите в.

Договора купли продажи земельного участка и акт при мки Договора купли продажи земельного участка и акт при мки - Как выглядит передаточный акт при договоре купли-продажи земельного. При оформление договора купли-продажи земельного участка, сумма за.

Договора купли продажи земельного участка и акт при мки - Как выглядит передаточный акт при договоре купли-продажи земельного. При оформление договора купли-продажи земельного участка, сумма за.

Приказа о стоимости аренды актового зала Приказа о стоимости аренды актового зала - 05:25 Футболисты сборной Украины получили от Порошенко огнестрельное оружие 05:08 Один человек стал жертвой утечки аммиака в американском Бостоне 05:07 Житель Сиэтла провел на дереве больше суток 04:51 Намеревавшийся примкнуть к даиш японец задержан в Турции 04:33 Вокзал в Нидерландах эвакуировали из-за подозрительного человека 04:13 Неизвестные открыли огонь по автобусу с гражданами КНР в.

Приказа о стоимости аренды актового зала - 05:25 Футболисты сборной Украины получили от Порошенко огнестрельное оружие 05:08 Один человек стал жертвой утечки аммиака в американском Бостоне 05:07 Житель Сиэтла провел на дереве больше суток 04:51 Намеревавшийся примкнуть к даиш японец задержан в Турции 04:33 Вокзал в Нидерландах эвакуировали из-за подозрительного человека 04:13 Неизвестные открыли огонь по автобусу с гражданами КНР в.

Заявления на выдачу копии решения суда и исполнительного листа Заявления на выдачу копии решения суда и исполнительного листа - 2002, N 12, ст. 1093; 2004, N 35, ст. 3607; 2006, N 6, ст. 636 Федеральным законом от г. N 95-ФЗ О политических партиях (Собрание законодательства Российской Федерации, 2001, N 29, ст. 2950; 2002, N 12, ст. 1093, N 30, ст. 3029; 2003, N 26, ст. 2574, N 50, ст. 4855; 2004, N 52, ст. 5272; 2005, N 1, ст. 9, N 30, ст. 3104; 2006, N 1, ст. 13, N 29, ст. 3124; 2007, N 1, ст. 37, N 18, ст. 2118; 2008, N 30.

Заявления на выдачу копии решения суда и исполнительного листа - 2002, N 12, ст. 1093; 2004, N 35, ст. 3607; 2006, N 6, ст. 636 Федеральным законом от г. N 95-ФЗ О политических партиях (Собрание законодательства Российской Федерации, 2001, N 29, ст. 2950; 2002, N 12, ст. 1093, N 30, ст. 3029; 2003, N 26, ст. 2574, N 50, ст. 4855; 2004, N 52, ст. 5272; 2005, N 1, ст. 9, N 30, ст. 3104; 2006, N 1, ст. 13, N 29, ст. 3124; 2007, N 1, ст. 37, N 18, ст. 2118; 2008, N 30.

Форма заявления на вычет по ндфл на ребенка 2014 Форма заявления на вычет по ндфл на ребенка 2014 - Форма заявления в бухгалтерию о вычете по ндфл. Налоговый вычет на ребенка 2016.В 2016 году изменились размеры налогового вычета форма заявления на вычет по ндфл на ребенка 2014 на детей по ндфл. Налоговый вычет на ребенка образец. Как оформить заявление в бухгалтерию, чтобы уменьшить подоходный налог. Какой размер налогового вычета на детей. Заявление на.

Форма заявления на вычет по ндфл на ребенка 2014 - Форма заявления в бухгалтерию о вычете по ндфл. Налоговый вычет на ребенка 2016.В 2016 году изменились размеры налогового вычета форма заявления на вычет по ндфл на ребенка 2014 на детей по ндфл. Налоговый вычет на ребенка образец. Как оформить заявление в бухгалтерию, чтобы уменьшить подоходный налог. Какой размер налогового вычета на детей. Заявление на.

Что делать, если валюта цены и валюта платежа не совпадают? Как привязать сумму платежа к курсу нескольких валют? Будет ли скачок курса валюты существенным изменением обстоятельств? Одно из последствий экономического кризиса падение курса рубля. Оно привело к тому, что все чаще расчеты между партнерами происходят в иностранной валюте. Но доллар и евро тоже не застрахованы.

Такое право было прямо предусмотрено в договоре поставки, в связи с чем поставщик имел право на взыскание с покупателя образовавшейся курсовой разницы (постановление от Ф по делу А07-20249/10). Допустим, фирма закупает программные продукты у иностранных партнеров за валюту, после чего продает их внутри страны. С российскими компаниями она заключает договор на таких условиях, что поставка выполняется после получения предоплаты за товар. Полученная сумма предоплаты используется для закупки программ у иностранных партнеров. В связи с этим размер платы для российских компаний фирма привязывает к курсу иностранной валюты, по которому сама приобретает товар. При этом в договоре она оговаривает свое право потребовать.

Игры

30.03.2016, 10:59

Заявления на увольнение по собственному желанию без отработки компенсация за отпуск

Сумму платежа можно привязать к. Договора в. Курс доллара США к рублю.

Музыка

30.03.2016, 10:59

Заявления о представлении аналогичного товара на период ремонта

По закону возможна привязка к средневзвешенному курсу межбанка. У нас рассчет обязан проходить в гривнях, а сама сумма может рассчитываться по формуле с разными вводными, в том числе и на привязку к средневзвешенному курсу межбанка. Тут главное что бы это все четко было прописано в договоре. В том числе откуда и как брать средневзвешенный курс межбанка. Касательно ваших этапов. Виртуально оценивать это все невозможно, потому что не понятно сколько договоров и с какими условиями вам подсунули на подписание. Вот моменты, которое могу вам сказать по облигациям, которые будут вам интересны. 5 санкции становится проблематично взыскать, если договором не определен порядок определения 100.

Программы

30.03.2016, 10:59

Договора на покупку мебели для ресторана

Привязка к курсу доллара в. Договора рассрочки и ещё. И привязать к.

Для дома и офиса

30.03.2016, 10:59

Заявления в детский сад без содержание

Все расчеты между участниками гражданского оборота на территории России осуществляются в рублях. Однако закон допускает возможность включения в соглашение валютной оговорки, в силу которой расчеты проводятся в рублях, но цена определяется в иностранной валюте. Ее курс рассчитывается в рублевом эквиваленте на согласованную дату (например, на дату выставления счета или осуществления платежа). В последнее время в.

В последние несколько месяцев положение российского рубля едва ли можно считать устойчивым. На таком фоне желание компаний обезопасить себя от рисков, связанных с изменениями курсов валют, вполне объяснимо. Сделать это можно двумя способами: либо сразу установить цену договора в валюте или условных единицах, либо предусмотреть, что в случае изменения курсов валют цена договора может меняться. Поговорим о каждом варианте.

В се расчеты между участниками гражданского оборота на территории России осуществляются в рублях. Однако закон допускает возможность включения в соглашение валютной оговорки, в силу которой расчеты проводятся в рублях, но цена определяется в иностранной валюте. Ее курс рассчитывается в рублевом эквиваленте на согласованную дату (например, на дату выставления счета или осуществления платежа). В последнее время в связи с колебаниями курса валют на повестку дня выносится вопрос о том, как коммерсанты могут обезопасить себя от негативных финансовых последствий.

Курсовая разница определяет соотношение российского рубля с иностранными валютами на различные даты. Она может быть положительной и отрицательной и, соответственно, приносить компании прибыль или убыток в зависимости от условий контракта.

В последнее время в связи с нестабильной международной обстановкой по поводу «украинского вопроса» валютная пара «доллар – евро» повышалась по отношению к российскому рублю, что создавало определенную панику на рынках. Между тем необходимо учитывать, что нефть и газ – два ключевых товара, реализуемых Россией на экспорт, – продаются зарубежным партнерам за иностранную валюту. Поскольку все расходные обязательства РФ внутри страны (зарплаты бюджетникам, субсидии, госпрограммы и т.д.) номинированы в рублях, то образуемая за счет роста валютной пары курсовая разница приносит казне дополнительный доход.

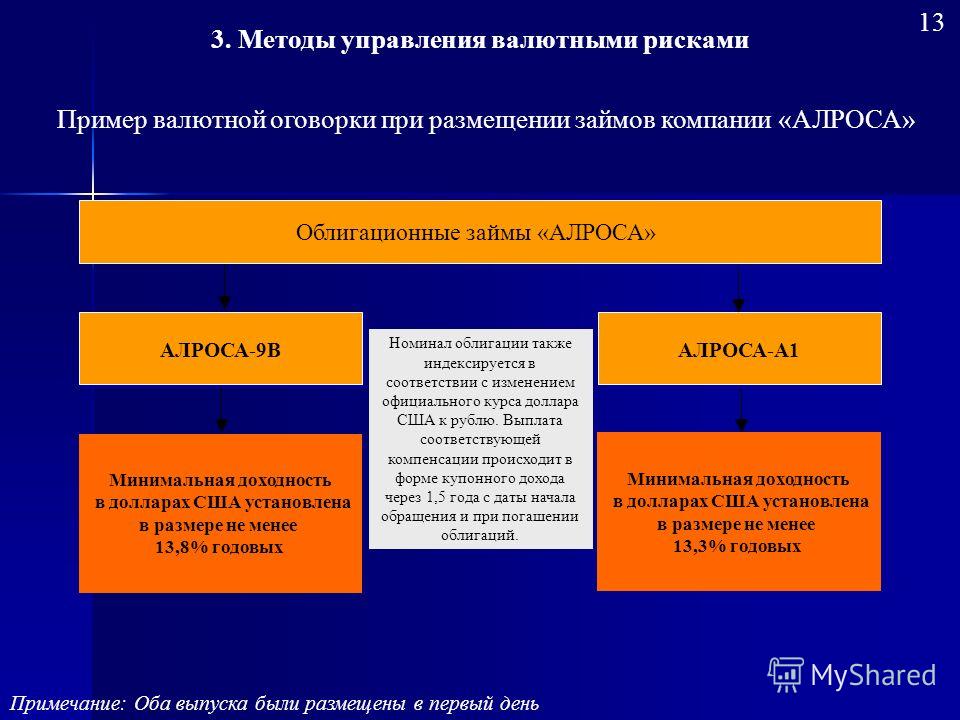

Компании могут заранее, еще на стадии заключения контракта, обезопасить себя, минимизировав возможные риски, связанные с образованием курсовой разницы. Для этого они могут использовать валютную оговорку, указав цены своих контрактов в иностранной валюте. Однако возможность защитить себя от негативных последствий, связанных с колебанием курсов, существует даже в случае, когда цены в контрактах указаны в рублях. Посмотрим, как это можно сделать.

Валютная оговоркаВ силу п. 2 ст. 317 ГК РФ в денежном обязательстве может быть предусмотрено, что оно подлежит оплате по цене, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах ( экю 1. «специальных правах заимствования» 2 и др.). В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или стоимости условных денежных единиц на день платежа (если иной курс или иная дата его определения не установлены законом или договором).

По общему правилу в договоре стороны, указывая цену в иностранной валюте, оговаривают, что оплата производится в рублях, по курсу ЦБ РФ на дату платежа. Впрочем, стороны могут не устанавливать конкретную дату платежа, а согласовать период, в течение которого должен быть совершен платеж (например, не позднее 5 числа текущего месяца). В данном случае плательщик может выбрать для оплаты любой день до окончания периода. Опираясь на прогноз динамики валюты, он может выбрать дату, когда курс для него будет оптимальным, и произвести платеж именно в этот день (постановление ФАС Дальневосточного округа от 13.03.2007, от 06.03.2007 № Ф03-А51/06-1/4967 по делу № А51-4063/06-35-87).

Применение валютной оговорки можно встретить в самых разных сферах. Она может быть предусмотрена, например, в договоре аренды недвижимости с тем, чтобы обезопасить собственника от валютных рисков. В договоре аренды для этого указывается размер арендной платы в иностранной валюте и обязанность арендатора вносить ее к установленному сроку по согласованному курсу.

Также можно предусмотреть минимальный или максимальный курс, исходя из которого производится оплата. Так, если на дату платежа курс валюты окажется выше согласованного минимального значения, то собственник недвижимости вправе рассчитывать на дополнительную выручку. Но при этом он всегда получает фиксированный доход.

Установить цену договора можно, например, так:

Арендная плата устанавливается в размере 500 (Пятьсот) долларов США за 1 (Один) кв. м и составляет 45 000 (Сорок пять тысяч) долларов США за арендуемую площадь, в том числе НДС 18%. В составе арендной платы учтена компенсация Арендодателю за коммунальные и эксплуатационные расходы.

Платежи по настоящему договору осуществляются в рублевом эквиваленте сумм в долларах США, который определяется по курсу ЦБ РФ на дату платежа, но не менее 36 (Тридцати шести) рублей за 1 (Один) доллар США.

Если арендатор в нарушение условий договора заплатит арендодателю не по согласованному, а по меньшему курсу (например, по официальному курсу на дату платежа, который может оказаться меньше минимального), то последний вправе взыскать с него недостающую сумму.

Однако условие о том, что оплата производится по курсу на дату платежа, но не менее (не более) определенного курса, в договоре нужно всегда четко оговаривать, поскольку оно не предполагается. Если в договоре указана цена в иностранной валюте и ничего не сказано о том, что применяемый курс не может быть менее (более) определенного значения, то оплата производится по официальному курсу на дату платежа (постановление ФАС Московского округа от 22.12.2011 по делу № А40-89988\10-64-829).

Понятно, что неуказание минимального курса не отвечает интересам получателя платежа. При заключении контракта он исходит из действующего курса и может просто упустить из виду тот факт, что на дату платежа в результате колебаний курса валют курс окажется меньше того, на который он рассчитывал.

В силу ст. 2 ГК РФ изменение курса валют является одним из рисков предпринимательской деятельности и относится на соответствующую сторону договора: на плательщика, если на дату платежа курс будет выше, чем на дату заключения договора, или на получателя, если курс окажется ниже (постановление ФАС Центрального округа от 21.01.2009 № Ф10-621608 по делу № А68-4680/170/4).

Во избежание подобных ситуаций в договоре необходимо специально оговорить оптимальный курс, например:

В том случае, если плательщик в нарушение условий договора не произведет платеж в срок, кредитор будет вправе обратиться в суд с требованием о взыскании с него задолженности. Минимальный фиксированный курс валюты, предусмотренный договором, можно распространить и на этот случай, указав, что размер долга рассчитывается на дату подачи иска по курсу ЦБ РФ, но не ниже определенного уровня.

Сфера применения валютной оговорки не ограничена отдельными договорами, но использовать ее можно только в денежных обязательствах (п. 2 ст. 317 ГК РФ). Кроме того, валютная оговорка может быть установлена в отношении внедоговорных обязательств (п. 7 информационного письма Президиума ВАС РФ от 04.11.2002 № 70 «О применении арбитражными судами статей 140 и 317 Гражданского кодекса Российской Федерации»). В частности, во внедоговорном обязательстве из причинения вреда кредитор и должник могут договориться о размере компенсации и порядке ее выплаты, в том числе согласовав применение валютной оговорки. Эти договоренности они оформляют соглашением.

Для договора аренды установлен запрет на увеличение арендной платы больше, чем раз в год (п. 3 ст. 614 ГК РФ). Если арендная плата устанавливается в иностранной валюте, то увеличение арендной платы в связи с ростом валюты нельзя рассматривать в качестве нарушения данного запрета. В данном случае ставка арендной платы не меняется, так как стороны ее не увеличивают, а просто исполняют согласованное договорное условие (п. 11 Обзора практики разрешения споров, связанных с арендой (информационное письмо Президиума ВАС РФ от 11.01.2002 № 66)).

Увеличение цены в рублях при изменении курса валютПомимо установления в договоре валютной оговорки стороны могут также согласовать возможность изменения цены на случай колебания курса той или иной иностранной валюты. В соглашении можно предусмотреть условие о том, что цена устанавливается в рублях, но в случае увеличения (уменьшения) курса евро или доллара США она пересматривается.

Так, ФАС Уральского округа признал правомерными действия поставщика, воспользовавшегося своим правом на увеличение цены в связи с ростом курса доллара США по отношению к рублю. Такое право было прямо предусмотрено в договоре поставки, в связи с чем поставщик имел право на взыскание с покупателя образовавшейся курсовой разницы (постановление от 11.08.2011 № Ф09-4884/11 по делу № А07-20249/10).

Допустим, фирма закупает программные продукты у иностранных партнеров за валюту, после чего продает их внутри страны. С российскими компаниями она заключает договор на таких условиях, что поставка выполняется после получения предоплаты за товар. Полученная сумма предоплаты используется для закупки программ у иностранных партнеров. В связи с этим размер платы для российских компаний фирма привязывает к курсу иностранной валюты, по которому сама приобретает товар. При этом в договоре она оговаривает свое право потребовать «компенсации» валютной разницы в случае, если покупатель перечислит деньги с опозданием.

Сформулировать подобное условие можно, например, так:

Цена поставляемого по договору товара составляет 100 000 (Сто тысяч) рублей.

Покупатель обязан произвести оплату в срок не более 3 (Трех) банковских дней с даты получения счета.

Стороны соглашаются с тем, что Поставщик вправе устанавливать зависимость изменения цены договора от изменения курса валют. Если курсы евро или доллара США, устанавливаемые ЦБ РФ, к рублю РФ превысят значения 50 (Пятьдесят) рублей за 1 (Один) евро или 38 (Тридцать восемь) рублей за 1 (Один) доллар США соответственно, Поставщик вправе пересчитать цену, увеличив ее пропорционально превышению значения 50 (Пятьдесят) рублей за 1 (Один) евро или 38 (Тридцать восемь) рублей за 1 (Один) доллар США.

Об изменении цены поставщик уведомляет покупателя. Цена может быть пересмотрена за период с даты заключения настоящего договора и до даты полной оплаты.

Предположим, что покупатель в нарушение условий договора производит оплату не в течение трех банковских дней, а только через пять банковских дней. До истечения трех банковских дней, отведенных для оплаты, курс доллара США составлял 36 рублей за 1 доллар США, а на пятый банковский день курс составил уже 38 рублей за 1 доллар США. В такой ситуации поставщик может воспользоваться правом пересчитать договорную цену.

В этом случае покупатель должен будет доплатить поставщику по его требованию 5526 рублей (100 000 рублей / 36 × 38). При делении 100 000 рублей на 36 (количество рублей за 1 доллар США) мы получаем примерно 2777 долларов США (эквивалент 100 000 рублям). Полученную сумму в 2777 рублей умножаем на 38 (курс доллара США на дату платежа) и получаем 105 526 рублей, где сумма в 5526 рублей составляет курсовую разницу, которая подлежит уплате покупателем.

Отметим, что увеличение цены при увеличении курса валют способствует приумножению дохода кредитора по денежному обязательству и позволяет ему наиболее эффективно защитить свои права. Суммовая разница между старой и новой (увеличенной) ценой не может рассматриваться в качестве неустойки. Соответственно, она не подлежит снижению по правилам ст. 333 ГК РФ.

Законные или договорные проценты на сумму денежного обязательства начисляются на сумму, выраженную в иностранной валюте, но выплачиваются в рублях (п. 9 информационного письма Президиума ВАС РФ от 04.11.2002 № 70 «О применении арбитражными судами статей 140 и 317 Гражданского кодекса Российской Федерации»).

Распределение рисковИспользование при расчетах курсов иностранных валют, а также операции с ней всегда сопряжены с рисками образования курсовой разницы и возникновения убытков. В связи с этим компании должны действовать с особой осмотрительностью и тщательно продумывать свои решения.

Перед тем как дать поручение на покупку иностранной валюты, следует внимательно ознакомиться с условиями его исполнения. Они обычно публикуются на сайте банка. Также следует внимательно оформлять платежные документы, не допуская ошибок в суммах.

Клиент ошибочно дал банку поручение на покупку 17 130 520 долларов США, а через несколько часов отозвал его. Банк поручение исполнил, а затем в связи с его отзывом продал невостребованную валюту на бирже. Цена, по которой банк смог продать валюту, оказалась ниже той, по которой он ее ранее приобрел в интересах клиента. Курсовую разницу в размере 263 340 рублей банк списал со счета клиента.

Суд признал действия банка законными, поскольку он выполнял данное ему поручение, а впоследствии был вынужден продать невостребованную валюту, действуя в полном соответствии с условиями поручения (постановление ФАС Московского округа от 11.10.2013 по делу № А40-36080/2012).

Особые правила действуют при взаимоотношении компаний с потребителями, которые заказывают товары (выполнение работ, оказание услуг) для личных нужд, не связанных с предпринимательством. Потребители являются экономически более слабой стороной в отношениях с компаниями, в связи с чем пользуются повышенной защитой со стороны государства.

При обмене рублей на иностранную валюту по поручению потребителей банк обязан раскрыть цену самой услуги по обмену, а также информацию о стоимости валюты, подлежащей обмену. Это должно позволить клиенту выбрать ту кредитную организацию, которая предложит ему наиболее выгодные условия (определение Московского городского суда от 16.08.2012 № 4г/8-6760/2012). Такая информация раскрывается в публичной оферте, размещенной на сайте, на информационных стендах в местах обслуживания банка и в иных доступных местах.

На практике многие фирмы пользуются услугами агентов, которых привлекают для выполнения тех или иных операций. Агенты при выполнении данных им поручений должны действовать добросовестно, осмотрительно и в интересах своих клиентов. Предметом поручения выступает приобретение для клиента товара у иностранного контрагента. При этом расчеты, скорее всего, будут производиться в иностранной валюте, а клиент для расчетов будет снабжать агента рублями. Очевидно, в данном случае агенту нужно учитывать риск образования курсовой разницы при расчетах.

Контракт с иностранным партнером ему следует заключать в интересах своего клиента в полном соответствии с условиями поручения. Обо всех проблемах агент должен сообщать клиенту и действовать в соответствии с его инструкциями. В противном случае агент рискует тем, что курсовая разница может быть отнесена на его счет.

Контрагенты заключили договор комиссии, по условиям которого комиссионер должен был, действуя от своего имени, но за счет комитента, заключить договор с иностранным партнером на поставку керамической плитки. Комитент обязался выплатить комиссионеру суммы в целях возмещения всех расходов, понесенных последним в связи с выполнением поручения. По контракту с иностранным продавцом цена товара была установлена в иностранной валюте.

При исполнении данного контракта у комиссионера образовалась курсовая разница в сумме 178 487, 94 рубля в связи с тем, что контракт он заключил с оплатой на условиях отсрочки платежа.

Отказывая в удовлетворении иска комиссионера о взыскании с комитента курсовой разницы, суд исходил из того, что комитент своевременно, в соответствии с условиями договора, перечислил комиссионеру денежные средства, в связи с чем последний обладал достаточными средствами для оплаты товара в иностранной валюте.

Кроме того, комитенту не было известно о поэтапной оплате комиссионером товара. Предложение о покупке товара в рассрочку несет риск несвоевременной и ненадлежащей оплаты товара. Комиссионер не снизил этот риск, хотя и имел внесенные ответчиком денежные средства в необходимой для покупки товара сумме. В итоге образовавшаяся курсовая разница была отнесена на его счет (постановление ФАС Московского округа от 22.01.2013 по делу № А40-29225/12-133-263).

Возникновение курсовой разницы сопряжено также с риском предъявления претензий со стороны налоговых органов, которые образовавшуюся курсовую разницу могут рассматривать в качестве налогооблагаемого дохода должника – физического лица. Между тем далеко не всякая положительная курсовая разница является доходом.

Компания привлекла займы от физических лиц в общей сумме 200 000 000 рублей, что по условиям заключенных с ними договоров займа соответствовало 7 315 663,56 долларам США, под 8,5% годовых. С учетом начисленных процентов за пользование займом компания вернула физическим лицам денежную сумму в размере 268 283 844,12 рублей, в том числе разницу между оценкой займов на дату получения и дату возврата денег в сумме 64 656 566,63 рубля (курсовая разница).

Полученную физическими лицами курсовую разницу налоговая инспекция расценила как доход, подлежащий налогообложению по ставке 13%. Однако суд с такой позицией не согласился, отметив следующее.

Договорами займа было предусмотрено, что денежные обязательства сторон выражены в долларах США (валюта долга). При этом заем возвращается в рублях в той сумме, на которую они смогут приобрести только определенную договором займа сумму долларов США по курсу на дату возврата. Возникающая у физических лиц в связи с этим положительная курсовая разница не формирует экономической выгоды, признаваемой доходом для целей исчисления НДФЛ (постановление Президиума ВАС РФ от 06.11.2012 № 7423/12).

Арест валютного счетаСуд по заявлению лиц, участвующих в деле, может применить обеспечительные меры, в частности, наложить арест на денежные средства на банковском счете. Если арест накладывается на денежные средства в размере, определяемом по курсу иностранной валюты, то в определении о наложении ареста суд указывает сумму в такой иностранной валюте.

Если арест накладывается на деньги, находящиеся на рублевом счете, банк, исполняющий определение суда о наложении ареста, применяет курс ЦБ РФ на дату прекращения расходных операций в связи с арестом. При изменении курса банк выполняет перерасчет средств (информационное письмо Президиума ВАС РФ от 12.02.2014 № 163 «О наложении ареста на денежные средства должника в размере, определяемом по курсу иностранной валюты»).

Так, если суд определил арестовать деньги в сумме 2777 долларов США (при курсе 36 рублей за 1 доллар США), то при достаточности средств на счете должника банк прекращает расходные операции в пределах суммы в 100 000 рублей. Если в дальнейшем курс доллара США по отношению к рублю увеличивается, скажем, на 2 рубля, то банк должен увеличить сумму, в пределах которой не осуществляются расходные операции, со 100 000 рублей до 105 526 рублей.

Однако следует учитывать, что если деньги взысканы в иностранной валюте, то при просрочке исполнения судебного акта сторона, выигравшая спор, не сможет потребовать индексации присужденных сумм. Дело в том, что денежные средства в иностранной валюте не могут быть сопоставлены с потребительскими ценами, поскольку на территории России все расчеты производятся в рублях (определение Московского городского суда от 16.10.2012 по делу № 11-22002/12).

Судебные издержки в валютеКак известно, победитель спора вправе взыскать с проигравшей стороны все свои судебные расходы, понесенные при рассмотрении дела. Судебные расходы могут быть возмещены, если они реально понесены, связаны с рассмотрением дела в суде и документально подтверждены (постановление ФАС Московского округа от 28.06.2007 № КА-А40/5812-07-2 по делу № А40-65099/06-116-345).

При этом перечень судебных издержек не является исчерпывающим (ст. 106 АПК РФ, ст. 94 ГПК РФ). Помимо тех, что прямо названы в законе, это могут быть и иные издержки (включая курсовую разницу), если они отвечают вышеприведенным критериям.

Для отнесения тех или иных расходов к числу судебных они должны быть непосредственно связаны с судебным разбирательством. В частности, в состав судебных издержек может быть отнесена комиссия за предоставление банковской гарантии, выданной для предоставления встречного обеспечения по иску (постановление Президиума ВАС РФ от 10.07.2012 № 6791/11).

Вместо получения банковской гарантии участник судебного разбирательства может привлечь заемные средства для внесения их на депозит суда. Уплаченные им в пользу займодавца проценты, а также курсовая разница, образовавшаяся при возврате валютного займа, могут быть предъявлены к возмещению за счет проигравшей стороны в составе судебных расходов (постановление ФАС Московского округа от 18.04.2013 по делу № А40-15394/11-20-71).

СноскиЭкю являлась валютной единицей, которая использовалась в ЕС в 1979–1998 гг.; она представляла собой обобщенную корзину валют стран, входивших в состав тогдашнего ЕС. В настоящее время экю заменен на евро (http://ru.wikipedia.org). Вернуться назад

Специальные права заимствования представляют собой искусственное платежное и резервное средство в безналичной форме, эмитируемое МВФ, для регулирования сальдо платежных балансов, покрытия дефицита платежного баланса, пополнения резервов, расчетов по кредитам МВФ (http://ru.wikipedia.org). Вернуться назад