Рейтинг: 5.0/5.0 (1831 проголосовавших)

Рейтинг: 5.0/5.0 (1831 проголосовавших)Категория: Бланки/Образцы

Главная > Консультации > Бухучет и налоги > Бухгалтерский учет > Агентский договор и состав первичных документов при работе по агентскому договору

ВОПРОС

Фирма заключила агентский договор, по которому агент осуществляет поиск организаций для выполнения пуско-наладочных работ и заключает договоры с данными организациями от своего имени. Какие документы необходимо оформлять агенту?

В соответствии с действующим законодательством агент в ходе исполнения агентского договора составляет следующие документы:

1. Отчет агента о выполнении поручения принципала.

В соответствии со ст. 1008 ГК РФ в ходе исполнения агентского договора агент обязан представлять принципалу отчеты в порядке и в сроки, которые предусмотрены договором. При отсутствии в договоре соответствующих условий отчеты представляются агентом по мере исполнения им договора либо по окончании действия договора.

2. По общему правилу к отчету агента должны быть приложены документы, подтверждающие выполнение агентом своих обязательств и произведенные им расходы.

3. Также агент обязан составлять общепринятые документы: акты приема-передачи выполненных работ (оказанных услуг), накладные, счета-фактуры, счета. Необходимо отметить, что для работы по посредническим договорам предусмотрен особый порядок выставления счетов-фактур.

На вопросы отвечает

заместитель начальника отдела специальных налоговых режимов Департамента налоговой и таможенно-тарифной политики Минфина РФ

В 2015 году действует новый порядок ведения журнала учета полученных и выставленных счетов-фактур, а также их представления в налоговый орган. Как работают новые правила при заключении агентского договора агентом-«упрощенцем»?

По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала (ст. 1005 ГК РФ ).

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

Согласно п. 3.1 ст. 169 НК РФ налогоплательщики, в том числе освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, лица, не являющиеся налогоплательщиками, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), обязаны вестижурнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности.

Лица, не являющиеся налогоплательщиками, налогоплательщики, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, не признаваемые налоговыми агентами, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), обязаны представить в налоговые органы по месту своего учета соответствующий журнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 20‑го числа месяца, следующего за истекшим налоговым периодом (п. 5.2 ст. 174 НК РФ ).

Таким образом, в 2015 году агенты, в том числе «упрощенцы», в случае выставления или получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени агента, обязаны вести журнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности и представлять его в налоговый орган.

Должен ли сдавать налоговую декларацию по НДС агент, применяющий УСНО?

Нет, агент, применяющий УСНО, в данном случае не должен представлять налоговую декларацию по НДС (ст. 174 НК РФ ).

Принципал применяет УСНО, агент – общий режим налогообложения и является плательщиком НДС. Агент реализует товары принципала от своего имени. Должен ли агент выставлять счета-фактуры и вести журнал учета полученных и выставленных счетов-фактур?

Согласно положениям п. 3 ст. 169 НК РФ счета-фактуры обязаны составлять плательщики НДС.

В соответствии с п. 2 ст. 346.11 НК РФ организации, применяющие УСНО, не признаются плательщиками НДС.

Соответственно, при реализации агентом от своего имени товаров, находящихся в собственности принципала – налогоплательщика, применяющего УСНО, агент – плательщик НДС обязан выставить счет-фактуру только на сумму своего вознаграждения. При этом счета-фактуры, выставленные на сумму дохода в виде вознаграждения при исполнении агентских договоров, не подлежат регистрации в журнале учета полученных и выставленных счетов-фактур на основании абз. 4 п. 3.1 ст. 169 НК РФ.

Отметим, что это касается только агентов, которые реализуют товары от своего имени. Для посредников, которые реализуют товары на основании агентского договора от имени принципала, каких‑либо специальных правил учета не установлено.

Рассмотрим такую ситуацию: принципал и агент применяют УСНО.

Агент на основании агентского договора закупает от своего имени для принципала продукцию у юридического лица, применяющего общий режим налогообложения и являющегося плательщиком НДС. Продавец выставляет агенту счет-фактуру с выделенной суммой НДС. Что должен делать агент с этим счетом-фактурой: перевыставить принципалу, отразить в журнале учета полученных и выставленных счетов-фактур или что‑то еще?

Как было сказано выше, плательщик НДС (в нашем случае продавец) обязан выставить счет-фактуру с выделенной суммой НДС. Счет-фактура выставляется агенту.

Агент, получивший данный счет-фактуру, должен отразить его в журнале учета полученных и выставленных счетов-фактур в ч. 2 «Полученные счета-фактуры» и хранить в установленном порядке.

Затем с этого счета-фактуры снимается копия, заверяется агентом и передается принципалу, если счет-фактура выставляется на бумажном носителе. В случае выставления продавцом счетов-фактур в электронном виде принципал должен хранить счета-фактуры, выставленные продавцом указанных товаров (работ, услуг), имущественных прав агенту, полученные агентом и переданные агентом принципалу.

Одновременно агент должен перевыставить счет-фактуру принципалу и отразить его в журнале учета полученных и выставленных счетов-фактур в ч. 1 «Выставленные счета-фактуры».

Порядок выставления данного счета-фактуры прописан в Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость». Отметим следующие особенности заполнения счета-фактуры в рассматриваемом случае:

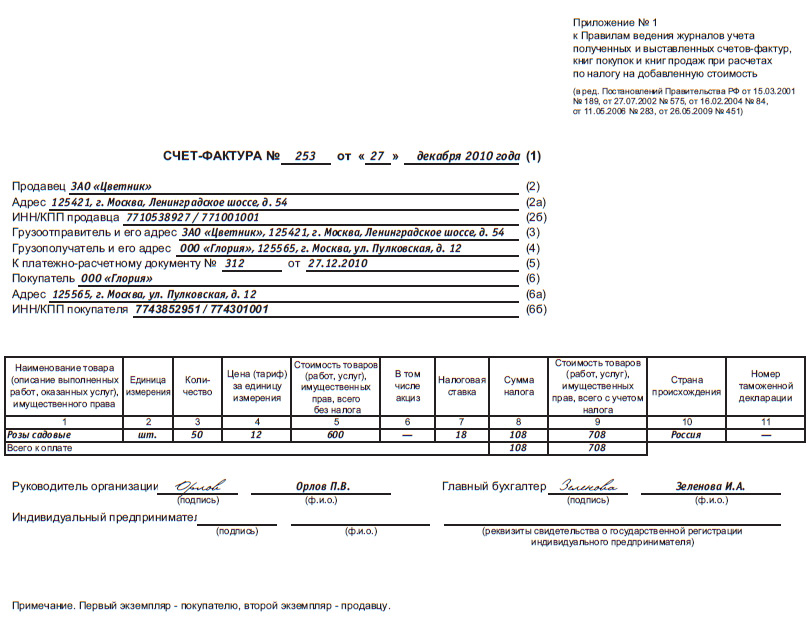

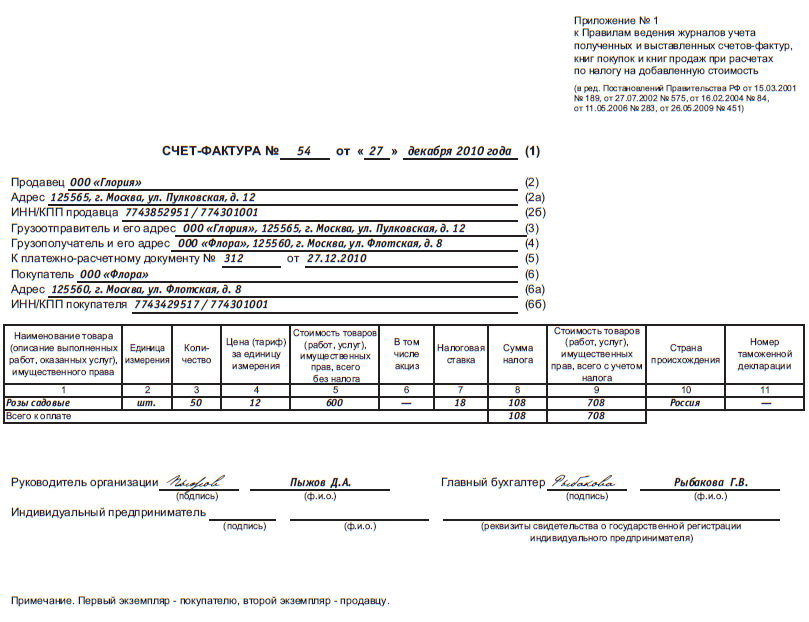

– в строке 1 – при составлении счета-фактуры агентом, приобретающим товары (работы, услуги), имущественные права от своего имени, указывается дата счета-фактуры, выставляемого продавцом агенту. Порядковые номера таких счетов-фактур указываются каждым налогоплательщиком в соответствии с их индивидуальной хронологией составления счетов-фактур, то есть в соответствии с нумерацией агента;

– в строке 2 указывается полное или сокращенное наименование фактического продавца услуг, а не агента;

– в строке 5 – реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав. В рассматриваемом случае указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств агентом продавцу и принципалом агенту.

Остальные строки заполняются по аналогии со счетом-фактурой продавца.

Если агент приобретает товары (работы, услуги) для нескольких покупателей-принципалов, то указание в графе 3 «Количество (объем)» счета-фактуры, выставленного агентом принципалу по приобретенным для него товарам (работам, услугам), меньшего их количества (объема), чем указано в копии счета-фактуры, выставленного агенту продавцом, не является нарушением порядка составления счетов-фактур.

Если агент приобретает товары (работы, услуги) у двух и более продавцов от своего имени, то указываются полные или сокращенные наименования продавцов – юридических лиц в соответствии с учредительными документами, фамилии, имена, отчества индивидуальных предпринимателей и другие необходимые реквизиты через точку с запятой.

Уточним, приведенный порядок распространяется и на агентов, применяющих УСНО? Должен ли агент-«упрощенец» выставлять счет-фактуру на сумму своего вознаграждения?

Да, приведенный порядок распространяется и на агентов, применяющих УСНО.

Поскольку «упрощенцы» по общему правилу не являются плательщиками НДС по правилам гл. 26.2 НК РФ. то счет-фактуру на сумму агентского вознаграждения агент, применяющий УСНО, не выставляет.

С агентом-«упрощенцем» все стало понятно, а что должен делать принципал, применяющий УСНО и получивший счет-фактуру от агента?

Поскольку, как мы уже сказали, «упрощенцы» не являются плательщиками НДС, то принципал счет-фактуру, полученный от агента, нигде не учитывает: он нужен для подтверждения расходов (если применяется объект налогообложения «доходы минус расходы»), а именно расходов по НДС (пп. 8 п. 1 ст. 346.16 НК РФ ).

Если же принципал применяет объект налогообложения «доходы», то данный счет-фактура для целей налогообложения не используется и нужен для полного комплекта документов по сделке.

Могут ли агент и принципал, применяющие УСНО, и продавец товаров (работ, услуг), являющийся плательщиком НДС, заключить соглашение о несоставлении счетов-фактур?

В соответствии с пп. 1 п. 3 ст. 169 НК РФ плательщик НДС обязан составить счет-фактуру при совершении операций, признаваемых объектом обложения НДС. Исключение составляют операции, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со ст. 149 НК РФ. а также подлежащие обложению НДС операции по реализации товаров (работ, услуг) лицам, не являющимся плательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, по письменному согласию сторон сделки.

Таким образом, при наличии соглашения о невыставлении счетов-фактур продавец не будет их выставлять.

Между кем должно быть заключено такое соглашение: между агентом и принципалом или между агентом и продавцом?

Напомним, что основное требование НК РФ в данном случае – это соблюдение письменной формы данного соглашения. Неважно, будет ли это прописано в договоре или это будет отдельный документ.

Поскольку счет-фактура составляется при реализации товаров (работ, услуг) плательщиком НДС, то соглашение о несоставлении счетов-фактур должно быть заключено между продавцом товара и агентом. Не лишним будет указать это и в агентском договоре между агентом и принципалом, чтобы принципал понимал, почему ему не выдается копия счета-фактуры и счета-фактуры не перевыставляются.

Уточним, если в рассматриваемом случае не будут выставляться счета-фактуры при наличии письменного соглашения, то агенту не надо будет их учитывать в журнале учета полученных и выставленных счетов-фактур, представлять в налоговый орган, а также перевыставлять принципалу?

Да. Если будет заключено соглашение между агентом и продавцом (или это положение отражено в договоре), то агент не обязан вести журнал учета полученных и выставленных счетов-фактур и представлять его в налоговый орган. И агент не будет перевыставлять счет-фактуру принципалу. Это значительно сократит документооборот.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыВопрос: В 2015 году действует новый порядок ведения журнала учета полученных и выставленных счетов-фактур, а также их представления в налоговый орган. Как работают новые правила при заключении агентского договора агентом-«упрощенцем»?

По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала (ст. 1005 ГК РФ ).

По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала.

Согласно п. 3.1 ст. 169 НК РФ налогоплательщики, в том числе освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, лица, не являющиеся налогоплательщиками, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), обязаны вестижурнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности.

Лица, не являющиеся налогоплательщиками, налогоплательщики, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, не признаваемые налоговыми агентами, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), обязаны представить в налоговые органы по месту своего учета соответствующий журнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 20‑го числа месяца, следующего за истекшим налоговым периодом (п. 5.2 ст. 174 НК РФ ).

Таким образом, в 2015 году агенты, в том числе «упрощенцы», в случае выставления или получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени агента, обязаны вести журнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности и представлять его в налоговый орган.

Вопрос: Должен ли сдавать налоговую декларацию по НДС агент, применяющий УСНО?

Нет, агент, применяющий УСНО, в данном случае не должен представлять налоговую декларацию по НДС (ст. 174 НК РФ ).

Принципал применяет УСНО, агент – общий режим налогообложения и является плательщиком НДС. Агент реализует товары принципала от своего имени. Должен ли агент выставлять счета-фактуры и вести журнал учета полученных и выставленных счетов-фактур?

Согласно положениям п. 3 ст. 169 НК РФ счета-фактуры обязаны составлять плательщики НДС.

В соответствии с п. 2 ст. 346.11 НК РФ организации, применяющие УСНО, не признаются плательщиками НДС.

Соответственно, при реализации агентом от своего имени товаров, находящихся в собственности принципала – налогоплательщика, применяющего УСНО, агент – плательщик НДС обязан выставить счет-фактуру только на сумму своего вознаграждения. При этом счета-фактуры, выставленные на сумму дохода в виде вознаграждения при исполнении агентских договоров, не подлежат регистрации в журнале учета полученных и выставленных счетов-фактур на основании абз. 4 п. 3.1 ст. 169 НК РФ .

Отметим, что это касается только агентов, которые реализуют товары от своего имени. Для посредников, которые реализуют товары на основании агентского договора от имени принципала, каких‑либо специальных правил учета не установлено.

Вопрос: Рассмотрим такую ситуацию: принципал и агент применяют УСНО.

Агент на основании агентского договора закупает от своего имени для принципала продукцию у юридического лица, применяющего общий режим налогообложения и являющегося плательщиком НДС. Продавец выставляет агенту счет-фактуру с выделенной суммой НДС. Что должен делать агент с этим счетом-фактурой: перевыставить принципалу, отразить в журнале учета полученных и выставленных счетов-фактур или что‑то еще?

Как было сказано выше, плательщик НДС (в нашем случае продавец) обязан выставить счет-фактуру с выделенной суммой НДС. Счет-фактура выставляется агенту.

Агент, получивший данный счет-фактуру, должен отразить его в журнале учета полученных и выставленных счетов-фактур в ч. 2 «Полученные счета-фактуры» и хранить в установленном порядке.

Затем с этого счета-фактуры снимается копия, заверяется агентом и передается принципалу, если счет-фактура выставляется на бумажном носителе. В случае выставления продавцом счетов-фактур в электронном виде принципал должен хранить счета-фактуры, выставленные продавцом указанных товаров (работ, услуг), имущественных прав агенту, полученные агентом и переданные агентом принципалу.

Одновременно агент должен перевыставить счет-фактуру принципалу и отразить его в журнале учета полученных и выставленных счетов-фактур в ч. 1 «Выставленные счета-фактуры».

Порядок выставления данного счета-фактуры прописан в Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость». Отметим следующие особенности заполнения счета-фактуры в рассматриваемом случае:

Остальные строки заполняются по аналогии со счетом-фактурой продавца.

Если агент приобретает товары (работы, услуги) для нескольких покупателей-принципалов, то указание в графе 3 «Количество (объем)» счета-фактуры, выставленного агентом принципалу по приобретенным для него товарам (работам, услугам), меньшего их количества (объема), чем указано в копии счета-фактуры, выставленного агенту продавцом, не является нарушением порядка составления счетов-фактур.

Если агент приобретает товары (работы, услуги) у двух и более продавцов от своего имени, то указываются полные или сокращенные наименования продавцов – юридических лиц в соответствии с учредительными документами, фамилии, имена, отчества индивидуальных предпринимателей и другие необходимые реквизиты через точку с запятой.

Вопрос: Уточним, приведенный порядок распространяется и на агентов, применяющих УСНО? Должен ли агент-«упрощенец» выставлять счет-фактуру на сумму своего вознаграждения?

Да, приведенный порядок распространяется и на агентов, применяющих УСНО.

Поскольку «упрощенцы» по общему правилу не являются плательщиками НДС по правилам гл. 26.2 НК РФ. то счет-фактуру на сумму агентского вознаграждения агент, применяющий УСНО, не выставляет.

Вопрос: С агентом-«упрощенцем» все стало понятно, а что должен делать принципал, применяющий УСНО и получивший счет-фактуру от агента?

Поскольку, как мы уже сказали, «упрощенцы» не являются плательщиками НДС, то принципал счет-фактуру, полученный от агента, нигде не учитывает: он нужен для подтверждения расходов (если применяется объект налогообложения «доходы минус расходы»), а именно расходов по НДС (пп. 8 п. 1 ст. 346.16 НК РФ ).

Если же принципал применяет объект налогообложения «доходы», то данный счет-фактура для целей налогообложения не используется и нужен для полного комплекта документов по сделке.

Вопрос: Могут ли агент и принципал, применяющие УСНО, и продавец товаров (работ, услуг), являющийся плательщиком НДС, заключить соглашение о несоставлении счетов-фактур?

Всоответствии с пп. 1 п. 3 ст. 169 НК РФ плательщик НДС обязан составить счет-фактуру при совершении операций, признаваемых объектом обложения НДС. Исключение составляют операции, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со ст. 149 НК РФ. а также подлежащие обложению НДС операции по реализации товаров (работ, услуг) лицам, не являющимся плательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, по письменному согласию сторон сделки.

Таким образом, при наличии соглашения о невыставлении счетов-фактур продавец не будет их выставлять.

Вопрос: Между кем должно быть заключено такое соглашение: между агентом и принципалом или между агентом и продавцом?

Напомним, что основное требование НК РФ в данном случае – это соблюдение письменной формы данного соглашения. Неважно, будет ли это прописано в договоре или это будет отдельный документ.

Поскольку счет-фактура составляется при реализации товаров (работ, услуг) плательщиком НДС, то соглашение о несоставлении счетов-фактур должно быть заключено между продавцом товара и агентом. Не лишним будет указать это и в агентском договоре между агентом и принципалом, чтобы принципал понимал, почему ему не выдается копия счета-фактуры и счета-фактуры не перевыставляются.

Вопрос: Уточним, если в рассматриваемом случае не будут выставляться счета-фактуры при наличии письменного соглашения, то агенту не надо будет их учитывать в журнале учета полученных и выставленных счетов-фактур, представлять в налоговый орган, а также перевыставлять принципалу?

Да. Если будет заключено соглашение между агентом и продавцом (или это положение отражено в договоре), то агент не обязан вести журнал учета полученных и выставленных счетов-фактур и представлять его в налоговый орган. И агент не будет перевыставлять счет-фактуру принципалу. Это значительно сократит документооборот.

заместитель начальника отдела специальных налоговых режимов Департамента налоговой и таможенно-тарифной политики Минфина

Письмо Министерства финансов РФ

№03-07-09/40 от 23.04.2012

<…> по вопросу составления счетов-фактур агентом, осуществляющим предпринимательскую деятельность на основе агентского договора, предусматривающего реализацию от имени агента товаров принципала, департамент налоговой и таможенно-тарифной политики сообщает.

На основании пункта 1 статьи 169 главы 21 "Налог на добавленную стоимость" Налогового кодекса РФ (далее - Кодекс) при реализации товаров через комиссионера, агента, которые осуществляют реализацию этих товаров от своего имени, счета-фактуры покупателю выставляют указанные комиссионеры и агенты.

Согласно подпункту "в" пункта 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, в строке 2 "Продавец" счета-фактуры, выставляемого при реализации товаров (работ, услуг), указывается полное или сокращенное наименование продавца - юридического лица в соответствии с учредительными документами либо фамилия, имя, отчество индивидуального предпринимателя.

Таким образом, в случае если агент осуществляет реализацию товаров на основании агентского договора, предусматривающего реализацию от имени агента товаров принципала, то в указанной строке 2 счета-фактуры, выставляемого агентом покупателю, указывается полное или сокращенное наименование агента - юридического лица в соответствии с учредительными документами либо фамилия, имя, отчество индивидуального предпринимателя.

Следует отметить, что нормами главы 21 Кодекса указание в счетах-фактурах дополнительных реквизитов (сведений) не запрещено. Поэтому в вышеуказанных счетах-фактурах агент может также указать сведения о принципале, товар которого реализуется агентом, и об агентском договоре .

Что касается заполнения унифицированных форм первичных учетных документов, в том числе товарной накладной по форме № ТОРГ-12, то разъяснения по данным вопросам к компетенции Минфина России не относятся.

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 07.08.2007 № 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора департамента налоговой и таможенно-тарифной политики Министерства финансов РФ Н.А. КОМОВА

В опубликованном письме Минфин России привел разъяснения по вопросу составления счетов-фактур агентом, который ведет предпринимательскую деятельность на основе агентского договора, предусматривающего реализацию от имени агента товаров принципала. В частности, в письме рассматривается порядок заполнения в счете-фактуре строки 2 «Продавец», а также правомерность внесения агентом в упомянутый документ дополнительной строки «Агент с участием в расчетах».

Внесение сведений о продавце

По мнению Минфина России, в рассматриваемом случае в строке 2 счета-фактуры, выставляемого агентом покупателю, указываетсяполное или сокращенное наименованиеагента - юридического лицав соответствии с учредительными документами либо фамилия, имя, отчество индивидуального предпринимателя.

При реализации товаров через комиссионера, агента, которые осуществляют реализацию этих товаров от своего имени, счета-фактуры покупателю выставляют указанные комиссионеры и агенты. Причем в строке 2 «Продавец» счета-фактуры, выставляемого при реализации товаров (работ, услуг), указывается полное или сокращенное наименование продавца - юридического лица в соответствии с учредительными документами либо фамилия, имя, отчество индивидуального предпринимателя. Основания - пункт 1 статьи 169 Налогового кодекса РФ, подпункт «в» пункта 1 Правил заполнения счета-фактуры, применяемого при расчетах по НДС, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137.

Правомерность дополнительной строки

Согласно разъяснениям Минфина России в опубликованном письме нормами главы 21 Налогового кодекса РФ указание в счетах-фактурах дополнительных реквизитов (сведений) не запрещено. Значит, в этих документах агент может также указать сведения о принципале, товар которого реализуется агентом, и об агентском договоре .

Таким образом, внесение агентом в счет-фактуру дополнительной строки «Агент с участием в расчетах» и указание по ней соответствующих сведений - правомерно.

Отметим, что наличие в счете-фактуре дополнительных реквизитов (сведений), не предусмотренных пунктами 5 и 6 статьи 169 Налогового кодекса РФ, а также приложением 1 к постановлению Правительства РФ от 26.12.2011 № 1137, не является основанием для отказа в вычете НДС. Об этом говорится в письме ФНС России от 26.01.2012 № ЕД-4-3/1193. Аналогичный вывод содержится в письме Минфина России в письме от 09.02.2012 № 03-07-15/17.

Регистрация счетов-фактур агентом

Агент, который реализует от своего имени товары, должен зарегистрировать выставленные покупателю счета-фактуры в части 1 журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по НДС.

Агенты не регистрируют в книге продаж счета-фактуры (в т. ч. корректировочные), выставленные ими покупателю при реализации товаров от своего имени, а также счета-фактуры, выставленные ими покупателю при получении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров.

В книге покупок не регистрируются счета-фактуры, полученные агентом от принципала по переданным для реализации товарам, а также по полученной сумме оплаты, частичной оплаты в счет предстоящих поставок товаров.

Счета-фактуры, выставленные принципалу организациями и индивидуальными предпринимателями, которые ведут предпринимательскую деятельность в интересах другого лица по агентским договорам, на сумму своего вознаграждения, а также на сумму оплаты, частичной оплаты в счет предстоящего оказания услуг по таким договорам, регистрируются в книге покупок принципала.

Налоговый консультант А.Ф. Клюев

Счет фактура принципала образец

Реализация услуг по агентскому договору у принципала в «1С:Бухгалтерии 8» (ред. 3.0)Мы начинаем новую серию статей, посвященных отражению в учете операций по агентским договорам и договорам комиссии. Об условиях их составления, а также о том, на что следует обратить внимание сторонам договора, читайте в справочнике Договоры: условия, формы, налоги раздела «Юридическая поддержка» информационной системы 1С:ИТС. В программах «1С:Предприятие» в настоящее время автоматизирован учет всех основных видов посреднических договоров. В предлагаемой статье эксперты «1С» рассказывают об особенностях отражения реализации услуг у принципала в «1С:Бухгалтерии 8» редакции 3.0.

По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные (фактические) действия от своего имени, но за счет принципала или от имени и за счет принципала.

Если агент действует от своего имени, права и обязанности по заключенным им сделкам возникают у агента. Если же агент действует от имени принципала - права и обязанности возникают у принципала.

К отношениям по договору агентирования применяются правила, установленные главой 52 Гражданского кодекса РФ Агентирование. Кроме этого:

Эти нормы могут быть применены, только если они не противоречат нормам, установленным в главе 52 ГК РФ.

Агент обязан отчитываться перед принципалом в порядке и сроки, которые предусмотрены договором (п. 1 ст. 1008 ГК РФ). В отчете отражаются все выполненные агентом действия, в том числе реализованные или приобретенные товары, работы, услуги.

К отчету прилагаются подтверждающие документы, а также счет на агентское вознаграждение (акт о выполненных услугах, счет-фактура).

Согласно статье 1006 ГК РФ принципал обязан уплатить агенту вознаграждение в размере и в порядке, установленных в агентском договоре. По условиям договора агентское вознаграждение может быть удержано агентом из выручки, полученной от реализации товаров или услуг. Выручкой принципала будет сумма, полученная от реализации услуг.

Вознаграждение, выплаченное агенту, включается в расходы принципала.

Отражение операций принципала в программе «1С:Бухгалтерия 8» (ред. 3.0) при реализации услуг по агентскому договору рассмотрим на следующем примере.

ПримерВ рамках агентского договора ЗАО «ТФ Мега» (принципал) предоставляет агенту ЗАО «Платинум» доступ на свой информационный ресурс, посредством которого агент от своего имени реализует третьим лицам - конечным покупателям - комплекс информационных услуг принципала.

В обязанности агента также входит поиск и регистрация клиентов в информационной базе принципала. И агент и принципал применяют общую систему налогообложения (ОСНО) и являются плательщиками НДС.

31 января 2014 года агент ЗАО «Платинум» представил принципалу отчет и комплект подтверждающих документов (акт, счет-фактуру и счет на агентское вознаграждение, копии платежных документов, подтверждающих получение денежных средств от покупателей, а также копии выставленных покупателям счетов-фактур).

Согласно отчету агента в январе 2014 года ЗАО «Платинум» были получены денежные средства и реализован комплекс информационных услуг принципала в следующей хронологии:

10.01.2014 - покупателем «Пользователь 1» перечислены денежные средства за информационные услуги на общую сумму 24 000,00 руб. (в т. ч. НДС 18 %)

13.01.2014 - покупателю «Пользователь 1» оказан комплекс информационных услуг принципала на общую сумму 24 000,00 руб. (в т. ч. НДС 18 %)

23.01.2014 - покупателем «Пользователь 2» перечислены денежные средства за информационные услуги на общую сумму 36 000,00 руб. (в т. ч. НДС 18 %)

24.01.2014 - покупателю «Пользователь 2» оказан комплекс информационных услуг принципала на общую сумму 36 000,00 рублей (в т. ч. НДС 18 %).

В соответствии с заключенным договором, агентское вознаграждение удерживается агентом в размере 10 % от суммы реализации услуг. После удержания агентского вознаграждения денежные средства перечисляются принципалу на расчетный счет.

Настройки параметров учетаЕсли организация ведет деятельность в рамках комиссионной торговли или агентских услуг, то в программе 1С:Бухгалтерия 8 (ред. 3.0) необходимо выполнить соответствующие настройки.

Настроить параметры учета можно из раздела Справочники и настройки учета по гиперссылке Настройка параметров учета на панели навигации.

Для организации ЗАО «ТФ Мега» в Настройках параметров учета на закладке Комиссионная торговля устанавливаем флаг Ведется деятельность по договорам комиссии на продажу (рис. 1).

Рис. 1. Настройка параметров учета для комиссионной торговли (агентских услуг).

Отчет комиссионера (агента) о продажахДля отражения операций реализации услуг принципала, начисления НДС с реализации, а также начисления агентского вознаграждения и удержания его из выручки принципала предназначен документ Отчет комиссионера (агента) о продажах. который доступен из раздела Покупки и продажи по гиперссылке на панели навигации Отчеты комиссионеров о продажах .

Форма документа состоит из нескольких закладок (см. рис. 2). Рассмотрим заполнение реквизитов документа на закладке Главное :

Рис. 2. Заполнение титульных реквизитов отчета агента

На закладке Товары и услуги размещены две связанные друг с другом табличные части (рис. 3):

Рис. 3. Реализованные услуги третьим лицам через агента

В соответствии с требованиями законодательства РФ реализованные агентом услуги указываются в разрезе конечных покупателей и даты совершения операции, то есть даты, указанной в счете-фактуре, выставленном агентом конечному покупателю. После записи документа на эти же даты в программе будут автоматически созданы счета-фактуры, выставляемые принципалом агенту.

В нашем примере в табличной части покупателей добавляем запись и выбираем покупателя Пользователь 1 из справочника Контрагенты. Так как агент выставил счет-фактуру покупателю, то устанавливаем флаг СФ. а в поле Дата СФ - указываем дату выставления документа.

В нижней таблице на закладке Услуги добавляем запись и выбираем элемент из справочника Номенклатура - Информационная услуга тип 1. указываем ее количество, цену и стоимость, а также ставку НДС - 18 % согласно отчету агента. Сумма вознаграждения рассчитывается автоматически для каждой реализованной номенклатурной позиции.

Аналогичным образом добавляем в верхней таблице покупателя Пользователь 2 и заполняем реализованные ему услуги в нижней части таблицы.

На закладке Денежные средства указывается информация о средствах, полученных от покупателей за услуги принципала на основании отчета агента. При утверждении отчета о полученных денежных средствах к принципалу переходит обязанность уплаты НДС в случае предоплаты. Информация о полученных денежных средствах заносится в документ Отчет комиссионера (агента) о продажах вручную. Возможен один из трех вариантов платежей, которые необходимо выбрать в поле Вид отчета по платежам: Аванс, Оплата, Зачет аванса .

Согласно отчету агента, денежные средства, поступившие от заказчиков, были зачтены в течение пяти дней, обязанность начисления НДС с предоплаты у принципала отсутствует, поэтому табличная часть заполняется следующим образом (см. рис. 4):

Рис. 4 Регистрация поступивших денежных средств от третьих лиц

Заполнение закладки Денежные средства важно в случае получения предоплаты от заказчика, а также в случае зачета этой предоплаты. В нашей ситуации информация, отраженная на закладке Денежные средства, носит лишь справочный характер.

На закладке Расчеты указываются счета расчетов с агентом за реализованные услуги принципала, а также счета расчетов за посреднические услуги агента (см. рис. 5).

Рис. 5. Счета расчетов с агентом

Счета расчетов устанавливаются по умолчанию в соответствии со счетами, указанными в настройке Счета расчетов с контрагентами на панели навигации (раздел Покупки и продажи ).

При проведении документа Отчет комиссионера (агента) о продажах в программе формируются следующие проводки:

Дебет 76.09 Кредит 90.01 - на общую сумму реализованных услуг принципала за январь Дебет 90.03 Кредит 68.02 - на сумму начисленного НДС с реализации услуг принципала Дебет 60.01 Кредит 76.09 - на сумму удержанного из выручки принципала агентского вознаграждения Дебет 44.02 Кредит 60.01 - на сумму начисленного агентского вознаграждения без учета НДС Дебет 19.04 Кредит 60.01 - на сумму НДС с агентского вознаграждения.

Для того чтобы определить задолженность агента после удержания агентского вознаграждения, можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами» (рис. 6).

Рис. 6. ОСВ по счету 76.09

Как видно из оборотно-сальдовой ведомости, по дебету счета 76.09 «Прочие расчеты с разными дебиторами и кредиторами» отражена дебиторская задолженность ЗАО «ТФ Мега» в размере 54 000,00 рублей.

Задолженность будет погашена при отражении полученной оплаты от агента за реализованные услуги. Оплату можно зарегистрировать документом Поступление на расчетный счет на основании документа Отчет комиссионера (агента) о продажах .

Учет НДС и регистрация счетов-фактурПри проведении документа Отчет комиссионера (агента) о продажах автоматически создаются документы Счета-фактуры выданные в том количестве, в котором агент выставлял счета-фактуры третьим лицам.

Данные счета-фактуры перевыставляются агенту ЗАО Платинум. причем, в поле Организация указывается принципал ЗАО «ТФ Мега». а в полях Контрагент - конечные покупатели услуг Пользователь 1 (см. рис. 7) и Пользователь 2 .

Рис. 7. Счет-фактура на реализацию, перевыставляемый в адрес агента

Перевыставленные агенту счета-фактуры отражаются в части 1 журнала учета полученных и выставленных счетов-фактур и в книге продаж в соответствии с правилами, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

Что касается полученного счета-фактуры на вознаграждение агента, то документ создается автоматически при регистрации на закладке Главное в документе Отчет комиссионера (агента) о продажах .

Поле Документы-основания заполняется автоматически на основании документа Отчет комиссионера (агента) о продажах .

Для ввода в информационную базу счета-фактуры на основании нескольких документов можно по гиперссылке Изменить перейти в окно Список документов-оснований и, используя кнопку Добавить. выбрать соответствующие документы из открывшегося списка документов-оснований.

Если установлен флаг Отразить вычет НДС в книге покупок. то при проведении документа Отчет комиссионера (агента) о продажах отражается вычет налога на добавленную стоимость по счету-фактуре в Книге покупок проводкой:

Дебет 68.02 Кредит 19.04 - на сумму НДС с вознаграждения агента.

Если флаг не установлен, то вычет НДС отражается регламентным документом Формирование записей книги покупок .

Обратите внимание, что поле Код вида операции заполняется автоматически значением «01» согласно приказу ФНС России от 14.02.2012 № ММВ-7-3/83@ и соответствует приобретенным товарам, работам, услугам (включая посреднические услуги).

Полученный счет-фактура на вознаграждение агента отражается в части 2 журнала учета полученных и выставленных счетов-фактур и в книге покупок в соответствии с правилами, утвержденными Постановлением Правительства РФ от 26.12.2011 № 1137.

Сталкиваясь с ситуацией, когда одной стороне нужно совершить действия в интересах другой стороны, не всегда можно сразу определить, какой именно договор следует заключить.

Законом предусмотрено несколько похожих видов договоров. В информационной системе 1С:ИТС в табличной форме представлена информация, характеризующая сходства и отличия посреднических договоров (поручения, комиссии, агентского договора) от договора возмездного оказания услуг - см. справочник «Договоры: условия, формы, налоги» раздела «Юридическая поддержка» http:// its.1c.ru/db/contracts#content:28842:1

В отношении каждого из перечисленных договоров вы узнаете, кто приобретает права и обязанности по заключенным сделкам, каков порядок выплаты вознаграждения, есть ли какие-либо ограничения, всегда ли исполнитель должен представлять отчеты и каким образом происходит передача исполнения.

Подробная информация, касающаяся договора агентирования, и примерные формы договора и отчета агента также см. на сайте 1С:ИТС.

«Посреднические» счета-фактурыВарламова Виктория Владимировна ,

куратор по вопросам налогообложения и бухгалтерского учета

экспертно-консультационного отдела компании ПРАВОВЕСТ

Журнал "В курсе правового дела ", 2010 год, июнь, спецвыпуск

Многие организации и индивидуальные предприниматели работают с посредниками в рамках договоров поручения, комиссии или агентских договоров. Договоры могут быть заключены как на продажу, так и на покупку товаров (работ, услуг). Как в этих случаях выставляются счета-фактуры, расскажет эта статья.

ПОСРЕДНИК ДЕЙСТВУЕТ ОТ СВОЕГО ИМЕНИ Договоры на продажуПорядок выставления счетов-фактур посредниками, реализующими товары, работы и услуги по договорам комиссии, поручения и агентским договорам, определен пунктом 24 Правил ведения журналов учета полученных и выставленных счетов-фактур… 1 (далее – Правила).

Если посредник действует от своего имени, то по сделке, совершенной с другим лицом, обязанным является именно он 2. Поэтому все документы, сопровождающие сделку, оформляются от имени посредника.

Алгоритм выставления счетов-фактур следующий.

1. Посредник выставляет счет-фактуру в адрес покупателя товаров, работ или услуг так, как будто продавцом товара (работ, услуг) является он сам. Счет-фактура заполняется в обычном порядке, то есть в соответствии со статьей 169 НК РФ. Выставить счет-фактуру нужно в течение 5 дней со дня отгрузки товаров (работ, услуг) или со дня получения предоплаты в счет поставки товаров (работ, услуг), принадлежащих принципалу или комитенту. Посредник ставит дату выписки счета-фактуры в хронологическом порядке, присваивает этому документу свой номер и хранит его в журнале учета выставленных счетов-фактур. В книге продаж этот счет-фактура не регистрируется (конечно, если посредник не выполняет обязанностей налогового агента в соответствии с пунктами 4 и 5 статьи 161 НК РФ).

К сведению! При реализации товаров (работ, услуг) физическим лицам за наличный расчет организациями (предприятиями) и индивидуальными предпринимателями розничной торговли и общественного питания, а также другими организациями, индивидуальными предпринимателями, выполняющими работы и оказывающими платные услуги непосредственно населению, требования по выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы 3.

2. Данные выставленных счетов-фактур передаются комитенту или принципалу. Сроки сообщения такой информации Налоговым кодексом не предусмотрены, поэтому, чтобы комитент или принципал могли своевременно исчислить НДС, целесообразно зафиксировать эти сроки, а также способ передачи данных в договорах. Как правило, посредник передает своим клиентам копии счетов-фактур, выставленных им в адрес покупателей.

3. Комитенты (принципалы) перевыставляют счета-фактуры в адрес комиссионера (агента) – выдают комиссионеру (агенту) счета-фактуры, в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю.

Можно сказать, что комитент (принципал) берет данные счетов-фактур посредника и меняет в них данные о продавце, то есть указывает в строках 2, 2а и 2б свое наименование и место нахождения в соответствии с учредительными документами, а также свой идентификационный номер и код причины постановки на учет. Перевыставленному счету-фактуре комитент (принципал) присваивает свой номер. Счет-фактура хранится в журнале выставленных счетов-фактур и регистрируется в книге продаж.

Обратите внимание! В перевыставленном счете-фактуре комитент (принципал) указывает дату выставления счета-фактуры посредником в адрес покупателя 4 Иначе говоря, какая дата на счете-фактуре посредника, такая же должна быть и на перевыставленном счете-фактуре.

4. Счета-фактуры, полученные от комитента или принципала, посредники хранят в журнале полученных счетов-фактур 5.

По перевыставленному счету-фактуре никто НДС к вычету не принимает. Покупатель, которому посредник реализовал товар (работу, услугу) комитента (принципала), делает это на основании счета-фактуры, выставленного ему посредником.

ООО «Посредник» (комиссионер) заключило с ООО «Комитент» договор комиссии на продажу его товаров. Комиссионер действует от своего имени и за счет комитента.

ООО «Посредник» получило 11 июня 2010 года от ООО «Покупатель» предоплату в счет поставки комиссионных товаров (платежное поручение № 467 от 11.06.2010). ООО «Посредник» выставило в адрес ООО «Покупатель» счет-фактуру на предоплату № 899 от 11.06.2010. Данные счета-фактуры комиссионер передал комитенту по факсу. Комиссионер 25 июня отгрузил в адрес покупателя товары комитента и выставил покупателю счет-фактуру на товары № 1005 также 25 июня.

Комитент перевыставит в адрес комиссионера (ООО «Посредник») счета-фактуры на «предоплату» и на «отгрузку». Независимо от того, когда он фактически это сделает, в счете-фактуре на «предоплату» должна быть указана дата 11.06.2010, а на «отгрузку» – 25.06.2010.

В строке «Продавец» перевыставленных счетов-фактур будет указано: ООО «Комитент». Соответственно будет заполнена строка «Адрес» и «ИНН/КПП продавца».

В строке 5 – «платежное поручение № 467 от 11.06.2010».

Если посредник не является плательщиком НДС или освобожден от этого налога в соответствии со статьей 145 НК РФ, а принципал или комитент – плательщики НДС, то при реализации товаров (работ, услуг), принадлежащих комитенту (принципалу) или при получении предоплаты, предназначенной комитенту (принципалу), они должны выставить счета-фактуры в адрес покупателя и предъявить ему НДС так, как было указано выше. Конечно, если такие операции облагаются НДС в соответствии с главой 21 НК РФ. При этом факт выставления счетов-фактур не приводит к обязанности комиссионера уплачивать в бюджет налог на добавленную стоимость по товарам (работам, услугам), реализуемым комитентом 6.

На сумму своего вознаграждения посредник – неплательщик НДС счет-фактуру не выставляет, а плательщик, освобожденный от этого налога, выставляет счет-фактуру с указанием «без налога (НДС)» 7.

Договоры на покупкуОдно из условий для вычета НДС – наличие счета-фактуры. И если налогоплательщик приобретает товары через агента или комиссионера, действующего от своего имени, то посредник должен перевыставить счет-фактуру, полученный от продавца.

Поскольку ни в НК РФ, ни в Правилах не прописан порядок перевыставления счетов-фактур посредниками, Минфин и ФНС России разъясняют этот вопрос в письмах 8. Они считают целесообразным применять порядок, приведенный в пункте 24 Правил 9. Иными словами, посредники могут перевыставлять счета-фактуры в адрес принципала или комитента.

Как уже говорилось, если посредник действует от своего имени, то все документы, сопровождающие сделку, оформляются на его имя. Он обязан отчитаться перед клиентом об исполнении поручения 10. а клиент – возместить понесенные посредником расходы 11. Свои расходы посредник должен подтвердить документально 12. в том числе и с учетом требований налогового законодательства.

Полученный от продавца счет-фактура хранится у посредника в журнале полученных счетов-фактур и в книге покупок не регистрируется 13.

Агент (комиссионер) выдает принципалу (комитенту) счет-фактуру с отражением в нем показателей счета-фактуры, выставленного продавцом в адрес агента (комиссионера), то есть перевыставляет счет-фактуру. При этом, по мнению Минфина России, такой документ должен быть датирован тем же числом, что и счет-фактура, выставленный продавцом в адрес посредника.

Посредник должен присвоить номер перевыставленному счету-фактуре и зарегистрировать его в журнале выставленных счетов-фактур. В какой срок необходимо это сделать, законодательство не регламентирует. Однако затягивать с этим не стоит. Ведь от наличия счета-фактуры зависит право на вычет НДС у принципала (комитента).

На наш взгляд, посредника не должно смущать, что дата счета-фактуры не соответствует фактической дате составления такого документа. Он может выставить в адрес принципала счет-фактуру 10 июня с датой «5 июня», если такая дата указана в счете-фактуре продавца. Но, чтобы не объяснять налоговому инспектору, почему порядковый номер счета-фактуры от 5 июня больше, чем номера счетов-фактур, выставленных с 6 по 9 июня, лучше нумеровать «посреднические» счета-фактуры отдельно. Например, составными номерами с литерой «П».

Обособленная нумерация таких счетов-фактур удобна и для внутреннего контроля: поскольку перевыставленные счета-фактуры в книге продаж не регистрируются, бухгалтеру будет сразу понятно, почему данные журнала учета выставленных счетов-фактур расходятся с данными книги продаж.

Порядок присвоения номеров перевыставленным счетам-фактурам нужно отразить в учетной политике.

В перевыставленный счет-фактуру данные переносятся из соответствующих строк счета-фактуры, выставленного продавцом в адрес посредника. Можно сказать, сохраняются реквизиты продавца (строки 2 «Продавец», 2а «Адрес» и 2б «ИНН/КПП продавца»), грузоотправителя, грузополучателя и табличная часть (графы 1–11). Однако в строках 6 «Покупатель», 6а «Адрес» и 6б «ИНН/КПП покупателя» посредник укажет данные о принципале (или комитенте).

Таким образом, перевыставленный счет-фактура будет отличаться от счета-фактуры, полученного посредником от продавца, своим номером и реквизитами «Покупатель», «Адрес» и «ИНН/КПП покупателя». Все остальные показатели такого счета-фактуры будут аналогичны.

Если посредник не являлся грузополучателем, то в перевыставленном счете-фактуре о нем не останется никакой информации. Однако, несмотря на это, такой счет-фактура должен быть подписан должностными лицами организации-посредника или посредником-ИП как обычный счет-фактура. То есть на нем должны стоять подписи руководителя и главного бухгалтера организации либо иных лиц, уполномоченных на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации. Комиссионер (агент) – индивидуальный предприниматель подписывает счет-фактуру с указанием реквизитов свидетельства о государственной регистрации этого ИП.

Обратите внимание на порядок заполнения строки 5 «К платежно-расчетному документу». Этот реквизит счета-фактуры обязателен в случае перечисления авансовых платежей. Он заполняется и в счете-фактуре на «предоплату», и в счете-фактуре на «отгрузку», если был получен аванс 14. Как разъясняют Минфин России и налоговая служба, если продавец указал в этой строке реквизиты (номер и дату составления) платежно-расчетного документа или кассового чека, то в перевыставленном счете-фактуре помимо этих реквизитов в строке 5 посредник должен указать и реквизиты (номер и дату составления) платежно-расчетного документа или кассового чека о перечислении принципалом предварительной оплаты агенту 15.

И речь идет не о предварительной оплате агентского или комиссионного вознаграждения, а о перечислении денег посреднику для выполнения поручения принципала (или комитента).

В аналогичном порядке перевыставляются счета-фактуры, полученные посредником при перечислении в адрес продавца предоплаты в счет поставки товаров, работ или услуг для принципала или комитента.

ООО «Посредник» (агент) заключило агентский договор с ООО «Ромашка» (принципал) на приобретение для него товаров. Агент действует от своего имени и за счет принципала.

ООО «Ромашка» платежным поручением № 7956 от 10.06.2010 перечислило 118 000 руб. на счет агента для исполнения поручения. ООО «Посредник» 11 июня перечислило эту же сумму в счет предоплаты под поставку товаров ООО «Продавец» (платежное поручение № 467 от 11.06.2010). ООО «Продавец» выставило в адрес ООО «Посредник» счет-фактуру на предоплату № 899 от 15.06.2010. ООО «Продавец» 25 июня отгрузило в адрес ООО «Посредник» товары на сумму 118 000 руб. (в том числе НДС 18 000 руб.) и выставило в адрес ООО «Посредник» счет-фактуру на товары № 1005 также 25 июня.

Агент перевыставит в адрес ООО «Ромашка» счета-фактуры на «предоплату» и на «отгрузку». Независимо от того, когда он фактически это сделает, в счете-фактуре на «предоплату» должна быть указана дата 15.06.2010, а на «отгрузку» – 25.06.2010.

В строке 5 таких счетов-фактур должно быть указано: «п/п № 7956 от 10.06.2010, п/п № 467 от 11.06.2010».

В строке «Покупатель» перевыставленных счетов-фактур будет указано: ООО «Ромашка». Соответственно будет заполнена строка «Адрес» и «ИНН/КПП покупателя».

Обратите внимание! Сколько счетов-фактур получил посредник от продавца товаров (работ, услуг) при исполнении обязательств в рамках посреднического договора, столько же счетов-фактур он должен перевыставить в адрес принципала или комитента. Как разъяснил Минфин России, выставление единых счетов-фактур по товарам (работам, услугам), приобретенным в течение месяца, ни нормами НК РФ, ни Правилами не предусмотрено 16.

ПОСРЕДНИК ДЕЙСТВУЕТ ОТ ИМЕНИ ПРИНЦИПАЛА ИЛИ ДОВЕРИТЕЛЯЕсли посредник действует от имени доверителя или принципала, то права и обязанности по сделке, совершенной поверенным, возникают непосредственно у доверителя (принципала) 17. Поэтому все документы, сопровождающие сделку по такому посредническому договору, оформляются на имя (или от имени) доверителя или принципала. А значит, именно они должны выставлять счета-фактуры в адрес покупателей, если осуществляют реализацию товаров (работ, услуг) при помощи посредника, а при приобретении товаров (работ, услуг) в рамках таких договоров продавцы должны выставлять счета-фактуры также в адрес доверителя (принципала) 18. Иначе говоря, счета-фактуры оформляются в общеустановленном порядке – как будто доверитель или принципал продают или приобретают товары (работы, услуги) самостоятельно.

1 ) утв. постановлением Правительства РФ от 02.12.2000 № 914

2 ) п. 1 ст. 990, п. 1 ст. 1005 ГК РФ

3 ) п. 7 ст. 168 НК РФ

4 ) приложение № 1 к Правилам ведения журналов учета полученных и выставленных счетов-фактур. утв. постановлением Правительства РФ от 02.12.2000 № 914

5 ) п. 3 Правил ведения журналов учета полученных и выставленных счетов-фактур…

6 ) письмо Минфина России от 28.04.2010 № 03-11-11/123

7 ) п. 5 ст. 168 НК РФ

8 ) письма Минфина России от 17.09.2009 № 03-07-09/47, ФНС России от 04.02.2010 № ШС-22-3/85@

9 ) письмо ФНС России от 04.02.2010 № ШС-22-3/85@

10 ) ст. 999, 1008 ГК РФ

11 ) ст. 1001, 1011 ГК РФ п. 2 ст. 5 Федерального закона от 30.06.2003 № 87-ФЗ «О транспортно-экспедиционной деятельности»

12 ) ст. 999, п. 2 ст. 1008 ГК РФ

13 ) п. 3, 11 Правил ведения журналов учета полученных и выставленных счетов-фактур…

Правила составления счетов-фактур агентамиПостановлением Правительства Российской Федерации от 26.12.2011 № 1137 были установлены новые правила составления счетов-фактур агентами (комиссионерами).

Несмотря на то, что данные правила вступили в силу с 01.04.2012, у многих агентов до настоящего времени возникают вопросы. В настоящей статье попробуем обобщить и разъяснить основные вопросы, возникающие при составлении счетов-фактур агентами, не останавливаясь на выставлении агентами счетов-фактур на сумму собственного вознаграждения, которое осуществляется в общем порядке.

Излагаемые ниже правила применимы и к комиссионерам.

Согласно статье 1005 ГК РФ по агентскому договору одна сторона (агент) обязуется по поручению другой стороны (принципала) за вознаграждение совершить юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

Если агент действует от имени принципала, сложностей с оформлением счетов-фактур не возникает:

Участие агента в рассмотренных ситуациях (в части обязательств, связанных с НДС) может быть сведено лишь к получению от принципала счета-фактуры и передачи его покупателю, или, наоборот, к получению счета-фактуры от продавца и передачи его принципалу.

Если же агент действует от своего имени, на него начинают распространяться требования НК РФ и Постановления № 1137, обязывающие выполнить определенный порядок действий по выставлению счетов-фактур, в первую очередь для того, чтобы принципал, являясь плательщиком НДС, имел возможность исполнить свои обязанности по расчетам с бюджетом по НДС.

Приобретение товаров (работ, услуг)

Для агента, приобретающего товары (работы, услуги), имущественные права для принципала от своего имени, Постановлением № 1137, установлены следующие правила:

1. При получении от продавца товаров (работ, услуг) счета-фактуры, агент должен зарегистрировать ее в части 2 журнала учета полученных и выставленных счетов- фактур (п. 11 Правил ведения журнала). В книге покупок агент данную счет-фактуру не регистрирует (пп. г п. 19 Правил ведения книги покупок).

2. На основании показателей полученного счета-фактуры агент должен составить собственный счет-фактуру. Счет-фактура составляется с учетом следующих особенностей:

1) в строке 1 указывается дата счета-фактуры, соответствующая дате счета-фактуры, выставляемого продавцом агенту, при этом порядковые номера счетов-фактур указываются агентом в соответствии со своей хронологией (пп. а п. 1 Правил заполнения счета-фактуры)

2) в строке 2 указываются полное или сокращенное наименование продавца - юридического лица в соответствии с учредительными документами, или фамилия, имя, отчество индивидуального предпринимателя (пп. в п. 1 Правил заполнения счета-фактуры)

3) в строке 2а указываются место нахождения продавца в соответствии с учредительными документами, или место жительства индивидуального предпринимателя (пп. г п. 1 Правил заполнения счета-фактуры)

4) в строке 2б указываются идентификационный номер продавца и код причины постановки на учет продавца (пп. д п. 1 Правил заполнения счета-фактуры)

5) в строке 5 указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств агентом продавцу и принципалом агенту (пп. з п. 1 Правил заполнения счета-фактуры).

Подписывается составленный счет-фактура агентом (Письмо Минфина РФ от 02.03.2012 года № 03-07-09/16).

3. Составленный счет-фактура должен быть зарегистрирован агентом в части 1 журнала полученных и выставленных счетов-фактур (п. 7 Правил ведения журнала). В книгу продаж он не вносится (п. 3 Правил ведения книги продаж).

4. Один экземпляр составленного счета-фактуры вместе с заверенной копией счета-фактуры, выставленного продавцом, агент передает принципалу (п. 6 Правил заполнения счета-фактуры, пп. а п. 15 Правил ведения журнала). Если счет-фактура оформлен в электронном виде, то он должен быть передан принципалу по электронным каналам связи.

Размещение дополнительной информации

Комментируя новые правила заполнения счетов-фактур, Минфин РФ, разъяснил, что агент вправе указать в составленном им счете-фактуре в качестве дополнительной информации данные о себе (Письма Минфина РФ от 31.07.2012 № 03-07-09/97, от 02.03.2012 № 03-07-09/16, от 09.02.2012 № 03-07-15/17) и сведения об агентском договоре (например: номера и даты), по которому агент обязался приобрести данные товары (работы, услуги) (Письмо Минфина РФ от 21.06.2012 № 03-07-15/66).

Законодательно порядок отражения дополнительной информации в счете-фактуре до настоящего времени не установлен. При этом, Минфин РФ подтверждает, что указание в счетах-фактурах дополнительных реквизитов (сведений) нормами налогового законодательства не запрещено (Письма Минфина РФ от 19.07.2012 № 03-07-11/140, от 19.07.2012 № 03-07-11/141, от 09.02.2012 № 03-07-15/17). Вместе с тем, никаких конкретных разъяснений финансового ведомства по вопросам отражения дополнительной информации в обновленной форме счета-фактуры, нет. Однако, в совместном Письме Минфин РФ и ФНС от 18.07.2012 № ЕД-4-3/11915@ посчитали допустимым дополнение счета-фактуры новыми графами 1а и 1б, в которых указан номер прейскуранта и номенклатурный номер товара.

В связи с чем, поскольку налоговое законодательство не предусматривает никаких негативных последствий за несоблюдение последовательности заполнения реквизитов счета-фактуры при наличии в нем обязательных сведений, считаю возможным указание сведений об агенте и об агентском договоре в дополнительных строках, например, между строками о продавце и грузоотправителе: 2в, 2г, 2д и т.д. или в другой последовательности, которая, по мнению организации, будет наиболее уместной.

Недавно Минфин РФ дал однозначные разъяснения, что основания для составления сводных счетов-фактур агентом, приобретающим товары от своего имени у разных продавцов, в настоящее время отсутствуют (Письма Минфина РФ от 31.07.2012 № 03-07-09/97 и от 21.06.2012 № 03-07-15/66). Следует констатировать, что иной позиции по этому вопросу не может быть, поскольку счет-фактура в соответствии с Постановлением № 1137 должен содержать данные о продавце. Следовательно, в одном счете-фактуре может быть информация только об одном продавце.

Следует отметить, что в случае приобретения товаров (работ, услуг) у одного продавца для одного принципала, выставившего несколько счетов-фактур, полагаю, перевыставлен должен быть каждый из них, составление одного счет-фактуры за отчетный период будет неправильным, поскольку в этом случае не будет соблюдаться требование о соответствии даты счета-фактуры.

Бывают ситуации, когда, наоборот, агенты приобретают товары (работы, услуги) у одного продавца в интересах разных принципалов. Разъяснений по вопросу о том, как перевыставлять счета-фактуры в этой ситуации ни Минфин РФ и налоговые органы не давали.

Вместе с тем, полагаю, что в этом случае при получении от продавца счета-фактуры на общую сумму, агент должен составить несколько счетов-фактур: отдельно для каждого покупателя - принципала.

В каждой из таких счетов-фактур агенту следует указать данные о продавце: его наименование, адрес, ИНН и КПП. Даты всех счетов-фактур агента и дата счета-фактуры продавца должны совпадать, нумерация у каждого счета-фактуры будет своя. Также различия будут, соответственно, в данных о покупателе и о расчетных документах. Кроме того, счета-фактуры будут отличаться показателями граф 3 (количество (объем услуг)), 5 (стоимость без НДС), 8 (НДС), 9 (стоимость с НДС), а также, возможно, показателями графы 1 (наименование товара (описание выполненных работ, оказанных услуг), имущественного права).

Поскольку ни одна из норм законодательства не устанавливает, что агент должен выписать принципалу счет-фактуру, абсолютно идентичную полученной от продавца, такой порядок перевыставления счетов-фактур агентом не нарушает требований НК РФ и Постановления № 1137.

Реализация товаров (работ, услуг)

Агент, реализующий товары (работы, услуги), имущественные права принципала от своего имени, выставляет покупателю счет-фактуру, составленную в общем порядке, т.е. указывает свои данные в качестве продавца, а также дату и номер счета-фактуры в соответствии со своей хронологией.

Выставленный счет-фактура должен быть зарегистрирован агентом в части 1 журнала учета полученных и выставленных счетов-фактур (пункт 7 Правил ведения журнала), в книгу продаж он не вносится (абзац 6 пункта 20 Правил ведения книги продаж).

Поскольку принципал, реализующий товары (работы, услуги) через агента должен выписать свой счет-фактуру, в котором указать дату выписки счета-фактуры агента, данные о покупателе и иные данные в соответствии с выставленным агентом счетом-фактурой, агент должен сообщить принципалу показатели выставленного им счета-фактуры. При этом, как следует из положений Постановления № 1137 и разъяснений Минфина РФ (Письма Минфина РФ от 27.07.2012 № 03-07-09/92 и от 15.05.2012 № 03-07-15/51) обязанность по предоставлению агентом принципалу выставленных им заверенных копий счетов-фактур, а также по хранению принципалом таких копий не установлена. Следовательно, агент может сообщить необходимую принципалу информацию в любой форме.

На основе показателей, переданных агентом, принципал оформляет новый счет-фактуру, датированный той же датой, что счет-фактура, сформированный агентом. В качестве покупателя при этом также указывается реальный покупатель, а не агент. Перевыставленный счет-фактуру принципал регистрирует в части 1 журнала счетов-фактур (пункт 7 Правил ведения журнала), а также в книге продаж (пункт 20 Правил ведения книги продаж) и передает агенту.

Получив данный документ, агент регистрирует его в части 2 журнала учета счетов-фактур (пункт 11 Правил ведения журнала).

При получении предоплаты от покупателя порядок выставления агентом счетов-фактур и их регистрации сохраняется.

Агентов, находящихся на УСН всегда интересовал вопрос о необходимости составления ими счетов-фактур. Официальная позиция заключалась в том, что агенты, применяющие УСН и реализующие / приобретающие товары (работы, услуги) комитента, выставляют / перевыставляют счета-фактуры. При этом неоднократно отмечалось, что на основании выставленных применяющими УСН агентами счетов-фактур покупатели товаров вправе применить налоговый вычет (Письма Минфина РФ от 26.03.2012 № 03-07-11/82, от 16.05.2011 № 03-07-11/126).

В Письме Минфина РФ от 28.04.2010 № 03-11-11/123 применительно к комиссионерам содержится вывод, что данный порядок оформления счетов-фактур не приводит к обязанности комиссионера уплачивать в бюджет НДС по товарам (работам, услугам), реализуемым комитентом. Указанный вывод подтвержден и арбитражной практикой (Постановление ФАС Северо-Западного округа от 09.07.2009 по делу № А52-4681/2008).

Однако, если говорить об обязанности по выставлению счетов-фактур, то следует учитывать, что статьей 168 НК РФ такая обязанность возложена на налогоплательщиков НДС. Однако, на основании пункта 2 статьи 346.11 НК РФ организации, применяющие УСН, налогоплательщиками НДС не признаются, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, а также НДС, уплачиваемого в соответствии со статьей 174.1 НК РФ.

Следовательно, обязанность по выставлению покупателю товаров (работ, услуг) соответствующих счетов-фактур на плательщиков УСН не распространяется, вследствие чего нет никаких законных оснований считать, что на них распространяются положения Постановления № 1137.

Таким образом, обязать агентов, применяющих УСН, руководствоваться требованиями Постановления № 1137 и выставлять счета-фактуры в соответствии с установленным данным Постановлением порядком, невозможно. Также невозможно привлечь такого агента к налоговой ответственности за отсутствие счетов-фактур.

Вместе с тем, агенты, применяющие УСН при приобретении для принципала товаров (работ, услуг), или при реализации товаров (работ, услуг) принципала могут составлять счета-фактуры в установленном Постановлением № 1137. Налоговые риски для применяющих УСН агентов в случае выставления в рассматриваемых ситуациях счетов-фактур фактически сведены к нулю.

Статьей 120 НК РФ предусмотрена ответственность за грубое нарушение правил учета доходов и расходов и объектов налогообложения.

При этом под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается отсутствие первичных документов, или счетов-фактур, или регистров бухгалтерского учета либо налогового учета, систематическое (два раза и более в течение календарного года), несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

Таким образом, отсутствие счетов-фактур в том случае, когда они должны быть у агента, является одним из оснований для привлечения к ответственности, предусмотренной статьей 120 НК РФ.

Некоторые специалисты полагают, что на агентов (комиссионеров) эта норма не может распространяться, поскольку отсутствие счетов-фактур в этом случае не влечет за собой нарушения правил учета доходов и расходов и объектов налогообложения, т.к. эти счета-фактуры не используются агентами при исчислении налогов.

Вместе с тем, к такому выводу следует подходить критически. Из конструкции статьи 120 НК РФ следует, что правонарушения, ответственность за которые предусмотрена пунктом 1 и 2 статьи 120 НК РФ являются правонарушениями с формальным составом, т.е. необходимость учитывать негативные последствия отсутствует. Поэтому, полагаю, нарушением в этом случае должен признаваться сам факт отсутствия счета-фактуры, если согласно налоговому законодательству этот счет-фактура должен быть у агента.

Иная ситуация с нарушением порядка выставления счетов-фактур. Поскольку нарушение порядка выставления счетов-фактур в статье 120 НК РФ в качестве грубого нарушения не поименовано, следует констатировать, данная статья не позволяет привлечь агента к ответственности за то, что выставленный им счет-фактура при приобретении для принципала товаров (работ, услуг), или при реализации товаров (работ, услуг) принципала составлен не правильно (с нарушением Постановления № 1137).

Однако, агенту не следует забывать, что негативные последствия нарушения агентом требований Постановления 1137 в виде рисков неприменения вычета по НДС, при приобретении агентом товаров (работ, услуг) в интересах принципала - возникнут у принципала, а при реализации товаров (работ, услуг) принципала - у покупателя этих товаров (работ, услуг).

Мы готовы консультировать вас по вопросам налогообложения, а в случае возникновения налогового спора - представлять интересы вашей организации в арбитражном суде.

Что включает в себя агентский договорИногда, для успешной деятельности юридического лица, требуются услуги, которые могут оказать третьи лица. То есть, эти лица будут от лица компании или от своего имени, осуществлять конкретные действия. Они называются — посредниками. С ними необходимо заключить договор на оказание услуги или выполнение работ. Такой договор называется агентским .

Определение агентского договораПравовые отношения по агентскому договору регулируются главой 52 ГК РФ. Согласно ст. 1005 ГК РФ. агентским договором является соглашение (письменное) между двумя сторонами (Агентом и Принципалом) на выполнение услуг или работ.

Принципал — это тот, кому нужны услуги, а Агент — тот, кто берётся их ему предоставить.

Вознаграждение выплачивается за счёт Принципала. Действовать Агент может либо от себя (своего имени), либо от заказчика (Принципала).

Как уплачивается агентское вознаграждение и его размер устанавливается обеими сторонами и прописывается в договоре. Опираясь на ст. 1006 ГК РФ. сроки уплаты также указываются в договоре.

Агент может действовать и от себя (своего имени), и от заказчика (Принципала). От этого зависят права и обязанности сторон. Если Агент действует от своего имени, то и обязанности по договору приобретает он. Но, если, же Агент действует от имени заказчика (Принципала) — то такие обязанности возникают у последнего.

Примеры агентских договоров:

О формуле расчета валовой прибыли можно узнать здесь .

Условия заключения агентского договораОбязательными условиями для заключения такого рода договоров являются:

Согласно ст. 1008 ГК РФ. Агент должен отчитываться перед Принципалом. Отчёты он предоставляет в таком порядке, в котором предусмотрено договором и действующим законодательством.

Агент должен прикладывать к отчёту документы, которые могут подтвердить его расходы. Агент может отчитываться по мере выполнения условий договора (например, раз в неделю), а может при полном выполнении договора. Такие условия также прописываются в договоре.

Если Принципал не согласен с какими-то расходами Агента, то о своих возражениях он должен сообщить в течение месяца со дня получения такого отчёта. Это регулируется п. 3 ст. 1008 ГК РФ .

Бухгалтерский учёт по агентскому договоруЕсли юридическое лицо выступает Агентом или Принципалом, то оно должно отразить заключение агентского договора в бухгалтерском учёте.

Бухгалтерский учёт у АгентаРасчёты с Принципалом отражаются у Агента на сч. 76. Вознаграждение, которое Агент получает от Принципала, не учитываются на сч. 90, так как не являются выручкой.

Проводки по учёту вознаграждения от Принципала :

Все расходы по агентскому договору отражаются у Принципала на сч. 76 — вознаграждение Агента и возмещаемые расходы.

Проводки для учёта вознаграждения Агенту :

Если фирма является Агентом, то учёт НДС. согласно ст. 156 НК РФ. идёт только с вознаграждения. которое уплачивает Принципал.

В целях налогообложения для отчётности по НДС, Агент хранит счета-фактуры, полученные от поставщика для Принципала по договору. Хранятся эти счета-фактуры в книге продаж.

Агент выставляет счёт-фактуру покупателю по факту реализации. Основанием для этого является Агентский договор.

Документ Агент составляет от своего имени, то есть выступает в качестве продавца. Реквизиты указывает свои. Такой счёт-фактура в книге продаж не учитывается. Затем Агент делает копию документа и передаёт её Принципалу. Он выступает в качестве продавца.

На основании копии продавец (то есть Принципал) выставляет Агенту, соответственно, свой счёт-фактуру. Но в этом документе, в качестве покупателя указывается не Агент, а конечный покупатель. Эту счёт-фактуру Принципал отражает в свое книге продаж, а также в журнале учёта этих документов. Агент же не отражает в книге покупок, но регистрирует в журнале.

Эти два документа должны совпадать по дате. После этого Агент выставляет продавцу счёт-фактуру на сумму своего вознаграждения. Это документ он регистрирует и в журнале, и в книге продаж.

Если Агент действует от себя. то право на вычет «входящего» НДС, принадлежит Принципалу. При этом счета-фактуры, которые выставляются покупателем Агенту на его имя, он после учёта их у себя в журнале, перевыставляет их Принципалу. То есть, в документах у Агента продавцом является Агент.