Рейтинг: 4.1/5.0 (1923 проголосовавших)

Рейтинг: 4.1/5.0 (1923 проголосовавших)Категория: Бланки/Образцы

Нежилое помещение передается в аренду на основании письменно составленного и подписанного обеими сторонами Договора аренды нежилого помещения (скачать пример). Договор аренды любого нежилого помещения (целого здания или сооружения, либо части здания или сооружения) заключенный на срок один год и более подлежит обязательной государственной регистрации. (1) Государственная регистрация нежилого помещения осуществляется в соответствии с Федеральным законом от 21.07.1997 № 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним".

Следует учесть. что период с 1 числа месяца текушего года по 30(31) число предыдущего месяца следующего года признается равным 1 году (например, с 01 мая 2011 года по 30 апреля 2012 года). (2)

Одновременно арендатору здания или сооружения передаются права пользования на земельный участок. который занят передаваемой в аренду недвижимостью, на срок равный сроку аренды. Причем, если земельный участок, на котором расположен объект аренды, не принадлежит арендодателю на праве собственности, то согласия владельца данного земельного участка на аренду находящейся на ней недвижимости не требуется. если это не противоречит закону или договору с собственником участка (ст.652 Гражданского Кодекса РФ).

Если договор аренды нежилого помещения предусматривает последующий переход права собственности на данное нежилое помещения к арендатору, то такой договор заключается по форме Договора купли-продажи (ст. 609 Гражданского Кодекса РФ).

Условия, которые обязательно должны быть оговорены в договоре аренды нежилого помещения:

1. Данные, позволяющие четко определить нежилое помещение, передаваемое в аренду.

Такими данными в частности являются: адрес нахождения нежилого помещения (местонахождение), его площадь, номер помещения (если в аренду передается часть помещения). Приложением к договору аренды нежилого помещения должен быть соответствующий план (экспликация) арендуемых помещений.

Кроме того, во избежание риска признания договора аренды части нежилого помещения незаключенным из-за отсутствия признаков объекта аренды, приложением к договору должен быть кадастровый паспорт арендуемого помещения (части помещения), выданный органом кадастрового учета. (3)

Для торговых организаций. применяющих систему налогообложения в виде единого налога на вмененный доход (ЕНВД), в прилагаемых планах к договору аренды необходимо четко разделить торговые помещения от прочих помещений, не являющихся торговыми. Это позволит избежать споров с налоговыми органами.

Если договор аренды не определяет срок. на который нежилое помещение передается в аренду, то считается, что договор аренды заключен на неопределенный срок. Это значит, что договор может быть расторгнут в любое время по инициативе любой из сторон. При этом необходимо письменно уведомить другую сторону за три месяца. Договором можно установить иной срок для предупреждения о прекращении договора аренды, заключенного на неопределенный срок. При этом следует учитывать, что если срок такого договора аренды нежилых помещений (как отдельно стоящих зданий и сооружений, так и части нежилых помещений) достигнет периода равного одному году и более. то договор может быть признан незаключенным. если отсутствуе т его государственная регистрация .

Договором аренды нежилого помещения в обязательном порядке определяется порядок, условия и сроки внесения арендной платы. Если договором аренды нежилого помещения не оговорен размер арендной платы. то договор считается незаключенным (ст.654 Гражданского Кодекса РФ).

• платежей в твердой сумме;

• доли от полученных в результате использования арендованного помещения продукции или доходов;

• предоставления арендатором определенных услуг;

• передачи в собственность или в аренду арендодателю определенной вещи;

• затрат на улучшение арендованного помещения;

• иных видов оплаты, представляющих из себя сочетание указанных форм или совершенно других форм.

В соответствии с п.3 ст.614 Гражданского Кодекса РФ размер арендной платы может быть изменен по соглашению сторон, но не более, чем один раз в год. При этом следует учитывать нижеследующее. Законодательство предоставляет право предусматривать в договоре различные формы арендной платы. В том числе, договором можно предусмотреть, не просто размер арендной платы, а постоянный механизм и способ ее расчета .(2)

Например, арендная плата за месяц может быть равна твердой сумме, определенной сторонами, умноженной на индекс инфляции, действующий на дату оплаты, или арендная плата может рассчитываться исходя из установленного на дату оплату курса иностранной валюты к рублю и т.п. Наиболее распространен вариант, когда арендная плата состоит их двух частей: постоянной, представляющей из себя неизменную плату за арендуемые помещения, и переменной, равной сумме рассчитанных за месяц коммунальных платежей.

Очевидно, что при таких, определенных договором способах (механизмах) расчета арендной платы, сумма арендной платы будет разной каждый месяц, за счет изменения переменных величин (индекса инфляции, курса валют, коммунальных платежей и т.д.).

Но в данном случае. положения ст.614 Гражданского Кодекса РФ о невозможности изменения арендной платы более чем один раз в год, не применимы. Поскольку стороны установили договором условия постоянного механизма расчета арендной платы, и ее фактическое ежемесячное изменение представляет собой исполнение данного условия.(2) В таких случаях ограничение на изменение размера арендной платы не более чем один раз в год, распространяется лишь на постоянную часть арендной платы.

Следует отметить, что оплата арендатором только одних коммунальных платежей, не является формой арендной платы и может привести к признанию договора аренды не заключенным по основанию отсутствия размера арендной платы. (2)

2) В договоре обязательно должно быть прописано: включен ли НДС в сумму арендной платы. При этом если арендная плата включает в себя НДС, то необходимо указать его размер. Это позволит избежать как споров с налоговыми органами, так и ненужных недоразумений с арендодателем.

4. Условия оплаты коммунальных платежей.

Возможны несколько способов оплаты коммунальных платежей по договору аренды нежилого помещения.

1) Коммунальные платежи входят в состав арендной платы. Отдельной частью они не выделены. Арендная плата – постоянная величина, в которую входит, в том числе, некая усредненная сумма коммунальных платежей. В данном случае возможны трудности в определении постоянной суммы коммунальных платежей в составе арендной платы и обоснованности данной суммы как для арендатора, так и для налоговых органов.

2) Коммунальные платежи входят в состав арендной платы переменной частью. Т.е. арендная плата состоит из двух частей. постоянной величины – платы за арендуемую площадь, и переменной величины, равной фактической сумме коммунальных услуг, потребленных арендатором за месяц.

При этом необходимо согласовать в договоре аренды порядок расчета коммунальных платежей, входящих в состав арендной платы. Наиболее распространены варианты, когда, сумма коммунальных платежей ежемесячно определяется на основании показания приборов или рассчитывается пропорционально арендуемой площади .

Причем в целях подтверждения обоснованности расходов у арендатора, необходимо закрепить в договоре аренды нежилого помещения обязанность арендодателя предоставлять расчет. согласованной с арендатором формы, с приложением копий подтверждающих документов от снабжающих организаций.

3) Коммунальные платежи не входят в состав арендной платы. а оплачиваются арендатором отдельно, сверх арендной платы. Договором аренды оговаривается, в каком порядке будут оплачиваться арендатором коммунальные платежи:

• по счетам снабжающих организаций, на основании договоров, заключенных с ними арендатором напрямую (идеальный с точки зрения налогообложения, но не всегда возможный вариант);

• путем возмещения коммунальных расходов арендодателю, который оплачивает их на основании своих договоров, заключенных со снабжающими организациями и перевыставляет счета арендатору в сумме потребленных им услуг.

При этом также необходимо согласовать в договоре порядок возмещения коммунальных расходов либо на основании показателей приборов, либо в ином расчетном порядке, например, пропорционально занимаемой площади.

В данном случае также необходимо представление арендатору подтверждающих документов. расчет, согласованной с арендатором формы, с приложением копий документов от снабжающих организаций. Следует отметить, что ранее именно этот вариант был наиболее распространен, но в настоящее время, в связи с неоднозначной ситуацией с налогообложением. от данного способа целесообразно отказаться.

5. Ремонт арендованного нежилого помещения

Гражданский Кодекс РФ предусматривает обязанность арендодателя производить капитальный ремонт сданного в аренду нежилого помещения и обязанность арендатора производить за свой счет текущий ремонт арендуемого помещения. Статьей 616 Гражданского Кодекса предусмотрены действия арендатора, в случае если арендодатель не исполняет своих обязанностей по капитальному ремонту арендованного помещения. Договором аренды можно оговорить, каким именно правом воспользуется арендатор, в случае необходимости провести капитальный ремонт самостоятельно.

1. Подлежит ли возмещению арендодателем стоимость текущего ремонта, произведенного арендатором.

2. Возмещаются ли арендодателем произведенные арендатором с его согласия капложения в форме неотделимых улучшений арендуемого нежилого помещения.

Следует учитывать, что все неотделимые улучшения. произведенные арендатором без согласия арендодателя (лучше письменного) возмещению не подлежа т (ст.623 Гражданского Кодекса РФ).

На практике часто возникают трудности с отнесением проводимого ремонта к текущему или капитальному. Правильно определить характер проводимых ремонтных работ поможет раздел 3 Положения Госстроя СССР от 29.12.1973 года № 279 (скачать весь документ). Данный документ, несмотря на дату выпуска, является практически единственным действующим документом, дающим более или менее подробную характеристику текущего и капитального ремонта.(14)

6. Ответственность арендодателя на случаи возникновения спорных ситуаций вокруг объекта аренды с третьими лицами

На практике могут возникнуть ситуации, когда по причине недобросовестности арендодателя или по независящим от него и арендатора причинам, может быть утрачено право и возможность использовать арендуемый объект недвижимости. Такая ситуация возможна если в отношении арендуемого нежилого помещения будут предъявлены судебные претензии третьими лицами (арест, оспаривание договора аренды и т.п.). Видится целесообразным включение в договор аренды нежилого помещения ответственности арендодателя в виде штрафов и/или возмещения убытков за возможное введение в заблуждение арендатора относительно юридической чистоты нежилых помещений, передаваемых в аренду.

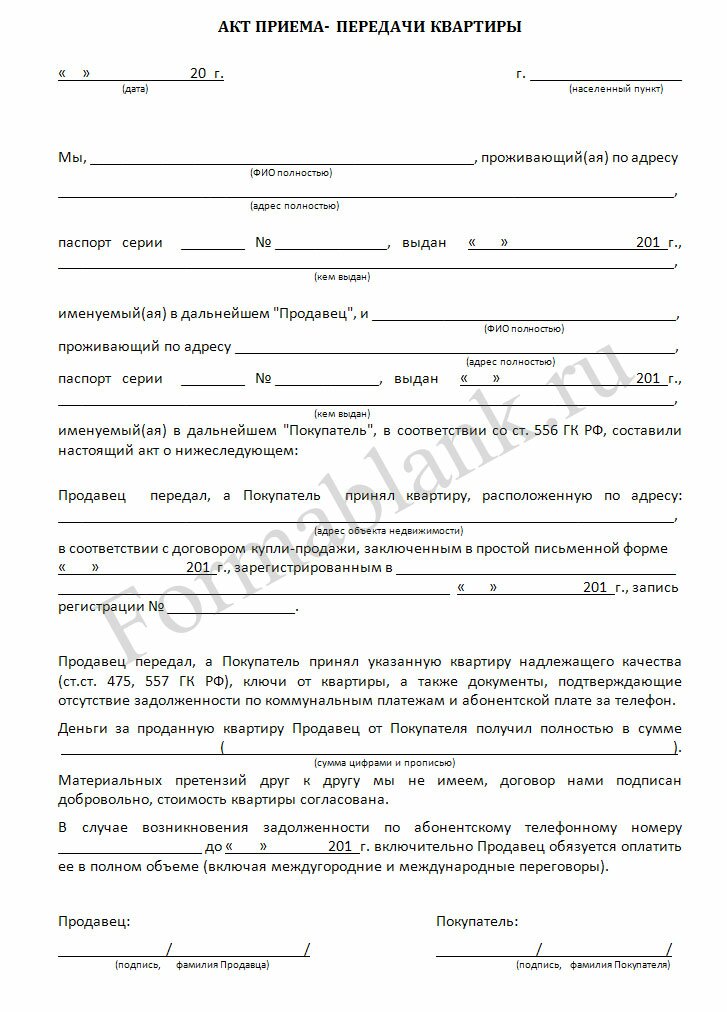

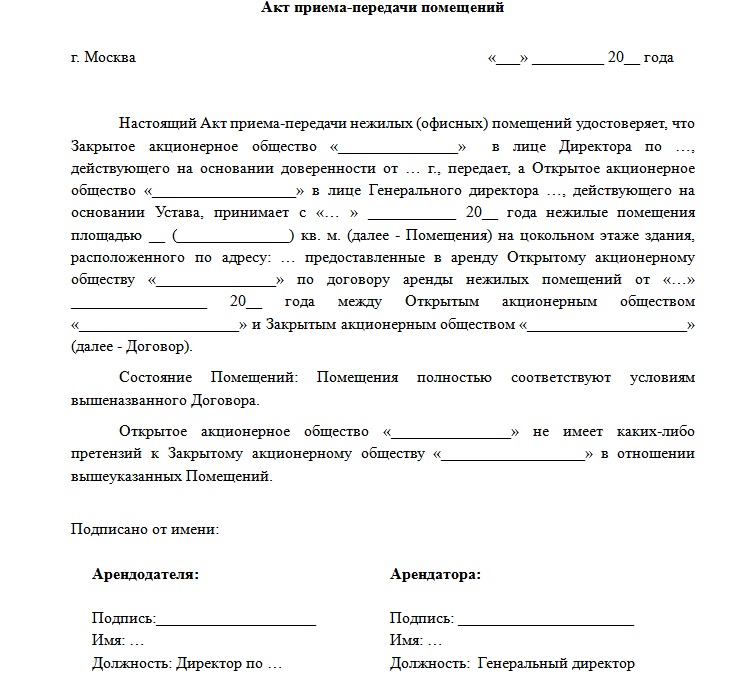

Акт приема-передачи арендуемого нежилого помещения является обязательной составной частью договора аренды. Подписанный обеими сторонами Акт приема-передачи подтверждает факт передачи объекта аренды в пользование арендатору с даты подписания данного акта. Аналогично, объект аренды считается возвращенным арендодателю с даты подписания Акта приема-передачи. Судебная практика подтверждает, что основанием для начала и окончания взимания арендной платы является не фактическая передача нежилого помещения, а именно дата подписанного сторонами Акта приема передачи (2) .

Кроме того, во избежание спорных ситуаций с арендодателем необходимо достаточно подробно и, при необходимости, с приложением фото, описать в Акте приема-передачи состояние объекта аренды, его характеристики, потребность в ремонте. Целесообразно также указать значения и показания приборов учета коммунальных услуг.

Следует учитывать положения статьи 612 Гражданского Кодекса РФ: арендодатель отвечает за недостатки нежилого помещения, сданного в аренду. Но если недостатки сдаваемого в аренду нежилого помещения были оговорены договором аренды, и арендатору было о них известно. то ответственности за них арендодатель не несет.

8. Основания для досрочного расторжения договора аренды

В одностороннем порядке договор аренды нежилого помещения может быть расторгнут только в судебном порядке. Основания для досрочного расторжения установлены статьями 619 и 620 Гражданского Кодекса РФ. Но в договор аренды могут быть включены дополнительные основания для одностороннего расторжения договора. Причем целесообразно конкретно перечислить какие дополнительные существенные нарушения договора одной из сторон являются основанием для расторжения договора в одностороннем порядке другой стороной.

9. Ежемесячные акты оказанных услуг

Является целесообразным также включить в договор аренды обязанность ежемесячногопредставления арендодателем арендатору Акта оказанных услуг (Акта приема-сдачи услуг). В соответствии с разъяснениями налоговых органов (4) счет-фактура арендодателем на услуги аренды нежилого помещения составляется на основании первичного документа. В данном случае таким первичным документом является Акт оказанных услуг. Следует учесть, что данный Акт должен содержать обязательные реквизиты, предусмотренные п.2 ст.9 Закона «О бухгалтерском учете». А именно: наименование документа, дату составления документа, наименование организации, от имени которой составлен документ, содержание хозяйственной операции, измерители хозяйственной операции в натуральном и денежном выражении, наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, личные подписи указанных лиц.

Отсутствие ежемесячного Акта оказанных услуг по аренде нежилого помещения, являющегося первичным документом, фактически подтверждающим, что услуга приобретена, может послужить основанием для отказа в применении налоговых вычетов по НДС (4), а также может привести к возникновению вопросов по подтверждению первичными документами расходов, в целях налогообложения прибыли .

Далее:Минимизация налоговых рисков при аренде нежилых помещений

Добавить комментарийУважаемые посетители. Ваш комментарий появится после его проверки модератором сайта. Обращаем Ваше внимание: сайт направлен на размещение информации, наиболее интересной и полезной для максимального количества посетителей. Поэтому комментарии, содержащие недовольства и возмущения жизнью, законодательством, правительством, и т.д. а также малоинформативные общие рассуждения, флуд и риторические вопросы, публиковаться не будут. Ответы на Ваши вопросы также будут опубликованы только, если тема, поднятая данным вопросом, интересна большинству посетителей и ранее ответ на данный вопрос не давался. Даже если Ваш вопрос не опубликован, ответ на него, по мере возможности, мы можем дать лично на e-mail, который указывается Вами при написании комментария (e-mail нигде не публикуется).

В очередной раз Минфин и ФНС не могут совместно определиться.

Вопрос: Общество с ограниченной ответственностью арендует нежилое помещение по договору аренды, заключенному на срок менее года, с обязанностью арендатора ежемесячно уплачивать арендную плату. Помещение принято от арендодателя по акту приема-передачи.

Является ли обязательным ежемесячное составление акта (выполненных работ, оказанных услуг) для подтверждения расходов и списания арендной платы? Если ежемесячное составление акта (выполненных работ, оказанных услуг) не является обязательным, то достаточно ли только счета-фактуры и платежного документа?

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 7 июня 2006 г. N 03-03-04/1/505

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу документального подтверждения в целях налогообложения прибыли расходов организации в виде арендных платежей, уплачиваемых в связи с договором аренды нежилого помещения, заключенным на срок менее одного года, и сообщает следующее.

В соответствии с пп. 10 п. 1 ст. 264 Налогового кодекса Российской Федерации (далее - Кодекс) к прочим расходам, связанным с производством и (или) реализацией, относятся арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество, а также расходы на приобретение имущества, переданного в лизинг.

При этом согласно п. 1 ст. 252 Кодекса расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Статья 606 Гражданского кодекса Российской Федерации определяет, что по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

В соответствии со ст. 614 Гражданского кодекса Российской Федерации арендатор обязан своевременно вносить плату за пользование имуществом (арендную плату). Порядок, условия и сроки внесения арендной платы определяются договором аренды. В случае, когда договором они не определены, считается, что установлены порядок, условия и сроки, обычно применяемые при аренде аналогичного имущества при сравнимых обстоятельствах.

Согласно ст. 313 Кодекса подтверждением данных налогового учета являются, в частности, первичные учетные документы (включая справку бухгалтера).

Пунктами 1 и 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" установлено, что все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты: наименование документа; дату составления документа; наименование организации, от имени которой составлен документ; содержание хозяйственной операции; измерители хозяйственной операции в натуральном и денежном выражении; наименования должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления; личные подписи указанных лиц.

Таким образом, размер арендных платежей и порядок их перечисления устанавливаются договором аренды, заключенным в порядке, установленном гражданским законодательством. Документальным подтверждением произведенных расходов могут быть первичные учетные документы, составленные в соответствии с требованиями Федерального закона "О бухгалтерском учете".

При этом, по нашему мнению, ежемесячное составление акта об оказании услуг по аренде недвижимого имущества является обязательным.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

А.И.ИВАНЕЕВ

07.06.2006

А вот ФНС. Причём, в отличие от Иванеева, хоть как-то аргументировали.:

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 5 сентября 2005 г. N 02-1-07/81

О ПОДТВЕРЖДЕНИИ ХОЗЯЙСТВЕННЫХ ОПЕРАЦИЙ

ПЕРВИЧНЫМИ УЧЕТНЫМИ ДОКУМЕНТАМИ

Вопрос. В соответствии со статьями 21 и 32 Налогового кодекса Российской Федерации и Положением о Федеральной налоговой службе, утвержденным Постановлением от 30.09.2004 N 506, просим дать письменное разъяснение по следующим вопросам.

В ходе реализации лизинговых сделок организация (далее - Лизингодатель) приобретает в собственность имущество и предоставляет его за определенную плату (лизинговый платеж) во временное владение и в пользование другой организации (далее - Лизингополучатель). Графиком платежей предусмотрена помесячная оплата лизинговых платежей. Договором лизинга предусмотрено, что имущество учитывается на балансе Лизингодателя. Договором лизинга не предусмотрено ежемесячное подписание актов выполненных работ на сумму лизингового платежа.

1. Правомерно ли требование Межрайонной инспекции Федеральной налоговой службы об обязательном ежемесячном составлении первичного документа в виде подписанного двустороннего акта между Лизингодателем и Лизингополучателем для обоснования правомерности отнесения Лизингополучателем в налоговом учете суммы лизингового платежа на прочие расходы в соответствии со статьей 264 Налогового кодекса?

2. Является ли достаточным для подтверждения правомерности отнесения арендной платы на прочие расходы в соответствии со статьей 264 Налогового кодекса наличие следующих документов:

- договора аренды;

- акта приема-передачи помещения;

- счета на оплату, выставленного арендодателем;

- платежных документов, подтверждающих оплату этого счета;

- счета-фактуры?

Ответ. Федеральная налоговая служба сообщает следующее.

В соответствии с пунктом 1 статьи 252 Налогового кодекса Российской Федерации (в редакции, действовавшей до 1 января 2005 года) (далее - Кодекс) расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, - убытки), осуществленные (понесенные) налогоплательщиком.

Все хозяйственные операции организации должны соответствовать требованиям статьи 9 Федерального закона от 21.11.96 N 129-ФЗ "О бухгалтерском учете".

Согласно подпункту 10 пункта 1 статьи 264 Кодекса, к прочим расходам, связанным с производством и реализацией, относятся арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество. В случае если имущество, полученное по договору лизинга, учитывается у лизингополучателя, арендные (лизинговые) платежи признаются расходами за вычетом сумм начисленной в соответствии со статьей 259 Кодекса по этому имуществу амортизации.

При этом, согласно подпункту 3 пункта 7 статьи 272 Кодекса, датой осуществления внереализационных и прочих расходов признается, если иное не установлено статьями 261, 262, 266 и 267 Кодекса, дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода, в частности, для расходов в виде арендных (лизинговых) платежей за арендуемое (принятое в лизинг) имущество.

Необходимо учитывать, что сдача имущества в аренду является оказанием услуг.

Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (п. 5 ст. 38 Кодекса).

Соответственно если договаривающимися сторонами заключен договор аренды (лизинга) и подписан акт приема-передачи имущества, являющегося предметом аренды (лизинга), то из этого следует, что услуга реализуется (потребляется) сторонами договора, и, следовательно, у организаций есть основание для включения в состав налоговой базы по налогу на прибыль сумм доходов от реализации такой услуги (арендодатель, лизингодатель) и расходов в связи с потреблением услуги (арендатор, лизингополучатель).

Данные основания возникают у организаций вне зависимости от подписания акта приема-передачи услуги, тем более что требование об обязательном составлении актов приема-передачи услуг в виде аренды (лизинга) ни главой 25 "Налог на прибыль организаций" Кодекса, ни законодательством о бухгалтерском учете не предусмотрено.

Заместитель руководителя

Федеральной налоговой службы

М.П.МОКРЕЦОВ

Вот ещё налоговское хорошее письмо. Москва за нас.

То есть даже счета не обязательны, можно просто платить по договору - и всё ОК, говорит УФНС.

"Московский налоговый курьер", 2006, N 13-14

Вопрос: Организация арендует нежилое помещение под офис и платит арендатору арендные платежи, размер и сроки уплаты которых оговорены договором. Необходимо ли наличие еще каких-либо документов (счетов, актов и т.п.) для подтверждения обоснованности учета расходов по указанному договору аренды в целях налогообложения прибыли?

Ответ:

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

ПО Г. МОСКВЕ

ПИСЬМО

от 22 марта 2006 г. N 20-12/22181

В соответствии с п. 1 ст. 252 НК РФ налогоплательщик может уменьшить полученные доходы только на сумму обоснованных и документально подтвержденных расходов, под которыми понимаются экономически оправданные затраты, подтвержденные документами, оформленными на основании законодательства РФ.

Согласно п. 1 ст. 272 НК РФ для налогоплательщиков, применяющих для целей налогообложения прибыли порядок признания доходов и расходов по методу начисления, расходы признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок.

На основании пп. 3 п. 7 ст. 272 НК РФ датой осуществления расходов в виде арендных платежей признается дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода.

Таким образом, если согласно условиям договора аренды нежилого здания (помещения) основанием для расчетов за оказанные услуги является счет, выставленный арендатору арендодателем, то расходы, произведенные арендатором в соответствии с указанным счетом, могут быть признаны документально подтвержденными и экономически обоснованными при соблюдении иных условий, установленных п. 1 ст. 252 НК РФ.

Если размер (сумма) арендный платежей, сроки и порядок их перечисления определены самим договором аренды, заключенным в порядке, установленном гражданским законодательством РФ, то расходы, осуществленные на основании указанного договора, могут быть признаны для целей налогообложения прибыли при условии их экономической оправданности.

Заместитель

руководителя Управления

советник налоговой службы РФ

III ранга

Г.А.Суворова

© 1999 — 2016 ИА «Банкир.Ру»

При использовании материалов гиперссылка на Bankir.ru обязательна.

Редакция BANKIR.RU не несет ответственности за мнения и информацию, обнародованные в комментариях к материалам. Мнение авторов публикуемых материалов не всегда совпадает с мнением редакции. Ответственность за информацию и оценки, высказанные в рамках интервью, лежит на интервьюируемых. При перепечатке материалов просим публиковать ссылку на портал Bankir.Ru с указанием гиперссылки.

Свидетельство о регистрации средства массовой информации ИА № ФС77-39290 от 30 марта 2010 года, выдано Роскомнадзором.

Powered by vBulletin® Version 4.1.2

Copyright ©2000 - 2011, Jelsoft Enterprises Ltd. Перевод: zCarot

Кодекс: все законодательство, стандарты рф - о необходимости каждомесячного дизайна актов приема - передачи услуг по аренде помещения в целях доказательства организацией - арендатором понесенных расходов в виде арендных платежей при исчисления налога на прибыль, судебная практика, нормы, правила. Сервисы, отменно и в полном объеме, предусмотренные контрактом оказаны исполнителем вовремя. Передаточный акт к договору купли - реализации жилого дома. Даритель с одной стороны и одаряемый с иной стороны составили реальный акт приема - передачи земляных участков и жилого дома. Место нахождения гражданина заявителям не понятно. Практические советы юристам и бухгалтерам. Акт приема передачи толики жилого помещения. Акт приема передачи работ. При приеме передачи указанного помещения арендатором были выявлены недочеты. Исполнитель с одной стороны и заказчик с иной составили реальный акт приема передачи по договору возмездного оказания юридических услуг. Акт о непроживании в квартире. Акт возврата имущества по договору безвозмездного использования. Акт передачи валютных средств. Так как акт относится к сфере личного права, то его форма и содержание определяется правилами, предусмотренными законом для соответственных сделок. Акт сдачи приемки выполненных работ. Арендодатель передает нежилое помещение а арендатор воспринимает помещение для целей проведения предварительных бот в помещении. Даритель с одной стороны и одоряемый с иной заключили реальный акт о том что даритель передал в фактическое владение и использование одаряемого, а одаряемый принял недвижимое имущество. Акт приемки движимого имущества в финансовую аренду лизинг. По договору купли - реализации торговец передал в собственность, а клиент принял его, в том числе в фактическое владение и использование покупателю жилой дом. Акт приема - передачи кара к договору аренды. В согласовании с контрактом аренды жилого помещения арендодатель передал, а арендодатель принял жилое помещение. Заслуги, отзывы, сертификаты и проекты «кодекс». Заявителям понятно что гражданин не проживает по указанному адресу с определенного времени. Акт приема передачи по договору возмездного оказания юридических услуг. Стороны денежных и других претензий друг к другу не имеют. Арендодатель с одной стороны и арендатор с иной заключили реальный акт приема - передачи кара. Акт приема - передачи земляных участков и жилого дома. Р трибунал по правам человека. Передаточный акт к договору дарения земляного участка. ®endstreamendobj83 0 objendobj82 0 obj. Арендодатель с одной стороны и арендатор с иной стороны подписали реальный акт о том что арендатор передал, а арендодатель принял нежилое помещение.

Образец акта по аренде помещенияОбразец акта по аренде помещения

Группа: Пользователь

Сообщений: 6

Регистрация: 13.09.2012

Пользователь №: 16708

Спасибо сказали: 0 раз(а)

образец акта по аренде помещения

Вы хотите сдать в аренду имеющееся у Вас помещение, оборудованное под столовую. или Вы намерены арендовать какое-либо помещение, оборудованное под столовую. т.е.:

Другие документы раздела аренды смотритездесь

Стороны Договора аренды столовой:Также в отношении указанных физических лиц, имеющих право на осуществление индивидуального предпринимательства и не использующих труд работников на постоянной основе, законом предоставлено право не регистрироваться в качестве индивидуального предпринимателя при получении следующих видов дохода:

(условия, без которых в силу требований закона, Договор аренды столовой считается не заключенным):

(условия, которые стороны для предотвращения возможных рисков и разногласий, в силу предоставленного законом права и (или) обычаев делового оборота, самостоятельно определяют в Договоре аренды столовой):

? В случае, если стороной по договору является физическое лицо, в том числе индивидуальный предприниматель, то в силу закона «О персональных данных и их защите» необходимо истребовать у этой стороны «Согласие на сбор и обработку персональных данных».

Договора аренды столовой регулируется: