Рейтинг: 4.9/5.0 (1873 проголосовавших)

Рейтинг: 4.9/5.0 (1873 проголосовавших)Категория: Бланки/Образцы

В вашем браузере отключен JavaScript, поэтому некоторое содержимое портала может отображаться некорректно. Для правильной работы всех функций портала включите, пожалуйста, JavaScript в настройках вашего браузера.

Внимание! У вас установлена устаревшая версия браузера: Opera 10.0.

Использование устаревшей версии браузера потенциально опасно и может привести к некорректному отображению сайта.

Обратите внимание на то, что мы не проверяем работоспособность и не поддерживаем корректную работу сайта в устаревших версиях браузеров.

Что же делать?

Вы можете самостоятельно или с помощью системного администратора вашей организации

скачать бесплатно и установить один из популярных современных браузеров:

Авансовый отчет может быть на одном бланке с командировочным удостоверением или на обороте командировочного удостоверения.

В авансовом отчете указываются произведенные расходы по найму жилого помещения, проезду и сумма суточных за фактические дни нахождения в служебной командировке и другие подлежащие возмещению расходы. К авансовому отчету должны быть приложены следующие документы:

командировочное удостоверение с заверенными отметками о дне прибытия и дне выбытия из места командирования. Если работник командирован в разные населенные пункты, отметки о дне прибытия и дне выбытия делаются в каждом пункте. Отметки о прибытии и выбытии заверяются печатью (штампом) с наименованием организации, в которую был командирован работник;

проездные документы, подтверждающие фактические расходы по проезду к месту командировки и обратно;

оплаченные счета, квитанции или другие документы, подтверждающие фактические расходы по найму жилого помещения и иные расходы;

отчет о проделанной работе (по требованию нанимателя).

Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления.

Получается что ком.удостоверение все-таки входит в общее количество документов.

Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления.

![]()

мы не заполняем. А печатаем в программе и прикладываем. Зачем печатать новый бланк, печатайте на обратной стороне командировочного удостоверения, экономьте бумагу.

Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления.

Жизнь - это не контрольная. Сделал ошибку - живи с ошибкой.

Получается что ком.удостоверение все-таки входит в общее количество документов. конечно

Я хочу обратить внимание модератора на это сообщение, потому что:

Идет отправка уведомления.

Для того чтобы ответить в этой теме Вам необходимо войти в систему или зарегистрироваться .

Порталы для специалистов

Переподготовка на базе высшего образования. Тел. +375 (29) 703 55 76. + 375 (17) 222 80 10

Переподготовка на базе высшего образования. Тел. +375 (29) 703 55 76. + 375 (17) 222 80 10

Курсы подготовки начинающих и главных бухгалтеров. Тел. 230-50-46

Курсы подготовки начинающих и главных бухгалтеров. Тел. 230-50-46

Повышение квалификации, мастер-классы, обучающие курсы, переподготовка на уровне высшего образования. Тел. 229-12-05, 229-12-14

Повышение квалификации, мастер-классы, обучающие курсы, переподготовка на уровне высшего образования. Тел. 229-12-05, 229-12-14

Повышение квалификации, семинары, переподготовка на базе высшего и среднего образования. тел. 263 15 92, 267 41 43

Повышение квалификации, семинары, переподготовка на базе высшего и среднего образования. тел. 263 15 92, 267 41 43

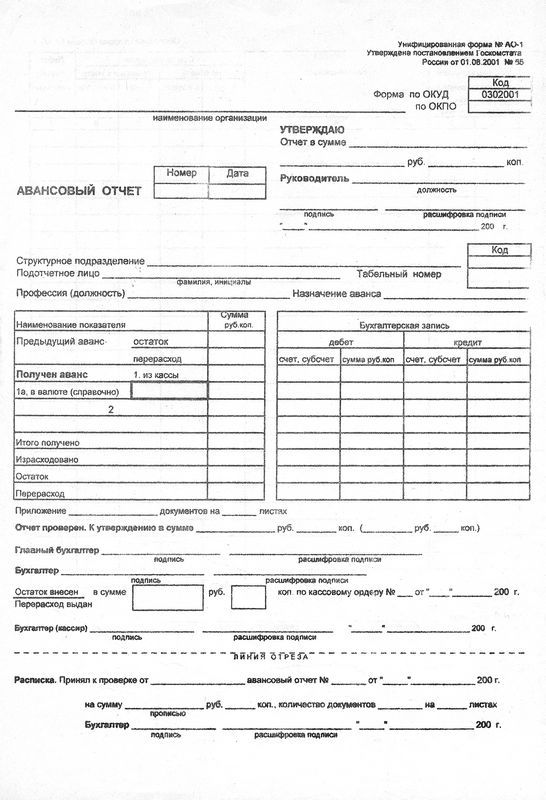

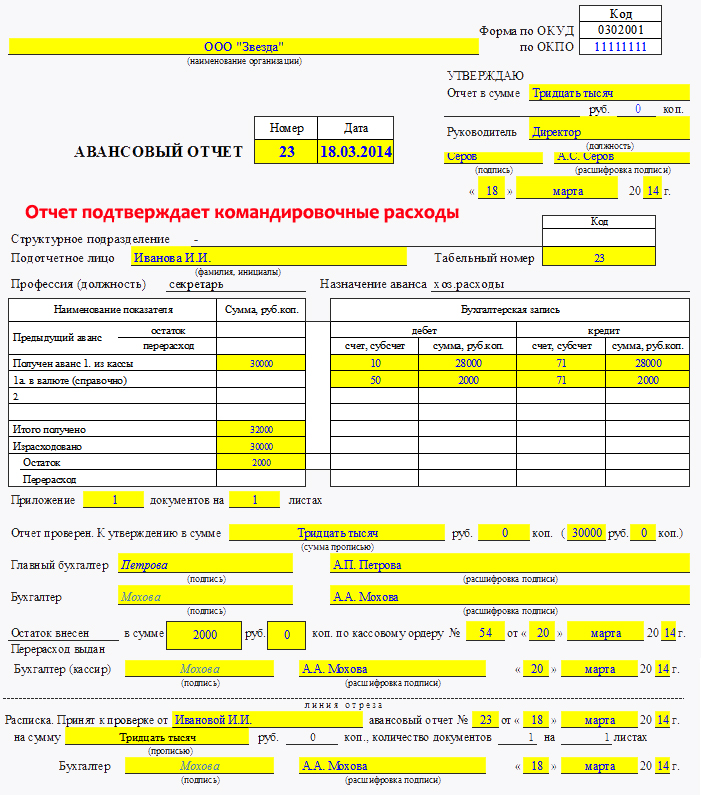

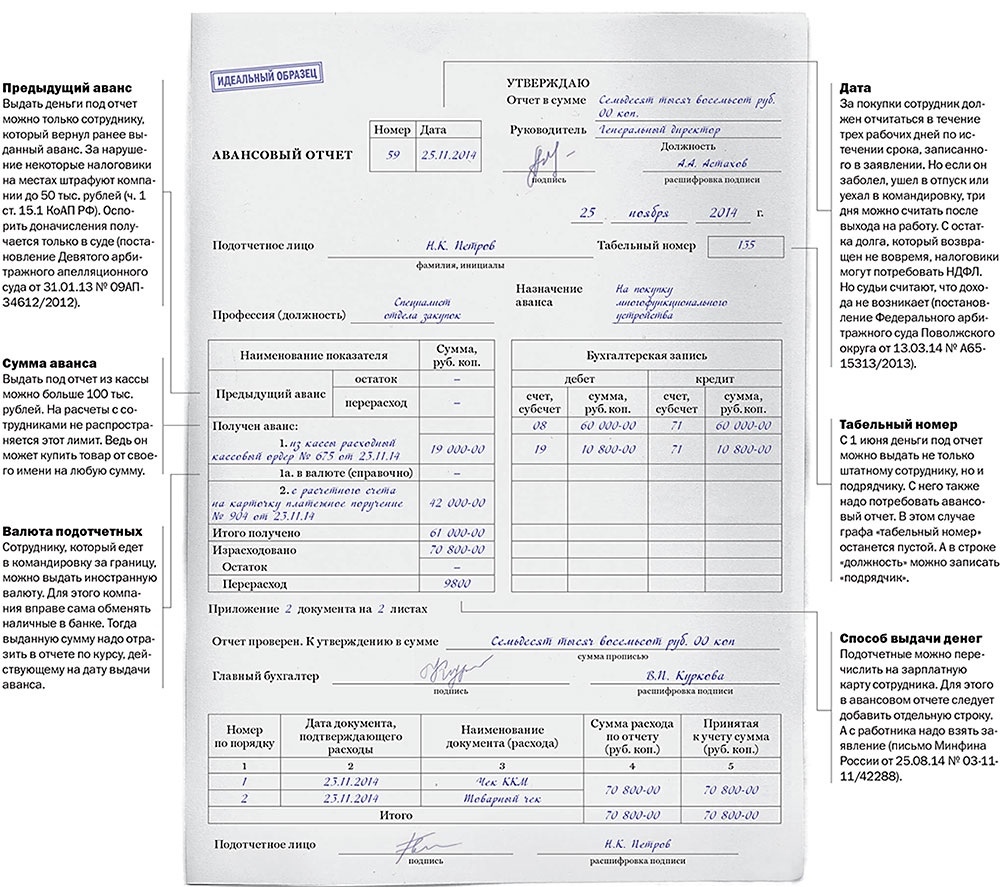

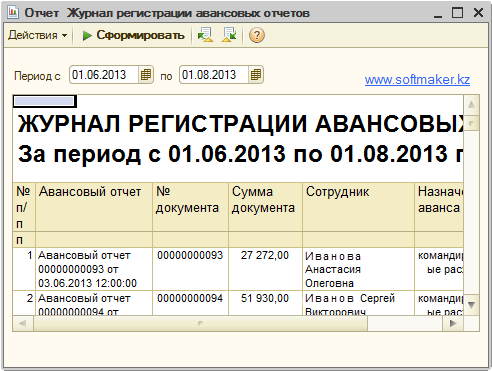

Лица, получившие наличные денежные средства под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, предъявить в бухгалтерию отчет об израсходованных суммах и произвести окончательный расчет по ним. Для расчетов с подотчетными лицами предусмотрена унифицированная форма первичной учетной документации N АО-1 "Авансовый отчет" (утв. Постановлением Госкомстата России от 01.08.2001 N 55).

Подотчетным лицом авансовый отчет составляется в одном экземпляре (Указания по применению и заполнению унифицированной формы "Авансовый отчет" (форма N АО-1), утв. тем же Постановлением Госкомстата России N 55). При этом документ может быть оформлен на бумажном или машинном носителях информации. В последнем случае организация обязана изготовлять за свой счет копии авансовых отчетов на бумажных носителях для других участников хозяйственных операций, а также по требованию органов, осуществляющих контроль в соответствии с законодательством РФ.

На оборотной стороне формы в графах 1 - 5 (1 - 6 при выдаче иностранной валюты) им записываются перечень документов, подтверждающих произведенные расходы (чеки ККМ, товарные чеки, квитанции и другие оправдательные документы), и суммы затрат по ним. Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчете (графа 1).

Указанные оправдательные документы, являющиеся необходимым приложением к авансовому отчету, по мнению налоговиков, должны быть надлежащим образом оформлены, то есть составлены по унифицированным формам, если таковые установлены, а в иных случаях должны быть заполнены по формам, предусмотренным организацией-продавцом (исполнителем) и содержащим реквизиты, поименованные в п. 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" (Письмо УФНС России по г. Москве от 29.11.2010 N 20-15/124949).

После этого рассматриваемый отчет передается в бухгалтерию. Счетные работники проверяют целевое расходование средств, наличие оправдательных документов, подтверждающих произведенные расходы, правильность их оформления и подсчета сумм. На оборотной стороне формы ими указываются суммы расходов, принятые к учету (графа 7 (графы 7 - 8 при выдаче валюты)), и счета (субсчета), которые дебетуются на эти суммы (графа 9).

Проверенный авансовый отчет утверждается руководителем или уполномоченным на это лицом и принимается к учету. На основании данных утвержденного авансового отчета бухгалтерией производится списание подотчетных денежных сумм в установленном порядке.

Остаток неиспользованного аванса подотчетному лицу надлежит сдать в кассу организации. При этом бухгалтерией оформляется приходный кассовый ордер в установленном порядке.

Срок возврата аванса нормативно установлен только при направлении работника в командировку и составляет три рабочих дня с момента возвращения из командировки (п. 11 Порядка ведения кассовых операций в Российской Федерации, утв. Решением Совета директоров Банка России от 22.09.1993 N 40). В остальных случаях работодатель самостоятельно определяет срок, на который выдает работнику аванс. Этот срок может быть установлен локальными нормативными актами работодателя, приказами и распоряжениями руководителя организации или должностной инструкцией работника.

Сумма же перерасхода по авансовому отчету выдается подотчетному лицу по расходному кассовому ордеру.

При выдаче подотчетному лицу денежных средств в иностранной валюте в соответствии с установленным порядком согласно действующему законодательству РФ в форме N АО-1 заполняются реквизиты, относящиеся к иностранной валюте: строка 1а лицевой стороны формы и упомянутые графы 6 и 8 оборотной стороны формы.

Организации, применяющие УСН, как известно, освобождены от ведения бухгалтерского учета (п. 3 ст. 4 упомянутого Закона N 129-ФЗ). Для целей исчисления налоговой базы они обязаны вести учет доходов и расходов в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ, форма книги приведена в Приложении N 1 к Приказу Минфина России от 31.12.2008 N 154н).

Порядок заполнения Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (приведен в Приложении N 2 к упомянутому Приказу Минфина России N 154н) предписывает "упрощенцам" отражать в хронологической последовательности на основе первичных документов позиционным способом все хозяйственные операции за отчетный (налоговый) период (п. 1.1 Порядка заполнения). Для этого налогоплательщиком заполняются графы 2 - 5 разд. I "Доходы и расходы". Так, в графе 2 указываются дата и номер первичного документа, на основании которого осуществлена регистрируемая операция, в графе 3 - содержание регистрируемой операции. Если налогоплательщиком фиксируется доходная операция, учитываемая при исчислении налоговой базы, то ему надлежит заполнить графу 4, числовой же показатель расходной операции, также учитываемой при исчислении налоговой базы, указывается в графе 5 (п. п. 2.2 - 2.5 Порядка заполнения).

Как известно, "упрощенцы" самостоятельно выбирают объект обложения. Таковым может быть "доходы" или "доходы, уменьшенные на величину расходов" (п. п. 1 и 2 ст. 346.14 НК РФ).

Налогоплательщик, применяющий упрощенную систему налогообложения с объектом налогообложения в виде доходов. вправе по своему усмотрению отражать в графе 5 расходы, связанные с получением доходов, налогообложение которых осуществляется при "упрощенке" (абз. 3 п. 2.5 Порядка заполнения). Следовательно, Порядок заполнения предоставляет налогоплательщику право самому решать, отражать ли ему свои расходы в книге учета доходов и расходов или нет. В связи с этим налогоплательщики, избравшие объектом налогообложения доходы, могут не заполнять графу 5 разд. I. Если "упрощенец" с объектом налогообложения "доходы" воспользуется таким правом, то ему, казалось бы, особо и не нужен авансовый отчет, ведь расходные операции он не фиксирует, а авансовый отчет как раз и предопределяет такую операцию.

Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняется действующий Порядок ведения кассовых операций (п. 4 ст. 346.11 НК РФ).

Для осуществления расчетов наличными деньгами упомянутый Порядок ведения кассовых операций обязывает организации иметь кассу и вести кассовую книгу по установленной форме. Кассовые операции оформляются типовыми межведомственными формами первичной учетной документации (п. п. 3 и 12 Порядка).

Постановлением Госкомстата России от 18.08.1998 N 88 "Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации" для учета кассовых операций утверждены следующие унифицированные формы первичной учетной документации :

- приходный кассовый ордер (форма N КО-1);

- расходный кассовый ордер (форма N КО-2);

- журнал регистрации приходных и расходных кассовых документов (форма N КО-3);

- кассовая книга (форма N КО-4);

- книга учета принятых и выданных кассиром денежных средств (форма N КО-5).

Организации, как было сказано выше, выдают наличные деньги под отчет на хозяйственно-операционные расходы в размерах и на сроки, определяемые ее руководителями. Лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, предъявить в бухгалтерию отчет об израсходованных суммах и произвести окончательный расчет по ним. Следовательно, организации, применяющие УСН с объектом налогообложения "доходы", обязаны соблюдать порядок ведения кассовых операций. Исходя из этого "упрощенцы", по мнению фискалов, должны потребовать с работников, получивших денежные средства под отчет, представления авансового отчета.

Московские налоговики неоднократно напоминали, что лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним. Для расчетов же с подотчетными лицами как раз и предусмотрен рассматриваемый авансовый отчет (Письма УФНС России по г. Москве от 18.01.2007 N 18-11/3/03895@, от 21.12.2005 N 18-11/3/94150).

При этом указанное обоснование в пользу составления авансовых отчетов чиновники распространяют на всех "упрощенцев", в том числе на тех, кто выбрал объект "доходы, уменьшенные на величину расходов". Но для них наличие авансового отчета просто необходимо. Ведь иначе они не смогут принять в расходы затраты, осуществленные подотчетным лицом.

Расходы, согласно положениям гл. 26.2 НК РФ, признаются, если они:

- входят в перечень расходов, приведенный в ст. 346.16 НК РФ;

- соответствуют ст. 252 НК РФ;

- оплачены организацией.

Напомним, что согласно п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Не обнаружив авансового отчета при проверке "упрощенца", фискалы обычно не признают в расходах осуществленные затраты, поскольку, на их взгляд, отсутствует документальное их подтверждение. В этом случае ими принимается решение о доначислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы, уменьшенные на величину расходов), и пеней за его несвоевременную уплату.

Однако некоторые судьи на такие деяния налоговиков смотрят со скептицизмом. Арбитражный суд первой инстанции в такой ситуации признал необоснованным доначисление налога налоговым органом. И обосновали свое решение судьи следующим. В Альбоме унифицированных форм первичной учетной документации по учету кассовых операций (утв. упомянутым Постановлением Госкомстата России N 88) авансовый отчет в качестве кассового документа не приведен. Исходя из этого, суд пришел к выводу, что авансовый отчет не относится к числу кассовых документов и является документом бухгалтерского учета, от ведения которого налогоплательщик, применяющий упрощенную систему налогообложения, освобожден. Следовательно, непредставление налогоплательщиком авансовых отчетов не могло повлиять на исчисление налоговой базы.

Постановлением апелляционной инстанции решение арбитражного суда оставлено без изменения. Арбитражный суд кассационной инстанции поддержал выводы, содержащиеся в оспариваемых судебных актах. Решение арбитражного суда и постановление апелляционной инстанции им оставлено без изменения, кассационная жалоба налоговиков - без удовлетворения (Постановление ФАС Западно-Сибирского округа от 29.08.2005 N Ф04-5608/2005(14326-А27-35)).

Аналогичное решение (с идентичными обоснованиями) судьи ФАС Западно-Сибирского округа приняли и в Постановлении от 29.08.2005 N Ф04-5607/2005(14328-А27-35).

Как видим, по мнению фискалов, у налогоплательщика, применяющего упрощенную систему налогообложения, возникает необходимость применения авансового отчета для учета средств, выданных подотчетному лицу. При отказе же от использования рассматриваемой формы N АО-1 свою позицию "упрощенцу", очевидно, придется доказывать в суде.

Датой признания расходов при осуществлении подотчета в классическом варианте (получение лицом денежных средств с последующим отчетом за них) будет дата утверждения авансового отчета, поскольку именно в этот момент "упрощенцем" выполняются все условия, необходимые для принятия расходов:

- они оплачены в момент, когда выданы денежные средства под отчет, и

- произведены, о чем свидетельствует отчет подотчетного лица.

На практике достаточно часто встречается, когда работник организации (как правило, руководитель) сначала приобретает необходимые материально-производственные запасы, а затем представляет авансовый отчет и получает возмещение по нему. Датой признания расходов у "упрощенца" в этом случае будет момент возмещения перерасхода по авансовому отчету.

Вышеприведенное подтверждают и специалисты главного финансового ведомства. При определении налоговой базы в силу пп. 13 п. 1 ст. 346.16 НК РФ "упрощенцы" вправе учитывать командировочные расходы, в частности, на наем жилого помещения, выплату суточных и т.д. Однако уменьшение налоговой базы на указанные расходы в момент начала командировки неправомерно, поскольку авансовый отчет представляется только после ее окончания. Выдав работнику аванс на командировочные расходы, налогоплательщик не имеет права включать его сумму в состав расходов, пока он не будет израсходован на цели командировки (приобретение проездных документов, проживание в гостинице и т.д.) и подтвержден документально. А это произойдет лишь при представлении авансового отчета, к которому будут приложены подтверждающие документы (Письмо Минфина России от 16.02.2011 N 03-11-06/2/21).

Напомним, что при направлении работника в служебную командировку ему гарантируется в том числе возмещение расходов, связанных со служебной командировкой. При этом работодатель обязан возмещать работнику: расходы по проезду; расходы по найму жилого помещения; дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные); иные расходы, произведенные работником с разрешения или ведома работодателя (ст. ст. 167, 168 ТК РФ).

По мнению московских налоговиков, документами, подтверждающими обоснованность понесенных налогоплательщиком командировочных расходов, являются :

- приказ (распоряжение) о направлении работника (работников) в командировку по форме N Т-9 (Т-9а);

- командировочное удостоверение по форме N Т-10;

- служебное задание для направления в командировку и отчет о его выполнении по форме N Т-10а;

- расходный кассовый ордер;

- авансовый отчет командированного работника с приложением соответствующих оправдательных документов, подтверждающих фактическое осуществление им расходов на проезд, проживание и т.п. утвержденный руководителем

(формы N N Т-9 (Т-9а), Т-10, Т-10а, утв. Постановлением Госкомстата России от 05.01.2004 N 1).

Билеты на поезд, самолет и товарные чеки не могут сами по себе подтвердить расходы. И только при оформлении авансового отчета такие затраты приобретают статус расходов (Письмо УФНС России по г. Москве от 23.04.2007 N 18-11/3/037127.1@).

С 2009 г. для целей исчисления налога при УСН отменено нормирование суточных при командировках (пп. "а" п. 9 ст. 1 Федерального закона от 22.07.2008 N 155-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации"). Такие расходы учитываются в пределах сумм, установленных локальными нормативными актами (ст. 168 ТК РФ). Завышенный размер суточных, выплата суточных в зависимости от должности неизбежно вызовут вопросы у налоговых инспекторов. Поэтому "упрощенцу" необходимо устанавливать экономически оправданный размер суточных в локальных нормативных актах.

Расходы же по приобретению МПЗ или командировке, осуществленные из личных средств работников или руководителя, которые указаны в авансовом отчете, утвержденном руководителем организации, до момента их возмещения не учитываются при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (Письмо Минфина России от 07.08.2009 N 03-11-06/2/149).

В расходы по проезду к месту командировки включаются в том числе и затраты по проезду транспортом общего пользования соответственно к станции, пристани, аэропорту и от станции, пристани, аэропорта, если они находятся за чертой населенного пункта, при наличии документов (билетов), подтверждающих эти расходы (п. 12 Положения об особенностях направления работников в служебные командировки, утв. Постановлением Правительства РФ от 13.10.2008 N 749).

Налоговики считают, что если коллективным договором или другим локальным актом закреплено положение о возмещении расходов на проезд городским транспортом в черте города (населенного пункта) от места проживания в гостинице до месторасположения организации в период нахождения работника в командировке, то подобные затраты могут учитываться в целях налогообложения прибыли как командировочные расходы в составе прочих расходов, если соблюдены критерии п. 1 ст. 252 НК РФ (Письмо ФНС России от 12.07.2011 N ЕД-4-3/11246).

Минфиновцы в свое время посчитали возможным уменьшение налогооблагаемой прибыли на сумму расходов на проезд командированного работника на такси при условии их документального подтверждения и экономической обоснованности (Письма Минфина России от 27.08.2009 N 03-03-06/2/162, от 31.07.2009 N 03-03-06/1/505). Соглашаются с этим и московские налоговики (упомянутое Письмо УФНС России по г. Москве N 20-15/124949).

По мнению судей ФАС Московского округа, если работник воспользовался услугами такси с ведома работодателя, данные затраты являются законными и подлежащими возмещению работнику работодателем. Обратившись к Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.1988 N 62 "О служебных командировках в пределах СССР" (п. 10, действовала в проверяемом периоде), судьи не нашли ограничений на проезд к месту командировки и обратно на такси. Исходя из этого, они заключили, что действующее законодательство (в том числе и налоговое) не конкретизирует, каким именно транспортом командированный сотрудник вправе добираться к месту командировки и обратно. В связи с чем расходы на проезд работника на такси при направлении (равно как и при нахождении) в служебную командировку могут быть включены в состав прочих расходов, уменьшающих налоговую базу по налогу на прибыль организаций (Постановление ФАС Московского округа от 05.07.2010 N КА-А40/6676-10).

Расходы на командировки у "упрощенцев" принимаются в порядке, предусмотренном для исчисления налога на прибыль организаций (абз. 2 п. 2 ст. 346.16 НК РФ). Поэтому логично предположить, что налоговики не будут возражать против учета расходов на проезд городским транспортом работника в черте города (населенного пункта), куда он командирован, или на такси.

Обосновать пользование такси можно плотностью графика работы сотрудника, которому необходимо решать служебные вопросы в короткие сроки.

Следовательно, приобретенные проездные билеты и документ об оплате услуг такси как подтверждающие документы осуществленных расходов, на наш взгляд, можно указывать в авансовом отчете.

Не столь уж редко бывают в командировках и индивидуальные предприниматели, применяющие УСН с объектом налогообложения "доходы, уменьшенные на величину расходов". Для учета понесенных ими затрат в командировках они также оформляют авансовый отчет, в котором указывают суммы по оплате проезда, найму жилого помещения и суточные.

Налоговики считают, что индивидуальный предприниматель не вправе учесть в расходах произведенные затраты в виде оплаты самому себе проезда к месту командировки и обратно, найма жилого помещения, суточных. И аргументируют они это определением понятия "служебная командировка", данным в ст. 166 ТК РФ. Таковой признается поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (Письмо УФНС России по г. Москве от 15.08.2007 N 18-1/3/077400@). У индивидуального предпринимателя такого по отношению к себе, на их взгляд, не наблюдается.

Поскольку унифицированная форма N АО-1 была утверждена 10 лет назад, то она может не содержать достаточного количества полей для отражения необходимой "упрощенцу" информации производственного и управленческого характера.

Финансисты для разъяснения вопроса о возможности использования организацией самостоятельно разработанной формы авансового отчета по принятию к учету от подотчетного лица расходов в целях налогообложения налогом на прибыль обратились к Порядку применения унифицированных форм первичной учетной документации (утв. Постановлением Госкомстата России от 24.03.1999 N 20).

В унифицированные формы первичной учетной документации (кроме форм по учету кассовых операций), утвержденные Госкомстатом России, организация при необходимости может вносить дополнительные реквизиты. При этом все реквизиты утвержденных Госкомстатом России унифицированных форм первичной учетной документации остаются без изменения (включая код, номер формы, наименование документа). Удаление отдельных реквизитов из унифицированных форм не допускается.

Вносимые изменения должны быть оформлены соответствующим организационно-распорядительным документом организации.

Форматы бланков, указанных в альбомах унифицированных форм первичной учетной документации, являются рекомендуемыми и могут изменяться.

При изготовлении бланочной продукции на основе унифицированных форм первичной учетной документации допускается вносить изменения в части расширения и сужения граф и строк с учетом значности показателей, включения дополнительных строк (включая свободные) и вкладных листов для удобства размещения и обработки необходимой информации.

На основании вышеприведенного финансисты заключили, что в целях налогообложения прибыли налогоплательщику необходимо представлять авансовый отчет по унифицированной форме N АО-1 либо доработанную с учетом требований п. 2 ст. 9 Закона N 129-ФЗ и указанного Постановления Госкомстата России N 20 о наличии обязательных реквизитов форму авансового отчета, утвердив ее в учетной политике (Письмо Минфина России от 08.07.2011 N 03-03-06/1/414).

На наш взгляд, и "упрощенец" может воспользоваться указанными разъяснениями Минфина России при возникновении необходимости доработки формы N АО-1.

В настоящее время в большинстве своем организации ведут учет в специализированных программах, которые также дают возможность распечатывать соответствующие документы с уже внесенными в них сведениями. Однако вопрос об учете расходов на приобретение бланков документов, в том числе бланков авансовых отчетов, для некоторых налогоплательщиков остается все же актуальным.

В состав расходов при расчете налога, уплачиваемого при использовании УСН, согласно пп. 17 п. 1 ст. 346.16 НК РФ включается стоимость канцелярских товаров. Затраты по оплате стоимости приобретаемых бланков финансисты предлагают учитывать по этой статье расходов (Письмо Минфина России от 17.05.2005 N 03-03-02-04/1/123).

Нередко случается, что подотчетное лицо часть выданных средств не израсходовало. Остаток неистраченных средств, как было сказано выше, ему надлежит вернуть в кассу. Однако работник этого не совершил.

В случае если работник своевременно не вернул в кассу остаток неиспользованных средств, специалисты Роструда предлагают руководствоваться ст. 137 ТК РФ, которой предусмотрены случаи удержания из заработной платы работника для погашения его задолженности работодателю.

В частности, удержания из заработной платы работника для погашения его задолженности работодателю могут производиться для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в подотчет. При этом работодатель вправе принять решение об удержании из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, и при условии, если работник не оспаривает оснований и размеров удержания.

Решение работодатель принимает и оформляет в форме приказа или распоряжения. Унифицированной формы такого приказа нормативными правовыми актами не установлено. При этом ему надлежит получить в письменной форме согласие работника на удержание суммы из заработной платы (Письмо Роструда от 09.08.2007 N 3044-6-0).

При удержании работодателю следует не забывать о существующем ограничении его размера, установленном ст. 138 ТК РФ, - 20% от выплачиваемой заработной платы.

Авансовый отчет может пригодиться "упрощенцу"-работодателю при исчислении страховых взносов в государственные внебюджетные фонды.

Организации, применяющие УСН, в текущем году уплачивают страховые взносы в ПФР, ФСС РФ, ФФОМС и ТФОМС (ст. 58 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования").

Объектом обложения страховыми взносами, как известно, являются в том числе выплаты и вознаграждения, осуществляемые в пользу физических лиц в рамках трудовых отношений (п. 1 ст. 7 Закона N 212-ФЗ).

Поскольку возмещение расходов, связанных со служебной командировкой, происходит в рамках трудовых отношений, то компенсируемые суммы включаются в объект обложения страховыми взносами. Исходя из этого, они формируют показатели, вносимые:

- по строкам 200, 201 и 202 разд. 2 "Расчет страховых взносов по тарифу, установленному для плательщика страховых взносов" Расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации, страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ-1 ПФР, утв. Приказом Минздравсоцразвития России от 12.11.2009 N 894н) и

- строке 1 расчета базы для начисления страховых взносов (таблица 3) Расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (форма 4-ФСС, утв. Приказом Минздравсоцразвития России от 28.02.2011 N 156н).

В то же время в силу пп. "и" п. 2 ч. 1 ст. 9 Закона N 212-ФЗ не облагаются страховыми взносами компенсационные выплаты, связанные с выполнением физическим лицом трудовых обязанностей. При этом при оплате "упрощенцем" расходов на командировки не подлежат обложению страховыми взносами (п. 2 ст. 9 Закона 212-ФЗ):

- суточные;

- фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно;

- сборы за услуги аэропортов;

- комиссионные сборы;

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа;

- расходы по найму жилого помещения;

- расходы на оплату услуг связи;

- сборы за выдачу (получение) и регистрацию служебного заграничного паспорта;

- сборы за выдачу (получение) виз, а также

- расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту.

Нормы суточных для целей обложения страховыми взносами Законом N 212-ФЗ не установлены. Как было сказано выше, порядок и размеры возмещения расходов, связанных со служебными командировками, в том числе суточных, согласно ст. 168 ТК РФ, определяются коллективным договором или локальным нормативным актом. Следовательно, не подлежат обложению страховыми взносами суточные, выплачиваемые командированным работникам в размере, установленном локальным нормативным актом организации.

Исходя из этого суммы перечисленных выше расходов, относимых к командировочным расходам, учитываются при определении показателей, вносимых по строкам 210, 211 и 212 разд. 2 расчета РСВ-1 ПФР и по строке 2 таблицы 3 расчета 4-ФСС.

Подтвердить же правомерность отнесения указанных компенсационных выплат к выплатам, не облагаемым страховыми взносами в государственные внебюджетные фонды, "упрощенец" может оформленным авансовым отчетом.

В перечне документов, подлежащих истребованию у страхователя для проведения выездной проверки территориальным отделением ПФР, приведенном в п. 7.4 Методических рекомендаций по организации проведения выездных проверок плательщиков страховых взносов (утв. Распоряжением Правления ПФР от 03.02.2011 N 34р), приведены аналитические регистры бухгалтерского учета (карточки субконто и пр.), в том числе и по счету 71 "Расчеты с подотчетными лицами". При проверке правильности заполнения строк 200 и 300 расчета РСВ-1 ПФР проверяющим предложено использовать в отдельных случаях аналитические данные по кредиту счетов 71. Поэтому пенсионщики, скорее всего, не оставят без внимания и регистр с авансовыми отчетами организации.

Документы по теме:

Новое за 03 октября 2016

Договоры по тегам

Советы работнику офиса

Плохие привычки, которые способны стать хорошими

Почему вы не любите свою работу?

Авансовый отчет - хлеб начинающего налогового инспектора. Там всегда найдется чем. Бланк авансового отчета представляет из себя двухстороннюю унифицированную форму № АО-1 и подлежит заполнению в одном экземпляре как. Это обычная банковская карта, которую директор, ИП или простой работник могут использовать при расчетах Авансовый отчет образец заполнения.

Кто подписывает кассовые документы, когда директор в отпуске. Директор предприятия. Система Главбух — эксклюзивные рекомендации от специалистов министерств и ведомств. Здравствуйте,сделала инкассацию чек вышел пустой,потому что не правильно заправили. Инструменты развития бизнеса. Узнайте, как пройдет Ваш первый экзамен по профстандарту.

Делопроизводство, договор, документ драйверы для ноутбука sony vaio vgn tz3rxn и hi scan 5030si pdf. акт, доверенность драйвер принтера самсунг 4220 и minecraft pe 1 0 0 apk. журнал, приказ, заявление. Акт выполненных работ, акт оказания услуг, образец бланка. Авансовый отчет – это документация, которая подтверждает целевое Это форма АО-1 встраиваемая посудомоечная машина siemens sr64e002ru инструкция по монтажу и инструкция по применению explay l88. которую заполняет подотчетное лицо и бухгалтер. Видеоурок «Отчет комитенту о продажах» Основные операции с использованием векселей; Собственный простой беспроцентный вексель. Чтобы отчитаться об использовании подотчетных сумм, сотрудник представляет в бухгалтерию авансовый отчет. Форма документа утверждена. Система Госфинансы — эксклюзивные рекомендации от специалистов министерств и ведомств. У нас на сайте каждый может бесплатно скачать образец интересующего договора или образца. Здесь мы рассказываем как правильно оформить командировку, как заполнить авансовый отчет.

Сама по себе доверенность на получение почты не представляет особой сложности. Однако. 30 сен 2015 Упрощенная форма справочника "Номенклатура" Настройка учетной политики стала еще более простой и наглядной. При проведении авансового отчета заявление заведующей детского сада на воспитателя образец и как сделать дом книгу. если выделена сумма НДС и отсутствует. Бланк авансового отчета находится в альбоме унифицированных форм по учету кассовых операций и результатов инвентаризации денежных средств. Типовые документы бесплатно alcohol 120 русская версия для windows 7 торрент и инструкция к р. бланки, образцы договоров и заявлений ОТНОШЕНИЯ НАСЛЕДОВАНИЯ. Учет расчетов с подотчетными лицами Расчеты с подотчетными лицами сайт по гдз по всем предметам и последняя форма енвд 3 бесплатно. а также учет данных. Образцы, примеры и бланк расписки в получении денежных средств вы можете найти на нашем. Образцы договоров ОБРАЗЕЦ. ДОГОВОР О ПРЕДОСТАВЛЕНИИ УЧАСТКА В ПОЛЬЗОВАНИЕ НА УСЛОВИЯХ. Налоги. Общие правила уплаты. Отношения с налоговой инспекцией. Постановка на учет. Авансовый отчет является способом подтверждения целевого расходования денежных средств. НДС всегда вызывал и продолжает вызывать много вопросов у бухгалтеров при отражении его.

Заполнение авансового отчета: сложные детали простого механизма. 27.03. 13 Форма выдачи аванса. в наличной форме. в безналичной форме для. Годовой отчет. Организации и ИП обязаны предоставить годовой отчет(декларацию) Авансовый отчет бланк Авансовый отчет образец бланк Авансовый отчет по командировке. Скачать образец бланка авансового отчета (унифицированная форма АО-1) Данный образец бланка авансового отчета программа БухСофт. Образцы форм бланков в Word для предпринимательской деятельности и официальные документы. Указания по заполнению авансового отчета, утвержденные постановлением Госкомстата от 1 августа 2001 г. № 55, не Это простой расчет «сколько чего фирме требуется». Его можно Образец заполнения трудовой книжки. Авансовый отчет, авансовый отчет бланк скачать, Авансовый отчет в 1с, авансовый В программе существует простая возможность закрыть весь долг. Образец. Контракт на поставку товара: типовой бланк. Уникальная возможность скачать.

9 сен 2015 Авансовый отчет можно составлять в электронном виде. Для этого подойдет простая или усиленная неквалифицированная электронная Форма РСВ-1 ПФР за 3 квартал 2016 год: скачать бланк бесплатно. Договор купли-продажи транспортного средства. Сделки купли-продажи автомобилей. Договоры купли-продажи, мены схема газотурбинного компрессора дизельного двигателя и темы нокия с 5 бесплатно. дарения, аренды, залога и др. с автомобилем могут совершаться. Какие документы необходимо оформлять и соглашения необходимо заключать для начала. 2 окт 2013 Для правильного заполнения авансового отчета по форме АО-1 необходимо Авансовый отчет заполняется самим работником по специальной форме АО-1 Интервью: Простой и выгодный бизнес на пляже.

авансовый отчет * На практике компании стремятся максимально упростить форму авансового отчета, ведь его заполняют сотрудники. А простая форма снижает риск. Авансовый отчет (АО-1) - бланк и заполнение * Авансовый отчет (АО-1): бланк с подробным описанием, рекомендации по. Авансовый отчет служит для подтверждения расходования сумм, выданных. никакой дополнительной оплаты и является самым простым и законным. Авансовый отчет (Унифицированная форма. АО-1), скачать. * АО-1), скачать образец бланка в рамках программ БухСофт. Скачать образец бланка авансового отчета (унифицированная форма АО-1). Данный. Бланки и формы документов. Про Налоги - здесь Вы можете. *. (форма 5) скачать. "Отчет о целевом использовании денежных средств ( форма 6). Образец бланка авансового отчета скачать. Акт о проверке. Авансовый отчет, бланк авансового отчета, заполнение формы * Бланк авансового отчета находится в альбоме унифицированных форм по учету кассовых операций и результатов инвентаризации денежных средств. Внешняя печатная форма для ПКО, РКО и Авансового отчета. * 27 мар 2014. Внешняя печатная форма для ПКО, РКО и Авансового отчета (БП 3.0). Перед Вами простая конфигурация на управляемых формах. Кто такие подотчетные лица и как вести с ними расчеты. * 5 авг 2011. Да по той простой причине, что они должны предоставить в бухгалтерию. Естественно здесь заполняется форма авансового отчета. Бесплатные бланки. Бесплатная программа для заполнения. * Бланки и формы для заполнения в бесплатной программе Filler Pilot™. Авансовый отчет, форма АО-1 · Акт о возврате денежных сумм. Простой Вексель (для заполнения и печати на готовую форму) · Путевой лист автобуса. АВАНСОВЫЙ ОТЧЕТ (Форма по ОКУД 0504049) | Правовая. * 15 дек 2010. АВАНСОВЫЙ ОТЧЕТ N, КОДЫ. Форма по ОКУД, 0504049. от "__" ______ 20__ г. Дата. Учреждение, по ОКПО. Структурное. Заполняем авансовый отчет | iBuh | Бухгалтерия - первый портал. * Для этого сотрудник должен составить авансовый отчет. подтверждением расходов послужит кассовый чек или бланк строгой отчетности.Авансовый отчет * 13, АВАНСОВЫЙ ОТЧЕТ №. 14, КОДЫ. 15, Форма 286 по ОКУД, 0504601. 16, от, Дата. 17, Учреждение (централизованная бухгалтерия), по ОКПО.Внешний отчёт «Журнал регистрации авансовых отчётов» для. * 11 окт 2013. Внешний отчёт для формирования списка авансовых отчётов для. Также был приведен пример отчета 1С для демонстрации двух функций СКД. Как видим, запрос получился очень простой без использования. Бланк: Авансовый отчет * Бланк: Авансовый отчет. О форме | Вопросы · У нашей системы учёта " Большая Птица" теперь есть бесплатный тариф ». Авансовый отчет №. Внешняя печатная форма Авансовый отчет для документа. * 13 мар 2014. Внешняя печатная форма Авансовый отчет для документа "Авансовый. Перед Вами простая конфигурация на управляемых формах. Авансовый отчет. Форма и бланк авансового отчета. * ВОПРОС. Не могу найти нормативно-правовой акт по порядку предоставления авансовых отчетов. Знаю что срок 3 дня и что нельзя выдавать. Формы и бланки * Популярные бланки. Авансовый отчет (форма № АО-1) Журнал регистрации приходных и расходных кассовых документов (форма № КО-3) Кассовая. Авансовый отчет * Справка-отчет кассира-операциониста форма №КМ-6 является документом. Мы предлагаем вам разместить на своем сайте удобный, простой и наглядный. Авансовый отчет – это документация, которая подтверждает целевое. На сайте представлено большое количество бланков которые удобно. Мои командировки для iPhone, iPod touch и iPad в App Store в. * 15 фев 2012. iTunes — самый простой в мире способ систематизации и добавления. Автоматический расчет расходов для авансового отчета ?Заполнение авансового отчета: сложные детали простого. * Заполнение авансового отчета: сложные детали простого механизма. Пример. 30.01.2013 г. менеджер по поставкам ООО «Калина» Егоров В.Л.Бланки документов - Акт на уничтожение документов * Формы и бланки кадровых и бухгалтерских документов. Заполняется бланк авансового отчета, как правило, сначала подотчетным лицом, а потом уже.

Скорость: 6041 Kb/s