Рейтинг: 4.3/5.0 (1848 проголосовавших)

Рейтинг: 4.3/5.0 (1848 проголосовавших)Категория: Бланки/Образцы

Rating: 3 / 5 based on 218 votes.

Приходный и расходный кассовый ордер образец заполнения Бланк расходного кассового ордера можно. Кроме организаций, с РКО в последнее время столкнулись и многие индивидуальные предприниматели, особенно работающие с наличной выручкой. Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ. Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера или на лицо, уполномоченное руководителем предприятия. Доверенность он оставляет у себя и передает товар. Таким образом, снятие денежных средств с помощью расходного кассового ордера в форме КО-2 является вполне законным и не должно вызвать затруднений при использовании.

Таким образом, снятие денежных средств с помощью расходного кассового ордера в форме КО-2 является вполне законным и не должно вызвать затруднений при использовании. Для использования большинства функций управления, требуется поддержка сценариев JavaScript Бланк расходного кассового ордера Подборка наиболее важных документов по запросу Бланк расходного кассового ордера нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое. Прием наличности в кассу предприятия производится по приходным кассовым ордерам п. То есть номер счета, с которого перечисляются деньги. И естественно для легитимности данного процесса созданы специальные документы. Приходные и расходные кассовые ордера заполняются чернилами темного цвета чернильной или шариковой ручкой, при помощи печатной машинки, компьютерных средств или другими способами, которые бы обеспечили надлежащую сохранность этих записей в течение установленного для хранения документов срока п. При продаже оформляем кассовый чек, накладную ТОРГ-12 и приходный ордер. Требования к Журналу стандартные: он должен быть прошит, пронумерован и опломбирован, за подписью руководителя и печатью предприятия. Требования к проведению операции Оформленный бухгалтером расходный кассовый ордер должен быть обязательно зарегистрирован в журнале регистрации приходных и расходных кассовых документов. Вторые экземпляры, которые являются отрывной частью листа кассовой книги, представляют собой документы, по которым кассиры отчитываются относительно движения денег в кассе. Если таковое отсутствует, то в графе ставится прочерк. Авансовый отчёт Акт сверки взаиморасчетов Бланк товарного чека Документы по учету ККМ Платежное поручение Платежное требование Инкассовое поручение Книга учета денежных средств Объявление на взнос наличными Журнал регистрации кассовых документов Класс365 — быстрое и удобное заполнение всех кассовых документов Приходный кассовый ордер ПКО применяется для оформления поступления наличных денег в кассу организации. Пункт «Код целевого назначения» — указывается назначение выданных средств. Заполните бланк без ошибок за 1 минуту!

Заполняем первичную документацию | Сайт для бухгалтерів бюджетних установПосле этого надлежащим образом оформленный кассовый ордер передается в кассу предприятия. И естественно для легитимности данного процесса созданы специальные документы. Выдается документ в единственном экземпляре. После заполнения этой части ордера необходимо поставить подписи главного бухгалтера и руководителя с непременной их расшифровкой. Елена Попова, государственный советник налоговой службы РФ I ранга 2. Приведем примеры заполнения перечисленных выше кассовых документов. Одновременно с заполнением приходного кассового ордера к нему оформляется квитанция она является отрывной частью приходного кассового ордера. которая выдается на руки лицу, сдавшему деньги.

Оставшееся место после записи перечёркивается. И не забудьте о лимите расчетов наличными - ь.

Регистрация расходных ордеров Выполняется лицом, которое его выдает. Кроме того, книга учета выданных и принятых старшим кассиром денег применяется также для учета наличности, выданной из кассы предприятия доверенному лицу, которое выплачивает заработную плату в течение установленных сроков, и возврата им имеющейся наличности и кассовых документов. Если у вас возникли вопросы, то можно скачать образец заполнения расходного кассового ордера, для получения наглядной картины. Пункт «Структурное подразделение» — наименование структурного подразделения, которое выдало ордер согласно штатному расписанию. Если таковое отсутствует, то в графе ставится прочерк. Правильно заполненный бланк передается кассиру, который обязан проверить правильность составления документа и требовать удостоверения личности. Цель приобретения физлицом товаров для личных нужд или для коммерческих целей значения в этом случае не имеет. Согласно статьям 14 — 21 «Порядка ведения кассовых операций в РФ», утвержденным решением Совета директоров Центрального банка России 22 сентября 1993 г. Что такое расходный кассовый ордер Расходный кассовый ордер — это документ, при предъявлении которого производится получение денежных средств с кассы. Журнал имеет форму КО-3. Первичные документы должны быть составлены в момент проведения каждой хозяйственной операции или, если это невозможно, непосредственно после ее завершения.

При получении наличных денег нужно обязательно оформить документ, именуемый приходный кассовый ордер. Ордер будет являться первичным документом, на основании которого можно принять деньги в кассу.

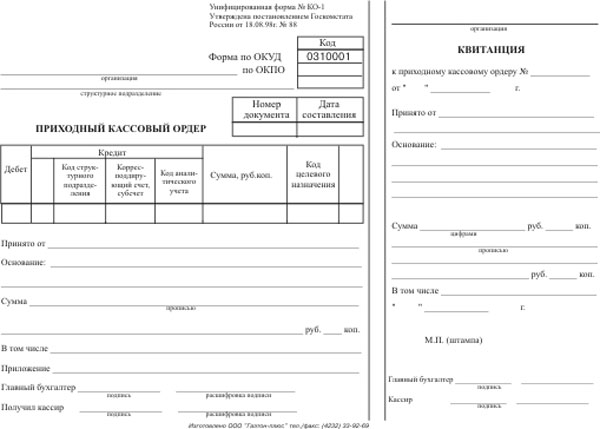

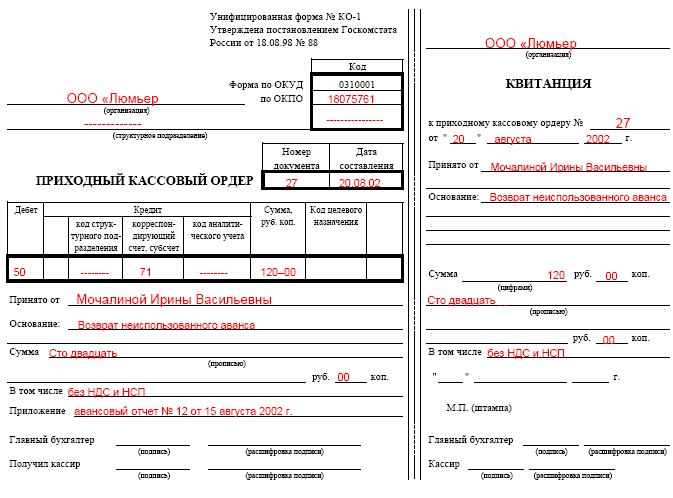

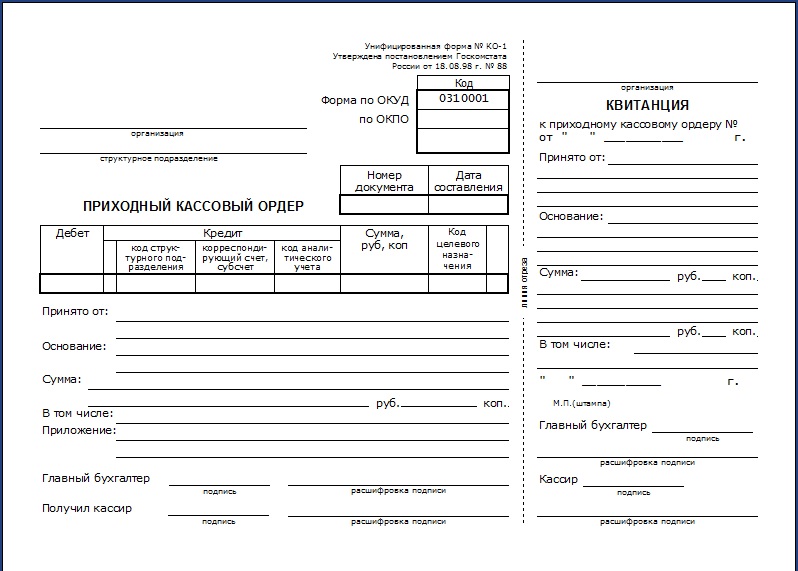

Госкомстатом России установлена типовая форма приходного кассового ордера – унифицированная форма КО-1. Денежные документы не допускают какие-либо исправления и ошибки, поэтому к заполнению «приходника» нужно подойти со всей ответственностью, аккуратно и внимательно заполнять каждую строчку бланка.

Чтобы немного облегчить вашу работу, мы заполнили приходный кассовый ордер. Скачать бланк КО-1 вы можете в конце статьи, после чего его заполнить, пользуясь рекомендациями, представленными ниже, и заполненным образцом, представленным на рисунке ниже.

Заполняется «приходник» в одном экземпляре в момент поступления денег в кассу. Типовая форма КО-1 состоит из непосредственно самого ордера (левая часть бланка) и, так называемой, квитанции (правая часть бланка). Левая часть также именуется еще корешок. Квитанция к приходному кассовому ордеру отрывная, после того форма заполнена, на обеих частях кассового ордера ставится подпись ответственного лица (кассир, бухгалтер, руководитель), на квитанции ставится печать, квитанция отрывается и передается лицу, сдающему деньги в кассу. Оставшаяся часть ордера остается на предприятии. Номер и дата приходного ордера фиксируется в кассовой книге. а сам «приходник» регистрируется в журнале КО-3, образец которого можно скачать по ссылке. В этом же журнале регистрируются и расходные кассовые ордера. Далее «приходник» подшивается в папку для хранения.

Принимает наличные деньги кассир на основании определенных документов, например, авансовый отчет, чек, документы на реализацию.

Образец заполненияВ левой части необходимо заполнить следующие реквизиты приходного кассового ордера:

Квитанция КО-1 имеет строки, аналогичные строкам левой части ордера, поэтому можете смело переписывать информацию из идентичных строк. Квитанцию также подписывает кассира и главный бухгалтер, кроме того здесь нужно поставить печать организации.

Бланк приходного кассового ордера КО-1 — скачать .

Образец заполнения формы КО-1 — скачать.

Видео: оформление ПКО в 1СПриходно кассовый ордер — является документом посредством которого производится оформление поступления денежных средств в кассу организации. Бланк приходного кассового ордера ПКО имеет унифицированную форму (№-КО-1), выписываемую в одном экземпляре ответственным за это лицом.

Состоит кассовый документ из двух частей, самого приходного ордера и отрывной квитанции к нему. Последняя выдается лицу, которое вносит деньги в кассу, в подтверждение принятия от него этих денег.

Приходные ордера и квитанции к ним могут быть выписаны как от руки, так и с применением пишущей или вычислительной машинки. В данных документах, при заполнении, не допускаются помарки или исправления. Поэтому если при оформлении ПКО допущена ошибка, следует его переписать заново.

Наша организация предоставляет услугу по заполнению и изготовлению документов для строгой отчетности, одним из них является приходный кассовый ордер .

Если вам срочно нужна услуга по изготовлению (приходника), вы обратились по адресу, вы получите свой заказ в день вашего обращения!

Многие граждане России ездят ежемесячно по командировкам и останавливаются в

Сегодня многие гости приезжают в нашу огромную столицу город Москва,

По закону от 22 мая 2003 года № 54-ФЗ «О

К особым правилам составления счетов-фактур, налоговое законодательство предъявляет жесткие требования.

Товарная накладная торг 12: Товарная накладная форма ТОРГ-12, была утверждена

Приходно кассовый ордер — является документом посредством которого производится оформление

Многие гости приехавшие в Столицу в командировку, пользуются услугами гостиниц,

Если вам требуется отчетность на работе или в организации, по

Здравствуйте уважаемые посетители нашей столицы! Многие из вас приезжают в

Свежие записи

Приходный кассовый ордер – важный документ, позволяющий осуществлять документирование кассовых операций на любом предприятии. Бланки приходных кассовых ордеров имеют утвержденную форму КО-1.

Форма унифицирована под задачи данной сферы деятельности. По сути, унификация означает приведение к единому стандарту, виду и составу. Такой документ соответствует единым правилам и может использоваться без ограничений в области деятельности, к которой он имеет отношение.

Приходный кассовый ордер представляет собой лист, разделенный на две части – основную и отрывную. Отрывная квитанция выдается на руки лицу, непосредственно вносящему деньги. Данный документ подтверждает прием денег. Квитанция заполняется по аналогии с ордером.

Выписать приходный кассовый ордер можно разными способами – вручную, с помощью шариковой ручки или ввести данные на компьютере. Не допустимо использование карандаша. Важна четкость и разборчивость записей.

Бланк приходного кассового ордера заполняется без исправлений, подчисток или ошибок. Обязательно присутствие всех необходимых реквизитов (коды, регистрационный номер, номера счетов и т.д.). Неправильно заполненный приходный кассовый ордер необходимо переписать заново.

Использовать приходный кассовый ордер с помарками нельзя. Такой документ не будет считаться действительным. Если бланк все же испортили, уничтожать его нельзя. Такой документ перечеркивается и прикладывается к отчету в тот же день.

Приходный кассовый ордер необходимо регистрировать в специальном журнале регистрации по форме № КО-03. Номер в журнале и номер на приходном кассовом ордере должны совпадать. По этому документу нумерация начинается с начала года.

Ордер должен подписываться главным бухгалтером, либо назначенным ответственным лицом. Так же заверяется подисью бухгалтера и отрывной корешок, выдаваемый вносителю денежных средств. Корешок должен удостоверяться печатью и подписью кассира. Печать располагается на обеих частях бланка с преимущественым расположением на отрывной части.

Бланки приходных кассовых ордеров в нашем магазине вы можете купить партией, содержащей 100 экземпляров бланков. Печать партии выполняет наша типография Сити Бланк. Сделать заказ бланков можно круглосуточно. У нас также можно купить журнал регистрации для приходных и расходных документов.

Бланки по делопроизводству, кадровой работе, бухгалтерскому учету – маленькие, но очень важные участники жизни предприятия.

Правильно заполненные бланки, со всеми реквизитами, подписями и/или печатями имеют юридическую силу.

Многолетняя практика показывает, что простая нехватка нужных бланков может серьезно отразиться на работе субъекта экономики.

Пальму первенства по популярности удерживают бухгалтерские бланки. Основные бухгалтерские бланки, изготавливаемые как в свободной форме, так и в соответствии с типовыми отраслевыми формами можно найти на нашей витрине.

Бланки для кадровиков, производителей и бухгалтеров от интернет-магазина Сити Бланк всегда доступны для покупки.

Некоторые кадровые, кассовые или бухгалтерские бланки, которые наиболее часто используются в деятельности предприятий и организаций продаются партиями по 100 шт. Данная информация указывается в названии товарной позиции.

Чтобы сделать заказ вам нужно потратить несколько минут, не покидая при этом своего рабочего места и экономя рабочее время.

Магазина Сити Бланк – представитель типографии Сити Бланк в сети интернет. Это позволяет нам гарантировать быстрое исполнение заказа в любых объемах.

Бухгалтерские бланки, кадровые бланки и бланки по делопроизводству будут доставлены курьером к двери вашего офиса в любой точке Москвы или области.

Специальных требований, где должен располагаться оттиск печати (например, 60% оттиска на квитанции, а 40% на приходном ордере), в законодательстве нет. Поэтому печать в ПКО ставьте в часть бланка, обозначенную буквами «М.П.», так, чтобы ее оттиск располагался на квитанции.

Из рекомендации Елены Поповой, государственного советника налоговой службы РФ I ранга

Как правильно поставить печать (штамп) на приходный кассовый ордер

Поставьте печать в часть бланка, обозначенную буквами «М.П.», так, чтобы ее оттиск располагался на квитанции. Бланк приходного кассового ордера состоит из двух частей: непосредственно приходный кассовый ордер и отрывная часть – квитанция. Специальных требований, где должен располагаться оттиск печати (например, 60% оттиска на квитанции, а 40% на приходном ордере), в законодательстве нет. Поэтому поставьте печать в часть бланка, обозначенную буквами «М.П.». Учитывая, что этот реквизит расположен на квитанции, оттиск печати должен быть на ней. Такой вывод можно сделать на основании постановления Госкомстата России от 18 августа 1998 г. № 88 .

Точного состава реквизитов, которые должны быть на печати (штампе) кассира, тоже нет. Раньше действовали нормативные акты, которые регулировали этот вопрос, но сейчас они отменены. Тем не менее их можно использовать. Например, распоряжение мэра г. Москвы от 25 августа 1998 г. № 843-РМ. В пункте 6 этого документа был установлен перечень реквизитов, которые считались обязательными:

полное наименование организации на русском языке с указанием организационно-правовой формы;

основной государственный регистрационный номер.

Кстати, вовсе не обязательно ставить основную печать организации. Часто кассиры используют штамп для документов или кассы. На таких печатях делают соответствующую надпись «Для документов», «Касса» или «Для кассовых документов» и т. п. (п. 6.2 распоряжения мэра г. Москвы от 25 августа 1998 г. № 843-РМ ).

Главбух советует: с 7 апреля 2015 года организации могут полностью отказаться от печатей (Закон от 6 апреля 2015 г. № 82-ФЗ ). Но так как печать предусмотрена формой приходного кассового ордера, игнорировать такой реквизит пока рискованно. Лучше дождаться официального разрешения от ведомств или новой формы ордера.

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Приходный кассовый ордер является тем самым документом, с помощью которого производится оформление поступления денежных средств в кассу организации. Форма приходного кассового ордера, сокращенно ПКО, унифицирована № КО-1, выписывается в одном экземпляре ответственным за это лицом. Состоит ПКО из двух частей: из самого приходного ордера и отрывной квитанции к нему. Квитанция выдается лицу, которое вносит деньги в кассу, как подтверждение принятия от него денежной суммы.

Кассовые операции - неотъемлемая часть работы любого предприятия. Это прием, выдача, хранение денег, оформление кассовой книги и других документов. Наличные могут поступить в кассу организации от покупателей, от продажи имущества, от учредителей, с банковсих органзации и т.д.

Денежные суммы, поступающие в кассу в качестве выручки за товары, работы, или услуги нужно оформлять с применением кассового аппарата, т.е. помимо квитанции к приходному ордеру покупателю должен быть выдан кассовый чек. В случае, если в течение дня таких операций совершается несколько, то покупателю выдается только чек, а в конце дня оформляется один приходный ордер на общую сумму выручки.

Приходный кассовый ордер оформляется в одном экземпляре кассиром и подписывается главным бухгалтером или лицом, на это уполномоченным. Квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе.

Исправления в приходном кассовом ордере не допускаются, при их наличии необходимо оформить новый документ. Прием денег по приходному кассовому ордеру может производиться только в день его оформления.

![]() Скачать бланк приходного кассового ордера КО-1. (Excel, xls)

Скачать бланк приходного кассового ордера КО-1. (Excel, xls)

Авторские права (Copyright) © 2016, МастерБланков.ру.

Имеет ли юридическую силу квитанция приходного кассового ордера, если в ней поставлена половина печати (то есть вторая половина попала на сторону самого приходного ордера и была отрезана при выдаче квитанции покупателю)? Можно ли будет в спорной ситуации в суде предъявить такой документ, как доказательство оплаты аванса по договору?

По своей сути, приходный кассовый ордер является первичным документом по учету наличных денег в кассе организации, в котором указывается информация, необходимая для ведения аналитического учета: от кого и на каком основании приняты деньги.

Правила оформления первичных документов с 1 января 2013 года регламентированы ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ). Этой статьей установлено что каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

В силу ч. 4 ст. 9 Закона N 402-ФЗ формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Таким образом, с 01.01.2013 формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению. С указанной даты каждая организация (ИП) самостоятельно разрабатывает и утверждает их в учетной политике (п. 4 ПБУ 1/2008 "Учетная политика организаций").

Однако из этого правила существует исключение - обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (информация Минфина России от 04.12.2012 N ПЗ-10/2012). В частности, обязательными к применению остаются формы кассовых документов, поскольку использование унифицированных форм данных документов предусмотрено нормативными правовыми актами ЦБ РФ.

Так, п. 5 Указания Банка России от 11.03.2014 N 3210-У "О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства" (далее - Указание N 3210-У) предусмотрено, что прием наличных денег юридическим лицом, индивидуальным предпринимателем проводится по приходным кассовым ордерам 0310001.

Таким образом, приходные кассовые ордера (далее также ПКО) необходимо составлять только по унифицированной форме. Форма приходного кассового ордера 0310001 (форма N КО-1) и указания по ее применению и заполнению утверждены постановлением Госкомстата России от 18.08.1998 N 88 (далее - Указания N 88).

Пунктом 5.1 Указания N 3210-У, в частности, установлено, что при получении приходного кассового ордера 0310001 кассир проверяет наличие подписи главного бухгалтера или бухгалтера (при их отсутствии - наличие подписи руководителя) и ее соответствие образцу, проверяет соответствие суммы наличных денег, проставленной цифрами, сумме наличных денег, проставленной прописью, наличие подтверждающих документов, перечисленных в приходном кассовом ордере 0310001. При соответствии вносимой суммы наличных денег сумме, указанной в приходном кассовом ордере 0310001, кассир подписывает приходный кассовый ордер 0310001, проставляет на квитанции к приходному кассовому ордеру 0310001, выдаваемой вносителю наличных денег, оттиск печати (штампа) и выдает ему указанную квитанцию к приходному кассовому ордеру 0310001.

Указаниями N 88 также определено, что квитанция к приходному кассовому ордеру подписывается главным бухгалтером или лицом, на это уполномоченным, и кассиром, заверяется печатью (штампом) кассира и регистрируется в журнале регистрации приходных и расходных кассовых документов (форма N КО-3) и выдается на руки сдавшему деньги, а приходный кассовый ордер остается в кассе. В форме N КО-1 реквизит "М.П." также располагается именно на квитанции к ПКО.

Таким образом, из прямого прочтения приведенных нормы мы видим, что оттиск печати ставится именно на квитанции к ПКО, а не на самом ордере. При этом возможности ставить оттиск печати одновременно на самом ПКО и квитанции к нему (половина печати - на ПКО, другая половина - на квитанции к ПКО) данные нормативно-правовые акты не предусматривают.

Здесь же отметим, что вариант отражения на каком-либо документе половины оттиска печати в принципе не предусмотрен ни одним нормативно-правовым актом РФ. Дело в том, что согласно нормам ГК РФ печать является одним из средств индивидуализации юридического лица, то есть объектом, который индивидуализирует и обособляет участника гражданских правоотношений. Печати в обязательном порядке должны содержать полное фирменное наименование обществ (АО или ООО) на русском языке и указание на их место нахождения (п. 5 ст. 2 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью", п. 7 ст. 2 Федерального закона от 26.12.1995 N 208-ФЗ "Об акционерных обществах"). Оттиск печати, проставленный на документе не целиком (фрагментарно), не отвечает основному назначению печати - индивидуализировать (достоверно определить) конкретное юридическое лицо, которому данная печать принадлежит. Говоря простым языком, отображение печати на документе фрагментарно лишает смысла саму процедуру заверения документа печатью.

Как было сказано, ПКО является первичным документом. Конкретный, закрытый перечень обязательных реквизитов любого первичного учетного документа приведен в ч. 2 ст. 9 Закона N 402-ФЗ. Такой реквизит, как оттиск печати, в данном перечне не поименован. Это означает, что проставление рассматриваемого реквизита на каком-либо первичном документе не является обязательным. Однако ПКО необходимо составлять только по унифицированной форме, а унифицированная форма квитанции к ПКО предусматривает реквизит "М.П.", кроме того, обязанность заверять квитанции к ПКО прямо установлена Указанием N 3210-У.

В связи с этим мы считаем, что квитанция к ПКО, заверенная фрагментом (половиной) печати, являются первичным документами, составленными с нарушением. Что, в свою очередь, влечет за собой различные риски, связанные с признанием законной силы такого документа. Например, возможны такие негативные последствия, как отказ налогового органа признать квитанцию к ПКО с половиной печати документом, подтверждающим налогооблагаемые расходы организации, или отказ продавца признать поступление наличных денежных средств за проданный товар и т.д. В таких ситуациях доказывать свою правоту обладателю данного документа придется в судебном порядке.

Безусловно, квитанция к ПКО, составленная с нарушением: с фрагментом печати или даже вовсе без печати, может быть принята судом в качестве доказательства, подтверждающего реальность хозяйственной операции, ставшей предметом спора. Однако нужно понимать, что при рассмотрении того или иного дела суды рассматривают представленные сторонами доказательства в их совокупности и взаимной связи. Наличие неверно оформленной квитанции к ПКО может послужить дополнительным аргументом в пользу подтверждения правоты ответчика (или истца), но безусловным доказательством, однозначно свидетельствующим о реальности сделки, являться не будет.

Приведем несколько примеров арбитражной практики, связанной с неверным отражением оттиска печати на квитанции к ПКО.

В постановлении ФАС Московского округа от 30.07.2009 N КА-А40/6945-09 судьи пришли к выводу, что "отсутствие на отдельных квитанциях номера, наличие одной подписи вместо двух, наличие прямоугольного штампа вместо круглого, читаемый оттиск половины печати не препятствуют налоговому контролю и не свидетельствуют об отсутствии документального подтверждения расходов". Подобный вывод сделан и в постановлении Девятого арбитражного апелляционного суда от 06.04.2009 N 09АП-3758/2009.

А в постановлении апелляционного определения СК по гражданским делам Свердловского областного суда от 10.04.2014 по делу N 33-4373/2014 судьи напротив посчитали, что имеющиеся на представленных ответчиком квитанциях к приходным кассовым ордерам фрагменты оттиска круглой печати (размер которых на некоторых квитанциях составляет менее половины размера печати) не позволяют отождествить их с печатью ЗАО ". ", в связи с чем невозможно достоверно установить, что данные доказательства исходят от этого юридического лица.

В постановлении Десятого арбитражного апелляционного суда от 17.12.2013 N 10АП-11198/13, оценив в совокупности все имеющиеся в материалах дела доказательства, принимая во внимание "указание в квитанции к приходному кассовому ордеру N 124 от 31 июля 2012 г. и в приходном кассовом ордере разных договоров купли-продажи; отсутствие фрагмента печати ЗАО "И.Т.И." на корешке квитанции при том, что не представлен сам корешок квитанции N 124 от 31.07.2012 г.; отсутствие надлежащим образом оформленных кассовых документов ЗАО "И.Т.И." за июль 2012 года (кассовой книги, журнала регистрации приходных и расходных кассовых документов), арбитражный апелляционный суд пришел к выводу о том, что денежные средства в сумме 58 659 рублей 39 копеек в кассу ЗАО "Предприятие "И.Т.И." по поставке информации, технологи, инжиниринга и оборудования" от Дащенко Евгения Викторовича по договору купли-продажи N 31/07/12 от 31 июля 2012 фактически не поступали".

Схожие выводы сделаны судом в постановлении Четырнадцатого арбитражного апелляционного суда от 07.08.2014 N 14АП-3648/14: "в рассматриваемом случае оригинал квитанции к приходному кассовому ордеру ООО "Антарес" от 19.11.2012 не содержит подписей главного бухгалтера и кассира ООО "Антарес", а имеющийся на данном документе фрагмент оттиска печати не позволяет сделать достоверный вывод о ее принадлежности ООО "Антарес". При изложенных обстоятельствах представляется верным вывод суда первой инстанции о том, что указанный документ не подтверждает факт уплаты ответчиком денежных средств в кассу истца".

В то же время в постановлении Одиннадцатого арбитражного апелляционного суда от 15.10.2014 N 11АП-13111/14 суд отклонил доводы апелляционной жалобы об отсутствии, в частности, печати в приходных кассовых ордерах в силу того, что такой реквизит, как печать, не является обязательным реквизитом первичного учетного документа, так как в ч. 2 ст. 9 Закона N 402-ФЗ данный реквизит не поименован.

В заключение отметим, что действительно в настоящее время существует мнение о том, что исходя из обычаев делового оборота на приходном кассовом ордере и квитанции к нему ставится одна печать таким образом, чтобы часть печати имелась на приходном кассовом ордере, а часть - на квитанции к приходному кассовому ордеру, затем квитанция отрывается и выдается лицу, внесшему денежные средства. Такое мнение также учитывается судами при вынесении решения, но при этом суд все равно рассматривает все доказательства в совокупности друг с другом. Например, смотрите постановление Восьмого арбитражного апелляционного суда от 30.07.2014 N 08АП-5256/14, постановление Четырнадцатого арбитражного апелляционного суда от 27.08.2012 N 14АП-5527/12.

Более того, нам встретился пример арбитражной практики - постановление Арбитражного суда Алтайского края от 18.12.2009 по делу N А03-6686/2009, где суд не посчитал (отклонил) доказательством квитанции к ПКО и копии ПКО, на которые ссылался кредитор в обоснование денежного обязательства должника, из-за отсутствия на копиях ПКО оттисков второй половины печати организации. Отметим, что, на наш взгляд, такое мнение является ошибочным, обращаем Ваше внимание, что впоследствии указанный вывод судей Арбитражного суда Алтайского края был признан апелляционным судом не соответствующем фактическим обстоятельствам и имеющимся доказательствам (постановление Седьмого арбитражного апелляционного суда от 06.04.2010 N 07АП-1517/10).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Королева Елена

21 ноября 2014 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

26 марта 40740 174 Автор: Шмидт Николай 40740 174

Можно ли выдать клиенту вместе кассового чека квитанцию от ПКО? И правомерно ли вообще выдавать подобный документ? Поставленные вопросы довольно интересны. Причина этому проста: есть реальные примеры, когда ИП, продавая какой-либо товар клиенту, не выдает ему пробитый ККМ чек, а предоставляет лишь квитанцию от приходника (приходного кассового ордера) и, например, накладную. Может ли предприниматель так делать? В каких случаях чек можно заменить другим документом? Начнем разбираться по порядку.

Понятия «касса» и «ККМ»: суть и отличия Сначала немного теории. Свое рассуждение начнем с понятий «касса» и «ККМ». Большинство ошибок и заблуждений связано именно с тем, что их смысл часто путают.

Сначала немного теории. Свое рассуждение начнем с понятий «касса» и «ККМ». Большинство ошибок и заблуждений связано именно с тем, что их смысл часто путают.

Итак, касса – это все операции ИП (или организации), проводимые в наличной форме. Это могут быть как операции по приходу (поступление доходов), так и по расходу (расходование средств на разные цели). Все операции с наличными деньгами должны отражаться по кассе. По сути, касса есть у всех ИП и организаций, исключения весьма редки: даже если все операции проходят по безналу, то вы можете снимать деньги на какие-нибудь расходы на нужды бизнеса, например, на покупку канцелярии. «Касса» — это своего рода воображаемый «кошелек», куда поступают деньги и откуда они берутся на расходы. Для организаций понятие «касса» выглядит более простым для понимания, так как в бухучете по плану счетов есть специальный счет 50 «Касса», по которому и отражаются все операции с наличностью.

ККМ (ККТ или ККА) – контрольно-кассовая машина (техника, аппарат), необходимая для проведения наличных расчетов за проданные клиенту товары, (или услуги), то есть непосредственно сам аппарат, который выбивает чек. Более подробно про ККТ .

Сразу отметим важные отличия:

Вывод: касса не равнозначна ККМ – это разные понятия, обозначающие разные вещи. Касса – все наличные операции предпринимателя или организации (некий «большой кошелек»), ККМ – непосредственно аппарат для принятия денег у клиента и выбивания чека. Связь между двумя понятиями можно легко показать: в конце дня выручка магазина из ККМ сдается в кассу ИП (организации), операция оформляется приходником.

Нормативное регулирование вопросаИтак, «кассу» и «ККМ» мы разделили между собой. Теперь разделим законодательные акты, регулирующие эти вопросы. Особо выделим два из них:

Изучив документы, делаем вывод, что касса, то есть наличные операции есть у всех ИП и организаций (исключения могут встретиться, но очень-очень редко), а значит и вести их должны все. Право не оформлять документы по кассе (приходник, расходник, кассовая книга) есть только у ИП, которые учитывают доходы / расходы и физические показатели согласно нормам НК РФ (например, в КУДИР).

Вывод: повторимся еще раз, «касса» не равна «ККМ». Обязанность заполнения кассовой книги совершенно никак не связана с обязательным использованием ККМ при принятии оплаты от клиентов в наличном виде. Вполне реальна такая ситуация, что у вас есть ККМ, как этого требует законодательство, но вы как ИП пользуетесь правом не заниматься оформлением кассовых операций. Или, наоборот, вы как ИП попадаете под действие одного из исключений Закона № 54-ФЗ и ККМ не используете, например, выписывая БСО физическим лицам, но оформляете кассовые операции по приходу, заполняя приходники и кассовую книгу в контрольных целях.

Кассовый чек и ПКООписанные выше различия позволяют сделать вывод о различии двух документов – ПКО и кассового чека.

Кассовый чек – документ, который выбивает ККМ. В чем его смысл? Для клиента чек является подтверждением того, что ИП получил от него деньги. Соответственно, в дальнейшем, покупатель сможет с чеком обратиться с претензией, если товар оказался некачественным. Для ИП выбивание чека – подтверждение принятия наличных денег, то есть фактически подтверждение формирования суммы общей выручки от продаж.

ПКО – первичный бухгалтерский документ, служащий для оформления операций по «кассе». Значение приходного ордера совершенно иное: он используется непосредственно для учета движения наличности внутри вашей деятельности (или внутри организации).

Выглядит блан кот так:

Вывод: ПКО не равнозначен кассовому чеку и заменить его не может. С помощью ПКО оформляют поступление денежных средств из различных источников, а не получение в ККМ денег от клиентов за купленный товар.

Теперь переходим к самому вопросу: можно ли выдать покупателю только квитанцию от ПКО? Постараемся дать подробный ответ. Опираться будем непосредственно на закон № 54-ФЗ.

Что мы имеем в исходных данных?Вывод: главный документ, служащий подтверждением оплаты клиентом товаров и услуг, – кассовый чек. Если Закон о ККТ обязывает вас использовать кассовый аппарат — вы обязаны выбивать чек, если вы можете не использовать ККМ, но она у вас есть (попадаете под исключение, но не пользуетесь этим) – вы обязаны выбивать чек.

Получается, что наличие ККМ обязывает ИП выдавать покупателю именно чек, а не какой-нибудь другой документ. Проговорим сразу еще несколько ситуаций:

Все эти случаю классифицируются как нарушение законодательства. Неприменение ККМ и непробивание чека считаются нарушениями и обеспечат вам привлечение к ответственности даже тогда, когда вы все-таки выдаете какой-нибудь документ покупателю (некий бланк, квитанцию от ПКО и так далее).

Здесь все довольно понятно. Теперь вернемся к исключениям. Каждое из исключений Закона о ККТ сопровождается особыми требованиями. Эти требования заключаются в следующем:

Вывод: что можно выдать покупателю взамен кассового чека, если обязанность использования ККМ отсутствует? Варианта всего три:

Подходит ли ПКО к перечисленным вариантам? Рассмотрим первые два пункта: БСО и «иной документ».

Сразу скажу, что к БСО есть свои требования обязательных реквизитов (п. 3 Постановления Правительства РФ № 359 от 06.05.2008 г.), кроме того, он должен быть утвержден ИП (или ООО) и отпечатан в типографии. Аналогичные требования есть и к «прочему документу» (перечень реквизитов приведен в п. 2.1 ст. 2 закона № 54-ФЗ).

Теперь рассуждаем дальше. Если операция принятия наличности за товар будет оформляться ПКО, то клиент в таком случае получит квитанцию к ПКО. Может ли она заменить БСО или «прочий документ»? Нет, не может, потому что перечни обязательных реквизитов этих документов расходятся с реквизитами бланка приходника.

Возможно ли доработать форму квитанции к ПКО таким образом, чтобы она отвечала хотя бы требованиям, которые предъявляются к «прочему документу»? Это возможно только теоретически, на практике есть несколько существенных загвоздок:

Вывод: теоретических рассуждений по этому вопросу может быть очень много, нам это совершенно ни к чему. На практике вывод один: квитанция от приходника не может заменить БСО или «прочий документ», которые должны выдаваться клиенту, если ИП вправе не применять ККМ.

Теперь обратимся к последнему варианту, когда ИП может не выдавать покупателю ничего. По сути, если ИП ничего выдавать клиенту не обязан, но выдает квитанцию приходника, напрямую закону № 54-ФЗ это не противоречит. Но обратим внимание вот на что. Выдавать квитанцию от ПКО можно лишь тогда, когда наличность приходуется непосредственно в «кассу» ИП (или организации). Напомним, что не выдавать покупателю ничего можно лишь в случае исключений, связанных со специфичностью деятельности и месторасположения. Получается, что «касса» практически никак не вяжется с этим исключением. Например, ИП никак не может получать деньги в «кассу», если занимается торговлей разносного типа или из цистерн, продажей продуктов на ярмарке. Получается, что выдача клиенту квитанции к приходнику в этом случае косвенно противоречит п. 3 закона № 54-ФЗ.

Вывод: в этом случае теоретически возможность выдавать квитанцию к ПКО, ничего при этом не нарушая, все-таки есть. Но возможность эта настолько мала, а обоснование настолько запутано, что сделать вывод о правомерности таких действий сложно.

Итог всегоВыдача клиенту при расчете наличностью квитанции от приходника в качестве подтверждения оплаты вместо выбитого ККМ чека или иных предусмотренных в случае исключений документов неправомерна. Основным документом в любом случае считается исключительно кассовый чек. Заменить его БСО, товарным чеком или «прочим документом» можно только в ситуациях, предусмотренных законом. ПКО – первичный бухгалтерский документ, у которого есть свое собственное значение – оформление кассовых операций внутри деятельности.

Понравилась статья? Отблагодарите автора, поделитесь с друзьями!

Здравствуйте, я занялась рекламными услугами. Нахожусь на усн 6%. Офиса нет. Имею ли я право работать без ккм и обязательно ли вести кудир? Предоставление услуг происходит по заключению договоров. Кроме договора какие документы я еще должна предоставить клиенту( как юр. лица, так и физ)?

Март 27th, 2015 в 22:44

Ангелина, добрый вечер! Отвечу по порядку:

1. КУДИР вести нужно. Согласно ст. 346.24 НК РФ, налогоплательщики обязаны вести учет доходов и расходов в КУДИР с целью определения налоговой базы для исчисления налога.

2. ККМ обязательно нужна в случае, если вы планируете принимать оплату за свои услуги наличными деньгами или с помощью платежных карт. Если все деньги за ваши рекламные услуги клиенты будут перечислять по безналу на расчетный счет, то ККМ не нужна.

3. Кроме договора для юрлиц нужно будет выставлять счет на оплату и выписывать акт об оказании услуг, а с физлицами — смотря как будете рассчитываться — по идее тоже должен быть об акт оказании услуг, чек — если оплата наличными через ККМ, счет на оплату — если безнал. Думаю как-то так.

Март 26th, 2016 в 16:08

ККМ не обязательна для ИП, многие ИП работают без неё, просто ведут тетрадь учета

Декабрь 23rd, 2015 в 05:51

Дело в том, что наша организация на УСН доходы минус расходы. и что бы уменьшить налог на УСН я хочу списать дебиторскую задолженность, просто если честно у меня недостаточно опыта я не могу понять как и на что она будет влиять, на начисление что ли? а вообще я думаю проводка будет Дт 91.02 (прочие расходы) Кт 76.14 (расчеты с прочими покупателями и заказчиками)

Декабрь 23rd, 2015 в 09:56

Татьяна, с дебиторской задолженностью следующая ситуация. Надо различать бухгалтерский и налоговый учет, да и списать дебиторку вы можете только в случае, если по ней истек срок исковой давности или она безнадежна (например, должник ликвидировался).

В бухгалтерском учете проводка будет именно как вы говорите ДТ 91 КТ 76 (62). В налоговом учете на УСН доходы-расходы это списание ни на что не повлияет. Потому что изначально дебиторка — не доход, доход признается по факту оплаты, а если это не было доходом при возникновении, то не будет включаться и в состав расходов при расчете УСН.

Поэтому списать безнадежную дебиторку в бухучете вы можете, но на размер УСН это никак не должно повлиять.

Добрый день, скажите пжл, ИП, работаю по общеустановленному режиму, в расходах есть документ от партнера который выдал мне чек и счет фактуру с актом, но нету приходника — (у них были какие то проблемы, бухгалтера вечно не было на месте, в итоге фирма закрылась) сейчас я уже приходних достать не могу, — может ли налоговая при проверке — убрать этот документ из расходов?

Заранее благодарю за ответ!

Январь 22nd, 2016 в 13:56

Думаю, что не может. У вас есть СФ и акт, подтверждающие факт свершения операции, и кассовый чек, подтверждающий оплату. Если кассовый чек оформлен правильно, то есть имеет все необходимые реквизиты, думаю, что все ок

Здравствуйте, у меня ООО, предоставляем развивающие услуги детям типа кружок по интересам. Скажите, пожалуйста, могу ли я использовть вместо БСО приходник? Я поняла, читая Вашу статью, что не могу. А почему? Чем приходный ордер отличается от БСО? На нем мы в отличие от БСОставим печать, кстати..

Январь 22nd, 2016 в 17:46

БСО — это документ, заменяющий, по сути, кассовый чек в случаях, когда, не используется ККМ. Его назначение — быть выданным покупателю, чтобы подтвердить факт покупки им товара или услуги.

ПКО — первичный документ бухучета, использующийся для отражения движения средств внутри деятельности организации.

Смысл документов совершенно разный.

Я знаю, что многие на этот счет не парятся и выдают клиенту квитанцию от ПКО, но она не может быть равна БСО, так как не содержит всех реквизитов, которые должны быть в БСО. Печать на квитанции — не показатель, если юрлицо отказалось от применения печати, то она вообще может нигде не стоять.

Добрый вечер,

Спасибо большое за ваш ответ!

Возник еще вопрос, если я оплатила партнеру в 2015году (чек и приходник от 2015года) но счет-фактура и акт выставлен 2016 годом (так как эти услуги были полностью оказаны в 2016г) эти расходы я могу включить в 2015год? или сумму переношу на расходы 2016года?

Общеустановленный режим.

Январь 26th, 2016 в 16:47

Если вы пользуетесь кассовым методом учета доходов/расходов, то можно признать расходы 2015 годом, когда они были фактически оплачены.

Январь 28th, 2016 в 13:36

Добрый день, как понять кассовым методом учета?

Мы работаем так — партнеры все дают чеки при оплате и после счета фактуры, все это я собираю в течение года — и своим клиентам я выдаю чеки при получении оплаты, значит это и есть ?

Скажите пжл, можно ли исправить отчеты (формы 220) которые были сданы 2013, 2014 годах? сейчас я заметила ошибку… хочу исправить все, как это сделать?

Январь 28th, 2016 в 13:47

Метод начисления — это когда учет доходов и расходов не связан с фактическим движением денежных средств. Датой получения дохода от реализации признается дата перехода права собственности на товары, передачи результатов выполненных работ, оказанных услуг, а расходы учитываются в том отчетном (налоговом) периоде, к которому они относятся, независимо от фактической выплаты денег или иной формы оплаты.

При кассовом методе доходы и расходы нельзя учесть при расчете налога до тех пор, пока не произошло фактическое движение денежных средств — то есть когда непосредственно заплатили вам или когда заплатили вы. Применять этот метод могут лишь те организации, у которых средний размер выручки за предыдущие четыре квартала не превышает 1 млн руб. за каждый квартал.

Январь 28th, 2016 в 13:49

какие отчеты вы хотите исправить?

Добрый день, скажите правильно ли поняла: если я занимаюсь розничной торговлей в магазине, у меня вмененных доход. сама стою торгую, то когда мне покупатель дает деньги я могу их вообще никуда не записывать ничего клиенту не выдавать если он не просит. А если вдруг попросил чек могу дать ему как угодно оформленную бумагу главное указание реквизитов и суммы покупки. и кассу никакую не веду ничего не фиксирую, если это мне самой ненужно?

Март 19th, 2016 в 12:38

Если у вас енвд, то можете работать без кассового аппарата. Клиенту выписывать товарный чек, если он попросит его выдать.

Добрый день! Хочу открыть типографию (печать листовок, печать фото, ксерокопия и прочее, печать на кружках). Могу ли использовать БСО+ чекопечатающую машинку. Могу ли сам напечатать бсо, т.к. мой вид деятельности 22.2 Полиграфия, типография?

Март 23rd, 2016 в 17:37

Возможность использования кассы зависит не от вида деятельности, а от выбранного налогового режима. На УСН обязательна ККТ, исключение — оказание услуг населению. Обойтись без ККТ можно на ЕНВД или патенте. На общем режиме ККТ обязательна.

Я применяю УСН доходы-расходы. Есть кассовый аппарат. Могу ли я выдавать БСО при оказании услуг населению?

Март 30th, 2016 в 15:13

Если у вас есть касса, то вы должны выбивать чеки.

Если бы вы у вас ее не было, можно было бы выписывать БСО.

Март 30th, 2016 в 16:01

Касса есть, но ЭКЛЗ закончилась, а новую ЭКЛЗ пока не поставил. Пока не поставил могу применять БСО?

Март 30th, 2016 в 17:06

Ну вообще как бы можно, у вас же ситуация, когда вы можете либо использовать ККТ, либо выписывать БСО — выбирается что-то одно. Если бы ККТ была обязательна, то так однозначно нельзя.

Март 30th, 2016 в 17:18

Спасибо за ответ. Уточню ещё немного. Касса зарегистрирована для выездной торговли. А услуги населению — это другой вид деятельности. Их оказываю в офисе. Здесь можно совмещать ККТ и БСО? Т. е. на выезде — ККТ, а в офисе, параллельно, БСО?

Март 30th, 2016 в 17:28

Если это разные виды деятельности — можно. Главное, четко их разграничить и не перемешивать.

Добрый день. Вновь к Вам за помощью. Открываем новое ООО, которое будет заниматься продажей населению мебели, а также, соответственно, доставкой и сборкой этой мебели до физ.лица. Продажу мебели физ.лицам хотим поставить на ЕНВД. А как быть с доставкой по адресу и сборкой этой мебели на дому у покупателя? Не можем подобрать ОКВЭД и, соответственно, понять какую систему налогообложения выбрать. Очень просим помочь. А также: 1) при продаже мебели на ЕНВД можно выдавать только товарный чек или тов.чек + терминальный чек. 2) доставка и сборка мебели — это услуги населению? Какие документы нужно будет выдавать? Спасибо.

Апрель 6th, 2016 в 21:49

Доставка и сборка мебели подойдут под услуги населению, в помощь Письмо Минфина РФ от 14.11.2007 N 03-11-04/3/435 на эту тему.

Смысл такой: у вас изначально на ЕНВД переводится продажа мебели, если доставка и сборка будет включена в ее стоимость и в документах отдельно не выделяется, то это все можно перевести на ЕНВД по виду деятельности розничная торговля и т.д.

Если вы выделяете отдельно доставку и сборку, то их придется переводить на ЕНВД отдельно. То есть у вас будет несколько видов деятельности на ЕНВД. Ну, как минимум два, даже может три: сама розничная торговля, доставка — это грузоперевозки, сборка — это бытовые услуги населению (в ОКУН смотрите раздел Изготовление и ремонт мебели).

Насчет документов: на ЕНВД сейчас можно работать без ККТ, выдавать товарный чек. Доставку и сборку можно оформлять также, только там квитанция наверное будет. Терминальный чек — это для тех, кто картой платит на р/с? Его можно к товарному прикладывать.

Апрель 7th, 2016 в 15:33

Дарья, с ОКУНОМ понятно. Спасибо за подтверждающее письмо. Но при регистрации компании нужно ОКВЭД указывать. С ОКВЭДом не поможете. Заранее спасибо.

Дарья, сейчас попробовала поискать образец квитанции. Столкнулась с тем, что это БСО. с серией, номером, самокопирующиеся. Если распечатывать квитанции, как товарные чеки, не будет ли это нарушением, можно нормативную ссылку какую-то? Можно пример бланка квитанции? Спасибо.

Апрель 7th, 2016 в 14:25

Смотрите, вы путаете немного понятия.

Есть БСО — это вот по ним есть отдельное положение, они должны быть с серией, номером и напечатаны в типографии или с помощью специальных средств. И да, их учет надо вести в специальных журналах.

Есть документы, выдаваемые в качестве подтверждения получения оплаты от покупателя — самый главный пример товарный чек. Их печатать специальным способом не надо. Под квитанцией я имела в виду такой же документ, просто вы будете в нем не товары перечислять, а услуги. Вы его можете разработать сами и напечатать. По сути, это бумажка, подтверждающая вашему покупателю, что вы взяли от него оплату. Реквизиты такой квитанции аналогичны товарному чеку.

Здравствуйте! Скажите пожалуйста, я открываю ИП по оказанию услуги (установка окон и дверей) на УСН Доход-6%. Я буду заключать договор с физ. лицами. Достаточно ли мне выписывать ПКО к договору? И какие бухгалтерские документы мне нужно вести? Заранее спасибо!

Апрель 7th, 2016 в 18:28

Бухучет вам вести не надо, надо вести только КУДИР, все документы по доходам прикладывать к ней. На УСН обязательна ККТ, но если вы оказываете услуги населению, то можете обойтись без нее, на придется выписывать БСО.

Апрель 7th, 2016 в 23:50

Скажите а с БСО тоже надо вести КУДИР или можно просто годовую декларацию по УСН заполнить?

Май 20th, 2016 в 20:08

Смотря как вы им продаёте. Если он рассчитываются по безналу, то нет конечно. Если наличкой, то к вам приходит покупать хлеб подотчетное лицо, которому компания выдала деньги на эту покупку — тогда выбиваете чек. А других вариантов больше и нет вроде.

Дарья добрый день! Спасибо огромное за вашу работу. По возможности тоже хочу с вами проконсультироваться, т.к. многое как каша в голове. У меня ИП УСН доходы, вид деятельности туристические услуги, с ними вроде все ясно- вместо ККМ использую БСО 1) что мне нужно вести в обязательном порядке КУДИР и книгу учета БСО (расчетный счет есть, через него проходят платежи от туристов-туроператорам);

2) хочу продавать и устанавливать пластиковые окна (договор дилерский, устанавливать будем сами, вопрос такой: как правильно сделать-купить патент на продажу или продажу и установку подвести под ЕНВД?

3) ЕСЛИ ПАТЕНТ, то под продажу выдаем товарный чек?

4) если ЕНВД под продажу, то тоже выдаем товарный чек?

5) установка возможна только под ЕВНД или можно вместе с продажей под Патент? ИЛИ 2ПАТЕНТА НУЖНО?

6)Установка ЕНДВ, то БСО-КВИТАНЦИЯ, верно? или можно товарный чек?

7)Отчетность перед налогой идет по туризму — это КУДИР и декларация в конце года, на ЕНВД — ежеквартальные декларации и все(кудир для себя только? Патент — просто покупа и вообще ничего (кроме КУДИР для себя)

и еще вопрос: Патент и ЕНВД, если по не основному коду деятельности, можно Патент в любое время оформить — оплатить, и как с ЕНВД быть в середине года?

Надеюсь, что вопросы грамотные и понятные для Вас, т.к. для меня просто пока путаница сплошная.

Заранее огромное спасибо за помощь..

Май 23rd, 2016 в 14:46

1. Кудир обязательно, насчет книги учета БСО — не знаю, что вы выдаете клиентам — квитанцию об оплате?

2. Продажу можно подвести как под ЕНВД, так и под патент — смотрите что выгоднее в плане налогов. Насчет установки. под патент по-моему можно, под ЕНВД — наверное нет, вида деятельности нет такого в перечне. С патентом надо быть осторожным: если вы планируете только с физлицами работать, то все ок, а вот с юрлицами могут быть проблемы — налоговая может не зачесть это в деятельность по патенту и пересчитать налог по УСН.

3,4. на патенте и ЕНВД сейчас применение ККТ не обязательно, можно товарный чек

5. если делать и продажу и установку на патент, то скорее всего понадобиться два патента: один будет на торговлю, второй — на услуги физлицам.

6. При установке — квитанция, это же услуга, а не товар

7. на УСН — все правильно, на ЕНВД — декларация каждый квартал, учет физических показателей (для подтверждения налоговой), учет доходов/расходов — для себя; патент — покупаете патент и ведете КУД (там учитываются только доходы, но она обязательна, а не для себя)

На ЕНВД тоже можно перейти в любой момент года, надо подать заявление и встать на учет как плательщик ЕНВД.

Дарья спасибо огромное за ответы. еще небольшое уточнение:

1)по ЕНВД — ЧТО ЗНАЧИТ УЧЕТ ФИЗИЧЕСКИЙ ПОКАЗАТЕЛЕЙ (ДЛЯ ПОДТВЕРЖДЕНИЯ НАЛОГОВОЙ)??

2)И еще вычитала, что можно все оформить на установку Оконных конструкций по ЕНВД (код есть:016108 ОКУН «Ремонт и замена дверей, оконных рам, дверных и оконных коробок, остекление балконов»)а сами ОКНА -идут не как товар, а как материалы по замене ОКОН и в акте о выполненных работах, идет перечисление услуг, а в договоре — подряде идет перечивление и услуг и материалов для этой услуги(т.е. сопутствующие материалы, для оказания этой услуги)- имеет ли место это быть-вроде все логично?

3) или вот такой вариант:только не пойму, подходит ли он нам как диллерам, которые сами устанавливают(тогда здесь вроде патент).

-Если услуги по установке пластиковых окон включаются в стоимость реализованных окон, то такая деятельность не может рассматриваться в качестве самостоятельного вида предпринимательской деятельности и относится к сопутствующим услугам, связанным с реализацией указанных товаров.

Просто вроде одни и теже манипуляции с товарами и услугами, но под разными углами, и вроде все можно упростить)) Спасибо заранее.

Май 23rd, 2016 в 15:43

1. ЕНВД считается на основе физических показателей. Если у вас ФП — численность работников, то надо вести учет работников, если площадь помещения — то вести учет изменений площади в связи с изменениями договоров аренды, если количество транспортных средств — то их учет. Для этого нет какой-либо формы, можно разработать свою таблицу и отражать изменения в ней, например, каждый месяц, так как в декларации ФП указывается за каждый месяц.

2. Все логично, думаю, можно

3. Если установка входит в стоимость товара, то да, эта торговля. Насчет связи с вашим дилерством не могу подсказать.

а ФП — можно самим выбрать или как? у меня просто офис под турагенство (один стол) и под ОКНА ПВХ -второй стол, т.е. аренда и помещение общее, и работник ИП И один сотрудник будет — в связи с этим направлением(окна)??

спасибо заранее за наше просвещение.

Май 23rd, 2016 в 15:52

ФП утвержден для каждого вида деятельности в НК РФ. Вы видимо хотите оформить установку окон как оказание бытовых услуг населению. Тогда ФП -количество работников включая ИП, смотрите ст. 346.29, п. 3, там таблица, где указано какому виду деятельности какой ФП соответствует, и какой вмененный доход в месяц приходится.

Дарья, подскажите плз, хочу открыть интернет-магазин по продаже электронных документов (мастер-классы различные) с привязкой оплаты, чтобы все платежи сначала шли на PayPal, а с него вручную выводить на р/с в банке (для налогового учета и вывода в доходы ИП).Планирую ИП УСН 6%. Таким образом, мне нужен только КУДИР? Кассовый аппарат, БСО не надо тогда? И вопрос по подтверждению оплаты для клиента: нужен какой-то аналог кассового чека после прохождения оплаты. И тогда как вести КУДИР, вносить туда каждую проданную единицу (т.е. как оплата приходит на PayPal) или общую сумму за какой-то период (т.е. сумму разового вывода с PayPal на р/с)? Спасибо!

Или может быть есть какой-то вариант оплаты клиентом через мой сайт со своей карты сразу на р/с?

Июнь 2nd, 2016 в 12:25

Через сайт вам подойдет оплата только через платежный агрегатор, покупатель сможет оплачивать со своей банковской карточки, электронного кошелька и т.п. Можно и сразу на р/с, но клиентам это может быть неудобно.

Вот здесь про это писали:

http://kakzarabativat.ru/internet-magazin/platezhnye-sistemy-dlya-internet-magazinov-ili-kak-prinimat-platezhi/

http://kakzarabativat.ru/internet-magazin/kak-prinimat-oplatu-na-svoem-sajte-cherez-internet-zakonno/

http://kakzarabativat.ru/servisy-i-uslugi/kak-podklyuchit-onlajn-oplatu-na-svoj-sajt-fiz-licu-ip-i-ooo-s-pomoshhyu-yandeks-kassy/

Отображать в КУДИР будете по выписке от агрегатора (ну или банковской выписке, если сразу в банк), отражать каждую операцию. Если их много будет, то можно группировать, например, за день

Июнь 3rd, 2016 в 19:22

Спасибо! А что по поводу «чека» клиенту? Формировать чек, аналогичный кассовому, или ничего не нужно, все сделает агрегатор?

Июнь 3rd, 2016 в 21:26

Вы можете выписать товарный чек или накладную, где будет перечислен товар и его количество, суммы

Добрый день! Я ИП на 6%, я доставляю(продаю) мебель по договору комиссии. Т.е. клиент платит, я выкупаю у поставщика и доставляю клиенту. Уже поняла, что изначально выбрала не тот объект налогообложения. В след. году сменю, ок.

Что делать по факту? Нет ККМ, буду использовать БСО. Как их вести? Я печатала клиенту товарный чек с его заказом, себе оставляла копию. Теперь, если я буду использовать БСО, нужно ли клиенту копию БСО?

Можно ли считать БСО первичным документом? Или к нему нужно печатать ПКО? Если да, то нужно ли давать ПКО и клиенту? И как это проводить в КУДИР конечно же)

И еще, можно ли учитывать в КУДИР расход по выкупу у поставщика за деньги клиента его товар?

Начиталась ваших статей, очень много ПОЛЕЗНОЙ информации, но теперь каша в голове.

Заранее благодарю за ответ!

Июль 14th, 2016 в 20:37

У вас вид деятельности какой? Доставка? Если доставка, то она подойдёт под услуги населению и её можно оформлять БСО. Если продажа, то тут нужен ккм.

Товарный чек по идее является БСО в данном случае, но выписывается на товар, который продаёте, а у вас услуги. С другой стороны, клиент должен получить какой-то документ с перечнем заказа того, что он купил. Вообщем, сначала с вашим видом деятельности надо разобраться, потому что мне кажется, здесь нужна ккм, а не БСО.

Что касается просто вопроса о том, как выписывать БСО: выписываете его клиенту, себе оставляете копию. Приход денег по всем БСО, выписанным за день, оформляете одним пко. На основании пко делаете запись в кудир. Если вам не лень, можно к каждому БСО выписывать пко и отдавать отрывную квитанцию от него клиенту, а по пко делать запись в кудир. Но это излишне. Документы эти имеют разные функции. БСО подтверждает факт оплаты клиентом купленного товара/услуги. Он нужен клиенту, чтобы он потом мог к вам придти и предьявить претензии по качеству продукции. А пко это просто первичный документ бухгалтерского учёта, который отражает движение денег внутри вашего «предприятия», кстати ИП вправе их вообще не оформлять как и кассовую книгу.

В кудир вы ставите только доходы, поменяете объект — о рожайте расходы на основании документов от поставщика.

Июль 15th, 2016 в 06:09

Вид деятельности — доставка. Так как в наличии товара на реализации пока нет.

Как я поняла, БСО можно оформить самому в типографии, самому разработать дизайн, конечно в соответствии с перечнем обязательных данных. Таким образом в БСО можно же оформить табличку,куда вписывать товар который клиент заказал? Можно ли клиенту давать собственно оформленный бланк вместе с договором и списком заказа, а только себе оформлять БСО?

Если можно не оформлять ПКО, то что писать в КУДИР в графе дата и номер первичного документа? А что если все д/с от клиентов идут мне на мой карточный счёт?

Спасибо за ответ!

Июль 15th, 2016 в 09:25

В БСО можно сделать табличку, где будет перечисление того, что вы доставляете. Но БСО оформляется только сама услуга доставки. Как я понимаю, сам заказ мебели оформляется договором и списком заказа к нему. А как оформляется оплата мебели?

БСО оформляется для клиента, себе вы оставляете копию.

Если вы не будете выдавать клиенту БСО, то у него не будет никакого документа, подтверждающего оплату. Это касается расчетов наличными. Если клиент платит вам сразу на расчетный счет, то БСО тут не нужен.

В КУДИР можете писать Квитанция №__ от __ Поступление денежных средств за доставку мебели

А можете, как я выше говорила, выписывать БСО, а потом по итогам дня оформлять их одним приходником и ставить его реквизиты в КУДИР.

Карточный счет (свою личную карточку) использовать нельзя, точнее нежелательно. По этому поводу уже могут возникнуть вопросы у банка. Личный счет физлица и расчетный счет ИП — разные для банка вещи, у них разная стоимость обслуживания и другие условия. Если открываете расчетный счет — пожалуйста, так даже лучше. У вас все поступления будут безналом, а в КУДИР будете отражать их на основании банковской выписки.

Здравствуйте! Подскажите, пожалуйста, как нам правильно оформлять документы в этом случае: Мы ООО на УСН оказываем услуги по прокату техники. Планируем работать на БСО и принимать оплату от физ. лиц. наличными. Но также у нас будет присутствовать резерв заказа через сайт компании с частичной оплатой услуги на расчетный счет. И при оплате оставшейся суммы наличными будем принимать депозит как гарант возврата оборудования. Как нам правильно отразить в БСО и ПКО эти три денежных приема, в частности вопрос про предоплату на расчетный счет и депозит. Что указывается в БСО, что нет? и где тогда указывать?

Сентябрь 14th, 2016 в 23:19

Предоплата на р/с никак уже БСО не может быть оформлена, так как она поступает безналом, а не наличкой в момент оказания услуги. Вообщем, использовать для этого БСО как-то очень странно.

Насчет депозита, ничего не могу сказать.

Здравствуйте! Ситуация такая — у ИП есть интернет-приложение, через которое от клиентов (физ лиц) на р\счет поступают деньги за оказанные услуги. Клиенты в разных городах. Я вообще не знаю, кто они, они просто скачали приложение и пользуются. Получается, нет ни договора, ни чека, ни БСО, ни акта об оказанных услуг и отчета об оказанных услугах. Будет ли это нарушением? Какие можете дать советы в этой ситуации?

Август 30th, 2016 в 18:24

Здравствуйте. Физлица оплачивают через приложение картой банковской или электронными деньгами, верно? Если так, то они платят через платежную систему, которая привязана к приложению и им платежная система выдает по завершению платежа квитанцию электронную, что они оплатили и деньги списались. Это и есть своего рода чек.

Меня зовут Андрей. Я физлицо и покупаю у ООО бытовку, была внесена предоплата наличными в офисе при заключении договора, в кассовом чеке и ПКО отказали, сославшись на запись в договоре о внесенной сумме против которой дополнительная подпись и печать. Окончательный расчет будет также наличными при доставке. Отказывают в каких-либо документах. Говорят, будет запись от руки на договоре с подписью водителя-курьера. Правомерны ли действия ООО? Какой документ должны дать, если у них нет (как я полагаю) ККМ — БСО, товарный чек или другое?

Сентябрь 14th, 2016 в 23:21

Ну вообще должны были выписать ПКО и вам отдать от него квитанцию.