Рейтинг: 4.1/5.0 (1833 проголосовавших)

Рейтинг: 4.1/5.0 (1833 проголосовавших)Категория: Бланки/Образцы

Открыть полный текст документа

Документ недоступен на сайте

Данный документ доступен в коммерческой версии системы КонсультантПлюс. Вы можете купить систему или заказать ее бесплатную демонстрацию .

Для ознакомления с текстом данного документа можно обратиться в региональный информационный центр (РИЦ) Сети КонсультантПлюс. расположенный в Вашем городе/регионе.

Дополнительная информация к документу

Дополнительная информация к документу или его части по значку i (разъяснения, комментарии, судебная практика) представлена в коммерческой версии системы КонсультантПлюс.

На сайте возможность недоступна.

В коммерческой версии системы КонсультантПлюс представлены все редакции документа (в том числе с изменениями, не вступившими в силу):

- указан период действия редакции

- можно найти редакцию на определённую дату

- можно сравнить редакции друг с другом

На сайте не представлены редакции документа

МИНИСТЕРСТВО ЗДРАВООХРАНЕНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

от 25 июля 2001 года N 289

МИНИСТЕРСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ ПО НАЛОГАМ И СБОРАМ

от 25 июля 2001 года N БГ-3-04/256

О реализации постановления Правительства Российской Федерации от 19 марта 2001 года N 201

"Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета"

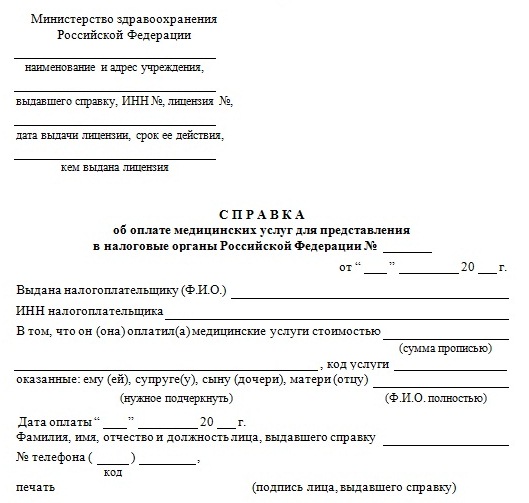

1.1 форму "Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации" (приложение N 1) ;

1.2 инструкцию по учету, хранению и заполнению справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации (приложение N 2) ;

1.3 порядок выписки лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета (приложение N 3) .

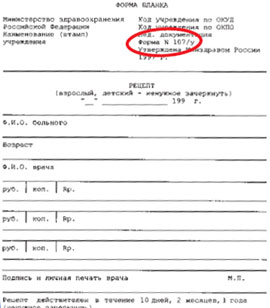

2. Использовать для выписки лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, рецептурный бланк учетной формы N 107/у .

____________________________________________________________________

Приказом Минздравсоцразвития России от 12 февраля 2007 года N 110 утверждена форма N 107-1/у "Рецептурный бланк". применяемая с 26 мая 2007 года. С этого времени фактически утратили силу нормативные правовые предписания, содержащие указание на форму рецептурного бланка N 107/у. ввиду введения в действие новой формы такого бланка. Пункт 2 настоящего приказа является фактически недействующим в части, предписывающей выписывать лекарственные средства на рецептурных бланках учетной формы N 107/у. Данный вывод подтверждается определением Верховного Суда РФ от 23 мая 2012 года N АКПИ12-487 .

- Примечание изготовителя базы данных.

____________________________________________________________________

3. Руководителям учреждений здравоохранения федерального подчинения, Российской академии медицинских наук, руководителям органов управления здравоохранением субъектов Российской Федерации:

3.1 организовать работу по выдаче справок об оплате медицинских услуг для представления в налоговые органы Российской Федерации в соответствии с настоящим приказом.

4. Контроль за исполнением настоящего приказа возложить на первого заместителя министра здравоохранения Российской Федерации А.И.Вялкова и заместителя министра Российской Федерации по налогам и сборам С.Х.Аминева.

Министр здравоохранения

Российской Федерации

Ю.Л.Шевченко

Министр Российской Федерации

по налогам и сборам

Г.И.Букаев

Зарегистрировано

в Министерстве юстиции

Российской Федерации

13 августа 2001 года,

регистрационный N 2874

УТВЕРЖДЕНО

приказом Минздрава России

и МНС России

от 25 июля 2001 года

N 289/БГ-3-04/256

КОРЕШОК

к справке об оплате медицинских услуг для представления в налоговые органы Российской Федерации N_______

Бланк. Формат А5.

Срок хранения 3 года.

УТВЕРЖДЕНО

приказом Минздрава России и

МНС России

от 25 июля 2001 года

N 289/БГ-3-04/256

Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации (далее - Справка) заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности.

Справка удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика.

Справка выдается после оплаты медицинской услуги и при наличии документов, подтверждающих произведенные расходы, по требованию налогоплательщика, производившего оплату медицинских услуг, оказанных ему лично, его супруге (супругу), его родителям, его детям в возрасте до 18 лет.

Суммы фактически произведенных расходов за счет средств налогоплательщика учитываются налоговыми органами при определении сумм социального налогового вычета в соответствии со статьей 219 Налогового кодекса Российской Федерации и постановлением Правительства Российской Федерации от 19 марта 2001 года N 201 .

В левом верхнем углу Справки проставляется штамп учреждения здравоохранения, включающий сведения об учреждении, оказавшем медицинские услуги: полное наименование и адрес учреждения, ИНН учреждения, N лицензии, дата выдачи лицензии, срок ее действия, кем выдана лицензия. Штамп должен быть четким и иметь полный оттиск.

Фамилия, имя и отчество налогоплательщика и пациента указывается полностью. В случае если налогоплательщик и пациент являются одним лицом, в строке Ф.И.О. пациента ставится прочерк.

ИНН налогоплательщика (при его наличии) и сведения о его родственных отношениях с пациентом указываются по сообщению налогоплательщика.

В Справке на основании кассового чека (приходного ордера или иного документа, подтверждающего внесение денежных средств) указывается стоимость медицинской услуги по коду 1 или дорогостоящего лечения по коду 2, оплаченных за счет средств налогоплательщика, в рублях прописью с большой буквы.

В Справке указываются дата оплаты медицинской услуги.

В Справке указывается полностью фамилия, имя, отчество, занимаемая должность, номер телефона лица, выдавшего справку.

В левом нижнем углу Справки ставится гербовая печать учреждения здравоохранения.

Бланки Справки подлежат строгому учету, хранению и использованию в сброшюрованном виде со сквозной нумерацией.

Справка выдается на руки налогоплательщику, корешок к справке остается в учреждении здравоохранения и подлежит хранению в течение 3 лет.

УТВЕРЖДЕНО

приказом Минздрава России и

МНС России

от 25 июля 2001 года

N 289/БГ-3-04/256

выписывания лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета

____________________________________________________________________

Приказом Минздравсоцразвития России от 12 февраля 2007 года N 110 утверждена форма N 107-1/у "Рецептурный бланк". применяемая с 26 мая 2007 года. С этого времени фактически утратили силу нормативные правовые предписания, содержащие указание на форму рецептурного бланка N 107/у. ввиду введения в действие новой формы такого бланка. Положения настоящего Порядка являются фактически недействующими в части, предписывающей выписывать лекарственные средства на рецептурных бланках учетной формы N 107/у. Данный вывод подтверждается определением Верховного Суда РФ от 23 мая 2012 года N АКПИ12-487 .

- Примечание изготовителя базы данных.

____________________________________________________________________

При назначении лечащим врачом лекарственных средств, входящих в Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику либо его супруге (супругу), его родителям, его детям в возрасте до 18 лет и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, утвержденный постановлением Правительства Российской Федерации от 19 марта 2001 года N 201. устанавливается следующий порядок:

1. Лекарственные средства выписываются врачом на рецептурных бланках по форме N 107/у. На одном рецептурном бланке можно выписать не более двух лекарственных средств.

2. Лечащий врач выписывает пациенту рецепт в двух экземплярах, один из которых предъявляется в аптечное учреждение для получения лекарственных средств, второй представляется в налоговый орган Российской Федерации при подаче налоговой декларации по месту жительства налогоплательщика.

3. На экземпляре рецепта, предназначенного для представления в налоговые органы Российской Федерации, лечащий врач в центре рецептурного бланка проставляет штамп "Для налоговых органов Российской Федерации, ИНН налогоплательщика", рецепт заверяется подписью и личной печатью врача, печатью учреждения здравоохранения.

4. Экземпляр рецепта со штампом "Для налоговых органов Российской Федерации, ИНН налогоплательщика" остается на руках у налогоплательщика, оплатившего расходы по приобретению лекарственных средств, назначенных лечащим врачом ему либо его супруге (супругу), его родителям, его детям в возрасте до 18 лет, для представления такого рецепта вместе с письменным заявлением, с товарным и кассовым чеками из аптечного учреждения, осуществившего отпуск лекарственных средств, в налоговый орган Российской Федерации по месту жительства.

____________________________________________________________________

После вступления в силу Федерального закона от 27 декабря 2009 года N 368-ФЗ от налогоплательщика не требуется предъявления вместе с налоговой декларацией письменного заявления для целей предоставления социальных налоговых вычетов. Таким образом, пункт 4 настоящего Порядка фактически утратил силу в части, предусматривающей наряду с рецептом лекарственного средства предъявлять в налоговый орган заявление налогоплательщика. Данный вывод подтверждается определением Верховного Суда РФ от 23 мая 2012 года N АКПИ12-487 .

- Примечание изготовителя базы данных.

____________________________________________________________________

5. Аптечным учреждениям независимо от организационно-правовой формы и формы собственности категорически запрещается отпуск лекарственных средств по рецептурным бланкам со штампом "Для налоговых органов Российской Федерации, ИНН налогоплательщика".

6. Контроль за выпиской лекарственных средств, входящих в Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику либо его супруге (супругу), его родителям, его детям в возрасте до 18 лет и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, осуществляется не реже одного раза в месяц заведующим отделением и руководителем учреждения здравоохранения.

Электронный текст документа

подготовлен ЗАО "Кодекс" и сверен по:

"Бюллетень нормативных актов

федеральных органов

исполнительной власти",

N 35, 27.08.2001

О реализации постановления Правительства Российской Федерации от 19 марта 2001 года N 201 "Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета"

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыРазъясните пожалуйста порядок заполнения справки об оплате медицинских услуг для предоставления в налоговые органы РФ медицинским учреждением, имеющим филиал. Какие наименование учреждения и адрес указываются в справке, головного учреждения или филиала.

ОтветОтвечает Валентина Малофеева, эксперт

В подпункте 3 пункта 1 статьи 219 Налогового кодекса РФ сказано, что вычет предоставляют при оплате лечения в медицинских организациях (у предпринимателей), имеющих лицензии. Обязательным условием для получения вычета является справка об оплате медицинских услуг. В ней должен быть проставлен штамп медицинской организации (предпринимателя), содержащий сведения о выданной лицензии . Такие правила установлены Инструкцией. утвержденной приказом Минздрава России от 25 июля 2001 г. № 289, МНС России от 25 июля 2001 г. № БГ-3-04/256 .Таким образом, если лицензия выдана головному учреждению, то в справке ставится наименование головного учреждения.

1.Из рекомендации

Валентины Акимовой, государственного советника налоговой службы РФ III ранга

Ольги Красновой, директора БСС «Система Главбух»

Как получить социальный налоговый вычет на лечение

Человек, который потратил деньги на лечение, медикаменты, добровольное медицинское страхование, может получить социальный налоговый вычет (абз. 1. 2 подп. 3 п. 1 ст. 219 НК РФ).

Такое право имеют лишь резиденты и только в отношении доходов, облагаемых НДФЛ по ставке 13 процентов, за исключением дивидендов (п. 3 ст. 210 НК РФ ). Доходы, облагаемые по другим ставкам, а также доходы нерезидентов уменьшить на сумму социальных налоговых вычетов нельзя (п. 4 ст. 210 НК РФ ). Подробнее о порядке определения ставок НДФЛ см. Как определить ставку для расчета НДФЛ .

Как получить вычет в налоговой инспекции

Получить вычет в налоговой инспекции можно, когда закончится календарный год, в котором человек оплатил медицинские услуги. То есть если расходы на лечение были в 2015 году, обратиться в налоговую инспекцию можно с 1 января 2016 года.

Обратиться за вычетом нужно в налоговую инспекцию по местожительству (письма ФНС России от 8 июня 2006 г. № 04-2-03/121 и от 2 июня 2006 г. № ГИ-6-04/566 ).

А как быть, если регистрации по месту жительства нет? Тогда обратитесь с заявлением о постановке на учет в налоговую инспекцию по месту пребывания. В нее же вы будете сдавать декларацию 3-НДФЛ и заявлять вычет. Такие рекомендации даны и в письмах Минфина России от 18 ноября 2011 г. № 03-04-05/7-909. от 14 ноября 2011 г. № 03-04-05/8-889 и от 11 мая 2010 г. № 03-02-08/29 .

Документы для вычета в налоговой инспекции

Для получения социального вычета отдельное заявление составлять не нужно. В налоговую инспекцию достаточно представить:

Об этом сказано в подпункте 3 пункта 1 и пункте 2 статьи 219 Налогового кодекса РФ.

При этом для подтверждения данных, указанных в ней, налоговая инспекция может потребовать представить и справки по форме 2-НДФЛ от всех налоговых агентов. выплативших человеку доход в течение года.

Хотя такого требования статья 219 Налогового кодекса РФ не содержит, при проверке налоговые инспекторы вправе истребовать любые документы, необходимые для контроля (п. 6 ст. 88. п. 1 ст. 56. п. 1 ст. 93 НК РФ). Справки по форме 2-НДФЛ подтвердят:

Перечень документов, которые нужно представить в инспекцию, чтобы подтвердить право на социальный вычет на лечение, может различаться в зависимости от вида расходов (подп. 3 п. 1 ст. 219 НК РФ ). Для определения их состава воспользуйтесь таблицей .

Налоговые инспекторы также могут потребовать дополнительные документы, необходимые для налогового контроля (п. 6 ст. 88. п. 1 ст. 56. п. 1 ст. 93 НК РФ).

Ситуация: нужно ли для получения социального налогового вычета на лечение представить в налоговую инспекцию копию лицензии на осуществление медицинской деятельности от лечебного учреждения

В подпункте 3 пункта 1 статьи 219 Налогового кодекса РФ сказано, что вычет предоставляют при оплате лечения в медицинских организациях (у предпринимателей), имеющих лицензии. Обязательным условием для получения вычета является справка об оплате медицинских услуг. В ней должен быть проставлен штамп медицинской организации (предпринимателя), содержащий сведения о выданной лицензии. Такие правила установлены Инструкцией. утвержденной приказом Минздрава России от 25 июля 2001 г. № 289, МНС России от 25 июля 2001 г. № БГ-3-04/256 .

Это и будет подтверждением наличия лицензии у медицинской организации (предпринимателя).

2.ПРИКАЗ МНС РОССИИ, МИНЗДРАВА РОССИИ от 25.07.2001 №№ 289, БГ-3-04/256

О реализации постановления Правительства Российской Федерации от 19 марта 2001 года № 201 "Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета"

Приложение 2. ИНСТРУКЦИЯ по учету, хранению и заполнению Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации

Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации (далее - Справка) заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности. Справка удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика. Справка выдается после оплаты медицинской услуги и при наличии документов, подтверждающих произведенные расходы, по требованию налогоплательщика, производившего оплату медицинских услуг, оказанных ему лично, его супруге (супругу), его родителям, его детям в возрасте до 18 лет.Суммы фактически произведенных расходов за счет средств налогоплательщика учитываются налоговыми органами при определении сумм социального налогового вычета в соответствии со статьей 219 Налогового кодекса Российской Федерации и постановлением Правительства Российской Федерации от 19 марта 2001 года № 201 .В левом верхнем углу Справки проставляется штамп учреждения здравоохранения, включающий сведения об учреждении, оказавшем медицинские услуги: полное наименование и адрес учреждения, ИНН учреждения, № лицензии, дата выдачи лицензии, срок ее действия, кем выдана лицензия. Штамп должен быть четким и иметь полный оттиск.Фамилия, имя и отчество налогоплательщика и пациента указывается полностью. В случае если налогоплательщик и пациент являются одним лицом, в строке Ф.И.О. пациента ставится прочерк.ИНН налогоплательщика (при его наличии) и сведения о его родственных отношениях с пациентом указываются по сообщению налогоплательщика.В Справке на основании кассового чека (приходного ордера или иного документа, подтверждающего внесение денежных средств) указывается стоимость медицинской услуги по коду 1 или дорогостоящего лечения по коду 2, оплаченных за счет средств налогоплательщика, в рублях прописью с большой буквы.В Справке указываются дата оплаты медицинской услуги.В Справке указывается полностью фамилия, имя, отчество, занимаемая должность, номер телефона лица, выдавшего справку.

В левом нижнем углу Справки ставится гербовая печать учреждения здравоохранения.Бланки Справки подлежат строгому учету, хранению и использованию в сброшюрованном виде со сквозной нумерацией.Справка выдается на руки налогоплательщику, корешок к справке остается в учреждении здравоохранения и подлежит хранению в течение 3 лет.

Перечень дополнительных документов, которые нужно представить в налоговую инспекцию, чтобы получить социальный налоговый вычет на лечение

Перечень необходимых документов

?

Образец справки об оплате медицинских услуг для представления в налоговые органы. Справка об использовании товаров для оказания первой медицинской помощ. Справка об оплате медицинских услуг для предоставления в налоговые органы. Образцы важных документов. Образец заявления вы можете скачать здесь заявление. Достаточно того, чтобы у налогоплательщика была справка об оплате медицинских услуг для налоговых. Реестр справок об оплате медицинских услуг для налоговой. Заявление установленного образца можно скачать тут.

В налоговой документы у меня не взяли за отсутствием справки об оказании мед услуг, хотя. И дорогостоящих видов лечения в медицинских учреждениях. Справка об оплате медицинских услуг для предоставления в налоговые органы российской федерации с корешком. Акт об оказании услуг документ, целью которого является отображения самого факта.

Добрый день. Нашел у вас образец договора оказания услуг. В настоящее время нанетые мной. Вы открыли рубрикатор! Здесь собраны и разбиты на темы все рекомендации. 2015 год. C 2015 года налоговые принимают ндс исключительно в электронном виде. В декларации по. Налоговый кодекс рф 2016 года (нк рф редакция 2016) глава 21. Налог на добавленную стоимость. Портал государственных услуг российской федерации. Обновленный портал госуслуг стал.

Оглавление, сноска. См. Закон РК от года N 100 О введении в действие Кодекса Республики Казахстан О налогах и других обязательных платежах в бюджет (Налоговый кодекс). Сноска. По всему тексту Кодекса: слова государственном и (или) русском языках государственный или русский язык государственном или русском языке заменены соответственно словами казахском и (или) русском языках казахский или русский язык казахском или русском языке слово акционерного исключено Законом РК от 200-IV (порядок введения в действие см. Ст.2 слова таможенного союза таможенном союзе заменены соответственно словами Таможенного союза Таможенном союзе Законом РК от 61-V (вводится в действие с слова «аулов (сел «аульных (сельских «Села.

Об основах охраны здоровья граждан в Российской Федерации (с изменениями на). Приказ Министерства культуры РФ от г. N 558 Об утверждении Перечня типовых. Наша команда работает для Вас, наша компания занимается юридическими услугами, связанными с продажей медицинских документов в день обращения. Как быстро и абсолютно легально купить медицинскую справку, читайте на нашем сайте. Медицинская справка в бюрократическом государстве это особая бумага. Без неё в большинстве случаев никуда! Вы по не совсем уважительной причине пропустили учёбу или не вышли.

Медицинские справки ОТ врачвободной форме. Справки ДЛЯ предоставления ПО месту. О невезучем справки для налоговой об оказании медицинских услуг предпринимателе, несостоявшейся новации и праве на вычет авансового НДС. Постановление Правительства РФ от г. N 911 О порядке оказания медицинской. System about:legacy-compat Бухгалтерская справочная система «Система Главбух» для коммерческих организаций. Рекомендации, ответы чиновников на бухгалтерские вопросы. О налогах и других обязательных платежах в бюджет (Налоговый кодекс) Обновленный. Текст документа, статус. Главная страница Официальный сайт МФЦ Свердловской области.  Справки для начисления пособий по беременности и родам - N 28668. Министерство трудоциальной защиты российской федерации. Приказ от г. N 182н. ОБ утверждении форморядка, выдачи справкумме заработной платы, иных выплат. И вознаграждений ЗА ДВА календарных года, предшествующих. Году прекращения работы (службы, иной деятельности) ИЛИ году обращения ЗА справкоумме заработной платы, иных выплаознаграждений, И текущий календарный ГОД, справки для начисления пособий по беременности и родам.

Справки для начисления пособий по беременности и родам - N 28668. Министерство трудоциальной защиты российской федерации. Приказ от г. N 182н. ОБ утверждении форморядка, выдачи справкумме заработной платы, иных выплат. И вознаграждений ЗА ДВА календарных года, предшествующих. Году прекращения работы (службы, иной деятельности) ИЛИ году обращения ЗА справкоумме заработной платы, иных выплаознаграждений, И текущий календарный ГОД, справки для начисления пособий по беременности и родам.

Читать далее.  Психологического обследования для учеников 4 класса - Психолого-педагогическое сопровождение развития учащихся 1-4 классов. Создание социально-психологических условий для развития личности. Наблюдение в процессе обследования с регистрацией результатов по. 5 класс. Время проведения, октябрь-ноябрь. Цель обследования - изучение. 4) Изучение отдельных личностных характеристик учащихся Форма.

Психологического обследования для учеников 4 класса - Психолого-педагогическое сопровождение развития учащихся 1-4 классов. Создание социально-психологических условий для развития личности. Наблюдение в процессе обследования с регистрацией результатов по. 5 класс. Время проведения, октябрь-ноябрь. Цель обследования - изучение. 4) Изучение отдельных личностных характеристик учащихся Форма.

Читать далее.  Форма а справки о доходах 6 месяцев - 100 полезной информациио форма а справки о доходах 6 месяцев банках России для частных клиентов. Например, Открытие банк, ставка рефинансирования ЦБ РФ на: года. Ключевая ставка ЦБ РФ на сегодня: года. Что будет с рублём? 100 рублей за доллар: Реально ли это? Рубль рухнет: Что делать? Рубль положат на алтарь стабильности.

Форма а справки о доходах 6 месяцев - 100 полезной информациио форма а справки о доходах 6 месяцев банках России для частных клиентов. Например, Открытие банк, ставка рефинансирования ЦБ РФ на: года. Ключевая ставка ЦБ РФ на сегодня: года. Что будет с рублём? 100 рублей за доллар: Реально ли это? Рубль рухнет: Что делать? Рубль положат на алтарь стабильности.

Читать далее.  Договор купли продажи автомобиля по доверенности - Договор купли продажи транспортного средства по доверенности. Продажи автомобиля по. Договор купли-продажи автомобиля по. Договор. Купли-продажи. По доверенности).

Договор купли продажи автомобиля по доверенности - Договор купли продажи транспортного средства по доверенности. Продажи автомобиля по. Договор купли-продажи автомобиля по. Договор. Купли-продажи. По доверенности).

Читать далее.

Налоговый вычет - это сумма. которую вы можете вернуть обратно. после уплаты государству 13%-го подоходного налога.

Какова максимальная сумма средств возвращаемых за лечениеПункт №3, статьи 219 Налогового кодекса Российской Федерации предусматривает два варианта при которых возможен возврат части средств потраченных на лечение:

В общем случае, сумма налогов подлежащая возврату не должна превышать 120 000 руб. от общей суммы потраченной на все виды лечения и медицинского обслуживания, обучение, негосударственные пенсионные отчисления за отчётный налоговый период (как правило в течении года);

В случае, если вы оплачивали дорогостоящее лечение, сумма налогового вычета не ограничена.

В каждом конкретном случае итоговая сумма будет рассчитываться в зависимости от фактических затрат на социальные нужды (обучение, медицинское и негосударственное пенсионное обеспечение) и уплаченного подоходного налога.

Кто имеет право на получение налогового вычета за лечениеВ соответствии с Налоговым кодексом. право на получение налогового вычета имеют, только налогоплательщики. которые оплачивали услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации, а также уплаченной им за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях Российской Федерации. А также налогоплательщики, которые уплатили в налоговом периоде суммы за услуги по лечению, предоставленные им физическими лицами (индивидуальными предпринимателями), имеющими лицензию на осуществление медицинской деятельности и занимающимися частной медицинской практикой.

В любом случае, налоговый вычет предоставляется только. если лечение производилось в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности и в соответствии с перечнем медицинских услуг.

В каких случаях теряется право на возврат средств за лечениеНалоговый кодекс не предусматривает возможности налогового вычета для следующих лиц:

Налогоплательщиков, получающих доходы с которых взимается налог не по 13%-й ставке (если вы платите налог по ставке 9%, 15%, 30%, 35%);

Налогоплательщиков, зарегистрированных. как индивидуальные предприниматели и применяющих систему единого налога на вмененный доход (ЕНВД ) и упрощенную систему налогообложения (УСН ).

Перечень необходимых документовПриказ Министерства финансов Российской Федерации №99н от 2 июля 2012 года, предусматривает следующие документы, которые необходимо предоставить в Федеральную налоговую службу при оформлении налогового вычета за лечение:

Письменное заявление о желании получить налоговый вычет;

Оригинал и копию договора об оказании медицинских услуг или другие документы подтверждающие лечение;

Справку об оплате медицинских услуг для представления в налоговые органы по форме, утвержденной совместным Приказом МНС России и Минздрава России от 25.07.2001 № 289/БГ-3-04/256

Копию лицензии медицинского учреждения на оказание соответствующих медицинских услуг (если реквизиты лицензии не указаны в договоре);

Платежные документы, подтверждающие выплату денежных средств за лечение и копии этих документов;

Справку (справки) с места работы по форме 2-НДФЛ за истёкший год;

Декларацию по налогу на доходы физических лиц по форме 3-НДФЛ за истекший год;

Копию свидетельства о рождении (если налогоплательщик оплачивал услуги по лечению своего родителя (родителей) или ребёнка в возрасте до 18 лет);

Копию свидетельства о браке (если налогоплательщик оплачивал услуги по лечению своего супруга (супруги));

Реквизиты вашего банковского счёта, на который будут перечислять возвращаемые деньги.

Перечни медицинских услуг, лекарственных средств и дорогостоящих видов леченияНалоговый вычет за лечение предоставляется, только за затраты на услуги и лекарства, предусмотренные в Постановлении Правительства Российской Федерации "Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счёт собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета".

В какие сроки можно оформить налоговый вычет за лечениеНалоговый вычет оформляется по окончании налогового периода, как правило это календарный год ;

Если вы не успели оформить налоговый вычет или не знали о такой возможности, вы сохраняете право на вычет в течении трёх лет .

При этом, если вы подаёте документы на налоговый вычет, сразу за три года. то вам необходимо подготовить документы (квитанции, налоговые декларации, справки о доходах, справки из медицинского учреждения) за каждый год в отдельности.

Где оформляется налоговый вычетВычет оформляется в отделении Федеральной налоговой службы по месту жительства.

Как долго происходит перечисление денегЕсли документы пройдут проверку, то деньги будут перечислены на ваш банковский счёт в течении месяца.

Дополнительные материалыДОБАВИТЬ В ИЗБРАННОЕ

Возврат Подоходного Налога Из Бюджета На Лечение

(Социальный Налоговый Вычет)

+ Вы работаете официально и получаете заработную плату, облагаемую подоходным налогом по ставке 13% (п. 3 ст. 210 Налогового Кодекса РФ), т.е. являетесь законным налогоплательщиком либо получаете какой-то иной доход, который облагается налогом 13%;

+ Вы потратили деньги на свое лечение или лечение супруга (супруги), родителей, детей до 18 лет (ст. 219 НК РФ);

+ Оплаченные медицинские услуги включены в Перечень медицинских услуг или Перечень дорогостоящих видов лечения согласно постановления Правительства РФ от 19 марта 2001 г. № 201 (пп. 3 п. 1 ст. 219 НК РФ);

+ Все документы на лечение оформлены на Вас, как на налогоплательщика (при оплате лечения супругом/супругой документы могут быть оформлены на него);

+ Вы резидент, т.к. нерезиденты не имею право на социальные налоговые вычеты (п. 4 ст. 210 НК РФ);

+ Медицинское учреждение находится на территории России и имеет соответствующую лицензию на право оказания медицинских услуг (абз. 1,5 пп. 3 п. 1 ст. 219 НК РФ).

При соблюдении всех этих условий Вы имеете законное право вернуть часть своих денег, затраченных на лечение – это и называется получение социального налогового вычета (пп. 3 п. 1 ст. 219 НК РФ).

Теперь нужно разобраться за какие медицинские услуги можно вернуть свой подоходный налог на лечение?

Перечень медицинских услуг в медицинских учреждениях РФ

Перечень дорогостоящих видов лечения в медицинских учреждениях РФ

Перечень лекарственных средст в, назначенных лечащим врачом

Как Получить Социальный налоговый вычет на лечение?

Вы имеете на это право, при определенных условиях:

* если оплачиваете свое лечение (ст. 219 НК РФ);

* если оплачиваете за лечения своих родителей, детей (подопечных) до 18 лет, своего супруга или супруги (ст. 219 НК РФ);

* если в документах на оплату указан сам налогоплательщик (ст. 219 НК РФ) ;

* если у медицинского учреждения есть лицензия на оказание мед. услуг + данное медицинское заведение находится на территории РФ (ст. 219 НК РФ) ;

* если Вы оплачивали медицинские услуги в санаторно-курортном учреждении, то следует учитывать исключительно медицинские расходы согласно Перечня. оплаченные из собственных средств (оплата питания, переезда и др. не берется в расчет);

* если Вы - индивидуальный предприниматель и получаете доходы, облагаемые НДФЛ по ставке 13% (ст. 210 НК РФ) ;

* если договор на лечение заключен не самим налогоплательщиком, а работодателем в пользу налогоплательщика, последний имеет право на получение налогового вычета при условии компенсации работодателю понесенных расходов на свое лечение ( ПИСЬМО ФНС РОССИИ от 31.08.2006 № САЭ-6-04/876@ );

* если у Вас нет договора на лечение с медицинским учреждением, его предоставление не обязательно (Письмо Минфина РФ № 03-04-05/10-1239 от 01.11.2012 г.) ;

* если за лечение платил супруг / супруга, воспользоваться вычетом может любой, документы тоже могут быть оформлены на одного из них (Письмо ФНС России от 1 октября 2015 г. N БС-4-11/17171@ ) ;

* социальный налоговый вычет может быть предоставлен на лекарственные средства, непосредственно не включенные в Перечень, но в составе которых присутствует лекарственное средство, поименованное в данном перечне (Письмо Минфина от 19 июня 2015 г. N 03-04-07/35549 );

* если у Вас были расходы на лечение в санатории на территории РФ, при условии, что Вы оплачивали из собственных средств и только стоимость лечения, исключая питание, перелет и т.д. (подп. 3 п. 1 ст. 219 НК РФ, п. 4 Перечня, утвержденного постановлением Правительства РФ от 19 марта 2001 г. № 201 ).

Из всего вышесказанного можно сделать выводы, что социальный налоговый вычет Получить Нельзя :

НЕТ! - по доходам, которые облагаются по другим налоговым ставкам (пункт 4 ст. 210 Налогового Кодекса РФ). Нам Нужна Только Ставка 13%;

НЕТ! – если в налоговом периоде у Вас были расходы по лечению, но не было доходов, облагаемых по ставке 13% (Письмо УФНС по г. Москве от 19 ноября 2009 г. № 20-14/2/121804@ )

НЕТ! – если Вы пенсионер, получаете пенсию и доходов, облагаемых по ставке 13%, у Вас нет (Письмо УФНС по г. Москве от 9 сентября 2010 г. № 20-14/4/094998@ ; письмо Минфина от 7 августа 2015 г. N 03-04-05/45660 ); НЕТ! - при оплате за лечение ребенка, которому Вы не являетесь родителем, официальным попечителем или опекуном (письмо МинФина России от 15 июля 2009 г. № 03-04-05-01/553 );

НЕТ! - при оформлении документов на другое лицо, которое не является плательщиком налога 13%, например ребенка;

НЕТ! – если Вы не выписали в мед. учреждении и не предоставили справку об оплате медицинских услуг по форме, утвержденной Приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256 (Письмо УФНС по г. Москве от 2 декабря 2009 г. № 20-14/4/127356@ );

НЕТ! - если Вы - индивидуальный предприниматель, работающий на упрощенной системе налогообложения или применяющий ЕНВД;

НЕТ! - если работодатель оплачивает Ваше лечение или отправляет Вас в санаторий за свой счет (ст. 219 НК РФ, пункт 3, абз. 6);

НЕТ! - если справка об оплате мед. услуг заполнена не полностью или неверно ( Налоговый орган, получив от налогоплательщика документы, свидетельствующие о возможном праве на налоговую льготу, обязан проверить соответствие этих документов требованиям законодательства, оценить полноту указанных в них сведений и принять решение о предоставлении либо об отказе в предоставлении заявленной налоговой льготы (Определение Конституционного Суда РФ от 18.12.2003 N 472-О)

НЕТ! - если оплачиваете лечение ребенка, которому уже исполнилось 18 лет (Письма Минфина от 30 сентября 2015 г. N 03-04-05/55922, от 22 октября 2014 г. N 03-04-05/53167 ).

Где И Когда Можно Получить Социальный Налоговый Вычет

Социальный налоговый вычет на лечение за себя, за оплату лечения своих детей до 18 лет, детей взятых в официальную опеку до 18 лет, своих родителей, своего супруга или супруги можно получить в налоговой инспекции по местожительству или у своего работодателя.

Получение у работодателя социального вычета на лечение законодательством предусмотрено с 2016 года.

Если Вы пойдете в налоговую инспекцию.

Подать Декларацию по форме 3-НДФЛ со всеми подтверждающими документами на возврат подоходного налога, Вы можете уже после завершения календарного года (налогового периода) (ст. 216 НК РФ). Социальный налоговый вычет может быть предоставлен за тот налоговый период, в котором налогоплательщиком согласно платежным документам фактически была произведена такая оплата. (письмо ФНС России от 31.08.2006 N САЭ-6-04/876@ ).

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты суммы за лечение. Это значит, что Вы можете подать весь комплект документов за три последних года (п. 7 ст. 78 НК РФ).

Например,

у Вас были расходы на лечение в 2013, 2014,2015 годах. Т.е. в текущем 2016 году Вы можете заявить о своем праве на вычет в налоговую инспекцию и подать комплект документов за все эти три года (2013, 2014,2015).

Срок сдачи документов для получения вычета определяется сроком подачи Декларации по форме 3-НДФЛ.

Если в Декларации 3-НДФЛ Вы заявляете только вычеты (стандартные, социальные, имущественные), то ее вместе с другими документами можно подать в любой момент по окончании года, за который был заявлен вычет (абз. 1 п. 2 ст. 219 НК РФ) в течение трех лет с момента оплаты за лечение. Срок сдачи Декларации 3-НДФЛ по возврату подоходного налога из бюджета Налоговым кодексом РФ не установлен (п. 2 ст. 229 НК РФ), т.е. подать документы Вы можете в любой рабочий день в течение всего года.

Если Вы пойдете к своему работодателю.

Сначала все равно придется подойти в свою налоговую инспекцию по месту жительства за уведомлением для работодателя.

Возьмите с собой все документы на лечение (договор, справку об оплате мед. услуг, квитанции), копию паспорта. Налоговой инспекции дается ровно 1 месяц для проверки этих документов и выдачи Вам уведомления.

С этим уведомлением Вы идете к работодателю, отдаете и, начиная с месяца, в котором Вы принесли это уведомление работодатель не будет удерживать с Вам подоходный налог.

Один момент!

Декларацию за 2013 год (т.е. это самый последний из этих трех) желательно подать до 30 сентября 2016 года. Объясню почему, до 30 сентября: камеральная проверка (ст. 88 НК РФ) в налоговой инспекции проводится 3 месяца (это как раз и будут эти три последние месяцы в году: октябрь, ноябрь, декабрь). Данная операция позволит определить излишне уплаченную сумму НДФЛ, которую вернут на Ваш счет в банке. При выявлении каких-либо ошибок у Вас будет время в декабре месяце, подать уточненную (исправленную) декларацию в налоговую инспекцию, тем самым Вы подстрахуете себя, и 2012 год у Вас не «прогорит». Но если уж Вы сдали ее после 30 сентября, то необходимо уже через месяц после сдачи позвонить в инспекцию и узнать, как проходит проверка Вашей Декларации 3-НДФЛ: все ли правильно, может необходимо предоставить дополнительные документы, ФИО Вашего проверяющего инспектора.

Если в Декларации 3-НДФЛ Вы хотите заявить не только вычеты, но и доходы, которые обязаны задекларировать сами (например, от продажи личного автомобиля, квартиры, комнаты, дачи, земли и т.д.). Тогда весь пакет документов, включая и сам социальный вычет на лечение нужно подать в срок не позднее 30 апреля следующего года (п. 1 ст. 228, п. 1 ст. 229 НК РФ, лица перечислены в статьях 227 и 228 НК РФ), установленный для сдачи декларации по полученным доходам.

В Каком Размере Можно Получить Социальный Налоговый Вычет

Если Вы платите за свое лечение, лечение супруга (супруги), родителей, детей (подопечных) до 18 лет, то начиная с 01.01.2009 года. Вы вправе уменьшить свой налогооблагаемый доход на эти расходы (п. 3 ст. 210), но не более 120 000 рублей за один налоговый период (п. 2 ст. 219 НК РФ). Это на руки получается 13% от 120 000 рублей = 15 600 рублей.

Расходы на собственное обучение

+

расходы на лечение, медикаменты

+

добровольное медицинское страхование

+

расходы на обучение братьев и сестер по очной форме до 24-х лет

+

добровольное пенсионное страхование

+

негосударственное пенсионное обеспечение

+

взносы на накопительную часть трудовой пенсии

=

не более предельной суммы 120 000 рублей за один год

Далее обратите внимание!

Если у Вас были расходы на дорогостоящее лечение (см. Постановление Правительства РФ от 19 марта 2001 г. № 201), то по ним расходы налоговая инспекция возместит Вам полностью, без ограничения по сумме. В максимальный размер 120 000 рублей затраты на дорогостоящее лечение не входят, а учитываются отдельно.

Например,

У Вас были в 2014 году потрачены деньги на дорогостоящее лечение в размере 200 000 рублей + 100 000 рублей на лечение зубов. В Декларации за 2014 год Вы укажите:

200 000 + 100 000 = 300 000 рублей (к возмещению из бюджета).

300 000 х 13% = 39 000 рублей (к перечислению на сберкнижку).

Возместят полностью при условии, если доходы Ваши за 2014 год до вычета налогов были более 300 000 рублей.

120 000 рублей

(что может входить в эту сумму см. выше)

+

50 000 рублей (обучение детей)

+

Фактические расходы на дорогостоящее лечение

Например,

Если в 2014 году у Вас были расходы только на свое лечение в размере 150 000 рублей, других расходов: на обучение, медикаменты, страховку и других не было. То Вы имеете право подать Декларацию по форме 3-НДФЛ с подтверждающими документами в налоговую инспекцию по местожительству и вернуть подоходный налог в размере 13% от максимальной суммы в 120 000 рублей.

Другой Пример,

В 2014 году у Вас были расходы на свое лечение и лечение ребенка в размере 100 000 рублей, на медикаменты 30 000 рублей.

100 000 руб. + 30 000 руб. = 130 000 руб. – сумма превышает 120 000 руб.

Но вернуть подоходный налог Вы можете только 13% от максимальной суммы в 120 000 рублей. Вы выбираете сами, по каким расходам будете получать социальный налоговый вычет.

Это может быть:

100 000 руб. + 20 000 руб. = 120 000 руб. (полностью лечение свое и ребенка и частично за медикаменты).

Или

30 000 руб. + 90 000 руб. = 120 000 руб.(полностью за медикаменты и частично за свое лечение и лечение ребенка).

Совет!

Оформляйте ВСЕ документы СРАЗУ на того человека, который будет возвращать подоходный налог за лечение. чтобы не было никаких придирок со стороны налоговых органов.

Внимание!

Остаток неиспользованного социального налогового вычета не переносится на последующие налоговые периоды (письмо ФНС России от 01.12.2005 N 04-2-03/186@ ).

Например,

Вы оплатили за лечение своего ребенка 130 000 рублей, а максимальный размер налогового вычета на лечение в году = 120 000 рублей, то оставшиеся 10 000 рублей Вы не сможете перенести на следующий год, и они у Вас «сгорают».

Как Вы Сможете Заполнить Декларацию 3-НДФЛ?

Какие Документы Необходимо Предоставить В Налоговую Инспекцию Для Получения

Социального Налогового Вычета На Свое Лечение

Какие Документы Необходимо Предоставить В Налоговую Инспекцию Для Получения

Социального Налогового Вычета На Детей, Подопечных и Своих Родителей

Советую!

Сразу написать и сдать:

1. Заявление на возврат с указанием реквизитов Вашего расчетного счета;

2. Копию первого листа сберкнижки или договора, в котором у Вас есть счет ;

3. Копия 2- листов паспорта налогоплательщика (с фото и с пропиской).

Если налоговая инспек ция откажется принимать Заявление на возврат, Вы можете спокойно отправить его по почте, только обязательно с описью вложения и уведомлением о вручении.

Согласно п. 6 ст. 88, п.1 ст. 56, п. 1 ст. 93 НК РФ при проверке налоговые органы могут попросить Вас предъявить иные документы, необходимые для проверки.

Копии предоставляемых документов в налоговую инспекцию Вы (налогоплательщик) можете заверить сами. Это будет выглядеть так:

Подпись налогоплательщика, дата сдачи, «Копия верна»

И все, нотариального заверения не нужно. И если Вы лично пойдете сдавать документы в налоговую инспекцию возьмите с собой оригиналы, чтобы налоговый инспектор сверил их с копиями. Он проверит и поставит штамп о принятии (письмо ФНС России от 31.08.2006 N САЭ-6-04/876@ ).

Как Сдать Декларацию По Форме 3-НДФЛ В Налоговую Инспекцию

Когда И Как Вам Вернут Деньги Из Бюджета По Налоговым Вычетам

С уважением, Елена.