Рейтинг: 4.8/5.0 (1842 проголосовавших)

Рейтинг: 4.8/5.0 (1842 проголосовавших)Категория: Бланки/Образцы

Генеральный директор общества выбирается общим собранием его участников (п. 1 ст. 40 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее – Закон № 14-ФЗ). Учредители могут назначить на эту должность человека, как из своего числа, так и со стороны.

В общем случае с избранным руководителем заключается трудовой договор (ст. 275 ТК РФ). Работодателем по отношению к работнику – генеральному директору выступает организация в лице одного из ее собственников. От организации договор подписывает тот из участников, кому общее собрание предоставило такие полномочия.

Трудовой договор (контракт), с каждой стороны подписывается разными лицами. В него включаются все обязательные и дополнительные условия, предусмотренные Трудовым кодексом (в том числе по оплате труда - размер тарифной ставки или оклада работника, доплаты, надбавки и поощрительные выплаты).

Генеральный директор работает по трудовому договору в соответствии с главой 43 Трудового кодекса. Положения данной главы распространяются на руководителей организаций вне зависимости от организационно-правовой формы и форм собственности. Но есть исключения — в частности, данное положение не распространяется на руководителей организаций, которые являются единственными участниками (учредителями) организации, собственниками ее имущества (ст. 273 ТК РФ).

Трудовые отношения

Учредить общество с ограниченной ответственностью имеет право и один человек (ст. 11 Закона № 14-ФЗ). Единственный учредитель организации сам решает, кто будет управлять компанией. Закон не запрещает ему возложить эти обязанности на себя. В этом случае учредитель своим решением возлагает обязанности руководства организацией на себя — как на единоличный исполнительный орган (генеральный директор, директор, президент и т.д.).

В случае, когда учредитель и руководитель — одно лицо, то получается, что и трудовой договор ему придется заключать с самим собой? Ведь в таком случае подписи со стороны работодателя и со стороны работника будут одинаковые. А из нормы статьи 273 Трудового кодекса следует, что подписание трудового договора и от имени организации, и от себя лично невозможно, так как не может быть одной и той же подписи с обеих сторон, а другого собственника у организации нет (письмо Минздравсоцразвития России от 18.08.2009 № 22-2-3199).

Обратите внимание

Самая распространенная ошибка при выплате дивидендов — это их выплата ежемесячно. Это непременно послужит основанием для переквалификации «дивидендов» в зарплату со всеми вытекающими налоговыми последствиями.

В Федеральной службе по труду и занятости (письмо от 06.03.2013 № 177-6-1) рассудили так. Трудовой договор — это двухстороннее соглашение между работником и работодателем. Каждая из сторон договора принимает на себя определенные обязательства. Работник обязан выполнять трудовые функции в соответствии с установленным порядком. Работодатель должен обеспечить соответствующие условия труда. При отсутствии одной из сторон договор заключен быть не может. Поэтому в случае если учредитель и руководитель — одно лицо, трудовой договор заключать не нужно.

Однако обращаем ваше внимание на то, что отсутствие трудового договора на «бумаге» не означает отсутствия трудовых отношений. Статьей 16 Трудового кодекса определено, что трудовые отношения возникают не только в результате заключенного трудового договора (в бумажной форме), но и при фактическом допущении сотрудника к работе, с ведома работодателя или его представителя, даже если трудовой договор не был оформлен надлежащим образом. Трудовые отношения, которые возникают при назначении директора на эту должность, характеризуются как трудовые отношения на основании трудового договора. Данный вывод содержится в судебных решениях (постановление ФАС Северо-Западного округа от 10.06.2010 № А21-8374/2009, ФАС Северо-Западного округа от 29.12.2008 № А21-3046/2008).

Но возникает проблема. В соответствии со статьей 21 Трудового кодекса работник имеет право, в том числе, на своевременную и в полном объеме выплату заработной платы в соответствии со своей квалификацией, сложностью труда, количеством и качеством выполненной работы. Размер оклада (тарифной ставки) различных доплат, надбавок и поощрительных выплат должен быть указан в трудовом договоре. Но если трудовой договор в бумажном виде не заключался?

«Зарплатные» налоги

И зарплата, и дивиденды облагаются НДФЛ, но по разным ставкам. Зарплата — 13%, дивиденды — 9%.

Дивиденды выплачиваются из чистой прибыли организации акционерам (участникам), если они имеют имущественное право на долю в уставном капитале организации. Это не трудовая деятельность. Дивиденды также не являются выплатами, связанными с выполнением работ (услуг) в рамках какого-либо гражданско-правового договора. Поэтому они не являются базой для начисления и, соответственно, уплаты страховых взносов (письмо ФСС РФ от 18.12.2012 № 15-03-11/08-16893).

На заметку

В случае ликвидации организации директор - единственный учредитель может заявить свои права и в качестве кредитора, и в качестве акционера.

Как кредитор он будет во вторую очередь претендовать на выплату выходного пособия в размере среднего месячного заработка (ст. 178 ТК РФ).

В качестве акционера, он претендует на имущество, оставшееся после удовлетворения требований всех кредиторов (п. 1 ст. 58 Закона).

При начислении зарплаты возникает обязанность по уплате страховых взносов во внебюджетные фонды. Они начисляются на все вознаграждения и выплаты в пользу работника, произведенные в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ или оказание услуг (ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»). Это касается и выплаты зарплаты директору — единственному учредителю. Для организации — это расходование денежных средств. Но для человека — несомненно положительный фактор, поскольку он при этом имеет право на все виды пособий соцстрахования –пособие по временной нетрудоспособности, декретных и детских пособий – наравне со всеми остальными работниками. На это прямо указано в подпункте 1 пункта 1 статьи 2 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Таким образом, руководителю предстоит сделать выбор и учесть, что при выплате дивидендов и меньшей ставке налога на доходы взносы на будущее пенсионное обеспечение ему придется вносить из личных средств.

Как учесть расходы

В общих случаях начисленную заработную плату можно учесть в составе расходов по оплате труда (п. 1 ст. 255 НК РФ). А как быть с зарплатой директора – единственного учредителя? На наш взгляд, этот пункт Налогового кодекса применим и в этом случае, даже если письменный договор с генеральным директором – единственным учредителем не заключался. Ведь трудовые отношения имеют место, так как работник фактически допущен к работе, независимо от того заключен договор «на бумаге» или нет (ч. 2 ст. 16, ст. 19, ч. 2 ст. 67 ТК РФ).

Важно

Оформлять трудовой договор с директором – единственным учредителем не нужно. Ведь одной и той же подписи с обеих сторон договора быть не должно, а другого собственника у организации нет (письмо Минздравсоцразвития России от 18.08.2009 № 22-2-3199)

Пунктом 1 статьи 255 Налогового кодекса, определено, что в расходы на оплату труда включаются любые начисления работникам в денежной и натуральной формах, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми или коллективными договорами. Данный пункт указывает, в частности, на установленные нормы законодательства. А основные нормы законодательства в сфере трудовых отношений и договоров о труде закреплены в Трудовом кодексе.

Кроме того, в соответствии с пунктом 1 статьи 252 Налогового кодекса все расходы должны быть экономически оправданы и документально подтверждены. Расходы на оплату труда, при отсутствии трудового договора, можно подтвердить любыми документами, указывающими на наличие трудовых отношений между руководителем и организацией. Это могут быть штатное расписание, приказы о приеме на работу, расчетные листки по зарплате и так далее. То есть это еще раз подтверждает то, что расходы на зарплату гендиректору — единственному учредителю можно учесть в налоговых расходах.

И все же нужно учесть, что при проверке ИФНС может не согласиться с такими выводами и данную позицию придется отстаивать в суде. Но положительная для налогоплательщика судебная практика есть (постановления ФАС Северо-Западного округа от 11.10.2007 № А42-5270/2006, Восточно-Сибирского округа от 10.10.2007 № А33-15270/06-Ф02-6504/07, Северо-Западного округа от 23.04.2010 по делу № А13-5979/2009).

03 Октября 2016

Работодатели, заключая с физическими лицами договоры гражданско-правового характера, довольно часто прописывают в них условия, позволяющие потом контролирующим органам квалифицировать данные договоры как трудовые. А как известно, от правовой природы взаимоотношений между страхователем и физическим лицом зависят наступающие в связи с этим последствия, в частности возникновение обязанности по уплате взносов в ФСС.

В некоторых компаниях сотрудники часто пользуются услугами платных парковок, например, при разъездном характере работы. Компании, в свою очередь, компенсируют понесенные расходы. Рассмотрим, каким образом отразить в бухгалтерском и налоговом учете расходы на компенсацию сотруднику оплаты парковки.

В Письме от 14.06.2016 № 03‑03‑06/1/34531 чиновниками Минфина снова был рассмотрен вопрос о порядке обложения НДФЛ и налогом на прибыль сумм возмещения организацией расходов на аренду квартиры работника, переехавшего в связи с работой в другой местности. Правда, на этот раз выводы чиновников в части налога на прибыль едва ли порадуют налогоплательщиков. Впрочем, и из данной ситуации они могут извлечь определенную выгоду. Какую именно, поясним далее, вначале проанализируем нынешнюю позицию финансистов.

29 Сентября 2016

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

СеминарыСогласно п. 4 ст. 40 Федерального закона от 08.02.98 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее — Закон об ООО) порядок деятельности генерального директора общества и принятия им решений устанавливается уставом общества, внутренними документами общества, а также ДОГОВОРОМ, заключенным между обществом и генеральным директором.

Согласно части третьей ст. 11 ТК РФ все работодатели (физические лица и юридические лица независимо от их организационно-правовых форм и форм собственности) в трудовых отношениях и иных непосредственно связанных с ними отношениях с работниками обязаны руководствоваться положениями трудового законодательства и иных актов, содержащих нормы трудового права.

В соответствии со ст. 16 ТК РФ трудовые отношения между работником и работодателем возникают на основании трудового договора, заключаемого в соответствии с ТК РФ, причем трудовые отношения, которые возникают в результате избрания или назначения на должность директора общества, также характеризуются как трудовые отношения на основании трудового договора. Из статей 56, 59, 275 ТК РФ также следует, что с руководителем организации должен быть заключен ТРУДОВОЙ ДОГОВОР.

![]()

Руководители организации могут именоваться по-разному: генеральный директор, директор, председатель и т.д. Однако все они объединяются одной общей чертой - все они находятся в трудовых отношениях с руководимой ими организацией. Следовательно, в качестве работодателя в трудовом договоре с руководителем организации будет выступать сама организация (ст.20 ТК РФ), а основанием заключения трудового договора и приема на работу может являться, как правило, решение учредителей (участников) организации, либо Совета директоров, в соответствии с Уставом. От имени работодателя трудовой договор с руководителем организации подписывается лицом, указанным в Уставе организации: председателем общего собрания участников, председателем совета директоров и т.п

![]()

Всем спасибо. Я получил максимально полный ответ на интересующий меня вопрос.

![]()

Спорным вопрос остается в отношении директора-единственного учредителя, т.к. формально у него отсутствует работодатель. На эту тему есть официальные разъяснения мин труда (что заключать не нужно). При этом опять же это не запрещено. В вашем случае ситуация другая - у директора есть работодатель. Так что заключение трудового договора - обязательно.

![]()

Генеральный директор должен в учетной политике организации прописать, что генеральный директор имеет право принимать и увольнять сотрудников. Мелочь, но в случае недоразумений ссылка на учетную политику всё решает.

И да, правильно сказано, что Генеральный директор должен заключить сам с собой договор на выполнение определенных должностных обязанностей. при этом надо учесть что у него в совокупности не может быть больше 1 ставки. тоесть на пол ставки он может быть генеральным директором на пол ставки главным бухгалтером и иметь право подписи документов

![]()

Если учредитель не единственный лучше заключить, от ООО либо председатель Общего собрания либо председатель совета директоров. пункт 1 ст 40 Закона от 08.02.1998 №14-ФЗ.

Это может быть другой человек, уполномоченный руководящим органом.Статья 40. Единоличный исполнительный орган общества

1. Единоличный исполнительный орган общества (генеральный директор, президент и другие) избирается общим собранием участников общества на срок, определенный уставом общества, если уставом общества решение этих вопросов не отнесено к компетенции совета директоров (наблюдательного совета) общества. Единоличный исполнительный орган общества может быть избран также не из числа его участников.

Договор между обществом и лицом, осуществляющим функции единоличного исполнительного органа общества, подписывается от имени общества лицом, председательствовавшим на общем собрании участников общества, на котором избрано лицо, осуществляющее функции единоличного исполнительного органа общества, или участником общества, уполномоченным решением общего собрания участников общества, либо, если решение этих вопросов отнесено к компетенции совета директоров (наблюдательного совета) общества, председателем совета директоров (наблюдательного совета) общества или лицом, уполномоченным решением совета директоров (наблюдательного совета) общества.

![]()

Да, Мы делали так Решением общего собрания участников общества избирается участник который от имени Общества и заключает договор с директором. И в договоре прописывается Общество в лице участника ". " действующего на основании. вписать № и дату решения его избрания в кач-ве представителя. Надо сказать что сам договор с директором отличается от обычного трудового.

![]()

- договор заключать надо

- заключать на основании решения общего собрания

- прием на работу осуществляет либо сам директор, либо уполномоченный учредитель, либо председатель общего собрания (смотря куда нужен будет такой договор)

- договор с директором значительно (!) отличается от обычного трудового

- помимо договора и решения собрания нужен еще и приказ о назначении/вступлении в должность

сам единственный учредитель, но для банка приходится делать все три документа, плюс еще приказ о возложении ведения бухучета на себя.

![]()

договор обязательно должен быть, а подписывает трудовой договор председатель собрания учредителей, затем после назначения на должность директора все кадровые документы по себе он подписывает сам

Можно избежать ситуации, когда договор подписывается одним лицом. Для этого в учредительных документах нужно предусмотреть, что со стороны общества трудовой договор имеет право подписывать не только участник общества и генеральный директор, но и другие лица. Например, финансовый директор. То есть сначала учредитель заключает трудовой договор с финансовым директором, после чего последний – с генеральным директором.

В учредительных документах (договор учреждения) прописать "что обязанность по выполнению всех действий, связанных с регистрацией общества, и других действий, необходимых для начала деятельности общества, которые должны быть выполнены учредителями, возлагается на следующего учредителя. ". Указываете данные любого другого учредителя, который и подпишет от имени общества договор с директором.

![]()

Договор заключается, а подписываться должен председателем учредительного собрания, а далее все кадровые документы, например приказ на прием на работу и т.д.

Согласно п. 4 ст. 40 Федерального закона от 08.02.98 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее — Закон об ООО) порядок деятельности генерального директора общества и принятия им решений устанавливается уставом общества, внутренними документами общества, а также ДОГОВОРОМ, заключенным между обществом и генеральным директором.

Согласно части третьей ст. 11 ТК РФ все работодатели (физические лица и юридические лица независимо от их организационно-правовых форм и форм собственности) в трудовых отношениях и иных непосредственно связанных с ними отношениях с работниками обязаны руководствоваться положениями трудового законодательства и иных актов, содержащих нормы трудового права.

В соответствии со ст. 16 ТК РФ трудовые отношения между работником и работодателем возникают на основании трудового договора, заключаемого в соответствии с ТК РФ, причем трудовые отношения, которые возникают в результате избрания или назначения на должность директора общества, также характеризуются как трудовые отношения на основании трудового договора. Из статей 56, 59, 275 ТК РФ также следует, что с руководителем организации должен быть заключен ТРУДОВОЙ ДОГОВОР.

Так же с 1 января 2012 года необходимо считать такого генерального директора как сотрудника, начислять ему зарплату и перечислять страховые взносы.

![]()

Трудовой договор с директором заключается и подписывается им же

![]()

договор обязательно должен быть, а подписывает трудовой договор председатель собрания учредителей, затем после назначения на должность директора все кадровые документы по себе он подписывает сам

уверена в этом абсолютно так как подписывала договор директору от сорания учредителей

![]()

Согласно п. 4 ст. 40 Федерального закона от 08.02.98 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее — Закон об ООО) порядок деятельности генерального директора общества и принятия им решений устанавливается уставом общества, внутренними документами общества, а также ДОГОВОРОМ, заключенным между обществом и генеральным директором.

Согласно части третьей ст. 11 ТК РФ (Трудовой кодекс РФ) все работодатели (физические лица и юридические лица независимо от их организационно-правовых форм и форм собственности) в трудовых отношениях и иных непосредственно связанных с ними отношениях с работниками обязаны руководствоваться положениями трудового законодательства и иных актов, содержащих нормы трудового права.

В соответствии со ст. 16 ТК РФ (Трудовой кодекс РФ) трудовые отношения между работником и работодателем возникают на основании трудового договора, заключаемого в соответствии с ТК РФ (Трудовой кодекс РФ), причем трудовые отношения, которые возникают в результате избрания или назначения на должность директора общества, также характеризуются как трудовые отношения на основании трудового договора. Из статей 56, 59, 275 ТК РФ (Трудовой кодекс РФ) также следует, что с руководителем организации должен быть заключен ТРУДОВОЙ ДОГОВОР.

Таким образом, генеральный директор является одновременно единоличным исполнительным органом юридического лица, в том числе — общества с ограниченной ответственностью (ООО) (ст.ст. 53, 91 ГК РФ (Гражданский кодекс РФ)), и его работником (часть шестая ст. 11 ТК РФ (Трудовой кодекс РФ)). Деятельность генерального директора как единоличного исполнительного органа общества регулируется нормами гражданского законодательства, а как работника — нормами трудового законодательства.

Следовательно, с генеральным директором должен быть подписан трудовой договор.

При этом, если он является единственным учредителем ООО, появляются некоторые особенности.

Пункт 1 ст. 40 Закон об ООО устанавливает, что единоличный исполнительный орган общества избирается общим собранием участников общества, а ДОГОВОР С НИМ ПОДПИСЫВАЕТ ЛИЦО, председательствовавшее на общем собрании участников или УПОЛНОМОЧЕННОЕ ОБЩИМ СОБРАНИЕМ УЧАСТНИКОВ.

ОСОБЕННОСТИ ПРАВОВОГО РЕГУЛИРОВАНИЯ ТРУДА РУКОВОДИТЕЛЯ определены в главе 43 ТК РФ, однако в ст. 273 ТК РФ (Трудовой кодекс РФ) указано, что положения этой главы не распространяются на случаи, когда руководитель организации является единственным участником юридического лица. Относительно последнего случая следует высказаться особо.

![]()

Трудовой договор заключать обязательно.

![]()

Зачастую при оформлении приема на работу директора (генерального директора) на практике используется произвольная, а не унифицированная форма приказа. Обусловлено это тем, что нам кажется более правильным издать в отношении генерального директора документ, содержащий не формулировку «принять на работу», а иную: «вступаю в должность и приступаю к обязанностям генерального директора. ». Тем не менее никто не мешает нам, руководствуясь в данном случае Порядком применения унифицированных форм первичной учетной документации, утвержденным Постановлением Госкомстата России от 24 марта 1999 г. № 20, внести дополнительные реквизиты в форму Приказа Т-1, модифицировав ее тем самым под данную конкретную ситуацию.

Отношения между организацией и ее руководителем регулируются и трудовым, и гражданским законодательством.

Нельзя забывать о том, что работник, которого мы сейчас оформляем на работу, – директор (генеральный директор), а потому и требований к трудовому договору, заключаемому с ним, больше, чем к «соглашению» с рядовым сотрудником. Помимо основных существенных условий трудового договора, перечисленных в ст. 57 ТК РФ, которые необходимо указать в нем, существуют и иные.

Так, согласно п. 6 ст. 11 Федерального закона «О коммерческой тайне» № 98-ФЗ от 29 июля 2004 года, трудовым договором с руководителем организации должны предусматриваться его обязательства по обеспечению охраны конфиденциальности информации, обладателем которой являются организация и ее контрагенты, и ответственность за обеспечение охраны ее конфиденциальности.

Трудовой договор с руководителем организации представляет собой соглашение между работодателем и лицом, исполняющим функции генерального директора. Заключению договора обычно предшествуют такие процедуры, как избрание на должность либо прохождение конкурса. Несмотря на то что с введением нового ТК заключение трудового договора с работником стало обязательным, продолжает действовать норма о фактическом допущении к работе.

Поэтому, если после назначения на должность директор (генеральный директор) приступил к выполнению своих обязанностей, не подписав трудового договора, он считается вступившим в должность на неопределенный срок на общих основаниях. В такой ситуации акционеры (участники) практически лишены эффективных средств контроля действий директора (генерального директора), а также возможности сместить его в случае необходимости с занимаемой должности. Именно поэтому к моменту назначения на должность HR-менеджер компании должен позаботиться о том, чтобы бланк трудового договора уже ждал нового руководителя в кадровом отделе.

Трудовой договор с руководителем всегда заключается на конкретный срок. На его правильное установление стоит обратить особое внимание. Согласно ст. 14 ТК, сроки исчисляются годами, месяцами и неделями. Если обозначить срок действия полномочий руководителя календарной датой, например одним годом, то может возникнуть ситуация, когда до его истечения компетентный орган компании не успеет принять решение о прекращении действия данного трудового договора или о его продлении.

![]()

Договор заключать надо, вот пример такого договора

Пример труд.дого.doc (47.5 КБ) [ Скачать ]

![]()

Единоличный исполнительный орган общества (генеральный директор, президент и другие) избирается общим собранием участников общества на срок, определенный уставом общества, если уставом общества решение этих вопросов не отнесено к компетенции совета директоров (наблюдательного совета) общества. Единоличный исполнительный орган общества может быть избран также не из числа его участников.

Договор между обществом и лицом, осуществляющим функции единоличного исполнительного органа общества, подписывается от имени общества лицом, председательствовавшим на общем собрании участников общества, на котором избрано лицо, осуществляющее функции единоличного исполнительного органа общества, или участником общества, уполномоченным решением общего собрания участников общества, либо, если решение этих вопросов отнесено к компетенции совета директоров (наблюдательного совета) общества, председателем совета директоров (наблюдательного совета) общества или лицом, уполномоченным решением совета директоров (наблюдательного совета) общества.

![]()

Техподдержка 8-800-333-14-84 Звонок по РФ бесплатный ICQ: 609-394-313 E-mail: support@freshdoc.ru Skype: freshdoc.support Отдел продаж +7 (495) 212-14-84 sales@freshdoc.ru Заказать звонок

Копирование и дальнейшее распространение любых текстов с сайта freshdoc.ru без разрешения авторов или администрации сайта, а также заимствование фрагментов текстов будет рассматриваться как нарушение авторских прав. Помните об ответственности, предусмотренной ст.146, п.3 УК РФ. Смотрите правила.

© 2016 DocLab

Забегая вперед, скажем трудовому договору с руководителем, если он участник (учредитель), быть. И вывод этот основан только на действующих в Российской федерации законодательных актах.

Итак, в Российском бизнесе часто встречается ситуация, когда гражданин принимает решение об открытии собственного дела. Для осуществления предпринимательской деятельности он регистрирует фирму, в которой становится единственным собственником (участником, учредителем) и принимает на себя бразды правления этой фирмой, осуществляя функции директора.

Вот тут и возникает вопрос, а надо ли заключать трудовой договор с таким директором, кто должен подписать этот трудовой договор, каким образом начислить заработную плату и премии и облагать ли указанные выплаты налогами. Ситуация осложняется тем, что директор порой является единственным работником вновь созданного предприятия.

Попробуем дать правовую оценку трудового договора с директором, если он является единственным учредителем, а так же ответить на большинство вопросов, которые связаны непосредственно с трудовыми отношениями директора и компании. Общество с ограниченной ответственностью может быть учреждено одним лицом или может состоять из одного лица. На это указывается в ст. 88 ГК РФ. Высшим органом управления в ООО является общее собрание его участников, если участник один, тогда он принимает решения единственного участника, это вытекает из ст. 91 ГК РФ и ст. 39 Федерального закона «Об обществах с ограниченной ответственностью».

Генеральный директор (директор) - является единоличным исполнительным органом общества с ограниченной ответственностью. Избирается генеральный директор (директор) общим собранием участников, в нашем случае решением единственного участника.

Генеральный директор (директор) может быть избран как из числа так и не из числа участников. Это установлено ст. 91 ГК РФ и ст. 40 Федерального закона «Об ООО». Директор без доверенности действует от имени общества, совершает сделки, издает приказы, осуществляет иные функции по руководству деятельностью общества, другими словами вступает в трудовые отношения с обществом.

Все работодатели в трудовых отношениях и иных непосредственно связанных с ними отношениях с работниками обязаны руководствоваться положениями трудового законодательства и иных актов, содержащих нормы трудового права (ст. 11 ТК РФ). Возникновение трудовых отношений между работником и работодателем основано на заключении между сторонами трудового договора, об этом говорит нам ст. 16 ТК РФ. Трудовые отношения возникают в случаях избрания или назначения директора и в этом случае тоже требуется заключение трудового договора. Статьи 56, 59, 275 ТК РФ тоже устанавливают необходимость заключения трудового договора с руководителем организации.

Проблема в том, что еще в 2006 году Роструд издал письмо (№ 2262-6-1от 28 декабря 2006 г.), в котором чиновники утверждают, что по отношению к генеральному директору, который является единственным учредителем (участником, акционером) организации, отсутствует работодатель, а подписание договора одним и тем же лицом от имени сотрудника и от имени работодателя не допускается.

Минздравсоцразвития РФ в 2009 году высказал свое мнение по этому поводу (письмо от 18 августа 2009 г. № 22-2-3199). Чиновники из двух ведомств единодушны и утверждают, что никакого трудового договора между руководителем и компанией, если единственным собственником этой компании руководитель и является, быть не должно.

Опираются чиновники на тот факт, что особенности регулирования труда руководителя организации предусмотрены главой 43 ТК РФ.

Однако Согласно статье 273 ТК РФ, положения указанной главы не распространяются на руководителя организации в случае, если он является единственным участником (учредителем) организации. А возникновение трудовых отношений в этой странной (хоть и нередкой) ситуации чиновники связывают почему-то с решением единственного участника (учредителя).

Ссылаясь на то, что трудовой договор подписывается с обеих сторон одним и тем же лицом, выступающим и работником (директором) и работодателем, чиновники не учитывают того, что это не противоречит трудовому законодательству. Поскольку это ГК РФ (п. 3 ст. 182) устанавливает запрет совершения сделок представителем от имени представляемого в отношении себя лично, однако на трудовые отношения это не распространяется в соответствии со ст. 2 ГК РФ.

Кроме того работодателем является не участник (учредитель), а юридическое лицо, поскольку именно оно самостоятельно приобретает права и несет обязанности как работодатель. Такой подход поддерживают суды. Например, постановление ФАС Северо-Западного округа от 19 мая 2004 г. N А13-7545/03-20, от 9 апреля 2009 г. № А21-6551/2008, от 5 декабря 2007 г. № Ф04-8301/2007(40653-А45-25) Постановление ФАС Уральского округа от 17 сентября 2007 г. N Ф09-2855/07-С1, Постановление ФАС Западно-Сибирского округа от 5 декабря 2007 г. N Ф04-8301/2007(40653-А45-25) от 25 июня 2009 г. № Ф04-3568/2009(8931-А70-48), от 6 мая 2009 г. № Ф04-2609/2009(5655-А45-25).

Таким образом, у организаций есть право выбора:

Принять разъяснения чиновников за аксиому и отказаться от заключения трудового договора с директором, если он же является единственным учредителем (участником);

Основываться при решении этого вопроса на действующем Трудовом законодательстве и заключить трудовой договор с директором, как с обычным работником.

Как быть с заработной платой: начислять или нет

Если принято решение о заключении трудового договора с директором, если он единственный учредитель (участник) заработную плату начислять следует, поскольку такая обязанность предусмотрена ст. 56,57 ТК РФ. Конечно, налоговые органы могут исключить из состава затрат расходы, начисленные директору, однако наличие трудового договора с директором-учредителем исправит ситуацию.

Поскольку, налогооблагаемая прибыль уменьшается на сумму вознаграждений в пользу работников, которые предусмотрены трудовыми договорами или коллективным договором (ст. 255 НК РФ).

Компании, применяющие упрощенную систему налогообложения с объектом «доходы-расходы» так же имеют право включать в расходы выплаты работникам, с которыми заключены трудовые договоры (подп. 6 п. 1, п. 2 ст. 346.16 НК РФ). А вот вознаграждения, не предусмотренные трудовыми договорами, налогооблагаемую прибыль не уменьшают (п. 21 ст. 270 НК РФ).

В соответствии с положениями ст. 57 ТК РФ в трудовом договоре можно закрепить порядок и показатели премирования директора.

Начислять ли страховые взносы

Страховые взносы следует начислять только в том случае, если с директором заключен трудовой договор, поскольку взносы на обязательное пенсионное (социальное, медицинское) страхование начисляются на вознаграждения, выплачиваемые в денежной и натуральной форме по любым трудовым договорам, договорам гражданско-правового характера, а так же по договорам о передаче авторских прав (ч. 1 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ). Причем взносы начисляются только до тех пор, пока сумма начислений в пользу директора не превысит 415 000 руб. нарастающим итогом с начала текущего года.

Законом установлено освобождение от начисления взносов на превышающие пороговое значение выплаты (ч. 4 статьи 8 Закона от 24 июля 2009 г. № 212-ФЗ). Пороговое значение 415 000 рублей установлено на 2010 год и будет ежегодно индексироваться.

Конечно, бюджет у ФСС не резиновый, и они склонны отказывать в возмещении организации затрат на выплату пособия по временной нетрудоспособности директору, если он же является единственным учредителем (участником). Поскольку ссылаются работники фонда на те же самые письма Роструда (№ 2262-6-1от 28 декабря 2006 г.) и Минздравсоцразвития РФ (от 18 августа 2009 г. № 22-2-3199).

Однако, если трудовой договор заключен, директор фактически исполняет трудовые функции, ему начисляется заработная плата, которая является облагаемой базой для начисления страховых взносов на обязательное социальное страхование, организация обязана выплачивать пособие по временной нетрудоспособности (ст. 56, 57, 183 ТК РФ, ст. 2, ч. 2 ст. 5 Закона от 29 декабря 2006 г. № 255-ФЗ). Арбитражная практика складывается в пользу организаций, которым ФСС писал отказ в возмещении выплаченных пособий. Показательны определения ВАС РФ от 5 июня 2009 г. № ВАС-6362/09, от 15 апреля 2009 г. № 4061/09, от 24 декабря 2008 г. № 16817/08, от 30 апреля 2008 г. № 3547/08, от 2 августа 2007 г. № 9154/07. Неясно, почему для того, чтобы исполнить обязанность по выплате пособия в пользу работника, работодателю непременно нужно пойти в суд.

Внешнее совместительство возможно?

Да, если директор и учредитель (участник) одно лицо, трудовые отношения подчиняются общим положениям ТК РФ, именно поэтому можно заключать трудовые договоры с неограниченным количеством работодателей (ч. 2 ст. 282 ТК РФ). В общем случае, руководителю организации дано право работать по совместительству в другой организации только при условии согласия основного работодателя. Этот порядок установлен ст. 276 ТК РФ. Однако правило это не работает тогда, когда директор одновременно является единственным учредителем (участником) (ч. 2 ст. 273 ТК РФ).

Директор, работающий по трудовому договору, даже при условии, что он единственный работник организации, имеет право на очередной оплачиваемый отпуск (ст. 114 ТК РФ). Более того, ст. 124 ТК установлен запрет на работу без отдыха два года подряд.

Статья 115 ТК РФ устанавливает право работника на ежегодный оплачиваемый отпуск продолжительностью 28 календарных дней. Отпуск может быть предоставлен полностью, а может быть разделен на части, однако одна из них не должна быть меньше 14 дней.

Поскольку с директором заключен трудовой договор и ему выплачивается заработная плата, сумма отпускных выплат рассчитывается по общему правилу, установленному положением об особенностях порядка исчисления средней заработной платы (утв. постановлением Правительства РФ от 24 декабря 2007 г. № 922).

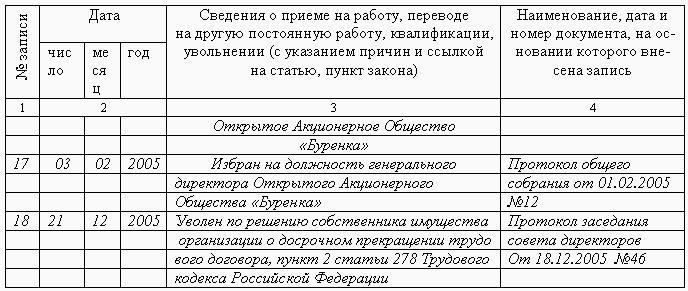

Распространен вопрос о том, кто должен произвести запись в трудовую книжку работника, в нашем случае этот вопрос вызывает еще большую сложность. В соответствии с правилами ведения и хранения трудовых книжек, утв. Постановлением Правительства РФ от 16.04.2003 N 22. Пункт 45 возлагает ответственность за работу с трудовой книжкой на работодателя Работодатель – юридическое лицо. А представляет интересы юридического лица – руководитель.

Прием на работу в соответствии со ст. 68 ТК РФ оформляется приказом. Запись в трудовую книжку работника о приеме на работу вносится в соответствии с Правилами ведения и хранения трудовых книжек, а также Инструкцией по заполнению трудовых книжек, утв. Постановлением Минтруда РФ от 10.10.2003 № 69. Запись производится на основании приказа.

Приказ, в свою очередь, оформляется на основании решения единственного участника.

В решении нужно написать:

"Возлагаю обязанности генерального директора на себя", число и подпись.

В приказе запись будет выглядеть следующим образом:

Во исполнение решения участника № 1 приступаю к исполнению обязанностей генерального директора с такого-то числа", число и подпись.

В трудовой книжке:

Общество с ограниченной ответственностью «Крендель» (ООО «Крендель»)

Пр. № 1 от 10 февраля 2010 г.

Генеральный директор имеет страховой стаж и в его трудовую книжку вносится запись на основании приказа.

Итак, мы рассмотрели все вопросы, которые могут возникнуть в связи с осуществлением директором своих трудовых функций, при условии, что директор этот является единственным собственником своей компании. В результате анализа действующих норм Российского права, можно с уверенностью утверждать:

· С директором нужно заключить трудовой договор, даже если директор и единственный учредитель (участник) одно лицо;

· Заключение трудового договора дает налогоплательщику право учитывать суммы начисленных вознаграждений в составе расходов, учитываемых при налогообложении прибыли;

· Только при заключении трудового договора у директора возникает право на: получение оплаты за свой труд, отпуск, социальные пособия и пенсионный стаж.

А разъяснения чиновников об отсутствии необходимости заключения таких трудовых договоров явно ошибочны и не могут быть аргументом против налогоплательщика в суде.

юрист юридической компании «Налоговик»

Специально для Клерк.Ру

Отвечаю: директор-ед.учредитель МОЖЕТ работать по совместительству.

Так как еденственное законодательное ограничение в ТК:

Статья 276. Работа руководителя организации по совместительству

Руководитель организации может работать по совместительству у другого работодателя только с разрешения уполномоченного органа юридического лица либо собственника имущества организации, либо уполномоченного собственником лица (органа).

![]()

Если директор-ед.учредитель нескольких ООО,на части нет деятельности,ему не нужен стаж,больничные,з/п и т.п. по всем,имеет ли он право не заключать тр.договор,но вести свою вялотекущую деятельность?

![]()

Шизофрении быть. Я, Иванов настоящим договором договариваюсь с собой Ивановым, что буду работать хорошо, а если что то взыщу с себя по всей строгости.

![]()

Да еще хотелось бы узнать ответ на вопрос если учредителей 3-директор один из них, кто должен подписать приказ. И как правильно оформить директора если он будет работать еще на одной должности в этой фирме (эта должность нужна для получения пенсии по выслуге

![]()

Здравствуйте!

Подскажите пож. куда мне глянуть как ИПэшнице по тр.договорам (хочу принять 1 сотрудника). Может есть бланк типового тр.дог-ра для моего случая? Можно ли сотрудника сделать техническ.директором или лучше глав.специалистом и чем это грозит?

По тр.книжкам (запись в свою- как ИП и в "наёмную" тр.книжку)?.

Нужен ли приказ на меня и на сотрудника о приёме на работу?

Я зарегистрировалась как ИП на УСН(дох-расх). Собираюсь заниматься разработкой проектов "умный дом", продажей и установкой оборудования к нему.

![]()

А вот запись в книжке надо соотнести с пожеланиями Пенсионного фонда. примут ли они её при расчёте в будущем пенсии))))

А можно поподробнее - какие пожелания ПФР? Как должа выглядеть запись? И где об этом можно почитать?

Спасибо

![]()

получается я как генеральный директор и учередитель ООО в одном лице могу не заключать труд.договор и н е делать себе запись в трудовую книжку, если мне не нужны зп, пенсионные отчисления и трудовой стаж? и еще вопрос могу я устроиться в другую компанию обычным специалистом на полный рабочий день? или мне нужно будет как-то отметить себе. что генеральным директором в своей фирме теперь буду являться по совместительству? но если я не заключила с собой трудового договора, то и отмечать, что я совметситель в своей компании смысла нет?