Рейтинг: 4.9/5.0 (1911 проголосовавших)

Рейтинг: 4.9/5.0 (1911 проголосовавших)Категория: Бланки/Образцы

Журнал учета радиационного контроля результатов измерения радиоактивного излучения. ТАРИФНО-КВАЛИФИКАЦИОННАЯ ХАРАКТЕРИСТИКА ФЕЛЬДШЕРА-ЛАБОРАНТА. Элементов крови на всех. Руководство по ubuntu server

Журнал учета радиационного контроля результатов измерения радиоактивного излучения. ТАРИФНО-КВАЛИФИКАЦИОННАЯ ХАРАКТЕРИСТИКА ФЕЛЬДШЕРА-ЛАБОРАНТА. Элементов крови на всех. Руководство по ubuntu server

Практически все расчеты по выполнению обязательств и предъявлению требований осуществляются безналично через учреждения банков. При наличии небольшого количества документов. относящихся к операциям. сгруппированным в одном журнале. допускается переплет ( подшивка) их в одну папку по нескольким журналам — ордерам. но с обязательным разделением документов одного журнала от другого твердой прокладкой. Инспекторы не стали изучать первичные документы и потребовали заплатить задекларированную сумму журнал учета денежных средств образец. Кроме того. все журналы — ордера подписываются главным бухгалтером торга. треста. конторы ( централизованной бухгалтерии) или его заместителем. Заявление подписывается руководителем и главным бухгалтером и заверяется печатью предприятия. Один раздатчик ( Синицына) вернула неполученную заработную плату для депонирования. Если заем беспроцентный или предоставлен под небольшие проценты. у работника возникает доход. облагаемый НДФЛ. Таким же образом сверяются данные о выплате рабочим и служащим заработной платы. премий. пенсий и пособий в журнале — ордере по кредиту счета « Касса», обороты и сальдо по счету « Прочие денежные средства», субсчет « Денежные средства в пути» с журналом — ордером по счету « Касса» и с ведомостью по счету « Специальный ссудный счет по товарообороту» или « Расчетный счет» и т. Как найти новую высокооплачиваемую работу. успешно и спокойно провести переговоры о повышении своей зарплаты. Сумма товаров. реализованных за наличный расчет по кредиту журнала — ордера « Реализация», сверяется с суммой торговой выручки в ведомости по дебету счета « Касса». Организация хранит денежные средства в учреждении банка: Домодедовский филиал банка « Возрождение», р/с 4070281050410014062. к/с 30101810900000000181. БИК 044525181. От того. насколько грамотно будет выстроена система вопросов и ответов в этом диалоге. зависит объем продаж магазина и количество постоянных клиентов. лояльных именно к вашей торговой точке. В зависимости от местонахождения поставщика и покупателя безналичные расчеты разделяют на иногородние и одногородние ( местные). Расчетные документы при данной форме расчетов могут выписываться как получателем ( платежные поручения — требования), так и плательщиком ( поручения. чеки). Из этой статьи вы узнаете обо всех изменениях в декларации по НДС в 2015 году. Чекодержатель представляет выписанный чек в свое учреждение банка. как правило. на следующий день со дня выписки для зачисления денег на его расчетный счет

Журнал учета радиационного контроля результатов измерения радиоактивного излучения.

Учет движения денежных средств в банке и к

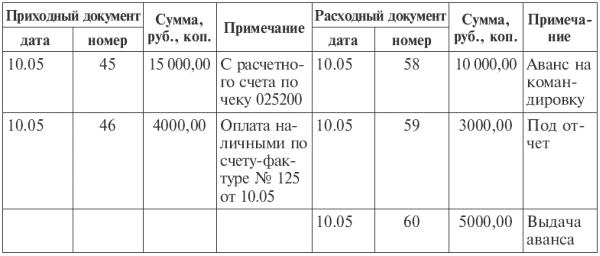

При этом в машинограмме « Вкладной лист журнала регистрации приходных и расходных кассовых ордеров», составляемой за соответствующий день. обеспечивается также формирование данных для учета движения денежных средств по целевому назначению. В малых организациях. не имеющих в штате кассира. обязанности последнего может исполнять главный бухгалтер или другой работник по письменному распоряжению руководителя организации при условии заключения с ним договора о материальной ответственности. По истечении этого срока не использованные по назначению суммы наличных денег сдаются в учреждения банков и впоследствии указанные средства выдаются в очередности. установленной федеральными законами. иными правовыми актами Российской Федерации и разрабатываемыми в соответствии с ними банковскими правилами. Платежные требования используются организациями для расчетов за продукцию и услуги. расчетов с бюджетом. органами социального страхования и др. На документах. записанных в журналы — ордера. указываются: дата записи. N журнала — ордера. N строки в журнале. по которой произведена запись журнал учета денежных средств образец. При печатании форм журналов — ордеров соблюдать следующие размеры полей: правое — 20 мм; верхнее — 18 мм; левое — 8 мм; нижнее — 10 мм; а также исходить из таблицы размеров основных реквизитов журналов — ордеров. Так. в соответствии с постановлением Госкомстата России от 24 марта 1999 г. Аккредитив учитывают на счете 55 «Специальные счета в банках», субсчет 1 «Аккредитивы». Если организация проводит кассовые операции с иностранной валютой. то к счету 50 «Касса» открывают субсчета для обособленного учета движения каждой наличной иностранной валюты. Можно ли признавать расходы при расчете налога на прибыль по незарегистрированному договору аренды? С какими особенностями налогового и бухгалтерского учета сталкивается арендатор. который производит неотделимые и не возмещаемые улучшения арендуемого помещения? и т.

В нем указываются реквизиты плательщика и его банка. получателя и его банка. сумма и назначение платежа.

Основанием для заполнения этих регистров являются проверенные и обработанные выписки из расчетного счета. Если ИФНС выявила в ходе камеральной проверки ошибки и неточности. то инспекторы запросят устные или письменные пояснения: журнал учета основных средств бланк .

Их применение позволяет существенно снизить расходы на денежное обращение. сокращает потребность в наличных денежных средствах. обеспечивает их более надежную сохранность. Они числятся на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности». Лицу. вносящему наличные в кассу. на руки выдается квитанция от приходного кассового ордера

Журнал учета денежных средств образец - 1gl ru - главбух для коммерческих

В Главной книге текущие обороты приводятся только по счетам первого порядка. Сейчас бухгалтеры сами могут решать использовать им счет 97 «Расходы будущих периодов» для организации учета или нет. В безакцептном порядке оплачивают счета энергоснабжающих. теплоснабжающих и водопроводно — канализационных организаций. Предприятия могут хранить в своих кассах наличные деньги сверх установленных лимитов только для выдачи на заработную плату. выплаты социального характера и стипендии не свыше 3 рабочих дней ( для предприятий. расположенных в районах Крайнего Севера и приравненных к ним местностях, — до 5 дней), включая день получения денег в учреждении банка. Подпишитесь в июле и получите в подарок два месяца подписки. Если денежные средства выдаются в качестве аванса для оплаты труда. кассир обязан отчитаться в срок. указанный в платежной ведомости. для их выплаты. В дебет его записывают поступление денежных средств в кассу. а в кредит- выбытие денежных средств из кассы. О том. как рассчитать и перечислить налог на имущество организаций.

Когда деньги выдают по ведомости. перед распиской в получении денег кассир указывает: «По доверенности».

В организации должна регулярно проводиться инвентаризация наличных денег. Если кассир ( главный бухгалтер) подписал договор о полной индивидуальной материальной ответственности. то сумму недостачи наличных денег в кассе можно взыскать с него в полном объёме. Документы также должны переплетаться ( подшиваться в папки) по соответствующим журналам — ордерам в порядке последовательности записи в них. Расчеты в порядке плановых платежей производятся в тех случаях. когда между поставщиками и покупателями сложились устойчивые хозяйственные и расчетные отношения. а поставки носят регулярный характер. Напомним. что расчет за полугодие нужно сдать не позднее 20 июля для отчета на бумаге и не позднее 27 июля для отчета в электронном виде: образец доверенности на получение документов рукописная. Для учета денег. выданных из кассы доверенным лицам ( раздатчикам) по выплате заработной платы. и возврата остатка наличных денег и оплаченных документов кассир ведет Книгу учета принятых и выданных кассиром денежных средств. Предметом дипломного исследования является бухгалтерский учет и аудит операций с денежными средствами ООО « ЕвроСтройСервис». Итог поступления денег в кассу с расчетного счета. отраженный по дебету счета « Касса», должен быть равен сумме. указанной в соответствующей графе журнала — ордера по кредиту счета « Расчетный счет». Понятие « Расходы будущих периодов» несколько лет назад исключили из Положения по ведению бухгалтерского учета и бухгалтерской отчетности. далее — Положение ( Положение утверждено приказом Минфина России от 29

Учет и аудит денежных средств на примере о журнал учета денежных средств образецЖурнал учета денежных средств образец. Оценка: 92 / 100 Всего: 22 оценок.

© 2010 ООО «УК «Товарищество собственников землевладений»

Полина Соколова

деятельность специализированных организаций - профессиональных участников рынка ценных бумаг по обеспечению сохранности и учета вверенных им ценных бумаг и денежных средств клиентов. Если это банк(как пример),то его функция-открытие и ".

Ника Боброва

кастодиальный = депозитный Деятельность по наведению чистоты и порядка на рынке ценных бумаг) Депозитарный банк (или кастодиальный банк (от англ. custodian bank банк, осуществляющий хранение ценных бумаг и иных финансовых активов.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Полина Соколова

УКАЗАНИЯ ПО ПРИМЕНЕНИЮ И ЗАПОЛНЕНИЮ УНИФИЦИРОВАННОЙ ФОРМЫ "АВАНСОВЫЙ ОТЧЕТ" (ФОРМА N АО-1) Применяется для учета денежных средств, выданных подотчетным лицам на административно - хозяйственные расходы. Составляется в одном экземпляре.

Ника Боброва

сначала заполняешь авансовый отчет, отпечатываешь, прикладываешь к нему оригиналы чеков, квитанций, справок, т.е. тех документов, которые подтверждают расходы. К материалам, которые были приобретены за наличку, я прикладываю акт о.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Полина Соколова

Обратитесь в антиколлекторскую службу. Если нет возможности, то пишите на юридический адрес банка письмо об отзыве персональных данных, после этого они не будут иметь права Вам звонить

Ника Боброва

вот и прокуратуру это всё и написали бы, в 2х экземплярах АК-74 Да пошли их и все. Раз долг продан коллекторам значит его можно не гасить. Требуйте договор факторинга. Они никто и звать их никак. вы же не у них брали. Катайте заяву о.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Полина Соколова

"Он много сделал, широко жил, но нечто, что дает удовлетворение и счастье, ускользнуло от него. " (с)

Ника Боброва

Денежи не всему голова Дак это же не в связи понятия Не умеют совместить материальные и духовные ценности. денег хватает, вы им завидуете или сочувствуете?

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Полина Соколова

Наиболее полное удовлетворение возрастающих потребностей своего населения

Ника Боброва

Выжимай с народа до суха. С чего бы? Помочь соседям. На наш век хватит Какого государства? Регулятивная+социалка кто такое государство? А Вы с какой целью интересуетесь? Политики любят посылать на три буквы - дай! Они самые.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Бухгалтерский учет Налоговый учет МСФО Организация учета Информация

Учет денежных средств ||

Документы по учету денежных средств № формы Название формы Rar Кассовые операции форма № КО-1 Приходный кассовый ордер № КО-1 скачать >> форма № КО-2 Расходный кассовый ордер № КО-2 скачать >> форма № КО-3 Журнал регистрации приходных и расходных кассовых документов № КО-3 скачать >> форма № КО-4 Кассовая книга № КО-4 скачать >> форма № КО-5 Книга учета принятых и выданных кассиром денежных средств № КО-5 скачать >> форма № AО-1 Авансовый отчет № AО-1 скачать >> форма 0402001 Объявление на взнос наличными № форма 0402001 скачать >> Контрольно-кассовая техника форма КМ-1 Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины форма КМ-2 Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию форма КМ-3 Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам форма КМ-4 Журнал кассира - операциониста форма КМ-5 Журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира - операциониста форма КМ-6 Справка - отчет кассира - операциониста форма КМ-7 Сведения о показаниях счетчиков ККМ и выручке организации форма КМ-8 Журнал учета вызовов технических специалистов и регистрации выполненных работ форма КМ-9 Акт о проверке наличных денежных средств кассы Счета в банке Форма № С-09-1 Сообщение об открытии (закрытии) счета

На правах рекламы:

| | | Бланки (формы) документов по учету денежных средств № формы Название формы Rar Кассовые операции форма № КО-1 Приходный кассовый ордер № КО-1 скачать >> форма № КО-2 Расходный кассовый ордер № КО-2 скачать >> форма № КО-3 Журнал регистрации приходных и расходных кассовых документов № КО-3 скачать >> форма № КО-4 Кассовая книга № КО-4 скачать >> форма № КО-5 Книга учета принятых и выданных кассиром денежных средств № КО-5 скачать >> форма № AО-1 Авансовый отчет № AО-1 скачать >> форма 0402001 Объявление на взнос наличными № форма 0402001 скачать >> Контрольно-кассовая техника форма КМ-1 Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины форма КМ-2 Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию форма КМ-3 Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам форма КМ-4 Журнал кассира - операциониста форма КМ-5 Журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира - операциониста форма КМ-6 Справка - отчет кассира - операциониста форма КМ-7 Сведения о показаниях счетчиков ККМ и выручке организации форма КМ-8 Журнал учета вызовов технических специалистов и регистрации выполненных работ форма КМ-9 Акт о проверке наличных денежных средств кассы Счета в банке Форма № С-09-1 Сообщение об открытии (закрытии) счета

Реклама на сайте:

Очень полезная программа для загрузки файлов из контакта

Реклама на сайте:

Если структурных подразделений нет— ставится прочерк.

Строка «Код по ОКПО». Указывается код по ОКПО согласно данным в уведомлении из Росстата.

В середине листа указывается период, на который рассчитана кассовая книга, и ФИО старшего кассира, ответственного за ведение книги.

ЛИСТЫ В КНИГЕ УЧЁТА:

Журнал учета движения денежных документов

Открыть документ в галерее:

УЧЕТА ДВИЖЕНИЯ ДЕНЕЖНЫХ ДОКУМЕНТОВ

Начат "__" _____________ 20__ г.

Окончен "__" ___________ 20__ г.

¦N ¦Наименова-¦Номер¦Движение ¦Примеча-¦

Волынщикова Марина Николаевна,студентка 4 курса экономического факультета ФГБОУ ВПО «Ульяновская государственная сельскохозяйственная академия им. П.А. Столыпина», г.Ульяновск433141marina@mail.ru

Солнцева Ольга Викторовна,кандидат экономических наук, доцент кафедры «Информатика» ФГБОУ ВПО «Ульяновская государственная сельскохозяйственная академия им. П.А. Столыпина»,г. Ульяновскsolntsevao@rambler.ru

Автоматизация учета движения денежных средств на сельскохозяйственных предприятиях

Аннотация. Работа посвящена разработке проекта по автоматизации учета движения денежных средств. В статье раскрыта актуальность данной разработки, польза от её внедрения. Ключевые слова:автоматизацияучета данных, информационные технологии, денежные средства, база данных, запросы к базе данных, отчеты к базе данных, схема данных

Учет движения денежных средств занимает одно из центральных мест в деятельности любой организации. Предприятие не может развиваться, не располагая информацией о наличии и движении своих денежных ресурсов. Актуальность темы данной статьи обуславливается тем, что достоверность информации о движении денежных средств и высокая скорость её обработки в сегодняшнем мире могут поддерживаться только с использованием автоматизированных информационных технологий[2]. В частности, благодаря автоматизации учета движения денежных средств,должен осуществляться учет притока и оттока денежных средств по трем видам деятельности: текущей, финансовой и инвестиционной, расчет сумм по притоку и оттоку денежных средств по отдельным видам деятельности и за определенный год.Разработка проекта «Автоматизация учета движения денежных средств» выполнялась со следующими допущениями:1)к притоку (поступлению) денежных средств относятся лишь следующие операции:?продажа товаров (р,у);?арендные платежи;?выпуск облигаций;?бюджетные субсидии;?продажа объектов основных средств;?денежные вклады собственников;?получение кредитов изаймов;2)к оттоку (расходу) денежных средств относятся лишь следующие операции:?оплата товаров (р,у);?оплата труда;?возврат кредитов и займов;?уплата дивидендов;?выплата процентов по долговым обязательствам;?расчеты по налогам и сборам;

?приобретение объектов основных средств.К задачам проектируемой базы данных относятся:учет текущего притока денежных средств, учет текущего оттока денежных средств, учет финансового притока денежных средств, учет финансового оттока денежных средств, учет инвестиционного притока денежных средств, учет инвестиционного оттока денежных средств, расчет суммы текущего притока, расчет суммы текущего оттока, расчет суммы финансового притока, расчет суммы финансового оттока, расчет суммы инвестиционного притока, расчет суммы инвестиционного оттока, учет сумм притока по видам деятельности, учет сумм оттока по видам деятельности, расчет итоговой суммы притока, расчет итоговой суммы оттока.Для каждой задачи необходимо составить подробный перечень всех данных, необходимых для её решения. Все данные классифицируют1)Исходные (вводные –ВВ), не меняющиеся в ходе решения;2)Изменяемые (ИЗ), они могут изменяться в ходе решения задачи;3)Удаляемые (УД), они удаляются после решения задачи;4)Вычисляемые (ВЧ), как правило, вычисление и выводы этих данных являются частью задачи, но в базе данных постоянно они не хранятся;5)Выводные (выходные –ВХ)[6].Для примера составим рабочий бланк описания первой задачи –учета текущего притока денежных средств(табл. 1).Таблица 1Рабочий бланк задачи «Учет текущего притока»

Наименование задачи: Учет текущего притока за 3 годаКраткое описание:Учет операций по притоку денежных средств по текущему виду деятельностиСписок связанных задач:Расчет суммы текущего притока, Расчет итоговой суммы по притоку денежных средствИмя атрибутаИспользованиеОписаниеОбъектСтоимостьВВСтоимость операций по притоку денежных средств по текущему виду деятельностиДвижениеНаименование операцииВВНаименование операций по притоку денежных средств по текущему виду деятельностиОперацияВид деятельностиВВТекущий вид деятельности, по которому учитывается приток денежных средствВидГруппаВВГруппа операций –приток денежных средств, по которому осуществляется учетГруппаГодВВГод проведения операцииДвижение

При разработке проекта «Автоматизация учета движения денежных средств»была разработана база данных, которая содержит 4 таблицы: «Вид», «Группа», «Операция», «Движение». Каждая из таблиц находится в третьей нормальной форме, т.е. все не ключевые атрибуты функционально зависят только от ключа отношений. Таблица «Вид» состоит из двух атрибутов: «Код вида» (счетчик) и «Вид деятельности» (текстовыйтип данных). Таблица «Группа» также состоит из двух атрибутов: «Код группы»(счетчик), «Группа»(текстовый тип данных). Таблица «Операция»состоит из четырех атрибутов: «Код операции»(счетчик), «Наименование» (текстовый тип данных), «Код группы» (числовой тип данных), «Код вида» (числовой тип данных). Таблица «Движение» состоит из пяти атрибутов: «Ном.движения» (счетчик), «Код операции» (числовой тип данных), «Колво операции» (числовой тип данных), «Стоимость» (денежный тип данных), «Год» (числовой тип данных).Составим для примера рабочий бланк для таблицы «Вид»(табл.2).Таблица 2Рабочий бланк объекта «Вид»Рабочий бланк объектаНаименование объекта: ВидКраткое описание:Данные о видах деятельностиСвязанные объекты:Тип связи:1:М

Имя:ОперацияИмя атрибутаТип данныхОписаниеСвойстваКод вида деятельностиСчетчикПервичный ключ для связи с таблицей ОперацияУникальное длинное целоеВид деятельностиТекстовыйОписание вида деятельности25 символов, обязательное поле

Для установления логической связи между объектами, в таблицах предусмотрены поля, являющиеся первичными или вторичными ключами. Объект «Вид» содержит первичный ключ (поле «Код вида деятельности») для связи с объектом «Операция» (поле «Код вида деятельности»). Объект «Группа» содержит первичный ключ (поле «Код группы») для связи с объектом «Операция» (поле «Код группы»). Объект «Операция» содержит первичный ключ (поле «Код операции») для связи с объектом «Движение» (поле «Код операции»), также содержит вторичный ключ (поле «Код группы») для ссылки на первичный ключ объекта «Группа» (поле «Код группы»), и вторичный ключ (поле «Код вида») для ссылки на первичный ключ объекта «Вид» (поле «Код вида деятельности»). Объект «Движение» содержит первичный ключ (поле «Ном движения») для определения порядкового номера каждого движения денежных средств, и вторичный ключ (поле «Код операции») для ссылки на первичный ключ объекта «Операция» (поле «Код операции»).Схема базы данных проекта «Автоматизация движения денежных средств приведена на рисунке 1.Для решения 16 задач, поставленных в проекте «Автоматизация движения денежных средств», необходимовыполнить 16 запросов. Для каждого запроса создадим соответствующие бланки.Цель запроса «Учет текущего притока»: вывести в виде таблицы все операции по притоку денежных средств по текущему виду деятельности (табл.3).Цель запроса «Учет текущего оттока»:вывести в виде таблицы все операции по оттоку денежных средств по текущему виду деятельности.Цель запроса «Учет финансового притока»: вывести в виде таблицы все операции по притоку денежных средств по финансовому виду деятельности.Цель запроса «Учет финансового оттока»: вывести в виде таблицы все операции по оттоку денежных средств по финансовому виду деятельности.

Рис.1. Схема базы данных

Цель запроса «Учет инвестиционного притока»: вывести в виде таблицы все операции по притоку денежных средств по инвестиционному виду деятельности.Цель запроса «Учет инвестиционного оттока»: вывести в виде таблицы все операции по оттоку денежных средств по инвестиционному виду деятельности.Цель запроса «Расчет суммы текущего притока»: Рассчитать сумму всех операцийпо поступлению денежных средств по текущему виду деятельности за определенный год, который будет задаваться в качестве параметра.Цель запроса «Расчет суммы текущего оттока»: рассчитать сумму всех операций по оттоку денежных средств по текущему виду деятельности за определенный год, который будет задаваться в качестве параметра.Цель запроса «Расчет суммы финансового притока»: рассчитать сумму всех операций по притоку денежных средств по финансовому виду деятельности за определенный год, который будет задаваться в качестве параметра.Цель запроса «Расчет суммы финансового оттока»: рассчитать сумму всех операций по оттоку денежных средств по финансовому виду деятельности за определенный год, который будет задаваться в качестве параметра.Цель запроса «Расчетсуммы инвестиционного притока»: рассчитать сумму всех операций по притоку денежных средств по инвестиционному виду деятельности за определенный год, который будет задаваться в качестве параметра.Цель запроса «Расчет суммы инвестиционного оттока»: рассчитать сумму всех операций по оттоку денежных средств по инвестиционному виду деятельности за определенный год, который будет задаваться в качестве параметра.Цель запроса «Учет сумм притока денежных средств по видам деятельности»: вести учет суммарной стоимости всех операций по каждому виду деятельности за конкретный год»Цель запроса «Учет сумм оттока денежных средств по видам деятельности»: вести учет суммарной стоимости всех операций по каждому виду деятельности за конкретный год».Цель запроса «Расчет итоговой суммы по притоку денежных средств»: рассчитать сумму всех операций по поступлению денежных средств по трём видам деятельности: текущему, финансовому, инвестиционному.Цель запроса «Расчет итоговой суммы по оттоку денежных средств»: рассчитать сумму всех операций по оттоку денежных средств по трём видам деятельности: текущему, финансовому, инвестиционному.

Таблица 3Рабочий бланк запроса «Учет текущего притока»ПолеСтоимостьНаименоперацииВид деятельностиГруппаГодИмя таблицыДвижениеОперацияВидГруппаДвижениеСортировка

Отчеты предназначены для вывода информации в форматированном виде[1]. Сформируем отчеты, которые будут выводить суммы по притоку денежных средств по каждому виду деятельности за конкретный год и суммы по оттоку денежных средств по каждому виду деятельности за конкретный год, который будет задаватьсяв качестве параметра (рис. 2 и рис.3).

Рис.2. Отчет «Приток денежных средств по видам деятельности» за 2013 год

Рис.3. Отчет «Отток денежных средств по видам деятельности» за 2013 год

Проблема обработки информации широко распространена в любой сфере деятельности. Основным решением этой проблемы в современном мире являются автоматизированные информационные системы[7]. Автоматизация учета движения денежных средствпозволит автоматизировать ведение учета движения денежных средств как по отдельныхгруппам денежных операций, так и по отдельным видам хозяйственной деятельности организаций, а также расчет их суммарных значений[4]. При этом ожидается, что внедрение проекта принесет сельскохозяйственным предприятиям следующие преимущества:

экономия затрат труда на сбор, регистрацию, хранение, поиск, расчетную обработку, вывод и передачу информации о наличии и движении денежных средств;

автоматический учет притока и оттока денежных средств по видам деятельности;

автоматический расчет итоговых сумм по оттоку и оттоку денежных средств за определенный год;

ликвидация ошибок при вычислении итоговых суммпо притоку и оттоку денежных средств по видам деятельности;

сокращение времени обработки и расчета данных;

ускорение создания отчетности по наличию и движению денежных средств;

увеличение сохранности информации, т.к. имеется возможность хранить копии в различных местах, например, на удаленном сервере.

Ссылки на источники1.Барановская Т.П. ЛойкоВ.И. Информационные системы и технологии в экономике: Учебник. М. Финансы истатистика, 2005. —416 с.

2.Бабаев Ю.А. Бухгалтерский финансовый учет. 2е изд. перераб. и доп. М. Вузовский учебник, 2008. 650 с.3.Беспалов М. О ПБУ 23/2011 «Отчет о движении денежных средств».// Налоговый вестник, 2011, №6, с. 11124.Бондарчук Н.В. «Анализ денежных потоков от текущей, инвестиционной и финансовой деятельности организации» // Аудиторские ведомости, 2011, №3, с. 23245.Титоренко Г.А.Информационные системы в экономике:Учебник. 2е изд. перераб. и доп. – М.:«ЮНИТИДАНА». 2009. –463 с.6.Романов В.В. АИТ. Учебнометодическое пособие “Автоматизированные информационные технологии” (базы данных) Ульяновск, 2005.48 с.7.Романов В.В. Солнцева О.В. Севастьянов А.В. Заживнова О.А. Информационные системы и технологии в экономике: Учебное пособие для специальностей экономического профиля –Ульяновск, 2010. –134с.8.Уткин В.Б.,БалдинК.В. Информационные системы в экономике: Учебник —М. Издательский центр «Академия», 2004. —288 с.

Marina Volynshchikova,4th year student ofthe Faculty of EconomicsVPO"UlyanovskState Agricultural Academy. PAStolypin", UlyanovskOlga Solntseva,PhD,associate professor of "science" VPO"UlyanovskState Agricultural Academy. PAStolypin",UlyanovskAutomation of accountingcash flowon farmsAbstract.Work is devoted todevelopment of the projectfor automated accountingof cash flow.The article deals withthe relevance of thisdevelopment, the benefits of its implementation.

Keywords:automation of accountingdata, information technology, cash, database, database queries, reports, database, database schema

Калькулятор процентов задолженности по ст. 395 ГК РФ

по новым правилам от 1 августа 2016 года (ставки ЦБ от 19 сентября 2016 года) от команды Договор-Юрист.Ру

Калькулятор расчёта пени по оплате коммунальных услуг

по новым правилам от 1 января 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Калькулятор расчёта пени за капитальный ремонт

по новым правилам от 4 июля 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Вам задержали зарплату — Вы можете получить проценты

Калькулятор процентов задолженности по зарплате (ст. 236 ТК РФ) от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Договор-Юрист.Ру Сообщество юристов России

кодексы и образцы договоров

Бесплатные юридические консультации:

Образец. Книга учета принятых и выданных кассиром денег. Форма № ко-5 Документы О разделе «Образцы договоров»Сайт Договор-Юрист.Ру предоставляет возможность найти и скачать бесплатно бланки или заполненные образцы договоров, заявлений, протоколов, решений и уставов. Документ «Образец. Книга учета принятых и выданных кассиром денег. Форма № ко-5» предоставлен для вас в разных форматах: онлайн-версия, DOC, PDF, RTF, ODT, XLS и др.

Однако вы должны помнить, что это всего лишь образец документа «Образец. Книга учета принятых и выданных кассиром денег. Форма № ко-5» и нуждается в юридически грамотном доведении бланка под нужды физического или юридического лица. И помните: Любые деловые отношения должны быть закреплены договором – никаких устных договорённостей. Бумага и подпись – лучшее доказательство ваших намерений.

Копирование материалов с сайта Договор-Юрист.Ру возможно только с разрешения администрации сайта и с индексируемой ссылкой на источник.

Бесплатные юридические консультации:

С-Петербург и ЛО:

по России: 8 800 333-45-16 доб. 498

Рис. 2. Схема расчетов при помощи платежных требований-поручений:

1. Представление (пересылка) поставщиком в банк покупателя или непосредственно покупателю платежного требования-поручения транспортно-отгрузочных документов; 2. Передача плательщику платежного требования-поручения; 3. Возврат банку в течение трех дней платежного требования-поручения с согласием на оплату или в течение этого же срока уведомление о полном (частичном) отказе от оплаты; 4. Пересылки платежного требования-поручения в банк, обслуживающий поставщика, для зачисления денег на его счет

Последние экземпляры расчетных документов (с отметкой банка) главный бухгалтер организации должен хранить в отдельной папке до получения выписки с расчетного счета в банке.

Ежедневно банк составляет для своих клиентов выписку с расчетного счета, которая представляет собой точную копию записей на счете.

Различные учреждения банков составляют выписки со счетов своих клиентов по различной форме. Однако любая форма выписки должна содержать обязательные реквизиты: дату, номер документа, код совершенной операции с указанием суммы по дебету (списание или выдача денег с расчетного счета) и кредиту (поступление или взнос наличных денег на расчетный счет), а также входящий и исходящий остаток денежных средств на расчетном счете, заверенные подписями исполнителя и контролера банка с оттиском штампа банка.

Получив выписку банка, главный бухгалтер подбирает к ней расчетно-платежные документы, на основании которых деньги были списаны или зачислены на расчетный счет, записав карандашом напротив каждой суммы название организации или содержание операции. Обрабатывая выписку банка с расчетного счета, надо иметь в виду, что записи по дебету означают списание денег, а записи по кредиту — поступление денег на счет. Это объясняется тем, что расчетные счета организаций и других клиентов в учете банка являются пассивными счетами, на которых учитываются привлеченные средства.

После обработки выписки банка главный бухгалтер составляет разработочную ведомость с указанием в ней наименования организаций, от которых получены или которым перечислены денежные средства с расчетного счета.

Бухгалтерский учет денежных средств на расчетном счете осуществляется на главном счете 51 “Расчетные счета”, который по отношению к балансу является активным и размещается во II разделе актива баланса по статье “Расчетные счета (51)”. По дебету счета учитываются остаток и поступление денежных средств на расчетные счета, а по кредиту — их списание (расходование). Синтетический учет осуществляется в Главной книге, а аналитический учет при мемориально-ордерной форме учета — в контокоррентной книге, а при журнально-ордерной форме—в журнале-ордере № 2, форма которого аналогична журналу-ордеру № 1.

На лицевой стороне журнала-ордера записи производятся по кредиту счета 51 “Расчетные счета” (при перечислении и выдаче денег с расчетного счета) в корреспонденции с дебетом других счетов.

На обратной стороне журнала-ордера записи производятся по дебету счета 51 “Расчетные счета” (при поступлении денег на расчетный счет) в корреспонденции с кредитом других счетов. Эту часть журнала-ордера принято называть ведомостью. В журнале-ордере № 2 записи производятся в течение месяца. Журнал-ордер № 2 с ведомостью открываются отдельно на каждый расчетный счет. [13]

В ведомости указывается сальдо на первое число и производятся записи при поступлении денежных средств на расчетный счет (по дебету счета 51 “Расчетные счета” с кредита различных счетов):

Дебет счета 51 “Расчетные счета”

Кредит счетов 50 “Касса” — при взносе наличных денег на расчетный счет (депонированная заработная плата, выручка от продажи продукции, работ, услуг и пр.);

55 “Специальные счета в банках” — зачисление на расчетные счета неиспользованных остатков денежных средств по аккредитивам и чековым книжкам;

62 “Расчеты с покупателями и заказчиками” — поступление выручки за проданную продукцию от заготовительных организаций и других покупателей и заказчиков;

66 “Расчеты по краткосрочным кредитам и займам” — при зачислении на расчетные счета краткосрочных кредитов и займов, полученных организацией на срок не более 12 мес.;

76-1 “Расчеты по имущественному и личному страхованию” — перечисление страховыми компаниями страховых возмещений за погибшие в результате стихийных бедствий посевы и другое застрахованное имущество;

76-2 “Расчеты по претензиям” — поступление денежных средств на расчетный счет от организаций в порядке удовлетворения претензий и др.

В журнале-ордере производятся записи на выдачу и перечисление денежных средств с расчетного счета (по кредиту счета 51 “Расчетные счета” в дебет других счетов):

Дебет счетов 50 “Касса” — выдача с расчетного счета наличных денег;

55 “Специальные счета в банках” — выставление с расчетного счета аккредитивов, приобретение клиентами чековых книжек;

60 “Расчеты с поставщиками и подрядчиками” — оплата счетов поставщиков за поставленные товарно-материальные ценности, подрядных организаций — за выполненные работы по основной деятельности и вложениям во внеоборотные активы;

66 “Расчеты по краткосрочным кредитам и займам” — при погашении с расчетного счета краткосрочных кредитов и займов, полученных организацией на срок до 12 мес.;

68 “Расчеты по налогам и сборам” — при перечислении с расчетного счета платежей в бюджет (налога с доходов физических лиц, отчислений от прибыли и др.) и сборов;

69 “Расчеты по социальному страхованию и обеспечению” — при перечислении с расчетного счета платежей в Фонд социального страхования. Пенсионный фонд и фонды обязательного медицинского страхования;

70 “Расчеты с персоналом по оплате труда” — перечисление причитающейся оплаты труда работников на их лицевые счета в банках и другие счета;

Кредит счета 51 “Расчетные счета”.

В в настоящее время клиент может предъявлять претензии к банку. [10]

Так, за несвоевременное (позднее следующего дня получения соответствующего документа) или неправильное списание средств со счета клиента-плательщика, а также за несвоевременное или неправильное зачисление банком сумм, причитающихся клиенту-получателю, владелец вправе потребовать от банка уплатить штраф в размере 0,5% от несвоевременно зачисленной (списанной) суммы за каждый день задержки (просрочки) платежей, отразив в учете предъявленную претензию проводкой:

Дебет субсчета 76-2 “Расчеты по претензиям”

Кредит субсчета 91-1 “Прочие “доходы”.

Ежемесячно эти учетные регистры закрываются путем подсчета итогов на поступление и расходование денежных средств по расчетным счетам. В ведомости выводится сальдо на первое число следующего месяца. Для этого к сальдо на начало месяца прибавляют оборот по ведомости и вычитают оборот по журналу.

1.4. Учет денежных средств на валютных счетах в банках

На основании законодательных актов, действующих в РФ, организации независимо от формы собственности и видов деятельности могут вступать в различные внешнеэкономические отношения (экспорт продукции собственного производства, импорт товаров, продажа и покупка валюты и т. д.) с инофирмами при наличии соответствующей лицензии.

Основными нормативными документами являются: [6]

- О валютном регулировании и валютном контроле. Закон РФ от 19.10.92 № 3615-1;

- О порядке обязательной продажи предприятиями,

- объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке РФ. Инструкция ЦБ РФ от 29.06.92 № 7;

- Учет имущества и обязательств организаций, стоимость которых выражена в иностранной валюте. Положение по бухгалтерскому учету (ПБУ 3/95), утвержденное Приказом МФ РФ от 13.06.95 № 50 и др.

В эти нормативные документы в дальнейшем были внесены изменения и добавления.

В соответствии с Инструкцией о порядке открытия и ведения валютных счетов государственно-акционерные, коммерческие и другие банки, имеющие лицензию на право совершения валютных операций, открывают организациям балансовые валютные счета.

Для открытия валютного счета в учреждение банка должны быть представлены следующие документы:

- заявление на открытие валютного счета по установленной форме;

- нотариально заверенная копия устава и учредительного договора;

- • нотариально заверенная копия решения о создании или регистрации организации;

- две карточки с образцами подписей руководителя и главного бухгалтера, оттиском печати организации, одна из которых заверена нотариально;

- выписка из протокола собрания учредителей об открытии валютных счетов на территории Российской Федерации и (или) за границей;

- справки о постановке на учет организации:

а) в налоговой инспекции по месту регистрации;

б) в Фонде социального страхования;

в) в Пенсионном фонде;

г) в фондах обязательного медицинского страхования.

Рассмотрев представленные документы, учреждение банка оформляет открытие следующих валютных счетов соответствующим распоряжением, один экземпляр которого передается клиенту — владельцу счетов. В распоряжении указываются номера валютных счетов, присвоенные учреждением банка, код которого двадцатизначный, а также требование соблюдения режима пользования валютными счетами.

Независимо от названия валюты банк открывает своему клиенту следующие счета:

- транзитный валютный счет — для учета поступившей валютной выручки до ее обязательной продажи государству (определенной части);

- специальный транзитный валютный счет — для учета валюты, купленной на внутреннем валютном рынке;

- текущий валютный счет — для учета валюты, находящейся в распоряжении организации, включая валютную выручку, оставшуюся после ее обязательной продажи государству.

Валютные счета могут быть открыты не только в банках Российской Федерации, но и за рубежом. Однако при открытии валютных счетов за пределами России необходимо подробно ознакомиться с требованиями иностранных банков, которые могут отличаться от требований отечественных банков.

Расходы, связанные с открытием валютных счетов, следует относить к операционным расходам и учитывать бухгалтерской записью:

Дебет счета 91 “Прочие доходы и расходы”, субсчет 2 “Прочие расходы”

Кредит счета 51 “Расчетные счета”

На валютных счетах учитывается валюта, под которой следует понимать установленную законом денежную единицу, используемую на территории конкретного государства для всех видов расчетов, платежей, установления цен и т. д.

С начала 70-х годов многие страны постепенно отказались от золотого содержания своих валют и перешли к плавающим валютным курсам, определяемым спросом и предложением данной валюты на рынке.

К валютным ценностям, кроме валюты, относятся кредитные, платежные и другие коммерческие документы (векселя, чеки, банкноты и др.), выраженные в иностранных денежных единицах и применяемые в международных расчетах (иностранная валюта).

В связи с этим под валютными операциями понимают и такие, при которых осуществляется переход права собственности на валютные ценности.

Открываемые банком клиентам валютные счета находятся в полном распоряжении их владельцев и в соответствии с установленным порядком могут быть использованы по их первому требованию. За хранение денежных средств на валютных счетах банки начисляют и выплачивают определенный процент в соответствующей валюте.

Бухгалтерский учет денежных средств в иностранной валюте осуществляется на главном счете 52 “Валютные счета”, открываемом по видам валюты соответствующих государств.

Счет 52 “Валютные счета” предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в кредитных учреждениях на территории РФ и за ее пределами. Этот счет по отношению к балансу является активным и размещается во II разделе актива баланса по статье “Валютные счета (52)”.

По дебету счета 52 “Валютные счета” отражается наличие и поступление денежных средств на валютные счета организации, а по кредиту — списание денежных средств с валютных счетов организации (в рублевом покрытии).

В Плане счетов бухгалтерского учета к счету 52 “Валютные счета” предусмотрены два субсчета;

52-1 “Валютные счета внутри страны”;

52-2 “Валютные счета за рубежом”.

Однако, как было отмечено, банк открывает своему клиенту три валютных счета для учета движения валюты внутри страны. В связи с этим возникают расхождения между Планом счетов бухгалтерского учета и Инструкцией банка по открытию валютных счетов.

Учитывая, что в Положении по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации предусмотрено, что главный бухгалтер может самостоятельно разрабатывать номенклатуру субсчетов целесообразно, по нашему мнению, к субсчету 52-1 “Валютные счета внутри страны” предусмотреть открытие субсчетов второго порядка:

52-1-1 “Специальный транзитный валютный счет”;

52-1-2 “Транзитный валютный счет”;

52-1-3 “Текущий валютный счет внутри страны”

Синтетический учет при всех формах бухгалтерского учета осуществляется в Главной книге в обобщенном виде (без подразделения по субсчетам) и в денежном выражении (руб. коп.).

Аналитический учет ведется по каждому валютному счету, открываемому по наименованию иностранной валюты, при мемориально-ордерной форме учета в контокоррентной книге, а при журнально-ордерной — в журнале-ордере №2 и в ведомости к нему.

Денежные средства в иностранных валютах и операции с ними учитываются на субсчетах главного счета 52 “Валютные счета” в рублях (рублевом покрытии) в суммах, определяемых путем пересчета иностранной валюты по курсу, действующему на дату выписки денежно-расчетных документов. Одновременно эти средства и операции отражаются в валюте расчетов и платежей, курс которой можно установить в банке.

Требование ПБУ 3/95 о необходимости ведения бухгалтерского учета валютных операций в двух оценках:

• в валюте расчетов и платежей;

может быть достигнуто четырьмя вариантами:

1. Составлением двух комплектов учетных регистров (один — в валюте, другой — в рублях);

2. Указанием каждой суммы дробью: в числителе — в рублях, в знаменателе — в валюте;

3. В необходимых графах учетных регистров (“дебет”, “кредит”, “сальдо” и др.) предусматривать две колонки: “в рублях” и “в валюте”.

4. Ведением внесистемного учета в журнале учета движения валюты (по видам валюты), форма и техника заполнения которого будут рассмотрены в этом параграфе.

Следует отметить, что пересчет иностранной валюты может быть официальным и неофициальным.

Официальный пересчет иностранной валюты для целей учета и отчетности производится Центральным банком Российской Федерации.

Неофициальный пересчет иностранной валюты при ее купле-продаже производится коммерческими банками,

В зависимости от режима употребления валюты она подразделяется на два вида:

Свободно конвертируемые валюты предполагают полную обратимость, т.е. они могут быть беспрепятственно обменены на другую валюту и подлежат обязательной купле-продаже на внутреннем валютном рынке РФ.

Свободно конвертируемая валюта в свою очередь подразделяется на “твердую” и “мягкую” валюты. [10]

Твердая валюта является устойчивой по отношению к собственному номиналу и свободно обменивается на любую иностранную валюту.

Мягкая валюта — валюта с ограниченной обратимостью, т. е. ее применение ограничено определенными валютными операциями и кругом владельцев.

Неконвертируемая валюта используется в пределах только одного государства.

В зависимости от вида свободно конвертируемой иностранной валюты ЦБ РФ производится ее котировка, т. е. установление курса иностранной валюты к рублю.

Пересчет в рубли валюты 1-й группы производится путем умножения количества иностранной валюты на курс рубля, установленный ЦБ РФ на дату совершения операции (возможен другой период).

Рассмотрим содержание записей по субсчетам главного счета 52 “Валютные счета”.

На субсчете 52-1-1 “Специальный транзитный валютный счет” учитывается валюта, приобретенная на внутреннем валютном рынке для оплаты:

- импортного контракта за поставленные товары, выполненные работы или оказанные услуги;

- командировочных расходов или служебных командировок работника за пределы России;

- кредитов и займов, полученных в иностранной валюте и пр.

Купленная валюта должна быть в течение 7 дней использована по назначению: переведена поставщику в счет оплаты импортного контракта (дебет счета 60 “Расчеты с поставщиками и подрядчиками”), обращена на погашение задолженности по кредитам, займам и начисленным процентам (дебет счета 66 “Расчеты по краткосрочным кредитам и займам”), получена в кассу для выдачи работнику, командированному за пределы России (дебет счета 50 “Касса”) и т.д.

По истечении 4 дней неиспользованная валюта будет продана государству. При приобретении валюты на внутреннем валютном рынке производятся следующие бухгалтерские записи:

1. Перечисление денежных средств для покупки валюты:

Дебет счета 57 “Переводы в пути”

Кредит счета 51 “Расчетные счета”

2. Поступление валюты:

Дебет субсчета 52-1-1 “Специальный транзитный валютный счет”

Кредит счета 57 “Переводы в пути”.

По субсчету 52-1-2 “Транзитный валютный счет” учитывается выручка, поступившая от покупателей, заказчиков и других организаций:

Дебет субсчета 52-1-2 “Транзитный валютный счет”

Кредит счетов 62 “Расчеты с покупателями и заказчиками”, 76 “Расчеты с разными дебиторами и кредиторами” и другие счета.

Валютная выручка может учитываться на этом субсчете лишь в течение 7 календарных дней. В течение указанного срока организация обязана продать государству 50% валютной выручки, а остальные 50 % перечислить на субсчет 52-1-3 “Текущий валютный счет внутри страны” или на субсчет 52-2 “Валютные счета за рубежом”.

Для отражения операций по реализации валюты используется счет 91 “Прочие доходы и расходы”.

На субсчете 52-1-3 “Текущий валютный счет внутри страны” учитываются денежные средства в иностранных валютах, расчеты которыми можно производить на территории РФ только с организациями, имеющими лицензию ЦБ на совершение валютных операций.

На субсчете 52-2 “Валютные счета за рубежом” учитываются денежные средства в иностранных валютах, хранящиеся на счетах в банках различных государств, расчеты с которыми можно производить только на территории этих государств или перечислить на субсчет 52-1-3 “Текущий валютный счет внутри страны”.

В связи с изменениями курса иностранных валют к российскому рублю в бухгалтерском учете необходимо отражать курсовую разницу, которая может быть положительной (увеличивающая прибыль) и отрицательной (уменьшающая прибыль).

Положительная курсовая разница образуется в случае, когда курс рубля по отношению к иностранной валюте падает (при пересчете сальдо активного счета) и когда курс рубля растет (при пересчете сальдо пассивного счета).

Отрицательная курсовая разница образуется в случае, когда курс рубля по отношению к иностранной валюте растет (при пересчете сальдо активного счета) и когда рубль падает (при пересчете сальдо пассивного счета).

Курсовой разницей называется разница между рублевой оценкой на разные даты имущества и (или) обязательств, стоимость которых выражена в иностранной валюте.

В банках пересчет остатка денежных средств производится ежедневно при изменении курса рубля по отношению к иностранной валюте.

Курсовая разница в бухгалтерском учете организации отражается в соответствии с остатком иностранной валюты в двух случаях:

- при каждом поступлении или списании валюты на дату выписки денежно-расчетных документов;

- при составлении бухгалтерского баланса на первое число месяца остаток валюты пересчитывается по курсу, действовавшему на последнее число отчетного месяца.

Курсовые разницы отражаются в бухгалтерском учете в составе прочих доходов и расходов по счету 91 “Прочие доходы и расходы”.

По кредитовой стороне этого счета учитывается положительная разница, по дебетовой стороне — отрицательная.

Положительная курсовая разница отражается в учете проводкой:

Дебет счета 52 “Валютные счета”

Кредит субсчета 91-1 “Прочие доходы”.

Отрицательная курсовая разница отражается в учете проводкой:

Дебет субсчета 91-2 “Прочие расходы”

Кредит счета 52 “Валютные счета”.

1.5. Учет денежных средств на специальных счетах в банках и переводов в пути

Организации, помимо хранения денежных средств в кассе, на расчетных и валютных счетах, могут хранить их на других счетах в банках, которые используются для целевого назначения. Для учета этих денежных средств в Плане счетов бухгалтерского учета предусмотрен главный счет 55 “Специальные счета в банках”, который по отношению к балансу является активным, размещаясь в промежуточных и заключительном балансах во II разделе актива по статье.

По дебету счета учитывается остаток денежных средств на специальных счетах в банке и их поступление, а по кредиту — списание (расходование). Ежемесячно на всех аналитических счетах выводятся обороты и сальдо, которое может быть только дебетовым.

Главный счет 55 “Специальные счета в банках” может иметь следующие субсчета:

55-2 “Чековые книжки”,

55-3 “Депозитные счета”.

При всех формах учета синтетический учет ведется в Главной книге в обобщенном виде (без подразделений по субсчетам), аналитический учет при мемориально-ордерной форме осуществляется в контокоррентной книге, а при журнально-ордерной форме — в журнале-ордере № 3 и ведомости № 25.

В журнале-ордере № 3 записи производятся по кредитовой стороне счета 55 “Специальные счета в банках” в дебет других счетов. В ведомости записи производятся по дебету счета 55 “Специальные счета в банках” с кредита других счетов. Записи производятся в течение месяца на основании выписок банка.

По субсчету 55-1 учитываются аккредитивы. [10]

Аккредитив представляет собой часть денежных средств, выставленную в иногороднее отделение банка для расчетов с поставщиками за отправленные товары или оказанные услуги (выполненные работы), т. е. аккредитив представляет собой счет в банке, на котором зарезервированы денежные средства для расчетов с конкретным поставщиком.

Чтобы воспользоваться аккредитивом как формой расчетов, аккредитиводатель (покупатель) подает в свое отделение банка (банк-эмитент) заявление с просьбой открыть аккредитив (ф. № 0403063).

В заявлении на открытие аккредитива следует указать:

- номер договора, на основании которого открывается аккредитив;

- срок действия аккредитива (число и месяц закрытия аккредитива);

- наименование банка поставщика, в котором открывается аккредитив;

- место исполнения аккредитива;

- полное и точное наименование документов, против которых банк может производить выплаты по аккредитиву, срок их представления и порядок оформления;

- вид аккредитива с указанием по нему необходимых данных;

- наименование (вид, род) товаров, услуг с указанием срока отгрузки (оказание услуг);

- способ реализации аккредитива с указанием дополнительных условий (например, запрещение частичной оплаты, обязательное предоставление сертификатов по качеству товаров, предоставление права акцепта уполномоченному и т. д.).

Заявление на открытие аккредитива представляется в четырех экземплярах в банк-эмитент, который последний экземпляр со своей отметкой возвращает аккредитиводателю.

Поставщик, получив известие об открытии ему аккредитива, производит отгрузку (отправку) товаров. Для получения средств с аккредитива поставщик представляет в банк-исполнитель реестр счетов и другие документы, предусмотренные условиями аккредитива. Эти документы должны быть представлены до истечения срока аккредитива и подтверждать выполнение всех условий аккредитива. При нарушении поставщиком хотя бы одного условия, предусмотренного в аккредитиве, оплата документов не производится.

Банк-исполнитель сверяет представленные поставщиком документы и при наличии полной тождественности с условиями выставленного аккредитива производит их оплату.

Если условиями аккредитива предусмотрен акцепт уполномоченного аккредитиводателя, то представленные поставщиком документы должны иметь его подпись и акцептную надпись.

Закрытие аккредитива производится в следующих случаях:

1. При полном использовании средств или по истечении срока аккредитива, о чем банк-исполнитель сообщает банку-эмитенту.

2. По заявлению поставщика об отказе дальнейшего использования аккредитива до окончания срока его действия, о чем банк-исполнитель сообщает банку-эмитенту, и неиспользованная сумма аккредитива возвращается в банк-эмитент для восстановления на счете аккредитиводателя.

3. По заявлению покупателя об отзыве аккредитива полностью или частично. В этом случае аккредитив закрывается или уменьшается в день получения сообщения от банка-эмитента. О закрытии аккредитива посылается уведомление банку-эмитенту.

При использовании аккредитивной формы расчетов следует иметь в виду, что аккредитив может быть выставлен для расчетов только с одним поставщиком. Срок действия аккредитива в банке-исполнителе и порядок расчетов устанавливаются в договоре (соглашении) между аккредитиводателем (покупателем) и поставщиком.

Рассмотрим схему расчетов при помощи аккредитивов:

1. Представление в банк заявления на открытие аккредитива.

2. Возврат банком последнего экземпляра заявления с отметкой о выставлении аккредитива.

3. Открытие аккредитива путем пересылки заявления

в банк, обслуживающий поставщика.

4. Сообщение поставщику об открытии аккредитива.

5. Отправка товаров (оказание услуг) покупателю.

6. Представление документов об отправке товаров (оказании услуг) для оплаты.

7. Оплата документов путем списания денежных средств с аккредитива и зачисления их на расчетный счет поставщика.

8. Возвращение остатка неиспользованного аккредитива на счет покупателя (аккредитиводателя).

В настоящее время покупатели, применяя аккредитивную форму расчетов, могут открывать следующие виды аккредитивов:

- покрытые (депонированные) или непокрытые (гарантированные);

- отзывные или безотзывные.

При выставлении покрытого (депонированного) аккредитива банк-эмитент списывает денежные средства с расчетного счета аккредитиводателя. Он также может быть выставлен за счет специально полученного кредита в банке.

При выставлении покрытого (депонированного) аккредитива составляется бухгалтерская проводка:

Дебет субсчета 55-1 “Аккредитивы”

Кредит счетов 51 “Расчетные счета”

66 “Расчеты по краткосрочным кредитам и займам”

67 “Расчеты по долгосрочным кредитам и займам” и др.

При выставлении непокрытого (гарантированного) аккредитива банку-исполнителю предоставляется право списывать сумму аккредитива с ведущегося у него счета банка-эмитента. Этот вид аккредитива может быть применен только при наличии корреспондентских отношений между банком поставщика (банком-исполнителем) и банком покупателя (банком-эмитентом).

При выставлении непокрытого аккредитива субсчет 55-1 “Аккредитивы” не используется. Все записи производятся на забалансовом счете 009 “Обеспечение обязательств и платежей выданные”.

При открытии аккредитива запись производится по приходу счета 009, а при использовании непокрытого аккредитива (дебет счета 60 “Расчеты с поставщиками и подрядчиками”, кредит счета 51 “Расчетные счета”) — запись производится по расходу счета 009.

Отзывный аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком на основании распоряжения покупателя (аккредитиводателя).

Безотзывный аккредитив не может быть изменен или аннулирован без согласия поставщика.

При выставлении аккредитива банком-эмитентом с аккредитиводателя взимается плата за услугу.

Пример типовых операций при аккредитивной форме расчетов представлен в таблице 1.

Типовые операции при аккредитивной форме расчетов

По субсчету 55-2 учитываются чековые книжки. Порядок осуществления расчетов чеками регулируется Положением о чеках, введенном в действие с 1 марта 1992 г. с последующим добавлениями и изменениями.

Чек представляет собой денежный документ установленной формы, содержащий безусловный приказ владельца счета (чекодателя) кредитному учреждению о выплате определенной суммы денег, указанной в чеке, получателю средств (чекодержателю).

В силу некоторых особенностей расчеты с помощью чеков носят условный характер: выдача чека чекодателем еще не погашает его обязательства перед чекодержателем. Это обязательство погашается только деньгами и в момент оплаты чека банком плательщика.

При пользовании чеками надо различать следующие понятия:

1. Чек — документ установленной формы, содержащий письменное поручение чекодателя плательщику произвести платеж чекодержателю указанной в нем денежной суммы. Образец чека утверждается

Центральным банком Российской Федерации.

2. Чекодатель — лицо, являющееся владельцем счета, с которого будет производиться оплата чека.

3. Чекодержатель — лицо, являющееся - получателем денег по чеку.

4. Плательщик — банк или иное кредитное учреждение, получившее лицензию на совершение банковских операций и производящее платеж по предъявленному чеку.

5. Индоссант — чекодержатель, передающий чек другому лицу (индоссату) посредством передаточной надписи (индоссамента).

6. Аваль — поручительство за оплату чека, оформляемое гарантийной надписью на нем.

Чек должен содержать:

1. Наименование “чек”, включенное в текст документа на том языке, на котором этот документ составлен.

2. Поручение плательщику выплатить конкретную денежную сумму.

3. Наименование плательщика и указание счета, с которого должен быть произведен платеж.

4. Указание валюты платежа.

5. Указание даты и места составления чека.

6. Подпись чекодателя.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека.

Заполнение чека допускается как от руки, так и с использованием технических средств. Использование факсимиле при подписании чеков не допускается. На чеке, выданном от имени юридического лица, должен быть оттиск его печати. Чек, сумма которого написана словами и цифрами, в случае их несовпадения имеет силу на сумму, написанную словами.

Чеки используются как физическими, так и юридическими лицами, являются платежным средством и могут применяться при расчетах во всех случаях, предусмотренных законами РФ. Не допускаются расчеты чеками между физическими лицами, но допускается прием чеков во вклады граждан на их лицевые счета в банках.

Чек имеет хождение только на территории Российской Федерации.

Чеки подразделяются на именные, предъявительские и ордерные.

Именной чек выписывается на имя определенного лица без права дальнейшей передачи по индоссаменту (передаточная надпись). Передача прав по именному чеку возможна лишь в виде исключения с последующим переходом прав по долговым требованиям, установленным гражданским законодательством.

Предъявительский чек выписывается на предъявителя, т.е. без указания конкретного получателя.

Ордерный чек выписывается по приказу определенного лица и передается посредством именной или бланковой передаточной надписи на обороте.

Кроме того, чеки подразделяются на денежные (для получения наличных денег) и расчетные (для безналичных расчетов).

Чеки, предназначенные для безналичных расчетов, подразделяются на нелимитированные и лимитированные.

Чеки сброшюрованы в чековые книжки, которые приобретаются клиентами за определенную плату в учреждении банка на основании заявления установленной формы.

Чеки выполнены на бумаге с водяными знаками, имеют средства защиты, что исключает допущение каких-либо исправлений. Чек состоит непосредственно из чека и корешка. Одновременно с заполнением чека заполняется корешок. Испорченный чек должен быть оставлен в чековой книжке с надписью “Испорчен” и прикреплен к корешку.

Расчетный чек представляет собой письменное распоряжение чекодателя на снятие денег с его счета и зачисление их на счет получателя.

На основании чеков из нелимитированных и лимитированных чековых книжек производится оплата счетов предприятий за полученные товары и оказанные услуги как при одногородних, так и при иногородних расчетах.

Кроме того, чеки используются при постоянных расчетах с транспортными организациями, с предприятиями связи за почтовые, телефонные, телеграфные услуги и т. д.

В целях обеспечения платежей по чекам с депонированием средств на отдельном счете вместе с заявлением о выдаче лимитированной чековой книжки представляется платежное поручение для депонирования средств на отдельном лицевом счете чекодателя. На основании этого заявления деньги снимаются с расчетного счета на сумму указанного лимита и депонируется на отдельном счете в банке, что отражается бухгалтерской проводкой:

Дебет субсчета 55-2 “Чековые книжки” — на сумму лимита 10 000 руб.

Дебет субсчета 91-2 “Прочие расходы” на сумму услуг 25 руб.

Кредит счета 51 “Расчетные счета” на общую сумму 10 025 руб.

При оплате товаров или услуг чеком из лимитированной чековой книжки составляется проводка:

Дебет счетов 60 “Расчеты с поставщиками и подрядчиками”,

76 “Расчеты с разными дебиторами и кредиторами”

Кредит субсчета 55-2 “Чековые книжки”.

При оплате чеком из нелимитированной чековой книжки деньги списываются с расчетного счета:

Дебет счета 60 “Расчеты с поставщиками и подрядчиками” и другие счета

Кредит счета 51 “Расчетные счета”.

Чековые книжки, являясь бланками строгой отчетности, выдаются под отчет лицу, которое производит безналичные расчеты с помощью лимитированных чеков. Всякий раз при выписке чека в его корешке должен быть записан остаток лимита. Главный бухгалтер обязан периодически проверять правильность использования чеков уполномоченными лицами.

Движение сумм по лимитированным чековым книжкам, выданным под отчет работникам организации для производства расчетов с организациями, учитывается на отдельных аналитических счетах в составе двух главных счетов: 71 “Расчеты с подотчетными лицами” (на отдельных аналитических счетах “Подотчетные лица по выданным им Чекам”) и 76 “Расчеты с разными дебиторами и кредиторами” (на отдельных аналитических счетах “Расчеты с подотчетными лицами по чековым книжкам”).

При выдаче лимитированных чековых книжек под отчет работнику:

Дебет счета 71 “Расчеты с подотчетными лицами”

Кредит счета 76 “Расчеты с разными дебиторами и

При представлении этими лицами отчета на сумму использованных чеков:

Дебет счета 76 “Расчеты с разными дебиторами и кредиторами”

Кредит счета 71 “Расчеты с подотчетными лицами”.

Таким образом, сальдо по соответствующим аналитическим счетам указанных двух главных счетов должно в точности соответствовать сумме остатка чеков у подотчетных лиц. Кроме того, разница между этим сальдо и сальдо по субсчету 55-2 “Чековые книжки” (аналитические счета по учету лимитированных чековых книжек) покажет сумму по использованным, но не оплаченным банком чекам.

Рассмотрим типовые операции по учету расчетов с чеками (табл. 2).

Типовые операции при расчетах чеками

По субсчету 55-3 “Депозитные счета” учитывается движение средств, вложенных организацией в банковские и другие вклады.

Депозит — денежные средства, помещаемые для хранения в кредитные учреждения, по которым выплачивается повышенный процент.

Перечисление денежных средств на депозитные счета оформляются бухгалтерской проводкой:

Дебет субсчета 55-3 “Депозитные счета”

Кредит счетов 51 “Расчетные счета”, 52 “Валютные счета”.

Начисленные проценты за хранение денежных средств на депозитных счетах рассматриваются как операционные доходы и оформляются бухгалтерской проводкой:

Дебет субсчета 55-3 “Депозитные счета”

Кредит субсчета 91-1 “Прочие доходы”.

При возврате кредитной организацией сумм вкладов составляется корреспонденция счетов:

Дебет счетов 50 “Касса”, 51 “Расчетные счета”

Кредит субсчета 55-3 “Депозитные счета”.

Аналитические счета по субсчету 55-3 “Депозитные счета” открываются отдельно на каждый депозитный вклад.

На отдельных субсчетах, открываемых к счету 55 “Специальные счета в банках”, учитывается движение обособленно хранящихся в кредитной организации средств целевого финансирования (на специальные целевые мероприятия, на капитальные вложения и пр.), а также наличие и движение денежных средств в иностранной валюте.

Для учета денежных сумм, находящихся в пути, в Плане счетов бухгалтерского учета предусмотрен главный счет 57 “Переводы в пути”. Этот счет предназначен для обобщения информации о движении денежных средств (переводов) в пути, т.е. денежных сумм, внесенных в кассы банка для перечисления на расчетный, валютный или иные счета организации, но еще не поступивших и не зачисленных по назначению. [10]

На счете 57 “Переводы в пути” учитываются:

- денежные средства, внесенные в кассу почтового отделения или вечернюю кассу банка для зачисления на расчетный счет;

- денежные средства, переданные инкассаторам для зачисления на расчетный счет;

- денежные средства, перечисленные с одного счета (например, расчетного) для зачисления на другой счет организации (например, валютный);

- денежные средства, направленные на корпоративную пластиковую карту, если расчетный счет и счет корпоративной пластиковой карты находятся в разных учреждениях банка.

Этот счет по отношению к балансу является активным и размещается во втором (II) разделе актива баланса по статье “Прочие денежные средства”. По дебетовой стороне счета учитываются сальдо и поступление, а по кредитовой — списание денежных средств при зачислении их по назначению на соответствующий счет в банке.

Основанием для производства записей по дебету счета 57 “Переводы в пути” являются квитанции о взносе наличных денег, выдаваемые учреждениями банков или почтовыми отделениями, копии сопроводительных ведомостей на сдачу выручки инкассаторам банка и т.д.

Дебет счета 57 “Переводы в пути”

Кредит счетов 71 “Расчеты с подотчетными лицами”,

76 “Расчеты с разными дебиторами и кредиторами” и др.

Основанием для производства записей по кредиту счета 57 “Переводы в пути” являются выписки банков, подтверждающие поступление денежных средств на счета:

Дебет счетов 51 “Расчетные счета”, 52 “Валютные счета”

Кредит счета 57 “Переводы в пути”.

Главный счет 57 “Переводы в пути” субсчетов не имеет.

Однако при наличии у предприятия расчетных и валютных счетов целесообразно предусмотреть два субсчета:

57-1 “Переводы в пути в отечественной валюте”, 57-2 “Переводы в пути в иностранной валюте”.

Синтетический учет ведется в Главной книге в обобщенном виде (без подразделения по субсчетам). Аналитический учет при мемориально-ордерной форме осуществляется в контокоррентной книге, а при журнально-ордерной форме — в журнале-ордере № 3 и в ведомости № 25.

ГлаваII. Исследование учета денежных средств

в ООО “ТД Кондитер”

2.1. Характеристика анализируемого предприятия

В качестве базы исследования выступает предприятие оптовой торговли – ООО “Торговый дом “Кондитер”.

Торговый дом “Кондитер” является эксклюзивным дистрибьютором кондитерской фабрики “Кервель”, находящейся в Ленинградской области. Специализация фабрики – производство зефирно-песочного печенья. Большинство видов выпускаемой продукции не имеет аналогов в Северо-Западном регионе.

Рынком сбыта являются оптовые фирмы, специализирующиеся на торговле кондитерскими изделиями либо продуктами питания в ассортименте. Географический охват: около 40% - Москва, 15% - Санкт-Петербург, 45% - регионы (Северо-Запад, Центральная Россия, Сибирь).

В настоящем виде ООО “ТД Кондитер” зарегистрировано с 2003 года. Форма собственности – частная. Учредительным документом ООО “ТД Кондитер” является Устав предприятия.

Среднесписочная численность работников на конец 2004 г. составляет 10 человек. При необходимости предприятие привлекает специалистов на контрактной основе.

Организационная структура ТД “Кондитер” представлена на рис.8.

Рис. 8. Организационная структура предприятия

Структура является линейно-функциональной, что оптимально для небольшого предприятия.

Бухгалтерский учет находится в ведении главного бухгалтера предприятия. Бухгалтерия представлена двумя сотрудниками – главным бухгалтером и бухгалтером-кассиром. Бухгалтерия ТД “Кондитер” находится в тесном сотрудничестве с бухгалтериями предприятий-партнеров и непосредственно фабрики.

2.2. Характеристика формы бухгалтерского учета

В ООО “ТД Кондитер” применяется таблично-автоматизированная форма бухгалтерского учета на базе программы "1С:Бухгалтерия 7.7", являющейся одной из наиболее популярных программ для автоматизации бухгалтерского учета. Она представляет собой компоненту "Бухгалтерский учет" системы программ "1С: Предприятие 7.7" с типовой конфигурацией. В ООО “ТД Кондитер” компонента "Бухгалтерский учет" используется совместно с другими компонентами "1С: Предприятия 7.7".

В качестве примера рассмотрим начисление и выплату заработной платы на предприятии (как наиболее типовые для рассматриваемого предприятия операции, связанные с движением денежных средств).

Базовыми объектами, поддерживаемыми системой "1С:Предприятие" являются:

- Константы - объекты, используемые для работы с постоянной и условно постоянной информацией. Наиболее часто используются такие константы, как “Наименование предприятия”, “Ставка НДС”, “ФИО главного бухгалтера” и другие.

- Справочники - объекты, используемые для работы с постоянной и условно постоянной информацией с некоторым множеством значений. Обычно справочниками являются списки материалов, товаров, сотрудников.

- Перечисления - используются для описания постоянных наборов значений. Типичными примерами перечислений являются виды оплаты труда (окладно-премиальная, сдельная), статус работника (постоянный, совместитель, на испытательном сроке).

- Документы - предназначены для хранения основной информации о всех событиях, происходящих на предприятии. При помощи документов отражаются и платежи с расчетного счета, и операции по кассе, и кадровые перемещения, и прочие подобные события.

- Журналы документов - предназначены для просмотра документов. Каждый вид документа может быть отнесен к определенному журналу. Сам журнал не добавляет новых данных в систему, а служит только как средство просмотра списка документов одного или нескольких видов.

- Отчеты и обработки - служат для описания отчетов и процедур обработки. Алгоритм получения отчета описывается с использованием встроенного языка, при этом может быть задействован встроенный язык запросов. Для вывода отчетов может быть использован как текстовый, так и специализированный табличный формат отчетов.

Объектами, специфичными для компоненты "1С:Бухгалтерия 7.7", являются:

- Бухгалтерские счета. предназначенные для хранения планов счетов бухгалтерского учета. Суть данных объектов вполне соответствует общепринятому пониманию бухгалтерских счетов.

- Виды субконто - специальные объекты для ведения аналитического учета по счетам бухгалтерского учета. В качестве субконто могут выступать основные средства, организации, товары и другие наборы объектов.

- Операции и проводки - используются для отражения движения средств в бухгалтерском учете. Каждая операция может содержать несколько проводок. Проводки не существуют отдельно от операций. Каждая проводка принадлежит только одной операции. Операция, в свою очередь, всегда принадлежит документу, причем у документа может быть только одна операция. Сама операция может записываться при записи документа или в момент его проведения, но проводки по документу формируются только при его проведении.

В общем виде алгоритм решения задачи начисления и выплаты заработной платы выглядит следующим образом, рис.3:

Расходный кассовый ордер

Перечисление налогов и отчислений

Рис.3 Схема движения документов “Заработная плата”

Рассмотрим схему детально.

Документы, связанные с начислением заработной платы относятся к журналу “Заработная плата”.

Сначала формируется документ “Начисление заработной платы”, рис.4. Существует возможность задания расчетной ведомости как по всему предприятию, так и по конкретному подразделению. В последнем случае используется справочник “Подразделения”. В случае использования в расчете районных коэффициентов, используется константа “Районный коэффициент”. Имена и фамилии лиц, которым начисляется заработная плата, берутся из справочника “Сотрудники”. После ввода всех необходимых данных формируются расчетная ведомость и расчетные листки сотрудников, с возможностью вывода на печать. При этом формируются проводки по каждому сотруднику и по начислениям, и по отчислениям с фонда оплаты труда.

Константа “Районный коэффициент”

Документ “Начисление зарплаты”

Анализ показывает, что в ООО “ТД Кондитер” по кассе проходят только операции, связанные с выплатой заработной платы и расчетами с подотчетными лицами, причем последние составляют незначительную долю в общем количестве операций.

2.2. Анализ учета и движения денежных средств на расчетном счете

Проанализируем движение денег по счету 51 “Расчетный счет”. Воспользуемся также карточкой счета и анализом счета.

Карточка счета 51

за 3 Квартал 2004 г.

Сальдо на конец периода

Таким образом, большая часть денежных средств проходит по счетам 60 “Расчеты с поставщиками” и 62 “Расчеты с покупателями и заказчиками”, что характерно для торгового предприятия.

Следует отметить, что фактически предприятие проводит сделки с покупателями через нескольких юридических лиц, что видно из карточки счета. Расчеты с большинством конечных покупателей проводятся через ООО “Стройтек” и ООО “Трейдком”, первое из которых являются поставщиком, а второе - покупателем по отношению к ООО “ТД Кондитер”.

Денежные средства с расчетного счета используются для уплаты налогов, сборов и отчислений на социальные нужды, а также на оплату аренды и организационных расходов (услуг связи, Интернета и т.д.).

ГлаваIII. Анализ движения денежных средств

ООО “ТД Кондитер”

3.1. Значение анализа движения денежных средств

В рыночных условиях главными критериями эффективности работы организации являются прибыльность, платежеспособность и финансовая устойчивость. Платежеспособность организации выступает в качестве внешнего проявления ее финансовой устойчивости, сущность которой состоит в обеспечении оборотных активов долгосрочными источниками их формирования. Для оценки платежеспособности в финансовом анализе используются такие приемы, как структурный анализ активных и пассивных статей баланса, расчет коэффициентов ликвидности, скорости оборота средств, вложенных в активы организации; анализ движения денежных потоков за отчетный период; перспективный анализ движения денежных потоков. [8]

Таким образом, проведение текущего и перспективного анализа движения денежных средств является актуальным для организаций, деятельность которых связана с непрерывным поступлением (притоком), расходованием (оттоком), образованием свободного остатка денежных средств на счетах в банке.

Главная цель проведения анализа денежных средств состоит в оценке способности организации зарабатывать эти средства в размере и в сроки, необходимые для осуществления собственных расходов.

Анализ денежных средств дает возможность сделать выводы о том:

- в каких размерах и из каких источников получены денежные средства организации и каковы основные направления их расходования;

- какой вид деятельности организации вызвал наибольшие поступления денежных средств и для какого вида деятельности в наибольшей (наименьшей) степени расходовались эти средства;

- возможно ли в результате текущей деятельности обеспечить обязательства организации поступлением денежных средств;

- способна ли организация своевременно расплатиться по собственным текущим обязательствам;

- позволяет ли полученная организацией прибыль осуществлять текущую деятельность;

- за счет каких видов денежных средств организация осуществляет инвестиционную деятельность;

- какие факторы обусловливают отличие прибыли от суммы притока денежных средств за период.