Рейтинг: 4.7/5.0 (1912 проголосовавших)

Рейтинг: 4.7/5.0 (1912 проголосовавших)Категория: Бланки/Образцы

Банк списал все пособие с карты в счет уплаты долга заемщика или по исполнительному листу? Да, проблема очень распространенная и если у вас хватает терпения и есть желание — весь долг (а также неустойку и штраф) можно вернуть. Как? Ну конечно через суд.

Банк списал все пособие с карты в счет уплаты долга заемщика или по исполнительному листу? Да, проблема очень распространенная и если у вас хватает терпения и есть желание — весь долг (а также неустойку и штраф) можно вернуть. Как? Ну конечно через суд.

Банк не имеет право в одностороннем порядке списывать деньги в счет погашения задолженности с социальных карт, то есть карт, открытых для получения пособий, алиментов и иных социальных выплат.

При открытии карты в заявлении клиент всегда указывает с какой целью открывается счет (то есть банк уже считается уведомленным о целевом поступлении на карту), кроме того, как указывают суды, «перед списанием банк должен убедиться в назначении денежных средств «. Бремя доказывания того, что банку не было известно и целевых поступлениях на карту суд возлагает на банк. Примеры характерных судебных решений можно посмотреть здесь и здесь .

Социальные пособия, алименты на детей не являются собственностью клиента и перечисляются не клиенту банка, а детям. Дети (получатели пособий) не отвечают по долгам своих родителей (опекунов). Списывая пособия, банк нарушает интересы, в первую очередь, несовершеннолетних. Целевая природа социальных выплат не меняется после того, как они поступают в распоряжение родителей. Кстати, получатель также, как и банк, не имеет право тратить детское пособие на иные нужды, не касающиеся нужд ребенка.

Да, закон об Исполнительном производстве обязывает банк перечислить деньги взыскателю на основании исполнительного листа, но в статье 12 того же закона сказано, что на детские пособия взыскание обращено быть не может.

Таким образом, банк может списать сумму детских пособий или алиментов на основании исключительно распоряжения клиента, даже в том случае, если в договоре есть условия о безакцептном списании денежных средств. К тому же недавно вышло постановление ВС РФ N 306-АД15-12206. в котором суд указал, что включение в кредитный договор условия о безакцептном списании денежных средств со счетов клиента является незаконным и ущемляющим права потребителя. Понятно, что это значит? Чтобы там банк не утверждал и не включал в договор — списывать банком пособия нельзя и точка! А если все же спишет — обращайтесь в суд.

Читайте также:Расчетные отношения достаточно подробно урегулированы нормативными актами РФ, прежде всего ГК. Однако в практике конкретных расчетных отношений возникает немало проблем. Особенно при применении ответственности за нарушение сроков совершения расчетных операций, очередности списания, а также - ответственности за неправомерное безакцептное списание.

Наибольшую остроту приобрела проблема определения механизма правомерности осуществления безакцептного списания денежных средств. Ее актуальность обусловлена в первую очередь возрастанием значения правовых рычагов при защите интересов собственника, конституционных норм и принципов, направленных на четкую и однозначную фиксацию неотъемлемых прав собственника, защиту его прав и закрепление исключительной роли суда в лишении собственника его имущества. Кроме того, злободневность рассматриваемого вопроса сопряжена с необходимостью поднять значение юридических гарантий владельца банковского счета как собственника средств и тесно связана с активной практикой фактического превращения банков в арбитров, самостоятельно и безапелляционно определяющих правомерность безакцептного списания денежных средств со счета клиента.

Согласно п. 2 ст. 854 ГК списание средств, находящихся на счете клиента, без его распоряжения допускается по решению суда, а также в случаях, установленных законом или предусмотренных договором между банком и клиентом. Из этой нормы следует, что основаниями безакцептного списания могут являться:

1. Решения арбитражных судов, судов общей юрисдикции, третейских судов.

2. Нормы федеральных законов.

При этом необходимо иметь в виду, что в соответствии с п. 2 ст. 3 ГК под законом в Гражданском кодексе понимается именно федеральный закон. Поэтому безакцептное списание средств не может быть предусмотрено в указах Президента, постановлениях Правительства, актах министерств и ведомств, законах и иных актах субъектов Федерации, а также местных органов управления. Исключением из этого правила в соответствии со ст. 4 ФЗ "О введении в действие части второй Гражданского кодекса Российской Федерации" являются изданные до введения части второй ГК нормативные акты Президента, Правительства и применяемые на территории РФ постановления Правительства СССР по вопросам, которые могут регулироваться только федеральными законами. Они применяются до принятия соответствующих законов. В Постановлении Пленума Верховного Суда РФ и Президиума Высшего Арбитражного Суда РФ N 2/1 пояснено, что продолжают, например, действовать иные нормативные акты министерств и ведомств СССР, которые также могут устанавливать основания для безакцептного списания. Однако по мере принятия федерального закона, содержащего аналогичные нормы, они утрачивают силу.

В связи с принятием части первой Налогового кодекса, введенной в действие с 1 января 1999 г. налоговые органы и органы налоговой полиции при взыскании денежных средств должны руководствоваться нормами Налогового кодекса.

3. Договор между обслуживающим банком и владельцем счета.

В связи с последним основанием спорным выглядит вывод Высшего Арбитражного Суда РФ, содержащийся в информационном письме N 6 от 25 июля 1996 г. о том, что для предоставления кредитору права списывать в безакцептном порядке признанную должником по претензии сумму достаточно указать в договоре между должником и кредитором о бесспорном списании кредитором признанной суммы либо указать аналогичное в письме о признании претензии, а также просто сообщить в письменном виде банку, с которым у него заключен договор банковского счета.

Полагаем, что такая постановка вопроса не соответствует п. 2 ст. 854 ГК, так как речь в ней идет о том, что основание безакцептного списания может устанавливаться не в договоре между кредитором и должником, а в договоре банковского счета между банком и клиентом. В рассматриваемом ВАС РФ случае отсутствует соответствующее основание. В соответствии со ст. 452 ГК соглашение об изменении договора банковского счета совершается в той же форме, что и сам договор. Таким образом, чтобы в данном случае появилось основание для безакцептного списания, нужно было плательщику и банку подписать дополнительное соглашение в письменной форме к договору банковского счета, определив в нем, в каких случаях и кто имеет право производить безакцептное списание. При невыраженном волеизъявлении банка он вправе не исполнять требования кредитора о безакцептном списании.

Иной подход изложен Высшим Арбитражным Судом РФ в информационном письме N 8 от 1 октября 1996 г. "О некоторых вопросах списания денежных средств, находящихся на счете, без распоряжения клиента":

"в тех случаях, когда указанными нормативными актами (нормативные акты Президента, Правительства и применяемые на территории РФ постановления Правительства СССР - примечание авторов), в том числе постановлениями Верховного Совета РФ, носящими нормативный характер, а также постановлениями Правительства РФ, принятыми в пределах полномочий, предоставленных Правительству в Законе или Указе Президента РФ, установлен безакцептный порядок списания денежных средств, они подлежат применению впредь до принятия соответствующего закона по данному вопросу".

Во многом эта точка зрения совпадает с той, что изложена в письме ВАС РФ от 20 мая 1993 г. N С-13/ОП 167, где говорится, что владелец счета и его кредитор вправе включить в договор условие, дающее последнему право на безакцептное списание, а плательщик должен письменно уведомить банк об этом условии и о своем согласии на такое списание, указав также, какой именно кредитор имеет право на безакцептное списание и по каким основаниям. (Вместе с тем арбитражным судом было разъяснено, что подобные рекомендации не могут применяться к межбанковским расчетам, поскольку корреспондентские счета банков используются для отражения операций, проводимых как в интересах банка, так и его клиента.)

Однако это письмо разъясняло законодательство, действовавшее до введения второй части ГК. ВАС РФ должен был учесть в письме N 6 от 25 июля 1996 г. это обстоятельство. И такая конструкция заложена в ст. 854 ГК.

Полагаем, что схема, предложенная ВАС РФ в названном информационном письме, не совсем корректна и должна основываться ссылками не на ст. 854, а на п. 2 ст. 847 ГК. При этом необходимо руководствоваться следующими соображениями.

Очевидно, что в письме ВАС РФ отождествляются понятия "безакцептное списание", "бесспорный порядок", "списание без распоряжения владельца банковского счета". Да, действительно, до введения в действие части второй ГК эти понятия и считались тождественными (так и было в период действия ст. 110 Основ ГЗ СССР). Но после введения в действие части второй ГК их надо четко различать. Это подтверждает анализ действующего законодательства.

Легко установить, что понятие "бесспорный порядок" упоминается в ГК лишь однажды (в ст. 630). Речь идет о взыскании в бесспорном порядке арендной платы на основании исполнительной надписи нотариуса. Бесспорный (безакцептный) порядок - это понятие АПК РФ (например, ст. 22), рассматриваемое в связи с исполнительными документами. Полагаем, что к таким документам должны быть отнесены те, что указаны в ст. 7 Закона об исполнительном производстве. В соответствии со ст. 22 АПК арбитражный суд рассматривает споры, связанные с возвратом из бюджета денежных средств, списанных органами, осуществляющими контрольные функции, в бесспорном (безакцептном) порядке с нарушением требований закона или иного нормативного акта.

Понятие "акцепт" иное в гражданском праве (ст. 438 ГК) - это ответ лица, которому адресована оферта. Таким образом, в смысле гражданского законодательства и согласно п. 2 ст. 854 ГК понятие "бесспорное (безакцептное)" соответствует списанию денежных средств без обращения в суд на основании закона и иных нормативных актов.

Случай, рассматриваемый ВАС РФ в информационном письме N 6 от 25 июля 1996 г. нельзя отнести к основаниям для бесспорного списания, так как в нем говорится не о списании на основании закона, а о списании на основании договора. Как списание средств со счета, так и зачисление на него средств охватываются понятием операций по счету. Юридически все они представляют собой форму исполнения договора банковского счета, что полностью соответствует не только смыслу п. 2 ст. 854 ГК, но и всей терминологии Главы 45 ГК ("Банковский счет").

Поэтому в данной ситуации возможно два варианта решения проблемы:

1) в соответствии с п. 2 ст. 854 ГК необходимо подписать дополнительное соглашение между банком и клиентом, предусматривающее право третьего лица списывать денежные средства без распоряжения клиента;

2) в соответствии с п. 1 ст. 854 и п. 2 ст. 847 ГК клиент должен направить банку письменное распоряжение о списании денежных средств по требованию третьих лиц с указанием необходимых данных, позволяющих при предъявлении соответствующего требования идентифицировать лицо, имеющее право на его предъявление. В этом случае банк не должен вникать (вопреки утверждениям ВАС РФ) в основания списания, а руководствоваться чисто формальными документами, как если бы платежное требование предъявлял сам клиент. Для идентификации третьего лица, имеющего право на предъявление платежных требований, банку необходимо потребовать от этого третьего лица документы, перечисленные в Инструкции Госбанка СССР N 28, в частности, карточку с образцами подписей, применяя при этом по аналогии закона норму п. 1 ст. 847 ГК.

На основании вышеизложенного представляется целесообразным и соответствующим точному и единообразному применению законодательства изложить конструкцию п. 2 ст. 854 ГК в следующей редакции:

"2. Без распоряжения клиента списание денежных средств, находящихся на счете, допускается по решению суда, а также в случаях, предусмотренных договором банковского счета, заключенным между банком и клиентом". (Такая формулировка устраняет возможность расширительного толкования договорных правоотношений между банком и клиентом, а также исключает иные варианты лишения собственника движимого имущества, кроме судебного и добровольного.)

Таким образом, основным правилом, определяющим правомерность безакцептного списания денежных средств, должно служить следующее:

безакцептное списание возможно лишь в исключительных случаях, правовым основанием которых должно быть только судебное решение или добровольное волеизъявление клиента, закрепленное в договоре банковского счета. При этом условия договора банковского счета, закрепляющие право на безакцептное списание, не просто должны включать в себя абстрактные формулировки о его реализации, фактически не содержащие права на безакцептное списание, но обязаны излагаться в редакции, однозначно определяющей как субъектный состав лиц, обладающих правом на безакцептное списание денежных средств со счета клиента, так и обстоятельства реализации данного права, а также перечень документов и правовых форм, выражающих волеизъявление клиента на списание средств, при получении которых банк, не вникая в характер правоотношений между контрагентами, в том числе в систему взаиморасчетов, руководствуясь сугубо формальными критериями и, таким образом, не подменяя собой суд, осуществляет списание денежных средств.

Все остальные условия о праве на безакцептное списание, фактически направленные на лишение собственника движимого имущества без решения суда и зафиксированные в иных договорах, в том числе в кредитном договоре, договорах поставки, залога и т.п. и документах, необходимо считать недействительными как не соответствующими ст. 35 Конституции РФ. Недействительными (как не соответствующими требованиям Конституции) также являются нормы действующего законодательства, устанавливающие право на безакцептное списание денежных средств. (Например, в соответствии с п. 3 ст. 43 Закона РФ "О защите прав потребителей" штрафы, наложенные на изготовителей (исполнителей, продавцов), взыскиваются в безакцептном порядке в тридцатидневный срок со дня вынесения соответствующего решения об их взыскании.)

В этой связи целесообразно акцентировать внимание на рассмотрении арбитражным судом спора, связанного как со списанием денежных средств без распоряжения клиента, так и с проблемами восстановления срока исковой давности, обусловленного необходимостью списания денежных средств Банком России со счета коммерческого банка.

Восстановление трехлетнего срока исковой давности на основании ст. 203 ГК вследствие принятия Банком России (кредитором) без возражений в 1993 - 1996 гг. от Маркетинг - банка отчетов, в которых 495 млн. рублей проходят как дебиторская задолженность Банка России, как действия, свидетельствующего о признании долга, расценено Президиумом Высшего Арбитражного Суда необоснованным, а списание указанной суммы мемориальным ордером от 19 августа 1996 г. N 06 Банком России с корреспондентского счета Маркетинг - банка без его согласия методом обратного сторно - незаконным.

Принятие Банком России отчетов от коммерческих банков - обязанность его как органа, осуществляющего надзор за деятельностью кредитных организаций в соответствии с Федеральным законом "О Центральном банке Российской Федерации (Банке России)", и не подпадает под действия, о которых идет речь в ст. 203 ГК.

Таким образом, при наличии заявления ответчика о пропуске истцом срока исковой давности на основании ст. 199 ГК решением арбитражного суда г. Москвы от 4 июля 1996 г. в иске к Маркетинг - банку было отказано правильно. Оснований для отмены этого решения и передачи дела на новое рассмотрение не имелось (Вестник ВАС РФ. 1998. N 3. С. 74 - 75).

Между тем в Постановлении Президиума Высшего Арбитражного Суда N 3980/97 от 18 ноября 1997 г. отсутствуют выводы о неправомерности самого характера произведенного Банком России списания денежных средств без распоряжения клиента вне зависимости от истечения срока исковой давности как противоречащего ст. 35 Конституции и ст. 847 ГК. При этом в указанном Постановлении ничего не говорится об основаниях произведенного списания средств с корреспондентского счета Маркетинг - банка Банком России.

Необходимость проведения водораздела(?) между различными правовыми понятиями "безакцептное списание", "бесспорный порядок", "списание без распоряжения владельца банковского счета", закрепление четкой юридической терминологии, исключающей их отождествление, отражает тенденцию (потребность) в формировании принципиально иного восприятия данных правовых конструкций, а именно - в качестве иного характера правоотношений по распоряжению счетом клиента, в том числе в качестве противовеса "судебному порядку". Так, часть первая Налогового кодекса РФ более четко определяет понятие "в бесспорном порядке" как антоним понятию "в судебном порядке". Согласно п. 1 ст. 45 Налогового кодекса взыскание налога с организаций производится в бесспорном порядке, если иное не предусмотрено Налоговым кодексом. Взыскание налога с физического лица производится в судебном порядке. Также в соответствии со ст. 75 Налогового кодекса принудительное взыскание пеней с организаций осуществляется в бесспорном порядке. Что касается взыскания штрафов, то в соответствии со ст. 104 Налогового кодекса как с юридических, так и с физических лиц оно возможно только в судебном порядке.

Показательно, что позиция законодателя во многом совпадает с той, какой придерживался Конституционный Суд РФ, когда выносил свое Постановление от 17 декабря 1996 г. N 20-П. Постановлением признаны не соответствующими ст. 35 (ч. 3) Конституции положения п. п. 2, 3 ч. 1 ст. 11 Закона от 24 июня 1993 г. "О федеральных органах налоговой полиции", предоставляющие этим органам право на основании ст. 7 (п. п. 8, 9) и ст. 8 Закона РСФСР от 21 марта 1991 г. "О государственной налоговой службе РСФСР" и ст. 13 Закона РФ "Об основах налоговой системы в РФ" производить взыскание с юридических лиц сумм штрафов, а также всей суммы сокрытого или заниженного дохода (прибыли) в бесспорном порядке без их согласия.

Но в то же время Конституционный Суд признал правомерным взыскание в бесспорном порядке недоимки по налогам и пени за несвоевременную уплату налогов. На наш взгляд, это Постановление КС половинчато и нелогично. В самом деле, какая разница между пеней и штрафом в смысле возможности их взыскания в бесспорном порядке? Полагаем, что в соответствии с п. 3 ст. 35 Конституции РФ взыскание денежных средств любой правовой природы (налог, пеня, штраф) - это лишение собственника его движимого имущества (каковым являются деньги в силу ст. 130 ГК). Поэтому взыскание денег с физического и юридического лица возможно только в судебном порядке. Поэтому у лиц, денежные средства которых списаны в бесспорном порядке (без судебного решения), есть резон предъявить иск о возврате незаконно списанных сумм, ссылаясь исключительно на ст. 35 Конституции, так как в силу ст. 15 Конституция РФ имеет высшую юридическую силу, прямое действие и применяется на всей территории России. Законы и иные нормативные акты, принимаемые в РФ, не должны противоречить Конституции. В частности, это относится к п. 2 ст. 854 ГК, статьям Налогового кодекса, Основам законодательства о нотариате, а также другим нормативным актам, предусматривающим бесспорный порядок взыскания денежных средств. Иными словами, "бесспорное взыскание имущества" должно рассматриваться как неконституционное.

С проблематикой безакцептного взыскания денежных средств тесно связан вопрос о том, как должен вести себя банк, на который возложена обязанность по исполнению требований о безакцептном списании. Обычно безакцептное списание рассматривается как разновидность инкассовой операции. В соответствии с ней банк - эмитент обязуется по поручению клиента осуществить действия по получению от плательщика платежа (ст. 847 ГК). В этом случае такая операция совершается путем выставления банку - эмитенту получателем (обычно государственным органом) средств инкассового поручения. А вот инкассовое поручение может оформляться путем различных расчетно - денежных документов, обычно применяемых получателем средств и в форме в соответствии с банковскими правилами (инкассовое поручение, платежное требование).

В соответствии со ст. 875 ГК исполняющий банк, приняв на инкассовое поручение, проверяет комплектность документов и их соответствие по внешним признакам инкассовому поручению (наличие реквизитов, установленных законодательством и банковскими правилами). При отсутствии какого-либо документа или несоответствии документов по внешним признакам инкассовому поручению исполняющий банк должен немедленно известить об этом лицо, от которого было получено инкассовое поручение. В случае неустранения перечисленных недостатков банк вправе возвратить документы без исполнения.

Остается открытым вопрос: должен ли исполняющий банк проверять наличие у получателя средств законного основания для взыскания денежных средств в безакцептном порядке? Очевидно, ответить на этот вопрос необходимо утвердительно. В соответствии с п. 2 ст. 854 ГК исполняющий банк, фактически осуществляющий платеж, должен также убедиться, что в одном из реквизитов инкассового поручения - "назначение платежа" - содержится законное основание для списания средств. Поэтому, например, при получении инкассового поручения, не содержащего дефекта формы, но в качестве основания безакцептного списания содержащего ссылку на нормативный акт субъекта Федерации, банк должен возвратить данное инкассовое поручение без исполнения.

Следует также отметить, что в связи с принятием Закона РФ "Об исполнительном производстве" отдельные судебные приставы стали настаивать на том, чтобы исполняющий банк исполнял их постановления о взыскании денежных средств без выставления приставами инкассовых поручений. Но это не согласуется с банковскими правилами, по которым банку необходимо инкассовое поручение (расчетно - денежный документ) получателя средств (Правила Госбанка СССР N 2).

Право на безакцептное списание денежных средств как механизм защиты и реализации интересов субъектов гражданского оборота должно существовать, опираясь на незыблемые принципы гражданского права - свободы договора и верховенство закона, не только способствующих надлежащему выражению волеизъявления сторон в строго установленных законом рамках, но и ограждающих их от незаконных действий.

Нормы действующего законодательства, закрепленные в федеральных законах и устанавливающие право на бесспорное списание денежных средств независимо от субъектов данного права, а также условия договоров, содержащие право одной из сторон на бесспорное списание средств в достаточно общей форме, которая не позволяет однозначно выявить волеизъявление сторон данного договора (прямое и четкое трактование волеизъявления субъекта гражданских правоотношений дано в ст. 847 п. 2 ГК - распоряжение клиента банку о списании денежных средств со счета по требованию третьих лиц; все иные формы определения волеизъявления должны трактоваться, исходя из правового и фактического контекста сложившихся правоотношений), следует признавать недействительными как не соответствующие Конституции Российской Федерации - акту высшей юридической силы и прямого действия. Это правило не должно иметь исключений, иначе субъективно интерпретируемые нормы действующего законодательства породят правовую диффузию, эклектичность правоприменительной практики, постановлений Конституционного Суда приведет к подмене единства правовой системы системой правового волюнтаризма и нигилизма, к спекулятивной игре на понимании здравого смысла и целесообразности.

(495) 943-93-57

(901) 593-93-57

В ООО «Омское Юридическое Бюро» обратился Владимир Владимирович К. который просил помочь ему вернуть заработную плату незаконно списанную с банковской карты в счет непогашенного кредита.

О правомерности безакцептного списания банком денежных средств со счетов заемщика в счет погашения задолженности по кредиту

Наше мнение в этом вопросе однозначно и совпадает с мнением Роспотребнадзора. Подписывая договоры о предоставлении кредита, банки пытаются обезопасить себя от риска невозврата кредита, в том числе включением в него условий о безакцептном списании денежных средств при возникновении задолженности с расчетных счетов заемщика, открытых в банке, иных кредитных организациях.

В некоторых случаях наличие данного условия, может быть выгодно заемщику, особенно при свойственной заемщику забывчивости. Так, имея свободные денежные средства на счетах в банке, заемщик может быть спокоен, относительно своевременности погашения обязательства по кредитному договору.

Рассмотрим возможные негативные последствия включения данного условия в кредитный договор для заемщика. Так, например, при наличии задолженности по кредитному обязательству банк на основании указанного условия производит списание денежных средств, размещенных на расчетных счетах заемщика, в том числе для погашения иного кредитного обязательства, во вкладе, на счете заработной платы и т.д. а для возврата денежных средств клиенту необходимо пройти несколько тяжб в судебных инстанциях.

Чёткого определения термина безакцептное списание в российском законодательстве нет. Гражданский Кодекс РФ содержит формулировку, которая носит более широкий смысл –списание средств без распоряжения владельца счета. Решая вопрос о правомерности безакцептного списания денежных средств с расчетного счета клиента, обратимся к нормам гл. 45 "Банковский счет" Гражданского кодекса РФ, регулирующей отношения между банком и клиентом.

Согласност.854 Гражданского кодекса РФ, списание денежных средств со счета осуществляется Банком на основании распоряжения клиента. Без распоряжения клиента списание денежных средств, находящихся на счете, допускается по решению суда, а также в случаях, установленных законом или предусмотренных договором между банком и клиентом.

Договор банковского счета и кредитный договор являются самостоятельными видами гражданско-правовых договоров. Следовательно, списание денежных средств со счета клиента без его распоряжения допускается в случаях и по основаниям, прямо предусмотренным договором банковского счета.

Включение в кредитный договор условия о праве банка на безакцептное списание со счетов Заемщика денежных средств для исполнения обязательств является правом Заемщика и должно быть осуществлено заемщиком в своей воле и своем интересе. Учитывая, что условия кредитных договоров разработаны самим Банком, присоединение Заемщика к которым не может служить безусловным выражением его личного согласия, данные условия договоров будут ущемлять права потребителей.

При заключении кредитного договора со стороны банка необходимо предоставление заемщику права выбора включения или не включения данного условия в кредитный договор. А заемщику, в свою очередь, необходимо внимательно подходить к решению вопроса заключения кредитного договора с условием о безакцепном списании денежных средств, дабы избежать возможные негативные последствия, пишет Роспотребнадзор.

Мировой суд г. Омска, принял сторону истца, иск удовлетворил и взыскал в пользу клиента все неправомерно списанные денежные средства ОАО «Сбербанк России», проценты за пользование денежными средствами, компенсацию морального вреда и штраф за несоблюдение в добровольном порядке требования потребителя.

1. Списание денежных средств со счета осуществляется банком на основании распоряжения клиента.

2. Без распоряжения клиента списание денежных средств, находящихся на счете, допускается по решению суда, а также в случаях, установленных законом или предусмотренных договором между банком и клиентом.

Комментарий к Ст. 854 ГК РФ1. По общему правилу средства со счета могут быть списаны только по соответствующему распоряжению клиента.

2. Пункт 2 комментируемой статьи содержит исключение из правила п. 1, когда списание средств со счета владельца допускается без его согласия. При толковании п. 2 следует помнить, что термин ГК РФ «списание средств без распоряжения клиента» в банковском законодательстве зачастую не применяется и адекватно заменен двумя другими выражениями: «бесспорное списание средств» или «безакцептное списание средств». Значение указанных терминов практически одинаково, если исходить из анализа гл. 11 и 12 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П. Однако все же можно выделить следующие различия.

Во-первых, эти термины различаются видом расчетного документа. Безакцептное списание средств оформляется на бланке платежного требования, а бесспорное — на бланке инкассового поручения.

Во-вторых, законодательством установлены многочисленные случаи обязательного применения только инкассовых поручений, т.е. бесспорного, а не безакцептного списания средств. С другой стороны, имеются противоположные ситуации, когда закон императивно обязывает инициатора платежа применить платежное требование, оплачиваемое в безакцептном порядке, а не инкассовое поручение. Классифицировать указанные случаи и подобрать какое-либо общее правило невозможно.

3. В соответствии с п. 2 комментируемой статьи списание денежных средств со счета клиента банка может осуществляться без его согласия в трех указанных в ней случаях: 1) по решению суда; 2) по установлению закона; 3) по условиям договора между владельцем счета и его контрагентом, если такая возможность предусмотрена договором банковского счета.

Рассмотрим все указанные случаи.

4. Списание средств на основании исполнительных документов, выданных судами и иными органами, в соответствии с законодательством производится на основании документов, которые являются исполнительными документами, должно определяться на основании ч. 1 ст. 12 Закона об исполнительном производстве. Этой нормой предусмотрено, что исполнительными документами, направляемыми (предъявляемыми) судебному приставу-исполнителю, являются:

1) исполнительные листы, выдаваемые судами общей юрисдикции и арбитражными судами на основании принимаемых ими судебных актов;

2) судебные приказы;

3) нотариально удостоверенные соглашения об уплате алиментов или их нотариально удостоверенные копии;

4) удостоверения, выдаваемые комиссиями по трудовым спорам;

5) акты органов, осуществляющих контрольные функции, о взыскании денежных средств с приложением документов, содержащих отметки банков или иных кредитных организаций, в которых открыты расчетные и иные счета должника, о полном или частичном неисполнении требований указанных органов в связи с отсутствием на счетах должника денежных средств, достаточных для удовлетворения этих требований;

6) судебные акты, акты других органов и должностных лиц по делам об административных правонарушениях;

7) постановления судебного пристава-исполнителя;

8) акты других органов в случаях, предусмотренных федеральным законом;

9) исполнительная надпись нотариуса при наличии соглашения о внесудебном порядке обращения взыскания на заложенное имущество, заключенного в виде отдельного договора или включенного в договор о залоге.

5. В п. 5 ч. 1 ст. 12 Закона об исполнительном производстве предусмотрено, что к числу исполнительных документов следует относить акты органов, осуществляющих контрольные функции. В связи с этим на практике возник вопрос: к каким документам (платежным или исполнительным) относится инкассовое поручение, поступившее в банк из налогового органа?

В соответствии с п. 1 ст. 47 НК РФ взыскание налога за счет имущества налогоплательщика (налогового агента) — организации или индивидуального предпринимателя производится по решению руководителя (заместителя руководителя) налогового органа путем направления в течение трех дней с момента вынесения такого решения соответствующего постановления судебному приставу-исполнителю для исполнения в порядке, предусмотренном Законом об исполнительном производстве, с учетом особенностей, предусмотренных НК РФ.

Таким образом, документом, которым должно быть оформлено решение налогового органа и который квалифицируется в качестве исполнительного документа в соответствии с п. 5 ч. 1 ст. 12 Закона об исполнительном производстве, является только постановление налогового органа.

Отсюда следует, что инкассовое поручение, составленное налоговым органом и представленное в банк для исполнения, не имеет свойств исполнительного документа, поскольку законодательство не содержит соответствующей нормы. Оно является обычным расчетным документом.

6. Исполнение банками исполнительных документов судов и иных органов осуществляется в порядке бесспорного списания средств со счета должника. Однако порядок оформления поручений банку на принудительное списание средств со счета должника и его исполнение различаются в зависимости от механизма взыскания, избранного взыскателем.

Взыскатель (физическое или юридическое лицо), имеющий исполнительный документ и желающий получить по нему исполнение за счет средств, находящихся на счете должника в банке, может выбрать любой из следующих трех вариантов.

Во-первых, взыскатель вправе обратиться непосредственно в банк должника с требованием о взыскании денежных средств или об их аресте. Для этого в соответствии со ст. 8 Закона об исполнительном производстве взыскатель должен представить банку должника:

1) исполнительный документ;

2) заявление, в котором указываются:

— реквизиты банковского счета взыскателя, на который следует перечислить взысканные денежные средства;

— фамилия, имя, отчество, гражданство, реквизиты документа, удостоверяющего личность, место жительства или место пребывания, идентификационный номер налогоплательщика (при его наличии), данные миграционной карты и документа, подтверждающего право на пребывание (проживание) в Российской Федерации взыскателя-гражданина;

— наименование, идентификационный номер налогоплательщика или код иностранной организации, государственный регистрационный номер, место государственной регистрации и юридический адрес взыскателя — юридического лица;

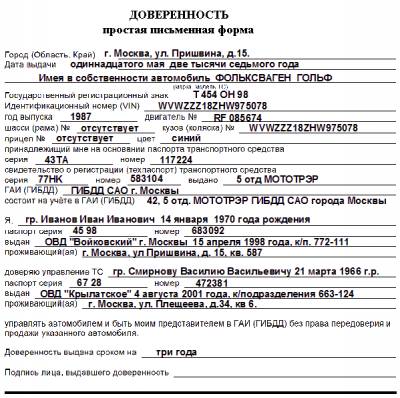

3) документ, удостоверяющий полномочия представителя взыскателя, содержащий указанные выше сведения, — для представителя взыскателя.

Взыскатель не обязан в данном случае составлять никаких расчетных документов (ч. 2 ст. 70 Закона об исполнительном производстве). Расчетные правоотношения, возникающие в данном случае между взыскателем и банком должника, регулируются Положением ЦБ РФ от 10 апреля 2006 г. N 285-П «О порядке приема и исполнения кредитными организациями, подразделениями расчетной сети Банка России исполнительных документов, предъявляемых взыскателями» (далее — Положение ЦБ РФ от 10 апреля 2006 г. N 285-П) в части, не противоречащей Закону об исполнительном производстве. Поэтому на основании заявления взыскателя и представленных им документов банк может самостоятельно составить инкассовое поручение в нужном количестве экземпляров (Положение ЦБ РФ от 10 апреля 2006 г. N 285-П). Списание денежных средств со счета должника на основании такого инкассового поручения осуществляется в соответствии с общими правилами ЦБ РФ, регулирующими порядок осуществления безналичных расчетов.

Во-вторых, взыскатель вправе обратиться за получением исполнения по исполнительному документу непосредственно к судебному приставу-исполнителю (ст. 5 Закона об исполнительном производстве). В этом случае исполнительный документ будет представлен в банк должника непосредственно судебным приставом-исполнителем. При этом судебный пристав-исполнитель также не обязан составлять никаких расчетных документов (ч. 2 ст. 70 Закона об исполнительном производстве).

В-третьих, взыскатель вправе получить исполнение по исполнительному документу через механизм инкассо. Для этого он должен обратиться в обслуживающий банк (банк взыскателя) с соответствующим инкассовым поручением. В этом случае расчетные правоотношения между банком и взыскателем регулируются § 4 гл. 46 ГК РФ. Кроме того, расчетные правоотношения с участием юридических лиц — взыскателей регулируются гл. 8 и 12 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П, а с участием физических лиц — взыскателей — Положением ЦБ РФ от 1 апреля 2003 г. N 222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации» (далее — Положение ЦБ РФ от 1 апреля 2003 г. N 222-П).

———————————

Вестник Банка России. 2003. N 24.

Согласно п. п. 8.3 и 12.1 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П списание денежных средств со счета плательщика в бесспорном порядке производится на основании инкассового поручения взыскателя — юридического лица, представленного в банк должника через свой обслуживающий банк. Пунктом 12.2 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П установлено, что инкассовые поручения применяются для взыскания денежных средств по исполнительным документам. Исполнительный документ в этом случае является приложением к оформленному клиентом — юридическим лицом инкассовому поручению.

Взыскатель — физическое лицо или его представитель также должны представить в банк-эмитент заполненное инкассовое поручение вместе с приложенным к нему исполнительным документом (п. 5.2 Положения ЦБ РФ от 1 апреля 2003 г. N 222-П). В соответствии с п. 5.1 Положения ЦБ РФ от 1 апреля 2003 г. N 222-П расчеты по инкассо с участием физических лиц осуществляются на основании инкассовых поручений в соответствии с требованиями, установленными Положением ЦБ РФ от 3 октября 2002 г. N 2-П, с учетом особенностей, установленных Положением ЦБ РФ от 1 апреля 2003 г. N 222-П. Если физическое лицо предоставило банку право составления расчетного документа от его имени на основании договора банковского счета, то инкассовое поручение вместо клиента будет заполнено сотрудником банка (п. п. 1.1.11, 5.2 Положения ЦБ РФ от 1 апреля 2003 г. N 222-П).

Таким образом, из смысла гл. 12 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П и Положения ЦБ РФ от 1 апреля 2003 г. N 222-П вытекает, что банки не могут осуществлять расчетные операции по взысканию задолженности своих клиентов без представления взыскателем в банк инкассового поручения с приложенным к нему исполнительным документом.

Ранее на практике существовала точка зрения, согласно которой правило п. 12.1 Положения ЦБ РФ от 3 октября 2002 г. N 2-П и п. 5.2 Положения ЦБ РФ от 1 апреля 2003 г. N 222-П об оформлении инкассового поручения при инкассировании исполнительных документов противоречит Закону об исполнительном производстве и взыскатель не обязан представлять в банк какие-либо иные документы, кроме исполнительного листа, поскольку такой нормы нет в Законе об исполнительном производстве. Поэтому любая норма, возлагающая на взыскателя указанную обязанность, незаконна. Таким образом, правило о представлении в банк исполнительного листа вместе с инкассовым поручением было квалифицировано как необоснованное ограничение прав взыскателя. Такая точка зрения, основанная на ранее действовавшем Законе об исполнительном производстве, была отражена, например, в Постановлении Президиума ВАС РФ от 29 марта 2002 г. N 10103/01. Согласно ранее действовавшим Правилам Госбанка СССР N 2, содержавшим аналогичную норму, она была обоснована в решении Верховного Суда РФ от 21 мая 1999 г. N ГКПИ 99-364.

Представляется, однако, что с точки зрения Закона об исполнительном производстве 2007 г. ее следует считать неактуальной по следующим основаниям.

Положения ЦБ РФ от 3 октября 2002 г. N 2-П и от 1 апреля 2003 г. N 222-П не могут противоречить ст. 70 Закона об исполнительном производстве, поскольку у них разная сфера действия. Закон об исполнительном производстве определяет условия и порядок принудительного исполнения судебных актов, а также актов других органов службами судебных приставов. Положения ЦБ РФ от 3 октября 2002 г. N 2-П и от 1 апреля 2003 г. N 222-П определяют только порядок безналичных расчетов. Закон об исполнительном производстве регулирует исполнение исполнительных документов через банк должника (ст. ст. 8, 70) и через судебного пристава-исполнителя, который обращает взыскание на денежные средства должника в банках (ст. 70), и не регулирует порядок исполнения исполнительных документов через банк взыскателя, т.е. не может регулировать инкассо — саму расчетную банковскую операцию. Для этого существует специальное банковское законодательство, которое установило требования о заполнении инкассового поручения. Любая расчетная операция, включая инкассирование исполнительного документа, является сделкой. Следовательно, волеизъявление взыскателя должно быть выражено в простой письменной форме в полном соответствии с подп. 1 п. 1 ст. 161 ГК РФ. Расчетный документ (инкассовое поручение) является стандартизированным формуляром расчетной операции — разновидностью письменной формы расчетной сделки. Вместе с тем очевидно, что исполнение исполнительных документов через банки может осуществляться только путем безналичных расчетов. Положения ЦБ РФ от 3 октября 2002 г. N 2-П и от 1 апреля 2003 г. N 222-П содержат механизм исполнения исполнительных документов через банк взыскателя. В этом случае инкассовое поручение необходимо как с теоретической, так и с практической точки зрения. По мнению ЦБ РФ, изложенному в письме от 19 сентября 2001 г. N 08-17/3474 и адресованному Ассоциации российских банков, составление инкассового поручения необходимо. Имеются примеры, когда судебная практика поддерживает эту точку зрения (см. например, Определение Арбитражного суда г. Москвы от 28 марта 2002 г. по делу N А40-594/02ип-6). Эта же правовая позиция изложена в совместном информационном письме ВАС РФ от 1 июня 2004 г. N С1-7/МО-627, Минюста России от 28 января 2004 г. N 06/899-ЮЧ и ЦБ РФ от 4 июня 2004 г. N 01-31/2020 «По вопросам применения Соглашения между Российской Федерацией и Республикой Беларусь о порядке взаимного исполнения судебных актов арбитражных судов Российской Федерации и хозяйственных судов Республики Беларусь». В нем содержится норма об обязанности взыскателя представлять в банк должника не только исполнительный документ, но и инкассовое поручение. По желанию взыскателя и на основании его поручения инкассовое поручение может быть оформлено банком.

7. Перечень документов, предъявляемых в банк судебным приставом-исполнителем с целью обращения взыскания на денежные средства, должен быть определен на основании следующих норм Закона об исполнительном производстве.

В соответствии с ч. 3 ст. 12 данного Закона судебный пристав-исполнитель направляет для исполнения постановление о возбуждении исполнительного производства с приложением копии исполнительного документа. Часть 2 ст. 70 Закона об исполнительном производстве предусматривает иное правило — о том, что перечисление денежных средств со счетов должника должно производиться на основании исполнительного документа и (или) постановления судебного пристава-исполнителя без представления в банк или иную кредитную организацию судебным приставом-исполнителем расчетных документов.

Таким образом, имеются два правила, устанавливающих разные виды документов, представляемых судебным приставом-исполнителем в ходе обращения взыскания на имущество должника. По нашему мнению, указанная коллизия может быть устранена по правилу о соотношении общей и специальной норм.

Учитывая, что ст. 70 Закона об исполнительном производстве имеет название «Обращение взыскания на денежные средства», содержащееся в ней правило следует считать специальным по отношению к общему правилу ч. 3 ст. 12 Закона об исполнительном производстве, которое никаких ограничений сферы его применения не содержит. Иными словами, при обращении взыскания на денежные средства судебный пристав-исполнитель должен представить в банк исполнительный документ или свое постановление, а в иных случаях — постановление судебного пристава-исполнителя с приложением копии исполнительного документа.

Учитывая, что ч. 2 ст. 70 Закона об исполнительном производстве допускает обращение взыскания на денежные средства должника в банке на основании исполнительного документа или постановления судебного пристава-исполнителя, любой из указанных выше документов (комплектов документов), представленный в банк, обязывает его списать денежные средства с ведущего у него счета должника. В судебной практике нет единства мнения по указанному вопросу. Встречаются примеры, в которых отражена точка зрения, отличная от позиции, обоснованной выше. Например, в Постановлении ФАС Дальневосточного округа от 15 марта 2010 г. N Ф03-449/2010 указано, что в адрес банка судебный пристав-исполнитель должен направить исполнительный документ либо постановление судебного пристава-исполнителя об обращении взыскания на денежные средства должника с приложением исполнительного документа.

8. Частью 3 ст. 70 Закона об исполнительном производстве предусмотрено, что в случае, когда денежные средства имеются на нескольких счетах должника, судебный пристав-исполнитель в постановлении должен указать, с какого счета и в каком объеме должны быть списаны денежные средства. В кредитные организации достаточно часто поступают постановления судебных приставов-исполнителей без указания счетов должника и сумм, которые должны быть с них списаны. При этом Закон об исполнительном производстве не содержит нормы о наличии у банка права уточнять содержание постановления судебного пристава-исполнителя в случае, если оно является неясным или не содержит полной информации.

Согласно ч. ч. 5 и 8 ст. 70 Закона об исполнительном производстве банк или иная кредитная организация, осуществляющие обслуживание счетов должника, исполняют содержащиеся в исполнительном документе требования о взыскании денежных средств в течение трех дней со дня получения исполнительного документа от взыскателя или судебного пристава-исполнителя. Не исполнять исполнительный документ полностью банк или иная кредитная организация могут только в случае отсутствия на счетах должника денежных средств либо в случае, когда на денежные средства, находящиеся на указанных счетах, наложен арест или когда в порядке, установленном законом, приостановлены операции с денежными средствами.

Таким образом, у банка отсутствуют временные возможности для надлежащего уточнения постановления судебного пристава-исполнителя, поскольку рассматриваемый случай не относится к числу обстоятельств, освобождающих банк от исполнения постановления судебного пристава-исполнителя. При этом банк также не вправе самостоятельно решать, с какого счета должника следует производить исполнение, поскольку он не может подменять собой судебного пристава-исполнителя, не располагая его полномочиями.

Указанная проблема была поставлена Ассоциацией российских банков перед Федеральной службой судебных приставов (ФССП России) Минюста России в письме от 15 ноября 2010 г. N А-01/5-862. ФССП России ответило (письмо от 17 декабря 2010 г. N 12/01-28860-ТИ), что территориальным органам ФССП России указано на недопустимость направления судебными приставами-исполнителями постановлений об обращении взыскания на денежные средства должника без указания конкретного счета и объема денежных средств для списания.

Отсюда следует, что банки, получившие от судебных приставов-исполнителей постановления о наложении ареста на денежные средства на счете должника с нарушением требований ч. 3 ст. 70 Закона об исполнительном производстве, могут оставлять их без исполнения как оформленные с нарушением законодательства.

9. Взыскание средств с бюджетных счетов на основании исполнительных листов судебных органов имеет особенности, которые определяются ст. ст. 239, 242.1, 242.3 — 242.5 БК РФ.

При анализе порядка исполнения исполнительных документов судов за счет средств бюджетов следует иметь в виду, что БК РФ фактически предусматривает списание средств с трех видов счетов: 1) со счетов бюджетов, открываемых в Банке России и его учреждениях на основании договора банковского счета (бюджетные счета); 2) с лицевых счетов казенных учреждений, открываемых в учетном регистре казначейства соответствующего уровня (не являются банковскими счетами, гл. 45 ГК на них не распространяется); 3) со счетов должников, открытых в кредитных организациях на основании договора банковского счета (не являются бюджетными счетами).

Статьей 239 БК РФ установлен иммунитет бюджетов. Он представляет собой особый правовой режим, при котором обращение взыскания на средства бюджетов бюджетной системы РФ осуществляется по общему правилу на основании судебного акта. Обращение взыскания на средства бюджетов бюджетной системы РФ на основании судебных актов производится в соответствии с гл. 24.1 БК РФ. Обращение взыскания на средства бюджетов службой судебных приставов по общему правилу не производится. Исключения установлены гл. 24.1 БК РФ и судебной практикой.

Общее правило устанавливает так называемый казначейский порядок исполнения исполнительных документов, выданных судами. Он заключается в следующем.

Во-первых, БК РФ содержит закрытый перечень случаев, когда средства бюджетов могут быть использованы для исполнения решений судов:

— при удовлетворении исков о возмещении вреда, причиненного гражданину или юридическому лицу в результате незаконных действий (бездействия) государственных органов, органов местного самоуправления либо должностных лиц этих органов, и о присуждении компенсации за нарушение права на судопроизводство в разумный срок или права на исполнение судебного акта в разумный срок (ст. 242.2 БК);

— при удовлетворении исков по денежным обязательствам федеральных казенных учреждений (казенных учреждений субъекта Российской Федерации; муниципальных казенных учреждений), предусматривающих обращение взыскания на средства федерального бюджета (бюджета субъекта Федерации, местного бюджета) (ст. ст. 242.3 — 242.5).

В указанном случае денежные средства сначала должны быть списаны с лицевого счета казенного учреждения, открытого в учетном регистре казначейства соответствующего уровня, а затем — с соответствующего бюджетного счета, открытого в Банке России.

Во-вторых, в указанных выше случаях исполнительный документ, выданный судом, направляется для исполнения самим взыскателем (его представителем) либо судом по просьбе взыскателя (ч. 2 ст. 242.1 БК).

В-третьих, к исполнительному документу должны быть приложены документы, предусмотренные ч. 2 ст. 242.1 БК РФ.

В-четвертых, обращение к исполнению исполнительного документа осуществляется путем его направления либо в Минфин России (в финансовый орган субъекта Федерации, в финансовый орган муниципального образования) (ст. 242.2 БК), либо в орган, осуществляющий ведение лицевого счета должника (ст. ст. 242.3 — 242.5 БК), которым является орган казначейства соответствующего уровня.

В-пятых, исчерпывающий перечень оснований для возврата без исполнения поступивших исполнительных документов установлен ч. ч. 3 и 3.1 ст. 242.1 БК РФ. Следовательно, органы казначейства не вправе вернуть без исполнения исполнительные документы по другим основаниям. Такое решение признается судебной практикой недействительным (Определение ВАС РФ от 8 июля 2009 г. N ВАС-7987/09; Постановление ФАС Московского округа от 8 апреля 2009 г. N КА-А41/2443-09 по делу N А41-15056/08).

В-шестых, исполнение судебных актов производится в течение трех месяцев со дня поступления исполнительных документов на исполнение.

В-седьмых, БК РФ обязал должника, имеющего лицевой счет в учетном регистре казначейства соответствующего уровня, к добровольному исполнению исполнительного документа суда. Именно поэтому списание средств со счета должника должно производиться на основании составленного им платежного документа (ст. ст. 242.3 — 242.5 БК), а со счета бюджета соответствующего уровня, открытого в Банке России и его учреждениях, — на основании платежного поручения. Таким образом, бесспорный порядок списания средств со счетов указанных видов на основании исполнительных документов по БК РФ отсутствует.

В-восьмых, Закон об исполнительном производстве в указанных выше случаях не применяется. Следовательно, судебный пристав-исполнитель не вправе возбуждать исполнительное производство, если исполнительные документы, выданные судами, предусматривают их исполнение за счет средств бюджета соответствующего уровня (Постановление ФАС Московского округа от 22 декабря 2008 г. N КА-А40/11969-08 по делу N А40-39793/08-147-326).

Имеются два исключения из указанного выше общего правила.

Прежде всего такое исключение установлено непосредственно в БК РФ. Если счета должнику — казенному учреждению открыты согласно ч. 13 ст. 242.3, ч. 12 ст. 242.4, ч. 12 ст. 242.5 БК РФ в учреждении ЦБ РФ или в кредитной организации, исполнение исполнительного документа производится в соответствии с Законом об исполнительном производстве. Такие счета могут быть открыты получателям бюджетных средств в обычных кредитных организациях по правилам гл. 45 ГК РФ на основании договора банковского счета. В этом случае исполнение исполнительных документов, выданных судами, может осуществляться в принудительном порядке способами, перечисленными в п. 6 комментария к настоящей статье. Следовательно, применяется бесспорный порядок исполнения исполнительных документов. В случае отсутствия у бюджетного учреждения указанных счетов исполнительный документ подлежит исполнению органом Федерального казначейства в порядке, предусмотренном ст. ст. 242.3 — 242.5 БК РФ (Постановление Пленума ВАС РФ от 17 мая 2007 г. N 31 «О рассмотрении арбитражными судами отдельных категорий дел, возникающих из публичных правоотношений, ответчиком по которым выступает бюджетное учреждение»).

Следующее исключение в БК РФ отсутствует. Однако оно может быть основано на правовой позиции, выработанной судебной практикой. В соответствии с п. 3 Постановления Пленума ВАС РФ от 22 июня 2006 г. N 23 «О некоторых вопросах применения арбитражными судами норм Бюджетного кодекса Российской Федерации» исполнительный лист о взыскании денежных средств с публично-правового образования может быть предъявлен взыскателем для принудительного исполнения судебному приставу-исполнителю лишь в случае, если исполнение решения суда не было произведено за счет средств бюджета в течение указанного в БК РФ трехмесячного срока (см. также: Постановление ФАС Центрального округа от 29 ноября 2010 г. N А35-6065/2010). Указанный вывод направлен на разграничение сферы применения ст. 242.2 БК РФ и Закона об исполнительном производстве. Однако аналогичные нормы о добровольном трехмесячном сроке исполнения исполнительного документа суда предусмотрены также ч. 8 ст. 242.3, ч. 7 ст. 242.4 и ч. 7 ст. 242.5 БК РФ. Логично предположить, что в случае неисполнения казенным учреждением исполнительного документа, выданного судом, в течение этого же трехмесячного срока взыскатель также должен иметь возможность обратиться к судебному приставу-исполнителю с целью принудительного исполнения этого документа. Однако такой вывод судебной практикой пока не сделан.

10. Из п. 2 комментируемой статьи вытекает, что правило о возможности бесспорного (безакцептного) списания средств со счета в банке может быть предусмотрено в законе. Термин «закон» следует толковать в соответствии с п. 2 ст. 3 ГК РФ, понимая под ним только федеральные законы. Часть вторая ГК РФ, содержащая норму п. 2 комментируемой статьи, вступила в силу с 1 марта 1996 г. Таким образом, начиная с указанной даты все случаи бесспорного (безакцептного) списания средств со счета в банке могут быть предусмотрены только федеральными законами. Любые попытки установить соответствующие правила в нормативных правовых актах иной юридической формы (например, в законах правительства Москвы или в актах органов исполнительной власти), изданных после 1 марта 1996 г. являются незаконными, а принятые нормы применению не подлежат.

Вместе с тем на момент вступления в силу части второй ГК РФ уже имелось достаточно много действующих нормативных правовых актов, иных, чем федеральные законы, которые предусматривали правила о возможности бесспорного (безакцептного) списания средств со счетов в банках. Поскольку они были приняты до 1 марта 1996 г. возник вопрос: подлежат ли они применению после вступления в силу части второй ГК РФ либо они не должны применяться как противоречащие п. 2 комментируемой статьи?

Статьей 4 Федерального закона от 26 января 1996 г. N 15-ФЗ «О введении в действие части второй Гражданского кодекса Российской Федерации» установлено, что впредь до приведения законов и иных правовых актов, действующих на территории Российской Федерации, в соответствие с частью второй ГК РФ законы и иные правовые акты Российской Федерации, а также акты законодательства Союза ССР, действующие на территории Российской Федерации, применяются постольку, поскольку они не противоречат части второй ГК РФ. Изданные до введения в действие части второй ГК РФ нормативные акты Президента РФ, Правительства РФ и применяемые на территории Российской Федерации постановления Правительства СССР по вопросам, которые согласно части второй ГК РФ могут регулироваться только федеральными законами, действуют впредь до введения в действие соответствующих законов.

Разъясняя приведенные выше нормы в информационном письме от 1 октября 1996 г. N 8 «О некоторых вопросах списания денежных средств, находящихся на счете, без распоряжения клиента». ВАС РФ сделал следующий вывод: когда указанными нормативными актами, в том числе постановлениями Верховного Совета РФ, носящими нормативный характер, установлен безакцептный порядок списания денежных средств, они подлежат применению впредь до принятия соответствующего закона по данному вопросу.

———————————

Вестник ВАС РФ. 1996. N 12.

11. В соответствии с ч. 2 ст. 35 Конституции РФ принудительное изъятие имущества, принадлежащего любому лицу, допускается только на основании решения суда. Пункт 2 комментируемой статьи допускает внесудебное изъятие имущества в виде средств на банковском счете в случаях, установленных законом. На сегодняшний день в законодательстве РФ предусмотрено около 30 случаев, когда средства со счета плательщика могут списываться в бесспорном (безакцептном) порядке без решения суда. Совершенно очевидно, что возможность изменения правила о судебной процедуре принудительного изъятия имущества собственника даже на основании законодательного акта способна навести на мысль о ее несоответствии Конституции РФ.

Указанная проблема неоднократно рассматривалась Конституционным Судом РФ применительно к отдельным конкретным случаям.

Так, в соответствии с Постановлением КС РФ от 17 декабря 1996 г. N 20-П по делу о проверке конституционности п. п. 2 и 3 части первой ст. 11 Закона РФ от 24 июня 1993 г. «О федеральных органах налоговой полиции» (в настоящее время утратил силу) и Определением КС РФ от 6 ноября 1997 г. N 111-О «Об отказе в принятии к рассмотрению запроса Арбитражного суда Архангельской области о проверке конституционности положений статьи 13 Закона Российской Федерации от 27 декабря 1991 года «Об основах налоговой системы в Российской Федерации» (далее — Определение КС РФ от 6 ноября 1997 г. N 111-О) взыскание органами налоговой полиции и налоговыми инспекциями в бесспорном порядке с юридических лиц недоимки по налогам, а также пени в случае задержки уплаты налога в бесспорном порядке признано не противоречащим Конституции РФ.

———————————

Собрание законодательства РФ. 1997. N 1. Ст. 197.

Там же. N 50. Ст. 5710.

С другой стороны, бесспорное списание теми же органами с банковских счетов налогоплательщиков — юридических лиц сумм штрафов, а также всей суммы сокрытого или заниженного дохода (прибыли) без их согласия признается не соответствующим Конституции РФ (ч. 3 ст. 35, ст. 45 и ч. ч. 1 и 2 ст. 46). Одновременно в Определении КС РФ от 6 ноября 1997 г. N 111-О был сделан вывод, что бесспорный порядок взыскания с юридических лиц указанных сумм без их согласия является неконституционным вне зависимости от того, каким органом принимается решение о произведении взыскания.

Аналогичная правовая позиция Конституционного Суда РФ нашла отражение и в его Определении от 4 марта 1999 г. N 50-О по жалобе ЗАО «Производственно-коммерческая компания «Пирамида» на нарушение конституционных прав и свобод п. 4 ст. 14 Закона РФ «О валютном регулировании и валютном контроле». В нем был сделан вывод о том, что положение о бесспорном порядке взыскания с юридических лиц без их согласия сумм штрафов и иных санкций, упомянутых в ст. 14 указанного Закона, не может применяться судами, другими органами и должностными лицами.

Дальнейшим развитием рассматриваемой позиции является появление точки зрения Конституционного Суда РФ, изложенной в его Определении от 6 июля 2001 г. N 131-О по жалобе Сберегательного банка РФ и ОАО «Красноярскэнерго» на нарушение конституционных прав и свобод положением ст. 124 Транспортного устава железных дорог РФ. Конституционный Суд РФ распространил на безакцептное списание средств в случаях, установленных законом, ранее сделанный вывод о невозможности бесспорного списания штрафа. В п. 1 резолютивной части вышеназванного Определения указано, что положение ст. 124 Транспортного устава железных дорог РФ о безакцептном порядке взыскания с грузополучателей сумм штрафов, предусмотренных ст. 121 Устава, постольку, поскольку оно служит основанием для безакцептного взыскания сумм штрафов при несогласии грузополучателей с их уплатой, не может применяться судами, другими органами и должностными лицами. Такой вывод означает, что платежные требования железных дорог, оплачиваемые в соответствии со ст. 124 Транспортного устава железных дорог РФ в безакцептном порядке и выставленные к счетам грузополучателей, не могут исполняться банками без согласия клиентов и должны передаваться последним для акцепта.

———————————

Собрание законодательства РФ. 2001. N 32. Ст. 3408.

Приведенный выше обзор точек зрения Конституционного Суда РФ на конституционность норм о бесспорном (безакцептном) списании средств со счетов клиентов показывает, что, по мнению данного Суда, списание средств со счетов в банках без согласия владельца счета в принципе не нарушает Конституцию РФ, хотя в отдельных случаях (бесспорное списание налоговых штрафов) такое нарушение устанавливается. Представляется, что непоследовательность позиции Конституционного Суда РФ по вопросу о возможности внесудебного списания средств без согласия владельца счета невозможно объяснить с помощью только юридических аргументов. Статья 35 Конституции РФ совершенно определенно запрещает принудительное изъятие имущества без решения суда. Деньги на счете — разновидность имущества. Поэтому невозможно привести убедительные правовые аргументы в пользу сохранения нормы о бесспорном (безакцептном) списании средств со счетов в банках в случаях, установленных законом, без решения суда.

В связи со сказанным следует заметить, что, в частности, ранее действовавшее законодательство США также предусматривало различные случаи внесудебного списания средств со счетов плательщиков. Однако в дальнейшем все они были признаны неконституционными и отменены. Остается пожелать, чтобы указанный опыт был воспринят и в нашей стране.

Представляется, что любое принудительное изъятие имущества без решения суда, в том числе бесспорное (безакцептное) списание денежных средств со счета в банке, является существенным ограничением прав участников экономического оборота. Представляется необходимым исключить такие случаи либо на первом этапе существенно сократить количество случаев внесудебного списания средств со счетов клиентов банков.

Необходимость реформирования действующего законодательства признается и на государственном уровне. В настоящее время имеется поручение Правительства РФ разработать и представить законопроект о внесении изменений в законодательство о бесспорном (безакцептном) списании средств, призванный устранить указанные выше противоречия.

12. Возможно списание средств в случаях, установленных договором между владельцем счета и его контрагентом, если такая возможность предусмотрена договором банковского счета. Порядок оформления договора в этом случае установлен п. п. 11.2 и 12.8 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П. Указанные нормы допускают возможность как безакцептного, так и бесспорного списания средств. Рассмотрим указанный случай на примере безакцептного списания. В соответствии с п. 11.2 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П безакцептное списание денежных средств со счета в случаях, предусмотренных основным договором, осуществляется банком при наличии в договоре банковского счета условия о безакцептном списании денежных средств либо на основании дополнительного соглашения к договору банковского счета, содержащего соответствующее условие. Плательщик обязан представить в обслуживающий банк сведения о кредиторе (получателе средств), который имеет право выставлять платежные требования на списание денежных средств в безакцептном порядке, о наименовании товаров, работ или услуг, за которые будут производиться платежи, а также об основном договоре (дата, номер и соответствующий пункт, предусматривающий право безакцептного списания). Отсутствие условия о безакцептном списании денежных средств в договоре банковского счета либо дополнительного соглашения к договору банковского счета, а также отсутствие сведений о кредиторе (получателе средств) и иных сведений является основанием для отказа банка в оплате платежного требования без акцепта.

Для реализации права на безакцептное списание средств в случаях, предусмотренных основным договором, необходимо:

1) при заключении договора банковского счета (или дополнительного соглашения к нему) включить в его текст условие, предусматривающее общую обязанность банка принимать к исполнению платежные требования, оплачиваемые без акцепта плательщика в случаях, которые будут предусмотрены договорами владельца счета с его контрагентами, а также условие об обязанности клиента уведомлять банк о заключении таких договоров;

2) включить в основной договор между плательщиком и получателем средств условие о праве взыскателя на безакцептное списание средств со счета плательщика;

3) уведомить исполняющий банк о заключении основного договора, предусматривающего право взыскателя на безакцептное списание средств со счета плательщика. Одновременно банку следует сообщить сведения, перечисленные в п. 11.2 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П.

Таким образом, общая абстрактная возможность безакцептного списания средств в случаях, установленных основным договором, вытекает непосредственно из договора банковского счета, а письмо-уведомление клиенту направляется как бы во исполнение последнего. При этом норма п. 11.2 ч. I Положения ЦБ РФ от 3 октября 2002 г. N 2-П не нарушается. Аналогичный порядок может применяться при оформлении бесспорного списания средств в случаях, предусмотренных основным договором.

Навигация по записям