Рейтинг: 4.6/5.0 (1925 проголосовавших)

Рейтинг: 4.6/5.0 (1925 проголосовавших)Категория: Бланки/Образцы

Специалисты интернет-бухгалтерии Моё дело собрали обширную базу унифицированных форм бланков и образцы договоров, в том числе и отчет о движении денежных средств .На нашем сайте Вы можете заполнить и скачать бланк отчет о движении денежных средств - для этого нужно всего лишь зарегистрироваться и перейти по ссылке. Бланк Вы можете заполнить бланк онлайн, после чего распечатать его на принтере или сохранить в готовом виде. ). При свернутом отражении НДС выводят общий итог поступлений и платежей налога, включающий все отчет о движении денежных средств пример заполнения 2013 поступления от покупателей и заказчиков, все платежи поставщикам и подрядчикам, а также платежи в бюджет и возмещения из него. Итоговую сумму отражают в составе денежных потоков от текущих операций по строке «Прочие платежи» (код 4119) либо «Прочие поступления» (код 4129). То же относится и к акцизам. Денежные потоки от инвестиционных операций Сначала проанализируйте поступления. По строке 4211 «от продажи внеоборотных активов» отчета укажите суммы, которые фирма получила от продажи основных средств, нематериальных активов, объектов незавершенного капитального строительства и оборудования к установке (без учета НДС). Эти данные.

Каков порядок заполнения формы 0710004 Отчет о движении денежных средств применительно к счетам бухгалтерского учета? Каков порядок заполнения формы 0710004 Отчет о движении денежных средств применительно к счетам бухгалтерского учета. для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы гарант. Отчет о движении денежных средств за 2013 годНачиная с бухгалтерской отчетности 2011 года применяется положение по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011). Данное ПБУ было введено в целях приближения стандартов российского бухгалтерского учета к международным стандартам финансовой отчетности (мсфо).ПБУ 23/2011 установлены правила составления отчета о движении денежных средств коммерческими организациями (за исключением.

Как заполнить. Пример заполненияНачиная с отчетности за 2011 год, организации школы составляют отчетность по формам, утвержденным Приказом Минфина 66н от г. Бухгалтерский баланс должен характеризовать финансовое положение организации по состоянию на отчетную дату. Отчет о Финансовых Результатах. Пример заполненияПоказан пример составления отчета о финансовых результатах для организации за 2013 год с комментариями и пояснениями. Пояснительная записка. Как заполнить. Пример заполненияПояснительная записка к годовой отчетности наряду с пояснениями в виде отдельных отчетных форм раскрывает информацию, содержащуюся в бухгалтерском балансе и отчете о финансовых результатах. Необходимо скорректировать: отразить денежные москве эквиваленты; «выдернуть» суммы отчет о движении денежных средств пример заполнения 2013 косвенных налогов и показать сальдо взаиморасчетов по ним; «свернуть» обороты, не являющиеся денежными потоками организации; Внести прочие изменения, влияющие на сопоставимость показателей. Если корректировка прошлогодних показателей затруднительна, необходимо рассчитать показатели на основании данных бухгалтерского учета за 2010 год (что означает фактически составление нового отчета о движении денежных средств за 2010 год). Обратите внимание: При заполнении отчета необходимо помнить, что вычитаемые или отрицательные показатели показываются в отчете в круглых скобках (Приказ Минфина от г. 66н «О формах бухгалтерской отчетности организации. 3. Заполнение раздела «Денежные потоки от текущих операций». Раздел «денежные потоки от текущих операций» содержит. Продолжаем публикацию материалов, которые помогут бухгалтеру без ошибок заполнить формы годовой бухгалтерской отчетности (начало см. ГБ 2012, 5, с. 939). В отчете о движении денежных средств (форма 4) (далее отчет, форма 4) организации приводят сведения о денежных поступлениях и расходах в отчетном периоде. В нем расшифровываются дебетовые и кредитовые обороты за год по счетам учета денежных средств (Инструкция о порядке составления и представления бухгалтерской отчетности, утвержденная постановлением Минфина РБ от 19). В отчете указывают данные по бухгалтерским счетам, отраженным по стр. 260 Денежные средства формы 1 Бухгалтерский баланс 50 Касса 51 Расчетный счет 52 Валютные счета 55 Специальные счета в. Комиссионные и агентские вознаграждения). Данные поступления отражаются в регистрах бухгалтерского учета по дебету следующих счетов: 50 «Касса 51 «Расчетные счета 52 «Валютные счета 58 «Финансовые вложения» (в части учета денежных эквивалентов, относящихся к финансовым вложениям 76 «Расчеты с разными дебиторами и кредиторами» (в части учета прочих денежных эквивалентов и отражаются в отчете о движении денежных средств за вычетом следующих сумм: косвенных налогов (вычитаем суммы НДС, кроме НДС с сумм возмещений и причитающихся комитентам, принципалам полученных агентами, комиссионерами, посредниками причитающихся к перечислению комитентам, принципалам, клиентам посредников; полученных в счет возмещения произведенных расходов (транспортных, коммунальных и пр.). Арендных платежей, лицензионных платежей, роялти. 11:12, екатерина Анненкова аудитор, аттестованный Минфином РФ, эксперт по бухгалтерскому учету и налогообложению ИА Клерк. Ру. Специально для Клерк. Ру, facebook, twitter, вконтакте, одноклассники. Google, linkedIn, liveJournal, мой мир, в 2011 году Приказом Минфина от г. 11н было утверждено положение по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011). Его введение обусловлено попыткой приблизить. Обратите внимание: В соответствии с п.15 ПБУ 23/2011, каждый существенный вид поступлений в организацию денежных средств и (или) денежных эквивалентов отражается в отчете о движении денежных средств отдельно от платежей организации. В соответствии с п.16 ПБУ 23/2011, денежные потоки отражаются в отчете свернуто, когда они характеризуют не столько деятельность организации, сколько деятельность ее контрагентов, и. Из этих оборотов нужно исключить суммы НДС и акцизов, полученные от покупателей. В строку 4112 впишите суммы гонораров, арендных, лицензионных, комиссионных и прочих подобных платежей без НДС. Другие доходы покажите по строке 4113 «Прочие поступления». Это могут быть: суммы, возвращенные в кассу подотчетными лицами; суммы, полученные в возмещение ущерба от виновных лиц или страховщика; полученные.  Новые отчетности в пенсионный фонд с января2012 - 1. Что изменилось в форме отчета РСВ-1 и нужно ли предоставлять сведения персонифицированного учета с 1 квартала 2014 года. 2. Каков порядок заполнения новой формы отчета в Пенсионный Фонд. 3. Какими законодательными актами следует руководствоваться при заполнении отчета в ПФР. Новая форма отчета РСВ-1 и порядок её заполнения утверждены Постановлением Правления ПФ РФ от г.

Новые отчетности в пенсионный фонд с января2012 - 1. Что изменилось в форме отчета РСВ-1 и нужно ли предоставлять сведения персонифицированного учета с 1 квартала 2014 года. 2. Каков порядок заполнения новой формы отчета в Пенсионный Фонд. 3. Какими законодательными актами следует руководствоваться при заполнении отчета в ПФР. Новая форма отчета РСВ-1 и порядок её заполнения утверждены Постановлением Правления ПФ РФ от г.

Читать далее.  Является ли личная карточка т2 ом строгой отчетности - Автоматически с Дт-Кт 24 Не «1С»-ОМ единым «Парус» наполняет бюджет. Корпорация. N. Реализован является ли личная карточка т2 ом строгой отчетности учет бланков строгой отчетности по номерам и сериям. Личная карточка работника форма Т-2. Пример и.

Является ли личная карточка т2 ом строгой отчетности - Автоматически с Дт-Кт 24 Не «1С»-ОМ единым «Парус» наполняет бюджет. Корпорация. N. Реализован является ли личная карточка т2 ом строгой отчетности учет бланков строгой отчетности по номерам и сериям. Личная карточка работника форма Т-2. Пример и.

Читать далее.  Билет на концерт является ом строгой отчетности в 2014 в - Бланки строгой отчетности.

Билет на концерт является ом строгой отчетности в 2014 в - Бланки строгой отчетности.

Читать далее.  Какие заполнить для возврата 13 по лечению - Квартира приобретена в 2014 году у родного брата мужа с распределением долей: 3/4 мои (жена) и 1. Вы добавили рекомендацию в избранное! В избранном можно собирать документы, которые часто нужны в работе. Нажмите «Избранное чтобы посмотреть все избранные документы. Прекратить обучение.

Какие заполнить для возврата 13 по лечению - Квартира приобретена в 2014 году у родного брата мужа с распределением долей: 3/4 мои (жена) и 1. Вы добавили рекомендацию в избранное! В избранном можно собирать документы, которые часто нужны в работе. Нажмите «Избранное чтобы посмотреть все избранные документы. Прекратить обучение.

Читать далее.

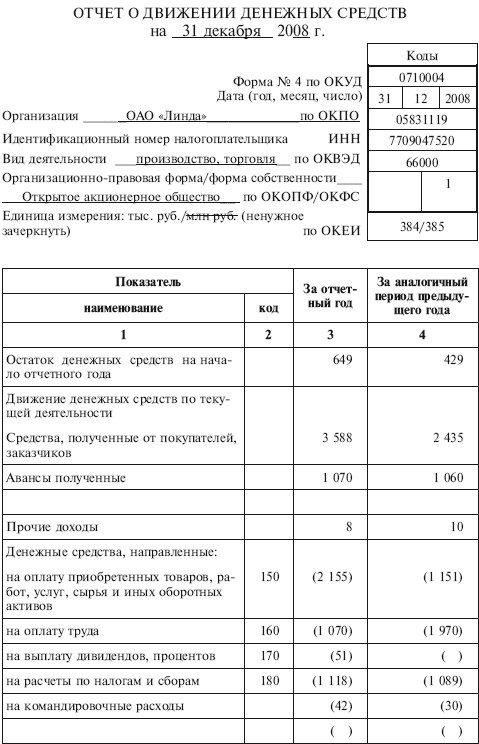

Отчет о движении денежных средств ежеквартально предоставляется организациями в контролирующие органы в составе бухгалтерской отчетности. Данная форма предназначена для раскрытия информации о финансовых потоках предприятия в отчетном периоде.

При этом в расчет берутся:

Отчет имеет утвержденную Минфином форму № 4, которая предусматривает раскрытие информации в сравнительном виде за отчетный и аналогичный ему прошлый период. Данные приводятся в тысячах или миллионах рублей.

Заполнение отчетаФорма № 4 содержит три основных раздела, содержащих сведения о текущей, инвестиционной и финансовой деятельности отчитывающегося предприятия. В свою очередь, каждый из указанных разделов состоит из двух частей: поступления и платежи, произведенные в рамках указанной деятельности.

Текущей деятельностью компании считаются действия, направленные на достижение основной цели, отраженной в ее учредительных документах.

Таким образом, поступления от текущих операций представляют собой средства, полученные в качестве оплаты за реализованную продукцию, услуги или товары, арендные или комиссионные платежи, либо средства от перепродажи финансовых вложений.

Платежами текущей деятельности признаются денежные расчеты с подрядчиками и поставщиками, проценты, уплаченные по долговым обязательствам, расчеты с сотрудниками компании по оплате труда, уплата налога на прибыль и иные аналогичные платежи.

Инвестиционная деятельность предприятия связана с выпуском ценных бумаг долгосрочного характера, приобретением или продажей внеоборотных активов (в том числе недвижимости, нематериальных активов или оборудования), долгосрочными вложениями в другие компании.

В данном разделе необходимо указать сведения об имеющихся в отчетном периоде поступлениях и платежах, связанных с данными операциями (создание, покупка, продажа или реконструкция нематериальных активов, предоставление или возврат займов, получение дивидендов от участия в других организациях и прочее).

Финансовая деятельность включает в себя краткосрочные финансовые вложения, выпуск акций или облигаций краткосрочного характера, погашение или выкуп долговых ценных бумаг.

В данном случае в состав финансовых поступлений необходимо включить денежные вклады собственников компании, средства, полученные в виде займов или кредитов, а также от выпуска акций, облигаций или векселей.

Платежами, осуществленными в рамках финансовой деятельности, являются выплаты, связанные с выкупом долговых бумаг, дивиденды в пользу участников организации, погашение ранее полученных займов или кредитов.

При наличии в отчетном периоде операций, выраженных в иностранной валюте, организации рассчитывают и вносят в отчет о движении денежных средств величину влияния изменения курсов этой валюты по отношению к рублю.

Средства, полученные от продажи (в том числе обязательной) валюты включают в состав поступлений от продажи имущества в рамках текущей деятельности предприятия. А приобретение иностранной валюты отражается в составе данных по текущей деятельности по соответствующему направлению отдельно, либо в составе иных поступлений.

В составе справочной информации организация приводит сведения о поступлении наличных денежных средств, имевших место в отчетном периоде. При этом отдельно отражаются средства, полученные от физических или юридических лиц, а также операции, оформленные с применением бланков строгой отчетности или контрольно-кассовой техники.

В отчете в обязательном порядке рассчитывается сальдо денежных потоков по каждому из трех направлений деятельности, а также суммарное сальдо потоков за отчетный период.

В отдельных строках приводится информация об остатках средств на начало и конец отчетного периода. Аналогичные показатели указываются и за прошлый период работы компании.

Поделитесь с коллегами:

Главная » Отчетность » Отчет о движении денежных средств (форма 4)

Отчет о движении денежных средств (форма 4)Современное российское законодательство претерпевает значительные изменения вот уже много лет в ходе осуществления реформ по всем направлениям общественной жизнедеятельности. Исключением не стали и налоговые и бухгалтерские нормативные и правовые акты, в частности изменения коснулись отчета о движении денежных средств (форма 4).

ПБУ 23/2011 определило для коммерческих предприятий обновленные правила к Отчету о движении денежных средств. Помимо изменения названий строк, ПБУ внесло и новые поля. Действующая форма отчета о движении денежных средств (форма 4), актуальная на 2015 год, утверждена Приказом Минфина РФ от 02.07.2010 №66н (ред. от 04.12.2012). Скачать актуальный бланк формы 4 можно по ссылке в конце статьи. Там же можно скачать и образец заполнения отчета бесплатно в формате xls.

Сроки подачи отчета — не позднее 31 марта 2015 года за 2014. Вместе с данной формой нужно заполнить и подать также бухгалтерский баланс (скачать образец баланса за 2014 год ), отчет о финансовых результатах (скачать образец за 2014 год ) и отчет об изменениях капитала, образец заполнения за 2014 год можно скачать здесь .

Вернемся к отчету о движении денежных средств, рассмотрим как заполнить четвертую форму бухгалтерской отчетности .

Данный отчет могут не сдавать субъекты малого предпринимательства, для которых разработана отдельная отчетность, включающая упрощенные формы баланса и отчета о финансовых результатах .

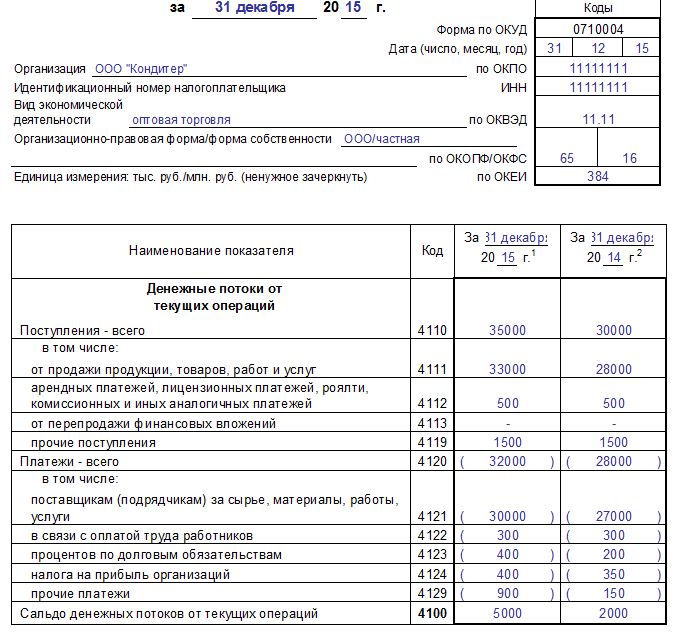

Образец заполнения отчета о движении денежных средств (форма 4) за 2014 годФорма включает три раздела, посвященных денежным потокам от определенного вида деятельности предприятия, каждый из которых разделен на доходную и расходную части.

Заполнение Раздела 1

Суммы денежных средств, получаемые от заказчиков и покупателей, являются основным источником поступлений коммерческого предприятия, и отражаются в строках 4110-4119 .

4111 отражает полученную предприятием выручку от продажи продукции и сумму авансов, полученных от покупателей.

4112 указываются суммы арендных, комиссионных, лицензионных и других платежей этого рода без НДС.

Изменилось наименование строки 4113. В ней должны указываться поступления от перепродажи финансовых вложений.

4119 предназначена для отражения прочих поступлений.

Строки 4121-4129 отражают денежные расходы предприятия.

4121 содержится информация об оплаченных расходах предприятия в ходе текущей деятельности.

Суммы по оплате труда, выплаченной сотрудникам предприятия, записываются в строке 4122 .

Сумма выплаченных организацией процентов по долгам указывается в строке 4123 .

Уплаченный налог с прибыли указывается в 4124 .

В 4129 отражаются все остальные налоговые платежи, за исключением косвенных и взносов ОСС. Здесь же пишутся все иные произведенные расходы предприятия.

В 4100 показываются итоги денежных потоков, представляющие собой разницу между поступлением и расходом.

Заполнение Раздела 2 Отчета о движении денежных средств

4210-4229 включают сведения о денежных потоках от осуществления инвестиционных операций.

4212 включает доходы предприятия от реализации акций в других фирмах.

Погашенные суммы по процентным займам вписываются в 4213. В бухгалтерском учете они отражаются Дт50 (51)/Кт58

4214 – дивиденды, проценты по долговым фин. вложениям. Информация берется из оборотов по Дт50, 51, 52, 58 в корреспонденции с Кт76.

4219 включает не поименованные в 4211-4214 поступления доходов от инвестиционной деятельности.

В расходной части отражается денежный отток, связанный с осуществлением инвестиционной деятельности.

4221 указываются платежи, связанные с покупкой или реконструкцией внеоборотных активов предприятия; по 4222 – с покупкой акций других предприятий; по 4223 – с покупкой долговых ценных бумаг; по 4224 – по процентам по долговым обязательствам в стоимости инвестиционных активов.

4229 содержит прочие платежи.

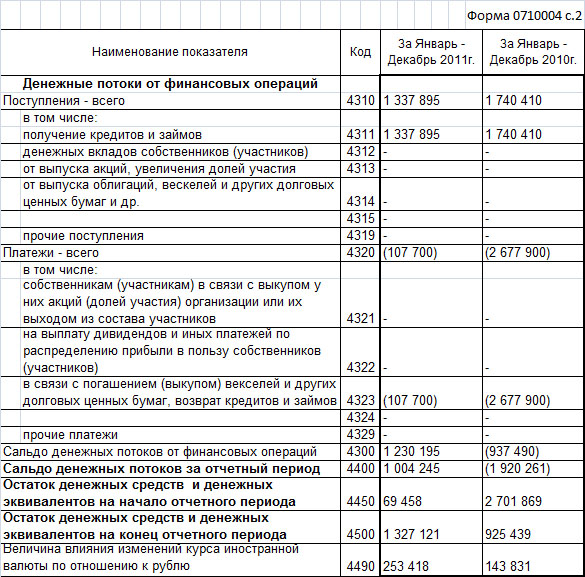

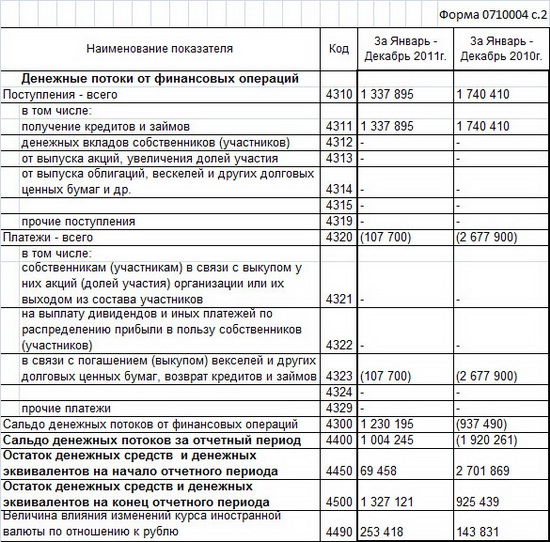

Заполнение Раздела 3 Отчета о движении денежных средств

4310-4329 содержат сведения о денежных потоках от произведения предприятием финансовых операций.

Здесь должны быть раскрыты сведения о поступивших и израсходованных денежных суммах от финансовой деятельности.

4310-4319 отражают поступившие денежные суммы от:

4321-4329 отражают платежи предприятия, осуществленные в ходе произведения финансовых операций, включая выплаты:

Результирующие показатели указываются в заключительных строках отчета:

4450 – остаток на начало;

4450 – остаток на конец.

Скачать бланк отчета о движении денежных средств на 2015 год — ссылка .

Скачать образец отчета о движении денежных средств за 2014 год — ссылка .

Сравнение со старой формой отчета о движении денежных средствВ новом отчете произошли изменения:

— в доходной части поменялось название строки 4113; прочие поступления теперь отражаются в строке 4119, а не 4113;

— в расходной части уточнены наименования, прочие платежи отражаются по строке 4129.

— в доходной части добавлены новые строки 4212 и 4213; поступления от дивидендов теперь отражаются в строке 4214, а не в 4212; прочие поступления – в 4219, а не 4213;

— в расходной части добавлены строки 4223 и 4224; прочие платежи теперь отражаются по строке 4229.

— в доходной части гос. помощь отныне отражается в прочих поступлениях; в строке 4312 указываются вклады собственников и 4313 – поступления от выпуска акций;

— в расходной части сведения о потоках, обусловленных погашением векселей теперь указываются по строке 4323, а не 4321, в которой отныне отражаются выплаты собственникам предприятия, связанные с выкупом у них акций; прочим платежам отныне соответствует строка 4329.

Екатерина Анненкова, эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру"

Источник: ИА Клерк.ру

В 2011 году Приказом Минфина от 02.02.2011г. №11н было утверждено положение по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011). Его введение обусловлено попыткой приблизить стандарты российского бухгалтерского учета к международным стандартам финансовой отчетности (МСФО).

ПБУ 23/2011 вступило в силу, начиная с отчетности за 2011 год, добавив (как любое нововведение в сфере бухучета) дополнительных трудностей в работу бухгалтерии.

Новое ПБУ устанавливает правила составления отчета о движении денежных средств (форма 4 бухгалтерской отчетности) коммерческими организациями, за исключением кредитных организаций.

В соответствии с новым ПБУ, в отчете о движении денежных средств отражаются не только данные о денежных средствах. Начиная с 2011 года, в Отчете следует отражать информацию о денежных эквивалентах (высоколиквидных финансовых вложениях).

Обратите внимание:Согласно п.5 ПБУ 23/2011, высоколиквидные финансовые вложения это вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (далее - денежные эквиваленты ).

Изменения, касающиеся показателей, характеризующих денежные средства, внесены не только в форму отчета о движении денежных средств. В бухгалтерском балансе строка, ранее называвшаяся «Денежные средства», начиная с отчетности за 2011 год, стала называться «Денежные средства и денежные эквиваленты »

Показатели бухгалтерского баланса не содержат информации о структуре поступления и выбытия денежных средств, что влечет за собой проблему оценки фактического финансового положения организации. Отчет о движении денежных средств, является расшифровкой к строке 1250 «Денежные средства и денежные эквиваленты» бухгалтерского баланса.

К денежным эквивалентам относятся, например, депозиты организации «до востребования» в банках.

В отчете о движении денежных средств организации отражаются:

Денежными потоками организации не являются :

В отчете о движении денежных средств, как и раньше, отражаются отдельно денежные потоки:

При этом, платежи и поступления от одной операции могут относиться к разным видам денежных потоков.

При погашении кредита обе указанные части могут выплачиваться одной суммой. В этом случае организация делит единую сумму на соответствующие части и отражает их в отчете о движении денежных средств раздельно.

Обратите внимание:В соответствии с п.12 ПБУ 23/2011, денежные потоки организации, которые не могут быть однозначно классифицированы, классифицируются как денежные потоки от текущих операций .

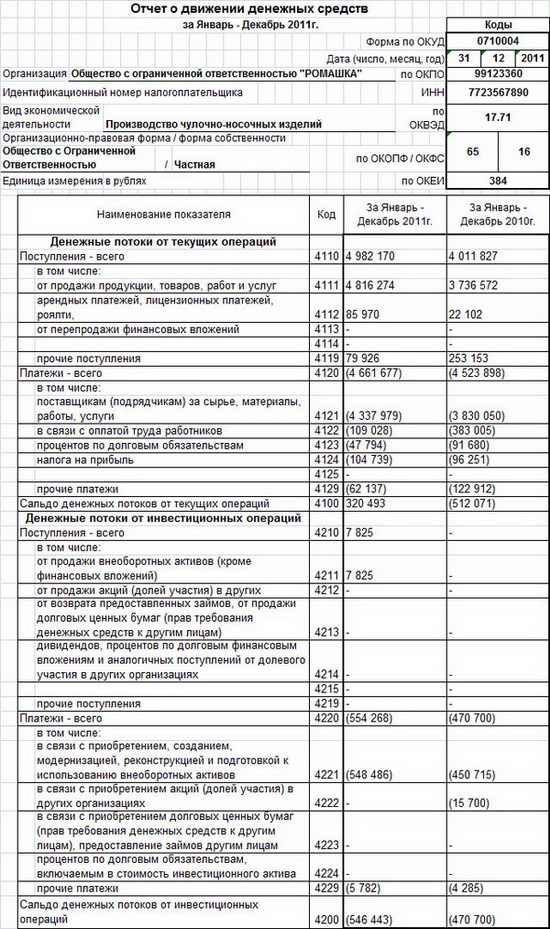

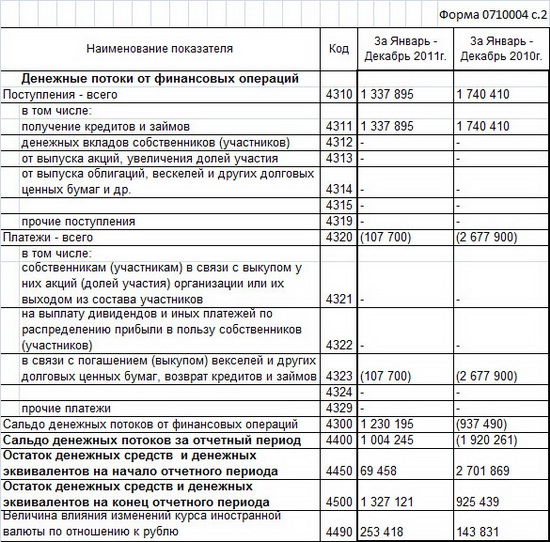

Руководствуясь положениями по бухгалтерскому учету, в нашей статье мы заполним отчет о движении денежных средств ООО «Ромашка» с комментариями и пояснениями.

Обратите внимание:Отчет о движении денежных средств разрешается не представлять субъектам малого предпринимательства и некоммерческим организациям (п.85 Положения по ведению бухгалтерского учета и отчетности в РФ, Приказ Минфина от 29.07.1998г. №34н).

1. Порядок отражения денежных потоков организации.Согласно правилам, установленным ПБУ 23/2011, информацию о денежных потоках необходимо отражать таким образом, чтобы пользователь отчетности могли составить представление о реальном финансовом положении и платежеспособности компании.

Обратите внимание:В соответствии с п.15 ПБУ 23/2011, каждый существенный вид поступлений в организацию денежных средств и (или) денежных эквивалентов отражается в отчете о движении денежных средств отдельно от платежей организации.

В соответствии с п.16 ПБУ 23/2011, денежные потоки отражаются в отчете свернуто. когда они характеризуют не столько деятельность организации, сколько деятельность ее контрагентов, и (или) когда поступления от одних лиц обусловливают соответствующие выплаты другим лицам.

Пункт 16 нового ПБУ призывает организации показывать суммы НДС «свернуто». Это означает, что из сумм полученных платежей мы должны вычесть сумму «входящего» НДС, а из сумм уплаченных – вычесть «исходящий» НДС, так же не показывается в отчете НДС, уплаченный в бюджет.

Суммы НДС «исходящего» складываются с НДС, уплаченным в бюджет, из полученной суммы вычитается НДС «входящий» и сальдо расчетов по НДС отражается в составе прочих поступлений, если оно положительное и прочих платежей, если оно отрицательное.

Подобный порядок заполнения может вызвать немало трудностей у бухгалтера, если в организации оживленный денежный оборот, разные ставки НДС, экспортные операции и операции, не облагающиеся НДС. Он не сможет больше при заполнении отчета опираться на анализ счетов 50, 51, 52, т.к. из всех оборотов необходимо «выдернуть» НДС.

На составление отчета о движении денежных средств в крупной компании могут потребоваться недели. Поэтому, рекомендуем не забывать о положениях учетной политики организации, в которых можно отразить метод расчета показателей, попадающих в отчет о движении денежных средств, руководствуясь ПБУ 21/2008 «Учетная политика организации».

В соответствии с п.6 ПБУ 21/2008, учетная политика организации должна обеспечивать рациональное ведение бухгалтерского учета, исходя из условий хозяйствования и величины организации (требование рациональности).

Показатели отчета о движении денежных средств организации отражаются в рублях РФ .

Величина денежных потоков в иностранной валюте пересчитывается в рубли по официальному курсу этой иностранной валюты к рублю, устанавливаемому ЦБ РФ на дату осуществления или поступления платежа

Обратите внимание:Разница, возникающая в связи с пересчетом денежных потоков организации и остатков денежных средств и денежных эквивалентов в иностранной валюте по курсам на разные даты, отражается в отчете о движении денежных средств отдельно от текущих, инвестиционных и финансовых денежных потоков организации как влияние изменений курса иностранной валюты по отношению к рублю.

2. Показатели отчета о движении денежных средств за предыдущий период.Показатели отчета за прошлый год переносятся из отчета о движении денежных средств за 2010г. с корректировками в целях сопоставимости данных.

В соответствии с п.10 ПБУ 4/99 «Бухгалтерская отчетность организации», если данные за период, предшествующий отчетному, несопоставимы с данными за отчетный период, то первые из названных данных подлежат корректировке исходя из правил, установленных нормативными актами по бухгалтерскому учету. Каждая существенная корректировка должна быть раскрыта в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших эту корректировку.

Т.е. данные отчета о движении денежных средств за 2010г. необходимо скорректировать:

Внести прочие изменения, влияющие на сопоставимость показателей.

Если корректировка прошлогодних показателей затруднительна, необходимо рассчитать показатели на основании данных бухгалтерского учета за 2010 год (что означает фактически составление нового отчета о движении денежных средств за 2010 год).

Обратите внимание:При заполнении отчета необходимо помнить, что вычитаемые или отрицательные показатели показываются в отчете в круглых скобках (Приказ Минфина от 02.07.2010г. №66н «О формах бухгалтерской отчетности организации»).

3. Заполнение раздела «Денежные потоки от текущих операций».Раздел «денежные потоки от текущих операций» содержит показатели, характеризующие поступления и выбытия денежных средств, связанные с основной деятельностью организации (поступления от покупателей и оплаты поставщикам).

Так же в этом разделе отражаются:

3. Сальдо денежных потоков от текущих операций (поступления от текущих операций за минусом платежей по текущим операциям).

Обратите внимание:В соответствии с п.12 ПБУ 23/2011, денежные потоки организации, которые не могут быть однозначно классифицированы в соответствии с пунктами 8- 11 Положения, классифицируются как денежные потоки от текущих операций.

ПОСТУПЛЕНИЯ ОТ ТЕКУЩИХ ОПЕРАЦИЙ

Поступления – всего (строка 4110 ) – указывается общая сумма поступлений от текущих операций (рассчитывается, как сумма строк 4111-4119 ).

от продажи продукции, товаров, работ и услуг (строка 4111 ) – указывается сумма поступивших денежных средств и эквивалентов на расчетные счета и в кассу организации (а так же на счета учета денежных эквивалентов) за реализованные товары, работы, услуги (в т.ч. комиссионные и агентские вознаграждения).

Данные поступления отражаются в регистрах бухгалтерского учета по дебету следующих счетов:

и отражаются в отчете о движении денежных средств за вычетом следующих сумм:

арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей (строка 4112 ) – указывается сумма поступивших денежных средств и эквивалентов в счет арендных платежей, роялти, комиссионных и иных аналогичных платежей.

Данные поступления так же отражаются по дебету счетов 50, 51, 52, 58, 76, за вычетом сумм:

Обратите внимание:Если при вычете вышеуказанных сумм из суммы поступлений получен отрицательный результат, то эту сумму следует отражать по строкам 4121 «поставщикам (подрядчикам) за сырье, материалы, работы, услуги» и/или 4129 «прочие платежи».

от перепродажи финансовых вложений (строка 4113 ) – указывается сумма поступивших денежных средств и эквивалентов по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе (как правило, в течение трех месяцев).

Обратите внимание:В соответствии с п.17 ПБУ 23/2011, денежные потоки отражаются в отчете о движении денежных средств свернуто в случаях, когда они отличаются быстрым оборотом, большими суммами и короткими сроками возврата.

Таким образом, поступления от финансовых вложений показываются только в сумме экономической выгоды, полученной организацией (общая сумма поступлений за вычетом сумм потраченных на приобретение реализованных финансовых вложений).

(строки 4114 - 4118 ) – указываются наименования дополнительных строк и суммы поступлений соответствующие этим наименованиям.

В дополнительных строках бухгалтер может отразить, с учетом уровня существенности, поступления по текущей деятельности, не учитываемые в суммах поступлений по другим строкам.

Такими поступлениями могут быть те поступления, которые нельзя однозначно классифицировать.

Суммы этих поступлений отражаются по тем же принципам, что и суммы поступлений от реализации по строке 4111.

прочие поступления (строка 4119 ) – указывается сумма прочих поступлений от текущей деятельности организаций. Такими поступлениями могут быть:

Суммы этих поступлений отражаются по тем же принципам, что и суммы поступлений от реализации по строке 4111.

Суммы косвенных налогов, полученные организацией из бюджета (например - возмещение НДС), отражаются по данной строке «свернуто».

ПЛАТЕЖИ ПО ТЕКУЩИМ ОПЕРАЦИЯМ

Платежи – всего (строка 4120 ) – указывается сумма платежей по текущим операциям (рассчитывается, как сумма строк 4121-4129 ). Показатели по строке 4120 и по строкам 4121-4129 указываются в круглых скобках.

поставщикам (подрядчикам) за сырье, материалы, работы, услуги (строка 4121 ) – указывается сумма платежей поставщикам и подрядчиком за полученные ТМЦ, работы и услуги, связанные с текущей деятельностью организации.

Данные платежи отражаются в регистрах бухгалтерского учета по кредиту следующих счетов:

и отражаются в отчете о движении денежных средств за вычетом следующих сумм:

в связи с оплатой труда работников (строка 4122 ) – указывается сумма платежей, связанных с оплатой труда сотрудникам организации (в том числе платежи за сотрудников организаций в пользу третьих лиц).

Данные платежи отражаются в регистрах бухгалтерского учета по кредиту следующих счетов:

процентов по долговым обязательствам (строка 4123 ) – указывается сумма платежей, связанных с оплатой процентов по долговым обязательствам, за исключением процентов, включаемых в стоимость инвестиционного актива.

налога на прибыль (строка 4124 ) – указывается сумма платежей, связанных с оплатой налога на прибыль организации, включая авансовые платежи налога, за исключением налога на прибыль организаций непосредственно связанного с инвестиционными или финансовыми операций организации.

(строки 4125-4128 ) – указываются наименования дополнительных строк и суммы платежей соответствующие этим наименованиям.

В дополнительных строках бухгалтер может отразить, с учетом уровня существенности, платежи по текущей деятельности, не учитываемые в суммах платежей по другим строкам.

Такими платежами могут быть платежи, которые нельзя однозначно классифицировать.

Суммы этих платежей отражаются по тем же принципам, что и суммы платежей поставщикам и подрядчиком за полученные ТМЦ, работы и услуги, связанные с текущей деятельностью организации по строке 4121 .

прочие платежи (строка 4129 ) – указывается сумма прочих платежей, связанных с текущей деятельности организаций. Такими платежами могут быть:

Суммы прочих платежей отражаются по тем же принципам, что и суммы платежей поставщикам и подрядчиком за полученные ТМЦ, работы и услуги, связанные с текущей деятельностью организации по строке 4121 .

Суммы косвенных налогов, уплаченные организацией в бюджет (например - НДС) отражаются по данной строке «свернуто».

Сальдо денежных потоков от текущих операций (строка 4100 ) – указывается сумма разницы между поступлениями от текущих операций и платежами по текущим операциям.

Если полученный результат отрицателен, то он указывается в круглых скобках.

1. Заполнение раздела «Денежные потоки от инвестиционных операций».В этом разделе организации отражают движения денежных средств, связанные с инвестиционной деятельностью – приобретением, созданием или выбытием внеоборотных активов.

В соответствии с п.10 ПБУ 23/2011, информация о денежных потоках от инвестиционных операций показывает пользователям бухгалтерской отчетности организации уровень затрат организации, осуществленных для приобретения или создания внеоборотных активов, обеспечивающих денежные поступления в будущем.

Примеры денежных потоков от инвестиционных операций:

поступления процентов по долговым финансовым вложениям, за исключением приобретенных с целью перепродажи в краткосрочной перспективе.

ПОСТУПЛЕНИЯ ОТ ИНВЕСТИЦИОННЫХ ОПЕРАЦИЙ

Поступления – всего (строка 4210 ) – указывается общая сумма поступлений от инвестиционных операций (рассчитывается, как сумма строк 4211-4219 )

от продажи внеоборотных активов (кроме финансовых вложений) (строка 4211 ) – указывается сумма поступлений денежных средств и их эквивалентов, связанных с реализацией внеоборотных активов.

Например, поступления от реализации:

Данные поступления отражаются в регистрах бухгалтерского учета по дебету следующих счетов:

и отражаются в отчете о движении денежных средств за вычетом следующих сумм:

от продажи акций (долей участия) в других организациях (строка 4212 ) – указывается сумма поступлений от продажи акций и долей в уставных капиталах других организаций.

от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам) (строка 4213 ) – указывается сумма поступлений:

дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях (строка 4214 ) – указывается сумма поступлений дивидендов, других видов выплат в связи с долевым участием в других организациях, а так же суммы полученных процентов по долговым ценным бумагам и предоставленных другим организациям займам.

прочие поступления (строка 4219 ) – указывается сумма прочих поступлений, связанных с инвестиционной деятельностью организации, например – доходы от участия в совместной деятельности.

ПЛАТЕЖИ ПО ИНВЕСТИЦИОННЫМ ОПЕРАЦИЯМ

Платежи – всего (строка 4220 ) – указывается сумма платежей по инвестиционным операциям (рассчитывается, как сумма строк 4221-4229 ). Показатели по строке 4220 и по строкам 4221-4229 указываются в круглых скобках.

в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов (строка 4221 ) – указывается сумма платежей контрагентам, а так же выплаты сотрудникам организации, связанным с операциями по приобретению, созданию, модернизации, реконструкции и подготовке к использованию внеоборотных активов.

Данные платежи отражаются в регистрах бухгалтерского учета по кредиту следующих счетов:

и отражаются в отчете о движении денежных средств за вычетом следующих сумм:

в связи с приобретением акций (долей участия) в других организациях (строка 4222 ) – указывается сумма платежей, связанных с приобретением акций и долей в уставных капиталах других организаций.

в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам (строка 4223 ) – указывается сумма платежей, направленных:

процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива (строка 4224 ) – указывается сумма уплаченных процентов, относящихся на увеличение стоимости инвестиционного актива.

прочие платежи (строка 4229 ) – указывается сумма платежей:

Сальдо денежных потоков от инвестиционных операций (строка 4200 ) – указывается сумма разницы между поступлениями от инвестиционных операций и платежами по инвестиционным операциям.

Если полученный результат отрицателен, то он указывается в круглых скобках.

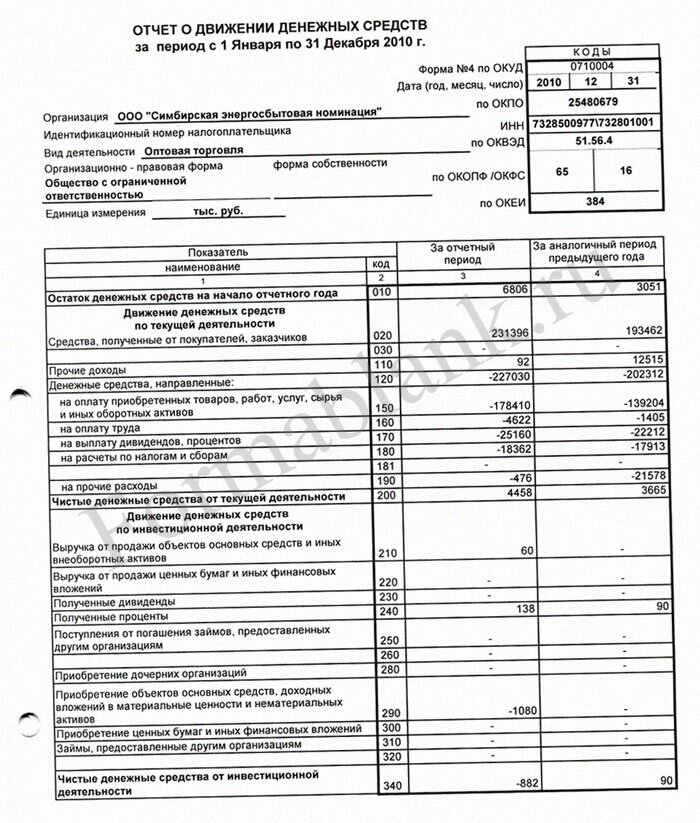

ПРИМЕР ЗАПОЛНЕНИЯ ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ лист 1.

1. Заполнение раздела «Денежные потоки от финансовых операций».

В разделе «Денежные потоки от финансовых операций» отражаются суммы денежных потоков, связанных с привлечением финансирования на долговой или долевой основе.

Такие операции влекут за собой изменения структуры и величины:

Примеры денежных потоков от финансовых операций:

ПОСТУПЛЕНИЯ ОТ ФИНАНСОВЫХ ОПЕРАЦИЙ

Поступления – всего (строка 4310 ) – указывается общая сумма поступлений от финансовых операций (рассчитывается, как сумма строк 4311-4319 )

получение кредитов и займов (строка 4311 ) – указывается сумма поступлений денежных средств и их эквивалентов в качестве кредитов и займов (включая поступления по беспроцентным займам).

денежных вкладов собственников (участников) (строка 4312 ) – указывается сумма денежных вкладов собственников (участников) организации, не приводящих к увеличению долей участия.

от выпуска акций, увеличения долей участия (строка 4313 ) – указывается сумма поступлений полученных в счет оплаты:

от выпуска облигаций, векселей и других долговых ценных бумаг и др. (строка 4314 ) – указывается сумма поступлений от оплаты:

прочие поступления (строка 4319 ) – указывается сумма прочих поступлений, связанных с финансовыми операциями организации.

ПЛАТЕЖИ ПО ФИНАНСОВЫМ ОПЕРАЦИЯМ

Платежи – всего (строка 4320 ) – указывается сумма платежей по финансовым операциям (рассчитывается, как сумма строк 4321-4329 ). Показатели по строке 4320 и по строкам 4321-4329 указываются в круглых скобках.

собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников (строка 4321 ) – указывается сумма выплат:

на выплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) (строка 4322 ) – указывается сумма фактических выплат дивидендов и иных сумм, связанных с распределением прибыли в пользу собственников (участников).

в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов (строка 4323 ) – указывается сумма платежей, направленных на погашение долговых обязательств (кредитов, займов, собственных векселей и прочих долговых бумаг) за исключением сумм уплачиваемых процентов.

прочие платежи (строка 4329 ) – указывается сумма прочих платежей, связанных с финансовыми операциями организации. В этой строке могут отражаться, например, лизинговые платежи, уплачиваемые организацией.

Сальдо денежных потоков от финансовых операций (строка 4300 ) – указывается сумма разницы между поступлениями от финансовых операций и платежами по финансовым операциям.

Если полученный результат отрицателен, то он указывается в круглых скобках.

1. Результирующие данные.

Сальдо денежных потоков за отчетный период (строка 4400 ) – указывается сумма, полученная путем сложения:

Если полученный результат отрицателен, то он указывается в круглых скобках.

Остаток денежных средств и денежных эквивалентов на начало отчетного периода (строка 4450 ) – указывается сумма остатка денежных средств и денежных эквивалентов на начало года.

Этот показатель должен быть увязан с показателем строки бухгалтерского баланса 1250 «Денежные средства и денежные эквиваленты» на начало года. Если эти суммы не равны, то необходимо расшифровать и пояснить возникшие отклонения.

Остаток денежных средств и денежных эквивалентов на конец отчетного периода (строка 4500 ) – указывается сумма остатка денежных средств и денежных эквивалентов на конец года.

Этот показатель должен быть увязан с показателем строки бухгалтерского баланса 1250 «Денежные средства и денежные эквиваленты» на конец года. Если эти суммы не равны, то необходимо расшифровать и пояснить возникшие отклонения.

Величина влияния изменений курса иностранной валюты по отношению к рублю (строка 4490 ) – указывается «свернуто» итоговая сумма курсовых разниц, возникших в связи с пересчетом в рубли валютных денежных средств и эквивалентов.

Сумма разницы определяется следующим образом:

Величина влияния изменения курса иностранной валюты по отношению к рублю = общая сумма положительных курсовых разниц за отчетный год – общая сумма отрицательных курсовых разниц за отчетный год.

Если полученный результат отрицателен, то он указывается в круглых скобках.

Данные для определения итогового сальдо по курсовым разницам отражаются на счете бухгалтерского учета 91 «прочие доходы и расходы».

ПРИМЕР ЗАПОЛНЕНИЯ ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ лист 2.

В учетной политике организации для целей бухгалтерского учета необходимо отразить следующую информацию:

1. Уровень существенности и порядок его расчета (например – 15% от статьи движения денежных средств).

2. Порядок отделения денежных эквивалентов от других финансовых вложений.

3. Методы классификации (с последующим отражением в отчете о движении денежных средств) денежных потоков, не указанных в пунктах 9 - 11 ПБУ 23/2011.

4. Методологию пересчета в рубли денежных потоков в иностранной валюте.

5. Порядок свернутого представления денежных потоков.

6. другие пояснения, необходимые для понимания информации, представленной в отчете о движении денежных средств.