Рейтинг: 4.9/5.0 (1919 проголосовавших)

Рейтинг: 4.9/5.0 (1919 проголосовавших)Категория: Бланки/Образцы

Учетная политика – это документ, в котором отражен порядок учета и ведения отчетности в компании. При общем и упрощенном режиме выплаты налоговых обязательств состав этого документа различается. Об особенностях учетной политики на УСН читайте в статье.

Что такое учетная политика на УСН? Следование компании нормам учетной политики подлежит контролю налоговыми органами. В связи с этим важно грамотно составить документ. Учетная политика фирмы должна включать в себя спорные вопросы по отчетности и их решение, способы и методы списания расходов и издержек компании, а также компетенцию предприятия при регулировании нюансов.

Следование компании нормам учетной политики подлежит контролю налоговыми органами. В связи с этим важно грамотно составить документ. Учетная политика фирмы должна включать в себя спорные вопросы по отчетности и их решение, способы и методы списания расходов и издержек компании, а также компетенцию предприятия при регулировании нюансов.

Учетная политика на фирме позволяет показать соответствие деятельности компании законодательным нормам. Если возникнет ситуация, в которой потребуется привлечь судебные органы, с помощью учетной политики можно решить спор с налоговой инспекцией в свою пользу.

Законодательно установленной формы учетной политики нет. Ее состав произвольный, но учитывать при этом нормы права необходимо. Состав документа разрабатывается компанией самостоятельно. Формирование учетной политики компании находится в ведомстве главного бухгалтера.

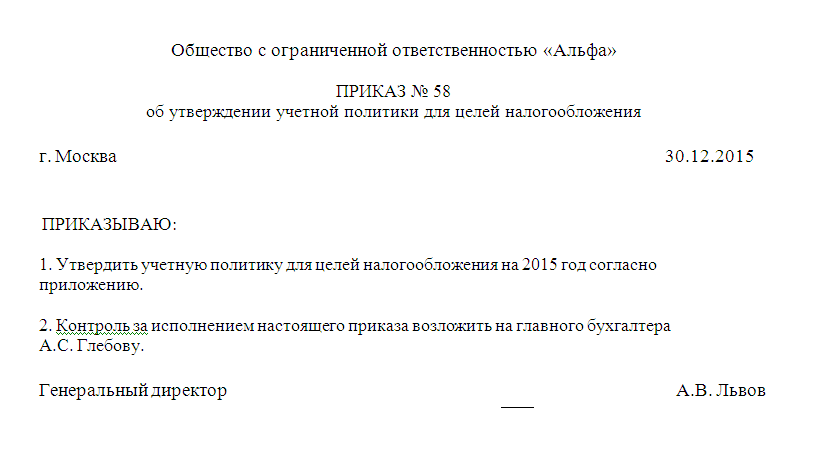

Распоряжение на составление документа должно быть выдано руководителем компании. Форма бланка по учетной политике и разделы, которые будут в нее включены, должны быть согласованы руководителем и выступать в качестве приложения к распорядительному документу.

В учетной политике должны быть перечислены основные позиции и методы организации учета, установленные законодательно, а также обоснование выбора компании способа ведения отчетной документации. В том числе уточнений по документообороту, если таковых нет в законодательных нормах. Сами по себе нормативные законодательные акты описывать в учетной политике компании не нужно.

У предприятия могут быть филиалы и подразделения. Если головная компания приняла учетную политику, то этот документ будет действовать и для остальных отделений.

Для чего нужна учетная политика на УСН?Документ об учетной политике компании требуется для создания обобщенного регламента составления отчетной документации и ведения налогового и бухгалтерского учета. Основная часть этого документа содержит сведения о первичных бланках, применяемых на фирме для отражения финансовых операций по счетам. Сведения и регламент учета первичных документов также учитывается и налоговыми органами при проверке.

Компания может применять на выбор:

Однако собственные бланки разрешены не для всех форм первичной документации. Самостоятельно созданные документы не допускаются, касательно форм:

Кроме того, существуют реквизиты компании, которые необходимо вносить в формы, даже установленных на фирме документов. К ним относится:

Заполненный документ всегда должен резервироваться личной подписью. Формы первичных документов могут проводится как на бумажном носителе, так и в электронном варианте.

Выбранная форма «первички» должна быть закреплена в учетной политике компании. Чтобы закрепить правила налогового учета, в документе об учетной политике регламентируются правила налогообложения.

Как правило, форма документа об учетной политике на УСН должна включать следующие разделы:

Произвольное составление учетной политики компании создает массу возможностей для фирмы. На некоторых предприятиях размер документа об учетной политике составляет 60 и более страниц.

Учетная политика обязательна для фирм. Это обосновано законодательно (ФЗ №402-ФЗ от 6 декабря 2011 г.). Это требование касается в том числе и компаний, которые осуществляют финансово-хозяйственную деятельность на упрощенной системе с объектом «доходы».

Законодательством не установлен конкретный перечень разделов в составе документа об учетной политике. Рекомендации перечислены в ПБУ 1/2008 «Учетная политика».

Учетная политика для компаний на УСН «доходы» Документация об учетной политике в компании отражает ее учетную политику и процесс заполнения отчетности. На упрощенном режиме исчисления налогов работают, как правило, малые предприятия. Для них оформление документа об учетной политике также обязательно.

Документация об учетной политике в компании отражает ее учетную политику и процесс заполнения отчетности. На упрощенном режиме исчисления налогов работают, как правило, малые предприятия. Для них оформление документа об учетной политике также обязательно.

Это же касается ТСЖ (ТСН). Учетная политика таких компаний будет аналогичной. Документ в ТСЖ (ТСН) должен содержать общеустановленные нормы ведения учета в компании.

В учетной политике следует закрепить также и процедуру сдачи отчетности в контролирующие органы. В приложении к документу должны быть указаны бухгалтерские регистры по учету недвижимого имущества и иных активов. Единым налоговым реестром для налогового учета является КУДиР.

Учетная политика для ИППредпринимателям не обязательно вести бухгалтерский учет. ИП может не составлять бухгалтерского баланса и оформлять проводки по методу двойной записи. Счета ИП не обязаны подвергаться тотальной проверке на предмет соответствия нормам бухгалтерского учета.

Однако налоговый учет должен вестись компаниями не зависимо от вида прав собственности и юридической формы ведения деятельности. Индивидуальные предприниматели должны регламентировать в учетной политике только отчетность для целей налогообложения.

В учетной политике ИП должно быть отражено:

В учетной политике компании принимается документация для учета как в электронном, так и в бумажном варианте.

Учетная политика для ОООЕсли организация начинает деятельность на УСН, ей необходимо отразить процесс ведения отчетной документации в компании в учетной политике. Для организаций, осуществляющих деятельность на упрощенной системе налогообложения, установлены следующие варианты ведения бухгалтерского учета:

В соответствующем разделе документа необходимо указать выбранную систему налогообложения, по которой компания будет осуществлять свою деятельность. Кроме того, потребуется указание объема прибыли и иные нюансы. Чтобы налоговые платежи и их исчисление можно было контролировать, необходимо вести КУДиР.

Как формируется учетная политика на УСН?Документ об учетной политике подлежит формированию при создании юридического лица и начале его деятельности. Изменение утвержденной формы возможно по веским основаниям, среди которых:

Если произошли какие-либо изменения, их необходимо внести до начала календарного года.

Состав документа должен максимально отражать правила ведения учета и документооборота в компании. Как правило, обязанность составления учетной политики возлагается на главного бухгалтера, но ответственным лицом может быть назначен и другой сотрудник.

Порядок действий при составлении документа об учетной политике:

Документ утверждается руководителем компании и начинает действовать с момента составления соответствующего приказа. Ежегодно, если в учетную политику не вносились корректировки, срок ее действия переносится на следующий год распорядительным документом от руководителя.

Образец учетной политики на УСН «доходы» или иных режимов налогообложения будет включать стандартные разделы. Документ об учетной политике ООО включает три раздела. Учетная политика ИП, поскольку бухгалтерский учет им не ведется – два. Не зависимо от режима налогообложения учетная политика разрабатывается, согласовывается и вступает в силу в организации в общем порядке. Образец документа можно посмотреть ниже.

Образец документа об учетной политике

Что необходимо отразить в учетной политике по бухгалтерскому учету при применении УСН на 2015 г.

Что необходимо отразить в учетной политике по бухгалтерскому учету при применении УСН на 2015 г.

В учетной политику для целей бухгалтерского учета отражаются способы ведения бухгалтерского учета принятые организацией (Закон о бухгалтерском учете от 06.12.2011 №402 –ФЗ).

Формирование учетной политики регулируется также ПБУ 1/2008, на основании которого утверждаются:

• рабочий план счетов бухгалтерского учета.

• формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности.

• порядок проведения инвентаризации активов и обязательств организации;

• способы оценки активов и обязательств;

• правила документооборота и технология обработки учетной информации;

• порядок контроля за хозяйственными операциями;

• другие решения, необходимые для организации бухгалтерского учета.

Если организация, применяющая УСН, является субъектом малого предпринимательства, то для нее предусмотрена возможность упрощения способов ведения бухгалтерского учета (п.3 ст. 20 Закона №402-ФЗ).

При упрощении ведения бухгалтерского учета организация должна отразить данную информацию в учетной политике (п. 4 ПБУ 1/2008).

Учетная политика для целей бухгалтерского учета должна применяться последовательно из года в год с момента создания организации.

Основаниями для внесения изменений в учетную политику могут быть следующие события:

1) изменение требований, установленных законодательством РФ о бухгалтерском учете, федеральными и (или) отраслевыми стандартами;

2) разработка или выбор нового способа ведения бухгалтерского учета, применение которого приводит к повышению качества информации об объекте бухгалтерского учета;

3) существенное изменение условий деятельности экономического субъекта.

Изменения бухгалтерской учетной политики должны вводиться с начала финансового года, если иная дата не обусловлена самой причиной внесения изменений. Изменения в учетной политике утверждаются приказом руководителя.

Учетная политика должна быть утверждена руководителем до начала года, т.е на 2015 г учетная политика утверждается в декабре 2014 г.

Приведем пример основных моментов, которые желательно отразить в учетной политике для бухгалтерского учета организациям, применяющим УСН на 2015 г:

1. Использовать сокращенное количество синтетических счетов. (Порядок упрощения способа ведения бухгалтерского учета представлен в Информации Минфина России № ПЗ-3/2012.

Счета бухучета Сокращенное количество синтетических счетов

07 «Оборудование к установке»

10 «Материалы»

11 «Животные на выращивании и откорме» 10 «Материалы»

20 «Основное производство»

23 «Вспомогательные производства»

25 «Общепроизводственные расходы»

26 «Общехозяйственные расходы»

28 «Брак в производстве»

29 «Обслуживающие производства и хозяйства»

44 «Расходы на продажу» 20 «Основное производство»

41 «Товары»

43 «Готовая продукция» 41 «Товары»

62 «Расчеты с покупателями и заказчиками»

71 «Расчеты с подотчетными лицами»

73 «Расчеты с персоналом по прочим операциям»

75 «Расчеты с учредителями»

76 «Расчеты с разными дебиторами и

кредиторами»

79 «Внутрихозяйственные расчеты» 76 «Расчеты с разными дебиторами и кредиторами»

51 «Расчетные счета»

52 «Валютные счета»

55 «Специальные счета в банках»

57 «Переводы в пути» 51 «Расчетные счета»

80 «Уставный капитал»

82 «Резервный капитал»

83 «Добавочный капитал» 80 «Уставный капитал»

90 «Продажи»

99 «Прибыли и убытки»

91 «Прочие доходы и расходы» 99 «Прибыли и убытки»

2. Не применять ПБУ 2/2008 «Учет договоров строительного подряда».

3. Не отражать оценочные обязательства, условные обязательства и условные активы в бухгалтерском учете, в том числе не создавать резервы предстоящих расходов (на предстоящую оплату отпусков работникам, выплату вознаграждений по итогам работы за год, гарантийный ремонт и гарантийное обслуживание, др.).

4. В случае отсутствия важной информации, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности, составлять бухгалтерскую отчетность в сокращенном объеме, включающем следующие формы:

• бухгалтерский баланс;

• отчет о финансовых результатах.

Использовать упрощенные формы бухгалтерского баланса и отчета о прибылях и убытках.

5. Включать в бухгалтерский баланс и отчет о прибылях и убытках показатели только по группам статей без детализации показателей по статьям.

6. Не раскрывать информацию о связанных сторонах в бухгалтерской отчетности.

7. Не представлять информацию по сегментам в бухгалтерской отчетности.

8. Не раскрывать информацию по прекращаемой деятельности.

9. Отражать в бухгалтерской отчетности последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, перспективно, за исключением случаев, когда иной порядок установлен законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету.

10. Исправлять существенные ошибки предшествующего отчетного года, выявленные после утверждения бухгалтерской отчетности за этот год, в порядке, установленном пунктом ПБУ 22/2010, без ретроспективного пересчета.

11. Утвердить перечень первичных учетных документов, применяемых для оформления хозяйственных операций (с 2013 года формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению (кроме кассовых документов).

Исходя из части 1 статьи 7 и статьи 9 Закона № 402-ФЗ руководителем экономического субъекта определяется также состав первичных учетных документов, применяемых для оформления фактов хозяйственной жизни экономического субъекта, и перечень лиц, имеющих право подписи первичных учетных документов и перечень данных первичных документов должен содержаться в учетной политике.

1. ___________________________________________________________________;

2. ___________________________________________________________________;

3. ___________________________________________________________________.

Образцы форм первичных учетных документов приведены в Приложении № ___ к настоящему Положению.

Утвердить следующие формы регистров бухгалтерского учета, применяемых для оформления хозяйственных операций (для ведения бухгалтерского учета могут использоваться формы регистров бухгалтерского учета, разработанные организацией самостоятельно):

1. ___________________________________________________________________;

2. ___________________________________________________________________;

3. ___________________________________________________________________.

Образцы форм регистров бухгалтерского учета приведены в Приложении № ___ к настоящему Положению.

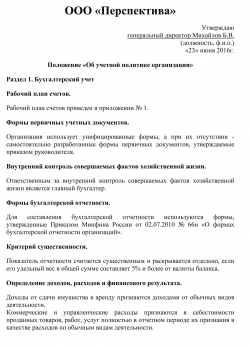

Образец бухгалтерской учетной политики малых предприятий

Закрытое акционерное общество «Искра»

ПРИКАЗ № 101

об утверждении учетной политики для целей бухгалтерского учета

г. Краснодар 22.12.2014

ПРИКАЗЫВАЮ:

1. Утвердить учетную политику для целей бухучета на 2015 год

согласно приложению.

2. Контроль за исполнением приказа возложить на главного бухгалтера Л.С. Пирогову.

Директор С.В. Петров

Приложение к

приказу

от 22.12.2014 № 101

Учетная политика для целей бухгалтерского учета

Учетная политика для целей бухгалтерского учета разработана в соответствии с

Законом от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»,

Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29 июля 1998 г. № 34н), ПБУ 1/2008 «Учетная политика организаций» (утверждено приказом Минфина России от 6 октября 2008 г. № 106н), Планом счетов бухгалтерского учета и Инструкцией по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н), приказом Минфина России от 2 июля 2010 г. № 66н «О

формах бухгалтерской отчетности организаций».

Элементы и принципы учетной политики:

1. Бухгалтерский учет ведется структурным подразделением (бухгалтерией),

возглавляемым главным бухгалтером.

Основание: часть 3 статьи 7 Закона от 6 декабря 2011 г. № 402-ФЗ.

2. Бухгалтерский учет ведется с применением двойной записи.

Основание: План счетов бухгалтерского учета и Инструкция по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н).

3. Бухгалтерский учет ведется автоматизировано c использованием рабочего Плана счетов согласно приложению 1.

Основание: пункт 8 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

4. В бухгалтерской отчетности последствия изменения учетной политики отражаются перспективно.

Основание: пункт 15.1 ПБУ 1/2008.

5. Обособленные подразделения организации на отдельный баланс не выделяются.

6. В качестве форм первичных учетных документов используются унифицированные формы, утвержденные федеральными органами исполнительной власти РФ. Перечень форм, утвержденный для применения в организации, приведен в приложении к настоящей учетной политике.

Основание: часть 4 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

7. Право подписи первичных учетных документов предоставлено должностным

лицам, перечисленным в приложении 2.

Основание: пункт 7 части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

8. Бухгалтерский учет ведется с применением единого регистра бухгалтерского учета – книги учета фактов хозяйственной деятельности, утвержденной в приложении к настоящей учетной политике.

Основание: статья 10 Закона от 6 декабря 2011 г. № 402-ФЗ, информация Минфина России № ПЗ-10/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»».

9. Отчетным периодом для составления внутренней промежуточной бухгалтерской отчетности является календарный месяц.

Основание: часть 3 статьи 14, часть 5 статьи 13, часть 4 статьи 15 Закона от 6 декабря 2011 г. № 402-ФЗ, пункт 49 ПБУ 4/99.

10. Критерий для определения уровня существенности устанавливается в размере 5 процентов от величины объекта учета или статьи бухгалтерской отчетности.

Основание: пункт 3 ПБУ 22/2010, пункт 11 ПБУ 4/99.

11. Существенная ошибка, выявленная после даты подписания годовой бухгалтерской отчетности, исправляется записями за текущий период по соответствующим счетам бухгалтерского учета в том месяце, в котором выявлена ошибка, без ретроспективного пересчета бухгалтерской отчетности.

Основание: пункты 9 и 14 ПБУ 22/2010.

12. Инвентаризация имущества и обязательств проводится раз в год перед составлением годового баланса, а также в иных случаях, предусмотренных законодательством, федеральными и отраслевыми стандартами, регулирующими ведение бухгалтерского учета.

Основание: часть 3 статьи 11 Закона от 6 декабря 2011 г. № 402-ФЗ.

13. Переоценка основных средств не производится.

Основание: пункт 15 ПБУ 6/01.

14. Объект принимается к учету в качестве основного средства, если он предназначен для использования в уставной деятельности организации, для управленческих нужд.

При этом должны одновременно соблюдаться условия:

• объект предназначен для использования в течение длительного времени, то есть свыше 12 месяцев;

• организация не предполагает последующую перепродажу данного объекта;

• стоимость объекта превышает 40 000 руб.

Основание: пункты 3–5 ПБУ 6/01.

15. Сроки полезного использования основных средств определяются по

Классификации основных средств, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1.

Основание: пункт 20 ПБУ 6/01, абзац 2 пункта 1 постановления Правительства РФ от 1 января 2002 г. № 1.

16. Понижающие коэффициенты к действующим нормам амортизационных отчислений основных средств не применяются.

17. Амортизация по всем объектам основных средств начисляется линейным способом.

Основание: пункт 18 ПБУ 6/01.

18. Предметы со сроком полезного использования более 12 месяцев и первоначальной стоимостью не более 40 000 руб. списываются по мере их передачи в эксплуатацию.

Основание: пункт 5 ПБУ 6/01.

19. Затраты на текущий и капитальный ремонт имущества включаются в расходы организации отчетного периода, за исключением затрат на регулярные ремонты, осуществляемые по технологическим требованиям.

Основание: пункт 27 ПБУ 6/01, письмо Минфина России от 9 января 2013 г. № 07-02- 18/01.

20. Все производственные запасы, учитываемые на счетах 07 «Оборудование к установке», 10 «Материалы», 11 «Животные на выращивании и откорме», могут быть отражены на обобщенном счете 10 «Материалы».

Основание: подпункт «а» пункта 3.1 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»».

21. Для обобщения информации о готовой продукции и товарах используется счет 41 «Товары» (вместо счетов 41 «Товары» и 43 «Готовая продукция»).

Основание: подпункт «в» пункта 3.1 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»».

22. Единицей учета материально-производственных запасов является номенклатурный номер материального запаса.

Основание: пункт 3 ПБУ 5/01.

23. Приобретаемые материальные запасы отражаются в учете по фактической себестоимости без использования счета 16 «Отклонения в стоимости материальных ценностей».

Основание: пункт 5 ПБУ 5/01, пункт 80 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, План счетов бухгалтерского учета и Инструкция по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н).

24. При выбытии все группы материально-производственных запасов оцениваются по средней себестоимости.

Основание: пункт 16 ПБУ 5/01.

25. Все виды материально-производственных запасов отражаются в учете по ценам их приобретения у поставщиков без использования счета 16 «Отклонения в стоимости материальных ценностей».

Основание: пункт 13 ПБУ 5/01, План счетов бухгалтерского учета и Инструкция по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н), пункт 60 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

26. Фактическая себестоимость товаров формируется с учетом транспортно-заготовительных расходов при их приобретении.

Основание: пункт 6 ПБУ 5/01, План счетов бухгалтерского учета и Инструкция по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н).

27. Переоценка нематериальных активов не производится.

Основание: пункт 17 ПБУ 14/07.

28. Обесценение нематериальных активов в бухгалтерском учете не отражается.

Основание: пункт 22 ПБУ 14/07.

29. Амортизация по всем объектам нематериальных активов начисляется линейным способом.

Основание: пункт 28 ПБУ 14/2007.

30. Для обобщения информации о затратах, связанных с производством и продажей продукции (работ, услуг), используется счет 20 «Основное производство» (вместо счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства»), 44 «Расходы на продажу».

Основание: подпункт «б» пункта 3.1 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»».

31. Для обобщения информации о дебиторской и кредиторской задолженности используется счет 76 «Расчеты с разными дебиторами и кредиторами» (вместо счетов 62 «Расчеты с покупателями и заказчиками», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами», 79 «Внутрихозяйственные расчеты»).

Основание: подпункт «г» пункта 3.1 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»».

32. Все расходы по займам признаются прочими расходами.

Основание: пункт 7 ПБУ 15/2008.

33. Для учета денежных средств в банках применяется счет 51 «Расчетные счета» (вместо счетов 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути»).

Основание: подпункт «а» пункта 3.2 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»».

34. Для учета капитала применяется счет 80 «Уставный капитал» (вместо счетов 80 «Уставный капитал», 82 «Резервный капитал», 83 «Добавочный капитал»).

Основание: подпункт «б» пункта 3.2 информации Минфина России № ПЗ-3/2012«О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»».

35. Выручка признается в бухгалтерском учете по мере поступления денежных средств от покупателей (заказчиков) при соблюдении условий, определенных в подпунктах «а», «б», «в» и «д» пункта 12 ПБУ 9/99. Расходы признаются после погашения задолженности.

Основание: пункт 12 ПБУ 9/99, пункт 18 ПБУ 10/99.

36. Для учета финансовых результатов применяется счет 99 «Прибыли и убытки» (вместо счетов 90 «Продажи», 91 «Прочие доходы и расходы», 99 «Прибыли и убытки»).

Основание: подпункт «в» пункта 3.2 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»».

37. Доходы и расходы по договору строительного подряда признаются без применения ПБУ 2/2008.

Основание: пункт 2.1 ПБУ 2/2008.

38. Единицей учета финансовых вложений является серия.

Основание: пункт 5 ПБУ 19/02.

39. Затраты, связанные с приобретением финансовых вложений, не превышающие уровень существенности, установленный в пункте 10 настоящей учетной политики, признаются прочими расходами.

Основание: пункт 11 ПБУ 19/02.

40. Текущая рыночная стоимость финансовых вложений, по которым можно определить рыночную стоимость, корректируется ежеквартально.

Основание: пункт 20 ПБУ 19/02.

41. Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухгалтерском учете и бухгалтерской отчетности на отчетную дату по первоначальной стоимости.

Основание: пункт 21 ПБУ 19/02.

42. Все группы финансовых вложений, по которым не определяется текущая рыночная стоимость, при списании оцениваются по первоначальной стоимости каждой единицы финансовых вложений.

Основание: пункт 26 ПБУ 19/02.

43. Проверка на обесценение финансовых вложений в целях создания резерва под обесценение финансовых вложений проводится ежегодно.

Основание: пункт 38 ПБУ 19/02.

44. Отчисления в резерв по сомнительным долгам производятся ежеквартально.

Основание: пункт 70 Положения, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н, пункты 6 и 7 ПБУ 1/2008.

45. Резерв на предстоящую оплату отпусков сотрудникам не создается.

Основание: пункт 3 ПБУ 8/2010.

46. ПБУ 18/02 не применяется.

Основание: пункт 2 ПБУ 18/02.

47. ПБУ 11/2008 не применяется.

Основание: пункт 3 ПБУ 11/2008.

48. ПБУ 16/02 не применяется.

Основание: пункт 3.1 ПБУ 16/02.

49. Перечень должностных лиц, имеющих право на получение денежных средств под отчет, приведен в приложении 3. Срок представления авансовых отчетов по суммам, выданным под отчет (за исключением сумм, выданных в связи с командировкой), – 30 календарных дней. По возвращении из командировки сотрудник обязан представить авансовый отчет об израсходованных суммах в течение трех рабочих дней.

Основание: пункт 26 постановления Правительства РФ от 13 октября 2008 г. № 749.

50. График документооборота утверждается приказом руководителя. Соблюдение графика контролирует главный бухгалтер.

Основание: пункт 8 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

51. Для составления промежуточной и годовой бухгалтерской отчетности применяются формы бухгалтерского баланса и отчета о прибылях и убытках согласно приложению 5 приказа Минфина России от 2 июля 2010 г. № 66н.

Основание: пункт 6.1 приказа Минфина России от 2 июля 2010 г. № 66н.

52. Бухгалтерская отчетность представляется в сокращенном объеме. Решение вопроса о включении в бухгалтерскую отчетность отчета об изменениях капитала и отчета о движении денежных средств определяется необходимостью приведения в приложениях к бухгалтерскому балансу и отчету о прибылях и убытках наиболее важной информации, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

Основание: пункт 6 приказа Минфина России от 2 июля 2010 г. № 66н.

Л.С. Пирогова

Приложение 1

к приложению, утвержденному приказом от 22.12.2014 № 101

Рабочий план счетов

Наименование счета

01 Основные средства

02 Амортизация основных средств

03 Доходные вложения в материальные ценности

04 Нематериальные активы

05 Амортизация нематериальных активов

08 Вложения во внеоборотные активы

08-1 Приобретение земельных участков

08-3 Строительство объектов основных средств

08-4 Приобретение объектов основных средств

08-5 Приобретение нематериальных активов

10 Материалы

19 НДС по приобретенным ценностям

20 Основное производство

21 Полуфабрикаты собственного производства

41 Товары

45 Товары отгруженные

50 Касса

50-1 Касса организации

50-2 Операционная касса

50-3 Денежные документы

51 Расчетные счета

58 Финансовые вложения

60 Расчеты с поставщиками и подрядчиками

63 Резервы по сомнительным долгам

66 Расчеты по краткосрочным кредитам и займам

66-1-1 Основная сумма долга по краткосрочным кредитам и займам (в

рублях)

66-1-2 Основная сумма долга по краткосрочным кредитам и займам (в

валюте)

66-2-1 Проценты по краткосрочным кредитам и займам (в рублях)

66-2-2 Проценты по краткосрочным кредитам и займам (в валюте)

67 Расчеты по долгосрочным кредитам и займам

67-1-1 Основная сумма долга по долгосрочным кредитам и займам (в рублях)

67-1-2 Основная сумма долга по долгосрочным кредитам и займам (в валюте)

67-2-1 Проценты по долгосрочным кредитам и займам (в рублях)

67-2-2 Проценты по долгосрочным кредитам и займам (в валюте)

68 Расчеты по налогам и сборам

68-1 Налог на доходы физических лиц

68-2 Налог на добавленную стоимость

68-3 Акцизы

68-4 Налог на прибыль

68-5 Транспортный налог

68-6 Налог на имущество

68-7 Земельный налог

69 Расчеты по социальному страхованию и обеспечению

69-1 Расчеты с ФСС России по социальному страхованию

69-1-1 Взносы на социальное страхование на случай временной

нетрудоспособности и в связи с материнством

69-1-2 Взносы на обязательное социальное страхование от несчастных случаев на

производстве и профессиональных заболеваний

69-2 Расчеты по пенсионному обеспечению (страховые взносы на

обязательное пенсионное страхование)

69-2-1 Взносы на страховую часть трудовой пенсии

69-2-2 Взносы на накопительную часть трудовой пенсии

69-3 Расчеты по обязательному медицинскому страхованию

70 Расчеты с персоналом по оплате труда

76 Расчеты с разными дебиторами и кредиторами

80 Уставный капитал

81 Собственные акции (доли)

84 Нераспределенная прибыль (непокрытый убыток)

86 Целевое финансирование

94 Недостачи и потери от порчи ценностей

98 Доходы будущих периодов

99 Прибыли и убытки

001 Арендованные основные средства

002 Товарно-материальные ценности, принятые на ответственное хранение

003 Материалы, принятые в переработку

004 Товары, принятые на комиссию

005 Оборудование, принятое для монтажа

006 Бланки строгой отчетности

007 Списанная в убыток задолженность неплатежных дебиторов

008 Обеспечения обязательств и платежей полученные

009 Обеспечения обязательств и платежей выданные

011 Основные средства, сданные в аренду

012 Программы для ЭВМ

Приложение 2

к приложению, утвержденному приказом от 22.12.2014 № 101

Перечень лиц, имеющих право подписи первичных документов

№ п/п Должность, Ф. И. О. Наименование документов Примечание С приказом ознакомлен

1 Директор С.В. Петров Все документы –

2 Главный бухгалтер Л.С. Пирогова Все документы –

3 Заместитель директора Л.Н. Тихонов Платежные документы За директора в его отсутствие

4 Старший бухгалтер Л.Н. Барсукова Платежные документы За главного бухгалтера в его отсутствие

…

Приложение 3

к приложению, утвержденному приказом от 22.12.2014 № 101

Перечень должностных лиц, имеющих право на получение денежных средств под отчет

№ п/п Должность, Ф. И. О. С приказом ознакомлен

1 Директор С.В. Петров

2 Главный бухгалтер Л.С. Пирогова

3 Заместитель директора Л.Н. Тихонов

4 Старший бухгалтер Л.Н. Барсукова

…

Налоговая учетная политика по УСН

Налоговый учет ведут все «упрощенцы». Поэтому учетная политика для целей налогового учета нужна всем организациям и индивидуальным предпринимателям, работающим на УСН.

Напрямую Налоговый кодекс не обязывает оформлять учетную политику. Однако при проверке такой документ поможет вам обосновать принятый порядок учета.

Учетная политика УСН должна быть утверждена приказом руководителя организации (индивидуального предпринимателя). Для вновь созданных организаций и предпринимателей Налоговым кодексом не установлен срок, в течении которого нужно принять данный документ. Однако в ваших интересах оформить налоговую политику как можно быстрее. Сделать это целесообразно одновременно с утверждением бухгалтерской учетной политики, то есть не позднее 90 дней со дня регистрации. Далее учетная политика применятся последовательно из года в год, и утверждать ее ежегодно не нужно. Однако не запрещено оформлять новую учетную политику на каждый год. В этом случае документ начинает действовать с первого января года, следующего за годом утверждения соответствующего приказа.

При необходимости в действующую учетную политику вносятся изменения. Это возможно, если вы разработали новые способы ведения налогового учета (при условии, что налоговое законодательство предусматривает возможность выбора из нескольких вариантов). Обновление учетной политики обязательно, если меняется действующее законодательство. При этом изменения учетной политики оформляются приказом руководителя организации (индивидуального предпринимателя). И «новшества» вступают в силу с начала следующего года, если иное не обусловлено причиной такого изменения.

Обратите внимание, если вы сразу не прописали необходимые способы учета или у вас появились новые виды деятельности, внесите дополнения в учетную политику. Дополнения не являются изменением учетной политики и могут вноситься в нее в любой момент. Все дополнения должны быть утверждены приказом руководителя организации (индивидуального предпринимателя).

Организации и индивидуальные предприниматели самостоятельно формируют свою учетную политику, руководствуясь налоговым законодательством РФ.

Отразите в документе порядок учета объектов и хозяйственных операций, в отношении которых законодательством предусмотрено несколько вариантов учета. Например, метод оценки материалов при их списании, порядок нормирования процентов по заемным средствам.

Также в учетной политике пропишите вопросы, не урегулированные налоговым законодательством. Например, порядок распределения расходов, которые нельзя однозначно отнести к деятельности на УСН или ЕНВД (при совмещении этих режимов). В этом случае исходите из рекомендаций контролирующих органов, судебной практики.

Если законодательством предусмотрен единственный способ учета конкретных операций, указывать его в учетной политике необязательно.

Обратите внимание, что отражать в учетной политике нужно только те способы учета, которые относятся к уже имеющимся активам и обязательствам, совершаемым операциям. Не нужно записывать способы учета абсолютно всех операций, по которым налоговое законодательство предоставляет право выбора либо не содержит правил. Так, если торговая деятельность не ведется, то нет смысла прописывать в учетной политике порядок оценки покупных товаров при их списании.

Редакция журнала подготовила образец учетной политики для целей налогообложения. Эту учетную политику могут взять за образец компании из сферы торговли, которые применяют УСН с объектом доходы минус расходы

Образец учетной налоговой политики по УСН (объект доходы)

Общество с ограниченной ответственностью «Лукоморье»

ПРИКАЗ № 102

об утверждении учетной политики для целей налогообложения

г. Краснодар 30.12.2014

В целях организации должного учета для целей налогообложения

ПРИКАЗЫВАЮ:

1. Утвердить разработанную учетную политику для целей налогообложения согласно приложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2015 года.

3. Контроль за применением и исполнением настоящего приказа возложить на главного бухгалтера Л.В. Андрееву.

Генеральный директор Л.К. Иванов

С приказом ознакомлен: Л.В. Андреева

30.12.2014

Приложение 1

к приказу от 30.12.2014 № 102

Учетная политика для целей налогообложения

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером.

2. Применять объект налогообложения в виде разницы между доходами и расходами организации.

Основание: статья 346.14 Налогового кодекса РФ.

3. Книгу учета доходов и расходов вести автоматизировано с использованием типовой версии «1С: Упрощенная система налогообложения».

Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22 октября2012 г. №135 н.

4. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции.

Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г.

№ 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Учет амортизируемого имущества

5. В целях исчисления единого налога основным средством признается имущество, используемое в качестве средств труда для производства продукции (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб. и сроком полезного использования более 12 месяцев.

Основание: пункт 4 статьи 346.16, пункт 1 статьи 257, пункт 1 статьи 256 Налогового кодекса РФ.

6. Для определения стоимости основного средства используются данные бухгалтерского учета по счету 01 «Основные средства» о первоначальной стоимости объекта.

Основание: подпункт 3 пункта 3 статьи 346.16 Налогового кодекса РФ, часть 1 статьи 2 и часть 1 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

7. При условии оплаты первоначальная стоимость основного средства, а также расходы на его дооборудование (реконструкцию, модернизацию и техническое перевооружение) отражаются в книге учета доходов и расходов равными долями начиная с квартала, в котором оплаченное основное средство было введено в эксплуатацию, и до конца года. При расчете доли стоимость частично оплаченных основных средств учитывается в размере частичной оплаты.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ.

8. Доля стоимости основного средства (нематериального актива), приобретенного в период применения УСН, подлежащая признанию в отчетном периоде, определяется делением первоначальной стоимости на количество кварталов, оставшихся до конца года, включая квартал, в котором выполнены все условия по списанию стоимости объекта в расходы.

В случае если в эксплуатацию введено частично оплаченное основное средство, то доля его стоимости, признаваемая в текущем и оставшихся до конца года кварталах, определяется делением суммы частичной оплаты за квартал на количество кварталов, оставшихся до конца года, включая квартал, в котором осуществлена частичная оплата введенного в эксплуатацию объекта.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового

кодекса РФ.

Учет товарно-материальных ценностей

9. В состав материальных расходов включается цена приобретения материалов, расходы на комиссионные вознаграждения посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку, а также расходы на информационные и консультационные услуги, связанные с приобретением материалов. Суммы налога на добавленную стоимость, уплаченные поставщикам при приобретении материальных запасов, отражаются в книге учета доходов и расходов отдельной строкой в момент признания материалов в составе затрат.

Основание: подпункт 5 пункта 1, абзац 2 пункта 2 статьи 346.16, пункт 2 статьи 254, подпункт 8 пункта 1 статьи 346.16 Налогового кодекса РФ.

10. Материальные расходы учитываются в составе затрат по мере оплаты. При этом материальные расходы корректируются на стоимость материалов, не использованных в коммерческой деятельности. Корректировка отражается отрицательной записью в книге учета доходов и расходов на последнюю дату квартала. Для определения суммы корректировки используется метод оценки материалов по стоимости единицы запасов.

Основание: пункт 2 статьи 346.16, подпункт 1 пункта 2 статьи 346.17, пункт 1 статьи 252, пункт

8 статьи 254 Налогового кодекса РФ.

11. Расходы на ГСМ в пределах нормативов учитываются в составе материальных расходов. Датой признания расходов считается дата оплаты ГСМ.

Основание: подпункт 5 пункта 1 статьи 346.16, пункт 2 статьи 346.17 Налогового кодекса РФ.

12. Нормативы для признания расходов на ГСМ в составе затрат рассчитываются по мере осуществления поездок на основании путевых листов. Запись вносится в книгу учета доходов и расходов в размере сумм, не превышающих норматив.

Основание: пункт 2 статьи 346.17 Налогового кодекса РФ, письмо УФНС России по г. Москве от 30 января 2009 г. № 19-12/007413.

13. Стоимость товаров, приобретенных для дальнейшей реализации, определяется исходя из

цены их приобретения по договору (уменьшенной на сумму НДС, предъявленного поставщиком товаров). Транспортно-заготовительные расходы учитываются в составе затрат в качестве расходов, связанных с приобретением товаров, на самостоятельном основании отдельно от стоимости товаров.

Основание подпункты: подпункты 8, 23 пункта 1 статьи 346.16 Налогового кодекса РФ.

14. Стоимость товаров, приобретенных для перепродажи, учитывается в составе затрат по мере реализации товаров. Оценка всех реализованных товаров осуществляется по методу средней стоимости.

Основание: подпункты 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17 Налогового

кодекса РФ.

15. Суммы налога на добавленную стоимость, предъявленные по товарам, приобретенным для перепродажи, включаются в состав затрат по мере реализации товаров. При этом суммы НДС отражаются в книге учета доходов и расходов отдельной строкой.

Основание: подпункты 8 и 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 2 декабря 2009 г. № 03-11-06/2/256.

16. Расходы, связанные с приобретением товаров, в том числе расходы по обслуживанию и транспортировке товаров, учитываются в составе затрат по мере фактической оплаты.

Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 8 сентября 2011 г. № 03-11-06/2/124.

17. Запись в книге учета доходов и расходов о признании материалов в составе затрат осуществляется на основании платежного поручения (или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением).

Запись в книге учета доходов и расходов о признании товаров в составе затрат осуществляется на основании накладной на отпуск товаров покупателю.

Основание: подпункт 1 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 18 января 2010 г. № 03-11-11/03, пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Учет затрат

18. К расходам на реализацию товаров, приобретенных для перепродажи, относятся расходы по хранению и транспортировке товаров до покупателя, а также расходы на обслуживание товаров, в том числе расходы на аренду и содержание торговых зданий и помещений, расходы на рекламу и вознаграждения посредников, реализующих товары. Расходы на реализацию товаров учитываются в составе затрат после их фактической оплаты.

Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17

Налогового кодекса РФ, письмо Минфина России от 15 апреля 2010 г. № 03-11-06/2/59.

19. Сумма расходов (за исключением расходов на ГСМ), учитываемых при расчете единого налога в пределах нормативов, рассчитывается ежеквартально нарастающим итогом исходя из оплаченных расходов отчетного (налогового) периода. Запись о корректировке нормируемых затрат вносится в книгу учета доходов и расходов после соответствующего расчета в конце отчетного периода.

Основание: подпункт 2 статьи 346.16, пункт 5 статьи 346.18, статья 346.19 Налогового кодекса РФ.

20. Проценты по заемным средствам включаются в расходы в пределах ставки рефинансирования ЦБ РФ, увеличенной в 1,8 раза, по рублевым обязательствам и коэффициента 0,8 по долговым обязательствам в иностранной валюте.

Основание: пункт 2 статьи 346.16,пункт 1 статьи 269 Налогового кодекса РФ.

21. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, не учитываются.

Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.

Учет убытков

22. Организация уменьшает налогооблагаемую базу за текущий год на всю сумму убытка за предшествующие 10 налоговых периодов. При этом убыток не переносится на ту часть прибыли текущего года, при которой сумма единого налога не превышает сумму минимального налога.

Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от 14 июля 2010 г. № ШС-37-3/6701.

23. Организация включает в расходы разницу между суммой уплаченного минимального налога и суммой налога, рассчитанного в общем порядке. В том числе увеличивает сумму убытков, переносимых на будущее.

Основание: абзац пункта 6 статьи 346.18 Налогового кодекса РФ.

Главный бухгалтер Л.В. Андреева

Образец учетной политики индивидуального предпринимателя для целей налогообложения (УСН доходы минус расходы)

Индивидуальный предприниматель Смирнов И.А.

ПРИКАЗ № 5

об утверждении учетной политики для целей налогообложения

г. Краснодар 30.12.2014

ПРИКАЗЫВАЮ:

1. Утвердить учетную политику для целей налогообложения на 2015 год согласно приложению.

2. Контроль за исполнением настоящего приказа возлагаю на себя.

Индивидуальный предприниматель Пригожин И.А.

Приложение 1

к приказу от 30.12.2014 № 5

Учетная политика для целей налогообложения

1. Налоговый учет вести лично.

2. Применять объект налогообложения в виде разницы между доходами и расходами.

Основание: статья 346.14 Налогового кодекса РФ.

3. Книгу учета доходов и расходов вести автоматизировано с использованием типовой версии «1С: Предприниматель 8».

Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н, подпункт 1 части 2 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

4. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции.

Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Учет амортизируемого имущества

5. Первоначальная стоимость основного средства определяется как сумма фактических затрат на его приобретение, сооружение, изготовление в порядке, установленном законодательством о бухучете.

Основание: подпункт 1 части 2 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ, подпункт 3 пункта 3 статьи 346.16 Налогового кодекса РФ.

6. При условии оплаты первоначальная стоимость основного средства, а также расходы на его дооборудование (реконструкцию, модернизацию и техническое перевооружение) отражаются в книге учета доходов и расходов равными долями начиная с квартала, в котором оплаченное основное средство было введено в эксплуатацию, и до конца года. При расчете доли стоимость частично оплаченных основных средств учитывается в размере частичной оплаты.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ.

7. Доля стоимости основного средства (нематериального актива), приобретенного в период применения УСН, подлежащая признанию в отчетном периоде, определяется делением первоначальной стоимости на количество кварталов, оставшихся до конца года, включая квартал, в котором выполнены все условия по списанию стоимости

объекта в расходы.

8. В случае если в эксплуатацию введено частично оплаченное основное средство, то

доля его стоимости, признаваемая в текущем и оставшихся до конца года кварталах, определяется делением суммы частичной оплаты за квартал на количество кварталов, оставшихся до конца года, включая квартал, в котором осуществлена частичная оплата введенного в эксплуатацию объекта.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ.

Учет товарно-материальных ценностей

9. В состав материальных расходов включается цена приобретения материалов, расходы на комиссионные вознаграждения посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку, а также расходы на информационные и консультационные услуги, связанные с приобретением материалов. Суммы налога на добавленную стоимость, уплаченные поставщикам при приобретении материальных запасов, отражаются в книге учета доходов и расходов отдельной строкой в момент признания материалов в составе затрат.

Основание: подпункт 5 пункта 1, абзац 2 пункта 2 статьи 346.16, пункт 2 статьи 254, подпункт 8 пункта 1 статьи 346.16 Налогового кодекса РФ.

10. Материальные расходы учитываются в составе затрат по мере оплаты. При этом материальные расходы корректируются на стоимость материалов, не использованных в коммерческой деятельности. Корректировка отражается отрицательной записью в книге учета доходов и расходов на последнюю дату квартала. Для определения суммы

корректировки используется метод оценки материалов по стоимости единицы запасов.

Основание: подпункт 1 пункта 2 статьи 346.17, пункт 2 статьи 346.16, пункт 1 статьи 252,пункт 8 статьи 254 Налогового кодекса РФ.

11. Расходы на ГСМ в пределах нормативов учитываются в составе материальных расходов. Датой признания расходов считается дата оплаты ГСМ.

Основание: подпункт 5 пункта 1 статьи 346.16, пункт 2 статьи 346.17 Налогового кодекса РФ.

12. Нормативы для признания расходов на ГСМ в составе затрат рассчитываются по мере осуществления поездок на основании путевых листов. Запись вносится в книгу учета доходов и расходов в размере сумм, не превышающих норматив.

Основание: пункт 2 статьи 346.17 Налогового кодекса РФ, письмо УФНС России по г. Москве от 30 января 2009 г. № 19-12/007413.

13. Стоимость товаров, приобретенных для дальнейшей реализации, определяется исходя из цены их приобретения по договору (уменьшенной на сумму НДС, предъявленного поставщиком товаров).

Основание: подпункты 8 и 23 пункта 1 статьи 346.16 Налогового кодекса РФ.

14. Стоимость товаров, приобретенных для перепродажи, учитывается в составе затрат по мере реализации товаров. Оценка всех реализованных товаров осуществляется по методу средней стоимости.

Основание: подпункт 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17 Налогового кодекса РФ.

15. Суммы налога на добавленную стоимость, предъявленные по товарам, приобретенным для перепродажи, включаются в состав затрат по мере реализации товаров. При этом суммы НДС отражаются в книге учета доходов и расходов отдельной строкой.

Основание: подпункты 8 и 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 2 декабря 2009 г. № 03-11-06/2/256.

16. Расходы, связанные с приобретением товаров, в том числе расходы по

обслуживанию и транспортировке товаров, учитываются в составе затрат по мере фактической оплаты.

Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 8 сентября 2011 г. № 03-11-06/2/124.

17. Запись в книге учета доходов и расходов о признании материалов в составе затрат осуществляется на основании платежного поручения (или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением).

Запись в книге учета доходов и расходов о признании товаров в составе затрат осуществляется на основании накладной на отпуск товаров покупателю.

Основание: подпункт 1 пункта 2 статьи 346.17 Налогового кодекса РФ,

письмо Минфина России от 18 января 2010 г. № 03-11-11/03, пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Учет затрат

18. К расходам на реализацию товаров, приобретенных для перепродажи, относятся расходы по хранению и транспортировке товаров до покупателя, а также расходы на обслуживание товаров, в том числе расходы на аренду и содержание торговых зданий и помещений, расходы на рекламу и вознаграждения посредников, реализующих товары.

Расходы на реализацию товаров учитываются в составе затрат после их фактической оплаты.

Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи

346.17 Налогового кодекса РФ, письмо Минфина России от 15 апреля 2010 г. № 03-11-06/2/59.

19. Сумма расходов (за исключением расходов на ГСМ), учитываемых при расчете единого налога в пределах нормативов, рассчитывается ежеквартально нарастающим итогом исходя из оплаченных расходов отчетного (налогового) периода. Запись о корректировке нормируемых затрат вносится в книгу учета доходов и расходов после соответствующего расчета в конце отчетного периода.

Основание: пункт 2 статьи 346.16, пункт 5 статьи 346.18, статья 346.19 Налогового кодекса РФ.

20. Проценты по заемным средствам включаются в расходы в пределах ставки рефинансирования ЦБ РФ, увеличенной в 1,8 раза, по рублевым обязательствам и коэффициента 0,8 по долговым обязательствам в иностранной валюте.

Основание: пункт 2 статьи 346.16, пункт 1 статьи 269 Налогового кодекса РФ.

Учет убытков

21. Индивидуальный предприниматель уменьшает налогооблагаемую базу за текущий год на всю сумму убытка за предшествующие 10 налоговых периодов. При этом убыток не переносится на ту часть прибыли текущего года, при которой сумма единого налога не превышает сумму минимального налога.

Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от 14 июля 2010 г. № ШС-37-3/6701.

22. Индивидуальный предприниматель включает в расходы разницу между суммой уплаченного минимального налога и суммой налога, рассчитанного в общем порядке. В том числе увеличивает сумму убытков, переносимых на будущее.

Основание: абзац 4 пункта 6 статьи 346.18 Налогового кодекса РФ.

Индивидуальный предприниматель И.А. Пригожин

Данный материал подготовлен журналом «Упрощенка» www.26-2.ru

Обновлено: Октябрь 28, 2014 в 2:01 пп