Рейтинг: 4.1/5.0 (1689 проголосовавших)

Рейтинг: 4.1/5.0 (1689 проголосовавших)Категория: Бланки/Образцы

Обсудим заполнение формы 6 НДФЛ за 3 квартал 2016 года по правилам приказа ФНС России от 14 октября 2015 г. № ММВ-7-11/450. а также порядок представления отчетности 6-НДФЛ в 2016 году.

Сроки отчетности по форме 6 НДФЛ за 3 квартал 2016 годаВ 2016 году у всех компаний появилась новая обязанность — сдавать ежеквартальные расчеты по НДФЛ (п. 1 ст. 80 НК РФ). Первый раз расчет сдали по итогам I квартала 2016 года (все сроки — в таблице ниже). Обязанность отчитываться по форме 2-НДФЛ у компаний остается. Подавать эти справки надо, как и раньше, только за год.

Если 2-НДФЛ бухгалтерия составляет по каждому работнику, то новый расчет – это общая форма по налогу, исчисленному в целом по компании. Форму 6-НДФЛ в 2016 году должны сдавать как компании, так и индивидуальные предприниматели, у которых есть работники.

Отчетность по НДФЛ в 2016 году: сроки представленияПериод, за который надо отчитываться

Если крайний срок сдачи 2-НДФЛ или 6-НДФЛ выпадает на выходные, его переносят на первый рабочий день.

Штраф за непредставление ежеквартального отчета составит 1000 руб. за каждый месяц просрочки. Кроме того, инспекторы получили право заблокировать счет компании. Приостанавливать операции по счетам налоговики смогут уже через 10 дней после просрочки сдачи 6-НДФЛ. Кроме того, статьей 126.1 Налогового кодекса РФ предусмотрена ответственность за недостоверные сведения — 500 руб. за каждый документ с ошибками. Поэтому заполняйте отчет внимательно.

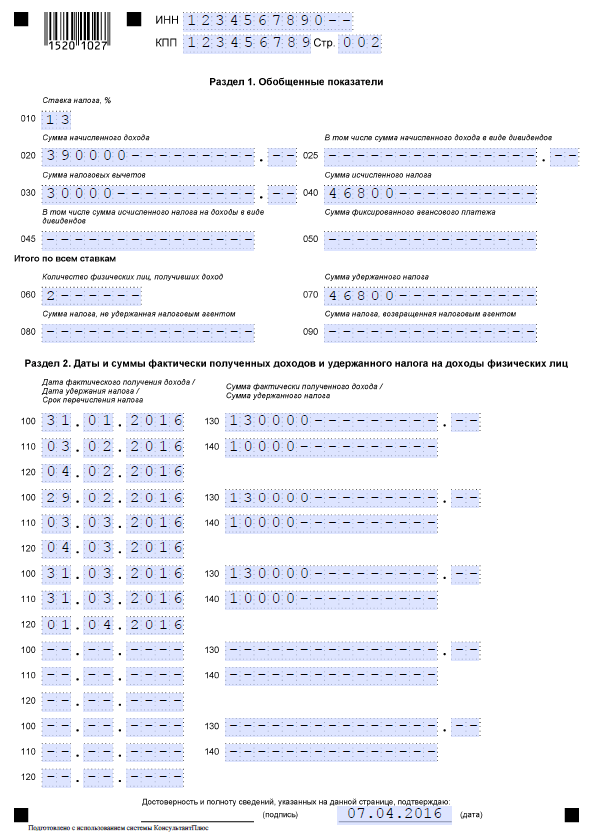

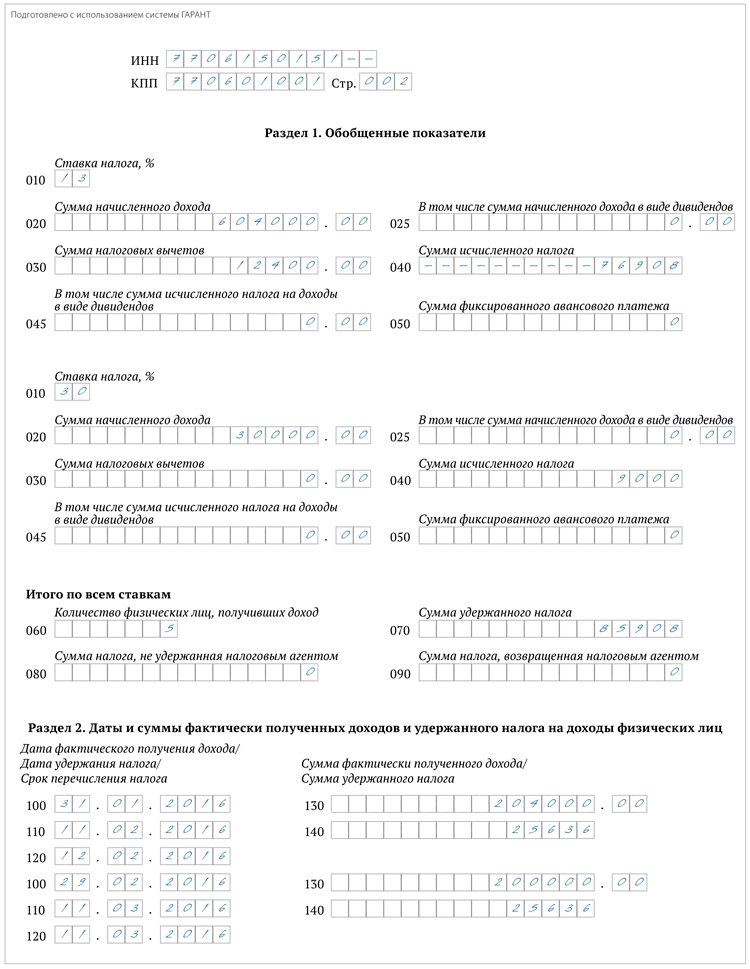

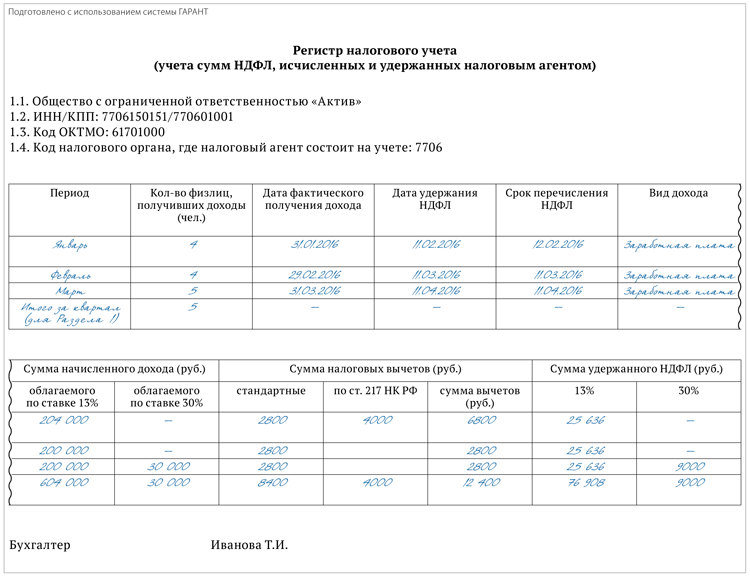

Заполнение формы 6 НДФЛ за 3 квартал 2016 годаБланк 6-НДФЛ состоит из титульного листа и двух разделов. В разделе 1 — сводные данные нарастающим итогом с начала года о начисленных гражданам доходах (которые облагаются НДФЛ), исчисленном, удержанном и неудержанном налоге. В разделе 2 данные за последний квартал о доходах и НДФЛ сгруппированы по датам, когда доход получен, налог удержан и должен направляться в бюджет. Подробности в статьях — «Инструкция по заполнению 6-НДФЛ за 3 квартал 2016 года », «6-НДФЛ за 3 квартал 2016 года: образец заполнения ».

Заполнение формы 6 НДФЛ за 3 квартал 2016 года возможно автоматически. Тут поможет онлайн-сервис по расчету и оформлению выплат работникам Программа Главбух. Программа сама посчитает зарплату, отпускные и другие выплаты и удержит НДФЛ и взносы. А затем верно переносит все суммы в отчетность по НДФЛ и взносам (4-ФСС и РСВ-1).

Включить бесплатный доступ на 2 месяца для знакомства с Программой Главбух можно прямо сейчас.

В каком виде сдавать 6 НДФЛ за 3 квартал 2016 года6-НДФЛ в 2016 году нужно представлять в электронном виде. Исключение — если численность работников, которые получили от компании или предпринимателя доходы, менее 25 человек. Тогда расчет можно сдать в бумажном виде. Этот лимит действует и для справок 2-НДФЛ.

Порядок заполнения бланка 6-НДФЛ

Бланк 6-НДФЛ состоит из титульного листа и четырех разделов. Состав отчетности тот же, что и у других налоговых деклараций. Отчетность новая и чтобы вы могли составить ее без ошибок, мы приводим подробный порядок заполнения формы 6-НДФЛ. Важно отметить, что составлять расчет нужно не отдельно по работникам, а в целом по организации нарастающим итогом с начала года. Заполнять его надо в рублях без копеек.

Общие положения составления расчета 6-НДФЛ1.1. Налоговые агенты, перечисленные в пункте 1 статьи 226 Налогового кодекса, представляют в инспекцию по месту своего учета Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом на бланке 6-НДФЛ .

1.2. Расчет 6-НДФЛ состоит из:

Раздела 1 «Общая сумма удержанного налога на доходы физических лиц» (далее - Раздел 1);

Раздела 2 «Расчет суммы исчисленного налога на доходы физических лиц» (далее - Раздел 2);

Раздела 3 «Налоговые вычеты» далее – Раздел 3);

Раздела 4 «Суммы выплаченного дохода и удержанного налога на доходы физических лиц» (далее - Раздел 4).

Общие требования к порядку заполнения формы 6-НДФЛ2.1. Бланк расчета 6-НДФЛ заполняется на основании данных учета доходов, выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов, содержащихся в регистрах налогового учета, который ведется налоговыми агентами в соответствии с пунктом 1 статьи 230 Кодекса.

2.2. Расчет составляется за - первый квартал, полугодие, девять месяцев и год календарного года.

2.3. При заполнении формы Расчета используются Справочники «Коды доходов», «Коды вычетов», утвержденные Приказом ФНС России.

2.4.Расчет на бумажном носителе представляется только в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере.

В случае если показатели соответствующих разделов Расчета не могут быть размещены на одной странице, то заполняется необходимое количество страниц. Итоговые данные в этом случае отражаются только на последней странице.

Поле «Номер страницы» заполняется на каждой странице Расчета.

2.5. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

2.6. Не допускается двусторонняя печать Расчета на бумажном носителе.

2.7. Не допускается скрепление листов Расчета, приводящее к порче бумажного носителя.

2.8. Каждому показателю Расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка» ).

Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби.

2.9. Страницы Расчета имеют сквозную нумерацию начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом:

например: для первой страницы – «001 »; для десятой страницы – «010 ».

2.10. При заполнении полей формы Расчета должны использоваться чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»).

Текстовые и числовые поля формы Расчета заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

2.11. Суммы налога на доходы физических лиц исчисляются и указываются в полных рублях. Сумма налога менее 50 копеек отбрасываются, а суммы налога 50 копеек и более округляются до полного рубля. Доходы налогоплательщика, а также расходы, принимаемые к вычету, выраженные в иностранной валюте, пересчитываются в рубли по курсу Центрального банка Российской Федерации, установленному на дату фактического получения доходов либо на дату фактического осуществления расходов.

2.12. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например: в верхней части каждой страницы Расчета указывается идентификационный номер налогоплательщика (далее - ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: «ИНН 5024002119-- ».

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например: сумма исчисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере «1234356.50» они указываются как: «1234356--------.50 ».

2.13. Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО).

Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой, и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Налоговые агенты – индивидуальные предприниматели, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности.

2.14. Код основного вида экономической деятельности указывается в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД2) ОК 029-2014 (КДЕС РЕД. 2), утвержденным приказом Федерального Агентства по техническому регулированию и метрологии от 31.01.2014 № 14-ст.

2.15. При обнаружении налоговым агентом в поданном им в налоговый орган Расчете факта не отражения или неполноты отражения сведений (информации), а также отражения недостоверных сведений (информации), налоговый агент обязан внести необходимые изменения в Расчет и представить в налоговый орган уточненный Расчет.

2.16. На каждой странице формы Расчета в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» - ставится подпись представителя налогового агента и дата заполнения Расчета.

2.17. Расчет представляется в электронном виде по телекоммуникационным каналам связи по установленным форматам с электронно-цифровой подписью в соответствии с Порядком, утвержденным Приказом Министерства Российской Федерации по налогам и сборам от 02.04.2002 № БГ-3-32/169 «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи» (зарегистрирован Министерством юстиции Российской Федерации 16.05.2002, регистрационный номер 3437), либо на бумажных носителях.

Представление налоговыми агентами Расчета за период, в котором проводились процедуры прекращения его деятельности (ликвидации, реорганизации), осуществляется до завершения таких процедур (государственной регистрации прекращения юридического лица, государственной регистрации прекращения предпринимательской деятельности физического лица - предпринимателя).

2.18. При подготовке Расчета с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 - 18 пунктов.

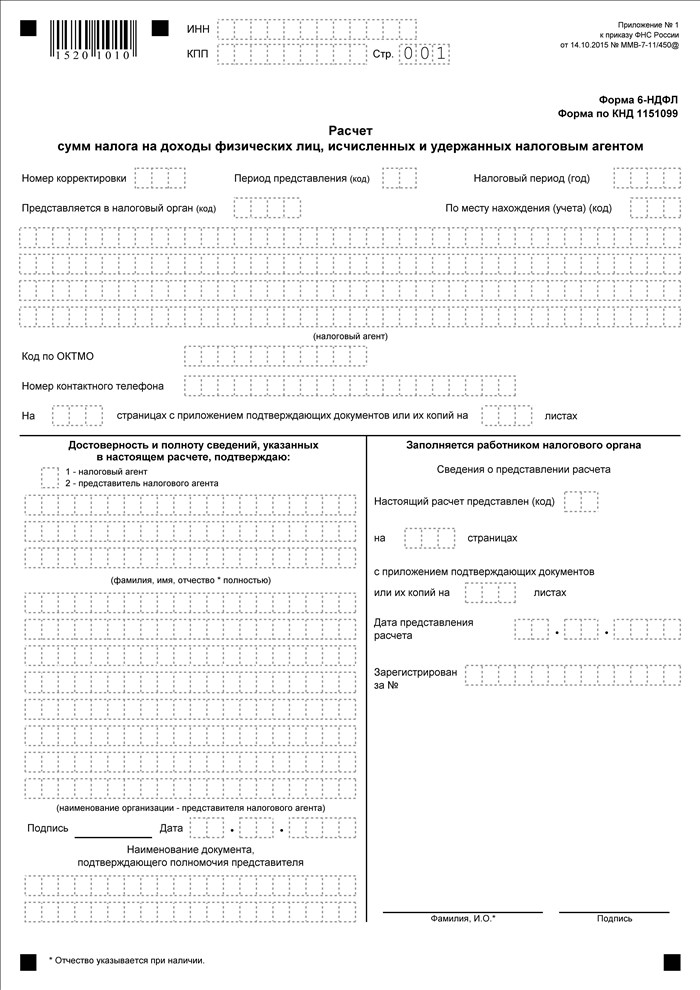

Порядок заполнения Титульного листа бланка 6-НДФЛ3.1. Титульный лист (Лист 01) Расчета заполняется налоговым агентом, за исключением раздела «Заполняется работником налогового органа».

3.2. На титульном листе Расчета указываются:

по строкам «ИНН» и «КПП» - для налоговых агентов – организаций - идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов - физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если сведения о доходах заполняются организацией на физических лиц, получающих доходы от ее обособленного подразделения, в данном поле после ИНН указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения;

по строке «стр .» - цифра 001;

по строке «номер корректировки» - при представлении налоговым агентом в налоговый орган первичного Расчета проставляется «000», при представлении уточненного Расчета указывается номер корректировки («001», «002» и т.д.);

по строке «Отчетный период (код) » – код отчетного периода из приложения № 1 к настоящему Порядку.

по строке «Налоговый период (год) » - четыре цифры, обозначающие год, за налоговый (отчетный) период которого представляется Расчет (например – 2016);

по строке «представляется в налоговый орган (код) » - код налогового органа, в который представляется Расчет (например, 5032, где 50 - код региона, 32 - код налогового органа);

по строке «по месту нахождения (учета) (код) » - код места представления Расчета налоговым агентом из приложения № 2 к настоящему Порядку;

по строке «(налоговый агент) » указывается сокращенное наименование (в случае отсутствия - полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например: «Школа № 241» или «ОКБ «Вымпел») располагается с начала строки.

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (отчество указывается при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например: Иванов-Юрьев Алексей Михайлович;

по строке «код ОКВЭД » - код основного вида экономической деятельности;

по строке «Форма реорганизации (ликвидации) (код) » - заполняется при представлении Расчета реорганизуемой (ликвидируемой) организацией с указанием соответствующего кода из приложения № 3 к настоящему Порядку.

по строке «Номер контактного телефона » - телефонный код города и номер контактного телефона налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов физических лиц, а также учетных данных этого налогового агента и налогоплательщика;

по строке «На ___ страницах с приложением подтверждающих документов или их копий на ___ листах » - количество страниц Расчета и количество листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет;

по строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю » - в случае подтверждения достоверности и полноты сведений в Расчете налоговым агентом проставляется 1, в случае подтверждения достоверности и полноты сведений представителем налогового агента проставляется 2, а также указывается фамилия, имя, отчество лица; наименование организации – представителя налогового агента;

по строке «подпись _______дата » - подпись, число, номер месяца, год составления Расчета;

по строке «Наименование документа, подтверждающего полномочия представителя » - вид документа, подтверждающего полномочия представителя налогового агента.

3.3. Раздел титульного листа «Заполняется работником налогового органа » содержит сведения о коде способа представления Расчета из приложения № 4 к настоящему Порядку, количестве страниц Расчета и количестве листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет, дате его представления (получения), номере, под которым зарегистрирован Расчет, фамилии и инициалах имени и отчества работника налогового органа, принявшего Расчет, его подпись.

Порядок заполнения Раздела 1 бланка 6-НДФЛ4.1. Раздел 1 заполняется с учетом кода бюджетной классификации, кода по ОКТМО и общей суммы удержанного налога на доходы физических лиц из Раздела 4 формы Расчета.

4.2. В разделе 1 указываются:

5.1. В разделе 2 - указываются по всем физическим лицам суммы начисленного дохода и исчисленного налога на доходы физических лиц нарастающим итогом с начала налогового периода по ставке, предусмотренной статьей 224 Кодекса, или ставке, исходя из соответствующего международного договора Российской Федерации по вопросам налогообложения с учетом положений статьи 7 Кодекса.

5.2. Если налоговый агент выплачивал физическим лицам в течение налогового периода доходы, облагаемые по разным ставкам, раздел 2 заполняется для каждой из ставок налога.

5.3. В разделе 2 указывается:

по строке 050 - соответствующая ставка налога, предусмотренная статьей 224 Кодекса, или ставка, исходя из соответствующего международного договора Российской Федерации по вопросам налогообложения с учетом положений статьи 7 Кодекса, по которой исчислен налог;

Всего за отчетный (налоговый) период указывается:

6.1. В разделе 3 указываются сведения о стандартных, социальных, имущественных и инвестиционных налоговых вычетах.

6.2. В разделе 3 указывается:

7.1. В Разделе 4 указываются дата и сумма выплаченного дохода, а также сумма удержанного налога на доходы физических лиц.

7.2. В разделе 4 указывается:

по строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» - ставится подпись налогового агента или его представителя.

С 2016 года все работодатели (Организации и индивидуальные предприниматели) обязаны ежеквартально отчитывать о суммах исчисленного и удержанного налога на доходы физических лиц по форме 6-НДФЛ. Форма отчетности утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ "Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядок ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме" (Зарегистрировано в Минюсте России 30.10.2015 N 39578)

Срок предоставления отчетности по форме 6-НДФЛ

1 квартал - до 30 апреля;

2 квартал - до 30 июля;

3 квартал - до 30 октября;

4 квартал - до 1 апреля следующего года

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 14 октября 2015 г. N ММВ-7-11/450@

ОБ УТВЕРЖДЕНИИ ФОРМЫ РАСЧЕТА СУММ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ (ФОРМА 6-НДФЛ), ПОРЯДОК ЕЕ ЗАПОЛНЕНИЯ И ПРЕДСТАВЛЕНИЯ, А ТАКЖЕ ФОРМАТА ПРЕДСТАВЛЕНИЯ РАСЧЕТА СУММ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ, В ЭЛЕКТРОННОЙ ФОРМЕ

В соответствии с пунктом 4 статьи 31 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2015, N 29, ст. 4358), с пунктом 2 статьи 230 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2015, N 29, ст. 4358) приказываю:

1. Утвердить:

1.1. форму расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), согласно приложению N 1 к настоящему приказу;

1.2. порядок заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, согласно приложению N 2 к настоящему приказу;

1.3. формат представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), в электронной форме согласно приложению N 3 к настоящему приказу.

2. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего методологическое обеспечение работы налоговых органов по вопросам исчисления, полноты и своевременности внесения в соответствующий бюджет налога на доходы физических лиц.

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Приложение N 1

к приказу ФНС России

от 14.10.2015 N ММВ-7-11/450@

Сроки сдачи отчетности 6-НДФЛ в 2016 году выглядят следующим образом: Первый квартал Не позже 30.04 За шесть месяцев Не позже 30.07 За девять месяцев Не позже 30.10 По итогам года Не позже 01.04 календарного года, который следует сразу за отчетным периодом

Утвержден

приказом ФНС России

от 14.10.2015 N ММВ-7-11/450@

ПОРЯДОК

ЗАПОЛНЕНИЯ И ПРЕДСТАВЛЕНИЯ РАСЧЕТА СУММ НАЛОГА НА ДОХОДЫ

ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ

ПО ФОРМЕ 6-НДФЛ

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, заполняется налоговыми агентами и представляется в налоговый орган по месту учета по форме 6-НДФЛ (далее - Расчет).

Форма Расчета состоит из:

Титульного листа (Стр. 001);

Раздела 1 "Обобщенные показатели" (далее - Раздел 1);

Раздела 2 "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" (далее - Раздел 2).

Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год (далее - период представления).

I. Общие требования к порядку заполнения формы Расчета

1.1. Форма Расчета заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц (далее - налог), содержащихся в регистрах налогового учета.

1.2. В случае если показатели соответствующих разделов формы Расчета не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Поле "Стр." заполняется на каждой странице формы Расчета (кроме страницы 001).

1.3. При заполнении формы Расчета не допускается:

исправление ошибок с помощью корректирующего или иного аналогичного средства;

двусторонняя печать Расчета на бумажном носителе;

скрепление листов Расчета, приводящее к порче бумажного носителя.

1.4. Каждому показателю формы Расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь.

1.5. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком "." ("точка").

1.6. Для десятичной дроби используются два поля, разделенные знаком "точка". Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби.

1.7. Страницы формы Расчета имеют сквозную нумерацию, начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле "Стр."), имеющий три знакоместа, записывается, например, для второй страницы - "002"; для десятой страницы - "010".

1.8. При заполнении полей формы Расчета должны использоваться чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль ("0").

Текстовые и числовые поля формы Расчета заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

1.9. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, в верхней части каждой страницы формы Расчета указывается идентификационный номер налогового агента (далее - ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: "ИНН 5024002119--".

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, сумма начисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере "1234356.50" они указываются как: "1234356--------.50".

1.10. Форма Расчета заполняется по каждому ОКТМО отдельно.

Коды по ОКТМО содержатся в "Общероссийском классификаторе территорий муниципальных образований" ОК 033-2013 (ОКТМО).

Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Индивидуальные предприниматели, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

1.11. На каждой странице формы Расчета в поле "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" проставляется дата подписания и личная подпись:

руководителя организации в случае подтверждения достоверности и полноты сведений в Расчете руководителем организации;

индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, в случае подтверждения достоверности и полноты сведений в Расчете индивидуальным предпринимателем, нотариусом, занимающимся частной практикой, адвокатом, учредившим адвокатский кабинет;

представителя налогового агента в случае подтверждения достоверности и полноты сведений в Расчете представителем налогового агента.

1.12. При подготовке Расчета с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 - 18 пунктов.

II. Порядок заполнения Титульного листа

2.1. Титульный лист (Стр. 001) формы Расчета заполняется налоговым агентом, за исключением раздела "Заполняется работником налогового органа".

2.2. На титульном листе формы Расчета указываются:

по строкам "ИНН" и "КПП" - для налоговых агентов - организаций - идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов - физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если форма Расчета заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения;

по строке "Номер корректировки" - при представлении налоговым агентом в налоговый орган первичного Расчета проставляется "000", при представлении уточненного Расчета указывается номер корректировки ("001", "002" и так далее);

по строке "Период представления (код)" - код периода представления согласно приложению N 1 к настоящему Порядку.

По ликвидированным (реорганизованным) организациям по строке "Период представления (код)" проставляется код периода представления, соответствующий периоду времени от начала года, в котором произошла ликвидация (реорганизация), до дня завершения ликвидации (реорганизации). Например, при ликвидации (реорганизации) организации в сентябре соответствующего налогового периода в указанной строке проставляется код "53".

По строке "Налоговый период (год)" - четыре цифры, обозначающие соответствующий период (например, 2016);

по строке "Представляется в налоговый орган (код)" - код налогового органа, в который представляется Расчет (например, 5032, где 50 - код региона, 32 - код налогового органа);

по строке "По месту нахождения (учета) (код)" - код места представления Расчета налоговым агентом согласно приложению N 2 к настоящему Порядку;

по строке "(налоговый агент)" указывается сокращенное наименование (в случае отсутствия - полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например, "Школа N 241" или "ОКБ "Вымпел") располагается с начала строки.

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (отчество указывается при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например, Иванов-Юрьев Алексей Михайлович;

по строке "Код по ОКТМО" - заполняется ОКТМО муниципального образования с учетом положений пункта 1.10 настоящего Порядка;

по строке "Номер контактного телефона" - телефонный код города и номер контактного телефона налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов физических лиц, а также учетных данных этого налогового агента;

по строке "На ___ страницах с приложением подтверждающих документов или их копий на ___ листах" - количество страниц Расчета и количество листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет;

по строке "Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю" - в случае подтверждения достоверности и полноты сведений в форме Расчета налоговым агентом проставляется 1, в случае подтверждения достоверности и полноты сведений представителем налогового агента проставляется 2, а также указывается фамилия, имя, отчество лица, наименование организации - представителя налогового агента;

по строке "Подпись ________ Дата" - подпись, число, номер месяца, год подписания Расчета;

по строке "Наименование документа, подтверждающего полномочия представителя" - вид документа, подтверждающего полномочия представителя налогового агента.

2.3. Раздел титульного листа "Заполняется работником налогового органа" содержит сведения о способе представления Расчета в соответствии с приложением N 3 к настоящему Порядку, количестве страниц Расчета и количестве листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет, дате его представления (получения), номере, под которым зарегистрирован Расчет, фамилии и инициалах имени и отчества работника налогового органа, принявшего Расчет, его подпись.

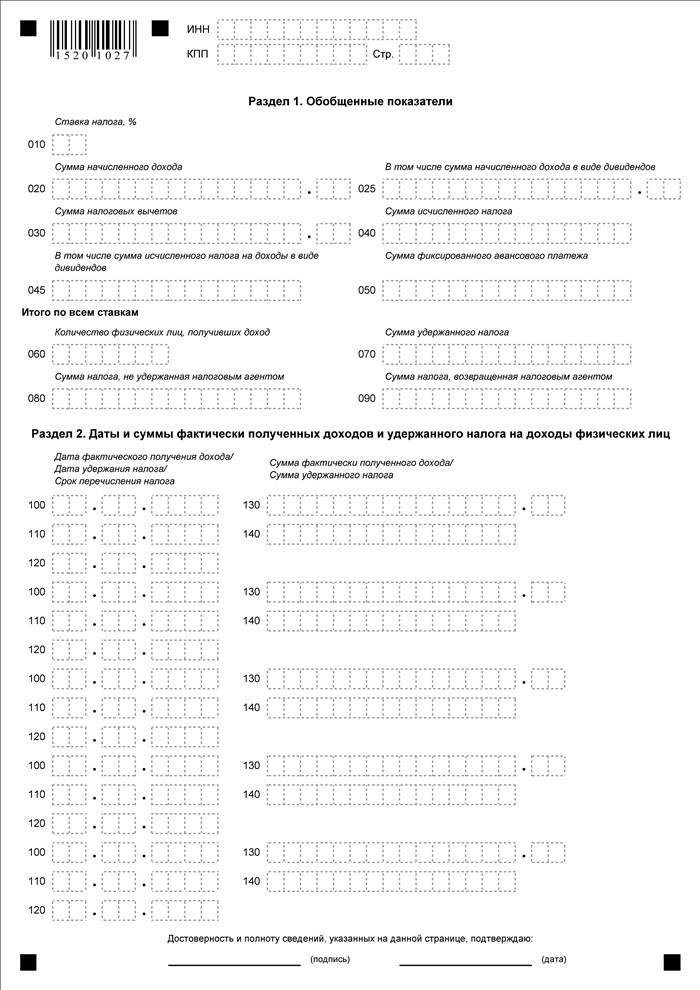

III. Порядок заполнения Раздела 1 "Обобщенные показатели"

3.1. В Разделе 1 - указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

3.2. Если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, Раздел 1, за исключением строк 060 - 090, заполняется для каждой из ставок налога.

В случае если показатели соответствующих строк Раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060 - 090 заполняются на первой странице.

3.3. В Разделе 1 указывается:

по строке 010 - соответствующая ставка налога, с применением которой исчислены суммы налога;

по строке 020 - обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода;

по строке 025 - обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода;

по строке 030 - обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода;

по строке 040 - обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода;

по строке 045 - обобщенная по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода;

по строке 050 - обобщенная по всем физическим лицам сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода;

по строке 060 - общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

по строке 070 - общая сумма удержанного налога нарастающим итогом с начала налогового периода;

по строке 080 - общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода;

по строке 090 - общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Налогового кодекса Российской Федерации, нарастающим итогом с начала налогового периода.

IV. Порядок заполнения Раздела 2 "Даты и суммы

фактически полученных доходов и удержанного налога

на доходы физических лиц"

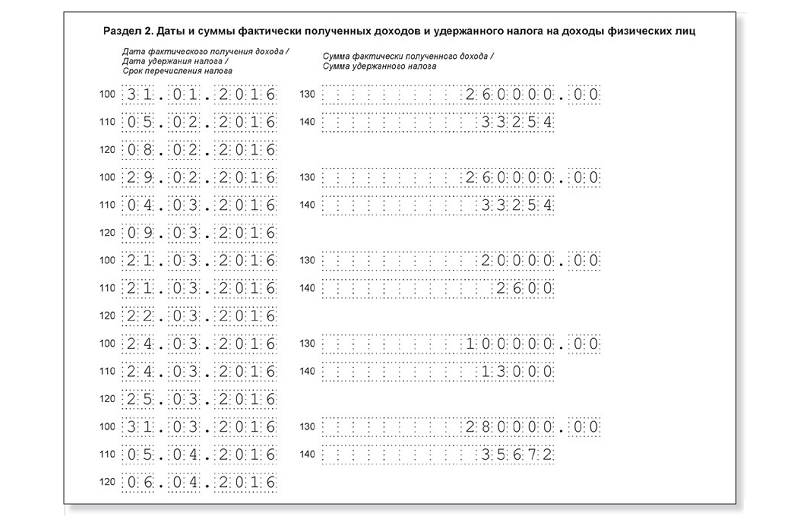

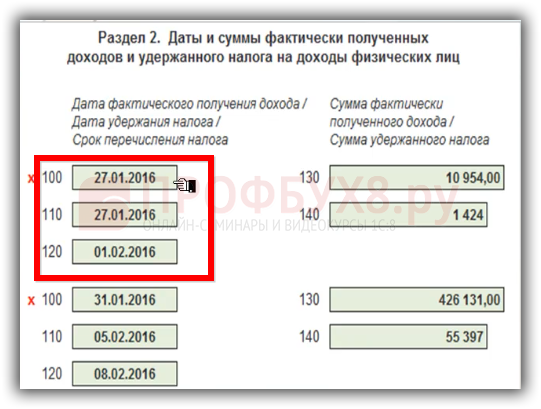

4.1. В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.2. В Разделе 2 указывается:

по строке 100 - дата фактического получения доходов, отраженных по строке 130;

по строке 110 - дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

по строке 120 - дата, не позднее которой должна быть перечислена сумма налога;

по строке 130 - обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

по строке 140 - обобщенная сумма удержанного налога в указанную в строке 110 дату.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 - 140 заполняются по каждому сроку перечисления налога отдельно.

V. Порядок представления Расчета в налоговые органы

5.1. Расчет представляется налоговым агентом в налоговый орган лично или через представителя в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя по установленным форматам в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным приказом Министерства Российской Федерации по налогам и сборам от 02.04.2002 N БГ-3-32/169 "Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи" (зарегистрирован Министерством юстиции Российской Федерации 16.05.2002, регистрационный номер 3437).

5.2. Датой представления Расчета считается:

дата его фактического представления, при представлении лично или представителем налогового агента в налоговый орган;

дата его отправки почтовым отправлением с описью вложения, при отправке по почте;

дата его отправки, зафиксированная в подтверждении даты отправки в электронной форме по телекоммуникационным каналам связи оператора электронного документооборота.

5.3. Расчет на бумажном носителе представляется только в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере.

к Порядку заполнения и представления расчета сумм налога на доходы физических лиц,

исчисленных и удержанных налоговым агентом по форме 6-НДФЛ,

утвержденному приказом ФНС России от 14.10.2015 N ММВ-7-11/450@

КОДЫ ПЕРИОДОВ ПРЕДСТАВЛЕНИЯ