Рейтинг: 4.6/5.0 (1896 проголосовавших)

Рейтинг: 4.6/5.0 (1896 проголосовавших)Категория: Бланки/Образцы

Каждый гражданин РФ является налогоплательщиком. Государство пополняет бюджет за счет удержания процентов с заработной платы. Вне зависимости от сферы деятельности, граждане вносят обязательные платежи. Размер денежных средств, который идет в государственную казну, предусмотрен действующим законодательством РФ.

Ключевое место в сфере налогообложения занимает налог НДФЛ. В нашей сегодняшней публикации предлагаем выяснить, что собой представляет этот налог, какие существуют налоговые ставки по НДФЛ, что подлежит налогообложения, а что нет, разберемся, как рассчитать НДФЛ в 2016 году, приведем примеры расчета.

НДФЛ: основные особенностиНДФЛ — это налог на доходы физических лиц, за счет которого происходит наполнение казны государства. Данный налог взимается с прибыльной части налогового субъекта, которым являются физические лица, а именно:

Налог на доходы физических лиц или НДФЛ рассчитывается на основании процентных ставок. Следует обратить внимание, что расчет процентов с заработной платы осуществляется только после учета налоговых вычетов, предусмотренных государством. Из оставшейся после вычета суммы исчисляется НДФЛ.

Что подлежит обложению НДФЛОбложению НДФЛ подлежит:

1. Доход от продажи имущества, которое находилось в собственности у лица менее трех лет.

2. Прибыль от сдачи имущества в аренду.

3. Доход от выигрышей.

4. Другие доходы.

В соответствии со статьей 217 НК РФ, не подлежит обложению НДФЛ:

1. Доход от продажи имущества, которое находилось в собственности у лица более трех лет.

2. Доходы, которые были получены в порядке наследования.

3. Доходы, которые были получены по договору дарения от близких родственников или членов семьи (согласно Семейному кодексу РФ).

4. Иные доходы.

Ставки по НДФЛ существуют в размере 9%, 13%, 15%, 30% и 35%.

Налоговая ставка 9%:для налоговых резидентов:

С 2015 года дивиденды облагаются по ставке 13%, а не 9%.

для налоговых нерезидентов:

Для того чтобы выполнить расчет НДФЛ с заработной платы нужно воспользоваться специальной формулой, которая выглядит следующим образом:

Н — НДФЛ,

ПС — процентная ставка,

ОС — облагаемая сумма.

Обратите внимание, что для того чтобы определить ОС, возможно, необходимо будет произвести дополнительные расчеты, в связи с тем, что в доходной части могут быть использованы налоговые вычеты.

ОС = ДЧ — В, где:

ДЧ — доходная часть лица,

В — вычеты.

Гражданин Иванов А.С. получает зарплату в размере 35 000 рублей. Необходимо выяснить, в каком размере будет его ежемесячный НДФЛ.

В данном случае расчет НДФЛ в 2016 году производится из заработной платы, а значит по ставке 13%. Таким образом:

35 000×13% = 4 550 рублей.

В таком размере с гражданина Иванова А.С. будет удерживаться НДФЛ каждый месяц. Размер его чистого дохода составит:

35 000 — 4 550 = 30 450 рублей.

Как видим, выполнить расчет суммы НДФЛ достаточно просто.

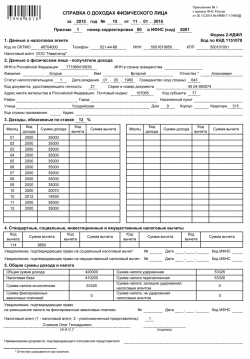

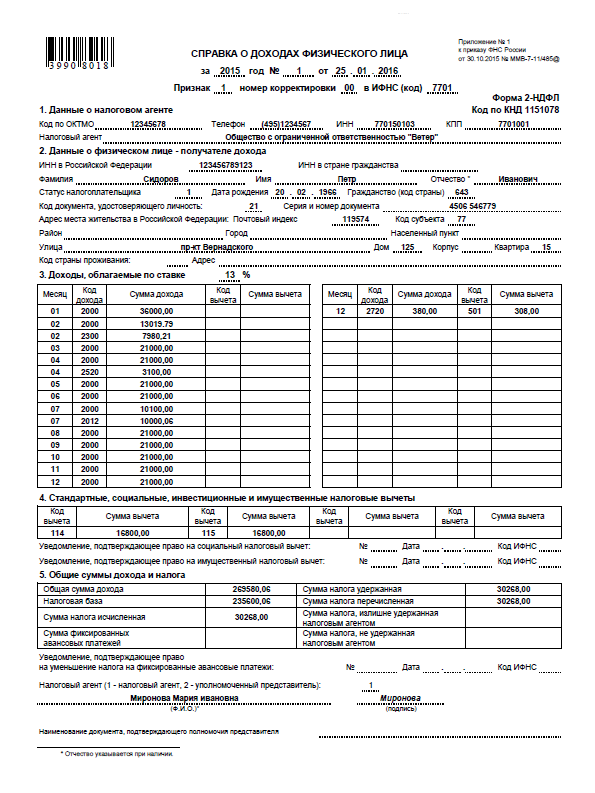

Справка и расчет 2-НДФЛСправка 2-НДФЛ — документ, в котором лицо отражает свои доходы, заработную плату и размеры уплаченных налогов.

В справке 2-НДФЛ должны содержаться следующие сведения:

Пример данных, которые вносятся в справку 2-НДФЛ :

Гражданин Петров С.Н. имеет ежемесячный доход в размере 55 000 рублей. К его зарплате используются вычеты на ребенка (5 лет). Рассмотрим, какие подсчеты в данном случае необходимо произвести для заполнения справки 2-НДФЛ .

1. Расчет годового дохода55 000×12 (месяцев) = 660 000 рублей (в год).

2. Расчет налогового вычетаРазмер вычета на ребенка составляет 1 400 рублей. Использовать льготу можно при доходе, не превышающем 280 000 рублей, а значит нужно рассчитать сколько месяцев Петров может пользоваться вычетом на ребенка:

280 000 / 55 000 = 5 месяцев.

3. Расчет размера вычета за год5 месяцев x 1 400 рублей = 7 000 рублей.

Отнимем от суммы общегодового дохода размер вычета:

660 000 рублей — 7 000 = 653 000 рублей.

4. Расчет уплаченного налога653 000 рублей x 13% = 84 890 рублей.

Таким образом, Петров С.Н. выполнив расчет налога НДФЛ, должен внести в справку 2-НДФЛ такие сведения:

Справка 3-НДФЛ — специальный документ, предназначенный для заполнения определенным категориям лиц (за осуществление деятельности, которая связана с определенным видом доходов). К таким лицам относятся:

Вышеперечисленные категории граждан в обязательном порядке ежегодно предоставляют в налоговую службу информацию о полученных доходах и о налогах, которые были уплачены с них.

Следует отметить, что данный документ дает возможность подать заявку на использование вычета. Для его получения нужно произвести необходимые подсчеты и указать сумму к возврату.

Пример расчета НДФЛ в 2016 годуГражданин Сидоров купил квартиру стоимостью 1 700 000 рублей. Эта покупка была обложена налогом. В конце года Сидоров планирует предоставить заявление на вычет. Подсчитаем какой будет размер вычета. Операция облагалась по ставке 13%.

1 700 000×13% = 221 000 рублей.

Таким образом, Сидоров в справке 3-НДФЛ укажет сумму вычета 221 000 рублей. Кроме того, для получения вычета нужно иметь все подтверждающие документы (договор купли-продажи. квитанции и прочее).

Расчет пени по НДФЛЗа просроченную уплату НДФЛ предусмотрены штрафы. Пеня составляет 20% от суммы задолженности. Пеня начисляется за каждый последующий день после последнего срока уплаты налогов.

Гражданин Елкин просрочил уплату налогообложения на 8 дней. Сумма обязательного платежа составляла 2 800 рублей. Подсчитаем, какую пеню необходимо будет оплатить вместе с основным налогом.

1. Расчет размера пени за один день:

2 800 рублей x 20% = 560 рублей.

2. Теперь подсчитаем общий штраф за все дни:

560 рублей x 8 дней = 4 480 рублей.

Если есть сотрудники-иностранцы, которые работают по патенту . заполните поле «Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи». Укажите реквизиты полученного уведомления и код ИФНС, которая выдала этот документ. Если такого уведомления у вас нет, заполнять это поле не нужно.

Ситуация: как заполнить справку 2-НДФЛ, если зарплату в отчетном периоде начислили, но не выплатили?

Такую зарплату отражайте в справке 2-НФДЛ по общим правилам. По-особому нужно заполнить лишь раздел 5.

Выплатили зарплату или нет, для справки 2-НДФЛ значения не имеет. В любом случае оплата труда становится доходом в последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Поэтому в форме 2-НДФЛ отразите:

В разделе 5 начисленную, но не выплаченную зарплату нужно отразить только по строкам «Общая сумма дохода», «Налоговая база», «Сумма налога исчисленная». А строки «Сумма налога удержанная» и «Сумма налога перечисленная» заполните в зависимости от того, успели выплатить зарплату до подачи справки или нет. Это связано с тем, что суммы удержанного налога отражают в том налоговом периоде, за который исчислен налог. Такие разъяснения содержатся в письмах ФНС России от 2 марта 2015 г. № БС-4-11/3283 и от 12 января 2012 г. № ЕД-4-3/74.

Зарплату выдали прежде, чем подали справки. Если зарплату выдали до подачи справки 2-НДФЛ, то сумму налога, перечисленную в бюджет после окончания отчетного года, включите в строки «Сумма налога удержанная» и «Сумма налога перечисленная» справки 2-НДФЛ за этот год.

К примеру, компания выплатила зарплату за декабрь только 10 января следующего года. Удержанный налог перечислили в бюджет на следующий день – 11 января. В справках 2-НДФЛ бухгалтер указал эту сумму в разделе 5, в том числе по строкам «Сумма налога удержанная» и «Сумма налога перечисленная». Хотя фактически налог заплатили уже после окончания отчетного года.

Зарплату выплатили после того, как сдали справки. Если зарплату выплатили после того, как организация представила в инспекцию справки 2-НДФЛ за отчетный год, придется составить и сдать уточненные справки.

Например, на дату подачи 2-НФДЛ компания все еще не выплатила зарплату за ноябрь отчетного года. Поэтому в разделе 5 справки бухгалтер показал сумму дохода и исчисленного с него налога. А вот в строки «Сумма налога удержанная» и «Сумма налога перечисленная» этот налог не включил. В июне зарплата была выплачена. Бухгалтер подал в налоговую инспекцию уточненные справки, добавив сумму удержанного и перечисленного налога в соответствующие строки.

Все показатели в справке (кроме суммы НДФЛ) отражайте в рублях и копейках. Сумму налога показывайте в полных рублях (суммы до 50 коп. отбрасывайте, суммы в 50 коп. и более округляйте в большую сторону). Такой порядок следует из положений пункта 6 статьи 52 Налогового кодекса РФ и подтверждается письмом ФНС России от 28 декабря 2015 г. № БС-3-11/4997.

Если справка не может быть размещена на одной странице, заполните необходимое количество страниц. На следующей странице вверху справки укажите порядковый номер страницы и дублирующий заголовок «Справка о доходах физического лица за 20__ год № ___ от ________».

При этом поле «Налоговый агент» должно быть заполнено на каждой странице справки.

Об этом сказано в Порядке, утвержденном приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485.

Пример оформления справки о доходах по форме 2-НДФЛ

А.С. Кондратьев работает экономистом в организации. Его данные: Александр Сергеевич Кондратьев, гражданин РФ, дата рождения – 15 апреля 1978 года, паспорт серии 46 00 № 462135 выдан ОВД «Войковский» г. Москвы 23 ноября 2000 года, прописан по адресу: 125127, г. Москва, ул. 2-я Радиаторская, д. 5, к. 1, кв. 40, ИНН 703254479214.

Организация состоит на налоговом учете в ИФНС № 43 по Северному административному округу г. Москвы (муниципальный округ Коптево). Код по ОКТМО – 453410000. ИНН 7708123456, КПП 770801001. Руководитель организации – Александр Владимирович Львов, тел. (495) 154-60-90.

В 2015 году ежемесячная зарплата Кондратьева составила 19 200 руб. В июле 2015 года Кондратьев брал ежегодный оплачиваемый отпуск и ему были выплачены отпускные в размере 17 300 руб. (и зарплата за фактически отработанное время в июле – 1800 руб.).

Кондратьев женат, у него есть пятилетний сын. В связи с этим в течение всего 2015 года ему предоставлялся стандартный налоговый вычет по 1400 руб. в месяц (подп. 4 п. 1, п. 2 ст. 218 НК РФ). Прав на иные стандартные вычеты Кондратьев не имеет.

В октябре 2015 года Кондратьев купил квартиру в г. Коломне Московской области стоимостью 1 340 000 руб.

В ноябре Кондратьев подал в бухгалтерию организации:

На основании указанных документов организация предоставила сотруднику имущественный вычет по доходам, полученным им с ноября 2015 года. При этом НДФЛ, удержанный до получения от сотрудника заявления на имущественный вычет, организация не возвращала.

До конца налогового периода (за ноябрь и декабрь) организация предоставила Кондратьеву имущественный налоговый вычет (с учетом стандартных вычетов) в размере 35 600 руб. (19 200 руб. – 1400 руб. + 19 200 руб. – 1400 руб.) (п. 3 ст. 220 НК РФ).

Таким образом, общая налоговая база Кондратьева за 2015 год составила 177 900 руб. (19 200 руб. × 11 мес. + 1800 руб. + 17 300 руб. – 1400 руб. × 12 мес. – 35 600 руб.). Сумма удержанного налога составила 23 127 руб.

27 марта 2016 года бухгалтер сдал в инспекцию справку о доходах Кондратьева за 2015 год.

Ситуация: как отразить в справке 2-НДФЛ возврат суммы налога, излишне удержанной в истекшем налоговом периоде из доходов уволенного сотрудника? Сумма переплаты возвращена сотруднику в текущем году за счет НДФЛ, удержанного из доходов других сотрудников.

Возврат излишне удержанной суммы НДФЛ в справке 2-НДФЛ не отражается. Налоговому агенту достаточно уточнить налоговые обязательства уволенного сотрудника. Для этого в инспекцию следует подать уточненную справку 2-НДФЛ за истекший налоговый период.

Если налоговые обязательства сотрудника уменьшаются, сведения, отраженные в ранее представленной форме 2-НДФЛ, искажают реальное состояние расчетов с бюджетом. Поэтому в уточненной справке исправьте необходимые данные (например, сумму доходов или налоговой базы).

Сведения об уточненной сумме налога укажите:

При этом по строке «Сумма налога перечисленная» нужно отразить не фактически перечисленную сумму НДФЛ, а сумму налога, подлежащую уплате в бюджет после уточнения налоговых обязательств сотрудника.

Аналогичные разъяснения содержатся в письме ФНС России от 13 сентября 2012 г. № АС-4-3/15317.

В результате внесенных исправлений в карточке лицевого счета организации (налогового агента) сформируется переплата по НДФЛ. Однако эта переплата будет компенсирована за счет НДФЛ, удержанного из доходов других сотрудников, но не перечисленного в бюджет в связи с возвратом уволенному сотруднику.

Пример заполнения уточненной справки 2-НДФЛ при возврате налога, излишне удержанного из доходов уволенного сотрудника в истекшем налоговом периоде

Продавец Н.И. Коровина уволилась из организации в ноябре 2015 года. За период работы в 2015 году ей начислен доход в сумме 125 000 руб. из которого был удержан НДФЛ в размере 16 250 руб.

В 2016 году (после сдачи сведений по форме 2-НДФЛ) бухгалтер «Гермеса» обнаружил, что при расчете НДФЛ не учитывался стандартный налоговый вычет на ребенка (подп. 4 п. 1 ст. 218 НК РФ), который полагался Коровиной в 2015 году. Завышение налоговой базы составило 16 800 руб. (1400 руб. × 12 мес.), сумма излишне удержанного налога – 2184 руб.

По заявлению Коровиной эта сумма была перечислена на ее счет в Сбербанке. Источником для возврата стали суммы НДФЛ, удержанные в 2016 году из доходов других сотрудников организации.

Бухгалтер организации пересчитал налоговые обязательства Коровиной и передал в налоговую инспекцию уточненную справку 2-НДФЛ за 2015 год.

В разделе 4 уточненной справки о доходах Коровиной за 2015 год бухгалтер указал:

В разделе 5 бухгалтер отразил следующие данные:

В строках «Сумма налога, излишне удержанная налоговым агентом» и «Сумма налога, не удержанного налоговым агентом» бухгалтер поставил нули.

Ситуация: как заполнить раздел 5 справки по форме 2-НДФЛ, если исчисленная сумма налога была не полностью удержана с сотрудника?

Заполните указанный раздел, руководствуясь Порядком, утвержденным приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485, и разъяснениями контролирующих ведомств.

Если в течение налогового периода налоговый агент не смог полностью удержать НДФЛ с выплаченных доходов, сумму задолженности налогоплательщика он должен передать на взыскание в налоговую инспекцию. Для этого в течение одного месяца с даты окончания налогового периода (до 1 марта следующего года) нужно направить письменное уведомление налогоплательщику и в налоговую инспекцию по месту учета налогового агента (п. 5 ст. 226 НК РФ).

В качестве уведомления используйте форму 2-НДФЛ (п. 2 приказа ФНС России от 30 октября 2015 г. № ММВ-7-11/485). При заполнении формы в поле «Признак» укажите цифру 2 (п. 5 ст. 226 НК РФ, письмо Минфина России от 27 октября 2011 г. № 03-04-06/8-290). Сумму задолженности укажите по строке «Сумма налога, не удержанного налоговым агентом» формы 2-НДФЛ.

Если налоговый агент представил сведения о невозможности удержать НДФЛ, то это не освобождает его от обязанности подавать справки по форме 2-НДФЛ по окончании налогового периода (письма ФНС России от 29 октября 2008 г. № 3-5-04/652 и от 18 сентября 2008 г. № 3-5-03/513). Поэтому суммы доходов и исчисленного налога (в т. ч. неудержанного), которые ранее были отражены в справке 2-НДФЛ с признаком 2, укажите в годовых справках с признаком 1 (письмо Минфина России от 27 октября 2011 г. № 03-04-06/8-290).

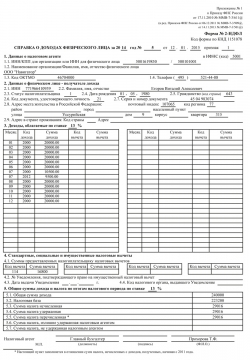

Пример заполнения раздела 5 справки по форме 2-НДФЛ. Организация передает не полностью удержанную сумму НДФЛ на взыскание в налоговую инспекцию

Общая сумма зарплаты, начисленной экономисту А.С. Кондратьеву в 2015 году, составила 144 000 руб. В декабре 2015 года по просьбе сотрудника организация оплатила ему туристическую поездку. Дополнительный доход Кондратьева, полученный в натуральной форме, составил 60 000 руб.

Кондратьев является инвалидом II группы, поэтому в 2015 году он имел право на стандартный налоговый вычет в размере 500 руб. в месяц. Таким образом, общая сумма НДФЛ, исчисленная с доходов Кондратьева за 2015 год, равна:

(144 000 руб. – 500 руб. × 12 мес. + 60 000 руб.) × 13% = 25 740 руб.

По состоянию на 1 января 2016 года организация смогла удержать из зарплаты Кондратьева НДФЛ только в размере 17 940 руб. 1 января 2016 года Кондратьев уволился. Разницу между исчисленной и удержанной суммой налога организация передала на взыскание в налоговую инспекцию.

В разделе 5 справки о доходах Кондратьева за 2015 год, которую организация представила в инспекцию к 1 марта 2016 года, бухгалтер отразил следующие данные:

В поле «Признак» раздела 1 справки о доходах бухгалтер указал цифру «2», поскольку налоговый агент сообщает о невозможности удержать НДФЛ.

Эти же данные были включены в состав показателей справки 2-НДФЛ, которую организация представила в налоговую инспекцию к 1 апреля с признаком 1. В разделе 5 этой справки по Кондратьеву отражены следующие данные:

Ситуация: как заполнить раздел 5 справки 2-НДФЛ на сотрудника-иностранца, работающего по патенту.

Раздел 5 справки 2-НДФЛ заполняйте в общем порядке. Сумму фиксированных авансов по патенту, на которую уменьшаете налог, укажите в одноименной строке. Если ее величина превышает сумму рассчитанного НДФЛ, то по строкам «Сумма налога удержанная» и «Сумма налога перечисленная» поставьте нули.

Это следует из самой формы 2-НДФЛ и Порядка ее заполнения, которые утверждены приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485.

Пример, как заполнить справку 2-НДФЛ на сотрудника-иностранца, работающего по патенту

Гражданин Молдавии А.С. Кондратьев оплатил патент на ведение трудовой деятельности в Москве в период с 1 января по 31 декабря 2015 года. Размер фиксированного авансового платежа по НДФЛ составил 48 000 руб. (4000 руб. × 12 мес.).

15 января 2015 года Кондратьев устроился на работу по трудовому договору в ООО «Альфа». Его оклад – 30 000 руб. За фактически отработанное время в январе Кондратьеву начислено 22 000 руб. Права на стандартные налоговые вычеты у Кондратьева нет.

В день трудоустройства Кондратьев написал заявление об уменьшении НДФЛ на сумму уплаченных фиксированных платежей и представил квитанцию, подтверждающую уплату налога. В этот же день «Альфа» направила в налоговую инспекцию заявление о выдаче уведомления о подтверждении права на уменьшение налога. 20 января получили уведомление.

Начиная с января бухгалтер «Альфы» уменьшает НДФЛ с зарплаты Кондратьева на сумму фиксированных авансовых платежей.

Общая сумма НДФЛ с доходов Кондратьева за год составила 45 760 руб. Сумма авансовых платежей превышает эту величину, но к зачету или возврату не принимается (п. 7 ст. 227.1 НК РФ). Поэтому при расчете НДФЛ к удержанию бухгалтер «Альфы» уменьшил сумму налога только на 45 760 руб. Права на возврат или зачет разницы 2240 руб. (48 000 руб. – 45 760 руб.) Кондратьев не имеет.

Помесячные расчеты налоговой базы и суммы НДФЛ к удержанию – в таблице.

Форму 2-НДФЛ по Кондратьеву бухгалтер заполнил по общим правилам.

В разделе 2 справки о доходах Кондратьева за 2015 год бухгалтер указал:

В разделе 5 бухгалтер отразил следующие данные:

25 января 2016 года бухгалтер сдал в инспекцию справку о доходах Кондратьева за 2015 год.

Как сдатьДо конца 2015 года сдавать справки по форме 2-НДФЛ можно было одним из следующих способов:

Об этом сказано в пунктах 3–4 Порядка, утвержденного приказом ФНС России от 16 сентября 2011 г. № ММВ-7-3/576.

С 1 января 2016 года сдавать справки можно только двумя способами:

Такой порядок распространяется в том числе и на формы 2-НДФЛ, которые налоговые агенты будут подавать за 2015 год. Это следует из положений пункта 3 статьи 2 Закона от 2 мая 2015 г. № 113-ФЗ.

Подробнее о способах представления справок в налоговые инспекции см. В какие сроки и куда сдавать справки 2-НДФЛ .

Уточненные справкиЕсли после сдачи справки в налоговую инспекцию налог был пересчитан, составьте новую справку по форме 2-НДФЛ. При ее оформлении в полях «№ __» и «от __» укажите номер ранее представленной справки и новую дату составления. А в поле «Номер корректировки» укажите значение на единицу большее, чем в предыдущей справке. Например, если это первая корректировка, укажите 01. Уточненную справку составляйте по форме, действовавшей в том периоде, за который вносятся уточнения. Это следует из положений пункта 5 Порядка, утвержденного приказом ФНС России от 16 сентября 2011 г. № ММВ-7-3/576, и письма ФНС России от 24 февраля 2011 г. № КЕ-4-3/2975.

Составлять уточненные справки 2-НДФЛ в отношении сотрудников, которые по итогам налогового периода приобрели статус резидента, не требуется. В таких случаях перерасчет НДФЛ и возврат излишне удержанных сумм осуществляет не налоговый агент, а налоговые инспекции на основании деклараций по форме 3-НДФЛ (п. 1.1 ст. 231 НК РФ). Об этом сказано в письме Минфина России от 29 ноября 2012 г. № 03-04-06/6-335.

Среди организаций и ИП немало таких, кто оказался в сложной финансовой ситуации и не может своевременно выплачивать зарплату. У бухгалтера возникает вопрос: нужно ли отражать начисленную, но не выданную заработную плату в справке 2-НДФЛ? И, если нужно, то какие поля следует заполнить?

На первый взгляд может показаться, что заполнять 2-НДФЛ не потребуется до тех пор, пока работодатель не погасит задолженность перед сотрудником. Действительно, в разделах 3 и 5 справки указываются сведения о доходах, начисленных и фактически полученных физическим лицом. Об этом сказано в порядке заполнения формы сведений о доходах, утвержденном приказом Минфина России от 30.10.15 № ММВ-7-11/485@. Тогда как в нашем случае речь идет о доходах, которые фактически не получены.

Тем не менее, начисленная заработная плата должна попасть в справку независимо от того, выдана ли она работнику. Объясняется это тем, что датой получения дохода в виде оплаты труда считается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Значит, начисленная зарплата считается полученной, даже если деньги к сотруднику не поступили. Как следствие, в справке 2-НДФЛ следует отразить начисленную, но не выданную зарплату.

Начисленную сумму нужно указать в разделе 3 в поле «Сумма дохода» за тот месяц, за который она начислена. Далее начисленная зарплата войдет в состав итогового показателя, отраженного в разделе 5 в поле «Общая сумма дохода». Эта же величина за минусом вычетов войдет в состав итогового показателя, отраженного в разделе 5 в поле «Налоговая база».

Налог с начисленной, но не выданной зарплаты, будет показан в составе итогового показателя в разделе 5 в поле «Сумма налога исчисленная». Поля «Сумма налога удержанная» и «Сумма налога перечисленная» в разделе 5 не заполняются. Добавим, что бухгалтер должен заполнить только справку с признаком «1». Обязанность по представлению справки с признаком «2» возникает в связи с невозможностью удержать НДФЛ (п. 5 ст. 226 НК РФ). А при задержке зарплаты об удержании налога речь не заходит.

Зарплату начислили в 2015 году, а выплатили в 2016 годуМногие работодатели выдают декабрьскую зарплату в январе. Кроме того, есть компании и ИП, которые в новом году погашают задолженность по заработной плате за несколько месяцев прошлого года. При этом бухгалтер удерживает и перечисляет в бюджет налог на доходы. Каким образом отразить это в справке 2-НДФЛ?

По мнению специалистов ФНС России любые сведения, относящиеся к прошлогодним доходам, необходимо показывать в справке за прошлый год. Это правило действует и в случае, когда налог с прошлогодней зарплаты перечислен уже в новом году. Если же 2-НДФЛ за прошлый год уже сдана, работодателю придется представить корректировку. Такое мнение изложено в письме от 02.03.15 № БС-4-11/3283. (см. «ФНС уточнила, как отразить в 2-НФДЛ зарплату за прошлый год, выплаченную в 2015 году »).

В корректирующей справке следует продублировать данные исходного документа и плюс к этому указать величину НДФЛ, который был удержан и перечислен после Нового года. Эта цифра войдет в итоговые показатели, отраженные в разделе 5 в полях «Сумма налога удержанная» и «Сумма налога перечисленная».

НДФЛ удержали правильно, но перечислили излишнеНекоторые трудности вызывает ситуация, когда налог начислен и удержан верно, но в бюджет ошибочно перечислена завышенная сумма налога. Чтобы правильно заполнить форму 2-НДФЛ, нужно руководствоваться следующим утверждением: излишне уплаченная сумма не является налогом. Следовательно, она не должна отражаться в справке о доходах. Таким образом, в разделе 5 поля «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная» надо заполнить так, как будто переплаты не было.

Приведем пример. Допустим, работодатель начислил и удержал НДФЛ в размере 10 000 руб. а в бюджет по ошибке перечислил 15 000 руб. В справке о доходах в соответствующих полях раздела 5 бухгалтер должен проставить цифру 10 000. Что касается переплаты, то ее можно зачесть или вернуть. Для этого нужно провести сверку с бюджетом, а затем написать заявление в ИФНС.

Сумма стандартных вычетов работника превысила его доходыСлучается, что размер стандартных вычетов работника оказывается больше, чем его доход. Это происходит, в частности, когда сотрудник с маленьким окладом получает вычет сразу на нескольких детей.

При подобных обстоятельствах заполнить форму 2-НДФЛ непросто, так как бухгалтерские программы обычно не позволяют указывать превышение вычетов над доходами. Причина в том, что облагаемая база по налогу на доходы может быть положительной или нулевой, но не отрицательной.

Для решения проблемы раздел 4 справки нужно заполнить так, чтобы сумма вычетов по всем кодам равнялась величине дохода. Проще говоря, размер вычетов следует «подогнать» под размер дохода, чтобы облагаемая база приняла нулевое значение. В разделе 5 в полях «Налоговая база», «Сумма налога исчисленная» и «Сумма налога удержанная» следует поставить нули.

В течение года сотрудник получал «детские» вычеты на первого, второго и третьего ребенка (коды вычетов 114, 115 и 116 соответственно). Суммарная величина вычетов по коду 114 составила за год 16 800 руб. (1 400 руб. х 12 мес.). Суммарная величина вычетов по коду 115 также составила за год 16 800 руб. Суммарная величина кодов по вычету 116 составила за год 36 000 руб. (3 000 руб. х 12 мес.). Итого за год размер всех «детских» вычетов достиг 69 600 руб.(16 800 + 16 800 + 36 000). Зарплата работника равнялась 4 500 руб. в месяц, и по итогам года составила 54 000 руб. (4 500 руб. х 12 мес.). При заполнении формы 2-НДФЛ бухгалтер «подогнал» суммарное значение вычетов под величину дохода. Для этого в разделе 4 справки по коду 114 он указал сумму вычета 16 800, по коду 115 сумму вычета 16 800, а по коду 116 — сумму вычета 20 800 (54 000 — 16 800 — 16 800).

Обратите внимание: работодатель не должен представлять справку с признаком «2». Дело в том, что этот признак присваивается справкам, которые сдаются в связи с невозможностью удержать НДФЛ. Но в случае превышения вычетов над расходами налог удерживать вообще не нужно. Значит, бухгалтеру достаточно оформить справку с признаком «1».

Инспекция с первого раза не приняла справкуНередко бывает так, что одни справки 2-НДФЛ инспекция принимает сразу, а в других находит ошибки и «возвращает» на доработку. Бухгалтеры сомневаются, как поступить после исправления изъянов: сдать заново все справки, либо представить только те, в которых были недочеты? Помимо этого возникают неясности, считается ли исправленная справка корректировочной и какой номер ей присвоить.

Сдавать повторно все справки не нужно, достаточно представить исправленные. Корректировочными такие формы не являются, поэтому в заголовке в поле «Номер корректировки» следует поставить «00». У исправленной справки остается такой же номер, как у исходной, но меняется дата — при повторной сдаче формы 2-НДФЛ бухгалтер должен поставить дату, когда внесены исправления.

Автор: Елена Маврицкая, ведущий эксперт «Бухгалтерии Онлайн»

Лейла Сидорова

Желание работодателя уволить вас по данному основанию должно быть аргументированно и подтверждено документально. В любых других случаях, его можно оспорить через суд. Обратитесь в гит с заявлением.

Гордей Захаров

Искать зацепки. У Вас есть трудовой договор на руках, зарплата вся белая? Есть комитет по труду, туда и капайте. А, если все в ажуре, то тогда пишите заявление по собственному, пока Вас не подставили, а то и статью вляпают- на всю жизнь.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Лейла Сидорова

Небольшая пенсия – совсем не такой серьезный недостаток с точки зрения банков. Гораздо важнее, что пенсионеры получают стабильный доход, гарантированный государством. Поэтому пенсионеры могут рассчитывать на положительное решение по.

Гордей Захаров

Так в банки и обращайтесь. В банках и расскажут. Под 50%. Жидовская система. Лучше не берите - потом жалеть будете. рекламу по телеку крутят. как раз для пенсионеров с артистом известным, Щербаков вроде вроде как под 12 процЭнтов дают.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Лейла Сидорова

У нас в расеи даже скалы не осталось - придётся в начале построить скалу, а потом сбрасывать, но на скалу уйдут все инвалиды и пенсионеры, а значит сбрасывать будем их детей и внуков. Но все мы овцы перед нашим сознанием злобного и.

Гордей Захаров

Ну. Смотря кто станет будущим царьком у штатов еще. Нужен Социализм. Капитализма наелись до ручки. тока вчера видел жертву девяностых не из тех что бандиты. ходит с палкой мозги почти не работают. Я родился при Хрущеве и должен был.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Лейла Сидорова

Напишу на примере Сбербанка. 1. Примерно приценяешься по квартирам, сколько у тебя есть своих денег, сколько хочешь у банка взять. 2. Приходишь в банк, заполняешь анкету на ипотеку, пишешь сумму первоначального взноса, который сможешь.

Гордей Захаров

Обратитесь в банк, в котором хотите взять ипотеку, там вам и скажут и какие документы нужны, и какой первоначальный взнос требуется и тд. иди в банк узнай, вдруг ЗП вообще не позволит. а он уже размечтался В сбербанке еще предложат.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Лейла Сидорова

не подстравивайся и не пытайся понравиться, будь собой, такм какой ты с друзьями-пацанами, те кому ты не понравишься - да хрен с ними, но будут и те которые увидят в тебе своего парня. Удачи!

Гордей Захаров

а может стоит прислушаться к их мнению и немного поменять себя? ты фотку то воткни свою. Ты что, решил что тут за тебя твои комплексы будут убирать? Посмотри на себя со стороны и критичным взглядом. 8 лет, Карл! Это срок, да. Думаю.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Справка 2-НДФЛ— инструкция по заполнению 2016

Инструкция по заполнению

• Ставится 1— в обычном порядке,

когда сдаёте справку о доходах сотрудника и удержанном НДФЛ.

• Ставится 2— при уведомлении о невозможности удержать НДФЛ.

Невозможность удержать НДФЛ может быть, например, в случаях:

1) При выплате доходов в натуральной форме при условии отсутствия в дальнейшем выплат физлицам каких-либо доходов в денежной форме.

Например, вы выплатили доход физлицу в натуральной форме. Потом в том же налоговом периоде опять выплатили доход, но уже в денежной форме. Из этих денег вы должны также удержать НДФЛ, исчисленный с дохода в натуральной форме, но не более 50 % от суммы денежных выплат.

2) При выдаче физлицам подарков в ходе рекламной акции, розыгрышей, бонусной программы.

3) При выплате физлицам на основании решения суда суммы задолженности по зарплате в размерах, определенных в судебных решениях.

4) При обеспечении своим бывшим работникам, уволившимся в связи с выходом на пенсию по возрасту, бесплатный проезд на железнодорожном транспорте один раз в год.

В таком случае необходимо сообщить в налоговую об этом не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, т.е. например, невозможно удержать НДФЛ в 2014— уведомляем об этом не позднее 31 января 2015 года.

ВНИМАНИЕ: в 2016 году срок сообщения о невозможности удержать НДФЛ сдвинули— до 1 марта.

• Ставите 1— если работник является резидентом РФ (в течение 12 следующих подряд месяцев пробыл на территории РФ 183 и более календарных дней).

• Ставите 2— если работник не является резидентом РФ (пробыл на территории РФ менее 183 календарных дней).

• Ставите 3— если работник является высококвалифицированным специалистом.

В соответствии с текстом закона, высококвалифицированным признается «иностранный гражданин, имеющий опыт работы, навыки или достижения в конкретной области деятельности, если условия привлечения его к трудовой деятельности в Российской Федерации предполагают получение им заработной платы в размере двух и более миллионов рублей за один год».

Кроме того, высококвалифицированные специалисты получают статус налоговых резидентов РФ с первого дня действия их трудового договора, а не по истечении 183 дней пребывания в РФ.

Теперь (с декабря 2015 года) введены дополнительные коды статусов налогоплательщика:

• Ставите 4— если работник является участником государственной программы добровольного переселения соотечественников, проживающих за рубежом.

• Ставите 5— для работников-иностранцев, имеющих статус беженцев или получивших временное убежище в России.

• Ставите 6— для работников-иностранцев, которые работают на основании патента.

В шапке этого раздела ставите налоговую ставку:

• 13 %— для резидентов РФ.

• 30 %— для нерезидентов РФ.

Графа «Код дохода»

• Каждому виду дохода соответствует свой код.

• Так, например, по зарплате— 2000, по отпускным— 2012 и др.

• Для доходов, по которым отдельный код не предусмотрен, ставится— 4800 «Иные доходы»

• При выплате премий— если выплата за трудовые достижения— код 2000.

Однако, если ошибка была обнаружена и исправлена(подана уточненка) до решения о штрафе, то данный штраф ИФНС применять не вправе. Все суммовые показатели в образце 2-НДФЛ отражаются в рублях и копейках через десятичную точку, за исключением сумм налога. Суммы налога исчисляются и отражаются в полных рублях. Образец заполнения Внимание с 2016 года применяется новая форма! Образец заполнения 2-НДФЛ для 2015 отчетного года(новая), подаётся в 2016 году. Сумма дохода в справке 2-НДФЛ указывается в рублях и копейках. Платежи НДФЛ округляются до целых рублей. Скачать: с вычетом на ребенка(1400 рублей) В поле «признак» — проставляется цифра 1 — если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса РФ (при обычной сдаче 2-НДФЛ), и цифра 2 — если Справка представляется в соответствии с пунктом 5 статьи 226 Кодекса(При невозможности удержать у налогоплательщика исчисленную сумму налога); В поле 1.3 "Код ОКАТО" с 2014 года нужно указывать. В пункте 2.3 «Статус налогоплательщика» указывается код статуса налогоплательщика. Если налогоплательщик является налоговым резидентом РФ, указывается цифра 1, если налогоплательщик не является налоговым резидентом РФ, указывается цифра 2, если налогоплательщик не является налоговым резидентом РФ, но признается в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в РФ», то указывается цифра3, цифра 4 присваивается переселенцам, которые живут за рубежом, 5 — беженцам-нерезидентам, 6 — иностранцам на патенте. Эти правила также распространяются и на граждан ЕАЭС, несмотря не то что они всегда платят НДФЛ по ставке 13%.

как посчитать пункт 5.2? Это сумма, с которой был удержан НДФЛ. Т.е. доход(72 000) минус налоговые вычеты(16 800). Если не было имущественного налогового вычета? Если не было имущественного налогового вычета то пункты 4.2, 4.3 и 4.4 заполнять не нужно. В графе "4.1. Суммы предоставления налогоплательщику налоговых вычетов" указываются суммы по данным вычетам за год Коды вычета 2 НДФЛ:

103 - стандартный налоговый вычет(400 р до 2012 года, с 2012 года этот вычет отменили)

104 - стандартный налоговый вычет(инвалид с детства, либо инвалидом I или II группы)(500 р)

105 - стандартный налоговый вычет(ветеран ВОВ)(3000 р)

108 - налоговый вычет на каждого ребенка(1000 р до 2012 года)

114 - налоговый вычет на первого ребенка(1400 р)

115 - налоговый вычет на второго ребенка(1400 р)

116 - налоговый вычет на третьего и посл.

за каждый отсутствующий документ (п. 1 ). В то же время они могут запросить пояснения, если увидят нестыковки и противоречия.

Что изменилось в форме 2-НДФЛ 2016?

Заголовок справки. Предусмотрено поле «Номер корректировки». В нем следует указать:

00 – при составлении первичной справки;

01, 02 и т. д. – при составлении корректирующей справки;

99 – при составлении аннулирующей справки

Раздел 2 «Данные о физическом лице – получателе дохода». Предусмотрено поле «ИНН в стране гражданства» для указания ИНН сотрудников-иностранцев. Кроме старых статусов:

3 – высококвалифицированные специалисты

Введены дополнительные коды статусов налогоплательщика:

4 – для сотрудников, которые являются участниками государственной программы добровольного переселения соотечественников, проживающих за рубежом;

5 – для сотрудников-иностранцев, которые имеют статус беженца или получили временное убежище в России;

6 – для сотрудников-иностранцев, которые работают на основании патента

Дополнено, что по сотрудникам-иностранцам в поле «Адрес места жительства в Российской Федерации» указывается адрес, по которому сотрудник-иностранец зарегистрирован в России по местожительству или по местопребыванию

Раздел 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты». Внесены следующие изменения:

помимо имущественных и социальных вычетов, в разделе 4 теперь отражаются еще инвестиционные вычеты;

предусмотрено поле для реквизитов уведомления на получение социальных вычетов

Раздел 5 «Общие суммы дохода и налога». В разделе 5 предусмотрено поле для отражения фиксированных авансовых платежей. Также предусмотрено поле для реквизитов уведомления, подтверждающего право на уменьшение налога на сумму фиксированных платежей.

Справочник «Коды документов» (приложение 1 к приказу). Изменен код для свидетельства о предоставлении временного убежища. Теперь нужно указывать код 19, вместо кода 18

Справочник «Коды регионов» (приложение 2 к приказу). Добавлены коды для Крыма и Севастополя: 91 и 92

Теперь по новой Справке 2-НДФЛ, если налоговый агент начислял и выплачивал физическому лицу в течение налогового периода доходы, облагаемые по разным ставкам, разделы 3-5 формы заполняются для каждой из ставок налога. Т.е. все доходы работника, независимо от вида дохода, должны попасть в одну Справку. В этом случае разделы 3-5 необходимо заполнить по разным ставкам.

Примечание: Фамилию и имя иностранных граждан допускается указывать латинскими буквами.

В поле, где необходимо указать адрес иностранного гражданина, нужно указать полный адрес, по которому они зарегистрированы в РФ по месту жительства либо месту регистрации.

По новым правилам с 1 января 2016 года (), НДФЛ удержанный с больничных и отпускных пособий необходимо будет перечислять в бюджет не позднее дня месяца, в котором они выплачены.

Примечание: Округляем копейки в начисленной сумме налога и не забываем про ИНН, про это читаем ниже по тексту.

Куда сдавать справки 2-НДФЛ

В зависимости от того, где сотрудники или другие физические лица получают доход: по месту головного офиса или в обособленном подразделении.

Например, для восьмизначного кода ОКТМО 12445698 в поле "Код по ОКТМО" указывается одиннадцатизначное значение "12445698---".

(в ред. Приказа ФНС России от 14.11.2013 N ММВ-7-3/501@)

(см. текст в предыдущей редакции) Например, при заполнении формы Справки о доходах, полученных физическим лицом в головной организации, в пункте 1.1 указывается ИНН организации, КПП по месту нахождения организации, в пункте 1.3 указывается код ОКТМО по месту нахождения организации.

(в ред. Приказа ФНС России от 14.11.2013 N ММВ-7-3/501@)

(см. текст в предыдущей редакции) При заполнении Справки о доходах, полученных работником от работы в обособленном подразделении той же организации, в пункте 1.1 указывается ИНН организации, КПП по месту ее учета по месту нахождения обособленного подразделения организации, в пункте 1.3 указывается код ОКТМО по месту нахождения обособленного подразделения организации.

(в ред. Приказа ФНС России от 14.11.2013 N ММВ-7-3/501@)

(см. текст в предыдущей редакции) Для физического лица, признаваемого налоговым агентом, указывается код ОКТМО по его месту жительства.

(в ред. Приказа ФНС России от 14.11.2013 N ММВ-7-3/501@)

(см. текст в предыдущей редакции) В пункте 1.4 "Телефон" указывается контактный телефон налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов данного налогоплательщика, а также учетных данных этого налогового агента и налогоплательщика. При отсутствии у налогового агента контактного телефона данный реквизит не заполняется. В разделе 2 "Данные о физическом лице - получателе дохода" Справки отражаются данные о физическом лице - получателе дохода.

(в ред. Приказа ФНС России от 06.12.2011 N ММВ-7-3/909@)

(см. текст в предыдущей редакции) В пункте 2.1 "ИНН" указывается идентификационный номер налогоплательщика - физического лица, который указан в документе, подтверждающем постановку данного физического лица на учет в налоговом органе Российской Федерации. При отсутствии у налогоплательщика ИНН данный реквизит не заполняется. В пункте 2.2 "Фамилия, имя, отчество" указывается фамилия, имя и отчество физического лица - налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность.

Справка о доходах 2-НДФЛ в 2016 году

Образец заполнения за 2015 год

отчетный год, в нашем случае — это 2015 год;

номер справки — присваивается работодателем, заполняющим справку, обычно присваивается нумерация по порядку;

дата заполнения справки о доходах — текущая дата.

признак может принимать 2 значения — 1 или 2. 1 ставится, если справка подается в налоговую в соответствии с п.2 ст.230 НК РФ. 2 ставится, если справка подается в налоговую согласно п.5 ст.226 НК РФ.

номер корректировки — при подаче справки в первый раз ставится 00, если справка корректируется и сдается повторно, то ставится номер корректировки 01, 02 и т.д. если составляется аннулирующая справка, то ставится 99;

код налогового органа — номер отделения, куда подается 2-НДФЛ.

ИНН в РФ — проставляется номер, полученные при постановке на учет физического лица в налоговой по месту жительства;

ИНН в стране гражданства — заполняется в отношении иностранных работников, если таковая информация имеется;

ФИО полностью (согласно паспорту), отчество пишется при наличии;

статус налогоплательщика — может принимать одно из пяти значений:

1 — работник — налоговый резидент РФ;

2 — работник не является налоговым резидентом РФ;

3 — работник не резидент РФ и является высококвалифицированным специалистом;

4 — работник — физическое лицо не является налоговым резидентом РФ и является участником гос.программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих в других государствах;

5 — иностранный гражданин или лицо, не имеющее гражданство (беженец или получивший временное гражданство РФ);

6 — иностранный работник, работающий в РФ по патенту.

дата рождения цифрами;

код страны, гражданином которой является физическое лицо, данные для заполнения берутся из ОКСМ (643 для граждан РФ);

код документа, удостоверяющего личность — 21 для паспорта (берется из Приложения №1 к Порядку заполнения 2-НДФЛ, сам порядок заполнения можно скачать по ссылке ниже);

реквизиты указанного выше документа;

адрес места регистрации физического лица на основании прописки в паспорте или иного документа, подтверждающего место жительства.

общая сумма начисленного и выплаченного дохода физическому лицу в 2015 году;

налоговая база — разность общего дохода за год и суммы налоговых вычетов;

исчисленный подоходный налог с налоговой базы;

сумма фиксированных авансовых платежей, уменьшающая исчисленный налог (следует указать реквизиты соответствующего уведомления, дающего право на уменьшение налога);

удержанный подоходный налог;

перечисленный подоходный налог;

излишне удержанный НДФЛ, не возвращенный налоговым агентом, а также переплата по налогу;

не удержанный налог.

Как заполнить бланк 2-НДФЛ в 2016 году

Чем новый бланк 2-НДФЛ отличается отпрежнего

Когда сдавать 2-НДФЛ вИФНС в2016году

Ситуация Срок представления 2-НДФЛ в ИФНС ВИНФС сдается отчетность по выплаченным доходам, с которых до конца 2015года не был удержан НДФЛ.

Пример. Фирма устраивала конкурс и победитель, не являющийся сотрудником этой фирмы, получил неденежный приз. Т.е. удержать НДФЛ со стоимости приза нет возможности Не позднее 1марта 2016года (). Онеудержанном НДФЛ нужно сообщить не только налоговикам, но и самому физлицу ВИФНС сдается отчетность по всем доходам, выплаченным за 2015год (включая те, с которых НДФЛ не был удержан) Не позднее 1апреля 2016года ()

Признак вСправке 2-НДФЛ

Коды доходов ивычетов

Виды доходов, выплаченных работникам, а также предоставленных им вычетов обозначаются в справке определенными (). Кстати, коды доходов и вычетов так же, как и сама форма 2-НДФЛ, обновились. Правда, многие из этих кодов остались неизменными. Например, зарплате, как и прежде, соответствует код«2000», а вычету на первого ребенка– код«114».

Какпредставлять справки одоходах

Занесвоевременную сдачу 2-НДФЛ накажут

Справка 2-НДФЛ: новая форма с 2016 года (бланк скачать) 12 декабря 2015, просмотров: 127994, Раздел:

Согласно Налоговому кодексу РФ, работодатели, имеющие работников, обязаны предоставлять сведения о доходах своих работников и сумме удержанного, начисленного и перечисленного в бюджет налога на доходы физических лиц (НДФЛ).

Работодатель обязан подавать сведения в налоговую инспекцию по каждому работнику, которому выплачивает официальный доход. Для этого была разработана специальная форма, справка, 2-НДФЛ, которая отражает реальную картину всех перечислений и удержаний НДФЛ с работников. Работодатель обязан подать справку 2-НДФЛ в налоговую инспекцию за 2015 отчетный год не позднее 1 апреля 2016 года, в противном случае на него наложат штраф.

Образец новой справки 2-НДФЛ с 8 декабря 2015 года:

Новая справка по форме 2-НДФЛ подразумевает под собой сдаче сведений об НДФЛ в электронном виде. Новая и актуальная форма справки 2-НДФЛ доступна ниже. Она начала действовать с 8 декабря 2015 года, а прежняя форма утратила свою силу.

Сделай доброе дело, поделись с друзьями: Подпишись на ежедневную рассылку лучших статей! Вы можете отписаться в любой момент 3

Добавил. Для добавления комментариев необходимо или Похожие материалы:

Когда сотрудник получает право на вычет и как его должен предоставить работодатель.38106

14 июняВ 2016 году имущественный и социальный вычет по НДФЛ можно получать на работе или в налоговой инспекции. Что предпринять гражданину, чтобы воспользоваться вычетом как можно скорее, и как поступать бухгалтеру, когда сотрудник приносит уведомление на вычет?410

23 маяСотрудникам, у которых есть дети – свои, супруга, подопечные, приемные – предоставляется стандартный налоговый вычет по НДФЛ. Размер вычета зависит от того, сколько детей у сотрудника, и удовлетворяет ли он условиям, дающим право на двойной вычет. Чтобы разобраться во всех нюансах, читайте нашу статью22527

8 августа 2015В течение последних трех лет вы оплатили обучение или лечение? Или когда-то купили жилье? Тогда государство возместит вам часть потраченных средств. Но для этого надо подать в свою ИФНС декларацию по форме 3-НДФЛ. А еще такой отчет обязательно надо представить, если в прошлом году вы продали машину или квартиру. Перед вами инструкция, как заполнить форму в программе с сайта ФНС России.43762

6 марта 2014До 30 апреля все граждане должны отчитаться о своих доходах за прошлый год. Для этого в налоговую инспекцию нужно сдать форму 3-НДФЛ. Наша новая видео инструкция поможет вам быстро и без ошибок заполнить эту декларацию, если вы хотите заявить имущественный налоговый вычет.162284

8 апреляСроки уплаты НДФЛ в 2016 году изменились. И платить НДФЛ стало проще. Теперь не важно, платит ли компания деньги сотрудникам с расчетного счета, снимает ли для этого наличные или выдает из выручки. Правила в любом случае едины. Исключение предусмотрено только для отпускных и больничных.10982

8 апреляС 1 января 2016 года НДФЛ изменился больше, чем все остальные налоги. Новый порядок расчета, уплаты и ежемесячная отчетность повлияют на работу бухгалтеров. Перемены по льготам затронут личные финансы рядовых граждан. Обо всех нововведениях вы узнаете в статье918

20 маяРаботник компании принес уведомление на имущественный вычет.

Справка по форме 2-НДФЛ: бланк и образец заполнения Бланк справки 2-НДФЛ в 2016 году Скачать актуальный бланк справки по форме 2-НДФЛ за 2015 год вы можете. Как заполнить справку 2-НДФЛ

С подробной инструкцией по заполнению нового бланка справки 2-НДФЛ вы можете ознакомиться на

Образец заполнения справки 2-НДФЛ в 2016 году Ниже приведен образец заполнения справки о доходах физического лица по форме 2-НДФЛ за 2015 год: Пожалуйста, поделитесь, если статья была вам полезена:

Войти КомментироватьПредпросмотр Осталось символов: 1000 Форма входа Авторизация через аккаунты в соцсетях Анонимная авторизация Войти

Налоги и платежи