.jpg)

Рейтинг: 4.3/5.0 (1893 проголосовавших)

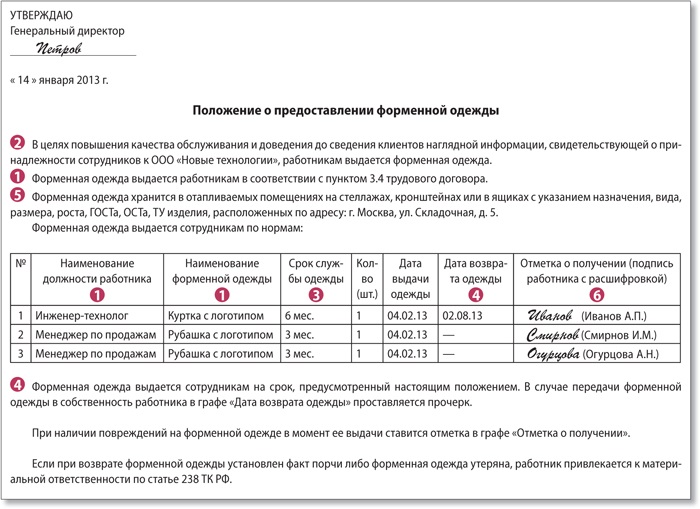

Рейтинг: 4.3/5.0 (1893 проголосовавших)Категория: Бланки/Образцы

“Кадровик. Кадровое делопроизводство“, 2007, N 2

“Утверждено“

Приказом по ООО ЧОП “Кобальт“

N 7 от 10.01.2007

ПОЛОЖЕНИЕ ОБ ОБЕСПЕЧЕНИИ ФОРМЕННОЙ ОДЕЖДОЙ

ЛИЧНОГО СОСТАВА ОХРАНЫ

Выполнение обязанностей по охране объектов сотрудниками дежурной смены осуществляется в форменной одежде установленного Предприятием образца и согласованного с Управлением лицензионно-разрешительной работы и контроля за частной детективной и охранной деятельностью ГУВД Москвы.

В соответствии с Общесоюзным классификатором “Отрасли народного хозяйства“ (ОКОНХ), утвержденным Госкомстатом СССР, Госпланом СССР, Госстандартом СССР (с последующими изменениями и дополнениями), организации по оказанию услуг в области охраны имущества предприятий и граждан отнесены к разряду вневедомственной охраны под кодом 87400.

Обеспечение форменной одеждой осуществляется по разработанным на предприятии нормам (приложение N “Х“) (здесь не приводится - прим. автора).

Форменная одежда приобретается централизованно и отпускается со склада Предприятия материально ответственному лицу подразделения.

Форменная одежда, выданная в эксплуатацию, является собственностью Предприятия и учитывается в качестве объекта материальных ценностей на балансовых счетах:

10-10 - форменное обмундирование на складе <1>;

10-11 - форменное обмундирование в эксплуатации.

--------------------------------

<1> Субсчет 10-10 “Специальная оснастка и специальная одежда на складе“ предназначен для учета поступления, начисления и движения специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, находящейся на складах организации или в иных местах хранения.

На субсчете 10-11 “Специальная оснастка и специальная одежда в эксплуатации“ учитывается поступление и наличие специального инструмента, специальных приспособлений, специального оборудования и специальной одежды в эксплуатацию (при производстве продукции, выполнении работ, оказании услуг, для управленческих нужд организации). По кредиту субсчета 10-11 отражается погашение (перенос) стоимости специального инструмента, специальных приспособлений, специального оборудования и специальной одежды на себестоимость продукции (работ, услуг) в корреспонденции с дебетом счетов учета затрат, на списание остаточной стоимости объектов при их досрочном выбытии в корреспонденции с дебетом счета учета прочих доходов и расходов.

На предприятии устанавливается режим выдачи форменного обмундирования только на период несения дежурства, без выноса формы за пределы охраняемого объекта. Ношение форменной одежды за пределами территории охраняемого объекта и вне времени дежурства запрещается.

Срок эксплуатации форменного обмундирования устанавливается в следующем порядке:

Летние комплекты форменного обмундирования имеют срок ношения - 1 год,

Зимние комплекты - 2 года.

На предприятии устанавливается режим выдачи форменного обмундирования только на период несения дежурства, без выноса формы за пределы охраняемого объекта.

Форменное обмундирование выдается под материальную ответственность руководителю охранного поста, который осуществляет учет выдачи формы охранникам для несения дежурства и сдачи ее по окончании дежурства в отдельном журнале.

Закрепленная за конкретным работником охраны форменная одежда хранится в специально оборудованных помещениях (шкафах), ее выдача в пользование осуществляется только на период несения дежурства, без выноса формы за пределы охраняемого объекта.

Ношение форменной одежды за пределами территории охраняемого объекта и вне времени дежурства запрещается.

На выдачу форменной одежды на пост для вновь принятого работника охраны начальником подразделения выписывается ведомость типовой межотраслевой формы N МБ-7 <2> в 3 экз. один из которых передается в бухгалтерию, второй - заведующему складом, третий - хранится у материально-ответственного лица. На основании ведомости бухгалтерией выписывается Требование-накладная формы N М-11. При повторной выдаче форменной одежды выписка ведомости формы N МБ-7 производится заведующим складом.

--------------------------------

<2> (форма N МБ-7)

Применяется для учета выдачи спецодежды, спецобуви и предохранительных приспособлений работникам в индивидуальное пользование. (Применяется при автоматизированной обработке учетных данных.)

Заполняется в двух экземплярах кладовщиком структурного подразделения.

Один экземпляр передается в бухгалтерию, второй остается у кладовщика.

Акт на списание малоценных и быстроизнашивающихся предметов

(форма N МБ-8)

Применяется для оформления списания изношенных и непригодных для дальнейшего использования малоценных и быстроизнашивающихся предметов. Составляется в одном экземпляре комиссией. После сдачи списанных предметов в кладовую для утиля акт с распиской кладовщика сдается в бухгалтерию. На разные виды малоценных и быстроизнашивающихся предметов акты на списание составляются отдельно (здесь не приводится).

Типовая межотраслевая форма N МБ-7

ВЕДОМОСТЬ N _______

УЧЕТА ВЫДАЧИ СПЕЦОДЕЖДЫ, СПЕЦОБУВИ --------¬

И ПРЕДОХРАНИТЕЛЬНЫХ ПРИСПОСОБЛЕНИЙ ¦ Коды ¦

+-------+

Форма по ОКУД ¦0320003¦

+-------+

Общество с ограниченной ¦ ¦

ответственностью ¦ ¦

Частное охранное предприятие ¦ ¦

“Кобальт“ ¦ ¦

Организация -------------------------------- по ОКПО ¦ ¦

Пост N 2 L--------

Структурное подразделение ------------------------------------

Номер

по

порядку Фамилия,

отчество Табель-

ный

номер Спецодежда, спецобувь

и предохранительные

приспособления Единица измерения Коли-

чество Дата пос-

тупления

в экс-

плуатацию Срок

службы Подпись в

получении

(сдаче)

код наименование

наименование номенк-

латурный

номер

1 2 3 4 5 6 7 8 9 10 11

Воронов

Исаак

Абрамович 1313 Куртка

зимняя 23 12 Штук 1 30.12.2007 2 года Воронов

Ботинки -

“берцы“ 25 23 Пар 1 12.09.2005 2 года Воронов

Комплект

зимнего

камуфляжа 11 22 Штук 1 23.10.2006 2 года Воронов

Зав. складом Чижиков И.И.

Материально ответственное лицо ------------- _______ -------------

должность подпись расшифровка

подписи

Начальник поста Пыжиков С.С.

Руководитель подразделения ---------------- _______ -------------

должность подпись расшифровка

подписи

Хозяйственный отдел Предприятия обеспечивает контроль за соблюдением норм комплектации форменной одеждой. Заведующий складом совместно с бухгалтерией Предприятия несет ответственность за соблюдение сроков носки выданной в эксплуатацию одежды.

Аналитический учет выданной форменной одежды в разрезе постов и получателей осуществляется заведующим складом с применением персонального компьютера, который обеспечивает получение следующих данных:

- номер структурного подразделения (поста);

- фамилия, имя, отчество работника и его табельный номер;

- дата выдачи форменной одежды;

- цена на дату выдачи;

Для оформления выбытия форменной одежды по истечении срока носки заведующим складом оформляется Акт выбытия формы N МБ-4 (здесь не приводится - прим. автора) в двух экземплярах, один из которых передается в подразделение, а второй направляется в бухгалтерию. На основании актов выбытия постоянно действующей комиссией составляется акт на списание МБП (форма N МБ-8, здесь не приводится) в одном экземпляре.

В случае расторжения трудовых отношений с работником (по любым основаниям, в том числе - за нарушение трудовой дисциплины или в связи с осуждением судом за совершение преступления) с него взыскивается стоимость предметов форменной одежды с учетом оставшихся сроков носки. Инвентарная одежда возвращается материально ответственному лицу (руководителю поста).

Инвентарная одежда подлежит к возврату также по окончании сроков их носки взамен получаемых новых, по окончании сезона и при переводе сотрудника из одного отдела в другой. При этом форменная одежда с подотчета одного материально ответственного лица другому - передается по накладной формы N М-11 (здесь не приводится - прим. автора), которая составляется бухгалтерией в 3 экз. на основании приказа о переводе и служебной записки сдающей материальные ценности стороны.

Для списания предметов форменной одежды с оставшимся сроком носки материально ответственным лицом (начальником подразделения) при поступлении заявления работника об увольнении по собственному желанию (и в иных аналогичных случаях) оформляется Расчет остаточной стоимости форменной одежды, подлежащей к возмещению работником. Окончательный расчет и удержание остаточной стоимости форменной одежды производится бухгалтерией Предприятия при наличии заявления от увольняющегося охранника.

Подписано в печать

25.01.2007

ВНИМАНИЕ! Сообщения на сайте не проходят предварительную модерацию.

Если вы являетесь автором какого-либо материала - пишите на ящик ruman988@yandex.ru для восстановления законности!

Положение о ношении уставной

формы одежды студентами ГБОУ СПО «Раменский политехнический техникум» МО обучающимися по специальности «Пожарная безопасность»

Раменское 2013 г.

«О ношении уставной формы одежды студентами «РПТ» обучающимися по специальности «Пожарная безопасность»

В соответствии приказом МЧС РФ от 3 июля 2008 г. N 364 "Об утверждении Правил ношения формы одежды сотрудниками Государственной противопожарной службы Министерства Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий, имеющими специальные звания внутренней службы", настоящим Положением устанавливаются Правила ношения уставной формы одежды и отличающее студентов обучающихся в ГБОУ СПО «Раменский политехнический техникум» МО по специальности «Пожарная безопасность»

ношения уставной формы одежды студентами «РПТ» обучающимися по специальности «Пожарная безопасность»

- Раздел 1. Основные положения.

- Раздел 2.Уставная форма одежды.

- Раздел 3. Ношение отдельных предметов уставной формы одежды.

- Раздел 4. Ношение уставных погон, эмблем и знаков отличия.

Раздел 1. Основные положения

1.1. В своей деятельности ГБОУ СПО «РПТ» МО (далее Техникум) руководствуется Конституцией Российской Федерацией, Федеральным законом «О некоммерческих организациях», Законом Российской Федерации «Об образовании» Законом Московской области «Об образовании» иными нормативными правовыми актами Российской Федерацией и Московской области, своим Уставом и настоящим Положением.

1.2. Для студентов Техникума обучающиеся по специальности «Пожарная безопасность» устанавливается ношение формы одежды строго в соответствии с настоящими Правилами. Предметы уставной формы одежды должны отвечать установленным описаниям, быть тщательно подогнанными и содержаться в безупречном состоянии.

1.3. Право ношения уставной формы одежды и знаков отличия Техникума имеют только студенты обучающиеся по специальности «Пожарная безопасность».

1.4. Ношение уставной формы одежды студентами определяет директор Техникума с учетом характера выполняемых задач и проводимых занятий.

1.5. Студенты Техникума обучающиеся по специальности «Пожарная безопасность» носят уставную форму одежды спасателя - МЧС, пожарного – МЧС.

1.6. Ношение уставной формы одежды студентами Техникум обучающимися по специальности «Пожарная безопасность» имеет воспитательное значение, направленное на формирование патриотизма и гражданского долга, любви к Родине, личной ответственности и готовности к защите своего Отечества, психологической устойчивости, дисциплинированности, подтянутости, высокой морали и нравственности для службы в Вооруженных Силах и подразделениях МЧС Российской Федерации.

1.7. При ношении уставной формы одежды студенты Техникума обучающиеся по специальности «Пожарная безопасность» обязаны:

- иметь аккуратную прическу, опрятный внешний вид;

- не держать руки в карманах;

- не использовать ненормативную лексику.

1.8. Уставная форма одежды для студентов Техникума обучающихся по специальности «Пожарная безопасность» подразделяется на парадную и повседневную (для строя и вне строя).

1.9. Уставная форма одежды носится:

- Парадная - при участии в парадах, 23 февраля - День защитника Отечества, 9 МАЯ - День Победы. при посещении театров, других общественных мест и других случаях, когда последует приказание быть в парадной форме и разрешается ношение формы одежды во вне учебное время и в праздничные дни.

- Повседная форма одежды носится на учебных занятиях, при проведении летних и зимних военно - спортивных сборов, прочих построениях по строевой подготовке и торжественных мероприятиях.

- ношение не уставной камуфлированной формы одежды (форма НАТО), снаряжения и воинских знаков различия измененных или неустановленных образцов;

- ношение на уставной одежде знаков, не предусмотренных настоящими Правилами;

- ношение любых видимых украшений на теле и уставной форме при парадной и повседневной форме одежды;

- смешение предметов уставной формы одежды, а также уставной одежды с гражданской;

1.11.Допускаются отклонения от установленной формы одежды только с разрешения директора Техникума.

Раздел 2. Уставная форма одежды

2.1. Парадная форма одежды (для строя и вне строя):

костюм летний (куртка и брюки) цвет морская волна;

ботинки с высокими берцами черного цвета;

тельняшка в оранжевую полоску;

ремень поясной черного цвета из натуральной кожи;

ремень брючный черного цвета из натуральной кожи;

носки черного цвета.

берет оранжевого цвета;

2.3. Летняя повседневная форма одежды (для строя и вне строя).

костюм летний (куртка и брюки) цвет морская волна;

майку (футболку) трикотажную серо-синего цвета;

свитер (джемпер) шерстяной серо-синего цвета;

ремень брючный черного цвета из натуральной кожи;

ботинки или полуботинки черного цвета.

Раздел 3. Ношение отдельных предметов уставной формы одежды

3.1. Предметы уставной формы одежды - берет и тельняшка, оранжевого цвета по принадлежности к МЧС.

3.2. Берет надевается с небольшим наклоном в правую сторону, а нижний край берета - на расстоянии 2-4 см над бровями. На берет слева нашивается околыш красного цвета.

3.3. Куртка носится застегнутой на, с отвернутыми в виде лацканов бортами. Брюки носят заправленными в ботинки при парадной форме. Карманы на верхней одежде должны быть застегнуты на все пуговицы.

3.4. Футболка и тельняшка надевается так, чтобы край ворота был на уровне ключицы, без провисания.

3.5. Перчатки носятся при парадной форме одежды. При других формах одежды ношение перчаток не обязательно.

3.6. На спортивных мероприятиях разрешается ношение спортивной формы одежды. При ношении форменной одежды обувь должна быть установленного образца, ботинки должны быть аккуратно зашнурованы, шнурки заправлены внутрь. Карманы на верхней одежде должны быть застегнуты на все пуговицы.

3.7. Поясной ремень носится без провисания. Брючный ремень не должен выступать из-за поясного.

Раздел 4. Ношение уставных погон, эмблем и знаков различия

4.1. На парадной и повседневной уставной форме одежды носятся съемные погоны с полем серо-синего цвета, с продольными полосами золотистого цвета по боковым сторонам и буквами «РПТ».

4.2. Эмблемы при повседневной и парадной форме одежды устанавливаются по принадлежности к МЧС.

4.3. На берете по принадлежности к МЧС носится кокарда. На околыше берета размещается эмблема принадлежности к МЧС

4.4. Нашивки.

Нарукавный знак по принадлежности к МЧС России носят на внешней стороне левого рукава на расстоянии 80 мм от верхней точки шва притачивания рукава.

Нарукавный знак по принадлежности к Техникуму носят на внешней стороне правого рукава на расстоянии 80 мм от верхней точки шва притачивания рукава.

Нарукавные знаки по курсам обучения студентов Техникума (угольники золотистого цвета) носят на внешней стороне левого рукава. Количество угольников на знаке должно соответствовать курсу обучения. Угольники золотистого цвета на текстильной основе серо-синего цвета состоят из двух соединенных под углом 105 градусов лучей, направленных вверх. Расстояние между верхней и нижней точкой соединения лучей - 8 мм. Расстояние между верхними краями лучей - 80 мм. Верхние лучи имеют вертикальную боковую кромку длиной 8 мм.

На груди справа - нашивка прямоугольной формы «МЧС России»;

На груди слева - прямоугольной формы с фамилией и инициалами студентов. Эмблемы размещаются над клапанами накладных карманов;

4.5. Для профессионального обеспечения вопросов ношения установленной формы одежды студентами Техникума, могут приглашаться эксперты специалисты по профилю рассматриваемой проблемы с целью выработки необходимых решений.

4.6. Настоящее положение вступает в силу с момента утверждения директором Техникума.

Выполнение обязанностей по охране объектов сотрудниками дежурной смены осуществляется в форменной одежде установленного Предприятием образца и согласованного с Управлением лицензионно-разрешительной работы и контроля за частной детективной и охранной деятельностью ГУВД Москвы.

В соответствии с Общесоюзным классификатором "Отрасли народного хозяйства" (ОКОНХ), утвержденным Госкомстатом СССР, Госпланом СССР, Госстандартом СССР (с последующими изменениями и дополнениями), организации по оказанию услуг в области охраны имущества предприятий и граждан отнесены к разряду вневедомственной охраны под кодом 87400.

Обеспечение форменной одеждой осуществляется по разработанным на предприятии нормам (приложение N "Х") (здесь не приводится - прим. автора).

Форменная одежда приобретается централизованно и отпускается со склада Предприятия материально ответственному лицу подразделения.

Форменная одежда, выданная в эксплуатацию, является собственностью Предприятия и учитывается в качестве объекта материальных ценностей на балансовых счетах:

10-10 - форменное обмундирование на складе <1>;

10-11 - форменное обмундирование в эксплуатации.

<1> Субсчет 10-10 "Специальная оснастка и специальная одежда на складе" предназначен для учета поступления, начисления и движения специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, находящейся на складах организации или в иных местах хранения.

На субсчете 10-11 "Специальная оснастка и специальная одежда в эксплуатации" учитывается поступление и наличие специального инструмента, специальных приспособлений, специального оборудования и специальной одежды в эксплуатацию (при производстве продукции, выполнении работ, оказании услуг, для управленческих нужд организации). По кредиту субсчета 10-11 отражается погашение (перенос) стоимости специального инструмента, специальных приспособлений, специального оборудования и специальной одежды на себестоимость продукции (работ, услуг) в корреспонденции с дебетом счетов учета затрат, на списание остаточной стоимости объектов при их досрочном выбытии в корреспонденции с дебетом счета учета прочих доходов и расходов.

На предприятии устанавливается режим выдачи форменного обмундирования только на период несения дежурства, без выноса формы за пределы охраняемого объекта. Ношение форменной одежды за пределами территории охраняемого объекта и вне времени дежурства запрещается.

Срок эксплуатации форменного обмундирования устанавливается в следующем порядке:

Летние комплекты форменного обмундирования имеют срок ношения - 1 год,

Зимние комплекты - 2 года.

На предприятии устанавливается режим выдачи форменного обмундирования только на период несения дежурства, без выноса формы за пределы охраняемого объекта.

Форменное обмундирование выдается под материальную ответственность руководителю охранного поста, который осуществляет учет выдачи формы охранникам для несения дежурства и сдачи ее по окончании дежурства в отдельном журнале.

Закрепленная за конкретным работником охраны форменная одежда хранится в специально оборудованных помещениях (шкафах), ее выдача в пользование осуществляется только на период несения дежурства, без выноса формы за пределы охраняемого объекта.

Ношение форменной одежды за пределами территории охраняемого объекта и вне времени дежурства запрещается.

На выдачу форменной одежды на пост для вновь принятого работника охраны начальником подразделения выписывается ведомость типовой межотраслевой формы N МБ-7 <2> в 3 экз. один из которых передается в бухгалтерию, второй - заведующему складом, третий - хранится у материально-ответственного лица. На основании ведомости бухгалтерией выписывается Требование-накладная формы N М-11. При повторной выдаче форменной одежды выписка ведомости формы N МБ-7 производится заведующим складом.

<2> (форма N МБ-7)

Применяется для учета выдачи спецодежды, спецобуви и предохранительных приспособлений работникам в индивидуальное пользование. (Применяется при автоматизированной обработке учетных данных.)

Заполняется в двух экземплярах кладовщиком структурного подразделения.

Один экземпляр передается в бухгалтерию, второй остается у кладовщика.

Акт на списание малоценных и быстроизнашивающихся предметов

Применяется для оформления списания изношенных и непригодных для дальнейшего использования малоценных и быстроизнашивающихся предметов. Составляется в одном экземпляре комиссией. После сдачи списанных предметов в кладовую для утиля акт с распиской кладовщика сдается в бухгалтерию. На разные виды малоценных и быстроизнашивающихся предметов акты на списание составляются отдельно (здесь не приводится).

Типовая межотраслевая форма N МБ-7

ВЕДОМОСТЬ N _______

УЧЕТА ВЫДАЧИ СПЕЦОДЕЖДЫ, СПЕЦОБУВИ --------¬

И ПРЕДОХРАНИТЕЛЬНЫХ ПРИСПОСОБЛЕНИЙ ¦ Коды ¦

Форма по ОКУД ¦0320003¦

Общество с ограниченной ¦ ¦

Частное охранное предприятие ¦ ¦

должность подпись расшифровка

Начальник поста Пыжиков С.С.

Руководитель подразделения ---------------- _______ -------------

должность подпись расшифровка

Хозяйственный отдел Предприятия обеспечивает контроль за соблюдением норм комплектации форменной одеждой. Заведующий складом совместно с бухгалтерией Предприятия несет ответственность за соблюдение сроков носки выданной в эксплуатацию одежды.

Аналитический учет выданной форменной одежды в разрезе постов и получателей осуществляется заведующим складом с применением персонального компьютера, который обеспечивает получение следующих данных:

- номер структурного подразделения (поста);

- фамилия, имя, отчество работника и его табельный номер;

- дата выдачи форменной одежды;

- цена на дату выдачи;

Для оформления выбытия форменной одежды по истечении срока носки заведующим складом оформляется Акт выбытия формы N МБ-4 (здесь не приводится - прим. автора) в двух экземплярах, один из которых передается в подразделение, а второй направляется в бухгалтерию. На основании актов выбытия постоянно действующей комиссией составляется акт на списание МБП (форма N МБ-8, здесь не приводится) в одном экземпляре.

В случае расторжения трудовых отношений с работником (по любым основаниям, в том числе - за нарушение трудовой дисциплины или в связи с осуждением судом за совершение преступления) с него взыскивается стоимость предметов форменной одежды с учетом оставшихся сроков носки. Инвентарная одежда возвращается материально ответственному лицу (руководителю поста).

Инвентарная одежда подлежит к возврату также по окончании сроков их носки взамен получаемых новых, по окончании сезона и при переводе сотрудника из одного отдела в другой. При этом форменная одежда с подотчета одного материально ответственного лица другому - передается по накладной формы N М-11 (здесь не приводится - прим. автора), которая составляется бухгалтерией в 3 экз. на основании приказа о переводе и служебной записки сдающей материальные ценности стороны.

Для списания предметов форменной одежды с оставшимся сроком носки материально ответственным лицом (начальником подразделения) при поступлении заявления работника об увольнении по собственному желанию (и в иных аналогичных случаях) оформляется Расчет остаточной стоимости форменной одежды, подлежащей к возмещению работником. Окончательный расчет и удержание остаточной стоимости форменной одежды производится бухгалтерией Предприятия при наличии заявления от увольняющегося охранника.

Многие организации заботятся о создании фирменного стиля: используют единые графические элементы для всех форм рекламы (логотип, фирменный шрифт, цвет и т. д.), упаковки продукции, одежды сотрудников. В статье речь пойдет об одном из элементов фирменного стиля — фирменной одежде работников. Мы рассмотрим, чем она отличается от специальной и форменной одежды, и расскажем, как организовать ее бухгалтерский и налоговый учет.

Необходимость обеспечения работников одеждой может быть предусмотрена законодательством, специальными отраслевыми требованиями или локальными нормативными актами организации. В последнем случае, чтобы подчеркнуть индивидуальность своей фирмы, работодатель сам решает, во что должны быть одеты сотрудники. Такую одежду обычно называют фирменной1 [ссылка:1]1[/ссылка]. Именно о ней мы расскажем в статье. Заметим также, что ни в законодательстве, ни в нормативно-правовых актах нет упоминаний о фирменной одежде. В них говорится только о форменной и специальной одежде. Что касается Налогового кодекса, то фирменная одежда названа в нем «форменной одеждой, свидетельствующей о принадлежности работников к данной организации» (п. 5 ст. 255 НК РФ).

В чем основные отличия фирменной одежды от форменной и спецодежды, показано в схеме на с. 66.

Резюме. Обеспечение сотрудников спецодеждой — это обязанность организации. Функция спецодежды — защищать работника от вредных воздействий и загрязнения. Выдача форменной одежды должна быть предусмотрена законодательством или нормативно-правовыми актами. Функция униформы — представительская. Она призвана отражать специфику отрасли и принадлежность работника к конкретной организации. Что касается фирменной одежды, то ее функция та же, что и у форменной одежды, но приобретается (или изготавливается) она по инициативе самой организации, а не законодателя [ссылка:2]2[/ссылка] .

Как правило, фирменная одежда выдерживается в единой цветовой гамме, имеет единый фасон и товарный знак или логотип фирмы, ее символику. Заметим также, что чиновники из Минфина России требуют наносить товарный знак, логотип или символику непосредственно на одежду, а не на значок, галстук, косынку или жилет. Иначе одежда не может быть отнесена к фирменной, а затраты на ее приобретение (изготовление) не уменьшат налогооблагаемую прибыль (письмо Минфина России от 01.11.2005 № 03-03-04/2/99). Заметим, что и в этом письме, и в ряде других финансисты называют фирменную одежду форменной одеждой, свидетельствующей о принадлежности работника к данной организации.

Локальные нормативные акты о фирменной одеждеФирменная одежда может выдаваться работнику как на время выполнения трудовых обязанностей, так и в собственность. Поскольку конкретных правил выдачи, сроков ношения и возврата фирменной одежды в действующих законодательных актах нет, разрабатывать и вводить их в действие организация должна внутренними распорядительными документами. Это может быть Положение об обеспечении сотрудников фирменной одеждой или приказ руководителя организации. В документе нужно отразить цель введения фирменной одежды, ее описание, нормы и порядок выдачи, правила ношения, круг сотрудников, которым она полагается, срок полезного использования одежды, способ выдачи (на время исполнения трудовой деятельности или навсегда), порядок сдачи при увольнении и т. д.

Образец такого приказа приведен на с. 69.

Нелишним будет указать виды выдаваемой фирменной одежды в трудовых и коллективном договорах. Это нужно для того, чтобы:

Являются ли затраты на приобретение (изготовление) фирменной одежды для сотрудников рекламой, если на ней изображен зарегистрированный товарный знак (логотип)? Специалисты Минфина России убеждены, что нет, поскольку одежда не может распространять информацию о видах деятельности предприятия, его целях и задачах (письмо Минфина России от 24.08.2005 № 03-03-04/2/51).

С ними согласны и чиновники Федеральной антимонопольной службы. В письме от 30.10.2006 № АК/18658 они отметили, что нанесение логотипов или товарных знаков на фирменную одежду, которая используется сотрудниками для собственных нужд организации, не является рекламой.

Образец приказа организации о выдаче фирменной одеждыОбщество с ограниченной ответственностью «КАСКАД»

г. Москва от 5 марта 2008 года

В целях повышения качества обслуживания и доведения до сведения потребителей наглядной информации, свидетельствующей о принадлежности продавцов к ООО «КАСКАД», приказываю:

1. Приобретать для продавцов следующую форменную одежду:

1.1. Для женщин: юбку из ткани темно-бордового цвета, блузку из ткани белого цвета, пиджак женский из ткани темно-бордового цвета, галстук из ткани черного цвета;

1.2. Для мужчин: брюки на подкладке из ткани темно-бордового цвета, сорочку из ткани белого цвета, пиджак мужской из ткани темно-бордового цвета, галстук из ткани черного цвета.

2. Приобретаемая форменная одежда учитывается по дебету счета 10 субсчет 12.

3. Форменная одежда выдается на время исполнения сотрудником трудовых обязанностей.

4. Выдаваемая форменная одежда является собственностью ООО «КАСКАД» и учитывается в качестве объекта материальных ценностей на забалансовом счете 012.

5. Срок использования форменной одежды составляет 11 месяцев.

6. Возвращаемая после окончания рабочей смены форменная одежда подлежит хранению в специально оборудованной гардеробной.

7. Форменная одежда подлежит возврату на склад ООО «КАСКАД» в следующих случаях:

7.1. При увольнении сотрудника;

7.2. Переводе сотрудника на другую работу, где не требуется ношение вышеуказанной форменной одежды;

7.3. По окончании срока ношения взамен получаемой новой одежды.

8. Обязанности по выдаче и учету форменной одежды возложить на кладовщика В.И. Макарову.

Генеральный директор ООО «КАСКАД» Смирнов И.А. Смирнов

О налоговом учете фирменной одеждыФирменная одежда в зависимости от целей ее введения может быть учтена по разным статьям затрат, например:

Рассмотрим каждый из этих случаев подробнее.

Основные средства. Итак, фирменную одежду можно учесть как основное средство. Но признать эту одежду в качестве амортизируемого имущества можно только при выполнении следующих условий (абз. 1 п. 1 ст. 256 и п. 1 ст. 257 НК РФ):

Поскольку фирменная одежда не перечислена в Классификации основных средств, включаемых в амортизационные группы (утверждена постановлением Правительства РФ от 01.01.2002 № 1), установить срок ее полезного использования компания должна сама в соответствии с техническими условиями или прибегнув к рекомендациям организаций-изготовителей (п. 5 ст. 258 НК РФ).

Метод начисления амортизации — линейный или нелинейный (п. 1 ст. 259 НК РФ) — должен быть утвержден учетной политикой предприятия.

Заметим, что при формировании налогооблагаемой прибыли (убытка) организации, учитывающие одежду в составе амортизируемого имущества, столкнутся с необходимостью применять ПБУ 18/02. Это связано с тем, что в бухгалтерском учете стоимость фирменной одежды будет списана единовременно (в момент ее выдачи работнику), а в налоговом — постепенно, в течение срока эксплуатации имущества.

Расходы на оплату труда. Учесть стоимость фирменной одежды в составе расходов на оплату труда можно только в том случае, если она выдается работникам бесплатно (или продается им по пониженным ценам) и остается в их личном постоянном пользовании (п. 5 ст. 255 НК РФ) [ссылка:3]3[/ссылка] .

Заметим, что обязанность работодателя выдавать фирменную одежду работникам должна быть зафиксирована в трудовых или коллективном договорах. Иначе учесть ее стоимость при налогообложении прибыли организации не удастся (п. 21 ст. 270 НК РФ).

Если же одежда не передается в собственность работника, ее стоимость вообще нельзя учесть в налоговой базе по налогу на прибыль (письма Минфина России от 10.03.2006 № 03-03-04/1/203, от 09.10.2006 № 03-03-04/4/156 и № 03-03-04/1/686).

Материальные и прочие расходы, связанные с производством и реализацией. Необходимость приобретения (изготовления) фирменной одежды может быть обусловлена положениями локальных нормативных актов, условиями соглашений с контрагентами или прочими причинами. Если одежда не передается в собственность работников, затраты на ее приобретение (изготовление) можно учесть в составе материальных расходов как иное неамортизируемое имущество (подп. 3 п. 1 ст. 254 НК РФ) или в качестве других расходов, связанных с производством и (или) реализацией (подп. 49 п. 1 ст. 264 НК РФ). Главное, чтобы указанные расходы были экономически обоснованны и подтверждены документально.

Правда, финансисты, как уже было сказано, против признания стоимости фирменной одежды в налоговых расходах, если она передается работнику не в собственность, а во временное пользование (письма Минфина России от 09.10.2006 № 03-03-04/1/686 и № 03-03-04/4/156, от 07.06.2006 № 03-03-04/1/502). Поэтому организация, как всегда, стоит перед выбором: следовать рекомендациям чиновников или готовиться к отстаиванию своих прав в суде.

Заметим, что на сегодняшний день уже имеются судебные решения в пользу налогоплательщиков. Об этом свидетельствуют, например, постановления ФАС Московского округа от 19.01.2007 № КА-А40/13501-06 и от 05.04.2006 № КА-А40/942-06, ФАС Поволжского округа от 26.07.2006 № А55-31040/05-3 и ФАС Уральского округа от 07.06.2006 № Ф09-4680/06-С7.

Расходы за счет чистой прибыли. Учитывать стоимость одежды за счет чистой прибыли придется в том случае, когда расходы на ее покупку (изготовление) нельзя признать экономически обоснованными, направленными на извлечение дохода или эти расходы не подтверждены документально.

Если в трудовых или коллективном договорах выдача одежды работникам не предусмотрена, затраты, связанные с приобретением (изготовлением) фирменной одежды, также придется учитывать за счет чистой прибыли.

Выдача одежды не предусмотрена трудовым (коллективным) договоромТеперь поговорим о том, в каких случаях, связанных с учетом фирменной одежды, у организации возникает обязанность по начислению и уплате в бюджет налогов и взносов.

Заметим, что порядок налогообложения фирменной одежды зависит в первую очередь от того, предусмотрена такая выдача трудовым (коллективным) договором или нет.

Итак, если одежда выдается только на основании, например, приказа руководителя, то затраты на ее приобретение нельзя учесть при расчете налога на прибыль. Это значит, что стоимость фирменной одежды, выданной сотрудникам, будет списана за счет чистой прибыли. Следовательно, начислять ЕСНи пенсионные взносы на ее стоимость не нужно (п. 3 ст. 236 НК РФ). Выдача одежды в постоянное пользование, не предусмотренная трудовым (коллективным) договором, не признается оплатой труда. Поэтому стоимость такой одежды не облагается и страховыми взносами на травматизм (п. 3 постановления Правительства РФ от 02.03.2000 № 184, далее — постановление № 184).

Нужно удерживать НДФЛ или нет, зависит от того, переходит право собственности на одежду к работнику или не переходит. Если одежда выдается только на время выполнения трудовых обязанностей, а после окончания срока службы сдается на склад для утилизации, ее стоимость не является доходом работников, поэтому налог удерживать не нужно (письмо Минфина России от 07.06.2006 № 03-03-04/1/502). В противном случае налог удержать придется, поскольку у сотрудника возникнет доход в натуральной форме (п. 1 ст. 210 НК РФ). Причем удержать налог нужно будет с рыночной стоимости переданной одежды (п. 1 ст. 211 НК РФ).

Начисление НДС также зависит от того, переходит право собственности на одежду от организации к работнику или нет. В последнем случае налог начислять не нужно, так как никакой реализации и соответственно объекта обложения НДС нет (п. 1 ст. 39 и подп. 1 п. 1 ст. 146 НК РФ). Если переходит, то без начисления налога не обойтись. При этом не имеет значения, как одежда передается в собственность работника (бесплатно или за плату). Налог придется начислить и уплатить с ее рыночной стоимости (подп. 1 п. 1 ст. 146 и п. 1 ст. 154 НК РФ).

Выдача одежды предусмотрена трудовым (коллективным) договоромЗдесь возможны две ситуации: право собственности на одежду либо остается за организацией, либо переходит к работнику.

Право собственности на одежду остается за организацией

Налог на прибыль. Как уже было сказано, стоимость фирменной одежды, если она остается в собственности организации, нельзя отнести к расходам на оплату труда. Причем данное правило действует вне зависимости от того, зафиксирована выдача фирменной одежды в трудовых или коллективном договорах или нет (письма Минфина России от 09.10.2006 № 03-03-04/1/686 и № 03-03-04/4/156). Затраты на приобретение фирменной одежды, остающейся в собственности организации, по мнению специалистов Минфина России, нельзя учесть и в составе материальных расходов (письмо Минфина России от 25.06.2007 № 03-03-06/1/394).

Но с позицией чиновников можно поспорить. Общие для всех критерии признания расходов, учитываемые при налогообложении прибыли, никто не отменял. Они перечислены в пункте 1 статьи 252 Налогового кодекса. Итак, расходы должны быть:

Если выдача работникам фирменной одежды экономически оправданна, то ее стоимость можно учитывать при расчете облагаемой базы по налогу на прибыль.

ЕСН. Если одежда выдается работнику во временное пользование, то есть на условиях последующего возврата ее организации, то сотрудник фактически не получает никакого дохода. Соответственно начислять ЕСН не нужно.

Пенсионные взносы. Поскольку стоимость выдаваемой фирменной одежды единым социальным налогом не облагается, то и пенсионные взносы начислять не надо (п. 2 ст. 10 Федерального закона от 15.12.2001 № 167-ФЗ).

Взносы на травматизм. Выдаваемая одежда остается в собственности организации, поэтому такая выдача не является доходом сотрудника. Значит, на ее стоимость страховые взносы в Фонд социального страхования не начисляются (п. 3 постановления № 184).

НДФЛ . Объектом налогообложения по налогу на доходы физических лиц признается доход, полученный налогоплательщиком (ст. 209 и п. 1 ст. 210 НК РФ). Доходом является и экономическая выгода в денежной или натуральной форме, учитываемая в той мере, в которой ее можно оценить (ст. 41 НК РФ). В нашем случае выдаваемая работникам одежда остается собственностью организации, поэтому ее выдача не считается доходом сотрудника. Соответственно с ее стоимости налог на доходы физических лиц уплачивать не надо. На это указали работники Минфина России в письме от 09.02.2007 № 03-04-06-02/19.

Право собственности на одежду переходит к работнику

НДС. Передача фирменной одежды в собственность работникам признается реализацией (п. 1 ст. 39 НК РФ). А операция по передаче (причем как на возмездной, так и на безвозмездной основе) права собственности на фирменную одежду является объектом налогообложения по налогу на добавленную стоимость (подп. 1 п. 1 ст. 146 НК РФ). При этом налоговая база, с которой рассчитывается налог, признается равной рыночной стоимости этой одежды (п. 1 ст. 154 НК РФ).

Существует несколько методов определения рыночной цены. Они предусмотрены в пунктах 4—11 статьи 40 Налогового кодекса.

В данном случае за рыночную стоимость, как правило, принимают одно из двух (п. 4 ст. 40 НК РФ):

Заметим, что налоговые инспекторы могут не согласиться с ценой, которую организация определит как рыночную. Они в свою очередь имеют право самостоятельно определить рыночную цену. Однако в случае судебного разбирательства именно налоговикам придется обосновывать правильность применения положений статьи 40 Налогового кодекса РФ. Ведь доказывать несоответствие цены товаров, работ или услуг, установленной сторонами сделки, рыночной должен именно налоговый орган (п. 1 ст. 40 НК РФ).

Налог на прибыль. Если фирменная одежда и обувь остаются в личном постоянном пользовании работников, то затраты на приобретение или изготовление организацией одежды признаются расходами на оплату труда (п. 5 ст. 255 НК РФ). При этом не имеет значения, выдана одежда работникам бесплатно или продана по пониженным ценам. В последнем случае в расходах будет учитываться не полная стоимость одежды, а лишь та ее часть, которую работники не компенсировали.

ЕСН. На стоимость бесплатно выдаваемой форменной одежды надо начислить единый социальный налог (п. 1 ст. 236 и абз. 2 п. 1 ст. 237 НК РФ). Обратите внимание: одежду, выдаваемую работникам бесплатно, оценивают по рыночной стоимости, в которую включают соответствующую сумму НДС (п. 4 ст. 237 НК РФ).

Пенсионные взносы. На стоимость бесплатно выдаваемой фирменной одежды следует начислить страховые взносы в Пенсионный фонд (письмо Минфина России от 29.10.2004 № 03-03-02-04/1/41). Дело в том, что объект обложения страховыми взносами совпадает с объектом налогообложения по единому социальному налогу (п. 2 ст. 10 Федерального закона от 15.12.2001 № 167-ФЗ).

НДФЛ. При определении налоговой базы по налогу на доходы физических лиц учитывают все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме (п. 1 ст. 210 и подп. 3 п. 2 ст. 211 НК РФ). Налоговая база в этом случае определяется как стоимость выданной одежды, рассчитанная исходя из рыночных цен (ст. 40 НК РФ). В стоимость форменной одежды включается соответствующая сумма НДС (п. 1 ст. 211 НК РФ). Об этом говорится и в письме Минфина России от 09.02.2007 № 03-04-06-02/19.

Бухгалтерский учетПо общему правилу имущество со сроком полезного использования не более года и стоимостью не более 20 000 руб. учитывают в качестве материальных расходов (п. 2 ПБУ 5/01 и абз. 4 п. 5 ПБУ 6/01). Даже если условия, названные в пунктах 4 и 5 ПБУ 6/01, выполняются, учесть имущество в составе основных средств не удастся. В соответствии с подпунктом «в» пункта 50 приказа Минфина России от 29.07.98 № 34н фирменную одежду независимо от ее стоимости и срока полезного использования необходимо учитывать в составе оборотных средств.

Одежда остается в собственности организации

Поступление. Фирменная одежда принимается к бухгалтерскому учету по фактической себестоимости (п. 5 ПБУ 5/01). Фактической себестоимостью купленной фирменной одежды признается сумма затрат организации на приобретение, за исключением налога на добавленную стоимость. Обратите внимание: не включаются в фактические затраты на приобретение фирменной одежды общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с покупкой такой одежды (п. 6 ПБУ 5/01).

Как правило, основанием для оприходования поступающей фирменной одежды является приходный ордер (форма № М-4) или товарная накладная (форма № ТОРГ-12). Эти документы утверждены постановлением Госкомстата России от 30.10.97 № 71а.

При поступлении фирменной одежды делают следующие проводки:

ДЕБЕТ 10 субсчет «Фирменная одежда на складе» КРЕДИТ 60, 76

- отражено поступление фирменной одежды на склад организации;

ДЕБЕТ 19 КРЕДИТ 60, 76

- отражен «входной» НДС по поступившей фирменной одежде.

Выдача. Фирменная одежда выдается на основании локальных нормативных актов организации. Об этом мы рассказали в начале статьи. Оценивать отпущенную в эксплуатацию фирменную одежду можно одним из трех способов (п. 16 ПБУ 5/01):

Способ оценки должен быть отражен в учетной политике организации. Обратите внимание: с 1 января 2008 года метод ЛИФО исключен из правил бухгалтерского учета товарно-материальных ценностей (приказ Минфина России от 26.03.2007 № 26н), а в налоговом учете он пока остается (п. 8 ст. 254, подп. 3 п. 1 ст. 268 и п. 9 ст. 280 НК РФ). Поэтому тем, кто продолжает в налоговом учете использовать этот метод, придется применять ПБУ 18/02.

Передачу одежды в эксплуатацию отражают следующей проводкой:

ДЕБЕТ 10 субсчет «Фирменная одежда в эксплуатации» КРЕДИТ 10 субсчет «Фирменная одежда на складе»

- отражена выдача одежды в эксплуатацию со склада.

Торговая фирма ООО «Символ» приобрела фирменную одежду. Были закуплены пиджаки женские с логотипом фирмы в количестве 10 штук на общую сумму 23 600 руб. (в том числе НДС 18% — 3600 руб.). Выдача одежды зафиксирована и в трудовых, и в коллективном договорах. Одежда полагается сотрудникам администрации на время выполнения трудовых обязанностей. Необходимо отразить в бухгалтерском учете поступление и выдачу указанной фирменной одежды. В соответствии с приказом об обеспечении работников одеждой приобретение одежды учитывают на счете 10 субсчет 12 «Фирменная одежда на складе».

РЕШЕНИЕ. Бухгалтер сделал в учете следующие проводки:

ДЕБЕТ 10 субсчет «Фирменная одежда на складе» КРЕДИТ 60

- 20 000 руб. — отражено поступление фирменной одежды от поставщика;

ДЕБЕТ 19 КРЕДИТ 60

- 3600 руб. — отражена сумма «входного» НДС по приобретенной фирменной одежде;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

- 3600 руб. — принят к вычету НДС;

ДЕБЕТ 10 субсчет «Фирменная одежда в эксплуатации» КРЕДИТ 10 субсчет «Фирменная одежда на складе»

- 20 000 руб. — фирменная одежда передана в эксплуатацию;

ДЕБЕТ 44 КРЕДИТ 10 субсчет «Фирменная одежда в эксплуатации»

- 20 000 руб. — списана на затраты стоимость выданной фирменной одежды.

Для обеспечения контроля за дальнейшим перемещением одежды в процессе ее эксплуатации можно использовать, например, забалансовый счет 012 «Фирменная одежда в эксплуатации». При этом целесообразно организовать учет одежды отдельно по каждому материально ответственному лицу.

Для отпуска фирменной одежды в эксплуатацию можно завести специальную ведомость учета выдачи фирменной одежды или использовать следующие унифицированные формы:

Образец заполнения формы № М-11 смотрите на с. 79.

По окончании срока службы фирменной одежды или в связи с полным ее износом составляется соответствующий акт и стоимость одежды списывается с забалансового учета.

Если организация оставляет за собой право собственности на фирменную одежду, то она должна быть возвращена работником в следующих случаях: по окончании выполнения им трудовых обязанностей, при его увольнении, переводе на другую работу или по окончании срока ношения этой одежды и др. В бухгалтерском учете возврат фирменной одежды нужно оценить исходя из стоимости ее возможного использования. Возврат бывших в употреблении предметов одежды отражают проводкой ДЕБЕТ 10 субсчет «Прочие материалы» КРЕДИТ 91-1.

ВыбытиеРассмотрим причины выбытия фирменной одежды.

Износ. Одной из причин выбытия одежды является ее списание вследствие окончания срока службы, полного физического износа, аварии, пожара, стихийного бедствия и т. п. Инвентаризационная комиссия должна выявить причины выхода одежды из строя, виновных лиц, определить возможность использования списываемого имущества и составить акт на списание. Форму такого акта организация разрабатывает самостоятельно.

В некоторых случаях, например при списании одежды по причине окончания срока службы или полного ее износа, в учете делают проводки по оприходованию ветоши:

ДЕБЕТ 10 субсчет «Ветошь» КРЕДИТ 91-1

- оприходована ветошь на основании акта на списание и накладной на внутреннее перемещение материальных ценностей.

Утрата или гибель. Выбытие имущества может также происходить вследствие кражи, пожара, бесхозяйственности, злого умысла, аварии и прочих подобных причин.

Обратите вниманиеВ налоговом учете списать имущество, утраченное вследствие указанных выше причин (если виновные лица не обнаружены) на убытки, организация сможет только при наличии документов, подтверждающих факт кражи, пожара и т. д. (письма МНС России от 08.06.2004 № 02-5-10/37 и Минфина России от 16.01.2006 № 03-03-04/1/18 и от 13.03.2006 № 03-03-04/1/208).

Отдельный вопрос: нужно ли восстанавливать НДС по утраченному имуществу? Заметим, что Налоговый кодекс содержит требование восстанавливать налог только в случаях, указанных в пункте 3 статьи 170. Рассматриваемые нами ситуации там не перечислены. Однако финансисты требуют восстанавливать НДС, если имущество в конечном счете не использовалось в деятельности, облагаемой этим налогом (письма Минфина России от 01.11.2007 № 03-07-15/175, от 06.05.2006 № 03-03-04/1/421 и от 31.07.2006 № 03-04-11/132).

А вот судьи с мнением чиновников не согласны. Они считают, что восстанавливать налог со стоимости имущества, пропавшего вследствие пожара или недостачи, не нужно. Такие выводы содержатся в постановлениях ФАС Западно-Сибирского округа от 10.07.2007 № Ф04-4573/ 2007(36095-А27-41), ФАС Поволжского округа от 15.03.2007 № А55-9182/06-43 и от 06.06.2006 № А72-15989/05-6/915, ФАС Дальневосточного округа от 11.05.2006 № Ф03-А73/06-2/1183, ФАС Северо-Западного округа от 13.06.2006 № А52-8/2006/2 и от 01.03.2006 № А26-4963/2005-29, ФАС Уральского округа от 20.02.2006 № Ф09-746/06-С2 и др.

Если организация решит выполнить требование Минфина России и восстановит НДС, то при расчете налога на прибыль она должна учесть его в составе внереализационных расходов (письмо Минфина России от 06.05.2006 № 03-03-04/1/421).

Записи на счетах бухгалтерского учета будут зависеть от того, найден виновный или нет.

Бухгалтерские проводки, когда виновные лица не обнаружены. будут следующими:

ДЕБЕТ 20 (23, 25, 26, 44) КРЕДИТ 10 «Фирменная одежда на складе»

- сторнирована проводка по отнесению стоимости одежды в состав затрат;

ДЕБЕТ 94 КРЕДИТ 10 «Фирменная одежда на складе»

- отражена сумма фактических потерь в виде стоимости имущества;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

- восстановлена сумма НДС, ранее принятая к вычету;

ДЕБЕТ 94 КРЕДИТ 19

- отражена сумма восстановленного НДС;

ДЕБЕТ 91-2 КРЕДИТ 94

- стоимость пропавшего имущества списана в прочие расходы на основании документа, подтверждающего факт пропажи.

Если виновные лица обнаружены и признаны таковыми в том числе по решению суда, в учете делают запись:

ДЕБЕТ 73 субсчет «Расчеты по возмещению материального ущерба» КРЕДИТ 94

- отражена сумма фактических потерь в виде стоимости выбывшей одежды, подлежащая возмещению работником.

Условиями трудовых (или коллективного) договоров может быть предусмотрена бесплатная (или частично оплачиваемая) передача фирменной одежды в собственность работникам. И в том и в другом случае осуществлять такую передачу организация должна по рыночным ценам.

Как было сказано ранее, под рыночной ценой можно понимать цену приобретения, если одежда приобреталась у сторонней организации, или розничную цену на аналогичную одежду, если последняя изготавливалась самой организацией.

Рассмотрим на примерах, какие проводки должен сделать бухгалтер, если одежда передается работникам бесплатно или ее стоимость частично ими компенсируется.

Пример 2Торговая компания ООО «Универсам» приобрела фирменную одежду. Были выданы пиджаки женские с логотипом фирмы в количестве 10 штук на общую сумму 23 600 руб. (в том числе НДС 18% — 3600 руб.). Выдача фирменной одежды отражена в трудовых и коллективном договорах. Одежда передается персоналу бесплатно в постоянное пользование (с переходом права собственности).

РЕШЕНИЕ. В бухгалтерском учете надо сделать следующие проводки:

ДЕБЕТ 10 субсчет «Фирменная одежда на складе» КРЕДИТ 60

- 20 000 руб. — оприходована фирменная одежда;

ДЕБЕТ 19 КРЕДИТ 60

- 3600 руб. — отражен «входной» НДС;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

- 3600 руб. — принят к вычету НДС;

ДЕБЕТ 73 КРЕДИТ 10 субсчет «Фирменная одежда на складе»

- 20 000 руб. — передана одежда работникам;

ДЕБЕТ 91-2 КРЕДИТ 73

- 20 000 руб. — отражена в расходах организации стоимость фирменной одежды;

ДЕБЕТ 91-2 КРЕДИТ 68 «Расчеты по НДС»

- 3600 руб. (20 000 руб. х 18%) — начислена сумма НДС по выданной бесплатно работникам фирменной одежде;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

- 3068 руб. (23 600 руб. х 13%) — удержан НДФЛ со стоимости бесплатно выданной фирменной одежды;

ДЕБЕТ 91-2 КРЕДИТ 69 субсчет «Расчеты по ЕСН в ФБ»

- 4720 руб. (23 600 руб. х 20%) — начислен ЕСН в ФБ со стоимости бесплатно выданной фирменной одежды;

ДЕБЕТ 91-2 КРЕДИТ 69 субсчет «Расчеты по ЕСН в ФСС»

- 684 руб. (23 600 руб. х 2,9%) — начислен ЕСН в ФСС со стоимости бесплатно выданной фирменной одежды;

ДЕБЕТ 91-2 КРЕДИТ 69 субсчет «Расчеты по ЕСН в ФФОМС»

- 260 руб. (23 600 руб. х 1,1%) — начислен ЕСН в ФФОМС со стоимости бесплатно выданной фирменной одежды;

ДЕБЕТ 91-2 КРЕДИТ 69 субсчет «Расчеты по ЕСН в ТФОМС»

- 472 руб. (23 600 руб. х 2%) — начислен ЕСН в ТФОМС со стоимости бесплатно выданной фирменной одежды;

ДЕБЕТ 69 субсчет «Расчеты по ЕСН в ФБ» КРЕДИТ 69 субсчет «Расчеты с ПФР по страховой части пенсионных взносов»

- 3304 руб. (23 600 руб. х 14%) — начислены взносы на страховую часть трудовой пенсии со стоимости бесплатно выданной фирменной одежды.

Теперь покажем, какие проводки должен сделать бухгалтер в случае частичной оплаты работниками передаваемой им одежды.

Пример 3Воспользуемся условиями примера 2. Только предположим, что работники получают одежду в собственность после ее частичной оплаты. Сумма оплаты равна 10 620 руб. в том числе НДС 1620 руб. Какие записи нужно сделать в учете?

РЕШЕНИЕ. Проводки в бухгалтерском учете будут следующие:

в момент приобретения одежды

ДЕБЕТ 10 субсчет «Фирменная одежда на складе» КРЕДИТ 60

- 20 000 руб. — оприходована фирменная одежда;

ДЕБЕТ 19 КРЕДИТ 60

- 3600 руб. — отражен «входной» НДС;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

- 3600 руб. — принят к вычету НДС;

в момент выдачи одежды и при частичной оплате ее работниками

ДЕБЕТ 73 КРЕДИТ 10 субсчет «Фирменная одежда на складе»

- 20 000 руб. — фирменная одежда передана работнику;

ДЕБЕТ 50 КРЕДИТ 73

- 10 620 руб. — работники внесли в кассу организации частичную оплату за одежду;

Как организовать бухгалтерский и налоговый учет одежды, переданной в собственность работнику не в момент ее выдачи, а при увольнении этого сотрудника? На первом этапе учет одежды в период ее нахождения во временном пользовании работника аналогичен рассмотренному в примере 1. А непосредственно передача одежды в собственность работника при его увольнении учитывается как обычная реализация (см. примеры 2 и 3).

ДЕБЕТ 73 КРЕДИТ 91-1

- 10 620 руб. — признан доход организации от продажи работникам фирменной одежды;

ДЕБЕТ 91-2 КРЕДИТ 73

- 20 000 руб. — стоимость выданной одежды отражена в расходах организации;

ДЕБЕТ 91-2 КРЕДИТ 68 субсчет «Расчеты по НДС»

- 3600 руб. (20 000 руб. х 18%) — начислен НДС с рыночной стоимости переданной работникам фирменной одежды;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

- 1687 руб. [(23 600 руб. - 10 620 руб.) х 13%] — удержан НДФЛ;

ДЕБЕТ 91-2 КРЕДИТ 69 субсчет «Расчеты по ЕСН в ФБ»

- 2596 руб. [(23 600 руб. - 10 620 руб.) х 20%] — начислен ЕСН в ФБ;

ДЕБЕТ 91-2 КРЕДИТ 69 субсчет «Расчеты по ЕСН в ФСС»

- 376 руб. [(23 600 руб. - 10 620 руб.) х 2,9%] — начислен ЕСН в ФСС;

ДЕБЕТ 91-2 КРЕДИТ 69 субсчет «Расчеты по ЕСН в ФФОМС»

- 143 руб. [(23 600 руб. - 10 620 руб.) х 1,1%] — начислен ЕСН в ФФОМС;

ДЕБЕТ 91-2 КРЕДИТ 69 субсчет «Расчеты по ЕСН в ТФОМС»

- 260 руб. [(23 600 руб. - 10 620 руб.) х 2%] — начислен ЕСН в ТФОМС со стоимости бесплатно выданной фирменной одежды;

ДЕБЕТ 69 субсчет «Расчеты по ЕСН в ФБ» КРЕДИТ 69 субсчет «Расчеты с ПФР по страховой части пенсионных взносов»

- 1817,2 руб. [(23 600 руб. - 10 620 руб.) х 14%] — начислены взносы на страховую часть трудовой пенсии.

Организации, применяющие УСН с объектом налогообложения доходы минус расходы, тоже могут учесть расходы на приобретение (изготовление) фирменной одежды. В зависимости от того, в собственность или во временное пользование передается одежда работникам, а также от того, как передается им эта одежда — безвозмездно или за плату, зависит ее налоговый учет.

Одежда выдается работнику во временное пользование. В этом случае стоимость одежды логично учесть в составе материальных расходов (подп. 5 п. 1 и п. 2 ст. 346.16 НК РФ). А вместе с признанием стоимости приобретения (изготовления) одежды в составе расходов признать и уплаченный продавцу (изготовителю) НДС (подп. 8 п. 1 ст. 346.16 НК РФ). Однако налоговые инспекторы могут не согласиться с таким подходом, и тогда организации придется отстаивать свою правоту в суде [ссылка:5]5[/ссылка] .

Одежда выдается в собственность работнику. Работодатель может выдать одежду работникам бесплатно или продать (за полную или неполную цену).

В первом случае стоимость одежды в момент ее выдачи работнику учитывается в расходах на оплату труда (подп. 6 п. 1 ст. 346.16 НК РФ). Объясним почему. При применении упрощенной системы налогоплательщики вправе учитывать расходы на оплату труда в соответствии со статьей 255 Налогового кодекса (п. 2 ст. 346.16 НК РФ). А согласно пункту 5 статьи 255 Налогового кодекса расходы на приобретение (изготовление) выдаваемой работникам бесплатно либо продаваемой по пониженным ценам (в части стоимости, не компенсируемой сотрудником) форменной одежды, которая остается в личном постоянном пользовании работников, учитываются в составе расходов на оплату труда.

Во втором случае, когда организация решит взимать с работников плату за одежду, полученные суммы будут признаны выручкой от реализации (п. 1 ст. 346.15 НК РФ). А стоимость выданной одежды следует учитывать в составе расходов:

Одновременно с признанием стоимости приобретения (изготовления) одежды в составе расходов признается и уплаченный продавцу (изготовителю) НДС (подп. 8 п. 1 ст. 346.16 НК РФ).

[сноска:1]Для удобства в рамках статьи мы будем называть одежду фирменной, а в образцах документов в соответствии с формулировкой Налогового кодекса — форменной одеждой, свидетельствующей о принадлежности работников к данной организации. — Примеч. ред.[/сноска] [сноска:2]В фирменную одежду могут быть одеты, например, операторы-кассиры, электрики, водители, продавцы, охранники и другие работники организации. — Примеч. ред.[/сноска] [сноска:3]При продаже сотрудникам фирменной одежды по пониженным ценам в состав расходов на оплату труда включают ту часть стоимости, которую работники не компенсируют (п. 5 ст. 255 НК РФ). — Примеч. ред.[/сноска] [сноска:4]Указанные унифицированные формы утверждены постановлением Госкомстата России от 30.10.97 № 71а. — Примеч. ред.[/сноска] [сноска:5]Об этом шла речь на с. 71. — Примеч. ред.[/сноска]

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое