Рейтинг: 4.4/5.0 (1874 проголосовавших)

Рейтинг: 4.4/5.0 (1874 проголосовавших)Категория: Инструкции

Как заполнить платежное поручение.

Доброго времени суток, Друзья сайта .

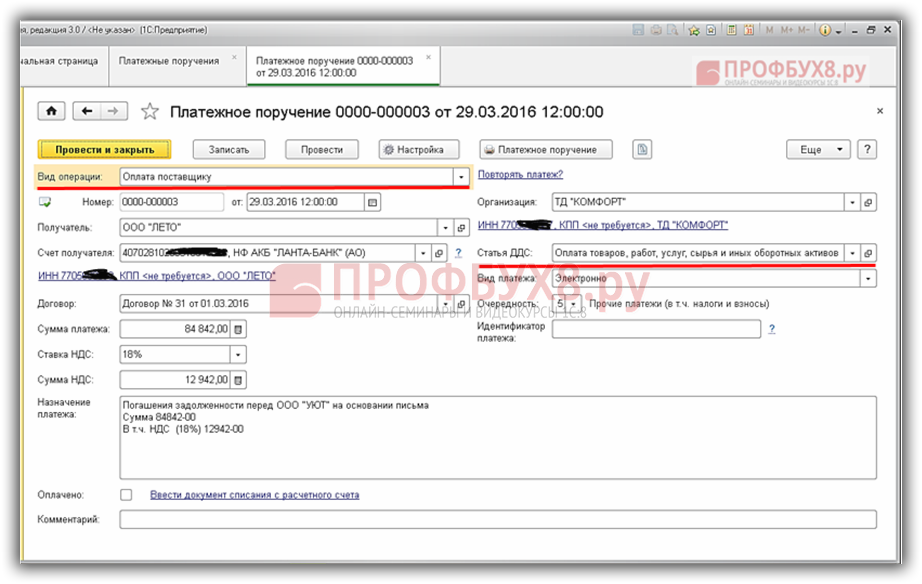

Сегодня разберем пример заполнения платежного поручения в программе 1С Предприятие 8.2 для перечисления денежных средств с расчетного счета предприятия своему поставщику или контрагенту.

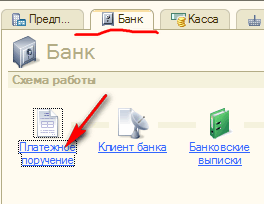

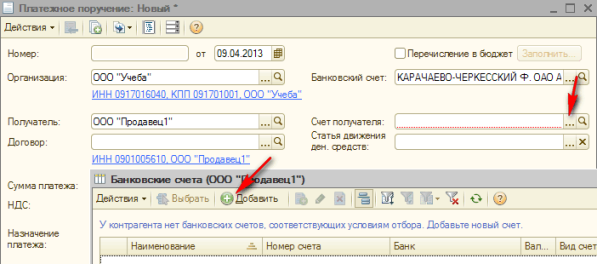

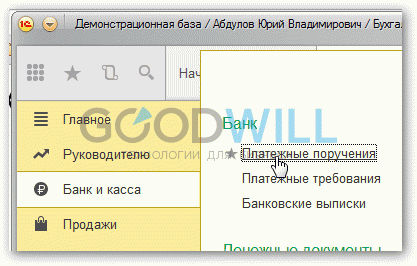

Открываем вкладку – Банк – Платежное поручение.

Открылось окно, меню – Добавить .

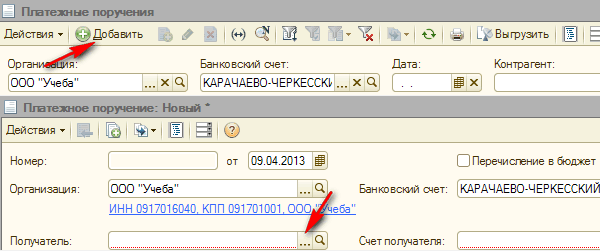

Номер не заполняем, он присваивается автоматически, наши реквизиты уже заполнены, это мы сделали в первоначальных настройках программы 1С 8.2 .

Получателя выбираем из списка, если контрагент уже существует, внесен в список контрагентов.

Если получатель новый, то внесем его реквизиты.

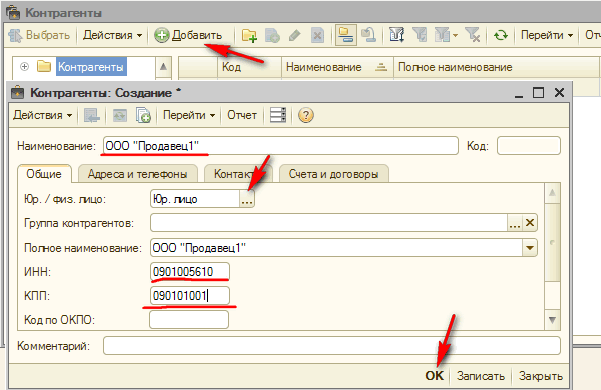

Нажимаем на иконку, далее – Добавить. откроется окно для добавления нового поставщика.

Вносим название поставщика.

Ставим юридическое (для предприятия) или физическое (для предпринимателя) лицо, инн и кпп соответственно, комментарий при желании, сохраняем – ОК.

Заполняем реквизиты контрагента, нажав на иконку за полем ввода Счет получателя. Открывается окно, меню – Добавить .

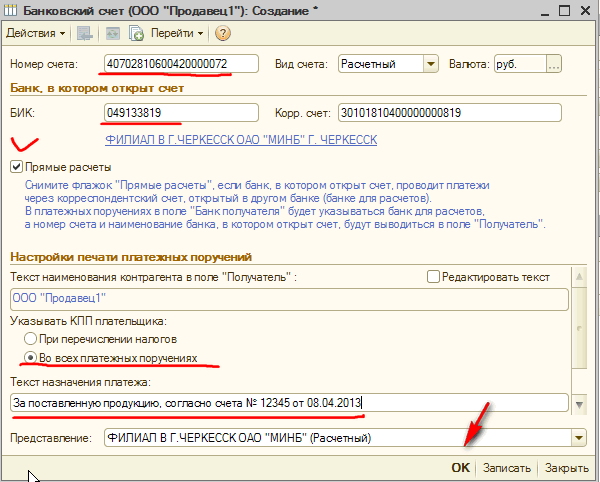

Вводим номер счета, БИК банка, наименование банка и корсчет появятся автоматически.

Отмечаем, чтобы кпп вводилось во всех платежных поручениях, пишем текст назначения платежа. Сохраняем.

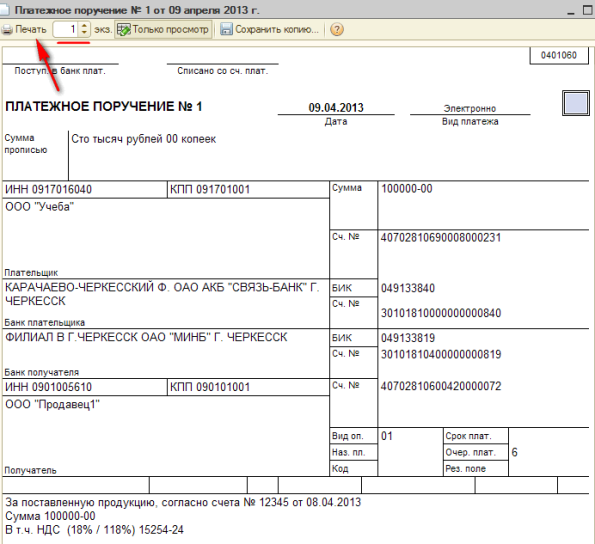

Вносим сумму платежа, вид платежа, его очередность, для платежей контрагентам 6, при перечислении налогов очередность 3, процент НДС, я выбрал в том числе (18/118), статью движения денежных средств по желанию.

Можно сохранить и перейти к печати бланка платежного поручения.

Если мы хотим, чтобы платежное поручение сразу попало в проводки, то отмечаем пункт оплачено.

Я не пользуюсь этой функцией, а проводку делаю при получении выписки банка.

Проверяем платежное поручение, все нормально, распечатываем в двух экземплярах, ОК. Платежное поручение попадет в журнал платежных поручений.

Когда получим выписку банка, то проведем данный платеж, в результате выполненного действия получим проводку:

60/51 – оплачено поставщику за продукцию 100000 рублей.

Сегодня мы узнали, как правильно заполнить платежное поручение в программе 1С 8.2 Предприятие.

Зашли в меню – Банк – Платежное поручение – Добавить. Внесли контрагента, заполнили его реквизиты, назначение платежа, выбрали электронный тип платежа, присвоили очередности платежа число 6, для перечисления налога – 3, установили процент НДС, сохранили и распечатали. Можно нести в банк.

После получения выписки банка с отметкой о списании денежных средств предприятия с расчетного счета, сделаем проводку по дебету счета 60 Расчеты с поставщиками и подрядчиками и кредиту счета 51 Расчетный счет на сумму произведенного перечисления по платежному поручению, пример заполнения которого мы сегодня разобрали.

Всем удачи, не скупитесь на комментарии.

С уважением, Александр Приц.

Подпишитесь и получайте статьи на почту.

Минфин России изменил правила заполнения распоряжений о переводе денежных средств на уплату налогов, взносов и платежей в бюджет. Одно из нововведений - в поле «105», где ранее указывался код ОКАТО, теперь следует проставлять ОКТМО. В статье методисты «1С» рассказывают о том, как заполнить платежные поручения по новым правилам в программе «1С:Бухгалтерия 8» редакции 3.0 и редакции 2.0.

Приказ № 107н: изменения в порядке заполнения платежей в бюджетПриказом Минфина России от 12.11.2013 № 107н (далее - Приказ № 107н) утверждена новая редакция Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее - Правила). Среди наиболее существенных изменений, внесенных новой редакцией, отметим следующие:

Кроме того, для индивидуальных предпринимателей добавлено требование указывать адрес при заполнении реквизита 8 «Плательщик» в соответствии с шаблоном: «[Ф.И.О.] (ИП) //[адрес]//». Такое требование устанавливается для платежей в бюджет (счет получателя 40101), а также в случаях, предусмотренных Федеральным законом от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Приказ № 107н был зарегистрирован в Минюсте России 30.12.2013 (№ 30913), опубликован в Российской газете 24.01.2014, вступил в силу по истечении десяти дней после официального опубликования, за исключением некоторых положений (п. 8 Приказа, Указ Президента РФ от 23.05.1996 № 763). Это означает, что заполнять платежные поручения на уплату платежей в бюджетную систему РФ по новым правилам необходимо с 04.02.2014. Отметим, что ответственности за применение новых положений Приказа до его вступления в силу законодательством РФ не предусмотрено.

Рассмотрим, какие настройки нужно сделать в «1С: Бухгалтерии 8» редакции 3.0 и редакции 2.0 для оформления платежных поручений в соответствии с приказом Минфина России от 12.11.2013 № 107н.

Заполнение платежных поручений по новым правилам в «1С:Бухгалтерии 8» (ред. 3.0)В программе «1С:Бухгалтерия 8» (ред. 3.0) есть возможность в явном виде указать, с какого момента требуется применять Правила в новой редакции (см. рис. 1): Настройка параметров учета - Банк и касса.

Рис. 1. Настройка даты для применения Приказа № 107н в «1С:Бухгалтерии 8» (ред. 3.0).

Порядок заполнения платежного поручения зависит от администратора и устанавливается отдельно для налоговых платежей, таможенных платежей и прочих платежей.

Налоговые платежи в ред. 3.0Платежи, администратором которых являются налоговые органы (далее - налоговые платежи), можно идентифицировать по КБК, который начинается с 182. Именно этот код соответствует администратору доходов - налоговым органам. Правила указания реквизитов при выполнении этих платежей регулируется Приложением № 2 к Приказу № 107н. В соответствии с новой редакцией Правил в реквизите 110 «Тип платежа» вместо 11 используемых ранее кодов указываются один из следующих:

Также новой редакцией изменен перечень кодов для «Основания платежа» (реквизит 106) и уточнен порядок заполнения реквизитов 107 «Налоговый период», 108 «Номер документа», 109 «Дата платежа» в случае применения новых кодов. Эти изменения касаются отдельных редких случаев: платежей в рамках процедуры банкротства (код ВУ упразднен, вместо него установлены три кода: «ПБ», «ТЛ», «ЗТ») и инвестиционного налогового кредита (добавлен новый код «ИН»).

При указании КБК налогового платежа значения в списках выбора для заполнения остальных реквизитов будут приведены в соответствие с требованиями Правил. Реквизиты, значения которых можно определить на основе КБК, будут заполнены автоматически (см. рис. 2).

Рис. 2. Автоматическое заполнение реквизитов налогового платежа в «1С:Бухгалтерии 8» (ред. 3.0).

Таможенные платежи в ред. 3.0Новой редакцией для таможенных платежей упразднен код основания платежа (реквизит 106) «КВ» и введен код «00» - иные случаи. В соответствии с новыми правилами обычно не требуется указание номера документа (реквизит 108).

При указании КБК таможенного платежа значения в списках выбора для заполнения остальных реквизитов будут приведены в соответствие с требованиями Правил. Реквизиты, значения которых можно определить на основе КБК, будут заполнены автоматически (рис. 3).

Рис. 3. Автоматическое заполнение реквизитов таможенного платежа в «1С:Бухгалтерии 8» (ред. 3.0).

Страховые взносы в ред. 3.0Плательщики страховых взносов используют код «08» для заполнения реквизита 101 «Статус плательщика». Также установлено требование по заполнению реквизитов 104 «КБК» и 105 «ОКТМО». В полях 106-108 в платежном поручении по уплате страховых взносов в бюджет проставляются «0».

Платежи в фонды относятся к иным платежам. При указании КБК платежа значения в списках выбора для заполнения остальных реквизитов будут приведены в соответствие с требованиями Правил для иных платежей. Реквизит 101 «Статус плательщика» автоматически устанавливается в значение «08», а реквизиты 106-108 устанавливаются в значение «0».

Уникальный идентификатор платежа в ред. 3.0В случае если налоговый орган предоставил уникальный идентификатор платежа (УИН), то укажите его в поле УИН. При этом уникальный идентификатор:

В программе «1С:Бухгалтерия 8» (ред. 2.0) можно в явном виде указать дату, с которой начинает применяться Приказ № 107н, следующим образом: меню Предприятие - Настройка параметров учета.

Рассмотрим теперь особенность заполнения «бюджетных» платежных поручений в «1С:Бухгалтерии 8» (ред. 2.0).

В отличие от «1С:Бухгалтерии 8» редакции 3.0, где значения реквизитов устанавливаются автоматически в зависимости от указанного КБК, в редакции 2.0 сохранен прежний порядок работы, когда пользователь должен в явном виде выбрать набор правил, по которым будут заполняться «бюджетные» реквизиты:

Для этого служит поле Вид перечисления. которое размещено в верхней части формы Реквизиты уплаты налога или иного платежа в бюджет .

По умолчанию там задано значение «Налоговый платеж», и оно не меняется автоматически при смене КБК.

Это означает, что при вводе таможенного платежа или платежа в фонды (иного платежа) пользователь должен начать работу в форме с изменения вида перечисления, указав, «таможенный» это платеж или «иной».

Налоговые платежи в ред. 2.0При указании Вида перечисления «Налоговый платеж» значения в списках выбора для заполнения остальных реквизитов будут заполнены автоматически в соответствии с требованиями Правил (см. рис. 4).

Рис. 4. Заполнение реквизитов налогового платежа в «1С:Бухгалтерии 8» (ред. 2.0).

Таможенные платежи в ред. 2.0При указании Вида перечисления «Таможенный платеж» значения в списках выбора для заполнения остальных реквизитов будут заполнены автоматически в соответствии с требованиями Правил.

Страховые взносы в ред. 2.0При указании Вида перечисления «Иной платеж» (для платежей в фонды) реквизит 101 «Статус плательщика» автоматически устанавливается в значение «08», а реквизиты 106-108 устанавливаются в значение «0».

Уникальный идентификатор платежа в ред. 2.0В случае если налоговый орган предоставил уникальный идентификатор платежа, то в настоящее время (до 31.03.2014) он указывается в реквизите «Назначение платежа» первым в строке по шаблону "УИН[УИН]///". Подробнее - читайте на 1С:ИТС http://its.1c.ru/db/metod81#content:5548:1

C 31.03.2014 будет помещен в реквизит платежного поручения 22 «Код».

Напомним, что помимо новых изменений в Правилах указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ, утв. приказом Минфина России от 12.11.2013 № 107н, с 14 декабря 2013 года изменились требования к указанию очередности платежа. Подробнее>>

В этой статье я расскажу вам как в 1С 8.3 Бухгалтерия 3.0 пользоваться функционалом банковских выписок и обменом с банк клиентом:

Общая схема работы за отдельно взятый день с выписками в 1С такая:

И так каждый день или любой другой период.

В интерфейсе журнал банковских выписок расположен в разделе «Банк и касса»:

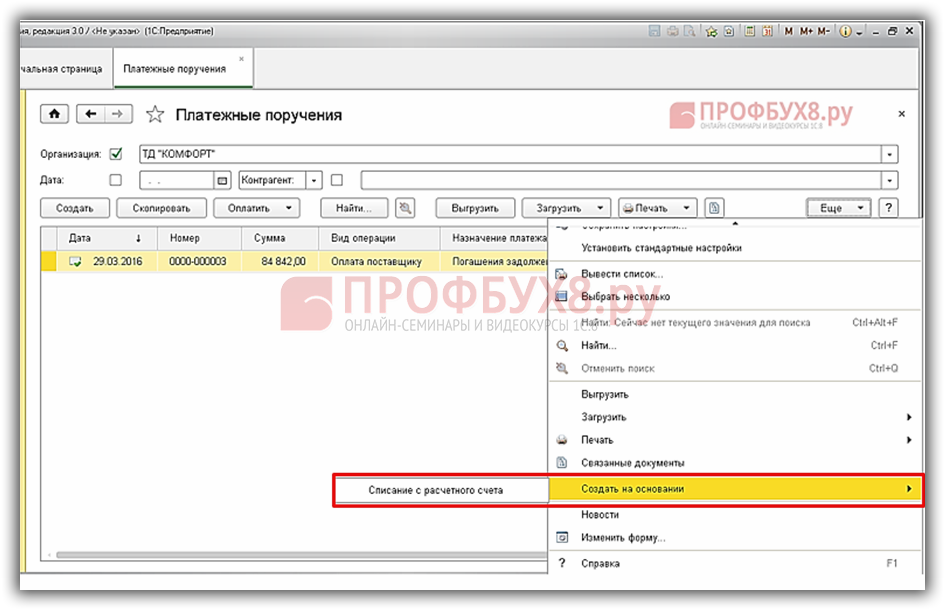

Платежное поручение — документ для отправки его в банк, его можно распечатать по стандартной банковской форме. Вводится на основании Счета, Поступления товаров и услуг и других документов. Будьте внимательны, документ не делает никаких проводок по бухгалтерскому учету! Проводки делает следующий в цепочке документ 1С 8.3 — «Списание с расчетного счета».

Что бы создать новый документ зайдите в журнал «Платежные поручение» указанного выше раздела и нажать кнопку «Создать». Откроется форма нового документа.

Первое, с чего необходимо начать — выбор вида операции. От этого зависит выбор будущей аналитики:

Для примера выберем «Оплата поставщику». Среди обязательных полей для такого вида платежа:

После заполнения всех полей проверьте правильность указания реквизитов.

Наше видео про банковские выписки в 1С:

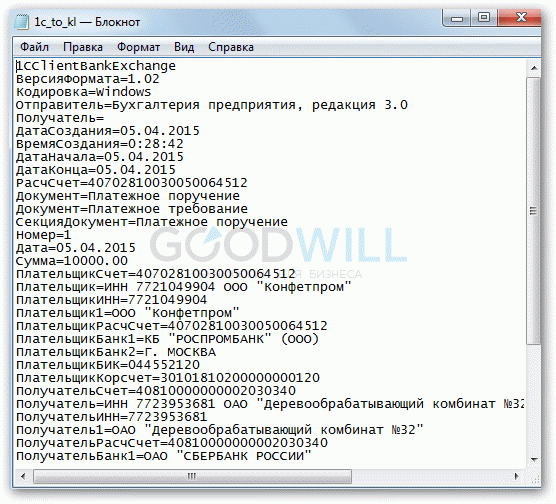

Следующий этап — передача данных по новым платежам в банк. Обычно в организациях это выглядит так: за весь день бухгалтера создают множество документов и в определенное время ответственный человек делает выгрузку платежек в банковскую программу. Выгрузка происходит через специальный файл — 1c_to_kl.txt.

Что бы сделать выгрузку заходим в журнал платежных поручений и нажимаем кнопку «Выгрузить». Откроется специальная обработка в которой нужно указать Организацию и её счет. После указать даты за которые нужно сделать выгрузку и куда сохранить полученный файл 1c_to_kl.txt:

Нажимаем выгрузить, получаем файл, примерно следующего содержания:

Его и нужно загружать в клиент банк.

Наше видео по настройке, загрузки и выгрузке платежек:

Практически любой клиент банк поддерживает выгрузку файла формата KL_TO_1C.txt. В нем содержится все данные по входящим и исходящим платежка за выбранный период. Что бы его загрузить зайдите в журнал «Выписки банка» и нажмите кнопку «Загрузить».

В открывшейся обработке выберите организации, её счет и расположения файл (который вы выгружали из клиент банка). Нажмите «Обновить из выписки»:

Мы увидим список документов 1с 8.3 «поступление на расчетный счет» и «списания с расчетного счета»: как входящие, так и исходящие (в том числе за услуги банка ). После проверки достаточно нажать кнопку «Загрузить» — система автоматически сформирует нужные документы по списку с нужными бухгалтерскими проводками.

Наше видео по отражению поступления оплаты от покупателя в 1С 8.3:

И отражение оплаты нашему поставщику за товар:

P.S. Наша компания предоставляет услуги по настройке, доработке и комплексному внедрению 1С. Закажите бесплатный расчет стоимости вашей задачи на странице Услуги 1С или по телефону +7 (499) 499 76 06 .

Это будет вам интересно:Документ Платежное поручение в 1С Бухгалтерии 8.2 используется для формирования печатной формы платежного поручения для банка на перечисление безналичных денежных средств и сохранения документа платежного поручения в информационной базе.

Принципиальным отличием документа платежное поручение в 1С 8.2 от предыдущей версии 8.1 является то, что в 1С 8.2 документы «Платежное поручение» и «Платежное требование» не формируют бухгалтерских проводок после проведения этих документов. Основным назначением документа платежные поручения в 1С 8.2 теперь является печать формы платежки для банка или выгрузка платежки во внешнюю программу клиент-банк, если используется какая-либо система электронных платежей ….

Все бухгалтерские проводки в 1С Бухгалтерии 8.2 формируются документом «Банковские выписки» как по поступлениям средств на расчетный счет, так и по списанию.

Чтобы сформировать платежное поручение в 1С Бухгалтерии 8, надо открыть меню Банк – Платежное поручение и добавить новый документ для заполнения.

Заполнение платек не вызывает особых проблем. Теперь даже не запрашивается вид операции платежа, поскольку никаких движений документ формировать не будет.

В форме документа платежки заполняются реквизиты нового документа. По организации выбирается банковский счет, которых у организации может быть много в разных банках и разных валютах.

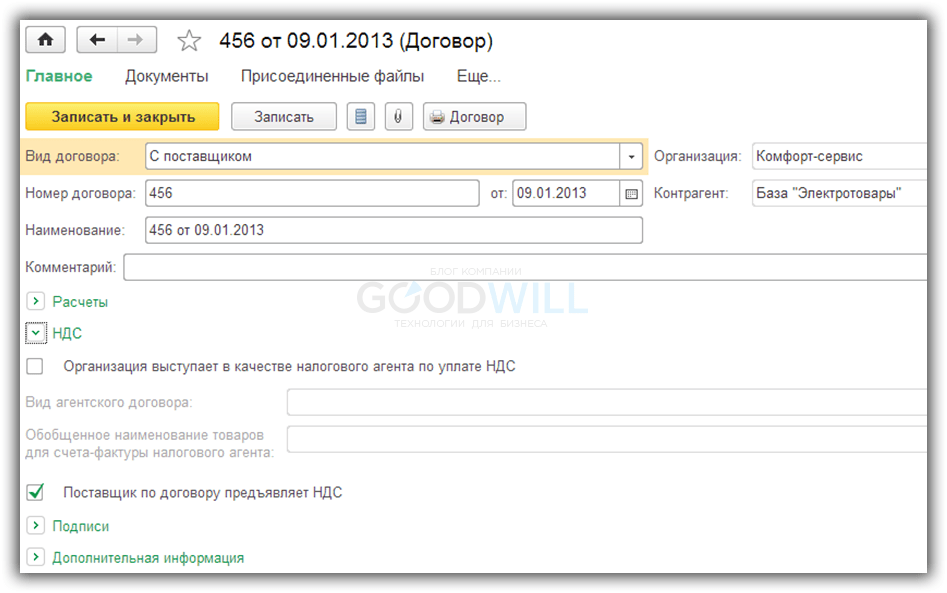

Далее выбирается получатель из справочника контрагенты и счет получателя, которых так же возможно несколько. Реквизит «договор» стал не обязательным к заполнению в платежном поручении поскольку договор не используется в форме платежки. Но договор лучше заполнять, потому что на основании документа платежное поручение в 1С 8.2 возможно формирование документа банковская выписка с автоматическим заполнением реквизитов, а там уже заполнение поля «договор контрагента» обязательно.

Валюта суммы расчетов определяется валютой расчетного счета организации поля выбора «Банковский счет». Сама платежка 1С валюту операции не выбирает, а автоматически ее получает из реквизитов выбранного расчетного счета.

Флажок документа «оплачено» устанавливается после фактического проведения платежки банком и необходим для подбора оплаченных платежных поручений в документ банковской выписки.

Отдельного внимания заслуживает заполнение платежного поручения на оплату налогов и прочих перечислений в бюджет. Для бюджетных платежей включается флажок «перечисление в бюджет». По кнопке «Заполнить» открывается справочник платежей в бюджет, и при отсутствии необходимого налога добавляем сюда новый вид налогового платежа. Заполненные реквизиты бюджетных платежей можно будет использовать при последующих платежах данного налога, что значительно облегчает последующие оформления налоговых платежей и прочих перечислений в бюджет.

Единственное о чем следует заботиться – так это проверять актуальность КБК бюджетных платежей. поскольку они имеют свойства иногда меняться.

Очевидно, что документы «Платежное поручение входящее» в 1С 8.2 больше не нужны (как это было в 1С 8.1), поскольку проводок платежки не формируют, а заполнение платежного поручения выполняет плательщик средств, а не получатель.

Урок «Заполнение платежного поручения» можно скачать на странице пробных уроков курса 1С. а образец платежки — в экселевском формате — по ссылке после статьи. Образцы платежек содержат вымышленные реквизиты, открытый формат документов позволяет изменить образец под реальные платежи.

Что научитесь делать, посмотрев это видео?

Вы узнаете, как создается и оформляется платежное поручение в 1С; какие виды платежных поручений существуют; как распечатать исходящее платежное поручение.

Теперь перейдем к изучению не менее важного вопроса, а именно созданию платежного поручения в 1С. Заполнять такие поручения вам придется достаточно часто, как и приходный кассовый ордер .

Платежное поручение необходимо для использования в работе организации безналичных денежных средств.

Платежное поручение входящее

Этот вид поручений нужен для учета поступающих в вашу организацию безналичных денежных средств.

Для создания этого поручения надо нажать кнопку «Банк и касса» и выбрать там «Платежное поручение входящее». В появившемся окне нажмите «Действие», «Добавить».

Заполнение формы происходит в два этапа. На первом этапе в форму поручения вносится название контрагента от которого вам поступили средства; номер его банковского счета; курс валюты для взаиморасчета; сумма.

На втором этапе в поручении учитывается фактическая денежная сумма, поступившая на счет вашей организации по данным банка. На этом этапе надо поставить галочку в пункте «Оплачено» в форме поручения.

Платежное поручение исходящее

Этот вид поручения нужен для списания безналичных средств. Создается он через меню «Банк и касса» с помощью кнопки «Платежное поручение исходящее». Создается он через команды «Действие» и «Добавить». Заполняется в два этапа как и «Платежное поручение входящее».

Для распечатки исходящего платежного поручения надо нажать кнопку «Печать» в окне документа. После этого на экране появится изображение вашего платежного поручения после распечатки. Теперь надо зайти в меню «Файл» и нажать там «Печать».

Из следующего обзора вы узнаете ответ на вопрос «Как создается авансовый отчет в 1С? ».

Получить 200 видеоуроков по 1С бесплатно:

Бухгалтеру на практике приходится часто сталкиваться с оформлением операций по выдаче беспроцентного или процентного займа сотруднику организации. Рассмотрим учет займов сотрудникам и процентов по ним в программе 1С 8.3 Бухгалтерия 3.0. Изучим в виде пошаговой инструкции на примере с проводками как отразить займы выданные сотрудникам в 1С Бухгалтерия 8.3, как сделать расчет процентов по займам в 1С 8.3, а также расчет материальной выгоды от экономии за пользование заемными средствами и удержание НДФЛ.

Немного теорииДля правильного оформления договора займа, а также ведения налогового и бухгалтерского учета следует обратить особое внимание на ключевые моменты, которые должны быть прописаны в договоре:

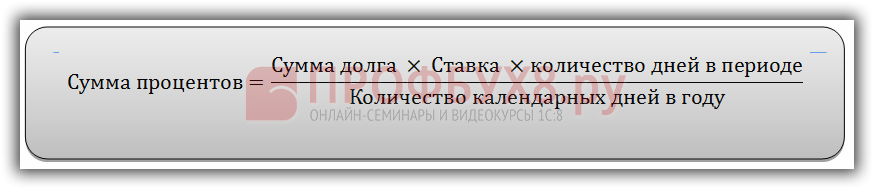

Сумма выданного займа не является расходом организации, как и не является доходом его возврат. Проценты за пользование займом в силу п.6 ст.250 НК признаются внереализационным доходом и при расчете налога на прибыль учитываются:

Согласно п. 2 ст. 212 Налогового Кодекса в качестве дохода физ.лица признается материальная выгода от экономии на процентах в случае, если исчисленный процент по договору займа менее двух третьих действующей ставки рефинансирования, установленной Банком России на дату фактического получения дохода налогоплательщиком:

Статья 223 НК РФ указывает, что датой получения дохода в виде материальной выгоды от экономии на процентах с 01 января 2016 г. является последний день каждого месяца. При этом организация как налоговый агент обязана удержать НДФЛ с материальной выгоды с ближайшей выплатой заработной платы по следующим ставкам:

Если в договоре согласно ст.212 НК РФ прописана цель займа как получение денежных средств на строительство или приобретение жилья либо земельного участка под строительство, то налоговая инспекция по просьбе сотрудника выдает уведомление организации об освобождении данного работника от налогообложения материальной выгоды.

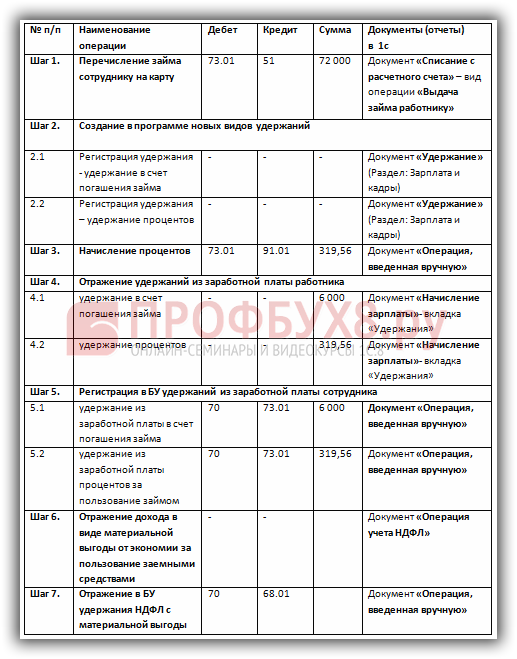

Как провести займ в 1С 8.3В программе 1С Бухгалтерия 8.3 расчеты по предоставленным займам сотрудникам ведутся на счете 73.01 «Расчеты по предоставленным займам».

При увольнении сотрудника в 1С до срока погашения займа, сумма долга, согласно бухгалтерской справке, должна быть переведена:

В таблице представлен пошагово учет займов сотрудникам организации и процентов по ним в программе 1С 8.3 Бухгалтерия:

Учет процентов по займам на примере в программе 1С 8.2 Бухгалтерия изучен в следующей статье .

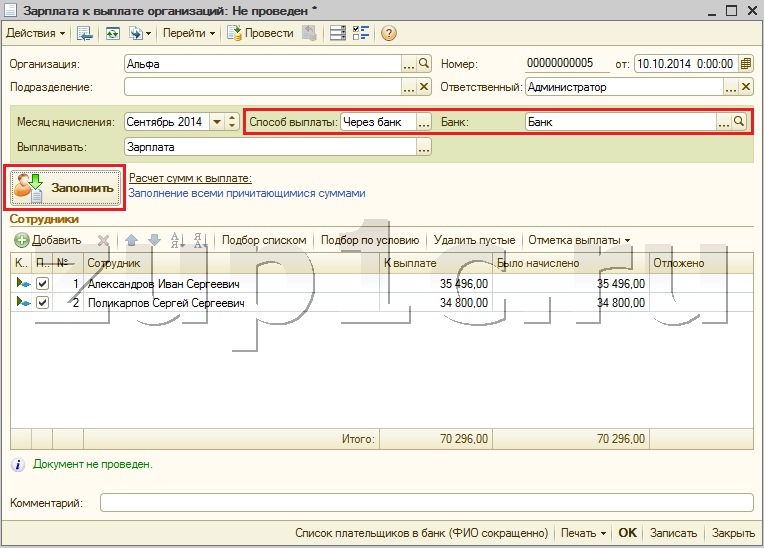

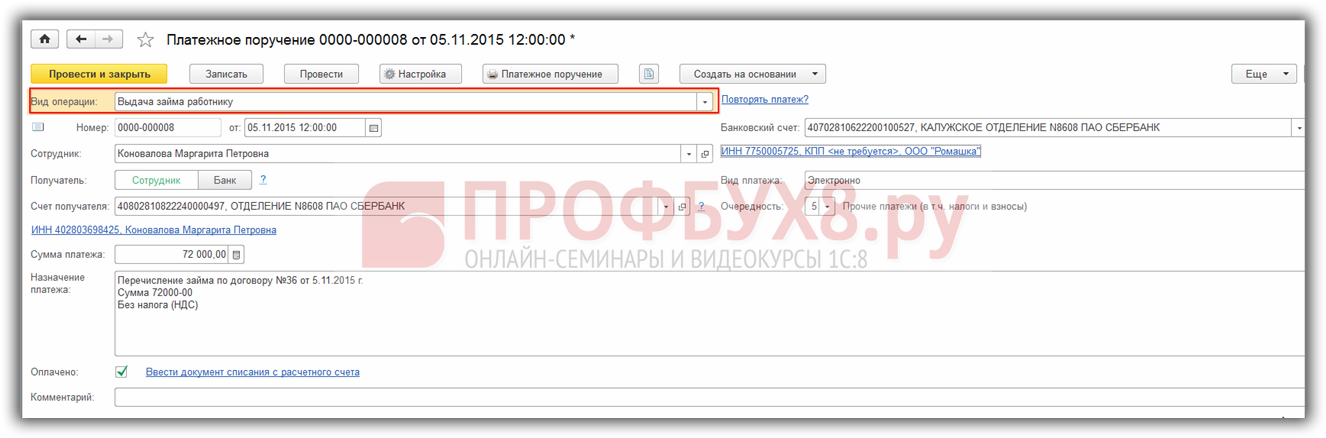

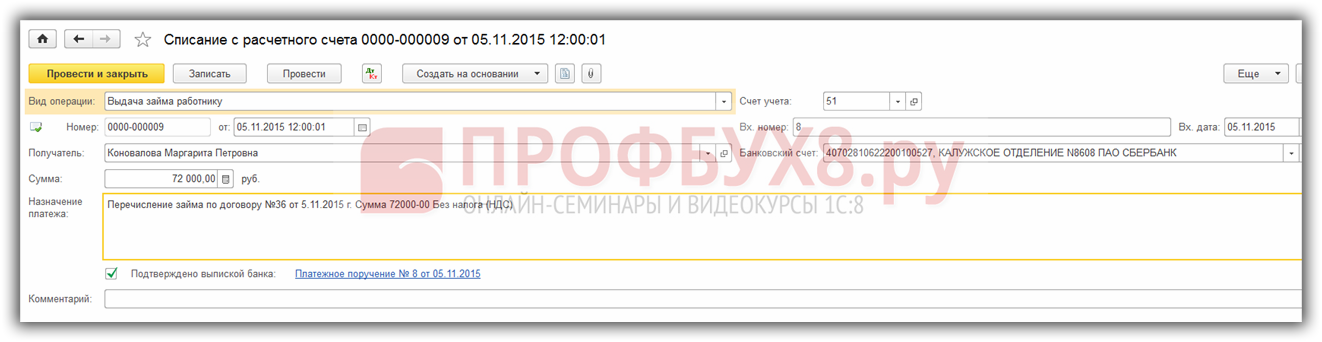

Шаг 1. Выдача займа сотруднику организацииДля оформления операции по выдаче займа в 1С 8.3 сформируем платежное поручение на перечисление денежных средств сотруднику организации: Раздел Банк и касса – Платежные поручения – Создать – вид операции Выдача займа сотруднику:

На основании платежного поручения создадим документ Списание с расчетного счета:

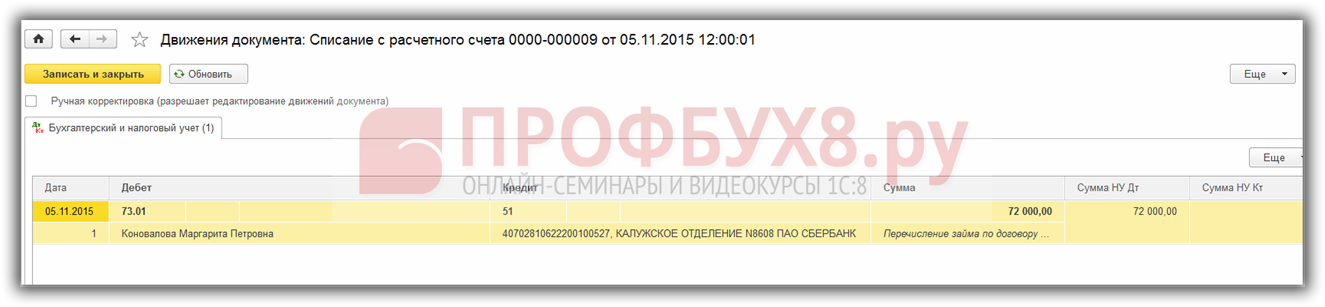

Проводка: Дт 73.01 – Кт 51 – Перечислены денежные средства сотруднику по договору займа:

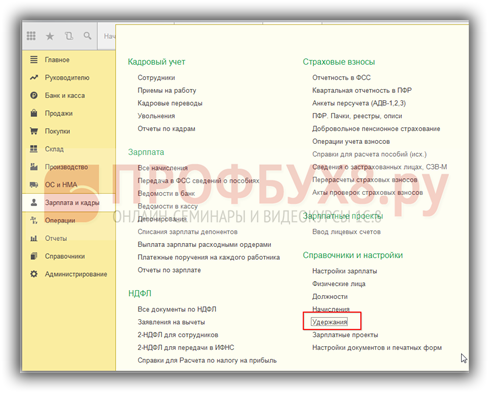

Для регистрации новых удержаний перейдем в раздел Зарплата и кадры – Справочники и настройки – Удержания:

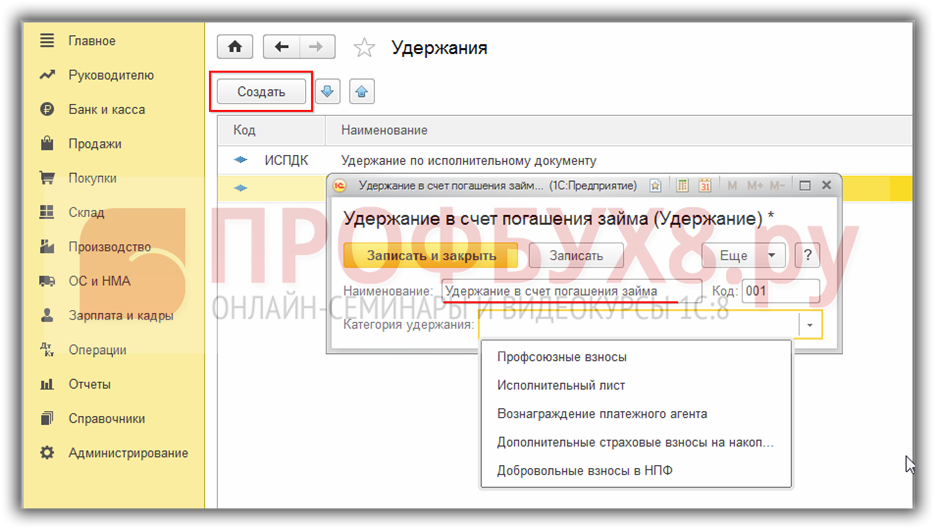

Нажимаем кнопку Создать и заполняем название вида удержания:

Аналогично создаем вид удержания – Удержание процентов за пользование займом:

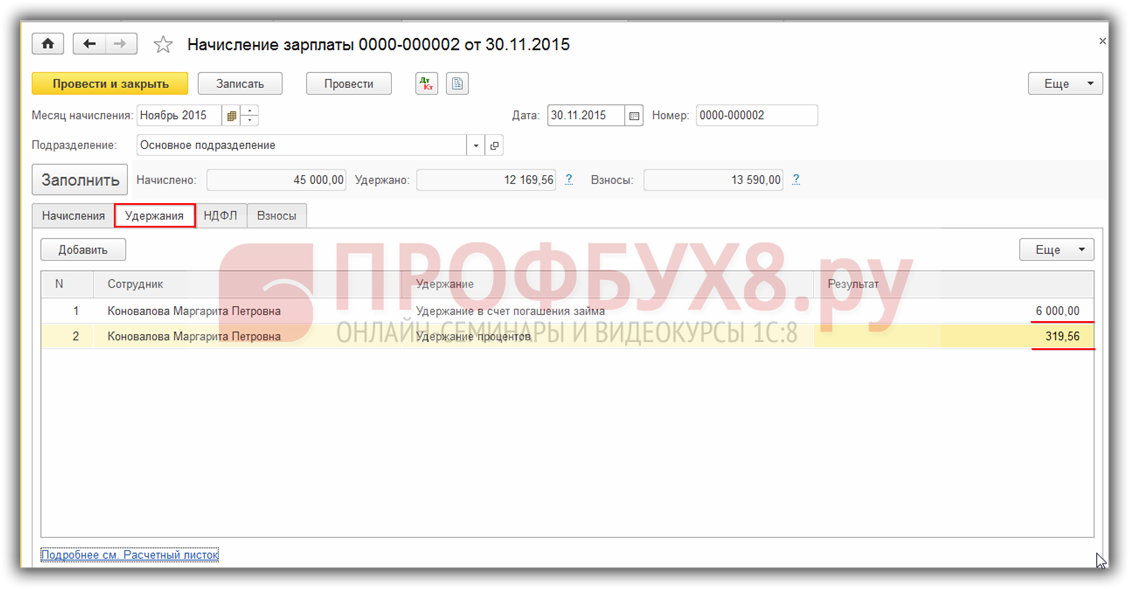

Зарегистрируем удержание части долга и начисление процентов по займам в 1С 8.3 с помощью документа Начисление зарплаты. На закладке Удержания по кнопке Добавить заполним табличную часть:

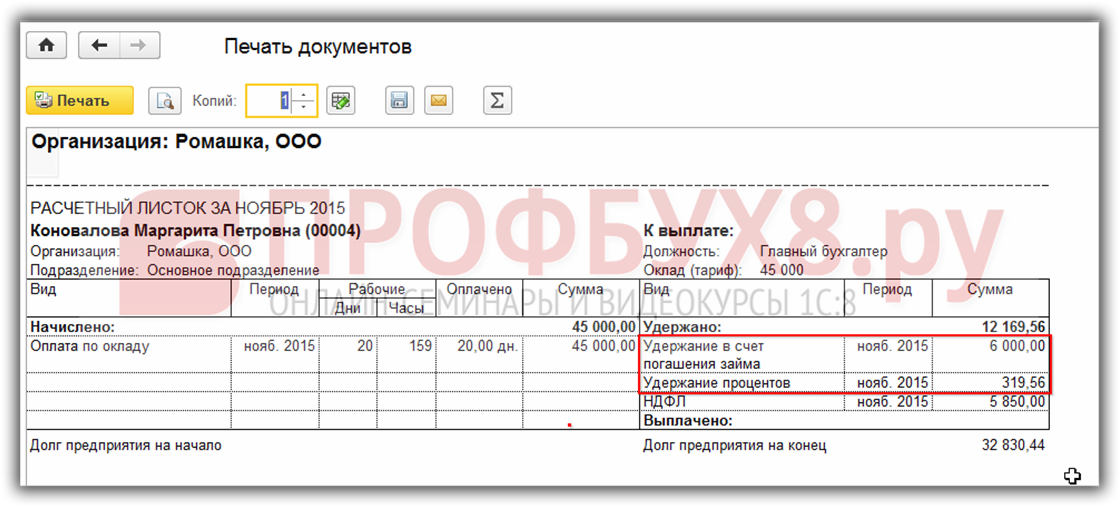

Посмотрим подробно расчетный листок:

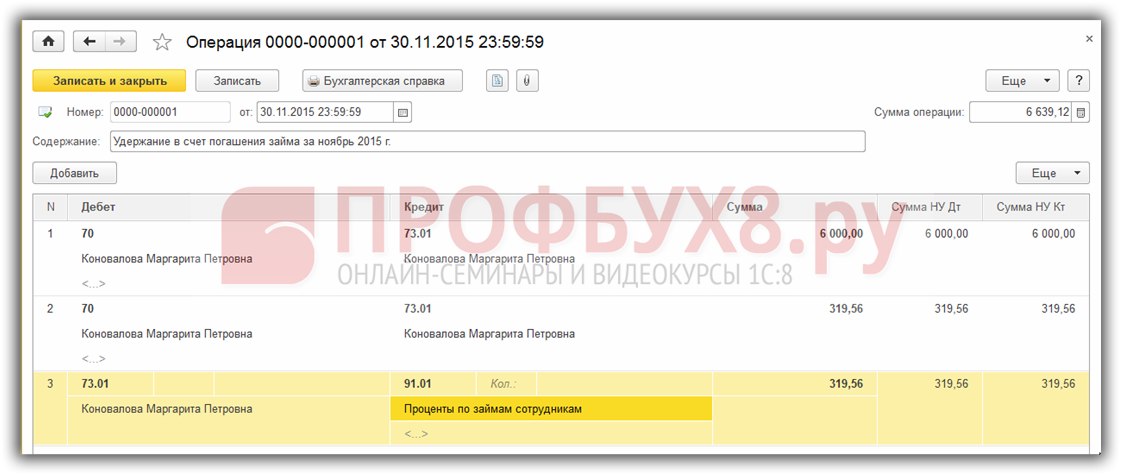

Для отражения в бух.учете сумм удержаний по основному долгу и процентов за пользование заемными средствами оформим документ Операция введенная вручную. Формируются проводки в 1С 8.3:

Рассмотрим, как менялась ставка рефинансирования в период с 05.11.2015 г. по 04.11.2016 г.:

Рассчитаем проценты по займу и материальную выгоду по месяцам:

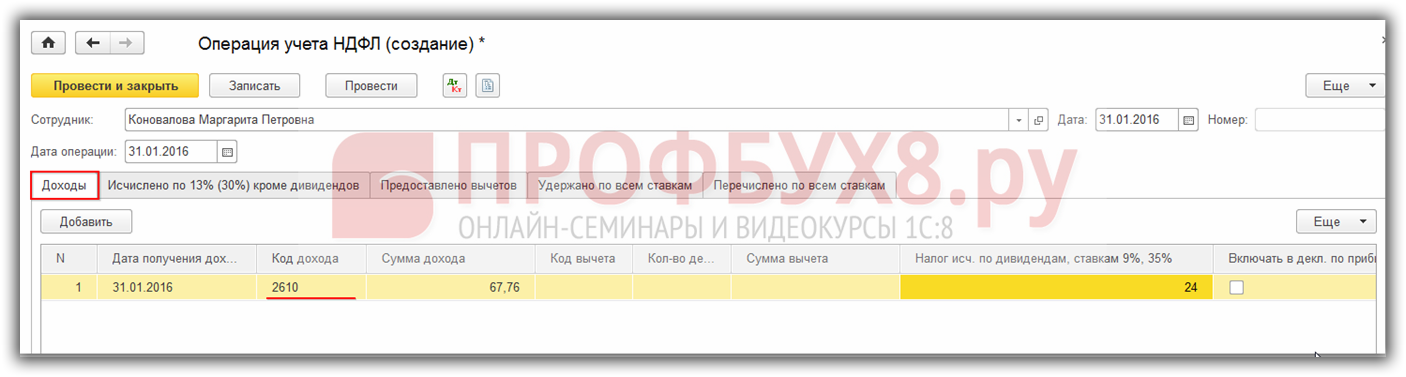

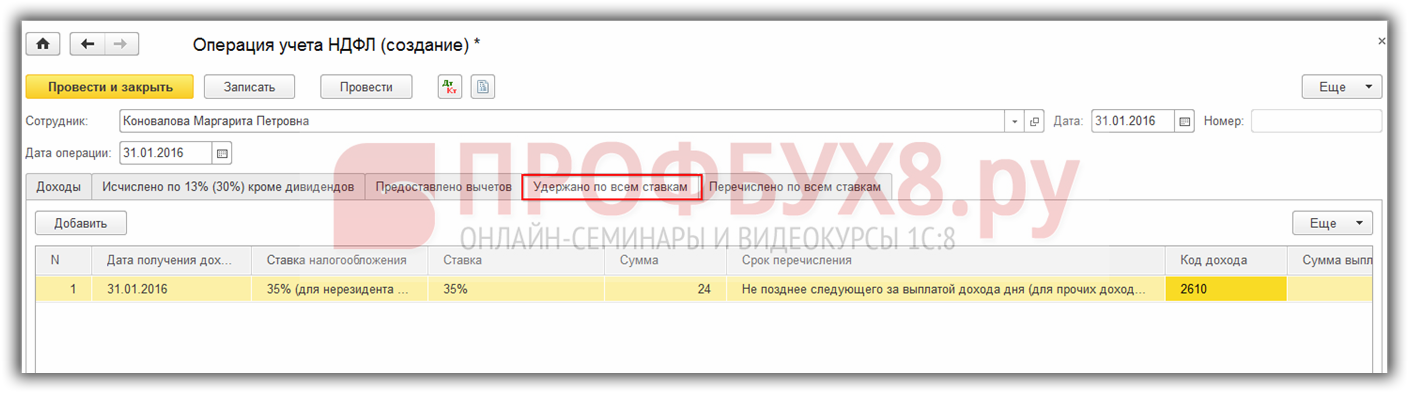

Отразим в программе 1С 8.3 материальную выгоду с помощью операции учета НДФЛ: Раздел Зарплата и кадры – НДФЛ – Все документы по НДФЛ – Операция учета НДФЛ. На закладке Доходы укажем:

На закладке Удержано по всем ставкам:

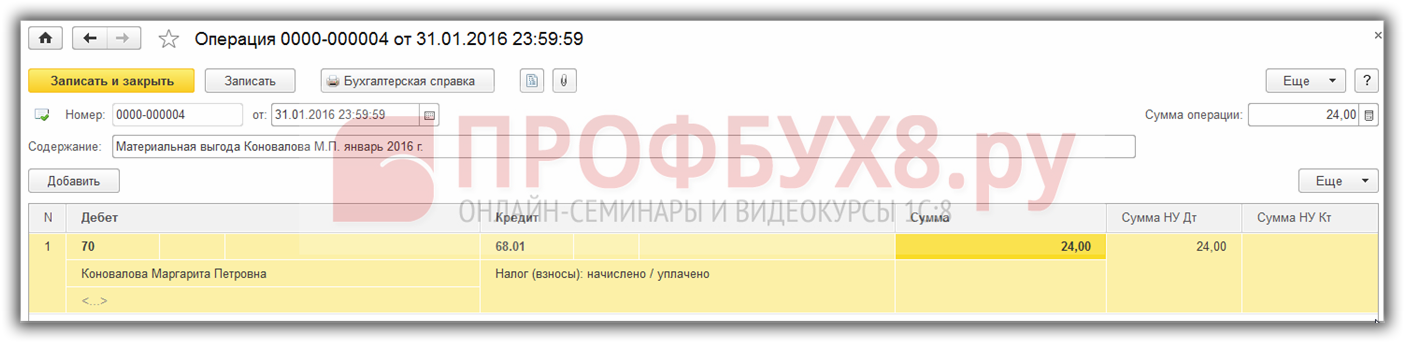

Удержание НДФЛ в бухгалтерском учете отразим с помощью операции, введенной вручную: проводка Дт 70 – Кт 68.01 удержан из зарплаты НДФЛ с материальной выгоды:

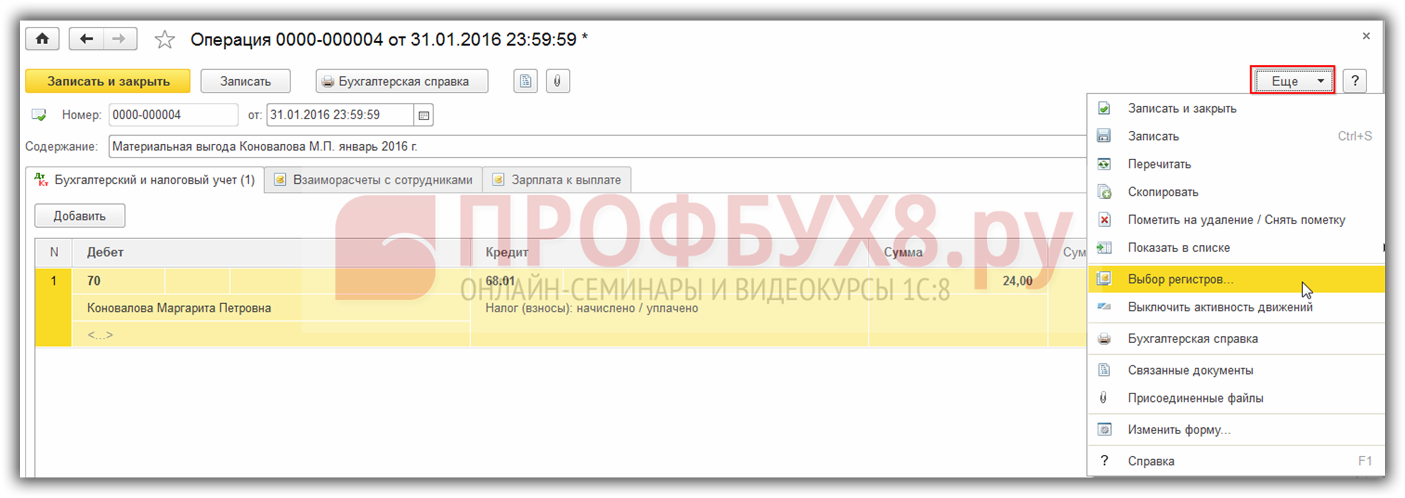

Для того чтобы в 1С 8.3 налог с материальной выгоды удерживался автоматически из зарплаты сотрудника, то необходимо отразить соответствующие корректировки в регистрах. Кнопка Еще – Выбор регистров:

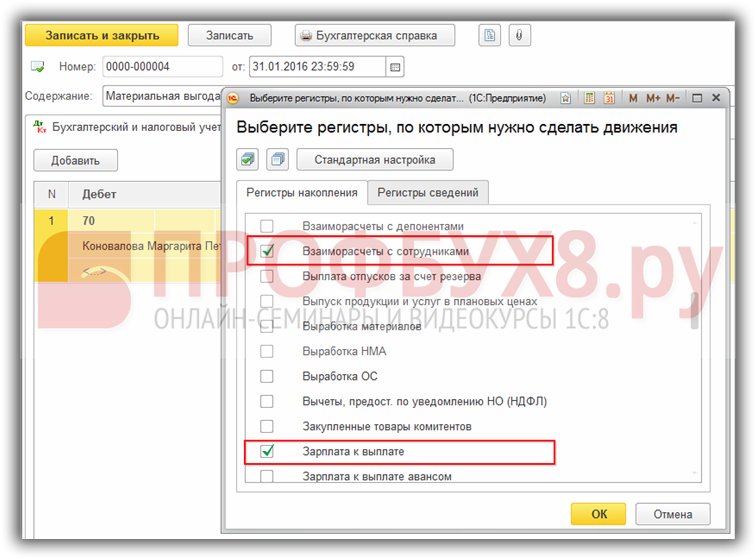

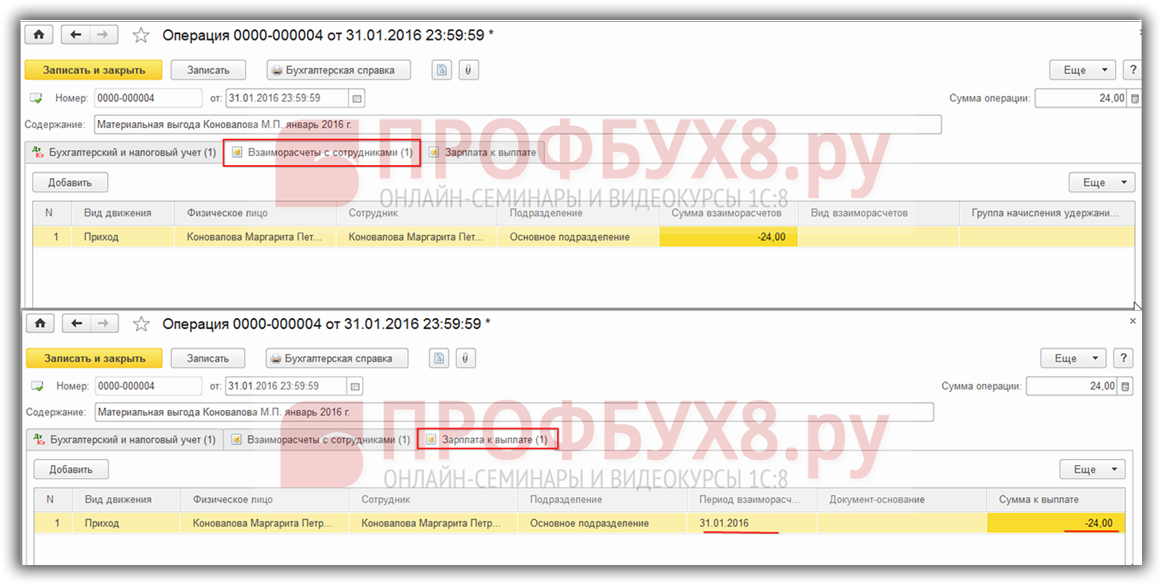

Взаиморасчеты с сотрудниками и зарплата к выплате:

Представим расчет по займу в виде сводной таблицы:

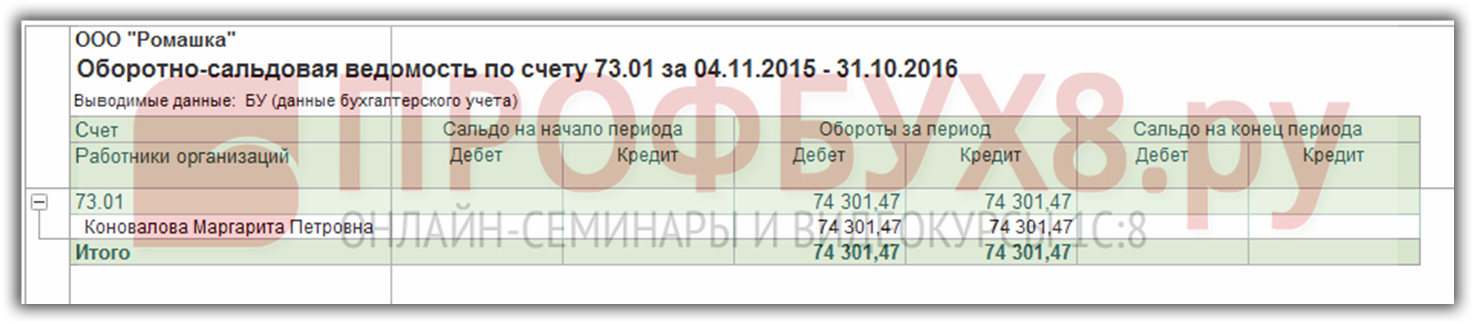

Далее посмотрим оборотно-сальдовую ведомость по счету 73.01 «Расчеты по предоставленным займам» на 31.10.16 г. где полностью погашены сумма займа и проценты:

Вам будет интересно:

Создание платежных поручений в программе 1С Бухгалтерия и выгрузка их в клиент-банк.

Платежные поручения можно создавать непосредственно в клиент-банке, но для удобства и экономии времени лучше создавать их в программе 1С Бухгалтерия. Для этого нужно зайти в меню:

Банк – Платежные поручения.

В журнале платежных поручений сверху слева есть кнопка « Добавить » или « Добавить копированием », то есть можно создать документ на основе существующего, поменяв только сумму, номер счета или другое, а можно создать полностью новый документ, где нужно заполнить все поля.

Поля, отмеченные красными точками, обязательны к заполнению.

Так же в поле « Назначение платежа » нужно обязательно указывать договор или счет, на основании которого происходит оплата.

Если указана Сумма платежа и ставка НДС. то сумма НДС автоматически подставится в соответствующее поле.

Очередность платежа. от одного до пяти, указывается в соответствие с видом платежа: оплата поставщику, перечисление заработной платы, перечисление налогов или другое. Для обычных платежей указывается очередность "5". Если Вы сомневаетесь в номере очередности, уточните ее у операциониста в Вашем банке. Если очередность платежа указана неверно, платеж скорее всего будет отклонен.

После создания платежные поручений нужно их выгрузить в Ваш клиент-банк. В журнале «Платежные поручения» сверху есть кнопка « Выгрузить ».

После сохранения файла выгрузки на компьютере, загружаем его в Ваш клиент-банк. После оплаты этих сумм, после загрузки и проведении выписок в программе 1С, в жунале «Платежные поручения» напротив ранее созданных платежных поручений должны стоять зеленые галочки.

Евгений консультант 1С 29.03.2010 Комментарии отключены

Для подготовки платежного поручения на уплату страхового взноса в пенсионный фонд используется документ «Платежное поручение исходящее» с выбранным видом операции «Перечисление налога».

В панеле инструментов открывшегося журнала «Платежные поручения исходящие» нажимаем кнопку «Добавить». Откроется окно для выбора вида операции документа:

Выбираем пункт «Перечисление налога». После нажатия «Ок» откроется диалоговая форма платежного поручения с набором необходимых реквизитов.

В шапке документа устанавливаем дату платежки, выбираем получателя платежа и вводим сумму страхового взноса.

Далее на закладке «Расшифровка платежа» в реквизите «Счет» выбираем корреспондирующий счет бухгалтерского учета. В реквизите «Вид платежей» необходимо выбрать аналитику по выбранному счету. При перечислении страховых взносов используют пункт «Налог (взносы): начислено/уплачено». В реквизите «Статья движения денежных средств» выбираем статью «Расчеты по налогам и сборам».

Переходим на закладку «Перечисление в бюджет» и заполняем следующие реквизиты:

В нижней части диалоговой формы платежного поручения заполняем текстовое поле «Назначение платежа» и устанавливаем реквизит «Очередность».

Платежка готова, можем печатать.

После прохождения платежа по банковской выписке в платежке устанавливаем галочку «Платежное поручение оплачено», вводим дату платежа по выписке банка и проводим документ.

Скачать образец заполнения платежного поручения на уплату страхового взноса в Пенсионный фонд (в формате Excel).